Analyse du marché canadien des appareils respiratoires

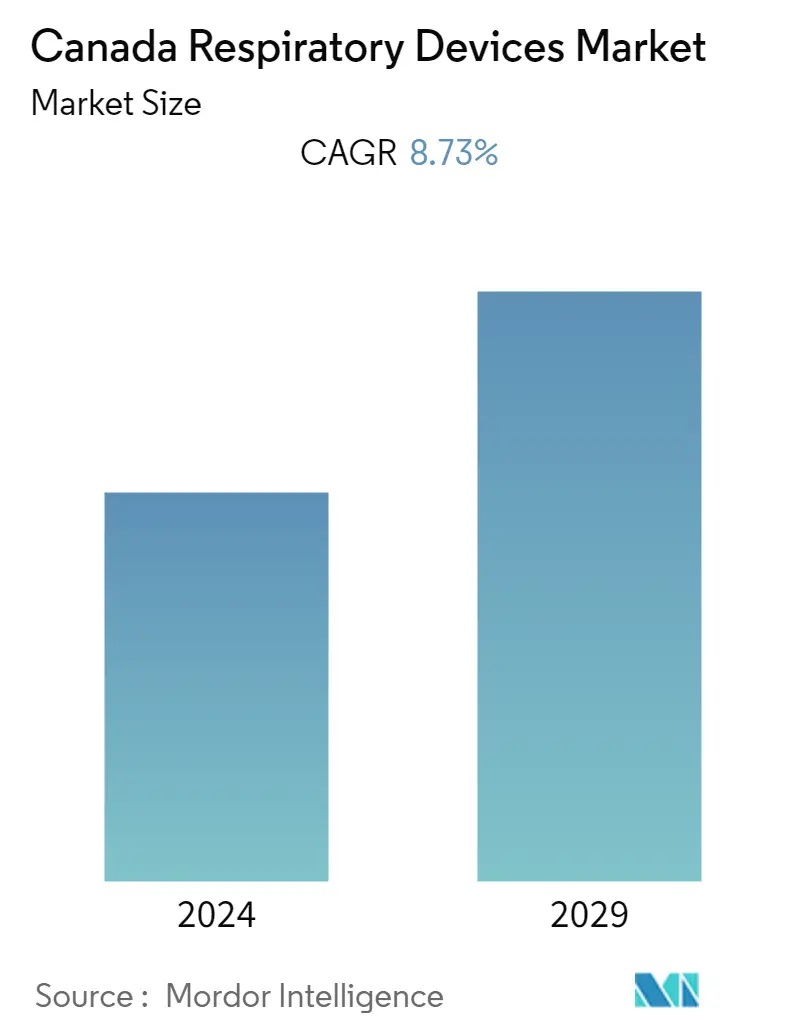

Le marché canadien des appareils respiratoires devrait enregistrer un TCAC de 8,73 pour cent au cours de la période de prévision.

Le virus SRAS-CoV-2 responsable de la pandémie de COVID-19 a gravement affecté le système respiratoire et a eu un impact important sur les personnes atteintes de maladies respiratoires comme l'asthme ou la MPOC au Canada ; par conséquent, la demande dappareils de diagnostic respiratoire et dappareils thérapeutiques a augmenté considérablement au plus fort de la pandémie de COVID-19 au Canada. Par exemple, un article publié par la revue Physics of Fluids en janvier 2021 faisait état dune augmentation de la demande de concentrateurs et de ventilateurs doxygène dans les hôpitaux du Canada. Ainsi, la COVID-19 a accru la demande dappareils respiratoires pendant la pandémie. Cependant, dans le scénario actuel, avec la diminution des cas de COVID-19, la demande d'appareils respiratoires dans le pays pourrait diminuer par rapport au début de la pandémie, mais avec l'émergence de nouvelles souches de SRAS-CoV-2 et d'autres maladies respiratoires. troubles, le marché devrait connaître une croissance significative au cours de la période de prévision.

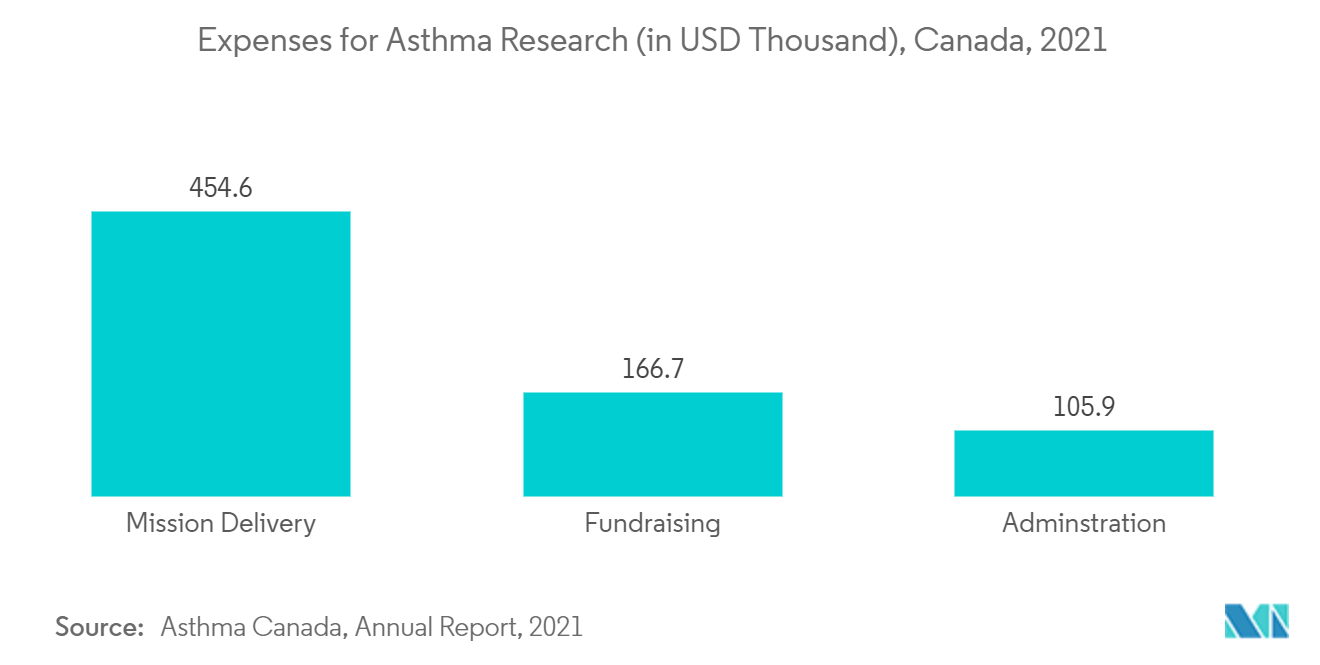

Les facteurs qui déterminent le marché étudié dans le pays sont la prévalence croissante de troubles respiratoires, tels que la BPCO, la tuberculose, l'asthme et l'apnée du sommeil, ainsi que les progrès technologiques et leurs applications croissantes dans le cadre des soins à domicile. Par exemple, en mars 2022, le gouvernement du Canada a signalé quen 2020, 4,7 cas de tuberculose active avaient été signalés pour 100000 personnes. Le taux correspondant pour les femmes était de 4,2 cas pour 100000 habitants, contre 5,1 cas pour 100000 habitants pour les hommes. De même, un article publié par Scientific Reports en août 2022 rapportait qu'au Canada, 3,8 millions de personnes vivaient avec de l'asthme en 2021. Ainsi, les cas élevés de troubles respiratoires augmentent la demande d'appareils respiratoires, stimulant ainsi le marché.

Les progrès technologiques et les lancements de nouveaux produits stimulent également le marché du pays. Par exemple, en novembre 2021, Ezzy Group Inc., de Toronto, a annoncé le développement réussi du tout premier masque facial compostable de qualité chirurgicale fabriqué au Canada. Ces masques compostables sont certifiés ASTM F-2100 et approuvés par Santé Canada. De même, en février 2022, Aptar Pharma a lancé HeroTracker Sense, une nouvelle solution numérique de santé respiratoire qui transforme un inhalateur doseur standard (pMDI) en un appareil de santé connecté intelligent en Amérique du Nord. Ainsi, de tels lancements de produits offrent de meilleurs services respiratoires à la population du pays, stimulant ainsi le marché.

Ainsi, en raison de la prévalence croissante des troubles respiratoires, tels que la BPCO, la tuberculose, lasthme et lapnée du sommeil, ainsi que des progrès technologiques et des applications croissantes dans le domaine des soins à domicile, le marché devrait connaître une croissance significative au cours de la période de prévision. Cependant, le coût élevé des appareils respiratoires pourrait ralentir la croissance du marché étudié.

Tendances du marché canadien des appareils respiratoires

Le segment des appareils de test du sommeil devrait connaître une croissance significative au cours de la période de prévision.

L'apnée du sommeil est un trouble du sommeil potentiellement grave dans lequel la respiration s'arrête et redémarre de manière répétée. L'apnée du sommeil a une prévalence très élevée au Canada; cependant, une grande partie des patients ne sont pas diagnostiqués, ce qui crée un énorme fardeau économique en termes d'accidents du travail et de la route, de perte de productivité et de maladies comorbides.

L'incidence croissante de l'apnée du sommeil chez les enfants canadiens stimule également la croissance du marché étudié. Par exemple, un article publié par le Journal of Otolaryngology en août 2021 rapporte que lapnée obstructive du sommeil (AOS) est courante dans la population pédiatrique, avec une prévalence de 1 à 6 % au Canada. Ainsi, la présence dune forte prévalence dapnée du sommeil stimule la croissance du marché étudié.

De plus, les lancements de produits ainsi que les fusions, acquisitions et partenariats entre les principaux acteurs du marché au Canada stimulent la croissance de ce segment. Par exemple, en octobre 2022, Frequency Exchange Corp., une entreprise canadienne de bien-être, a lancé le système Frequency Deliver, qui soutient la récupération après des problèmes de bien-être et de performance pendant le sommeil. Nikki, basé sur la bioénergétique, émet des fréquences qui aident à restaurer la fonction cellulaire au sein du réseau de 37 000 milliards de cellules du corps. Nikki travaille la nuit pour surmonter les traumatismes physiques et émotionnels qu'elle subit pendant la journée. Ainsi, ces appareils stimulent la croissance du segment.

Ainsi, la croissance de ce segment au cours des prochaines années dépendra de la fréquence de lapnée du sommeil et de lévolution de la technologie.

Le segment des inhalateurs devrait connaître une croissance significative au cours de la période de prévision.

Les inhalateurs respiratoires sont utilisés pour inhaler des médicaments qui constituent un élément essentiel du traitement des maladies pulmonaires chroniques. La prévalence en augmentation rapide des troubles respiratoires à travers le pays fait partie des facteurs importants qui alimentent la croissance et la demande du marché des inhalateurs respiratoires. En outre, la demande croissante doptions de traitement pour les troubles respiratoires et laccessibilité de technologies bien développées contribuent également à la croissance de ce segment. En outre, laugmentation de la pollution atmosphérique a amené davantage de personnes à avoir besoin dinhalateurs, ce qui devrait stimuler la croissance de ce segment.

Le nombre croissant de troubles respiratoires dans le pays stimule la demande pour ce segment. Par exemple, en novembre 2022, la Breathe Lung Association a rapporté qu'un Canadien sur cinq souffre d'une maladie respiratoire grave, comme l'asthme, la MPOC, le cancer du poumon, la tuberculose, la fibrose kystique et le syndrome de détresse respiratoire. La source a également indiqué que le Canada a l'un des taux d'asthme les plus élevés au monde. Environ 2,7 millions de Canadiens vivent avec l'asthme. L'asthme est la maladie pulmonaire liée au travail la plus courante, la troisième cause d'arrêt de travail et la principale cause d'absentéisme scolaire et d'hospitalisation chez les enfants. Ainsi, laugmentation des cas dasthme et de BPCO stimule la demande dinhalateurs, entraînant ainsi la croissance de ce segment.

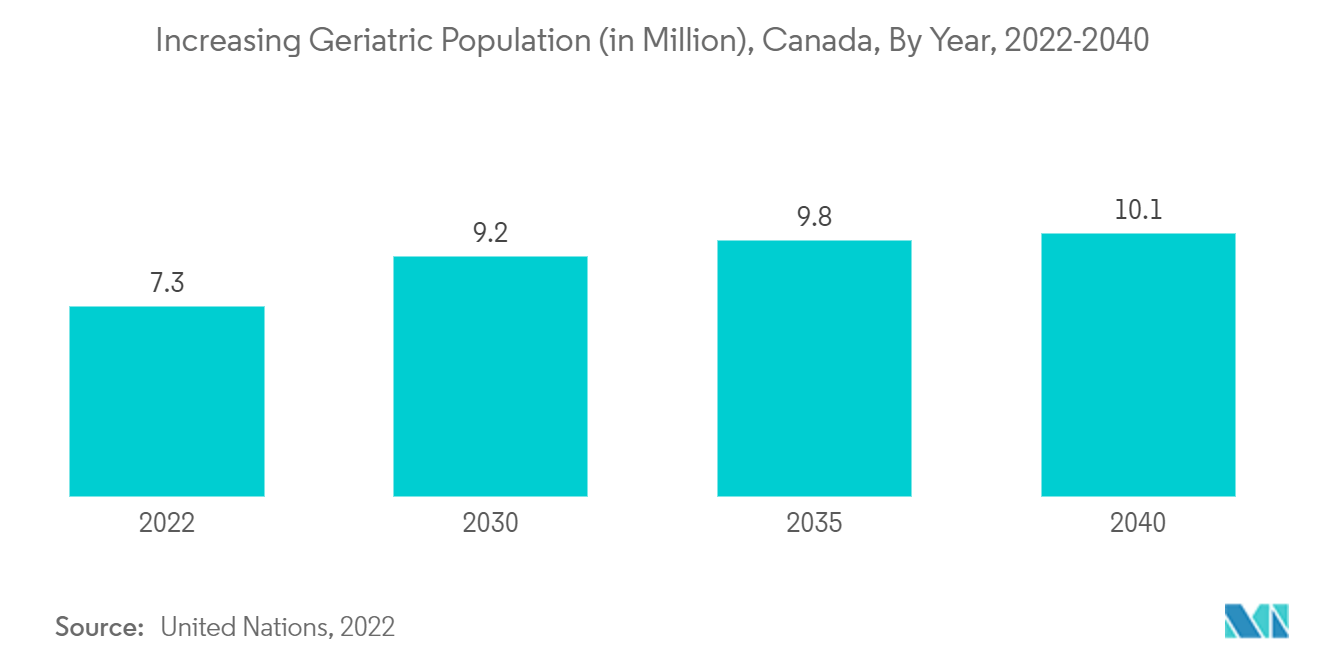

De plus, la population gériatrique est plus sensible aux troubles respiratoires, et laugmentation de la population gériatrique dans le pays contribue également à la croissance de ce segment. Par exemple, en juillet 2022, le rapport des Nations Unies indiquait qu'il y avait 7,3 millions de personnes âgées de 65 ans et plus au Canada et que ce nombre devrait augmenter à 10,2 millions d'ici 2040. Ainsi, l'augmentation de la population gériatrique pourrait entraîner une augmentation du nombre de personnes âgées de 65 ans et plus. troubles respiratoires, ce qui pourrait augmenter la demande dinhalateurs, stimulant ainsi la croissance de ce segment.

De plus, les lancements de nouveaux produits et les développements technologiques alimentent la croissance de ce segment. Par exemple, en octobre 2022, AstraZeneca a lancé l'inhalateur Breztri Aerosphere, désormais disponible au Canada après l'approbation de Santé Canada. Breztri (budésonide, glycopyrronium et fumarate de formotérol dihydraté) est indiqué comme traitement d'entretien à long terme pour réduire les exacerbations de la maladie pulmonaire obstructive chronique (MPOC) et traiter l'obstruction des voies respiratoires chez les patients atteints de BPCO, y compris la bronchite chronique et/ou l'emphysème. Ainsi, ces lancements de nouveaux produits stimulent la croissance du marché étudié dans le pays.

Ainsi, en raison de laugmentation des troubles respiratoires, de laugmentation de la population gériatrique, de laugmentation des polluants atmosphériques et des lancements de nouveaux produits, ces facteurs stimulent la croissance de ce segment au cours de la période de prévision.

Aperçu du marché canadien des appareils respiratoires

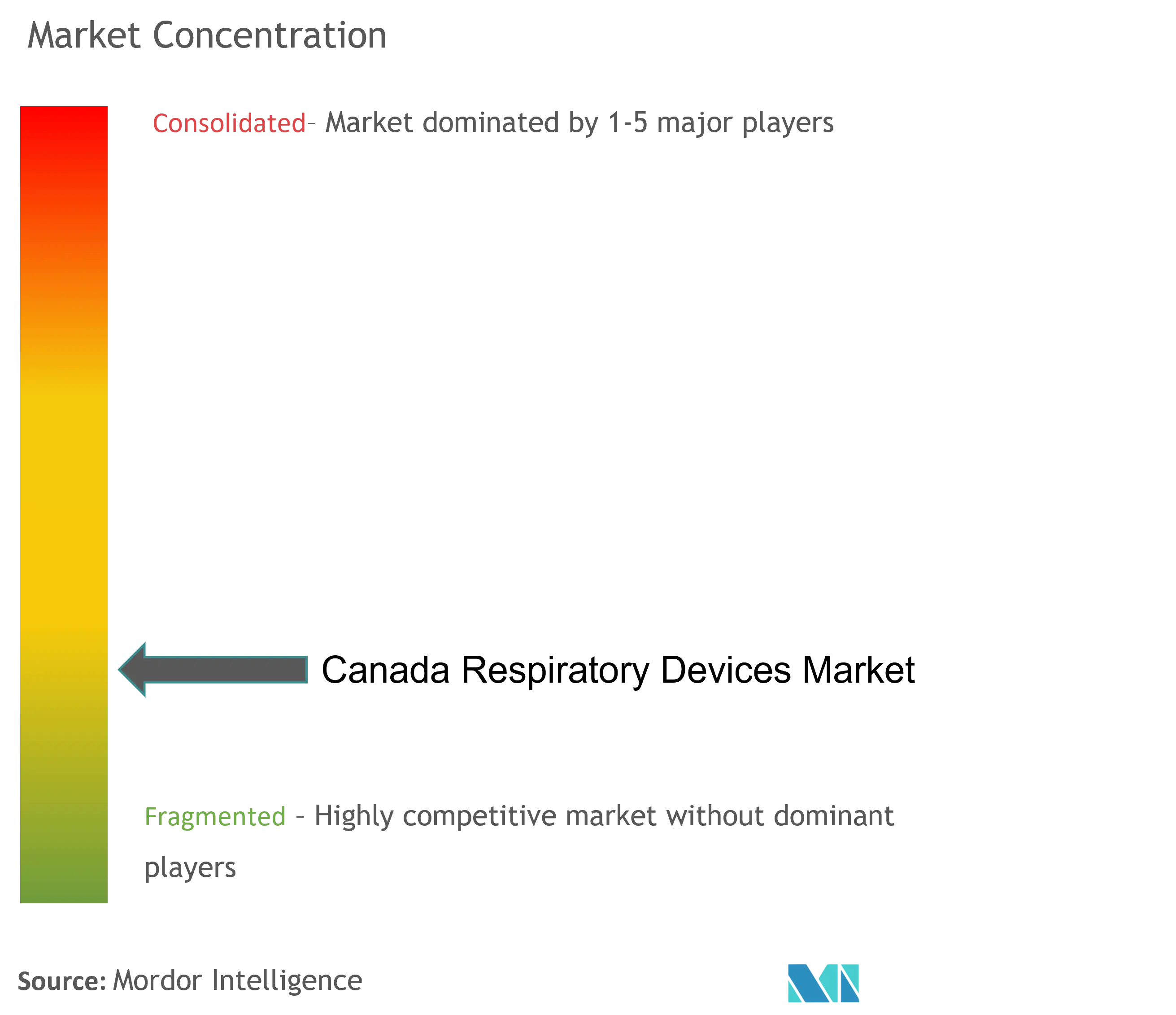

Le marché canadien des appareils respiratoires est compétitif et comprend plusieurs acteurs. Certaines des sociétés qui dominent actuellement le marché sont Koninklijke Philips NV, Nihon Kohden Corporation, Medtronic PLC, Gentige AB, General Electronic Company (GE Healthcare), Fisher Paykel Healthcare Limited, Dragerwerk AG Co. KGaA, Hamilton Medical AG, Invacare Corporation et Becton, Dickinson and Company.

Leaders du marché canadien des appareils respiratoires

-

Medtronic plc

-

General Electronic Company (GE Healthcare)

-

Koninklijke Philips N.V.

-

Gentige AB

-

Invacare Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché canadien des appareils respiratoires

- Mai 2022 Honeywell a lancé deux nouvelles offres respiratoires certifiées NIOSH pour aider à répondre aux besoins des professionnels de santé. Les nouveaux produits élargissent la gamme d'équipements de protection de Honeywell pour les professionnels de la santé, intégrant les décennies d'expertise de l'entreprise dans la production de solutions de protection respiratoire.

- Février 2022 ZEPHYRx LLC. et Medical International Research (MIR) ont conclu un partenariat pour commercialiser conjointement la solution de surveillance respiratoire à distance (RRM) ZEPHYRx. Ce nouveau partenariat est la seule solution de surveillance à distance des patients (RPM) offerte par MIR en Amérique du Nord.

Segmentation de lindustrie canadienne des appareils respiratoires

Conformément à la portée du rapport, les appareils respiratoires comprennent les appareils de diagnostic respiratoire, les appareils thérapeutiques et les appareils respiratoires pour l'administration de la respiration artificielle à long terme. Ils peuvent également inclure un appareil respiratoire utilisé pour la réanimation en injectant de l'oxygène dans les poumons d'une personne asphyxiée.

Appareils de diagnostic et de surveillance (spiromètres, appareils de test du sommeil, débitmètres de pointe, oxymètres de pouls, capnographie et autres appareils de diagnostic et de surveillance), appareils thérapeutiques (appareils CPAP, appareils BiPAP, humidificateurs, nébuliseurs, concentrateurs d'oxygène, ventilateurs, inhalateurs et autres Dispositifs thérapeutiques) et produits jetables (masques, circuit respiratoire et autres produits jetables). Le rapport propose la valeur (en millions de dollars) pour les segments ci-dessus.

| Par appareils de diagnostic et de surveillance | Spiromètres |

| Appareils de test du sommeil | |

| Débitmètres de pointe | |

| Oxymètres de pouls | |

| Capnographes | |

| Autres appareils de diagnostic et de surveillance | |

| Par dispositif thérapeutique | Appareils PPC |

| Appareils BiPAP | |

| Humidificateurs | |

| Nébuliseurs | |

| Concentrateurs d'oxygène | |

| Ventilateurs | |

| Inhalateurs | |

| Autres dispositifs thérapeutiques | |

| Par Produits Jetables | Masques |

| Circuit respiratoire | |

| Autres produits jetables |

FAQ sur les études de marché sur les appareils respiratoires au Canada

Quelle est la taille actuelle du marché canadien des appareils respiratoires ?

Le marché canadien des appareils respiratoires devrait enregistrer un TCAC de 8,73 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché canadien des appareils respiratoires ?

Medtronic plc, General Electronic Company (GE Healthcare), Koninklijke Philips N.V., Gentige AB, Invacare Corporation sont les principales entreprises opérant sur le marché canadien des appareils respiratoires.

Quelles années couvre ce marché canadien des appareils respiratoires ?

Le rapport couvre la taille historique du marché des appareils respiratoires au Canada pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des appareils respiratoires au Canada pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Device Drug Combination Reports

Popular Healthcare Reports

Other Popular Industry Reports

Rapport sur l'industrie canadienne des appareils respiratoires

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du marché canadien des appareils respiratoires 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des appareils respiratoires au Canada comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.