Analyse du marché de la logistique de projet au Canada

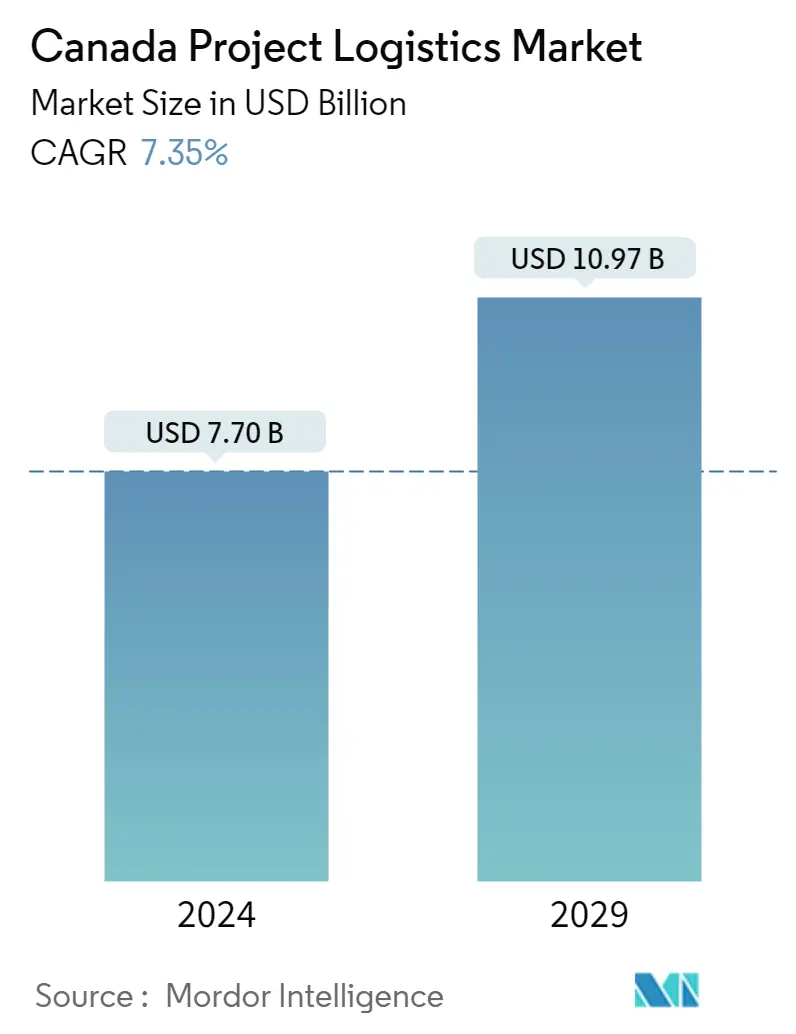

La taille du marché canadien de la logistique de projet est estimée à 7,70 milliards USD en 2024 et devrait atteindre 10,97 milliards USD dici 2029, avec une croissance de 7,35 % au cours de la période de prévision (2024-2029).

- Le Canada est le deuxième plus grand pays au monde et offre une vaste source de ressources naturelles qui stimulent l'économie nationale. Ces ressources naturelles comprennent des sources d'énergie telles que le pétrole et le gaz, le charbon, les énergies renouvelables et des minéraux tels que l'or, l'argent, etc. Les nouveaux projets d'extraction de ces ressources naturelles et l'expansion de grands projets nécessitent l'expédition de marchandises lourdes dans le pays. La hausse des prix du pétrole et le dynamisme du marché du gaz naturel liquéfié (GNL) et de la construction pétrochimique ont offert des opportunités au secteur du transport logistique de projets en 2020.

- L'Ouest canadien est une source essentielle de ces ressources naturelles et comprend de nombreux projets importants. L'Alberta abrite de nombreux sables bitumineux et comprend l'un des corridors de transport de charges surdimensionnées les plus grands au monde. Dun autre côté, lEst du Canada comprend de nombreux développements dinfrastructures. Parmi les projets d'infrastructures, la construction de ponts nécessite particulièrement le transport de marchandises surdimensionnées. Transporter une charge plus importante que dhabitude implique des défis logistiques et juridiques.

- À mesure que le monde se numérise chaque jour, la communication devient instantanée. Les entreprises impliquées dans le secteur du transport de projets adoptent des technologies numériques telles que des applications mobiles ou des logiciels pour communiquer facilement avec les sociétés d'ingénierie et les propriétaires de projets. Certaines organisations établies mènent des activités de logistique de projets à travers le monde.

- Par exemple, Sea Cargo Air Cargo Logistics Inc. (SCACLI) est un réseau de transitaires logistiques indépendants pour petits et moyens projets. Les membres du SCACLI gèrent des projets industriels, des infrastructures aux projets énergétiques importants. Les membres fournissent des services tels que le transport, l'emballage/la mise en caisse et le levage de marchandises lourdes, surdimensionnées et hors gabarit.

Tendances du marché de la logistique de projets au Canada

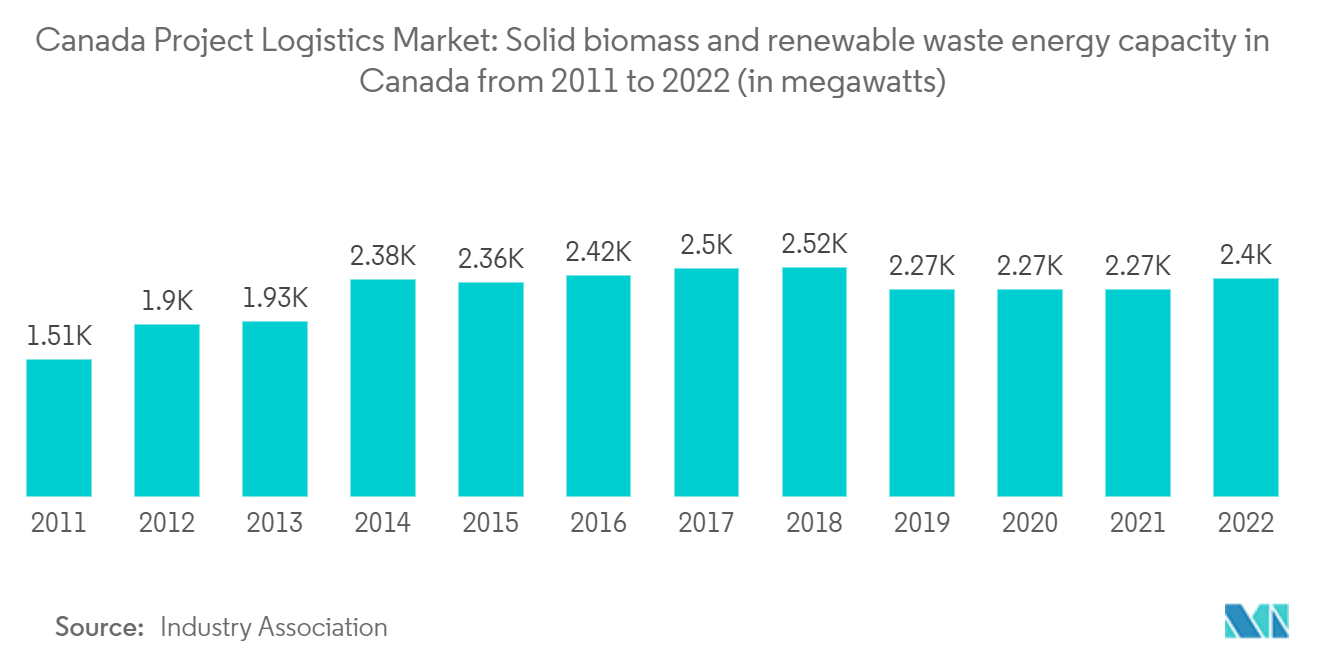

Lutilisation croissante des énergies renouvelables augmente les opportunités pour les entreprises de logistique de projets

- L'Association canadienne des énergies renouvelables (CanREA) a annoncé les données de fin d'année de l'industrie, indiquant que les secteurs de l'énergie éolienne et solaire au Canada ont connu une croissance significative en 2021, ajoutant près de 1 GW de nouvelle capacité de production. 2021 a été une année positive pour nos industries, avec la mise en service de 677 MW de nouvelle énergie éolienne et de 288 MW de nouvelle énergie solaire à grande échelle. L'Alberta représentait plus de 60 % de la nouvelle capacité canadienne installée en 2021, tandis que la Saskatchewan représentait 20 % supplémentaires.

- La nouvelle capacité d'énergie éolienne et solaire du Canada a créé environ 2 400 années-personnes d'emploi, principalement dans la construction de nouvelles installations et l'entretien de ces sites. CanREA prévoit quen 2022 et 2023, le déploiement de lénergie éolienne et solaire connaîtra une croissance nettement plus importante, avec de nombreux projets actuellement en construction ou à des stades avancés de développement.

- Plus de 3000 MW ont été mis en service en 2022, et un nombre similaire en 2023. De plus, de nouveaux engagements partout au Canada en 2021 (par exemple, en Saskatchewan, au Québec et en Nouvelle-Écosse) entraîneront un nouveau déploiement d'énergie éolienne et solaire après 2023. La Vision 2050 de CanREA, Alimenter le parcours du Canada vers la carboneutralité, démontre que nous devons déployer plus de 5000 MW de nouvelle énergie éolienne et solaire par an au cours des 30 prochaines années si le Canada veut respecter son engagement de zéro émission nette de gaz à effet de serre d'ici 2050. Tous ces éléments génèrent des opportunités dans la logistique de projets au Canada.

Logistique des projets pétroliers et gaziers au Canada

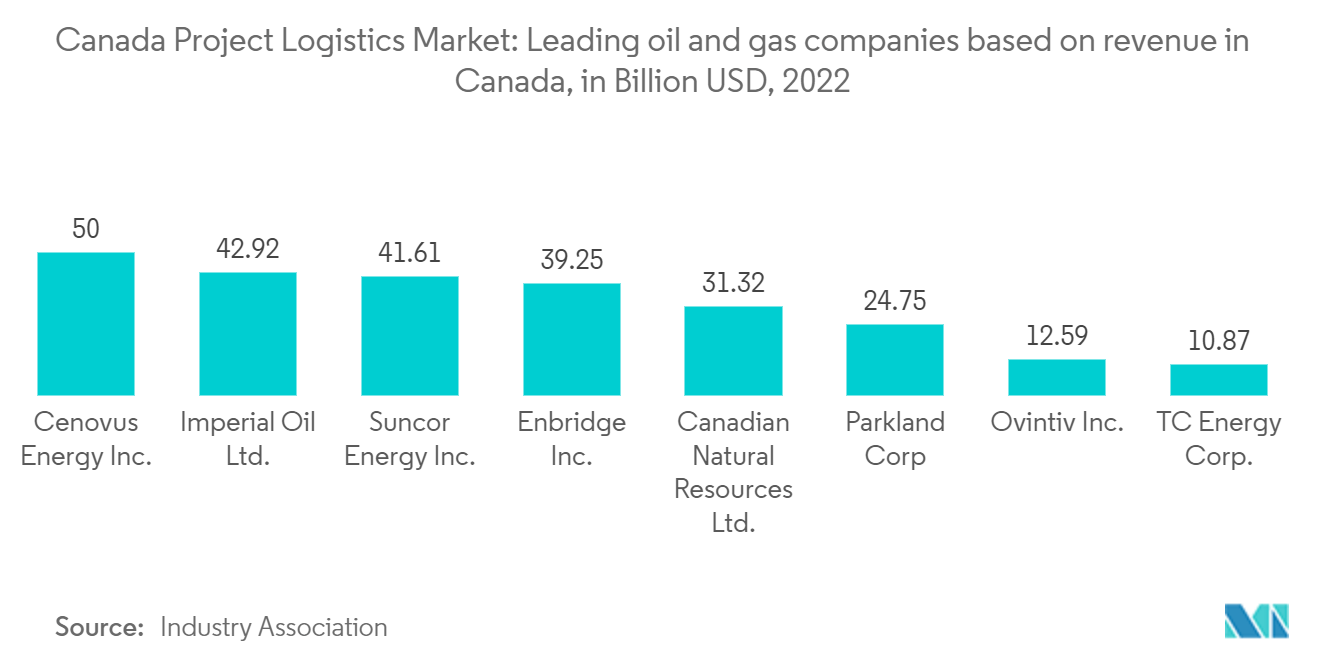

- Le marché mondial du fret de projets devrait être stimulé par la hausse des prix du pétrole à court terme. Cependant, les prix du pétrole devraient baisser à long terme, ce qui entraînera une baisse des nouveaux investissements dans de nouveaux projets. Le Canada possède les troisièmes réserves mondiales de pétrole brut, après le Venezuela et l'Arabie saoudite, dont plus de 95 % sont constituées de réserves de sables bitumineux en Alberta et en Saskatchewan.

- Les provinces de l'Alberta, de la Saskatchewan et de la Colombie-Britannique partagent le bassin sédimentaire pour la production de gaz naturel au Canada. L'industrie canadienne des sables bitumineux contribue à hauteur de près de 60 milliards de dollars canadiens (44,36 milliards de dollars américains) au PIB du pays. Cela équivaut à 3% du PIB total.

- L'industrie pétrolière et gazière est un moteur essentiel de l'économie canadienne, représentant environ 7 % du PIB du Canada et employant plus de 500000 personnes. Les secteurs pétrolier, gazier et minier du pays constituent des marchés d'exportation de premier ordre pour les fournisseurs américains de machines, d'équipements et de biens et services associés à la chaîne d'approvisionnement.

- Cent neuf projets sont en construction ou prévus au cours des dix prochaines années en Colombie-Britannique, représentant 206 milliards USD d'investissement. Les projets énergétiques représentent plus de 90 % de la valeur des investissements importants dans les projets dans la province.

Aperçu du secteur de la logistique de projets au Canada

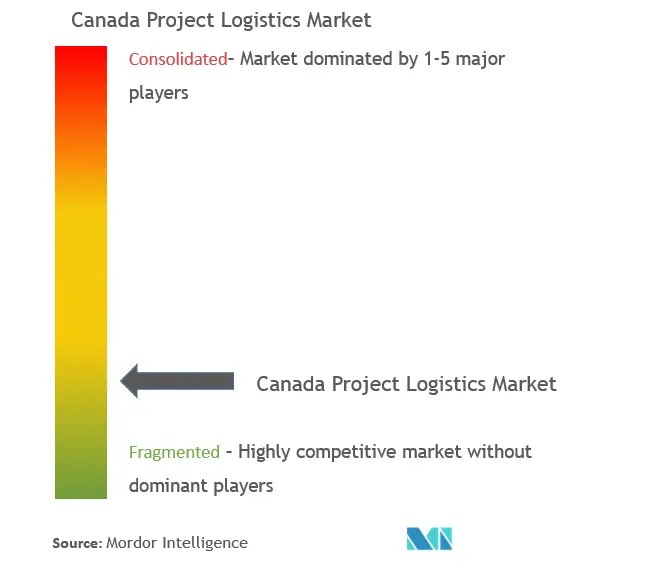

Le marché de la logistique de projet au Canada est fragmenté en raison des nombreux acteurs impliqués dans la fourniture de services de fret de projet. La consolidation est la tendance actuelle sur laquelle le prestataire logistique se concentre pour étendre sa présence et ses services offerts. Des tendances similaires ont été observées sur le marché canadien de la logistique, en particulier la logistique de projet. Les principaux acteurs comprennent Challenger Motor Freight Inc., ENTREC Corporation, Ex Trans Cargo Inc. et Sea Cargo Air Cargo Logistics Inc. (SCACLI, entre autres).

Leaders du marché de la logistique de projets au Canada

-

Challenger Motor Freight Inc.

-

ENTREC Corporation

-

Ex Trans Cargo Inc.

-

Sea Cargo Air Cargo Logistics Inc. (SCACLI)

-

Canaan Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché de la logistique de projets au Canada

- Janvier 2023 le transporteur israélien ZIM s'associe à la société de capital-risque Team8 de Cannon Grouup pour investir dans la société de technologie financière 40Seas, basée à Tel Aviv, avec un financement de 111 millions de dollars. 40Seas crée une solution commerciale mondiale permettant aux PME (petites et moyennes entreprises) d'accéder au financement numérique.

- Octobre 2022: KAG Logistics finalise l'acquisition de Connectrans Logistics et entre sur le marché canadien en achetant le 3PL à Toronto, en Ontario. Grâce à cet achat, les clients de Connectrans peuvent accéder au marché américain, à des technologies de pointe et au savoir-faire logistique supplémentaire d'une équipe de direction chevronnée.

- Février 2022 : AP Moller-Maersk a annoncé son intention d'acquérir Pilot Freight Services (Pilot), l'un des principaux fournisseurs de solutions de premier, intermédiaire et dernier kilomètre ainsi que de solutions de passage des frontières, en mettant l'accent sur le fret important et volumineux en Amérique du Nord pour le B2C et Modèles de distribution B2B. Avec l'acquisition prévue de Pilot, Maersk étendra la portée de son service logistique intégré aux chaînes d'approvisionnement de ses clients.

Segmentation de lindustrie de la logistique de projets au Canada

La logistique de projet implique un processus intégré de planification, d'organisation, de gestion, de traitement et de contrôle de l'excellent flux, des matériaux et des informations associés à la réussite du projet. Les marchandises de plus grandes dimensions nécessitent des équipements, des infrastructures et un personnel expérimenté totalement différents. Traiter une cargaison aux dimensions particulières est toujours un défi pour un transporteur.

Le rapport fournit une analyse de fond complète du marché, couvrant les tendances actuelles du marché, les contraintes, les mises à jour technologiques et des informations détaillées sur divers segments et le paysage concurrentiel de lindustrie. De plus, limpact du COVID-19 a été intégré et pris en compte au cours de létude. Le marché canadien de la logistique de projet est segmenté par service (transport, expédition, entreposage et autres services à valeur ajoutée) et par utilisateur final (pétrole et gaz, pétrochimie, mines et carrières, énergie et électricité, construction, fabrication et autres services finaux). utilisateurs (aérospatiale défense, automobile, etc.)). Le rapport propose la taille du marché et les prévisions en valeur (USD) pour tous les segments ci-dessus.

| Par service | Transport |

| Expéditeur | |

| Entreposage | |

| Autres services à valeur ajoutée | |

| Par utilisateur final | Pétrole et gaz, pétrochimie |

| Mines et carrières | |

| Énergie et puissance | |

| Construction | |

| Fabrication | |

| Autres utilisateurs finaux (aérospatiale et défense, automobile, etc.) |

FAQ sur les études de marché sur la logistique des projets au Canada

Quelle est la taille du marché canadien de la logistique de projet ?

La taille du marché canadien de la logistique de projet devrait atteindre 7,70 milliards USD en 2024 et croître à un TCAC de 7,35 % pour atteindre 10,97 milliards USD dici 2029.

Quelle est la taille actuelle du marché canadien de la logistique de projet ?

En 2024, la taille du marché canadien de la logistique de projet devrait atteindre 7,70 milliards USD.

Qui sont les principaux acteurs du marché canadien de la logistique de projet ?

Challenger Motor Freight Inc., ENTREC Corporation, Ex Trans Cargo Inc., Sea Cargo Air Cargo Logistics Inc. (SCACLI), Canaan Group sont les principales entreprises opérant sur le marché canadien de la logistique de projets.

Quelles années couvre ce marché canadien de la logistique de projet et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché canadien de la logistique de projet était estimée à 7,17 milliards USD. Le rapport couvre la taille historique du marché de la logistique de projet au Canada pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la logistique de projet au Canada pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Customers of Logistics Services Reports

Popular Logistics Reports

Other Popular Industry Reports

Rapport sur l'industrie de la logistique de projets au Canada

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la logistique des projets au Canada 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de Canada Project Logistics comprend des perspectives de prévisions de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.