Analyse du marché pharmaceutique canadien

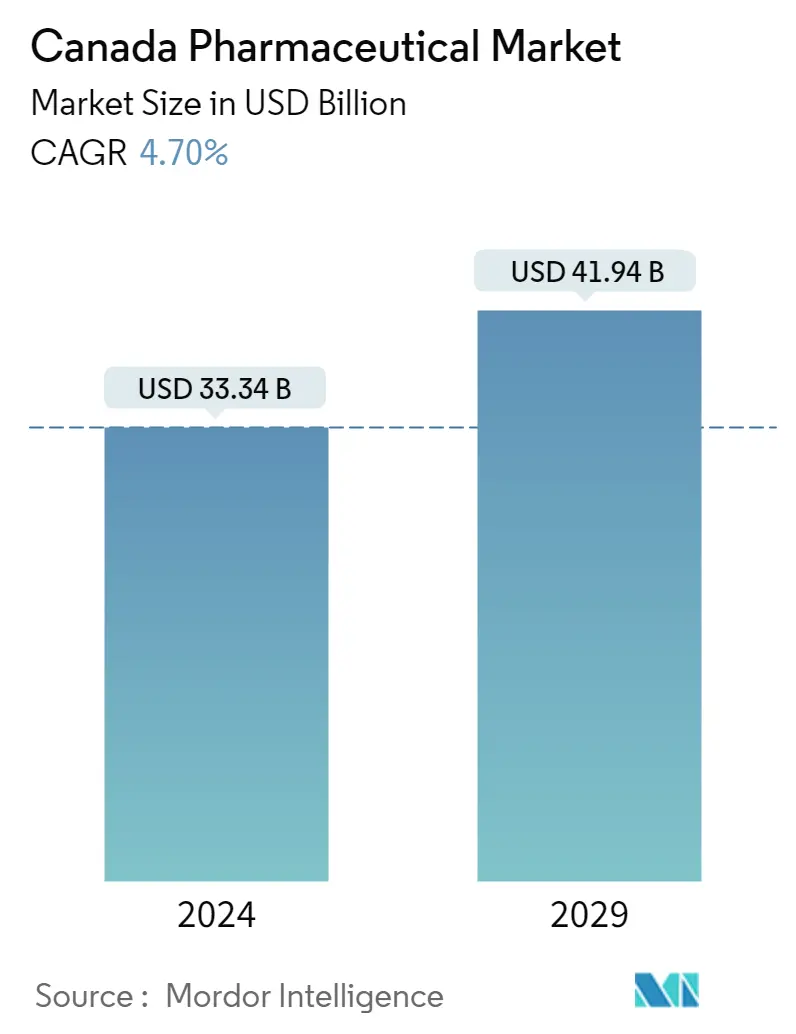

La taille du marché pharmaceutique canadien est estimée à 33,34 milliards USD en 2024 et devrait atteindre 41,94 milliards USD dici 2029, avec une croissance de 4,70 % au cours de la période de prévision (2024-2029).

Au milieu de la pandémie de COVID-19, les entreprises canadiennes des soins de santé et des sciences de la vie ont été confrontées à des défis importants, tels qu'un faible approvisionnement en articles médicaux (équipement de protection individuelle, masques et respirateurs) et en travailleurs de la santé (médecins, infirmières, bénévoles), la mise en œuvre forcée de protocoles de sécurité (plexiglas, désinfectants, allées à sens unique), heures de travail plus courtes et augmentation des congés de maladie pour le personnel. Pour aider à ralentir la propagation de la COVID-19 dans la communauté, les gouvernements fédéral et provincial ont exhorté les Canadiens à pratiquer la distanciation sociale et l'auto-isolement si nécessaire. De même, selon le communiqué de presse du gouvernement du Canada, en mars 2021, il a investi plus d'un milliard de dollars pour faire progresser la recherche et le développement de produits pharmaceutiques, de biofabrication et de vaccins. Le gouvernement démontre également son soutien continu aux vaccins et aux produits thérapeutiques fabriqués au Canada pour contrer la COVID-19 avec un investissement de 150 millions de dollars pour aider les entreprises dans les premières étapes de recherche et de développement. De même, 6 candidats vaccins et 7 candidats thérapeutiques ont déjà reçu un soutien consultatif et un financement totalisant plus de 37 millions de dollars du Programme d'aide à la recherche industrielle du Conseil national de recherches du Canada (PIRA CNRC). Les 113 millions de dollars restants seront utilisés pour faire passer les plus prometteurs de ces candidats à la prochaine étape de développement clinique, indique le communiqué de presse.

Une augmentation de la population gériatrique finira par entraîner la demande de plusieurs médicaments, car ce groupe d'âge est plus vulnérable à divers troubles métaboliques et liés au mode de vie, à une diminution des fonctions corporelles, à des troubles cognitifs et à une mobilité réduite. De plus, une augmentation de lincidence des maladies chroniques au sein de la population canadienne, ainsi que des comorbidités associées à ces maladies, devrait avoir un impact positif sur la croissance du marché pharmaceutique au cours de la période de prévision. Par exemple, l'hypertension, l'arthrose, les cardiopathies ischémiques (CI), l'ostéoporose, le diabète, l'asthme, le cancer et la maladie pulmonaire obstructive chronique comptent parmi les maladies et affections chroniques les plus courantes chez les Canadiens, selon les statistiques de l'Agence de la santé publique du Canada pour 2021. Selon les estimations de l'Enquête sur la santé dans les collectivités canadiennes (ESCC), environ 37 % des personnes âgées souffraient d'au moins deux des dix maladies chroniques les plus courantes en 2021, et près de la moitié des personnes âgées de 85 ans et plus déclaraient souffrir de multimorbidité. De plus, selon Statistique Canada, environ 54 44 600 personnes âgées de 18 à 65 ans et plus souffraient d'hypertension artérielle en 2021. Environ 2 285 200 personnes âgées de 12 ans et plus souffraient de diabète et 2 802 700 d'asthme. Par ailleurs, la même source précise que près de 5 915 900 personnes âgées de 15 ans et plus souffraient d'arthrite. Ainsi, avec laugmentation des maladies telles que lasthme et larthrite, le marché étudié devrait connaître une forte croissance au cours de la période de prévision.

Cependant, le coût élevé associé à certains médicaments pharmaceutiques devrait nuire à la croissance du marché au cours des années à venir.

Tendances du marché pharmaceutique canadien

Le segment du tractus digestif et du métabolisme devrait afficher une croissance importante au cours de la période de prévision

Le tube digestif et le métabolisme sont des sections du système de classification anatomique, thérapeutique et chimique. Le tube digestif comprend la bouche, l'œsophage, l'estomac, le gros intestin, l'intestin grêle et l'anus. Le métabolisme est le processus interne des réactions biochimiques impliquées dans le maintien des conditions de vie des cellules d'un organisme. Des facteurs tels que laugmentation des troubles métaboliques et les lancements et approbations de produits sont des facteurs clés pour la croissance du marché.

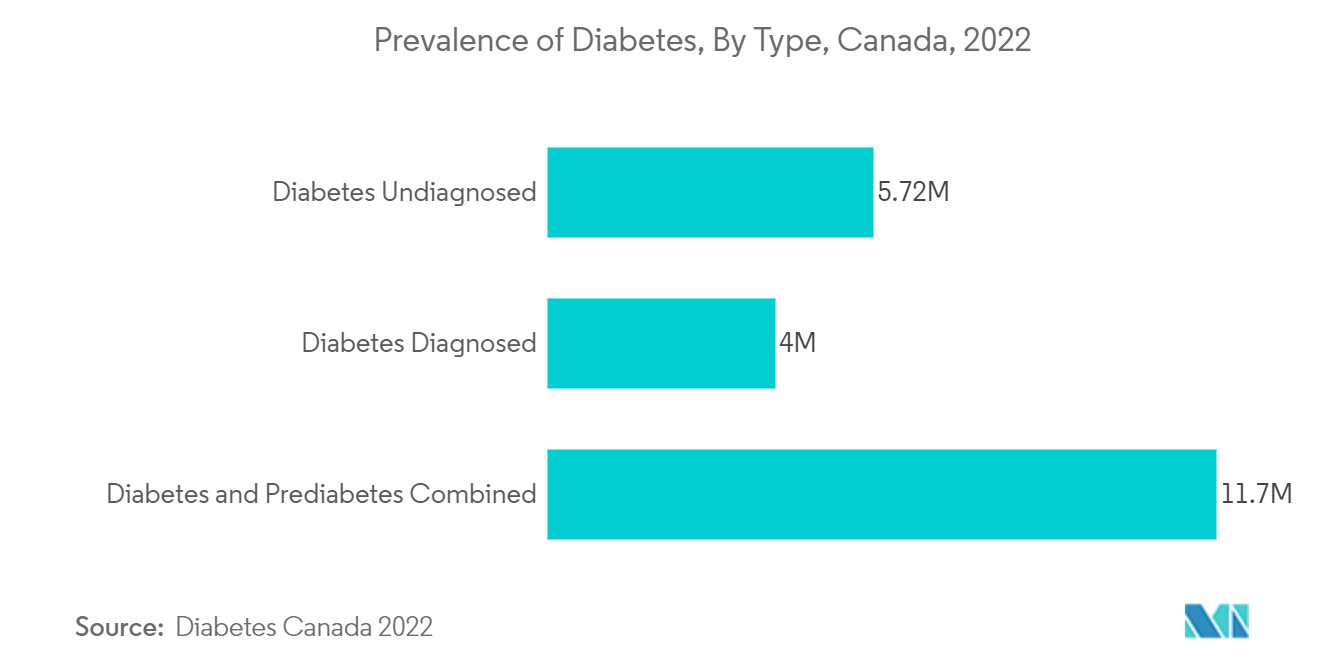

Le rapport Diabète au Canada 2021 indique que plus de 11 millions de personnes vivent avec le diabète ou le prédiabète au Canada. La prévalence du diabète devrait atteindre 4891000 en 2030. Cependant, le nombre combiné de diabète et de prédiabète devrait atteindre 13559000 dici 2030. La prévalence croissante de la maladie augmentera la demande dapproches pharmacologiques. Avec laugmentation du diabète, la nécessité de disposer dun plus grand nombre de médicaments sur le marché est essentielle.

Le gouvernement se concentre également davantage sur lindustrie pharmaceutique à travers le pays, qui alimente la croissance du marché. Par exemple, en août 2021, le gouvernement du Canada a annoncé de nouveaux investissements dans la recherche sur le diabète. Le gouvernement prévoit d'investir environ 15 millions de dollars dans la recherche sur le diabète. De tels investissements devraient contribuer largement à la croissance du marché au Canada.

On observe que Santé Canada a approuvé environ 25 nouveaux médicaments au Canada au cours des six premiers mois de 2022. Avec l'augmentation des lancements de produits à travers le pays, le segment devrait connaître une forte croissance au cours de la période de prévision.

Les médicaments en vente libre devraient connaître une croissance significative au cours de la période de prévision

Les médicaments en vente libre (OTC) sont des médicaments sans ordonnance qui peuvent être achetés sans ordonnance d'un médecin et qui peuvent être utilisés en toute sécurité en suivant les instructions sur l'étiquette et selon les directives du professionnel de la santé. Les données du gouvernement du Canada publiées en octobre 2022 suggèrent que la pandémie de COVID-19 a considérablement accru l'utilisation de médicaments en vente libre au Canada. Cela a été principalement attribué aux premiers symptômes du COVID-19, tels que la fièvre, le rhume et les douleurs corporelles.

De plus, la prévalence croissante des troubles topiques au Canada est lun des principaux facteurs responsables de la croissance du marché. Par exemple, selon un article publié par lAssociation canadienne de dermatologie en octobre 2021, environ 17 % des Canadiens ont souffert de dermatite atopique (MA) à un moment donné de leur vie. La dermatite atopique (MA) est souvent caractérisée par des démangeaisons et une inflammation de la peau et constitue la forme d'eczéma la plus courante. Pour la MA, les gens ont tendance à acheter des médicaments en vente libre, ce qui ajoute de la valeur à la croissance du segment.

De plus, il existe de nombreux médicaments disponibles pour le traitement de la dermatite atopique au Canada. Par exemple, les antihistaminiques, les hydratants, les émollients, les antibiotiques, les corticostéroïdes, etc. Il existe cependant de nombreux lancements de produits pour le traitement de cette maladie. En octobre 2021, le médicament RINVOQ contre la dermatite atopique d'AbbVie a reçu l'approbation de Santé Canada. Il a été approuvé pour le traitement des adolescents âgés de 12 ans et plus et des adultes atteints de MA réfractaire modérée à sévère lorsque les traitements systémiques sont inadéquats ou déconseillés.

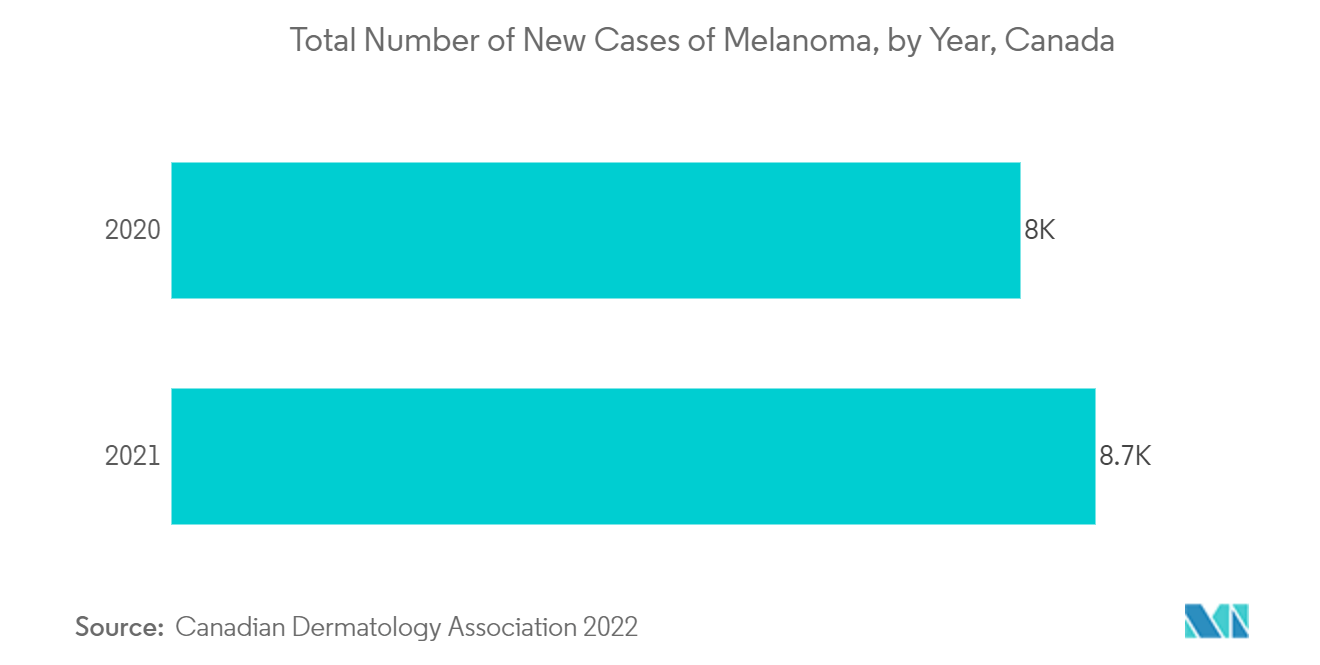

De plus, on observe que dautres maladies de peau telles que le mélanome contribuent également largement à la croissance du segment. Dans le mélanome, les premiers symptômes comprennent un assombrissement de la peau, des changements de couleur des grains de beauté ou un grain de beauté aux bords irréguliers. Pour les premiers symptômes, les patients utilisent des médicaments en vente libre, à moins que le cancer ne soit diagnostiqué. Selon les données de l'Association canadienne de dermatologie publiées en juin 2022, on observe que la prévalence du mélanome augmente considérablement chaque année au Canada, ce qui accroît la demande de médicaments topiques en vente libre.

Ainsi, avec la prévalence croissante de maladies telles que la dermatite atopique au Canada, ce segment devrait connaître une forte croissance au cours des prochaines années.

Aperçu de l'industrie pharmaceutique canadienne

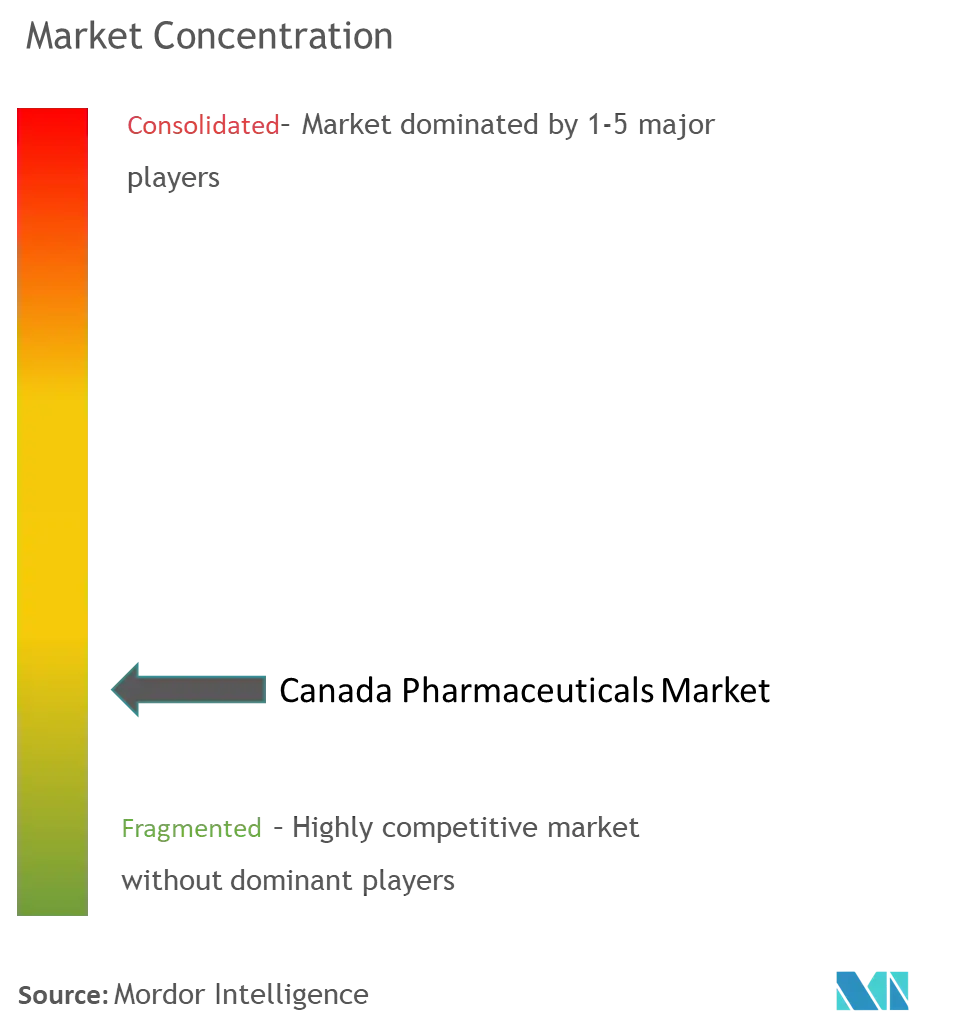

Le marché pharmaceutique canadien est très compétitif et se compose de plusieurs acteurs majeurs. En termes de part de marché, quelques-uns des principaux acteurs dominent actuellement le marché. Certains acteurs de premier plan réalisent vigoureusement des acquisitions et des coentreprises avec d'autres sociétés pour consolider leurs positions sur le marché du pays. Certaines des entreprises clés qui dominent actuellement le marché sont Johnson Johnson, Novartis International AG, Merck Co. Inc., Pfizer Inc. et Bayer AG.

Leaders du marché pharmaceutique canadien

Johnson & Johnson

Novartis International AG

Merck & Co., Inc.

Pfizer Inc.

Bayer AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché pharmaceutique canadien

- Octobre 2022 Alvotech et le groupe JAMP Pharma (une société pharmaceutique canadienne) annoncent l'expansion de leur partenariat exclusif pour commercialiser des biosimilaires (AVT16 et AVT33) développés et fabriqués par Alvotech.

- Mai 2022 Biocon Biologics et Viatris (anciennement Mylan) ont lancé le médicament anticancéreux bevacizumab sous la marque Abevmy au Canada.

- Avril 2022:AMP Pharma Group, une société pharmaceutique canadienne, a annoncé le lancement de SIMLANDI, un biosimilaire à haute concentration, à faible volume et sans citrate d'Humira (adalimumab), développé et fabriqué par Alvotech.

- Janvier 2022 Pfizer Canada a conclu un partenariat de trois ans avec la Fondation canadienne des relations raciales (FCRR) pour mener une série de dialogues sur l'équité en santé et les préoccupations affectant l'accès des communautés racialisées aux services de santé et de santé mentale.

- Janvier 2022 Eli Lilly and Company a conclu un partenariat de recherche et de collaboration avec Entos Pharmaceuticals au Canada. Cet accord soutiendra le développement de thérapies pour de multiples troubles neurologiques.

Segmentation de l'industrie pharmaceutique canadienne

Conformément à la portée de ce rapport, les produits pharmaceutiques sont appelés médicaments ou médicaments destinés à prévenir, diagnostiquer, traiter ou guérir une maladie. Il peut s'agir de médicaments sur ordonnance ou en vente libre. Ces médicaments peuvent être achetés par un particulier avec ou sans ordonnance du médecin et peuvent être consommés sans danger pour traiter diverses maladies. Le marché pharmaceutique canadien est segmenté par ATC/classe thérapeutique (appareil digestif et métabolisme, sang et organes hématopoïétiques, système cardiovasculaire, produits dermatologiques, système génito-urinaire et hormones sexuelles, préparations hormonales systémiques, antiinfectieux à usage systémique, agents antinéoplasiques et immunomodulateurs, agents musculaires). -Système squelettique, système nerveux, produits antiparasitaires, insecticides et répulsifs, système respiratoire, organes sensoriels et diverses autres classes ATC/thérapeutiques), par type de médicament (type de prescription (de marque et générique) et médicaments en vente libre). Le rapport propose la valeur (en millions de dollars) pour les segments ci-dessus.

| Tube digestif et métabolisme |

| Sang et organes hématopoïétiques |

| Système cardiovasculaire |

| Dermatologiques |

| Système génito-urinaire et hormones sexuelles |

| Préparations hormonales systémiques, |

| Antiinfectieux à usage systémique |

| Agents antinéoplasiques et immunomodulateurs |

| Système musculo-squelettique |

| Système nerveux |

| Produits antiparasitaires, insecticides et répulsifs |

| Système respiratoire |

| Organes sensoriels |

| Diverses autres classes ATC/thérapeutiques |

| Par type de prescription | De marque |

| Générique | |

| Médicaments en vente libre |

| Par ATC/classe thérapeutique | Tube digestif et métabolisme | |

| Sang et organes hématopoïétiques | ||

| Système cardiovasculaire | ||

| Dermatologiques | ||

| Système génito-urinaire et hormones sexuelles | ||

| Préparations hormonales systémiques, | ||

| Antiinfectieux à usage systémique | ||

| Agents antinéoplasiques et immunomodulateurs | ||

| Système musculo-squelettique | ||

| Système nerveux | ||

| Produits antiparasitaires, insecticides et répulsifs | ||

| Système respiratoire | ||

| Organes sensoriels | ||

| Diverses autres classes ATC/thérapeutiques | ||

| Par type de médicament | Par type de prescription | De marque |

| Générique | ||

| Médicaments en vente libre | ||

FAQ sur les études de marché pharmaceutique au Canada

Quelle est la taille du marché pharmaceutique canadien?

La taille du marché pharmaceutique canadien devrait atteindre 33,34 milliards USD en 2024 et croître à un TCAC de 4,70 % pour atteindre 41,94 milliards USD dici 2029.

Quelle est la taille actuelle du marché pharmaceutique canadien ?

En 2024, la taille du marché pharmaceutique canadien devrait atteindre 33,34 milliards USD.

Qui sont les principaux acteurs du marché pharmaceutique canadien ?

Johnson & Johnson, Novartis International AG, Merck & Co., Inc., Pfizer Inc., Bayer AG sont les principales sociétés opérant sur le marché pharmaceutique canadien.

Quelles années couvre ce marché pharmaceutique canadien et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché pharmaceutique canadien était estimée à 31,84 milliards USD. Le rapport couvre la taille historique du marché pharmaceutique canadien pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché pharmaceutique canadien pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie pharmaceutique au Canada

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des produits pharmaceutiques au Canada en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des produits pharmaceutiques au Canada comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.