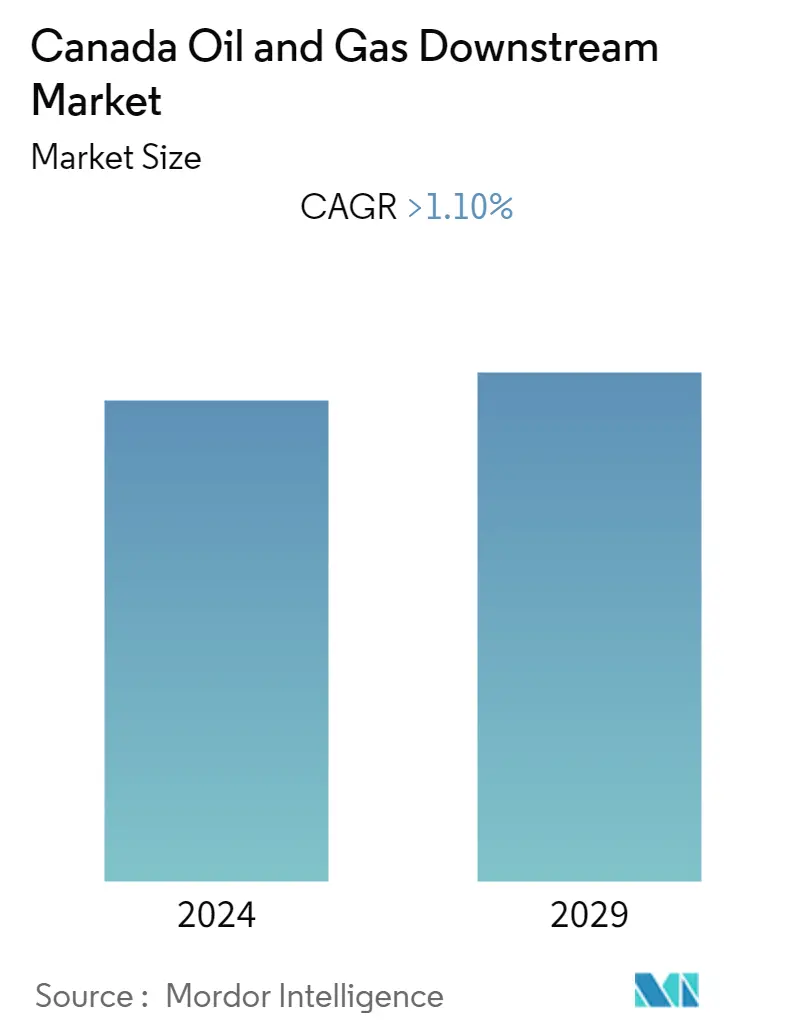

Taille du marché en aval du pétrole et du gaz canadien

| Période d'étude | 2021 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| CAGR | 1.10 % |

| Concentration du Marché | Moyen |

Principaux acteurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché en aval du pétrole et du gaz au Canada

Le marché canadien du pétrole et du gaz en aval devrait connaître un TCAC de plus de 1,1 % au cours de la période de prévision.

Le marché a été impacté négativement par la COVID-19 en 2020. Cependant, il a désormais atteint les niveaux davant la pandémie.

- Laugmentation de la population, de lurbanisation et de lindustrialisation du Canada devrait stimuler le marché pétrolier et gazier en aval au cours de la période de prévision.

- Dun autre côté, la part croissante des véhicules économes en carburant et la pénétration croissante des véhicules électriques et des énergies renouvelables devraient entraver la croissance du marché au cours de la période de prévision.

- Néanmoins, avec la demande croissante de pétrole et de gaz, le pays envisage d'augmenter sa part de marché en créant un impact sur son pétrole et ses produits dérivés. Le pays envisage également détendre ses marchés en aval, tels que le raffinage du pétrole et autres. Cela devrait à son tour créer une opportunité significative pour les payeurs impliqués dans le marché dans un avenir proche.

Tendances du marché canadien du pétrole et du gaz en aval

Le secteur canadien du raffinage devrait dominer le marché

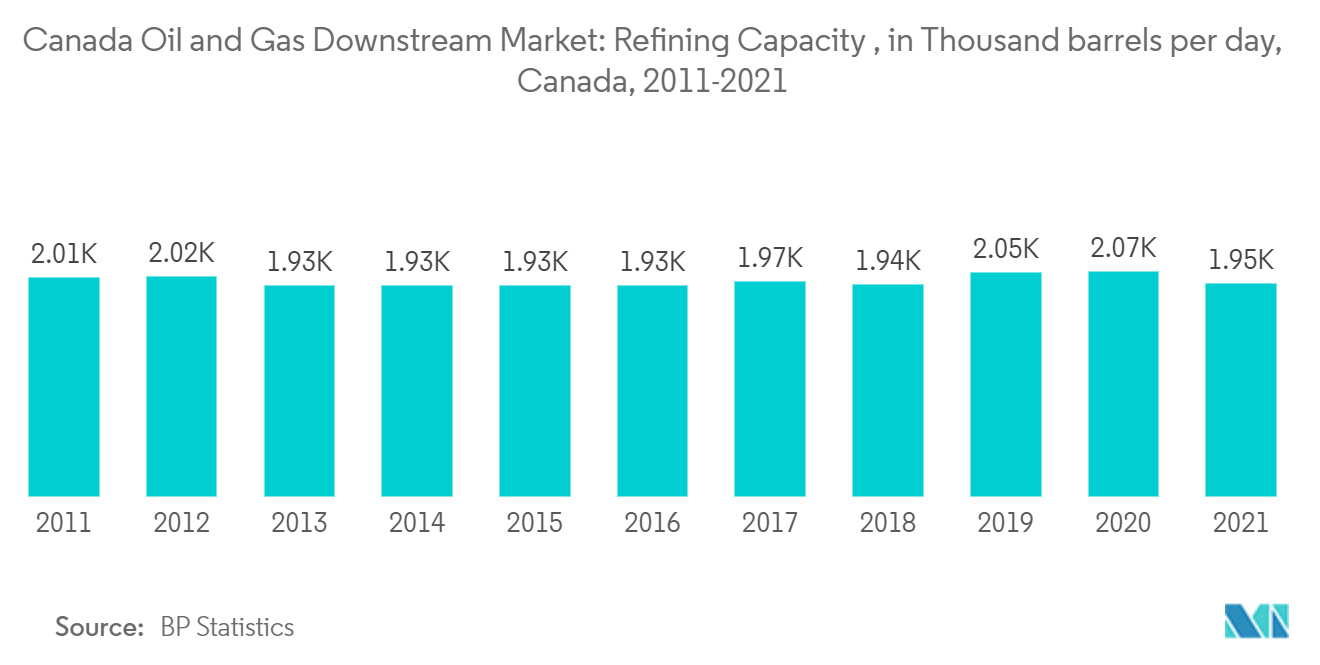

- Selon l'Association canadienne des producteurs pétroliers (CAPP), en 2021, le Canada comptait 17 raffineries au total. Les huit raffineries de l'Est du Canada ont une capacité totale de 1,2 million de b/j, et les neuf raffineries de l'Ouest du Canada ont une capacité totale de 748 000 b/j. La transformation et la purification du pétrole brut brut ainsi que la vente et le transport de produits raffinés complètent le cycle de vie de lindustrie pétrolière et gazière en aval.

- Les engrais et pesticides destinés à l'industrie agricole, les fiouls destinés à l'industrie automobile, les plastiques, les lubrifiants et le caoutchouc synthétique destinés aux industries de transformation, ainsi que les produits chimiques complexes destinés aux industries pharmaceutiques dépendent tous de l'approvisionnement en aval du secteur pétrolier et gazier. secteur.

- En 2021, la capacité totale de raffinage du Canada était de 1954000 barils par jour. Le Québec et le Canada atlantique avaient la plus grande capacité de raffinage, soit 782 Mb/j, suivis de l'Ouest canadien avec 686 Mb/j et de l'Ontario avec 390 Mb/j.

- En 2021, il n'y avait pas de nouvelles raffineries dans le pays et la capacité de raffinage est restée presque constante jusqu'en 2019. La raffinerie de Sturgeon, d'une valeur de 9,7 milliards de dollars, mise en service en 2020, a fait augmenter la capacité de raffinage du pays d'environ 5,3 % par rapport à la valeur de l'année précédente.. Avec l'achèvement de la raffinerie Sturgeon, le nombre total de raffineries au Canada s'élevait à 17 à la fin de 2021.

- En juillet 2022, Irving Oil a annoncé son intention d'augmenter sa capacité d'hydrogène à sa raffinerie de Saint John, permettant à l'entreprise d'offrir une infrastructure de ravitaillement en hydrogène dans tout le Canada atlantique, ce qui en fait la première entreprise de sa région à le faire. Grâce à la formalisation d'un accord pour l'achat d'un électrolyseur d'hydrogène, Irving Oil sera la première raffinerie de pétrole au Canada et l'une des premières en Amérique du Nord à investir dans une telle solution d'énergie propre.

- De tels investissements dans le secteur du raffinage devraient croître de manière significative et mettre en ligne plusieurs projets, stimulant ainsi le marché.

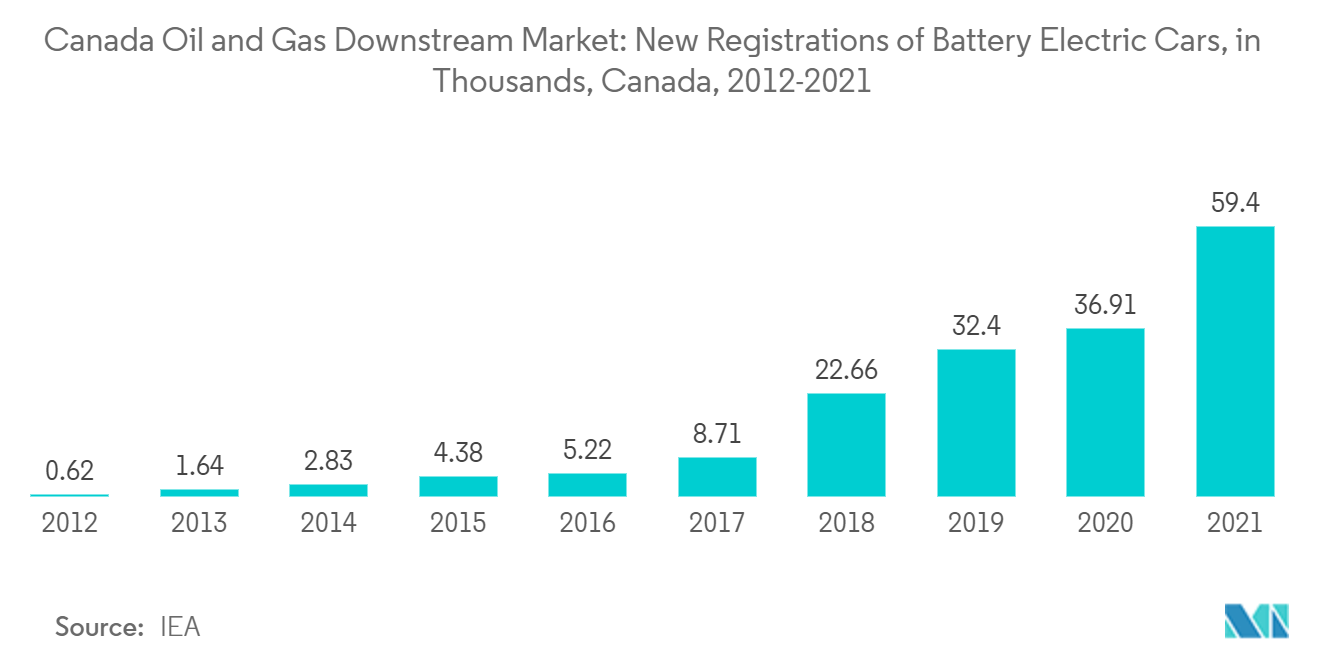

La flotte croissante de véhicules électriques devrait entraver la croissance du marché

- Les changements technologiques et les politiques gouvernementales visant à encourager ladoption des véhicules électriques sont les facteurs les plus incertains affectant la croissance du marché. Les politiques gouvernementales encourageant ou rendant obligatoires les véhicules électriques ou les alternatives sont susceptibles de réduire la demande de pétrole.

- L'industrie canadienne des véhicules électriques devrait croître de 28 % par an, ouvrant la voie à un avenir plus propre. Diverses politiques et incitations, une baisse des prix des véhicules, une autonomie accrue, des temps de recharge plus rapides et zéro émission devraient stimuler le marché des véhicules électriques.

- L'industrie canadienne des véhicules électriques continue de croître dans des domaines tels que le développement et la fabrication de batteries, l'intégration de groupes motopropulseurs et de systèmes, la production d'électricité propre et l'exploitation minière.

- Le Canada s'est fixé un objectif de véhicules zéro émission de 10 % des ventes de véhicules légers d'ici 2025, de 30 % d'ici 2030 et de 100 % d'ici 2040.

- En 2021, le nombre de voitures électriques à batterie vendues au Canada (souvent appelées BEV) a augmenté d'environ 59400 unités, soit une augmentation significative d'environ 61 % par rapport à l'année précédente, où 36900 unités avaient été immatriculées.

- Les facteurs susmentionnés devraient entraver la croissance du marché des véhicules conventionnels à moteur thermique, ce qui, à son tour, devrait avoir un impact direct sur les produits pétroliers tels que le diesel et lessence.

Aperçu de l'industrie canadienne du pétrole et du gaz en aval

Le marché canadien du pétrole et du gaz en aval est modérément consolidé. Certains des principaux acteurs de ce marché (sans ordre particulier) comprennent Imperial Oil Ltd, Suncor Energy Inc., Royal Dutch Shell PLC, Husky Energy Inc. et Irving Oil Ltd.

Leaders du marché aval du pétrole et du gaz canadien

-

Imperial Oil Ltd

-

Suncor Energy Inc.

-

Royal Dutch Shell Plc

-

Husky Energy Inc.

-

Irving Oil Ltd

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché en aval du pétrole et du gaz canadien

- Mai 2022 Inter Pipeline Ltd a annoncé son partenariat avec ITOCHU Corporation et PETRONAS Energy Canada Ltd pour évaluer le développement d'installations intégrées de production d'ammoniac bleu et de méthanol bleu à l'échelle mondiale.

- Novembre 2021:La Northern Petrochemical Corporation a annoncé son intention de construire une installation de production d'ammoniac et de méthanol neutre en carbone d'une valeur de 2,5 milliards de dollars américains dans la région de Grand Prairie, en Alberta. Cette installation sera située dans la passerelle industrielle de Greenview.

Rapport sur le marché en aval du pétrole et du gaz au Canada - Table des matières

1. INTRODUCTION

1.1 Portée de l'étude

1.2 Définition du marché

1.3 Hypothèses de l'étude

2. RÉSUMÉ EXÉCUTIF

3. MÉTHODOLOGIE DE RECHERCHE

4. APERÇU DU MARCHÉ

4.1 Introduction

4.2 Capacité de raffinage et prévisions en millions de barils par jour, jusqu'en 2027

4.3 Tendances et développements récents

4.4 Politiques et réglementations gouvernementales

4.5 Informations clés sur les projets

4.6 Dynamique du marché

4.6.1 Conducteurs

4.6.2 Contraintes

4.7 Analyse de la chaîne d'approvisionnement

4.8 Analyse PESTLE

5. SEGMENTATION DU MARCHÉ

5.1 Type de processus

5.1.1 Raffineries

5.1.2 Usines pétrochimiques

6. PAYSAGE CONCURRENTIEL

6.1 Fusions et acquisitions, coentreprises, collaborations et accords

6.2 Stratégies adoptées par les principaux acteurs

6.3 Profils d'entreprise

6.3.1 Imperial Oil Ltd

6.3.2 Suncor Energy Inc.

6.3.3 Royal Dutch Shell PLC

6.3.4 Husky Energy Inc.

6.3.5 Irving Oil Ltd

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie pétrolière et gazière en aval du Canada

Le pétrole et le gaz en aval raffinent le pétrole brut, traitent et purifient le gaz naturel brut, ainsi que commercialisent et distribuent les produits.

Le marché canadien du pétrole et du gaz en aval est segmenté par type de procédé. Par type de procédé, le marché est segmenté en raffineries et usines pétrochimiques. Le rapport couvre également la taille du marché et les prévisions pour le marché canadien du pétrole et du gaz en aval. Pour chaque segment, le dimensionnement et les prévisions du marché ont été réalisés en fonction de la capacité de raffinage (millions de barils par jour).

| Type de processus | ||

| ||

|

FAQ sur les études de marché en aval du pétrole et du gaz au Canada

Quelle est la taille actuelle du marché canadien du pétrole et du gaz en aval ?

Le marché canadien du pétrole et du gaz en aval devrait enregistrer un TCAC supérieur à 1,10 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché canadien du pétrole et du gaz en aval ?

Imperial Oil Ltd, Suncor Energy Inc., Royal Dutch Shell Plc, Husky Energy Inc., Irving Oil Ltd sont les principales sociétés opérant sur le marché en aval du pétrole et du gaz canadien.

Quelles années couvre ce marché en aval du pétrole et du gaz canadien ?

Le rapport couvre la taille historique du marché canadien du pétrole et du gaz en aval pour les années 2021, 2022 et 2023. Le rapport prévoit également la taille du marché canadien du pétrole et du gaz en aval pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie pétrolière et gazière en aval du Canada

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du secteur pétrolier et gazier canadien en aval 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du secteur pétrolier et gazier du Canada en aval comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.