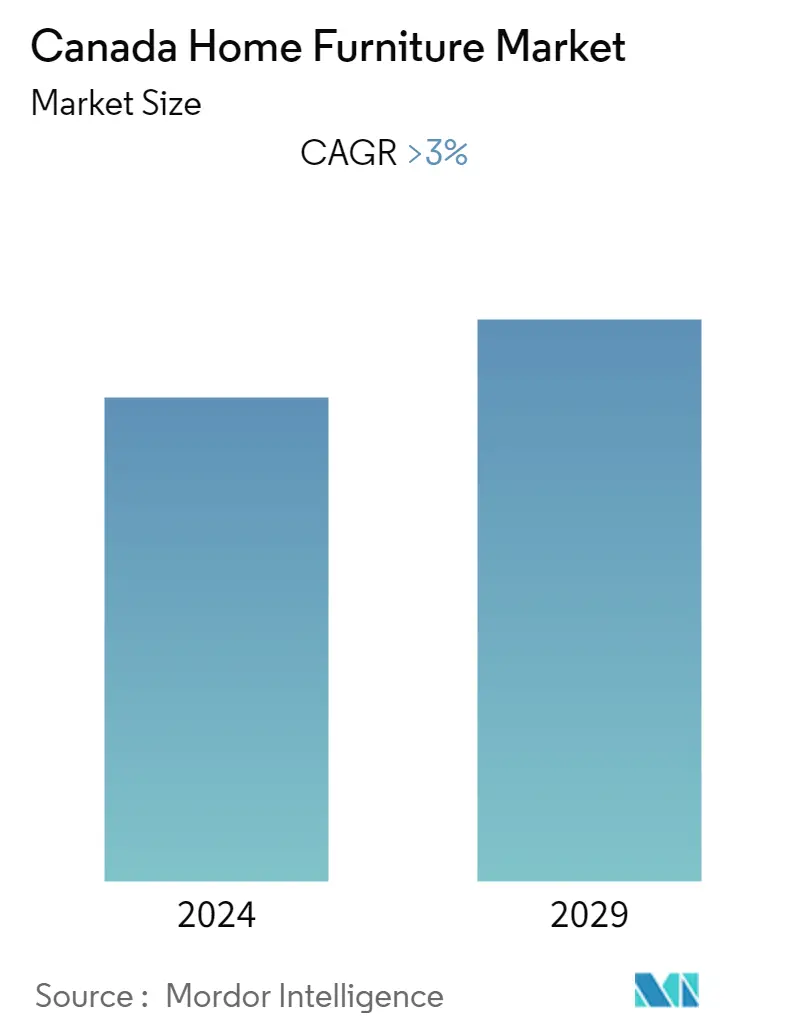

| Période d'étude | 2020 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| CAGR | 3.00 % |

| Concentration du Marché | Moyen |

Acteurs majeurs*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché du meuble au Canada

L'industrie canadienne du meuble est l'un des dix plus grands producteurs de meubles au monde. Le marché canadien du meuble de maison est sur le point de croître à un TCAC de 3 % dici 2028 et devrait enregistrer un TCAC plus élevé au cours de la période de prévision. En raison du processus canalisé de production, de distribution et de vente et de la demande croissante de meubles de maison (en raison de la capacité de dépenses des consommateurs), le marché du meuble de maison au Canada pourrait connaître une croissance passionnante au cours de la période de prévision.

L'augmentation du revenu par habitant de la classe moyenne stimule le marché canadien du meuble de maison. La croissance des secteurs des infrastructures, comme l'immobilier et le tourisme, est également responsable de la demande accrue de mobilier commercial au Canada. De plus, le pays est réputé pour la production de meubles en bois sculpté et spécialisés. Les marques de meubles souhaitent renforcer leur présence grâce à des partenariats de distribution locale et à des magasins autonomes dans les grandes villes. La croissance de ce marché ne se limite pas au commerce de détail, car les acteurs en ligne se sont taillé une niche dans ce segment. Ce sont les principaux moteurs de croissance de lindustrie du meuble de maison au Canada.

Limpact de la crise du Covid-19 sur le comportement des consommateurs et les tendances de fabrication a accru limportance de la numérisation et de lautomatisation pour lindustrie du meuble. Les consommateurs avertis en ligne, à la recherche d'expériences d'achat personnalisées et de prix compétitifs, poussent les fabricants de meubles à innover dans leurs flux de travail existants.

Tendances du marché du meuble au Canada

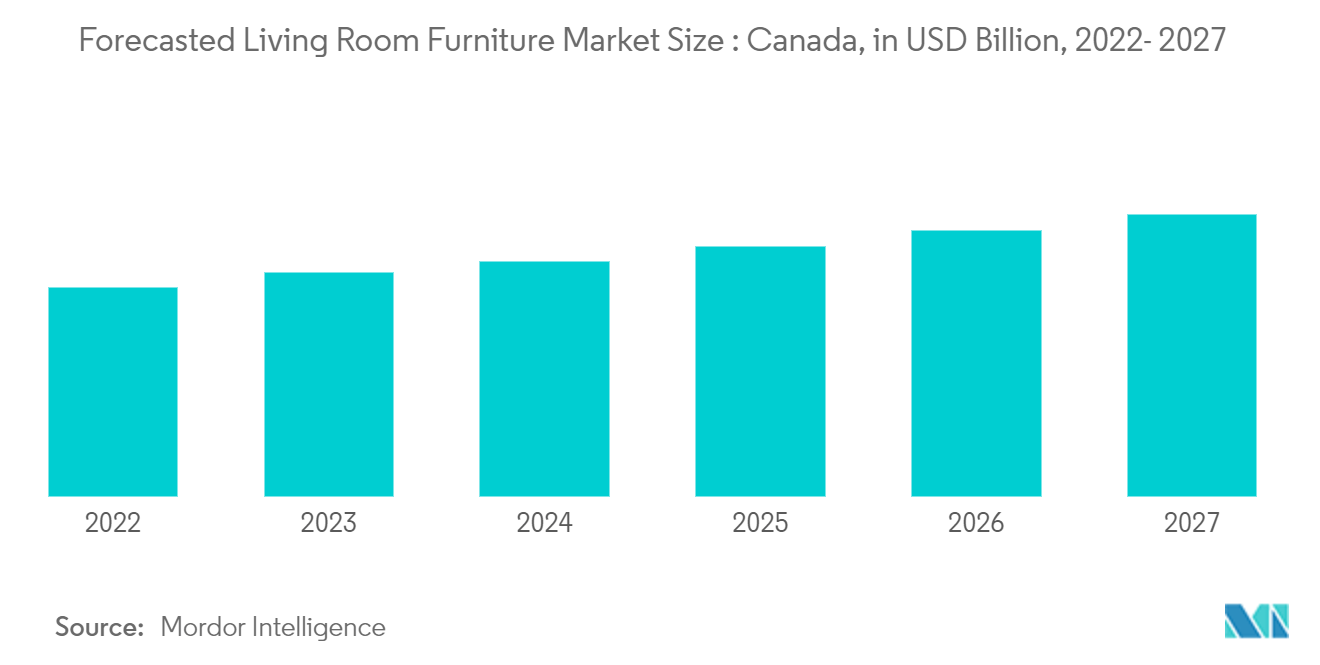

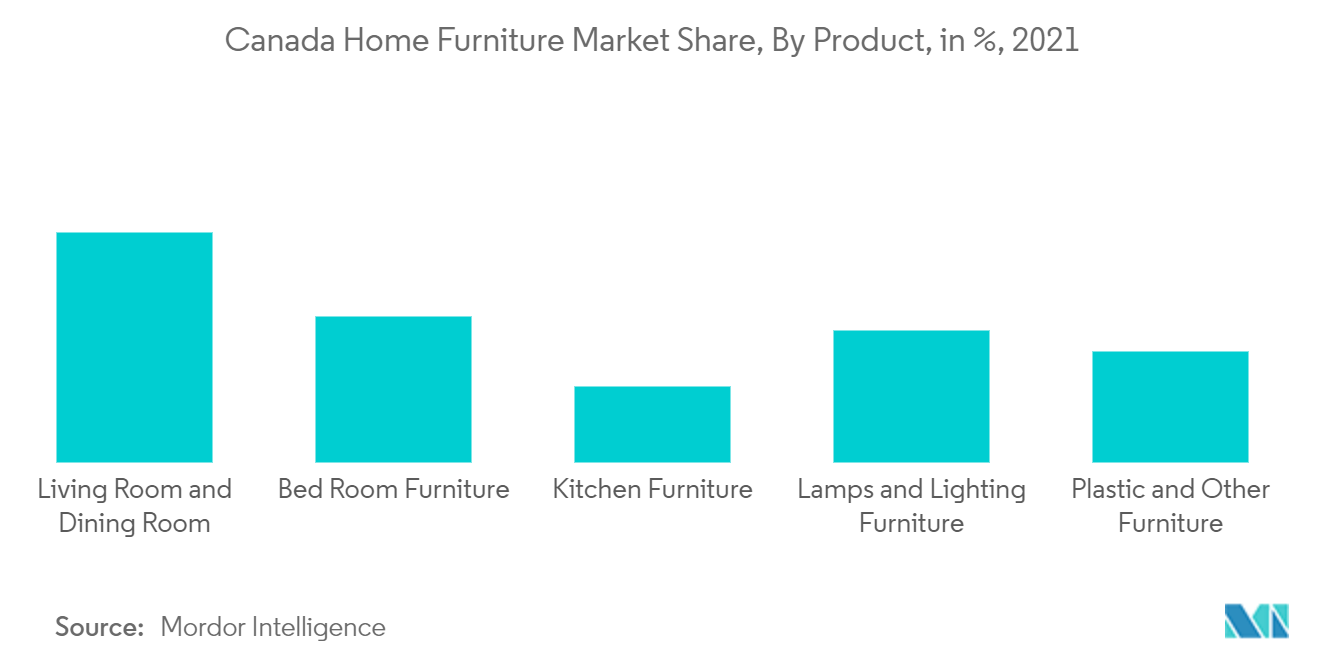

Le segment du salon et de la salle à manger représente la part la plus élevée

En raison de l'amélioration de l'activité dans le secteur du logement et de l'augmentation des dépenses en produits d'ameublement, le Canada connaît une forte croissance des ventes de produits d'ameublement. Le marché est orienté vers le consommateur, les ventes des ménages pour les meubles de chambre à coucher, de salon et de salle à manger représentant la part majoritaire, suivies par les dépenses consacrées à d'autres catégories de meubles.

En raison de la demande croissante de meubles haut de gamme, les Canadiens apprécient la durabilité et les pièces durables, en particulier dans les centres de design de Toronto et de Montréal. Les produits en bois sont majoritairement préférés pour les meubles de salon et de salle à manger à la campagne. En outre, la demande de meubles prêts à monter (RTA) augmente également parmi les ménages à revenus moyens. Lapparition de la pandémie de COVID-19 a accentué la tendance des meubles à faire soi-même, car de plus en plus de personnes sont restées confinées chez elles pendant les confinements.

Les produits de meubles en bois sont largement préférés dans les ménages canadiens

Le Canada possède une expertise dans la fabrication de meubles en bois massif; certains produits spécialement fabriqués comprennent des armoires de cuisine en bois. Le bois est lune des matières premières les plus utilisées pour la production de meubles, représentant plus de 30 % des matériaux utilisés dans la fabrication de meubles..

Les essences de bois canadiennes comme la pruche occidentale, le cèdre rouge de l'Ouest, le douglas et l'épinette-pin-sapin offrent une immense polyvalence, une grande durabilité et une ouvrabilité - des qualités essentielles à la production de meubles de haute qualité adaptés aux produits d'ameublement domestique..

Aperçu de l'industrie canadienne du meuble

Le marché canadien du meuble de maison est très fragmenté et se compose principalement d'entreprises familiales de petite ou moyenne taille. L'industrie canadienne du meuble a souvent du mal à rivaliser avec d'autres pays en raison des coûts élevés de transport et de main-d'œuvre au Canada. Toutefois, pour faire face à la concurrence mondiale, les acteurs renforcent leur capacité de production et se concentrent sur la réalisation déconomies déchelle..

Leaders du marché du meuble au Canada

-

IKEA Canada

-

Palliser

-

Durham Furniture

-

Bermex

-

Bensen

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché du meuble au Canada

- En avril 2022, Living Spaces s'associe aux stars et entrepreneurs de HGTV Drew et Jonathan Scott pour lancer la collection de meubles exclusifs d'une nouvelle collection de meubles exclusive avec la conception-rénovation de la maison HGTV.

- En novembre 2022, IKEA Canada étend son format de petit magasin à succès avec un nouvel emplacement à Scarborough, en Ontario. Le nouveau magasin IKEA devrait ouvrir ses portes au centre-ville de Scarborough à l'été 2023 et servir les résidents de l'est de Toronto.

Segmentation de l'industrie du meuble au Canada

Les meubles de maison peuvent être définis comme des produits d'ameublement utilisés à des fins résidentielles dans diverses pièces, notamment les salons, les salles à manger, les chambres à coucher et autres. Le marché canadien du meuble de maison est segmenté par produit (meubles de salon et de salle à manger, meubles de chambre à coucher, meubles de cuisine, lampes et meubles d'éclairage, plastique et autres meubles) et par canal de distribution (centres de rénovation, magasins phares, magasins spécialisés, services en ligne). magasins et autres canaux de distribution). Le rapport propose la taille du marché et les prévisions pour le marché canadien du mobilier de maison en valeur (en millions de dollars) pour tous les segments ci-dessus.

| Par produit | Meubles de salon et de salle à manger |

| Meubles de chambre | |

| Meuble de cuisine | |

| Lampes et meubles d'éclairage | |

| Plastique et autres meubles | |

| Par canal de distribution | Centres d'accueil |

| Magasins spécialisés | |

| Magasins phares | |

| En ligne et autres |

FAQ sur les études de marché du meuble au Canada

Quelle est la taille actuelle du marché canadien du meuble de maison ?

Le marché canadien du meuble de maison devrait enregistrer un TCAC supérieur à 3 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché canadien des meubles de maison ?

IKEA Canada, Palliser, Durham Furniture, Bermex, Bensen sont les principales entreprises opérant sur le marché canadien du meuble de maison.

Quelles années couvre ce marché canadien du meuble de maison ?

Le rapport couvre la taille historique du marché du marché des meubles de maison au Canada pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des meubles de maison au Canada pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Furniture and Furnishings Reports

Popular Home and Property Improvement Reports

Other Popular Industry Reports

Rapport sur l'industrie canadienne du meuble

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du meuble au Canada 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de Canada Furniture comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.