Statistiques sur les salons de coiffure au Canada Taille du marché

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

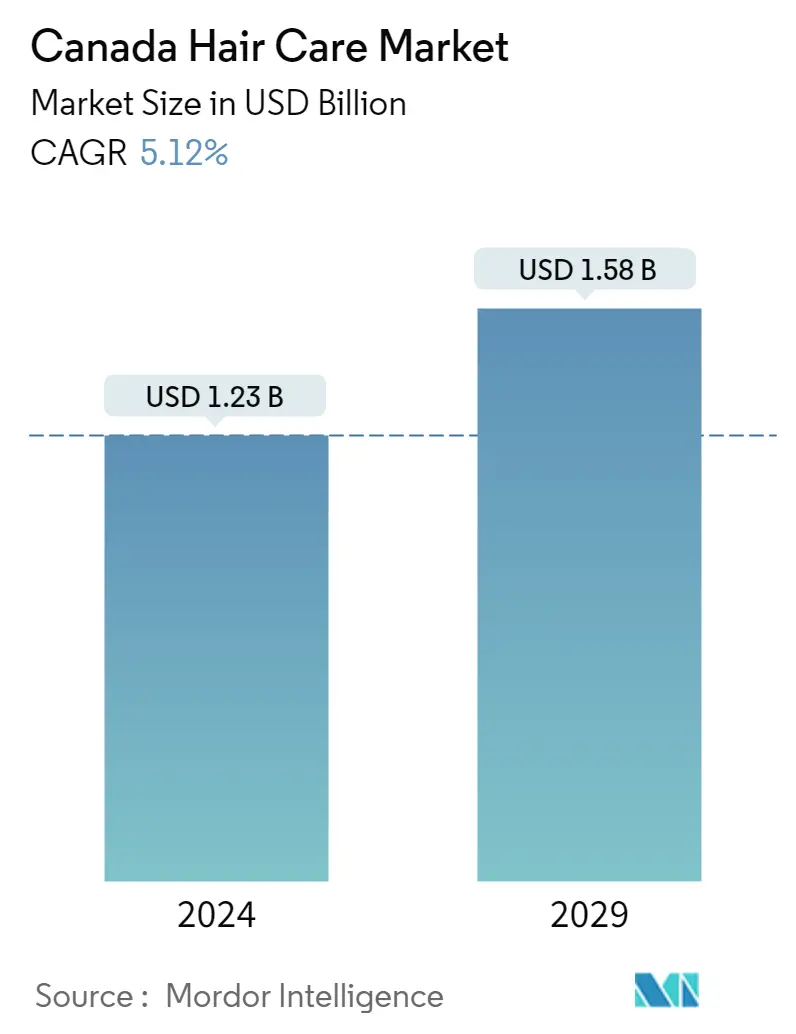

| Taille du Marché (2024) | USD 1.23 milliard de dollars |

| Taille du Marché (2029) | USD 1.58 milliards de dollars |

| TCAC(2024 - 2029) | 5.12 % |

| Concentration du marché | Faible |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Statistiques sur les salons de coiffure au Canada Analyse du marché

La taille du marché canadien des soins capillaires est estimée à 1,23 milliard USD en 2024 et devrait atteindre 1,58 milliard USD dici 2029, avec une croissance de 5,12 % au cours de la période de prévision (2024-2029).

Le marché des soins capillaires devrait se développer à travers le pays à mesure que de plus en plus de consommateurs, en particulier les hommes, prennent conscience de leur apparence physique et recherchent des méthodes naturelles et traditionnelles d'enrichissement et de lissage des cheveux. De plus, la tendance actuelle des cheveux colorés et des produits de soins capillaires personnalisés est ce qui stimulera la demande de routines de soins capillaires plus sophistiquées et de traitements plus réguliers dans un avenir proche. En outre, la disponibilité de nouveaux produits de soins capillaires, plus efficaces et plus sûrs, a entraîné une augmentation significative de lutilisation de ces produits, ce qui a stimulé le marché des soins capillaires.

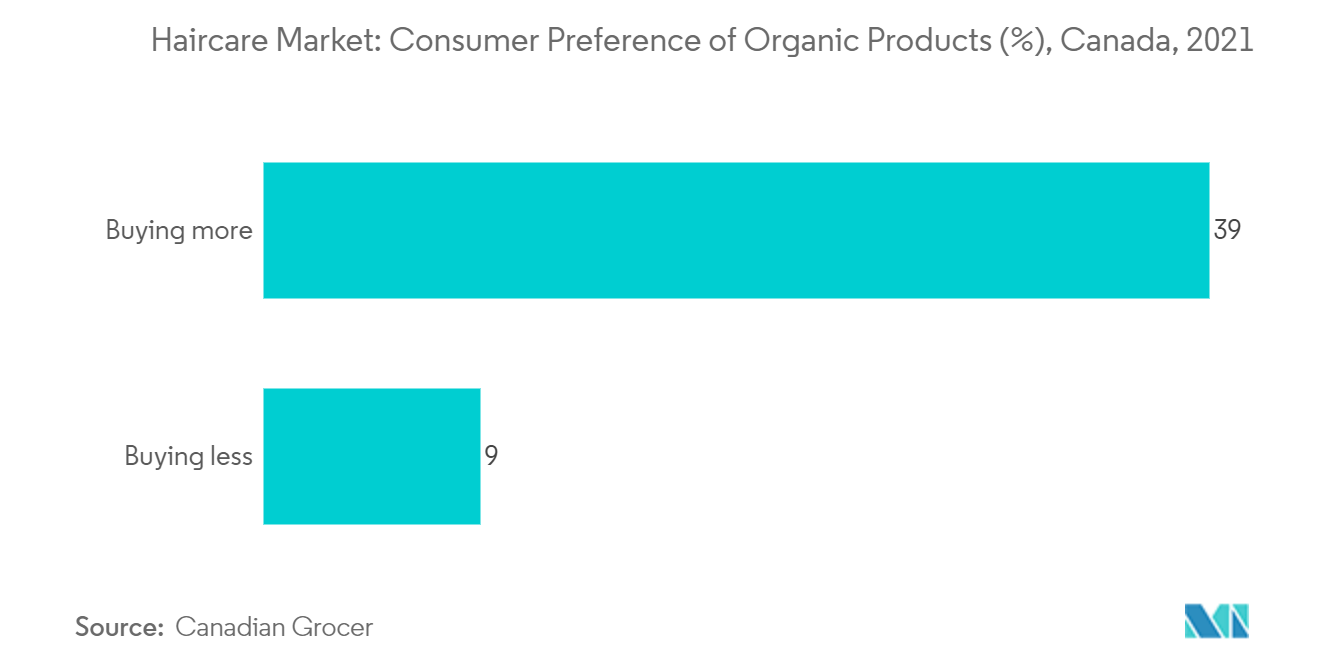

Avec la tendance croissante au commerce électronique, la vente au détail en ligne apparaît également comme un canal de distribution solide dans les ventes du marché étudié, et elle devrait croître à un rythme significatif au cours de la période de prévision. Selon l'Administration du commerce international, en 2022, plus de 27 millions de personnes utiliseront le commerce électronique au Canada, ce qui représente environ 75 % de la population du pays. Ce chiffre devrait atteindre 77,6 % dici 2025. De plus, la demande croissante de produits biologiques/naturels pour les soins personnels est devenue lun des principaux moteurs du marché des soins capillaires. Parmi les produits de soins capillaires biologiques, en raison de leur large utilisation, les revitalisants et les shampooings détenaient une part majoritaire sur le marché mondial des soins capillaires biologiques. En conséquence, le marché canadien des soins capillaires connaît une augmentation de la demande.

Statistiques sur les salons de coiffure au Canada Tendances du marché

Demande croissante de produits de soins capillaires biologiques

Le marché canadien des produits de soins capillaires a connu une demande croissante de produits naturels et biologiques en raison de la sensibilisation croissante des consommateurs aux effets nocifs de certains composés, tels que les composés de parabène et d'aluminium présents dans les produits de soins capillaires. Un pourcentage élevé de consommateurs choisissent une marque plutôt quune autre en fonction de sa formulation naturelle. Cela a récemment accru la demande de produits de soins capillaires sûrs, naturels et biologiques. En outre, les shampooings capillaires bio antipelliculaires devraient enregistrer une croissance robuste au cours de la période de prévision. La demande de produits de soins capillaires biologiques au Canada devrait augmenter considérablement, stimulant ainsi davantage le marché. Le principal moteur du marché est le désir des consommateurs davoir une image personnelle présentable, ce qui les a également amenés à prendre conscience de leurs habitudes en matière de soins personnels. La préoccupation croissante des consommateurs concernant leur santé et leur hygiène en tant qu'investissement à long terme a accru la demande de produits naturels ou biologiques dans toute la région. De tels facteurs ont contraint les fabricants à améliorer leur offre de produits afin de répondre aux demandes en constante évolution des consommateurs. En outre, la tendance croissante des concept stores bio parmi les jeunes consommateurs du pays devrait également favoriser la croissance des produits de soins capillaires naturels et biologiques sur le marché.

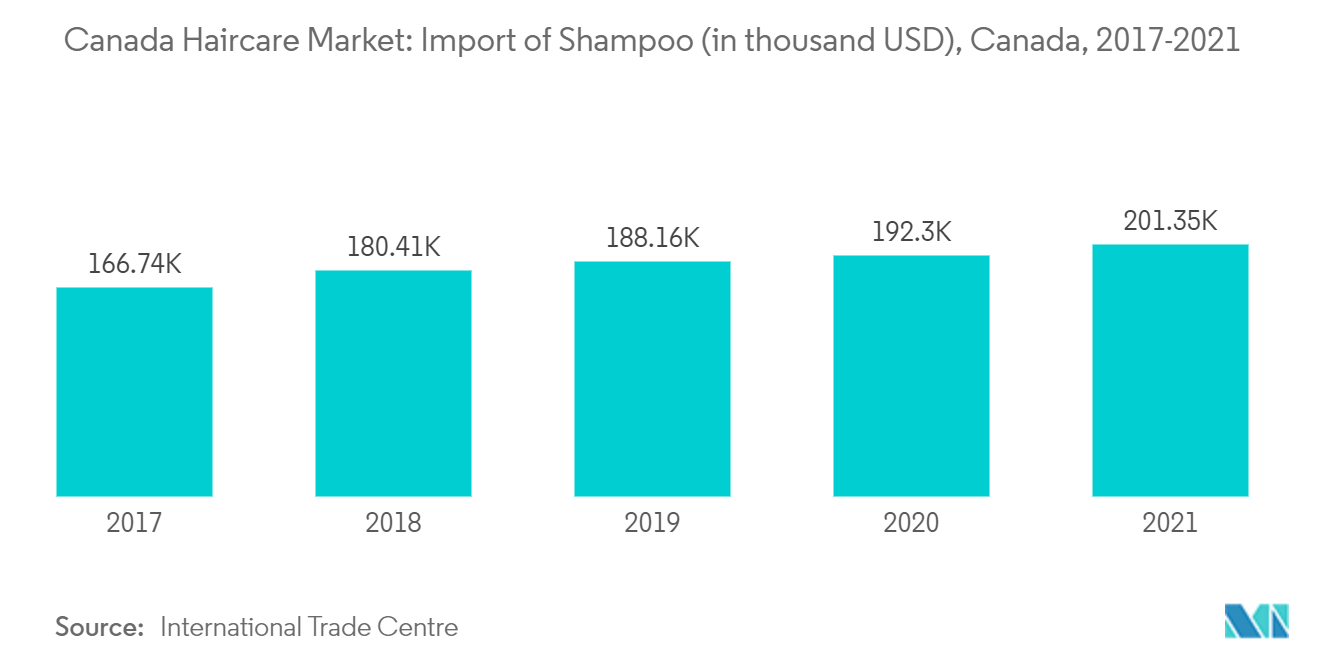

Le shampooing domine les ventes de produits de soins capillaires

Le marché canadien a connu une augmentation significative de la demande de produits de soins capillaires, associée à une augmentation des problèmes de chute de cheveux, ce qui est susceptible de contribuer à la croissance du marché des shampooings. En outre, laugmentation du soutien des célébrités, laugmentation de la demande de produits naturels et biologiques, la facilité dutilisation et la disponibilité de petits emballages au format voyage sont les tendances observées sur le marché des shampoings. En conséquence, les fabricants élargissent leur portefeuille de produits en investissant massivement dans la recherche et le développement, pour incorporer des ingrédients biologiques/naturels et clean label dans la formulation de leurs produits de soins capillaires, y compris les shampooings, afin de répondre à la demande croissante des consommateurs. Par exemple, en septembre 2022, Ray Civello a lancé la nouvelle gamme de soins capillaires de la marque Back of Bottle aux États-Unis et au Canada. La nouvelle gamme de soins capillaires comprend 26 produits fabriqués à partir de formulations végétaliennes, d'arômes naturels et d'ingrédients naturels. De plus, le nombre croissant de personnes confrontées à des problèmes de cheveux et de cuir chevelu en raison dhabitudes alimentaires malsaines à travers le pays sont quelques-uns des principaux facteurs qui devraient stimuler la croissance du segment des shampooings capillaires sur le marché des soins capillaires.

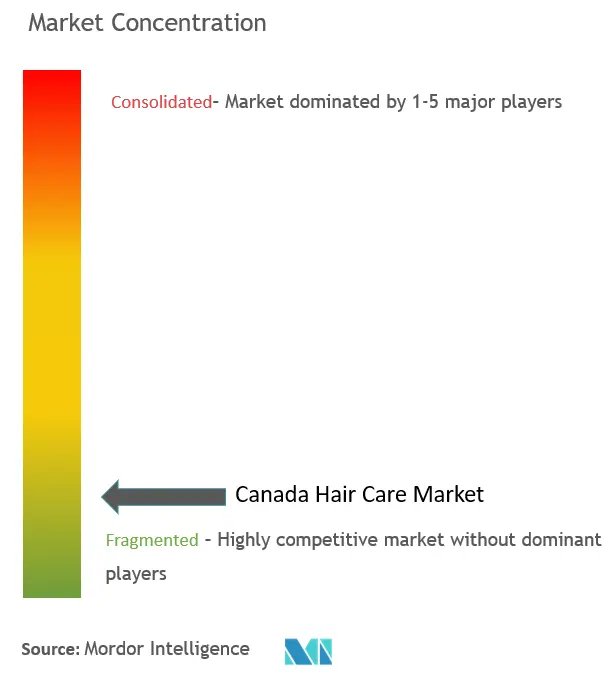

Statistiques sur les salons de coiffure au Canada Aperçu de l'industrie

Les leaders du secteur comprennent L'Oréal SA, Johnson Johnson Inc., Unilever, Procter Gamble, Shiseido, Revlon Inc., Oriflame Cosmetics AG, Kao Corporation, Combe Incorporated et Amway Corporation. Les principaux acteurs sefforcent activement dacquérir des parts de marché plus importantes grâce à linnovation constante des produits, à lexpansion et aux investissements en RD pour le développement de produits de niche. Outre l'innovation de produits et les fusions et acquisitions, compte tenu des problèmes mondiaux d'environnement et de santé humaine, les acteurs du marché adoptent des initiatives durables pour accélérer les progrès de l'industrie des soins capillaires dans la lutte contre les déchets plastiques. Compte tenu des facteurs susmentionnés, la rivalité concurrentielle du secteur est jugée élevée.

Statistiques sur les salons de coiffure au Canada Leaders du marché

-

Johnson & Johnson Inc.

-

Amway Corporation

-

L'Oreal SA

-

Unilever PLC

-

Shiseido Company, Limited

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Statistiques sur les salons de coiffure au Canada Actualités du marché

- Juillet 2022 Johnson Johnson a lancé une nouvelle marque de soins de la peau et des cheveux pour les nourrissons et les tout-petits, appelée VIVVI BLOOM en Amérique du Nord. Initialement, la marque a été lancée avec trois produits un gel nettoyant lavant et shampoing 2 en 1, une lotion fouettée visage et corps 2 en 1 et une huile de massage cuir chevelu et corps 2 en 1.

- Mars 2022 trois nouveaux produits Dove Hair Therapy ont été lancés en partenariat avec Drag Queen, Priyanka Chopra et la coiffeuse Kirsten Klontz. Les trois dernières variantes de Dove Hair Therapy sont disponibles Soft-Styling 7-in-1 Miracle Mist, Soft-Styling Brilliant Gloss Repair sérum et Strength Fullness Boost Shampoo Conditioner.

- Janvier 2022 TRESemmé présente sa collection la plus propre, Pro Pure, au Canada. Dans sa collection Pro Pure, TRESemmé propose des formules légères qui répondent aux problèmes capillaires du quotidien.

Statistiques sur les salons de coiffure au Canada – Rapport sur le marché – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Facteurs de marché

4.2 Restrictions du marché

4.3 Analyse des cinq forces de Porter

4.3.1 La menace de nouveaux participants

4.3.2 Pouvoir de négociation des acheteurs/consommateurs

4.3.3 Pouvoir de négociation des fournisseurs

4.3.4 Menace des produits de substitution

4.3.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

5.1 Par type

5.1.1 Shampooing

5.1.2 Conditionneur

5.1.3 Produits de traitement contre la perte de cheveux

5.1.4 Colorants pour cheveux

5.1.5 Produits coiffants

5.1.6 Permanentes et relaxants

5.1.7 Autres

5.2 Par canal de distribution

5.2.1 Hypermarché/Supermarché

5.2.2 Boutique sécialisée

5.2.3 Magasins en ligne

5.2.4 Pharmacies/Drogues

5.2.5 Dépanneurs

5.2.6 Autres canaux de distribution

6. PAYSAGE CONCURRENTIEL

6.1 Stratégies les plus adoptées

6.2 Analyse des parts de marché

6.3 Profils d'entreprise

6.3.1 Shiseido Company, Limited

6.3.2 Johnson & Johnson Inc.

6.3.3 Unilever Plc

6.3.4 Amway Corporation

6.3.5 Oriflame Cosmetics AG

6.3.6 Procter & Gamble

6.3.7 L'Oreal SA

6.3.8 Revlon Inc.

6.3.9 Kao Corporation

6.3.10 Combe Incorporated

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Statistiques sur les salons de coiffure au Canada Segmentation de l'industrie

Le marché canadien des soins capillaires est segmenté par type et par canal de distribution. En fonction du type, le marché est segmenté en shampooing, revitalisant, colorants capillaires, permanentes et relaxants, ainsi que dautres types de produits de soins capillaires et de coiffure. En fonction des canaux de distribution, le marché est segmenté en supermarchés/hypermarchés, magasins spécialisés, magasins en ligne, pharmacies/drogues, dépanneurs et autres canaux de distribution. Pour chaque segment, la taille du marché et les prévisions ont été exprimées en termes de valeur (en millions de dollars).

| Par type | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Par canal de distribution | ||

| ||

| ||

| ||

| ||

| ||

|

Statistiques sur les salons de coiffure au Canada FAQ sur les études de marché

Quelle est la taille du marché canadien des soins capillaires ?

La taille du marché canadien des soins capillaires devrait atteindre 1,23 milliard USD en 2024 et croître à un TCAC de 5,12 % pour atteindre 1,58 milliard USD dici 2029.

Quelle est la taille actuelle du marché canadien des soins capillaires ?

En 2024, la taille du marché canadien des soins capillaires devrait atteindre 1,23 milliard de dollars.

Qui sont les principaux acteurs du marché canadien des soins capillaires ?

Johnson & Johnson Inc., Amway Corporation, L'Oreal SA, Unilever PLC, Shiseido Company, Limited sont les principales entreprises opérant sur le marché canadien des soins capillaires.

Quelles années couvre ce marché canadien des soins capillaires et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché canadien des soins capillaires était estimée à 1,17 milliard de dollars. Le rapport couvre la taille historique du marché des soins capillaires au Canada pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des soins capillaires au Canada pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie des salons de coiffure au Canada

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des salons de coiffure au Canada 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de Canada Hair Salon comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.