Taille du marché des services alimentaires au Canada

|

|

Période d'étude | 2017 - 2029 |

|

|

Taille du Marché (2024) | USD 114.29 milliards de dollars |

|

|

Taille du Marché (2029) | USD 261.09 milliards de dollars |

|

|

Concentration du marché | Faible |

|

|

Plus grande part par type de service alimentaire | Restaurants à service rapide |

|

|

TCAC(2024 - 2029) | 17.96 % |

|

|

Croissance la plus rapide par type de service alimentaire | Restaurants à service rapide |

Principaux acteurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des services alimentaires au Canada

La taille du marché canadien des services alimentaires est estimée à 114,29 milliards USD en 2024 et devrait atteindre 261,09 milliards USD dici 2029, avec un TCAC de 17,96 % au cours de la période de prévision (2024-2029).

Augmentation du nombre de QSR et de vendeurs de nourriture de rue en raison de la popularité croissante des repas sur le pouce

- Les restaurants à service rapide constituaient le segment le plus important au Canada en 2022. Le marché a enregistré un TCAC de 7,21 % au cours de la période d'étude. Lexpansion du marché peut être attribuée à laugmentation continue de la préférence pour la restauration rapide et les habitudes de restauration après la pandémie. En 2021, 16 % des Canadiens mangeaient au restaurant tous les jours, et jusqu'à 40 % prenaient un petit-déjeuner sur le pouce. Il y a également eu une augmentation du nombre de vendeurs ambulants et de points de vente QSR non organisés dans le pays. Le marché des vendeurs ambulants au Canada valait 254 millions de dollars en 2022, ce qui représente moins de 1 % du marché total des QSR.

- Le marché de la restauration rapide devrait être le segment qui connaît la croissance la plus rapide dans les années à venir, enregistrant un TCAC de 18,37 % en valeur au cours de la période de prévision. Ce développement sera soutenu par une vague dentrepreneuriat et de nouvelles PME qui devraient bientôt se lancer. En 2022, 3,7 % des Canadiens étaient intéressés à ouvrir leur propre point de vente QSR. Environ 28,3 % des Canadiens ont travaillé à un moment donné dans l'industrie alimentaire. Le segment des food trucks a le plus profité de cette tendance car il a continué à se fragmenter au fil des années. En 2022, aucune entreprise de camions de restauration au Canada ne détenait plus de 5 % de part de marché.

- Le marché des cuisines en nuage au Canada devrait enregistrer un TCAC de 17,42 % en valeur au cours de la période de prévision, en raison de l'augmentation des livraisons de nourriture en ligne via des applications pour smartphones, qui est un acteur essentiel du marché des cuisines en nuage. La livraison de nourriture en ligne a augmenté à un taux annuel de 7,7 % en valeur en 2022. Cependant, les commissions élevées facturées par les plateformes de livraison constituent un frein important à la croissance du marché. Ces plateformes sont connues pour facturer jusqu'à 30 % de la valeur de la commande au Canada.

Expansion rapide des marques mondiales de services alimentaires

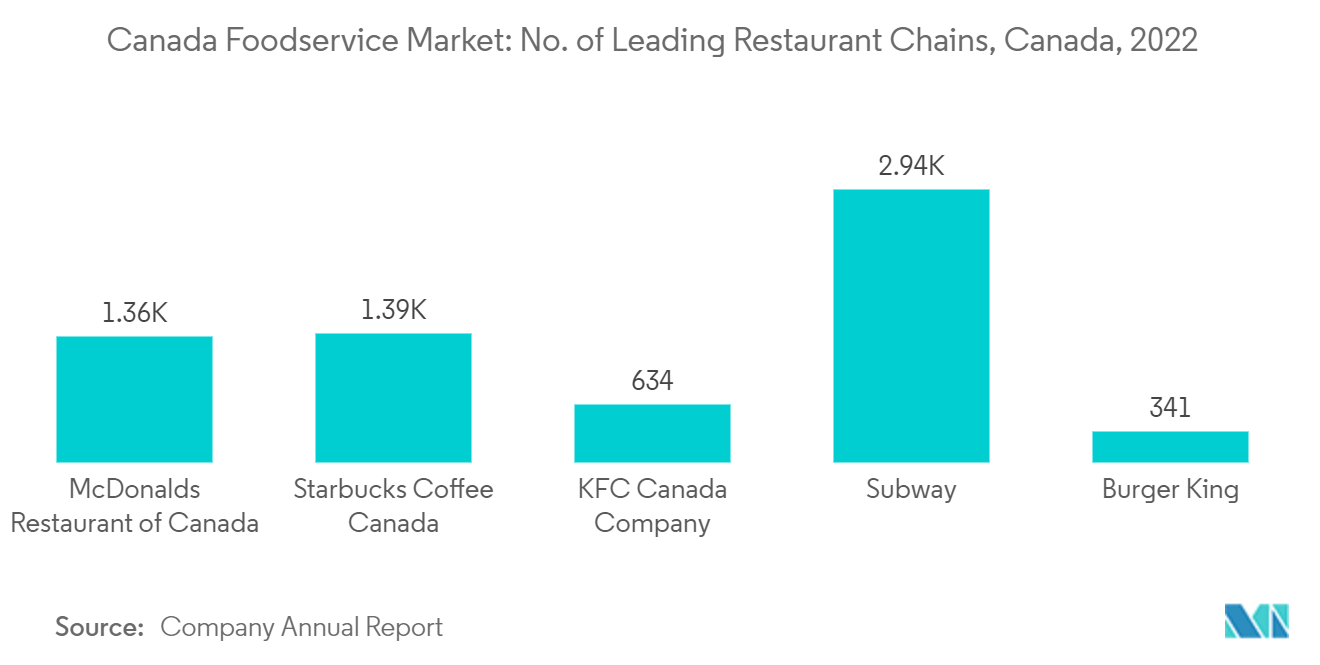

Les marques mondiales de services alimentaires, comme Starbucks, McDonalds et Dominos, connaissent une croissance rapide au Canada en raison de la grande population de jeunes au pays. Les étudiants qui vont dans les universités et les collèges préfèrent toujours prendre le petit déjeuner et le déjeuner rapidement et ont besoin de restaurants près des locaux du collège. En raison de ce facteur, les marques de services alimentaires ouvrent de nouveaux points de vente à proximité de chaque collège et université. Miam! Brands, lun des plus importants fournisseurs de services alimentaires au Canada, ainsi que des marques telles que KFC et Pizza Hut, se lancent dans dénormes plans dexpansion à travers le pays pour pénétrer efficacement sa présence dans des villes ciblées, telles que Toronto, Vancouver, Calgary, Montréal, Halifax, Ottawa et Edmonton. Des entreprises telles que McDonalds et Starbucks Corporation entreprennent également des plans dexpansion, déploient des menus innovants et améliorent leur portefeuille pour gagner une place forte sur ce marché lucratif. Par exemple, selon Starbucks Corporation, le nombre de magasins autorisés et appartenant à la société au Canada a augmenté et a atteint 1 518 en 2021. De même, le nombre de restaurants Tim Hortons au Canada a atteint environ 3 802 en 2021.

La diversité ethnique et le multiculturalisme stimulent le marché

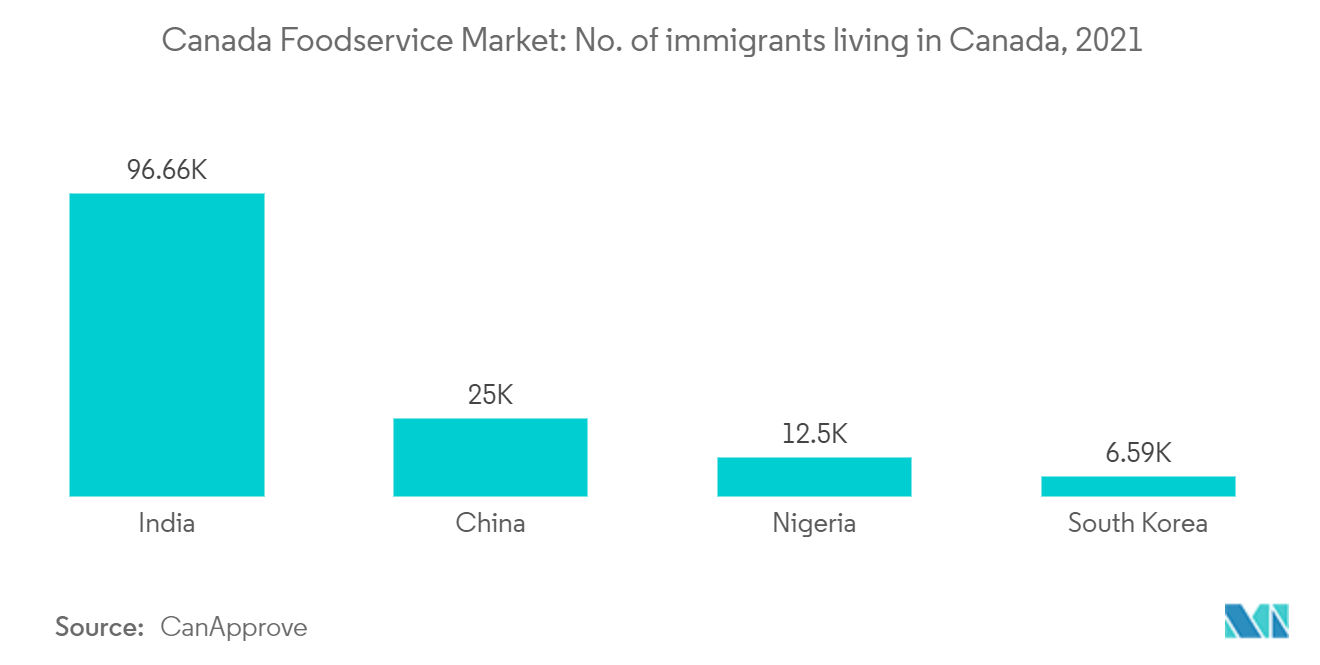

Le Canada a une population aux origines ethniques diversifiées. Outre les Canadiens, le pays abrite une population importante qui a migré dautres pays comme la Chine, lInde, le Nigeria, lIran et la Corée du Sud. Avec une importante population née à létranger, les consommateurs sont désireux de découvrir des plats de cultures autres que la leur. Ils préfèrent découvrir différentes cultures à travers la nourriture, les influençant directement à rechercher des restaurants ethniques. De plus, laugmentation constante du nombre dimmigrants qui sétablissent à travers le pays au cours des dernières décennies a créé un espace pour les cuisines multinationales pour les résidents du Canada. De nombreux restaurants de cuisine ethnique, comme le restaurant Afghan Cuisine, la cuisine chinoise Lengs et le restaurant éthiopien Walia, offrent leurs cuisines autochtones au Canada. En raison des facteurs susmentionnés, une proportion importante de la population migrante a réussi à mettre sur pied des unités de restauration pour offrir leurs cuisines ethniques aux consommateurs canadiens.

Aperçu de l'industrie canadienne de la restauration

Le marché canadien des services alimentaires est fragmenté, les cinq plus grandes entreprises occupant 7,91 %. Les principaux acteurs de ce marché sont Doctor's Associates, Inc., Inspire Brands Inc., McDonald's Corporation, RECIPE Unlimited Corporation et Yum! Brands Inc. (triés par ordre alphabétique).

Leaders du marché des services alimentaires au Canada

Doctor's Associates, Inc.

Inspire Brands Inc.

McDonald's Corporation

RECIPE Unlimited Corporation

Yum! Brands Inc.

Other important companies include A & W Food Services of Canada Inc., Boston Pizza International Inc., Domino's Pizza Inc., International Dairy Queen Inc., MTY Food Group Inc., Northland Properties Corporation, Papa John's International Inc., Restaurant Brands International Inc., Seven & I Holdings Co. Ltd, Starbucks Corporation, The Wendy's Company.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché des services alimentaires au Canada

- Décembre 2022:7-Eleven a annoncé avoir commencé à accroître sa présence au Canada en convertissant un certain nombre de ses restaurants en points de vente autorisés dotés de sièges gastronomiques.

- Décembre 2022 MTY Food Group Inc., l'une de ses filiales en propriété exclusive, a acquis la totalité des actions émises et en circulation de COP WP Parent Inc. (Wetzel's Bretzels) auprès de CenterOak Partners. Wetzel's Pretzels est une chaîne américaine de restauration rapide spécialisée dans les bretzels et les hot-dogs, opérant aux États-Unis, au Canada et en Amérique centrale.

- Novembre 2022:7-Eleven a annoncé le lancement de ses trois nouveaux points de vente 7-Eleven agréés à Edmonton avec quelques produits alimentaires nouvellement ajoutés à son menu.

Rapport sur le marché des services alimentaires au Canada - Table des matières

RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

OFFRES DE RAPPORT

1. INTRODUCTION

1.1. Hypothèses de l’étude et définition du marché

1.2. Portée de l'étude

1.3. Méthodologie de recherche

2. TENDANCES CLÉS DU SECTEUR

2.1. Nombre de points de vente

2.2. Valeur moyenne des commandes

2.3. Cadre réglementaire

2.3.1. Canada

2.4. Analyse des menus

3. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

3.1. Type de service alimentaire

3.1.1. Cafés et bars

3.1.1.1. Par cuisine

3.1.1.1.1. Bars et pubs

3.1.1.1.2. Les cafés

3.1.1.1.3. Barres à jus/smoothies/desserts

3.1.1.1.4. Cafés et thés spécialisés

3.1.2. Cuisine Nuageuse

3.1.3. Restaurants à service complet

3.1.3.1. Par cuisine

3.1.3.1.1. asiatique

3.1.3.1.2. européen

3.1.3.1.3. latino-américain

3.1.3.1.4. Moyen-Orient

3.1.3.1.5. Nord Américain

3.1.3.1.6. Autres cuisines FSR

3.1.4. Restaurants à service rapide

3.1.4.1. Par cuisine

3.1.4.1.1. Boulangeries

3.1.4.1.2. Burger

3.1.4.1.3. Glace

3.1.4.1.4. Cuisines à base de viande

3.1.4.1.5. Pizza

3.1.4.1.6. Autres cuisines QSR

3.2. Sortie

3.2.1. Points de vente enchaînés

3.2.2. Points de vente indépendants

3.3. Emplacement

3.3.1. Loisirs

3.3.2. Hébergement

3.3.3. Vente au détail

3.3.4. Autonome

3.3.5. Voyage

4. PAYSAGE CONCURRENTIEL

4.1. Mouvements stratégiques clés

4.2. Analyse des parts de marché

4.3. Paysage de l’entreprise

4.4. Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

4.4.1. A & W Food Services of Canada Inc.

4.4.2. Boston Pizza International Inc.

4.4.3. Doctor's Associates, Inc.

4.4.4. Domino's Pizza Inc.

4.4.5. Inspire Brands Inc.

4.4.6. International Dairy Queen Inc.

4.4.7. McDonald's Corporation

4.4.8. MTY Food Group Inc.

4.4.9. Northland Properties Corporation

4.4.10. Papa John's International Inc.

4.4.11. RECIPE Unlimited Corporation

4.4.12. Restaurant Brands International Inc.

4.4.13. Seven & I Holdings Co. Ltd

4.4.14. Starbucks Corporation

4.4.15. The Wendy's Company

4.4.16. Yum! Brands Inc.

5. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DU SERVICE ALIMENTAIRE

6. ANNEXE

6.1. Aperçu global

6.1.1. Aperçu

6.1.2. Le cadre des cinq forces de Porter

6.1.3. Analyse de la chaîne de valeur mondiale

6.1.4. Dynamique du marché (DRO)

6.2. Sources et références

6.3. Liste des tableaux et figures

6.4. Informations principales

6.5. Pack de données

6.6. Glossaire des termes

Liste des tableaux et figures

- Figure 1:

- NOMBRE D'UNITÉS DE DÉPÔT PAR CANAL DE SERVICE ALIMENTAIRE, CANADA, 2017 - 2029

- Figure 2:

- VALEUR MOYENNE DES COMMANDES PAR CANAUX DE SERVICE ALIMENTAIRE, USD, CANADA, 2017 VS 2022 VS 2029

- Figure 3:

- MARCHÉ CANADIEN DES SERVICES ALIMENTAIRES, VALEUR, USD, 2017 - 2029

- Figure 4:

- VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES PAR TYPE DE SERVICES ALIMENTAIRES, USD, CANADA, 2017-2029

- Figure 5:

- PART EN VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES, %, PAR TYPE DE SERVICES ALIMENTAIRES, CANADA, 2017 VS 2023 VS 2029

- Figure 6:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE DES CAFÉS ET BARS PAR CUISINE, USD, CANADA, 2017 - 2029

- Figure 7:

- PART EN VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES DES CAFÉS ET BARS PAR CUISINE, %, CANADA, 2017 VS 2023 VS 2029

- Figure 8:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE VIA LES BARS ET PUBS, USD, CANADA, 2017 - 2029

- Figure 9:

- PART DE VALEUR DU MARCHÉ DE LA RESTAURATION DES BARS ET PUBS PAR POINTS DE VENTE, %, CANADA, 2022 VS 2029

- Figure 10:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE VIA LES CAFÉS, USD, CANADA, 2017 - 2029

- Figure 11:

- PART DE VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE DES CAFÉS PAR POINTS DE VENTE, %, CANADA, 2022 VS 2029

- Figure 12:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE VIA LES BARRES DE JUS/SMOOTHIE/DESSERTS, USD, CANADA, 2017 - 2029

- Figure 13:

- PART DE VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE DES BARRES DE JUS/SMOOTHIES/DESSERTS PAR POINTS DE VENTE, %, CANADA, 2022 VS 2029

- Figure 14:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE VIA LES MAGASINS DE CAFÉ ET DE THÉ SPÉCIALISÉS, USD, CANADA, 2017 - 2029

- Figure 15:

- PART DE VALEUR DU MARCHÉ DE LA RESTAURATION DES MAGASINS DE CAFÉ ET DE THÉ SPÉCIALISÉS PAR POINTS DE VENTE, %, CANADA, 2022 VS 2029

- Figure 16:

- VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES CLOUD KITCHEN, USD, CANADA, 2017-2029

- Figure 17:

- PART DE VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES DE CUISINE CLOUD PAR POINTS DE VENTE, %, CANADA, 2022 VS 2029

- Figure 18:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE DES RESTAURANTS À SERVICE COMPLET PAR CUISINE, USD, CANADA, 2017 - 2029

- Figure 19:

- PART EN VALEUR DU MARCHÉ DES RESTAURANTS À SERVICE COMPLET PAR CUISINE, %, CANADA, 2017 VS 2023 VS 2029

- Figure 20:

- VALEUR DU MARCHÉ ASIATIQUE DE LA SERVICE ALIMENTAIRE, USD, CANADA, 2017 - 2029

- Figure 21:

- PART EN VALEUR DU MARCHÉ ASIATIQUE DE LA SERVICE ALIMENTAIRE PAR POINTS DE VENTE, %, CANADA, 2022 VS 2029

- Figure 22:

- VALEUR DU MARCHÉ EUROPÉEN DES SERVICES ALIMENTAIRES, USD, CANADA, 2017 - 2029

- Figure 23:

- PART EN VALEUR DU MARCHÉ EUROPÉEN DE LA SERVICE ALIMENTAIRE PAR POINT DE VENTE, %, CANADA, 2022 VS 2029

- Figure 24:

- VALEUR DU MARCHÉ LATINO-AMÉRICAIN DES SERVICES ALIMENTAIRES, USD, CANADA, 2017 - 2029

- Figure 25:

- PART EN VALEUR DU MARCHÉ LATINO-AMÉRICAIN DES SERVICES ALIMENTAIRES PAR POINTS DE VENTE, %, CANADA, 2022 VS 2029

- Figure 26:

- VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES DU MOYEN-ORIENT, USD, CANADA, 2017-2029

- Figure 27:

- PART EN VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES DU MOYEN-ORIENT PAR POINTS DE VENTE, %, CANADA, 2022 VS 2029

- Figure 28:

- VALEUR DU MARCHÉ NORD-AMÉRICAIN DES SERVICES ALIMENTAIRES, USD, CANADA, 2017-2029

- Figure 29:

- PART DE VALEUR DU MARCHÉ NORD-AMÉRICAIN DE LA SERVICE ALIMENTAIRE PAR POINTS DE VENTE, %, CANADA, 2022 VS 2029

- Figure 30:

- VALEUR DU MARCHÉ DES AUTRES CUISINES FSR, USD, CANADA, 2017 - 2029

- Figure 31:

- PART DE VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE DES AUTRES CUISINES FSR PAR POINTS DE VENTE, %, CANADA, 2022 VS 2029

- Figure 32:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE DES RESTAURANTS À SERVICE RAPIDE PAR CUISINE, USD, CANADA, 2017 - 2029

- Figure 33:

- PART DE VALEUR DU MARCHÉ DE LA RESTAURATION DES RESTAURANTS À SERVICE RAPIDE PAR CUISINE, %, CANADA, 2017 VS 2023 VS 2029

- Figure 34:

- VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES DE BOULANGERIE, USD, CANADA, 2017-2029

- Figure 35:

- PART DE VALEUR DU MARCHÉ DES BOULANGERIES ALIMENTAIRES PAR POSTE, %, CANADA, 2022 VS 2029

- Figure 36:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE DE BURGER, USD, CANADA, 2017-2029

- Figure 37:

- PART DE VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES DE BURGER PAR POINTS DE VENTE, %, CANADA, 2022 VS 2029

- Figure 38:

- VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES À LA CRÈME GLACÉE, USD, CANADA, 2017-2029

- Figure 39:

- PART DE VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE DE CRÈME GLACÉE PAR POINTS DE VENTE, %, CANADA, 2022 VS 2029

- Figure 40:

- VALEUR DU MARCHÉ DES CUISINES À BASE DE VIANDE, USD, CANADA, 2017-2029

- Figure 41:

- PART DE VALEUR DU MARCHÉ DES CUISINES À BASE DE VIANDE PAR POINTS DE VENTE, %, CANADA, 2022 VS 2029

- Figure 42:

- VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES PIZZA, USD, CANADA, 2017-2029

- Figure 43:

- PART DE VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE PIZZA PAR POINTS DE VENTE, %, CANADA, 2022 VS 2029

- Figure 44:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE DES AUTRES CUISINES QSR, USD, CANADA, 2017-2029

- Figure 45:

- PART DE VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE DES AUTRES CUISINES QSR PAR POINTS DE VENTE, %, CANADA, 2022 VS 2029

- Figure 46:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE PAR POSTE, USD, CANADA, 2017 - 2029

- Figure 47:

- PART EN VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES, %, PAR MAGASIN, CANADA, 2017 VS 2023 VS 2029

- Figure 48:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE VIA LES POINTS DE VENTE CHAÎNÉS, USD, CANADA, 2017 - 2029

- Figure 49:

- PART DE VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES EN CHAÎNES PAR TYPE DE SERVICE ALIMENTAIRE, %, CANADA, 2022 VS 2029

- Figure 50:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE VIA DES POINTS INDÉPENDANTS, USD, CANADA, 2017 - 2029

- Figure 51:

- PART EN VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES INDÉPENDANTS PAR TYPE DE SERVICE ALIMENTAIRE, %, CANADA, 2022 VS 2029

- Figure 52:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE PAR EMPLACEMENT, USD, CANADA, 2017 - 2029

- Figure 53:

- PART EN VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES, %, PAR EMPLACEMENT, CANADA, 2017 VS 2023 VS 2029

- Figure 54:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE VIA UN EMPLACEMENT DE LOISIRS, USD, CANADA, 2017 - 2029

- Figure 55:

- PART EN VALEUR DU MARCHÉ DE LA RESTAURATION DE LOISIRS PAR TYPE DE SERVICE ALIMENTAIRE, %, CANADA, 2022 VS 2029

- Figure 56:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE VIA LE LIEU D'HÉBERGEMENT, USD, CANADA, 2017 - 2029

- Figure 57:

- PART DE VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES D'HÉBERGEMENT PAR TYPE DE SERVICES ALIMENTAIRES, %, CANADA, 2022 VS 2029

- Figure 58:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE VIA LE LIEU DE DÉTAIL, USD, CANADA, 2017 - 2029

- Figure 59:

- PART DE VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE AU DÉTAIL PAR TYPE DE SERVICE ALIMENTAIRE, %, CANADA, 2022 VS 2029

- Figure 60:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE VIA UN EMPLACEMENT AUTONOME, USD, CANADA, 2017 - 2029

- Figure 61:

- PART DE VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES AUTONOME PAR TYPE DE SERVICES ALIMENTAIRES, %, CANADA, 2022 VS 2029

- Figure 62:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE VIA UN LIEU DE VOYAGE, USD, CANADA, 2017 - 2029

- Figure 63:

- PART DE VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES DE VOYAGE PAR TYPE DE SERVICES ALIMENTAIRES, %, CANADA, 2022 VS 2029

- Figure 64:

- ENTREPRISES LES PLUS ACTIVES PAR NOMBRE DE DÉPLACEMENTS STRATÉGIQUES, COMPTE, CANADA, 2019 - 2023

- Figure 65:

- STRATÉGIES LES PLUS ADOPTÉES, COMPTE, CANADA, 2019 - 2023

- Figure 66:

- PART DE VALEUR DES ACTEURS MAJEURS, %, CANADA, 2022

Segmentation de l'industrie de la restauration au Canada

Les cafés et bars, les cuisines cloud, les restaurants à service complet et les restaurants à service rapide sont couverts en tant que segments par type de service alimentaire. Les points de vente enchaînés et les points de vente indépendants sont couverts en tant que segments par Outlet. Les loisirs, l'hébergement, la vente au détail, les activités autonomes et les voyages sont couverts en tant que segments par emplacement.

- Les restaurants à service rapide constituaient le segment le plus important au Canada en 2022. Le marché a enregistré un TCAC de 7,21 % au cours de la période d'étude. Lexpansion du marché peut être attribuée à laugmentation continue de la préférence pour la restauration rapide et les habitudes de restauration après la pandémie. En 2021, 16 % des Canadiens mangeaient au restaurant tous les jours, et jusqu'à 40 % prenaient un petit-déjeuner sur le pouce. Il y a également eu une augmentation du nombre de vendeurs ambulants et de points de vente QSR non organisés dans le pays. Le marché des vendeurs ambulants au Canada valait 254 millions de dollars en 2022, ce qui représente moins de 1 % du marché total des QSR.

- Le marché de la restauration rapide devrait être le segment qui connaît la croissance la plus rapide dans les années à venir, enregistrant un TCAC de 18,37 % en valeur au cours de la période de prévision. Ce développement sera soutenu par une vague dentrepreneuriat et de nouvelles PME qui devraient bientôt se lancer. En 2022, 3,7 % des Canadiens étaient intéressés à ouvrir leur propre point de vente QSR. Environ 28,3 % des Canadiens ont travaillé à un moment donné dans l'industrie alimentaire. Le segment des food trucks a le plus profité de cette tendance car il a continué à se fragmenter au fil des années. En 2022, aucune entreprise de camions de restauration au Canada ne détenait plus de 5 % de part de marché.

- Le marché des cuisines en nuage au Canada devrait enregistrer un TCAC de 17,42 % en valeur au cours de la période de prévision, en raison de l'augmentation des livraisons de nourriture en ligne via des applications pour smartphones, qui est un acteur essentiel du marché des cuisines en nuage. La livraison de nourriture en ligne a augmenté à un taux annuel de 7,7 % en valeur en 2022. Cependant, les commissions élevées facturées par les plateformes de livraison constituent un frein important à la croissance du marché. Ces plateformes sont connues pour facturer jusqu'à 30 % de la valeur de la commande au Canada.

| Type de service alimentaire | ||||||||||

| ||||||||||

| Cuisine Nuageuse | ||||||||||

| ||||||||||

|

| Sortie | |

| Points de vente enchaînés | |

| Points de vente indépendants |

| Emplacement | |

| Loisirs | |

| Hébergement | |

| Vente au détail | |

| Autonome | |

| Voyage |

Définition du marché

- RESTAURANTS À SERVICE COMPLET - Établissement de restauration où les clients sont assis à une table, passent leur commande à un serveur et se font servir à table.

- RESTAURANTS À SERVICE RAPIDE - Un établissement de restauration qui offre à ses clients commodité, rapidité et offres alimentaires à des prix inférieurs. Les clients se servent généralement eux-mêmes et apportent leur propre nourriture à leur table.

- CAFÉS BARS - Un type d'entreprise de restauration qui comprend les bars et les pubs autorisés à servir des boissons alcoolisées à consommer, les cafés qui servent des rafraîchissements et des plats légers, ainsi que les salons de thé et de café spécialisés, les bars à desserts, les bars à smoothies et les bars à jus.

- CUISINE NUAGE - Entreprise de restauration qui utilise une cuisine commerciale dans le but de préparer des plats à livrer ou à emporter uniquement, sans clients au restaurant.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation est prise en compte pour la valeur moyenne des commandes et est prévue en fonction des taux d'inflation prévus dans les pays.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement