Taille du marché des appareils dendoscopie au Canada

| Période d'étude | 2021 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

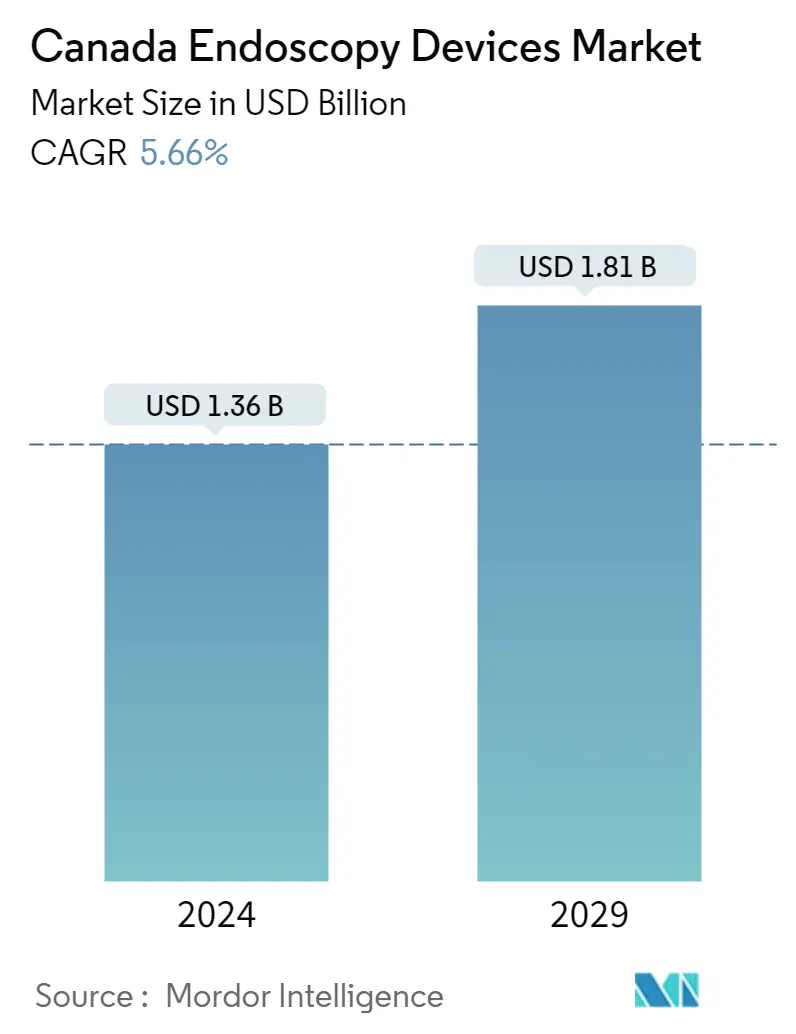

| Taille du Marché (2024) | USD 1.36 milliard de dollars |

| Taille du Marché (2029) | USD 1.81 milliard de dollars |

| TCAC(2024 - 2029) | 5.66 % |

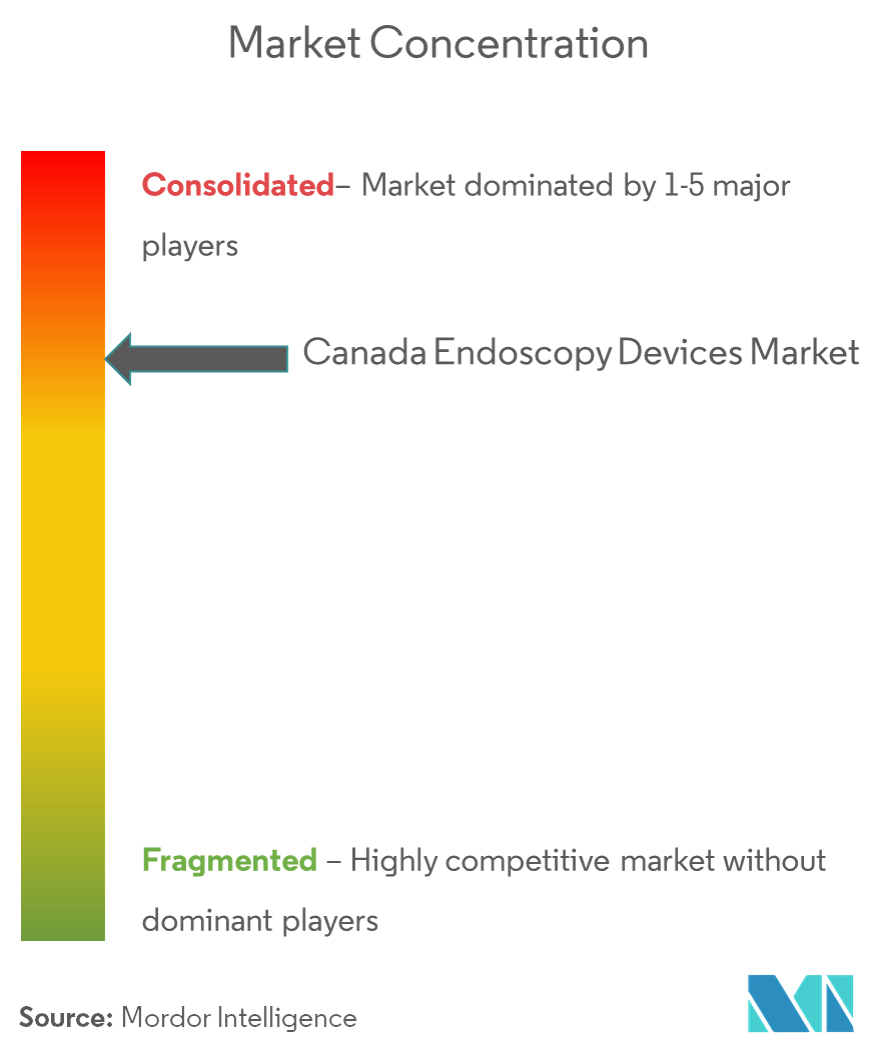

| Concentration du marché | Haut |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des appareils dendoscopie au Canada

La taille du marché canadien des appareils dendoscopie est estimée à 1,36 milliard USD en 2024 et devrait atteindre 1,81 milliard USD dici 2029, avec un TCAC de 5,66 % au cours de la période de prévision (2024-2029).

La pandémie de COVID-19 a eu un impact sur la croissance du marché des appareils endoscopiques au Canada. Selon létude publiée dans le Journal of Gastroenterology and Hepatology en mai 2022, il y a eu des modifications dans la disponibilité des services endoscopiques pendant la pandémie de COVID-19. Les patients hospitalisés pour hémorragie gastro-intestinale supérieure (UGIB) lors de la première vague de la pandémie étaient moins susceptibles de subir une endoscopie. Pendant lépidémie, les procédures endoscopiques ont révélé des taux dhémorragie gastro-intestinale et de cancer plus élevés que prévu. Cependant, des initiatives telles que les lancements de produits devraient accroître la croissance du marché. Par exemple, en janvier 2021, PENTAX Medical a augmenté la disponibilité du système de capsule vidéo CapsoCam Plus avec une licence de Santé Canada en partenariat avec CapsoVision, Inc. Cette extension de produit permet l'administration à domicile de l'endoscope à capsule intestinale CapsoCam Plus pendant la pandémie de COVID-19. 19 pour les patients éligibles, permettant une procédure d'endoscopie par capsule entièrement à distance et éliminant efficacement le besoin d'interactions en personne entre les cliniciens et leurs patients. Ainsi, de telles expansions devraient accroître la croissance du marché.

Certains facteurs qui stimulent la croissance du marché comprennent une préférence croissante pour les chirurgies mini-invasives et les progrès technologiques. Les chirurgies mini-invasives (MIS) provoquent moins de douleur postopératoire et, par conséquent, les patients reçoivent de plus petites doses d'analgésiques. Comme les coupures ou les points de suture sont minimes, le séjour à l'hôpital est relativement plus court et les patients n'ont pas besoin de se rendre fréquemment à l'hôpital. Actuellement, les gens sintéressent aux procédures mini-invasives plutôt que dopter pour les chirurgies ouvertes traditionnelles qui impliquent de longues incisions pratiquées dans les muscles, et ces muscles mettent un temps considérable à guérir. Les chirurgies mini-invasives (MIS) impliquent des incisions plus petites, conduisant à une récupération plus rapide. De plus, les cicatrices corporelles impliquées dans les chirurgies mini-invasives (MIS) sont à peine visibles. Par exemple, en juin 2022, Olympus a annoncé le premier traitement commercial de l'hyperplasie bénigne de la prostate (HBP) au Canada utilisant la méthode iTindTM mini-invasive.

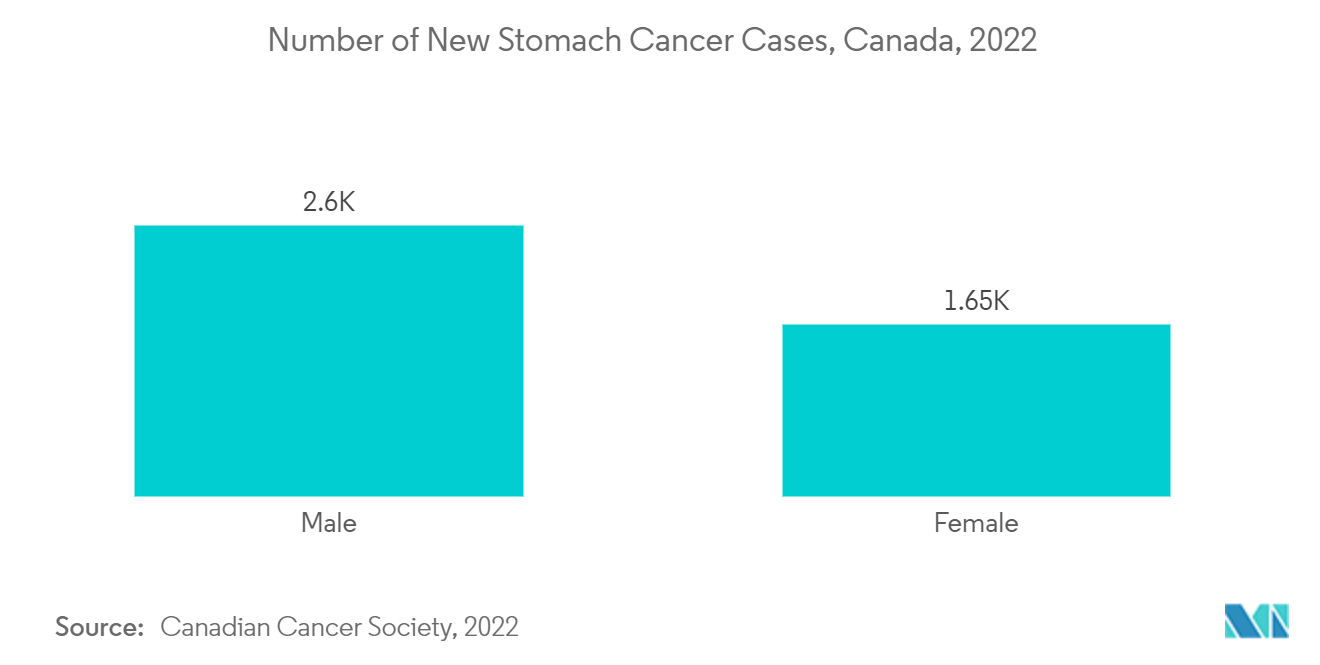

De plus, la prévalence croissante des maladies chroniques devrait stimuler le marché au cours de la période de prévision. Selon Globocan 2020, l'incidence du cancer de l'estomac au Canada était de 3505 en 2020, et devrait atteindre 5230 en 2040. Ce fardeau croissant du cancer indique la forte demande en dispositifs endoscopiques, qui devrait alimenter les études de marché à l'avenir.

De plus, lapprobation croissante des produits dans ce segment contribuera également à la croissance du marché. Par exemple, en avril 2021, Ambu Inc. a reçu l'autorisation de Santé Canada pour l'aScope 4 Cysto, la plateforme de cystoscope flexible unique de l'entreprise pour l'urologie. Les urologues de partout au Canada ont un accès rapide à un cystoscope à usage unique pour détecter, contrôler et traiter les maladies des voies urinaires inférieures telles que l'hématurie, l'incontinence et le cancer de la vessie.

Ainsi, tous les facteurs susmentionnés devraient stimuler le marché au cours de la période de prévision. Cependant, les infections causées par les endoscopes pourraient freiner la croissance du marché.

Tendances du marché canadien des appareils dendoscopie

La gastroentérologie devrait détenir une part de marché importante au cours de la période de prévision

L'endoscopie gastro-intestinale est un type de technique endoscopique qui permet aux médecins d'examiner le système digestif en insérant un long dispositif flexible et éclairé appelé endoscope dans le rectum ou dans le cou. Ces procédures endoscopiques gastro-intestinales peuvent être utilisées pour diagnostiquer et traiter des problèmes de l'œsophage, de l'estomac, de l'intestin grêle, du côlon, du pancréas et des voies biliaires. L'incidence accrue de maladies gastro-intestinales chez les jeunes, les adultes et les personnes gériatriques est l'un des principaux facteurs à l'origine de la croissance du segment de la gastroentérologie au Canada. La prévalence croissante des maladies gastro-intestinales, combinée au vieillissement de la population, stimule la demande dendoscopie gastro-intestinale.

Les tumeurs gastro-intestinales sont la principale cause de décès liés au cancer au Canada. L'endoscopie est la référence en matière de diagnostic des tumeurs malignes gastro-intestinales. Ainsi, la croissance des traitements endoscopiques pour la détection précoce des tumeurs malignes gastro-intestinales est susceptible de stimuler le marché dans les années à venir. La majorité des tumeurs stromales gastro-intestinales débutent dans le rectum, le côlon ou l'œsophage. La majorité des patients atteints de tumeurs stromales gastro-intestinales ont plus de 50 ans. La prévalence accrue des cancers malins stimulera le marché. Selon les mises à jour du gouvernement du Canada de mars 2021, le cancer colorectal est le troisième cancer le plus répandu au Canada. 93 % des cas surviennent chez des adultes de plus de 50 ans, et environ 26900 Canadiens ont reçu un diagnostic de cancer colorectal en 2020. 47 % des cas de cancer colorectal sont diagnostiqués tôt dans leur développement, aux stades I et II. La probabilité de survivre au cancer colorectal au moins cinq ans après le diagnostic est d'environ 65 % au Canada. Le dépistage du cancer colorectal est recommandé pour les adultes à risque moyen âgés de 50 à 74 ans. Un fardeau aussi élevé en matière de cancer crée le besoin dappareils dendoscopie et stimule ainsi la croissance du segment.

De plus, lapprobation croissante des produits dans ce segment contribuera également à la croissance du marché. Par exemple, en novembre 2021, Medtronic Canada ULC, qui fait partie de Medtronic plc, a obtenu une licence de Santé Canada pour le module endoscopique intelligent GI Genius. GI Genius est un système de détection assistée par ordinateur (CADe) qui utilise l'intelligence artificielle (IA) pour identifier les sections du côlon suspectées de présenter des caractéristiques visuelles compatibles avec diverses formes d'anomalies de la muqueuse.

Ainsi, tous les facteurs mentionnés ci-dessus devraient stimuler la croissance du segment au cours de la période de prévision.

Le segment de la neurologie devrait connaître une croissance significative au cours de la période de prévision

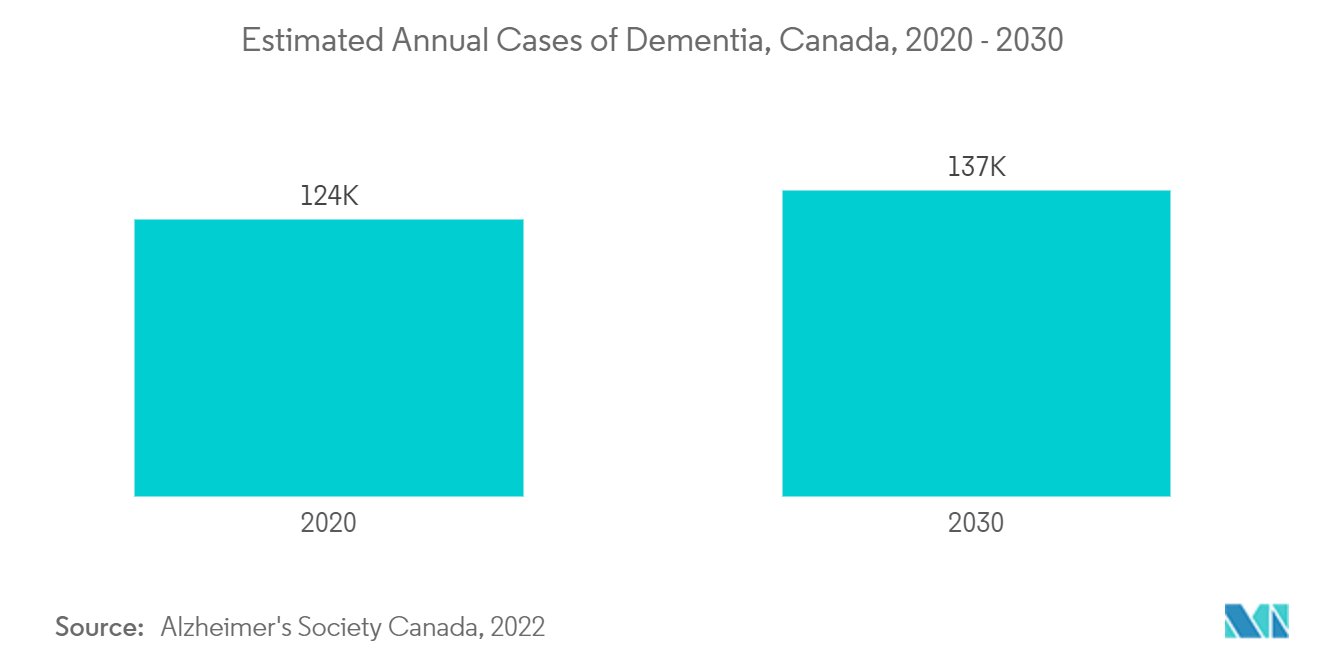

La neuroendoscopie est une procédure chirurgicale mini-invasive dans laquelle le chirurgien utilise un endoscope pour accéder au cerveau, à la colonne vertébrale et au système nerveux périphérique. Des facteurs tels que laugmentation des troubles neurologiques et des chirurgies mini-invasives devraient accroître la croissance du marché. Par exemple, en septembre 2022, la Société Alzheimer du Canada a publié un nouveau rapport sur la démence au Canada qui indiquait qu'en 2020, on estimait qu'il y avait 597300 personnes vivant avec la démence au Canada. Dici 30 heures, nous pouvons nous attendre à ce que ce nombre atteigne près dun million. En termes de personnes nouvellement diagnostiquées par an - ce que les épidémiologistes appellent l'incidence annuelle - en 2020, 124 000 nouveaux cas de démence ont été diagnostiqués (10 333 par mois ; 348 par jour ; 15 par heure). Dici 30, lincidence annuelle atteindra 187 000 nouveaux cas par an (15 583 par mois ; 512 par jour ; 21 par heure). La gastrostomie endoscopique percutanée (PEG) est utilisée comme alternative à la procédure opératoire traditionnelle et est rapidement devenue la procédure privilégiée. Ainsi, laugmentation des troubles neurologiques devrait accroître la croissance segmentaire au cours de la période de prévision.

De même, laugmentation des traitements chirurgicaux dans le pays est un autre facteur de croissance du marché. Par exemple, en mars 2022, Verita Neuro a commencé à offrir ses services à Calgary, au Canada. Travaillant en partenariat avec le centre local de neuro-réadaptation Synaptic, ce sera le premier centre de soutien à la réadaptation de Verita Neuro en Amérique du Nord. Faisant partie du groupe Verita Healthcare, dont le siège est à Singapour, la société a été pionnière dans la recherche sur les lésions médullaires, les traumatismes crâniens et les troubles neurologiques. Ainsi, laugmentation des initiatives telles que les partenariats et laugmentation des troubles neurologiques devraient augmenter la croissance segmentaire au cours de la période de prévision.

Aperçu du marché canadien des appareils d'endoscopie

Le marché canadien des appareils dendoscopie est consolidé et comprend plusieurs acteurs majeurs. Les différentes entreprises mondiales et locales se lancent dans le secteur. La majeure partie du marché est accaparée par les entreprises mondiales, tandis que les entreprises locales se lancent également dans une immense concurrence pour gagner des parts de marché. Certains des principaux acteurs de ce marché sont Karl Storz, Medtronic PLC, Hoya Corporation, Cook Medical et Olympus Corporation, entre autres.

Leaders du marché canadien des appareils dendoscopie

-

Karl Storz

-

Medtronic PLC

-

Hoya Corporation (Pentax Medical)

-

Cook Medical

-

Olympus Corporation

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché canadien des appareils dendoscopie

- Novembre 2022 PENTAX Medical a lancé le nouveau système d'échographie endoscopique performante (EUS), une combinaison du nouveau scanner à ultrasons ARIETTA 65 PX et de ses gastroscopes à ultrasons de la série J10, les meilleurs de sa catégorie au Canada.

- Décembre 2021 Medtronic Canada ULC, une filiale de Medtronic plc, a reçu une licence de Santé Canada pour le système de chirurgie assistée par robot (RAS) Hugo destiné à être utilisé dans les interventions chirurgicales laparoscopiques urologiques et gynécologiques, qui représentent environ la moitié de toutes les procédures robotisées effectuées en Canada.

Rapport sur le marché canadien des appareils d'endoscopie – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Aperçu du marché

4.2 Facteurs de marché

4.2.1 Préférence croissante pour les chirurgies mini-invasives

4.2.2 Des progrès technologiques menant à des applications améliorées

4.3 Restrictions du marché

4.3.1 Infections causées par quelques endoscopes

4.4 Porter Cinq Forces

4.4.1 La menace de nouveaux participants

4.4.2 Pouvoir de négociation des acheteurs/consommateurs

4.4.3 Pouvoir de négociation des fournisseurs

4.4.4 Menace des produits de substitution

4.4.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ (taille du marché par valeur – en millions USD)

5.1 Par type d'appareil

5.1.1 Endoscopes

5.1.1.1 Endoscope rigide

5.1.1.2 Endoscope flexible

5.1.1.3 Endoscope à capsules

5.1.1.4 Endoscope assisté par robot

5.1.2 Dispositif opératoire endoscopique

5.1.3 Équipement de visualisation

5.2 Par candidature

5.2.1 Gastro-entérologie

5.2.2 Pneumologie

5.2.3 Chirurgie orthopédique

5.2.4 Cardiologie

5.2.5 Chirurgie ORL

5.2.6 Gynécologie

5.2.7 Neurologie

5.2.8 Urologie

6. PAYSAGE CONCURRENTIEL

6.1 Profils d'entreprise

6.1.1 Boston Scientific Corporation

6.1.2 Cook Medical

6.1.3 Fujifilm Holdings

6.1.4 Instrumed Surgical

6.1.5 Johnson and Johnson

6.1.6 KARL STORZ

6.1.7 Medtronic PLC

6.1.8 Olympus Corporation

6.1.9 Hoya Corporation (Pantax Medical)

6.1.10 Stryker Corporation

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie des appareils dendoscopie au Canada

Conformément à la portée du rapport, les appareils d'endoscopie sont peu invasifs et peuvent être insérés dans les ouvertures naturelles du corps pour observer en détail un organe interne ou un tissu. Les chirurgies endoscopiques sont effectuées pour les procédures d'imagerie et les chirurgies mineures. Un endoscope est un tube long, fin et flexible avec une source de lumière et une caméra à une extrémité, et les images intérieures sont relayées sur un écran. Le périmètre considère plusieurs aspects du marché étudiés en termes dappareils et de leurs applications. Le marché canadien des appareils dendoscopie est segmenté par type dappareil (endoscopes (endoscope rigide, endoscope flexible, endoscope à capsule, endoscopes assistés par robot), appareils opératoires endoscopiques et équipement de visualisation) et par application. (Gastro-entérologie, Pneumologie, Chirurgie Orthopédique, Cardiologie, Chirurgie ORL, Gynécologie, Neurologie, Urologie). Le rapport propose la valeur (en millions de dollars) pour les segments ci-dessus.

| Par type d'appareil | ||||||||||

| ||||||||||

| ||||||||||

|

| Par candidature | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur les appareils dendoscopie au Canada

Quelle est la taille du marché canadien des appareils dendoscopie ?

La taille du marché canadien des appareils dendoscopie devrait atteindre 1,36 milliard USD en 2024 et croître à un TCAC de 5,66 % pour atteindre 1,81 milliard USD dici 2029.

Quelle est la taille actuelle du marché canadien des appareils dendoscopie ?

En 2024, la taille du marché canadien des appareils dendoscopie devrait atteindre 1,36 milliard USD.

Qui sont les principaux acteurs du marché canadien des appareils dendoscopie ?

Karl Storz, Medtronic PLC, Hoya Corporation (Pentax Medical), Cook Medical, Olympus Corporation sont les principales entreprises opérant sur le marché canadien des appareils dendoscopie.

Quelles années couvre ce marché canadien des appareils dendoscopie et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché canadien des appareils dendoscopie était estimée à 1,29 milliard USD. Le rapport couvre la taille historique du marché des appareils dendoscopie au Canada pour les années 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des appareils dendoscopie au Canada pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie canadienne des appareils d'endoscopie

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des appareils dendoscopie au Canada 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des appareils dendoscopie au Canada comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.