Taille du marché canadien des produits chimiques de protection des cultures

| Période d'étude | 2019 - 2029 | |

| Année de Base Pour l'Estimation | 2023 | |

| Période de Données Prévisionnelles | 2024 - 2029 | |

| Taille du Marché (2024) | 1.79 Milliards de dollars | |

| Taille du Marché (2029) | 2.31 Milliards de dollars | |

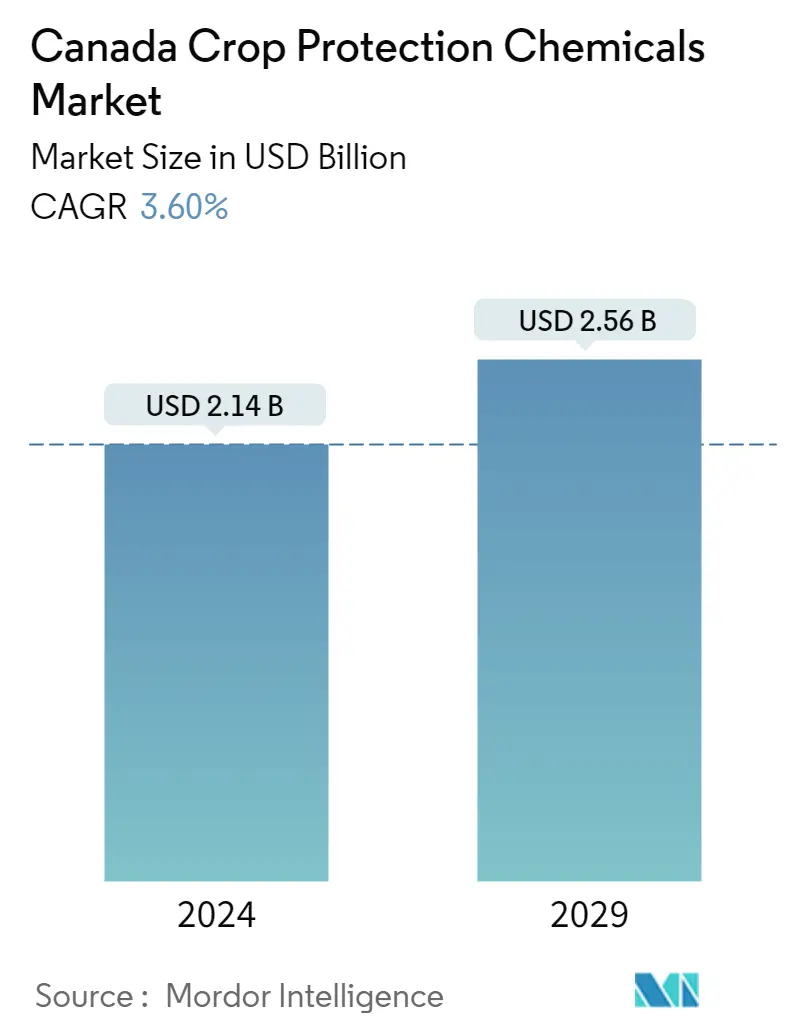

| CAGR (2024 - 2029) | 3.60 % | |

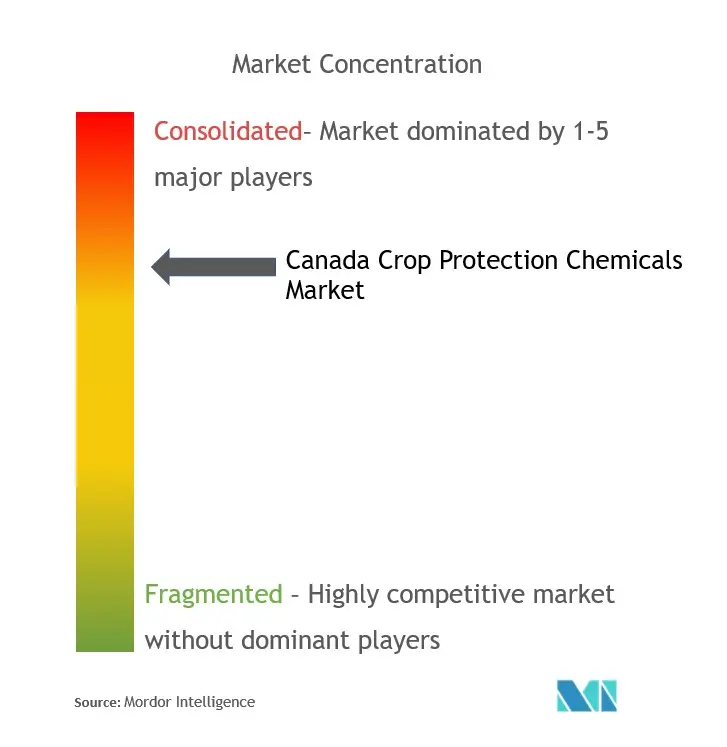

| Concentration du Marché | Haut | |

Acteurs majeurs | ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des produits chimiques de protection des cultures au Canada

La taille du marché canadien des produits chimiques de protection des cultures est estimée à 2,14 milliards USD en 2024 et devrait atteindre 2,56 milliards USD dici 2029, avec une croissance de 3,60 % au cours de la période de prévision (2024-2029).

- L'agriculture est le secteur économique le plus important du pays. Le Canada se classe au cinquième rang mondial pour les exportations agricoles. Avec la croissance démographique et la diminution des terres arables, on se préoccupe de plus en plus daugmenter la productivité agricole en évitant les dommages aux cultures, ce qui, à son tour, stimule le marché des produits chimiques de protection des cultures dans le pays.

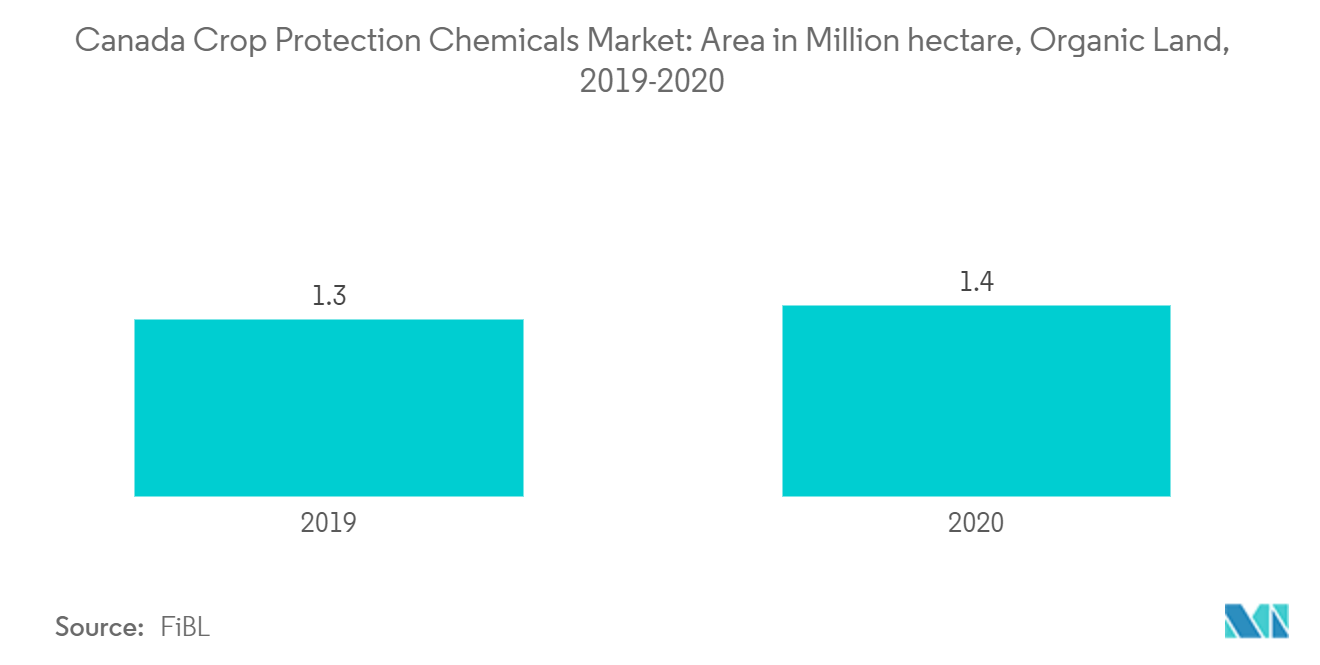

- De plus, les biopesticides gagnent en popularité par rapport à leurs homologues synthétiques dans le pays. La préférence croissante pour les pesticides biologiques ces dernières années est principalement due à l'adoption rapide de pratiques agricoles durables, telles que la lutte intégrée contre les ravageurs (IPM) et l'agriculture biologique. Selon les statistiques de l'Institut de recherche en agriculture biologique FiBL, la superficie consacrée à l'agriculture biologique au Canada s'élevait à environ 1 417 612,0 hectares en 2020, soit une augmentation de 2,27 % par rapport à l'année précédente. Cette situation est en outre stimulée par la plus grande sensibilisation des consommateurs canadiens aux effets nocifs des pesticides synthétiques présents dans les aliments qu'ils consomment, augmentant ainsi la demande d'alternatives naturelles pour supprimer la population de ravageurs. De plus en plus dagriculteurs comptent désormais sur les biopesticides pour protéger leurs cultures. Pour cette raison, les biopesticides connaîtront probablement une croissance plus rapide que les produits chimiques synthétiques dans le pays.

- Tout produit chimique de protection des cultures destiné à un usage agricole doit être enregistré et approuvé par l'Agence de réglementation de la lutte antiparasitaire de Santé Canada, et doit respecter la limite maximale de résidus (LMR) indiquée pour un produit et un pesticide individuels. Le cadre réglementaire strict concernant les effets de lapplication de pesticides, ladoption croissante de cultures génétiquement modifiées (GM) et les fluctuations météorologiques saisonnières qui prévalent dans le pays devraient freiner la croissance du marché des produits chimiques de protection des cultures au cours de la période de prévision.

Un produit chimique de protection des cultures est utilisé pour lutter contre les maladies et les ravageurs dans le secteur agricole ou horticole afin d'augmenter la qualité et le rendement de la culture. Le marché canadien des produits chimiques de protection des cultures est segmenté par origine (synthétiques et biologiques), par type (insecticide, herbicide, fongicide et autres) et par type de culture (céréales et grains, légumineuses et oléagineux, fruits et légumes, gazon et plantes ornementales). Le rapport propose une estimation du marché et des prévisions en valeur (en millions de dollars) pour les segments mentionnés ci-dessus.

Diminution du rendement en raison des infestations de ravageurs

La demande croissante de produits de lutte antiparasitaire est motivée par lémergence de nouveaux ravageurs et maladies, entraînant des pertes de récoltes. Les clients recherchent de plus en plus de solutions ciblées et efficaces pour améliorer leur rendement. Ainsi, la protection des cultures est une stratégie clé adoptée par les agriculteurs pour limiter les dommages aux cultures et améliorer la productivité.

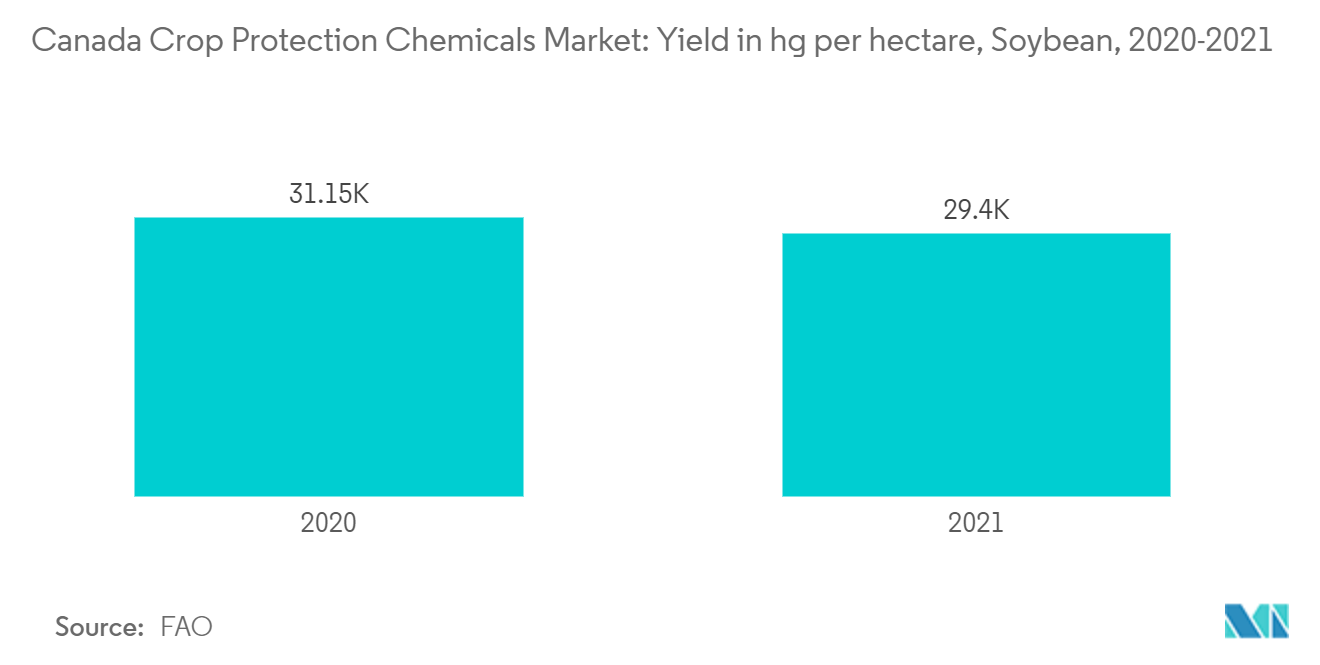

Selon la FAO, en 2020, le rendement du soja était de 29 557 hg/ha, qui a diminué à 26 293 hg/ha en 2021. Cela était principalement dû à l'infestation de deux ravageurs importants, à savoir le puceron du soja et le tétranyque à deux points (TSSM). ). L'incidence des ravageurs a été atténuée grâce à l'application généralisée de pesticides, ce qui a aidé à récupérer les récoltes.

Le Canada est le deuxième producteur mondial de blé dur, la céréale utilisée dans la semoule pour fabriquer des pâtes et du couscous. Les agriculteurs sont confrontés à dénormes pertes de rendement dues aux mauvaises herbes existantes et émergentes, ainsi quà des problèmes croissants de résistance des mauvaises herbes. Les entreprises agricoles développent et lancent constamment des produits et des formulations nouveaux et améliorés pour essayer de garder une longueur davance. Par exemple, les agriculteurs de BASF, UPL AgroSolutions, Nufarm, FMC Canada et Corteva Agriscience de l'Ouest canadien peuvent s'attendre pour les années 2021 et 2022 à plusieurs nouvelles gammes d'herbicides pour contrôler le développement des mauvaises herbes sur les terres agricoles. BASF Smolder est un autre herbicide de pré-semis destiné aux producteurs de blé et d'orge, contenant les ingrédients actifs saflufénacil et metsulfuron-méthyle, qui assure une suppression résiduelle du canola spontané et un brûlage de toutes les mauvaises herbes à feuilles larges résistantes des groupes 2, 4 et 9.

Par conséquent, en raison des contraintes météorologiques et des préoccupations concernant l'incidence des ravageurs, l'application de pesticides est devenue cruciale pour améliorer le rendement des cultures au Canada. Cela devrait stimuler le marché étudié au cours de la période de prévision.

Les produits chimiques dorigine biologique connaîtront la croissance la plus rapide

En raison de la demande croissante en matière de sécurité et de qualité des aliments, les biopesticides gagnent en popularité par rapport à leurs homologues synthétiques. Bien que la prévalence des pesticides synthétiques ou chimiques continue, une préférence croissante pour les pesticides biologiques a été observée ces dernières années dans le pays, principalement en raison de la rapidité de l'adoption de pratiques agricoles durables, telles que les techniques de lutte intégrée contre les ravageurs (IPM) et l'agriculture biologique.

Selon l'Institut de recherche sur l'agriculture biologique, la superficie des terres biologiques en 2020 était de 1,4 million d'hectares, contre 1,3 million d'hectares l'année précédente. En outre, les préoccupations croissantes des consommateurs concernant la sécurité alimentaire poussent à l'adoption de produits biologiques, ce qui conduit à l'utilisation de biopesticides plutôt que de produits chimiques. Selon le rapport World of Organic Agriculture 2019, le Canada se classe parmi les 10 principaux marchés mondiaux d'aliments biologiques et affiche l'un des taux de consommation par habitant les plus élevés au monde.

En raison de la demande de produits biosourcés, les entreprises introduisent de nouveaux produits sur le marché étudié. Par exemple, FMC Corporation a lancé le biofongicide/bionématicide ZironarTM, un nouveau produit biologique, en mai 2022. Ce produit offre une protection en début de saison contre les maladies fongiques critiques et les nématodes du sol, ainsi qu'un effet biostimulant qui contribue à améliorer les rendements et la santé des plantes.

Aperçu du marché canadien des produits chimiques pour la protection des cultures

Le marché canadien des produits chimiques de protection des cultures est fortement consolidé. Bayer, BASF, Corteva Agriscience, UPL et Syngenta AG font partie des principaux acteurs opérant sur ce marché. Les fusions et acquisitions, les partenariats, les expansions et les lancements de produits font partie des principales stratégies commerciales adoptées par les principaux acteurs susmentionnés.

Leaders du marché canadien des produits chimiques de protection des cultures

Syngenta

Bayer CropScience AG

Corteva Agriscience

UPL Limited

BASF SE

Other important companies include .

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché canadien des produits chimiques de protection des cultures

- Mars 2022 Bayer a lancé un nouveau produit, à savoir l'herbicide TriVolt, une combinaison d'herbicides rémanents pour le maïs approuvée par l'EPA qui fournit aux agriculteurs trois ingrédients actifs différents qui assureront un contrôle résiduel des principales graminées de maïs et des mauvaises herbes à feuilles larges.

- Février 2022 Syngenta Canada Inc. a lancé Miravis Era, un nouveau fongicide qui représente la dernière évolution en matière de protection contre la brûlure de l'épi (FHB) pour les cultures de blé. Miravis Era fournit deux ingrédients actifs puissants à large spectre pour aider les agriculteurs à produire des cultures à meilleur rendement et de meilleure qualité.

- Juin 2022 Valent Canada Inc. et Nufarm Agriculture Inc. ont étendu leur relation de distribution au Canada. Cette collaboration est active au Canada depuis 2011, fournissant une gamme d'herbicides, d'insecticides, de fongicides, de régulateurs de croissance des plantes et de traitements de semences via les canaux de distribution établis de Nufarm, y compris l'introduction de l'herbicide du groupe 14, de Valtera et de l'herbicide des groupes 14 et 15, Féroce pour une meilleure gestion des mauvaises herbes difficiles.

Rapport sur le marché canadien des produits chimiques de protection des cultures - Table des matières

1. INTRODUCTION

- 1.1 Hypothèses de l’étude et définition du marché

- 1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

- 4.1 Aperçu du marché

- 4.2 Facteurs de marché

- 4.3 Restrictions du marché

- 4.4 Analyse des cinq forces de Porter

- 4.4.1 Pouvoir de négociation des fournisseurs

- 4.4.2 Pouvoir de négociation des acheteurs/consommateurs

- 4.4.3 La menace de nouveaux participants

- 4.4.4 Menace des produits de substitution

- 4.4.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

- 5.1 Origine chimique

- 5.1.1 Synthétique

- 5.1.2 Biosourcé

- 5.2 type de produit

- 5.2.1 Insecticides

- 5.2.2 Fongicides

- 5.2.3 Herbicide

- 5.2.4 Autres

- 5.3 Type de culture

- 5.3.1 Céréales et céréales

- 5.3.2 Légumineuses et graines oléagineuses

- 5.3.3 Fruits et légumes

- 5.3.4 Gazon et plantes ornementales

6. PAYSAGE CONCURRENTIEL

- 6.1 Stratégies concurrentes les plus adoptées

- 6.2 Analyse des parts de marché

- 6.3 Profils d'entreprise

- 6.3.1 Syngenta

- 6.3.2 Bayer CropScience AG

- 6.3.3 BASF SE

- 6.3.4 Corteva Agriscience

- 6.3.5 FMC Corporation

- 6.3.6 Adama Agricultural Solutions Ltd

- 6.3.7 UPL Limited

- 6.3.8 Nufarm

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Un produit chimique de protection des cultures est utilisé pour lutter contre les maladies et les ravageurs dans le secteur agricole ou horticole afin d'augmenter la qualité et le rendement de la culture. Le marché canadien des produits chimiques de protection des cultures est segmenté par origine (synthétiques et biologiques), par type (insecticide, herbicide, fongicide et autres) et par type de culture (céréales et grains, légumineuses et oléagineux, fruits et légumes, gazon et plantes ornementales). Le rapport propose une estimation du marché et des prévisions en valeur (en millions de dollars) pour les segments mentionnés ci-dessus.

| Synthétique |

| Biosourcé |

| Insecticides |

| Fongicides |

| Herbicide |

| Autres |

| Céréales et céréales |

| Légumineuses et graines oléagineuses |

| Fruits et légumes |

| Gazon et plantes ornementales |

| Origine chimique | Synthétique |

| Biosourcé | |

| type de produit | Insecticides |

| Fongicides | |

| Herbicide | |

| Autres | |

| Type de culture | Céréales et céréales |

| Légumineuses et graines oléagineuses | |

| Fruits et légumes | |

| Gazon et plantes ornementales |

Définition du marché

- Vehicle Types - Passenger Vehicles, Commercial Vehicles and Motorcycles are the vehicle types considered under the automotive lubricants market.

- Product Types - For the purpose of this study, lubricant products such as engine oils, transmission oils, greases and hydraulic fluids are taken into consideration.

- Service Refill - Service refill is the primary factor considered while accounting the lubricant consumption for each of the vehicle segments, under the study.

- Factory Fill - First lubricant fill-ups for newly produced vehicles are considered.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.