Analyse du marché de la logistique de la chaîne du froid au Canada

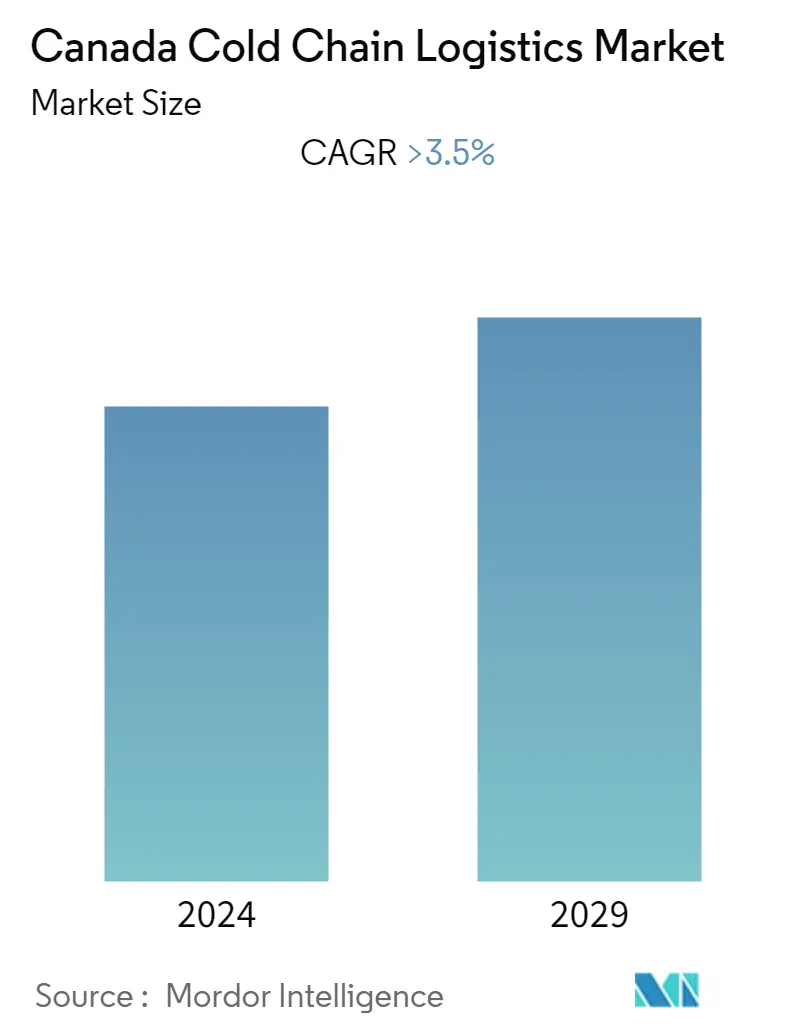

Le marché canadien de la logistique de la chaîne du froid est évalué à environ 6,20 milliards de dollars pour lannée en cours et devrait croître à un TCAC de plus de 3,5 % au cours de la période de prévision.

- Les chaînes d'approvisionnement transfrontalières sont essentielles au secteur alimentaire canadien, avec des volumes importants de produits alimentaires et agricoles traversant quotidiennement la frontière canado-américaine. Les États-Unis représentent plus de 50 % de la valeur de toutes les exportations agricoles et agroalimentaires canadiennes et environ 60 % de la valeur des importations alimentaires canadiennes. Les États-Unis sont un importateur net de bœuf et de bovins canadiens, et le Canada dépend fortement des importations saisonnières de produits frais en provenance des États-Unis et du Mexique. La logistique de la chaîne du froid était importante pour la majorité des importations et des exportations, car les produits étaient des denrées périssables. Les États-Unis importent chaque année pour plus de 22 milliards de dollars de produits frais en provenance de plus de 125 pays différents, tandis que le Mexique et le Canada représentent respectivement 77 % et 11 % du total des importations de fruits et légumes frais. Il est essentiel de transporter efficacement les produits frais car leur durée de conservation est limitée.

- La FSCC (chaîne du froid dapprovisionnement alimentaire) nest pas répartie de manière équitable à travers le monde. C'est à dire. Le Canada dispose d'un CCSA solide, capable de maintenir la température appropriée pour tous les aliments périssables partout où ils sont nécessaires. Malgré cela, on sait que les FSCC connaissent parfois des interruptions ou des pauses. Au Canada, 5 % des pertes alimentaires évitables se produisent lors de la distribution, 12 % au niveau de la vente au détail et 21 % au niveau du consommateur. On pense que lune des principales causes de ces pertes est le maintien inadéquat de la température dans lensemble du FSCC. La distance parcourue par les aliments à travers le Canada pose un problème important de maintien de la température. Avec une population importante concentrée dans des régions urbaines dispersées à travers le pays et un plus grand nombre de communautés dispersées dans de vastes zones rurales et éloignées, le Canada possède une vaste masse continentale. Le transport routier est le principal moyen utilisé pour acheminer la nourriture vers les zones urbaines, tandis que le transport aérien est utilisé pour transporter la nourriture vers des endroits éloignés, notamment dans les villages du Nord.

- Un avantage mondial important pour le Canada réside dans ses nombreux ports maritimes. Les ports maritimes des côtes Pacifique et Atlantique ouvrent respectivement les marchés asiatique et européen. De plus, la Voie maritime du Saint-Laurent offre un service portuaire étendu à plusieurs emplacements canadiens et américains dans les Grands Lacs. Les Grands Lacs offrent des services logistiques intermodaux exceptionnels aux provinces centrales du Canada et aux États-Unis. Le Canada dispose de capacités logistiques distinctes qui peuvent être exploitées. En matière d'importation et d'exportation, le Canada est un chef de file en matière de disponibilité, d'infrastructure et d'accessibilité portuaires. L'emplacement, les atouts naturels et le soutien logistique ont créé un environnement permettant la distribution de produits sur des sites mondiaux.

- Le Canada est un important exportateur de viande fraîche, réfrigérée et congelée, en particulier de produits bovins et de porc, ainsi que de produits de la mer. Le Canada importe la plupart de ses fruits et légumes car la production locale est relativement limitée compte tenu du climat froid du pays. Létat (réfrigéré ou congelé) des importations et des exportations est spécifique au produit alimentaire. La plupart des produits bovins et des produits à base de saumon importés et exportés sont frais ou réfrigérés, tandis que la plupart des importations de porc, de crabe et de homard sont congelées.

Tendances du marché canadien de la logistique de la chaîne du froid

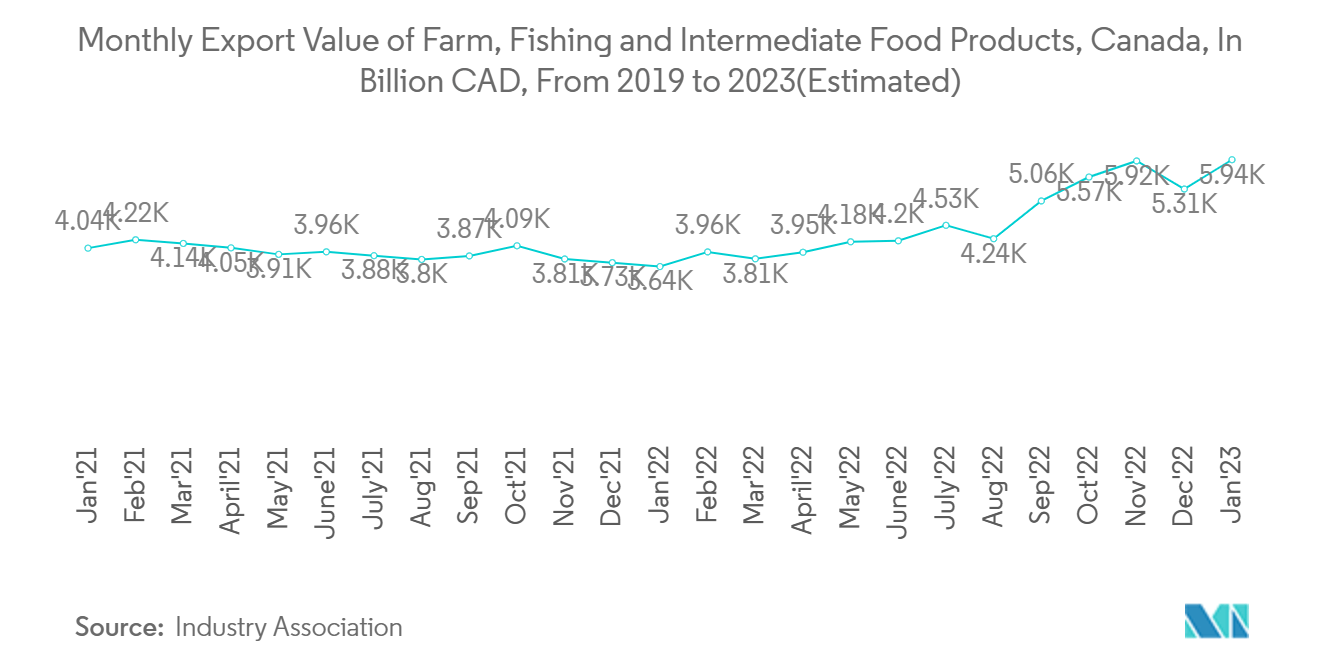

Laugmentation des exportations de biens périssables stimule la demande de services logistiques de la chaîne du froid

Les exportations de biens du Canada ont augmenté de 4,2 % en janvier 2022, tandis que les importations ont augmenté de 3,1 %. En conséquence, l'excédent commercial du Canada avec le reste du monde a augmenté, passant de 1,2 milliard USD révisé en décembre 2022 à 1,9 milliard USD en janvier 2023. En janvier 2022, les exportations totales ont augmenté de 4,2 % pour atteindre 67,0 milliards USD. Toutes les catégories de produits ont connu une croissance en janvier 2022 à l'exception des produits énergétiques. Plus des deux tiers de la hausse des exportations globales provenaient de l'augmentation des secteurs de l'agriculture, de la pêche, des produits alimentaires intermédiaires, des automobiles et de leurs pièces détachées, ainsi que des produits métalliques et minéraux non métalliques. Les exportations autres que les biens énergétiques ont augmenté de 6,1% pour atteindre un niveau record de 51,6 milliards de dollars. Les exportations en termes réels (ou en volume) dans leur ensemble ont augmenté de 5,3 % en janvier 2022.

Les exportations de produits agricoles, de produits de la pêche et de produits alimentaires intermédiaires ont augmenté de 11,9 % en janvier 2022 pour atteindre 5,9 milliards de dollars, un niveau record qui n'était que légèrement supérieur à celui observé en novembre, après avoir connu leur première baisse en quatre mois en décembre. La production de produits agricoles a repris à lautomne 2022 et stimule depuis lors les exportations, dans un contexte de récolte nettement supérieure à la précédente et dune demande mondiale robuste. La hausse enregistrée en janvier 2023 est principalement attribuable aux exportations de blé, de produits alimentaires intermédiaires (huile de canola) et d'autres produits agricoles (soja).

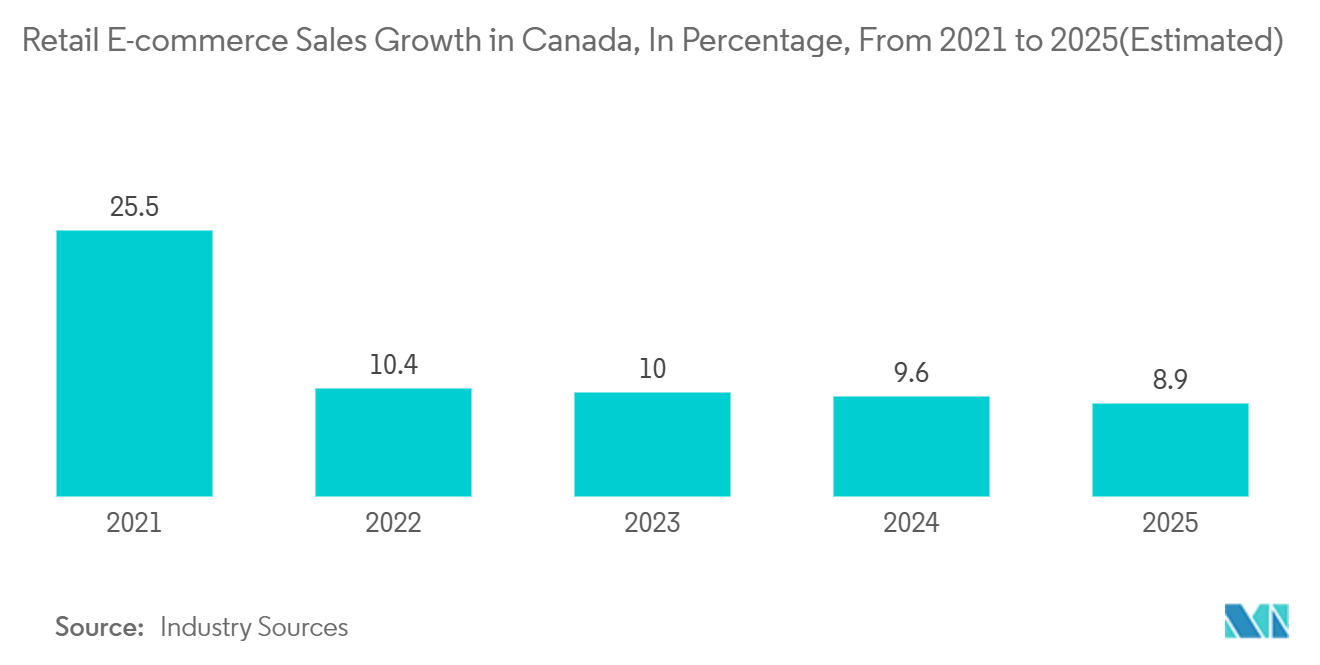

Croissance du commerce électronique et choix croissants des consommateurs

Les ventes au détail du commerce électronique ont diminué depuis juillet 2022 après avoir connu une augmentation spectaculaire au début de la pandémie, même si elles restent nettement supérieures aux niveaux davant la pandémie. Les ventes au détail du commerce électronique sont passées de 3,9 % en 2019 à 6,2 % en 2022 (juillet depuis le début de l'année) en part de l'ensemble des ventes au détail. Les pourcentages des ventes au détail du commerce électronique pendant le pic de la pandémie en 2020 et 2021 étaient respectivement de 6,6 % et 6,9 %. Les détaillants ont été touchés par une deuxième vague de fermetures de magasins au cours du premier semestre 2021, ce qui a fait culminer la part du commerce électronique dans le total des ventes au détail cette année-là. En 2022, les ventes au détail du commerce électronique sont restées élevées dans certains sous-secteurs, tandis que dans dautres, la reprise des opérations en magasin a conduit les consommateurs et les entreprises à se rapprocher des préférences dachat davant la pandémie. Amazon domine l'ensemble du secteur du commerce électronique et du magasinage, avec une présence solide dans la catégorie des ordinateurs et de l'électronique au Canada. Son succès est principalement dû à sa large offre, allant de l'électronique aux livres, en passant par le streaming et la télévision. Autrement dit, Amazon Canada attire un large éventail de clients. L'accès à Internet fournit un lien essentiel avec le reste du monde pour les résidents des communautés éloignées du Nord canadien, mais la fourniture de services haute vitesse reste coûteuse et difficile. En janvier 2022, 55 pour cent des Canadiens effectuaient des achats au détail en ligne avec leurs appareils mobiles, et cette tendance s'accentue. Les consommateurs du millénaire (âgés de 18 à 34 ans) sont en tête du mouvement, avec 47 % d'entre eux achetant via des appareils numériques au moins une fois par semaine.

Le marché canadien du commerce électronique est très similaire à celui des États-Unis et partage certaines des mêmes tendances que les détaillants du Sud. Les achats hybrides, le Click and Collect et les consommateurs omnicanaux commandant des produits en ligne et les rapportant chez eux dans un magasin physique semblent être deux tendances qui façonnent le marché canadien du commerce électronique. Le marché canadien du commerce électronique commercialise généralement ses produits via les médias sociaux, car le retour sur investissement de l'utilisation des médias sociaux s'améliore constamment et les détaillants dépensent de plus en plus d'argent en marketing en publicités sur les réseaux sociaux. Au Canada, il existe plusieurs méthodes d'achat sur Internet pour percevoir un paiement, les plus courantes étant celles par carte de crédit - Interac en ligne, MasterPass et PayPal -. Néanmoins, certains vendeurs proposent également loption de cartes prépayées ou de bons prépayés. MasterCard est la carte de crédit la plus populaire au Canada, représentant une part de marché de 53,6 %. En termes de préférences des consommateurs, les jeunes Canadiens sont plus disposés à effectuer des achats mobiles et sont plus réceptifs aux publicités mobiles. Une autre préférence au Canada concerne la publicité vidéo selon Com Score, le commerce mobile (m-commerce) est en hausse, en raison de la connectivité mobile croissante des smartphones et des tablettes. La publicité numérique a dépassé les revenus publicitaires télévisuels et est en passe de devenir le support publicitaire préféré au Canada.

Aperçu du marché canadien de la logistique de la chaîne du froid

Le paysage du marché canadien de la logistique de la chaîne du froid est fragmenté par nature et comprend un mélange d'acteurs mondiaux et locaux. La plupart des produits importés et exportés doivent être surveillés dans des transports réfrigérés. En raison du développement technologique, les entreprises accroissent leur présence sur le marché en développant de nouvelles méthodes pour gérer la logistique de la chaîne du froid. Certains des acteurs les plus importants du pays sont Americold Logistics, Congebec, Lineage Logistics Ltd et Conestoga, entre autres. Le Canada est dans une position unique pour tirer parti des nouvelles possibilités commerciales des économies développées et pour servir de porte d'entrée vers l'Amérique du Nord. Le réseau logistique de la chaîne du froid dans le pays est bien développé, avec une large gamme de services, les industries s'appuient sur les réseaux de transport et de logistique pour fournir des solutions rapides, intégrées et sécurisées afin de tirer parti de leurs chaînes d'approvisionnement mondiales. Le marché a commencé à se redresser après la pandémie en connaissant une croissance positive après la pandémie.

Leaders du marché canadien de la logistique de la chaîne du froid

Americold Logistics

Lineage Logistics Ltd

Congebec Logistics, Inc.

Confederation Freezers

Conestoga Cold Storage

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché de la logistique de la chaîne du froid au Canada

Janvier 2023:Cargill a annoncé avoir finalisé l'acquisition d'Owensboro Grain Company, une usine et une raffinerie familiale de transformation de soja de cinquième génération située à Owensboro, dans le Kentucky. L'ajout d'Owensboro Grain Company renforcera les efforts de Cargill pour augmenter la capacité sur son territoire nord-américain. réseau doléagineux pour soutenir la demande croissante doléagineux tirée par les marchés de lalimentation humaine et animale et des carburants renouvelables.

Janvier 2022:CHS Inc. et Cargill, deux des principales entreprises agroalimentaires du pays, ont annoncé leur intention d'élargir la portée de leur coentreprise, TEMCO LLC, en ajoutant le terminal céréalier d'exportation appartenant à Cargill à Houston, au Texas. L'ajout du terminal de Houston élargira les capacités d'exportation de la coentreprise, en fournissant un accès au transport des céréales, des graines oléagineuses et des sous-produits via le port de Houston.

Septembre 2022 McCain Foods annonce l'acquisition de Scelta Products, ajoutant ainsi le producteur d'aliments surgelés basé aux Pays-Bas à sa famille grandissante d'offres de délicieux produits d'entrées de légumes préparés. L'accord a été conclu le 8 septembre 2022 et représente un investissement important qui alimentera la croissance et l'expansion de McCain dans le secteur des entrées de légumes surgelés.

Segmentation de lindustrie de la logistique de la chaîne du froid au Canada

La technologie et le mécanisme qui permettent la livraison sécurisée de marchandises et darticles sensibles à la température tout au long de la chaîne dapprovisionnement sont connus sous le nom de logistique de la chaîne du froid. Tout produit périssable ou marqué comme tel nécessiterait presque certainement une gestion de la chaîne du froid. Les aliments, notamment la viande et le poisson, les fruits et légumes, les fournitures médicales et les produits pharmaceutiques, pourraient tous entrer dans cette catégorie.

Le marché canadien de la logistique de la chaîne du froid est segmenté par service (stockage, transport et services à valeur ajoutée), par type de température (réfrigéré, congelé et ambiant) et par utilisateur final (horticulture, produits laitiers, viandes, poisson, volaille, Produits alimentaires transformés, produits pharmaceutiques, sciences de la vie et produits chimiques, et autres applications). Une analyse de fond complète du marché canadien de la logistique de la chaîne du froid couvrant les tendances actuelles du marché, les contraintes, les mises à jour technologiques et des informations détaillées sur divers segments et le paysage concurrentiel de lindustrie. Le rapport présente la taille du marché et les prévisions en valeurs (en milliards USD) pour tous les segments ci-dessus.

| Stockage |

| Transport |

| Services à valeur ajoutée (Surgélation rapide, Étiquetage, Gestion des stocks, etc.) |

| Glacé |

| Congelé |

| Ambiant |

| Horticulture (Fruits et légumes frais) |

| Produits laitiers (lait, glaces, beurre, etc.) |

| Viandes, Poissons, Volailles |

| Produits alimentaires transformés |

| Pharmaceutique, sciences de la vie et produits chimiques |

| Autres utilisateurs finaux |

| Par service | Stockage |

| Transport | |

| Services à valeur ajoutée (Surgélation rapide, Étiquetage, Gestion des stocks, etc.) | |

| Par température | Glacé |

| Congelé | |

| Ambiant | |

| Par utilisateur final | Horticulture (Fruits et légumes frais) |

| Produits laitiers (lait, glaces, beurre, etc.) | |

| Viandes, Poissons, Volailles | |

| Produits alimentaires transformés | |

| Pharmaceutique, sciences de la vie et produits chimiques | |

| Autres utilisateurs finaux |

FAQ sur les études de marché sur la logistique de la chaîne du froid au Canada

Quelle est la taille actuelle du marché canadien de la logistique de la chaîne du froid ?

Le marché canadien de la logistique de la chaîne du froid devrait enregistrer un TCAC supérieur à 3,5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché canadien de la logistique de la chaîne du froid ?

Americold Logistics, Lineage Logistics Ltd, Congebec Logistics, Inc., Confederation Freezers, Conestoga Cold Storage sont les principales entreprises opérant sur le marché canadien de la logistique de la chaîne du froid.

Quelles années couvre ce marché canadien de la logistique de la chaîne du froid ?

Le rapport couvre la taille historique du marché de la logistique de la chaîne du froid au Canada depuis des années :. Le rapport prévoit également la taille du marché canadien de la logistique de la chaîne du froid pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de la logistique de la chaîne du froid au Canada

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la logistique de la chaîne du froid au Canada 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la logistique de la chaîne du froid au Canada comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.