| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Taille du Marché (2024) | USD 3.50 Billion |

| Taille du Marché (2029) | USD 5.14 Billion |

| CAGR (2024 - 2029) | 8.00 % |

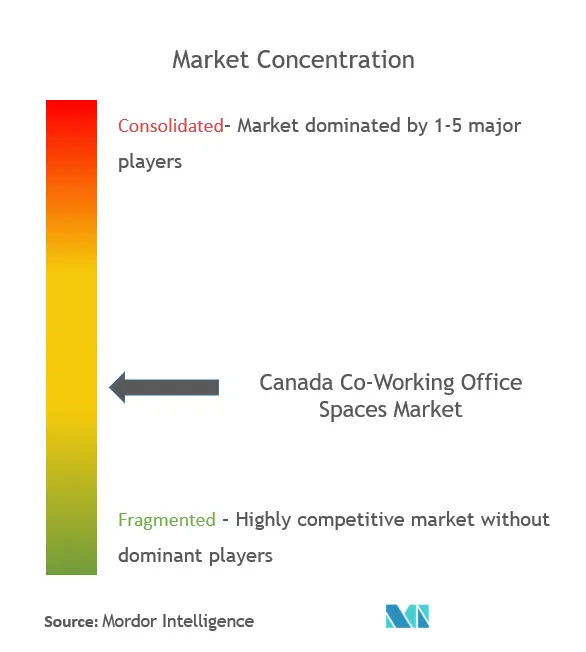

| Concentration du Marché | Faible |

Acteurs majeurs*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des espaces de bureau de coworking au Canada

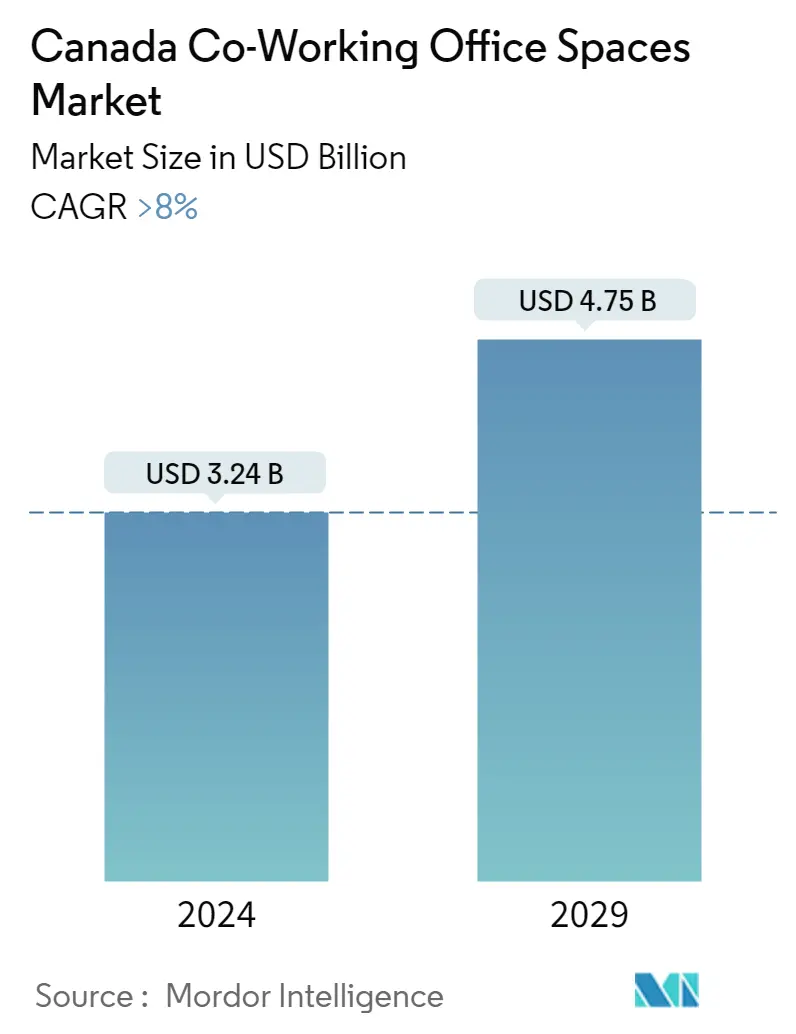

La taille du marché canadien des espaces de bureaux de coworking est estimée à 3,24 milliards USD en 2024 et devrait atteindre 4,75 milliards USD dici 2029, avec une croissance à un TCAC supérieur à 8 % au cours de la période de prévision (2024-2029).

- Au Canada, la pandémie de COVID-19 a eu un impact sur le marché des espaces de travail partagé. En raison des restrictions de confinement, les entreprises ont perdu 75 % de leurs clients. Les gens retournent dans les espaces de coworking plus dun an et demi plus tard. Ces changements savèrent bénéfiques pour les espaces de coworking, qui étaient de plus en plus populaires avant que lépidémie nimpacte leurs modèles économiques. À mesure que les cas de COVID-19 diminuaient, les gens cherchaient de nouvelles façons de travailler, de socialiser et de sortir après plus dun an à la maison.

- La tendance du coworking est devenue une force de transformation sur la scène corporative canadienne. De nouveaux modes de travail sont demandés et de nombreux exploitants de bureaux flexibles prennent pied sur le marché de la location. Les alternatives immobilières de coworking remodèlent dautres marchés clés au Canada. Depuis 2017, les empreintes flexibles de Calgary, Ottawa et Vancouver ont augmenté de plus de 80 %. La région de Waterloo était en concurrence avec Toronto (1,8 %) en termes de pénétration du marché des opérations d'espaces de coworking (le coworking représentant 1,4 % de l'offre totale de bureaux). La croissance des banlieues a surpassé celle des centres-villes dEdmonton et de la région de Waterloo. Le marché des espaces de coworking en banlieue de Vancouver a augmenté de 83 %.

- Selon la presse canadienne, il existe actuellement 617 espaces de coworking au Canada, y compris des emplacements gérés par de grandes entreprises comme Staples. JPMorgan Chase a demandé à tous ses employés de retourner au travail. Entre-temps, la société de commerce électronique Shopify, basée à Ottawa, a abandonné son siège social au profit d'une main-d'œuvre travaillant uniquement à distance. Cependant, à mesure que la protection vaccinale saméliore et que le débat sur lavenir du travail sintensifie, certaines entreprises voient une opportunité de trouver un terrain dentente en adoptant une approche plus flexible du lieu de travail grâce au coworking.

- Dans lensemble, lavenir du coworking sannonce prometteur. La demande d'options d'espace de travail flexibles, l'utilisation de la technologie et de l'automatisation, l'accent mis sur la durabilité et les initiatives vertes, ainsi que le désir de communauté et de collaboration seront autant de facteurs de sa croissance et de son développement. À mesure que de plus en plus de personnes travaillent à distance ou en tant qu'indépendants, les espaces de coworking continueront de fournir une solution précieuse au besoin d'options d'espace de travail flexibles et abordables.

Tendances du marché des espaces de travail partagé au Canada

La région de Toronto offre de nombreuses opportunités aux géants de la technologie et favorise la croissance du marché

Un rapport du monde des affaires indique que l'industrie informatique était responsable d'une grande partie de la location de bureaux pendant la pandémie. Toronto ouvre la voie en Amérique du Nord pour le développement des emplois technologiques. Selon l'enquête, qui évalue l'influence de l'industrie informatique sur la demande et les loyers de bureaux dans les 30 plus grandes régions technologiques du Canada, Toronto a connu une augmentation de 26 % de la croissance de l'emploi entre 2019 et 2020. Au cours des cinq années précédentes, les entreprises de haute technologie ont dominé la location de bureaux.

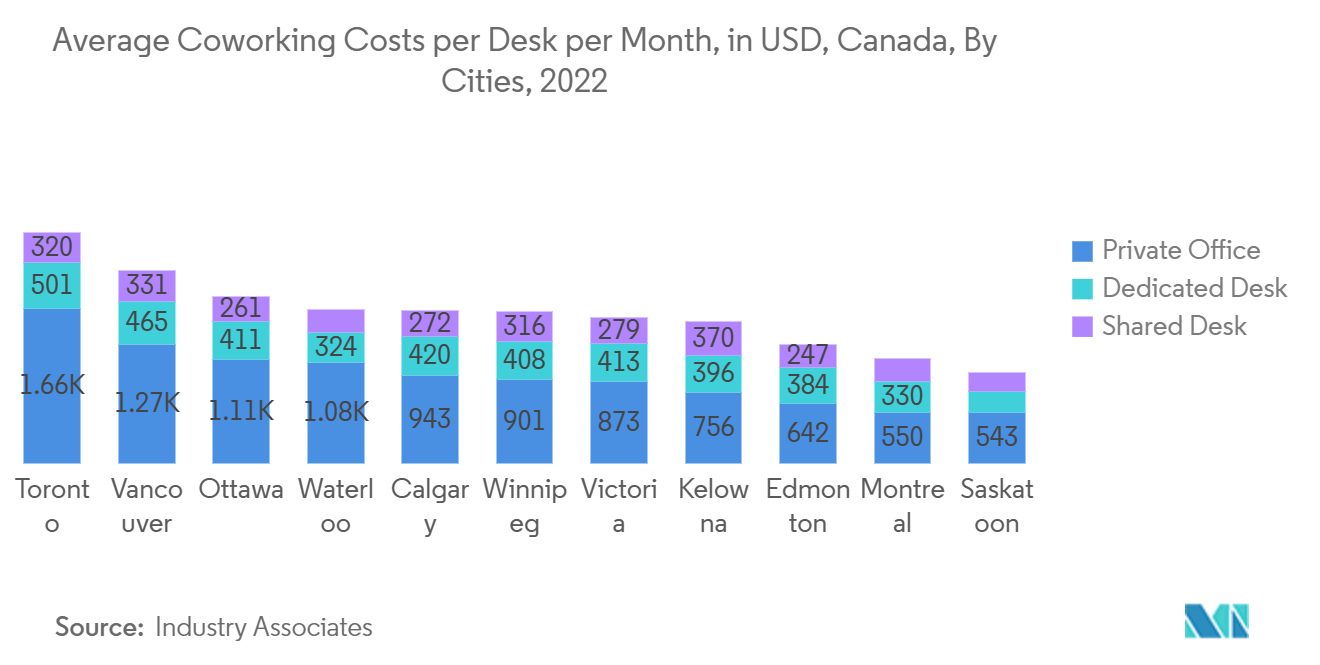

Sans surprise, les endroits les plus chers étaient Toronto et Vancouver, où un bureau privé coûte en moyenne 1 657 USD et 1 270 USD par mois. D'autres marchés où le prix moyen d'un bureau privé était de 1 000 USD ou plus comprenaient Ottawa et la région de Waterloo, représentant 1 112 USD et 1 083 USD respectivement.

Les espaces de bureaux de coworking exploités par des opérateurs immobiliers occupent 3,1 millions de pieds carrés de surfaces de bureaux, soit 1,8 % du parc total de bureaux de la région. La majeure partie de l'espace, soit 2,3 millions de pieds carrés, se trouve au centre-ville, dans 147 emplacements sur un total de 216 espaces de travail flexibles dans la région du Grand Toronto. Regus/Spaces est le plus grand opérateur flexible de Toronto, avec une empreinte de 1,3 million de pieds carrés répartis sur 56 sites, soit 42 % du marché en pieds carrés. Elle prévoit ajouter 347 000 pieds carrés au cours des deux prochaines années.

Avec un taux d'inoccupation de 8 %, Toronto affiche les taux de classe A les plus élevés du centre-ville, à 34,18 CAD (25,53 USD) le pied carré. Plus de 7,5 millions de pieds carrés de nouvelle offre sont encore en cours de développement dans la ville, avec environ 600 000 pieds carrés. pieds en construction en banlieue. Cependant, au cours du quatrième trimestre 2021, plus de 1,3 million de pieds carrés d'espaces de bureaux du centre-ville ont été absorbés, dépassant légèrement d'environ 40500 pieds carrés la quantité d'offres nouvellement achevées ajoutées au marché au cours de la même période. En raison des points ci-dessus, Toronto devrait dominer le marché canadien des espaces de bureaux de coworking au cours de la période de prévision.

Offre croissante despaces de travail partagés dans les régions urbaines et suburbaines

Les modalités de travail hybrides et à distance deviendront la norme en 2022, c'est pourquoi le plus grand fournisseur mondial d'espaces de travail et de bureaux flexibles continue de croître. Le marché canadien des bureaux de coworking est dominé par deux acteurs majeurs, IWG et WeWork, qui représentent plus de la moitié de l'inventaire national. Il existe cependant des centaines dopérateurs mono-site à travers le pays, qui représentent plus dun tiers du marché. IWG (Flexible Workspace and Office Provider) a ouvert neuf sites canadiens en 2022 et se concentre sur l'expansion sur les marchés secondaires, tertiaires et suburbains dans lesquels elle n'avait pas ou peu de présence.

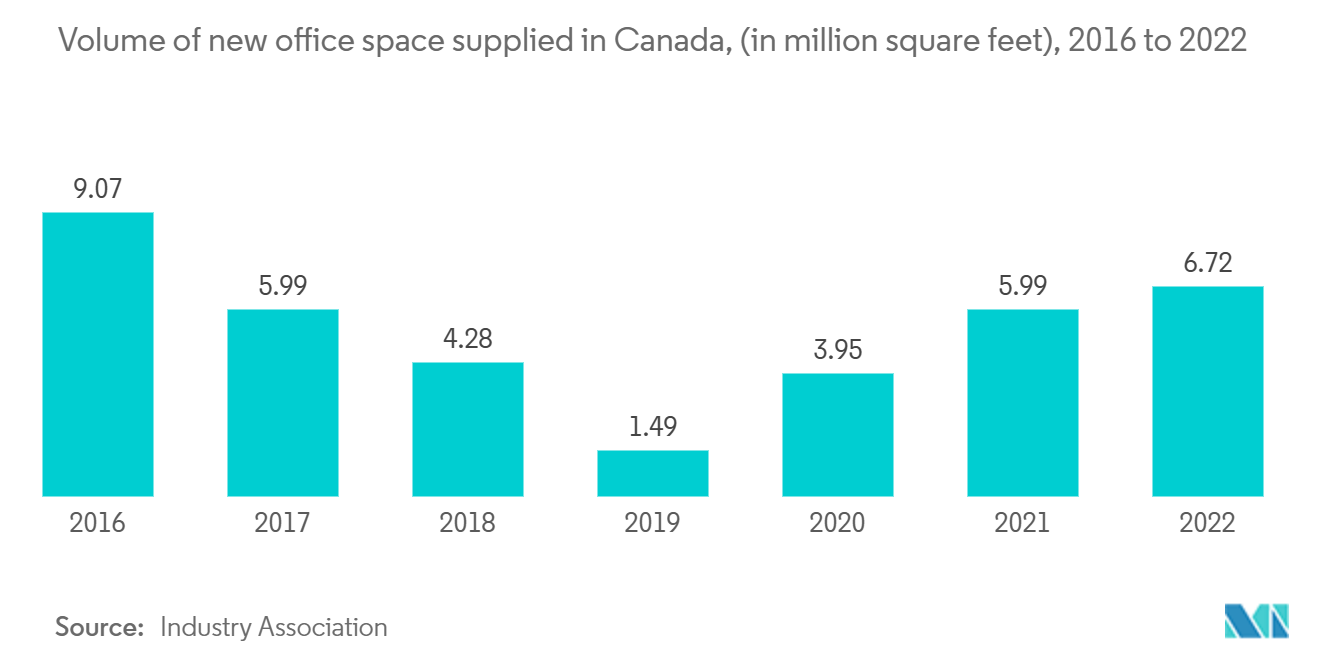

Au Canada, la quantité de nouvelles surfaces de bureaux a augmenté pour la deuxième année consécutive en 2022, et elle devrait continuer à augmenter en 2023. En 2021, il y aura un total de près de six millions de pieds carrés de nouvelle offre dans le marchés immobiliers de bureaux en centre-ville et en banlieue.

Cinq nouveaux espaces totalisant 173 500 pieds carrés seront lancés partout au Canada à mesure que la demande d'espaces de cotravail augmente en raison d'une meilleure flexibilité de la main-d'œuvre. Environ 83 % des entreprises mettent en œuvre une stratégie de travail flexible ou hybride pour leurs employés, permettant aux gens de travailler différemment quavant la pandémie. Spaces a récemment ouvert un espace de 26 000 pieds carrés. Établissement interprovincial Zibi Ottawa. Il fait partie du complexe polyvalent Zibi de 34 acres sur l'île Chaudière, qui relie Ottawa et Gatineau, et est situé dans un ancien bâtiment rénové de quatre étages d'une ancienne usine de papier au 4, rue Booth.

Aperçu du marché canadien des espaces de travail en commun

Le marché canadien des espaces de travail collaboratif est fragmenté avec la présence de plusieurs espaces de cotravail privés. Le marché devrait croître au cours de la période de prévision en raison des énormes investissements et financements reçus par les entreprises du secteur. Certains des principaux acteurs du marché incluent Lab TO, District 28, La Halte 24/7, L Atelier Vancouver, BNKR, WeWork et Regus. Les grandes entreprises du marché ont adopté ladoption de nouvelles technologies, les partenariats, les expansions commerciales et les acquisitions comme stratégies de développement clés pour offrir de meilleurs services aux clients du secteur. Par exemple, en juin 2021, WeWork, l'un des principaux fournisseurs mondiaux d'espaces flexibles, a annoncé que WeWork on Demand, une application offrant un accès payant à l'espace de travail et aux salles de réunion, était désormais disponible au Canada. WeWork On Demand est disponible dans 12 bâtiments à Toronto, Vancouver, Calgary et Burnaby.

Leaders du marché des espaces de travail collaboratif au Canada

-

Lab T.O.

-

District 28

-

La Halte 24/7

-

L’ Atelier Vancouver

-

BNKR

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché des espaces de travail partagés au Canada

- Janvier 2023:Captivate, l'un des principaux réseaux vidéo numériques d'extérieur, a annoncé son partenariat stratégique avec WeWork, l'un des principaux fournisseurs mondiaux d'espaces flexibles, pour transformer les écrans numériques existants dans les halls d'entrée WeWork, les ascenseurs et les espaces de travail communs afin d'afficher le Captivate sur -expérience de contenu sur écran. Ce partenariat fait de Captivate WeWork la représentation commerciale publicitaire exclusive pour les États-Unis et le Canada.

- Janvier 2022 À Vancouver, un nouvel espace dans le Broadway Corridor, baptisé City Link, apportera 40000 pieds carrés à Mount Pleasant, qu'IWG a considéré comme le pôle technologique à la croissance la plus rapide de Vancouver. Pendant ce temps, le nouveau King George Hub offrira encore plus d'espace, avec quelque 51 500 pieds carrés prévus.

Segmentation de lindustrie des espaces de bureau de coworking au Canada

Les espaces de coworking font référence à des modalités de travail dans lesquelles des personnes de différentes équipes et entreprises se réunissent pour travailler dans un seul espace partagé. Un espace de coworking se caractérise par des installations, des services et des outils partagés. Partager linfrastructure de cette manière permet de répartir les coûts de fonctionnement dun bureau entre les membres.

Le marché canadien des espaces de travail en commun est segmenté par utilisateur final (utilisateur personnel, petite entreprise, entreprise à grande échelle et autres utilisateurs finaux), par type (bureau géré flexible et bureau équipé), par application (technologie de l'information ( TI) et technologies de l'information (ITES), services juridiques, BFSI (banques, services financiers et assurances), conseils et autres services) et par géographie (Vancouver, Calgary, Ottawa, Toronto et reste du Canada). Le rapport propose la taille du marché et les prévisions en valeur (USD) pour tous les segments ci-dessus.

| Par utilisateur final | Utilisateur personnel |

| Entreprise à petite échelle | |

| Entreprise à grande échelle | |

| Autres utilisateurs finaux | |

| Par type | Bureau géré flexible |

| Bureau équipé | |

| Par candidature | Technologie de l'information (informatique et ITES) |

| Services juridiques | |

| BFSI (Banque, Services Financiers et Assurances) | |

| Consultant | |

| Autres services | |

| Par géographie | Vancouver |

| Calgary | |

| Ottawa | |

| Toronto | |

| Reste du Canada |

FAQ sur les études de marché sur les espaces de travail collaboratif au Canada

Quelle est la taille du marché canadien des espaces de bureaux de coworking ?

La taille du marché canadien des espaces de bureaux de coworking devrait atteindre 3,24 milliards USD en 2024 et croître à un TCAC supérieur à 8 % pour atteindre 4,75 milliards USD dici 2029.

Quelle est la taille actuelle du marché canadien des espaces de travail partagés ?

En 2024, la taille du marché canadien des espaces de bureaux de coworking devrait atteindre 3,24 milliards de dollars.

Qui sont les principaux acteurs du marché canadien des espaces de bureaux de coworking ?

Lab T.O., District 28, La Halte 24/7, L’ Atelier Vancouver, BNKR sont les principales entreprises opérant sur le marché canadien des espaces de bureaux de coworking.

Quelles années couvre ce marché canadien des espaces de bureaux de coworking et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché canadien des espaces de travail en commun était estimée à 3 milliards USD. Le rapport couvre la taille historique du marché des espaces de bureaux de coworking au Canada pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des espaces de bureaux de coworking au Canada pour les années 2024, 2025, 2026, 2027. , 2028 et 2029.

Nos rapports les plus vendus

Popular Real Estate Reports

Popular Real Estate and Construction Reports

Other Popular Industry Reports

Rapport sur l'industrie canadienne des espaces de travail en commun

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des espaces de travail collaboratif au Canada 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des espaces de travail partagés au Canada comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.