Analyse du marché de la logistique tierce (3PL) au Canada

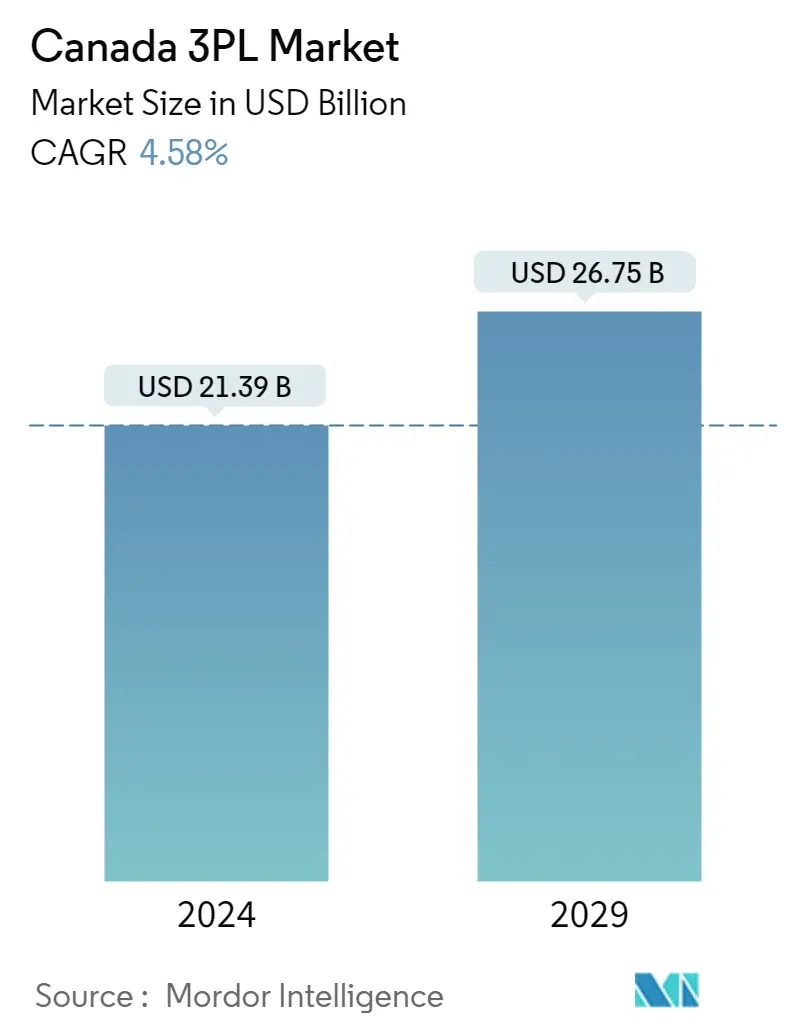

La taille du marché canadien 3PL est estimée à 21,39 milliards USD en 2024 et devrait atteindre 26,75 milliards USD dici 2029, avec une croissance à un TCAC de 4,58 % au cours de la période de prévision (2024-2029).

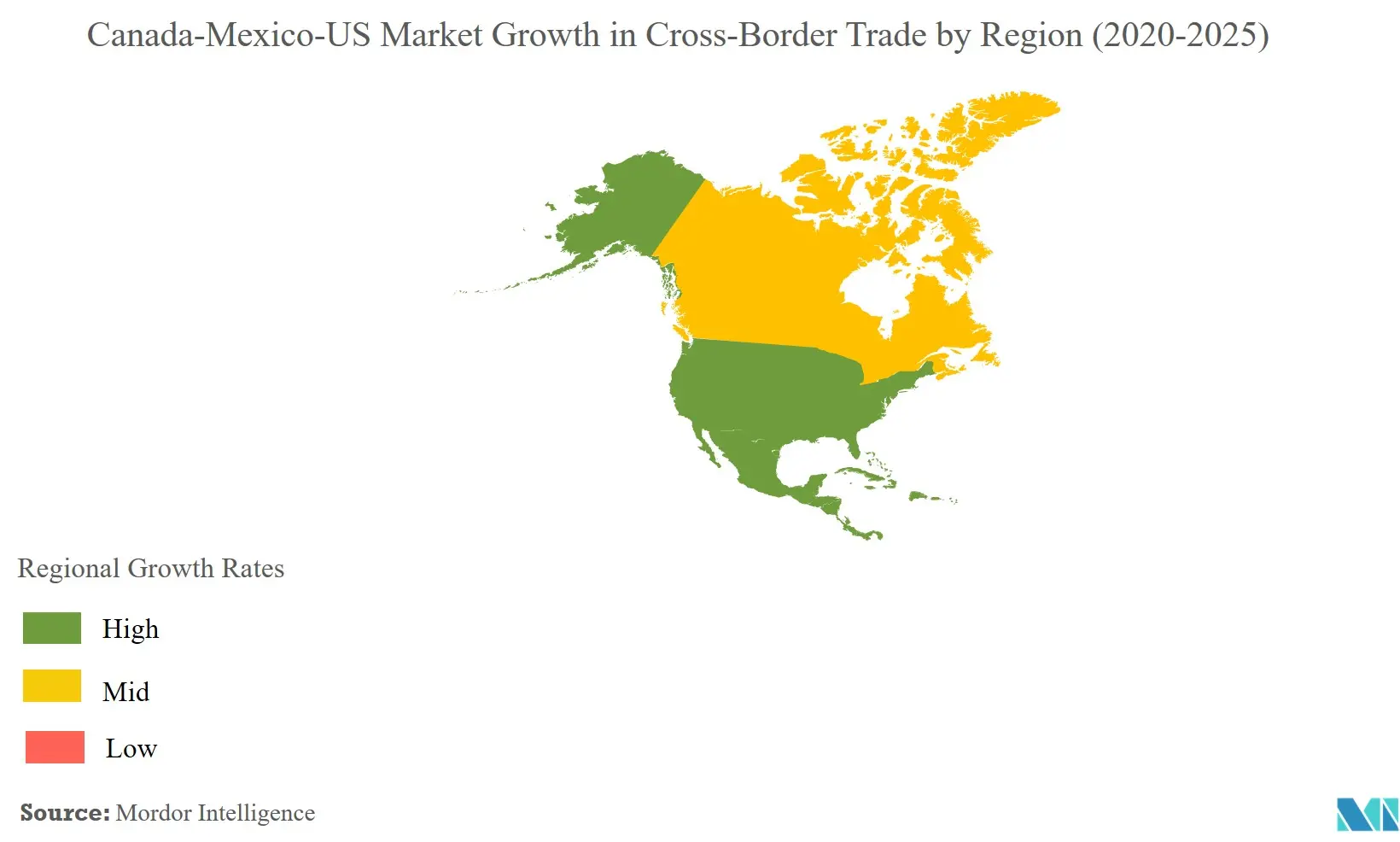

Parallèlement à la dépendance des consommateurs et à l'évolution du marché du commerce électronique, la croissance du marché est attendue en raison de l'augmentation du commerce transfrontalier entre les États-Unis et le Canada après l'accord ACEUM.

Tendances du marché canadien de la logistique tierce (3PL)

Effets de l'AEUMC sur l'industrie automobile

L'accord États-Unis-Mexique-Canada (AEUMC) implique plusieurs mises à jour dans l'industrie automobile. Selon les experts du secteur, les dispositions de cet accord vont plus loin que tout autre accord de libre-échange autorisant lutilisation dun seul ensemble de données pour expédier des marchandises entre les trois pays. L'accord vise à accroître l'efficacité du fret transfrontalier, à supprimer toutes les restrictions imposées aux courtiers en douane mexicains et à créer un processus rationalisé.

Par exemple, pour lindustrie automobile, laccord comprend des lettres daccompagnement des États-Unis au Canada et au Mexique acceptant des exemptions des futurs droits de douane potentiels imposés par les États-Unis sur certains véhicules automobiles et pièces automobiles, ce qui constitue un grand soulagement pour lindustrie automobile.

L'AEUMC oblige également l'industrie automobile à utiliser 70 % de l'acier et de l'aluminium utilisés dans la fabrication des véhicules auprès de fournisseurs nord-américains. Outre les salaires, le poids, la taille, la fragilité et les dangers liés au transport de certaines pièces essentielles rendent optimal, d'un point de vue logistique et financier, l'établissement d'une production à proximité d'une usine d'assemblage final de véhicules.

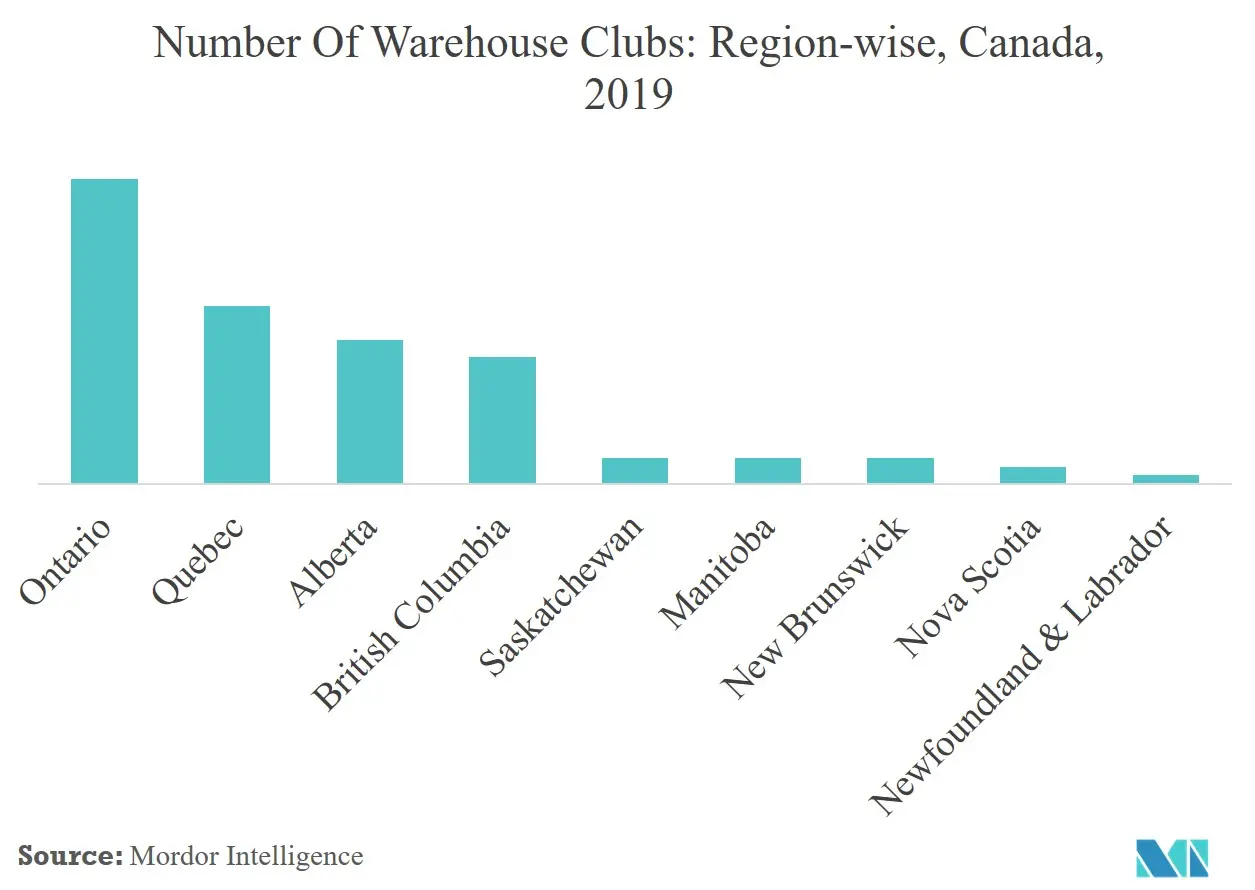

Tendances en matière d'entreposage et de distribution

Lénorme industrie canadienne du transport entraîne une demande notable dentrepôts dans le pays. Avec lessor du e-commerce et de la logistique du dernier kilomètre, les prestataires souhaitent être proches de leurs clients pour garantir des livraisons efficaces. L'Ontario est le centre automobile du Canada et le secteur manufacturier connaît le maximum de développements dans le segment de l'entreposage pour faciliter les activités logistiques. Parmi les développements récents, en octobre 2019, Porsche Canada, en partenariat avec DB Schenker, a ouvert son centre national de distribution de pièces en Ontario, offrant une livraison le lendemain à travers le pays, réduisant ainsi considérablement les délais de livraison. En décembre 2019, Walmart Canada et SCI Logistics ont annoncé la création du plus grand centre de distribution dédié et spécialement construit par SCI en Ontario, ajoutant 450000 pieds carrés d'espace d'entreposage pour faciliter les commandes en ligne de Walmart Canada.

Oxford Properties Group – principal investisseur, promoteur et gestionnaire d'immobilier commercial mondial, a annoncé son intention de développer la première propriété industrielle à plusieurs niveaux au Canada comprenant 707000 pieds carrés sur deux niveaux, construite dans le parc commercial Riverbend d'Oxford, situé à Burnaby.

Aperçu du marché de la logistique tierce (3PL) au Canada

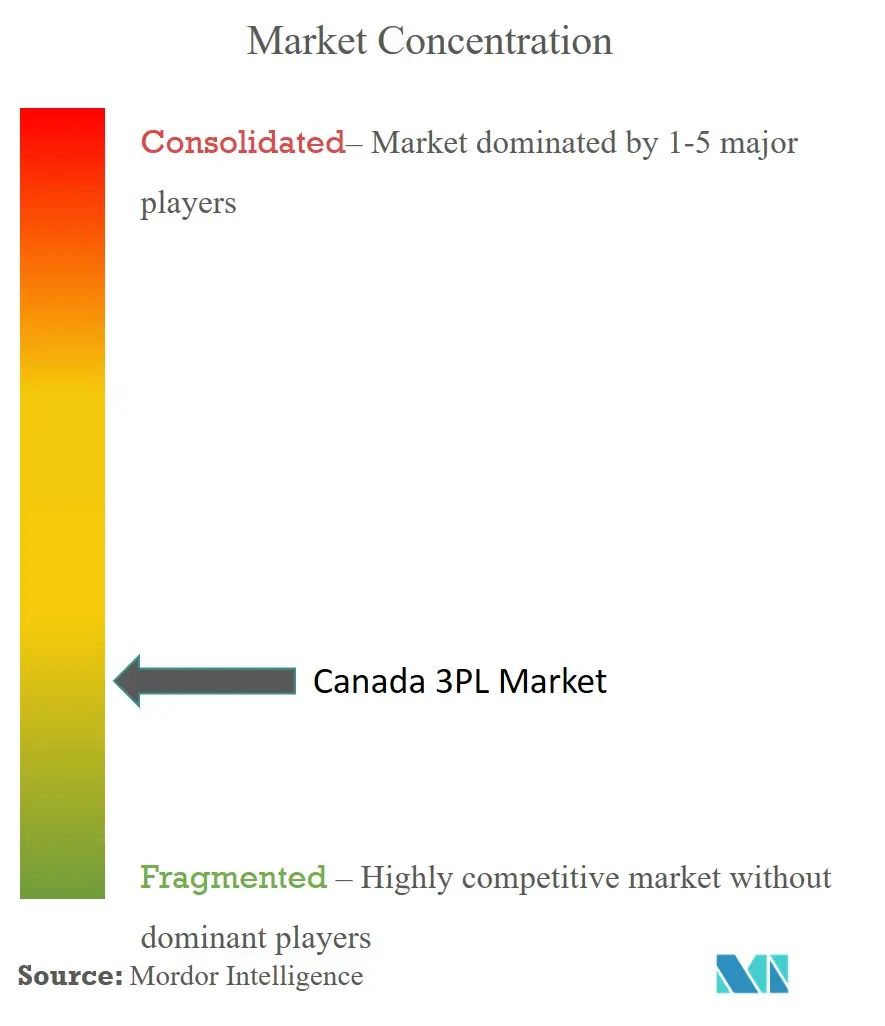

Le marché est relativement fragmenté avec un grand nombre d'acteurs locaux et internationaux, dont CEVA Logistics, DSV, Mactrans Logistics, TSI Group Inc., Polaris Logistics, Metro Supply Chains et Purolator comme acteurs clés. Alors que le pays subit d'énormes changements réglementaires, le marché des 3PL connaît des fusions et des acquisitions, élargissant ainsi son expertise canadienne et transfrontalière. Par exemple, en mars 2020, Polaris Transportation Group a annoncé l'acquisition de PRI Logistics, une société de courtage 3PL en Ontario, offrant une gamme complète de services de transport, renforçant ainsi sa position d'acteur majeur dans une industrie. De nombreuses entreprises comme Amazon et Tigre Géant se concentrent sur la réduction des émissions de gaz à effet de serre grâce à la mise en œuvre de diverses idées innovantes et de sources d'énergie respectueuses de l'environnement.

Leaders du marché canadien de la logistique tierce (3PL)

-

DSV

-

CEVA Logistics

-

Mactrans Logistics

-

TSI Group Inc.

-

Polaris Worldwide Logistics

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché de la logistique tierce (3PL) au Canada

.

Segmentation de lindustrie de la logistique tierce au Canada (3PL)

Une analyse de fond complète du marché canadien 3PL, couvrant les tendances actuelles du marché, les contraintes, les mises à jour technologiques et des informations détaillées sur la concentration du marché à travers les différents segments et le paysage concurrentiel de lindustrie.

| Gestion du transport intérieur |

| Gestion des transports internationaux |

| Entreposage et distribution à valeur ajoutée |

| Automobile |

| Consommateur et vente au détail |

| Énergie |

| Soins de santé |

| Industriel et aérospatial |

| Technologie |

| Autres utilisateurs finaux |

| Par services | Gestion du transport intérieur |

| Gestion des transports internationaux | |

| Entreposage et distribution à valeur ajoutée | |

| Par utilisateur final | Automobile |

| Consommateur et vente au détail | |

| Énergie | |

| Soins de santé | |

| Industriel et aérospatial | |

| Technologie | |

| Autres utilisateurs finaux |

FAQ sur les études de marché sur la logistique tierce (3PL) au Canada

Quelle est la taille du marché 3PL au Canada ?

La taille du marché canadien 3PL devrait atteindre 21,39 milliards USD en 2024 et croître à un TCAC de 4,58 % pour atteindre 26,75 milliards USD dici 2029.

Quelle est la taille actuelle du marché 3PL au Canada ?

En 2024, la taille du marché canadien des 3PL devrait atteindre 21,39 milliards USD.

Qui sont les principaux acteurs du marché 3PL au Canada ?

DSV, CEVA Logistics, Mactrans Logistics, TSI Group Inc., Polaris Worldwide Logistics sont les principales entreprises opérant sur le marché 3PL au Canada.

Quelles années couvre ce marché 3PL au Canada et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché canadien des 3PL était estimée à 20,45 milliards USD. Le rapport couvre la taille historique du marché canadien des 3PL pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché canadien des 3PL pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de la logistique tierce au Canada (3PL)

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la logistique tierce au Canada (3PL) 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de Canada Third Party Logistics (3PL) comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.