Analyse du marché des modules de caméra

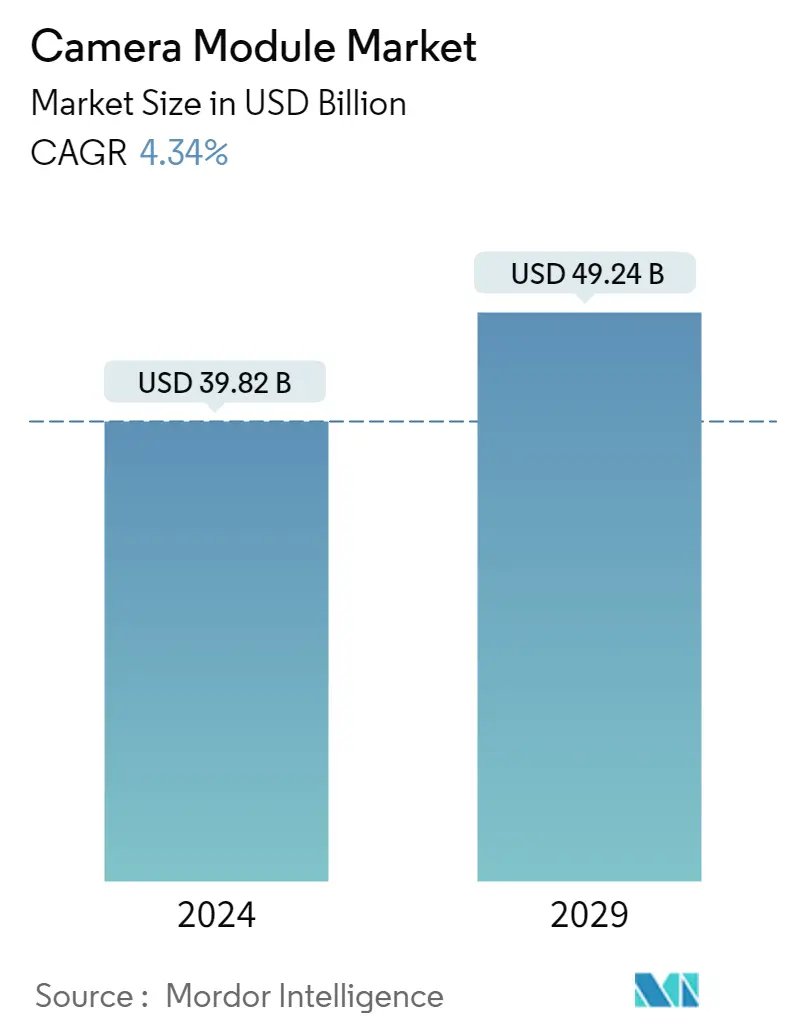

La taille du marché des modules de caméra est estimée à 39,82 milliards USD en 2024 et devrait atteindre 49,24 milliards USD dici 2029, avec une croissance de 4,34 % au cours de la période de prévision (2024-2029).

- Un module de caméra est un produit qui prend des photos et des vidéos à partir d'appareils tels que des smartphones, des automobiles, des appareils électroménagers intelligents, etc. Il est largement utilisé dans les vidéoconférences, les systèmes de sécurité et la surveillance en temps réel comme périphérique d'entrée vidéo. Il comprend des capteurs d'image, un filtre anti-IR, un actionneur (AF/OIS), un jeu d'objectifs, une monture d'objectif, etc. L'assemblage de modules rassemble tous ces composants dans un module.

- L'adoption croissante de véhicules autonomes ou autonomes sur le marché des ADAS est un facteur de croissance majeur. Par exemple, selon Intel, les ventes mondiales de voitures devraient atteindre plus de 101,4 millions dunités en 2030, et les véhicules autonomes devraient représenter environ 12 % des immatriculations de voitures dici 2030.

- Les activités de construction croissantes à léchelle mondiale offrent des opportunités lucratives pour lintégration de systèmes de sécurité dans lesquels les caméras sont largement utilisées. Selon Statistique Norvège, les mises en chantier en Norvège ont augmenté pour atteindre 2777 unités en mai, contre 1929 unités en avril 2022. En outre, en janvier 2022, la municipalité norvégienne de Stavanger a attribué à l'entreprise de construction suédoise Skanska un contrat de 85,5 millions de dollars (750 millions de NOK) pour développer un nouveau centre-ville municipal. Le quartier Storhaug de Stavanger devrait recevoir le projet de développement LervikQuarter. La structure de 26 000 m2 comprendrait des places de parking, une école primaire, un jardin d'enfants, des bureaux, une épicerie, une salle polyvalente et d'autres commodités.

- Le nombre croissant d'attaques terroristes et de crimes organisés à l'échelle mondiale, l'adoption croissante des caméras IP et l'adoption croissante des systèmes de sécurité basés sur l'IoT stimulent principalement la demande de caméras de sécurité dans les établissements résidentiels et commerciaux. Par exemple, selon l'Office for National Statistics (Royaume-Uni), en 2021/22, avec un taux de criminalité de 129 pour 1000 habitants, Cleveland, dans le nord-est de l'Angleterre, avait le taux de criminalité le plus élevé de toutes les zones de police d'Angleterre et du Pays de Galles..

- Les modules de caméras compactes sont des systèmes complexes impliquant diverses disciplines, technologies et processus. La chaîne d'approvisionnement des CCM connaît des complexités dans un contexte de chevauchements entre les activités des entreprises de fabrication de sous-composants de CCM. Les défis liés à la réalisation d'une technologie CCM robuste ajoutent encore à la complexité de l'écosystème du marché, créant ainsi des défis pour l'évolution de la technologie.

- En outre, des facteurs tels que le coût plus élevé des modules de caméra et les frais généraux tels que la maintenance remettent également en cause la croissance du marché étudié, en particulier dans les régions en développement ou sous-développées, où la sensibilité aux prix à la consommation est plus élevée.

Tendances du marché des modules de caméra

Le segment mobile détiendra une part de marché notable

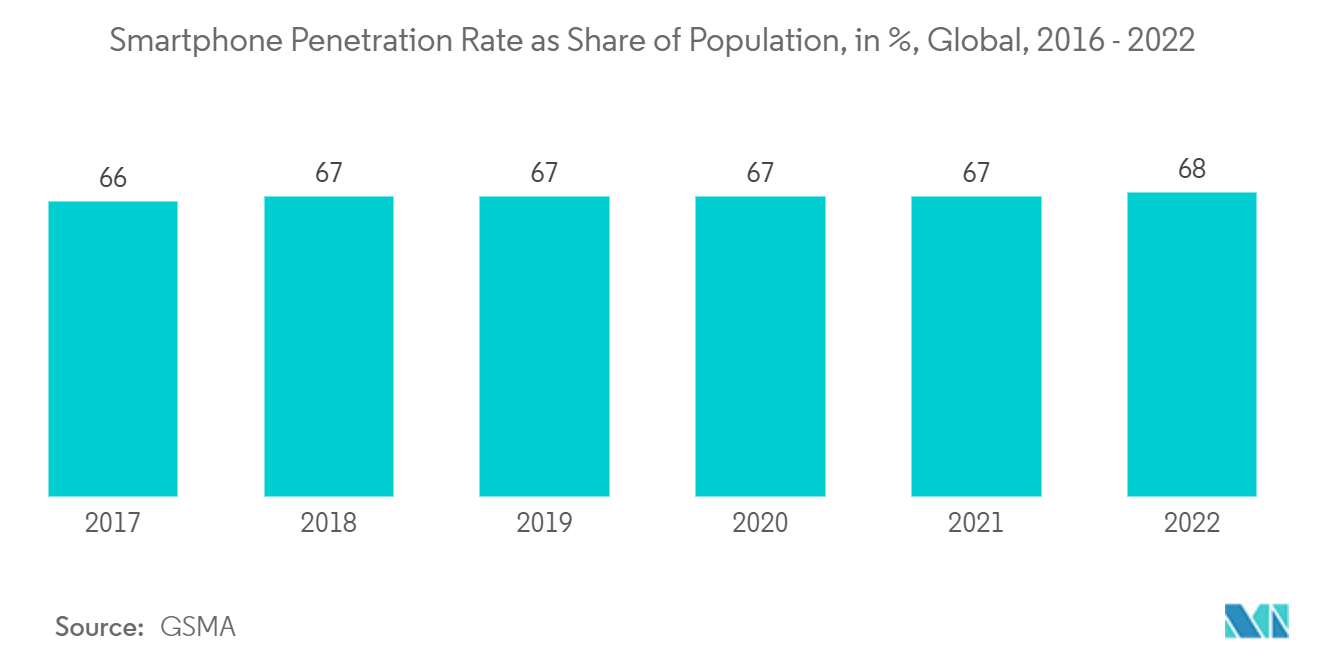

- Les ventes croissantes de smartphones dans les économies dont les développements technologiques et les budgets sont plus lents ont propulsé le marché des modules de caméra. Selon Ericsson, fin 2022, le nombre d'abonnements aux smartphones était estimé à 6,6 milliards, ce qui représente environ 79 % de tous les abonnements de téléphonie mobile. Ce chiffre devrait atteindre 7,8 milliards en 2028, soit environ 84 % de tous les abonnements mobiles.

- De plus, selon la GSMA, le nombre d'abonnés aux smartphones en Amérique du Nord devrait atteindre 328 millions d'ici 2025. De plus, d'ici 2025, la région pourrait également connaître une augmentation des taux de pénétration des abonnés à la téléphonie mobile (86 %) et à Internet (80 %). En outre, dici 2025, lEurope devrait enregistrer le taux de pénétration dInternet (82 %) et des smartphones (88 %) le plus élevé. Tous ces facteurs contribuent positivement à la croissance du marché étudié.

- La demande croissante d'amélioration de la résolution des caméras sur les smartphones de toutes gammes a permis à plusieurs fabricants de lancer de nouveaux capteurs et modules de caméra. Par exemple, en janvier 2023, Samsung a présenté son dernier capteur d'image de 200 mégapixels (MP), l'ISOCELL HP2, doté d'une technologie de pixels améliorée et d'une capacité totale pour améliorer les images mobiles des smartphones haut de gamme. Le nouveau capteur contient 200 millions de pixels de 0,6 micromètre dans un format optique 1/1,3, une taille de capteur couramment utilisée dans les principaux appareils photo des smartphones de 108 MP, permettant aux consommateurs de bénéficier de résolutions encore plus élevées dans les derniers smartphones haut de gamme sans bosses de caméra plus importantes dans leur dispositifs.

- De plus, actuellement, la plupart des smartphones utilisent des capteurs d'image CMOS (Complementary Metal-Oxide Semiconductor) au lieu de CCD (Charge-Coupled Device). Le CMOS consomme moins d'énergie que le CCD, ce qui le rend parfaitement adapté aux appareils mobiles. De plus, en novembre 2022, SmartSens Technology, un fournisseur de capteurs d'image CMOS, a présenté le SC520XS, un capteur d'image CMOS de 0,7 micron et 52 MP pour les appareils photo de smartphones haut de gamme.

- En outre, les fournisseurs de smartphones développent des caméras avancées dans leurs téléphones mobiles, ce qui stimule le marché des modules de caméra. Par exemple, en juillet 2022, Xiaomi a annoncé un capteur de caméra étendu dans son nouveau smartphone phare Mi 12S Ultra. Il est doté d'une énorme nouveauté un capteur d'appareil photo de 1 pouce, ce qui est relativement géant pour un smartphone.

LAsie-Pacifique dominera le marché

- La présence généralisée d'entreprises de fabrication d'électronique, de semi-conducteurs et d'automobiles, ainsi que l'augmentation du pouvoir d'achat des consommateurs de la population, alimentent la croissance du marché des modules de caméras compactes dans la région Asie-Pacifique. La région a été témoin d'un changement dans l'adoption des smartphones et des systèmes de surveillance intelligents, propulsant ainsi le déploiement de modules de caméras compacts pour répondre aux besoins d'un secteur de fabrication d'électronique grand public en plein essor.

- Par exemple, selon la GSMA, le taux d'abonnement aux smartphones dans la région Asie-Pacifique devrait atteindre 94 % d'ici 2030, contre 76 % en 2022. En outre, le nombre d'abonnés mobiles uniques devrait également augmenter de manière significative, passant de 1,73 milliard en 2022 à 2,11 milliards. milliards en 2030. Tous ces facteurs réunis créent des perspectives favorables pour la croissance du marché étudié dans la région Asie-Pacifique.

- L'industrie électronique grand public en croissance rapide de la région contribue également à créer un scénario de croissance positif pour le marché, car les modules de caméra sont de plus en plus intégrés dans les appareils électroniques grand public pour différents segments. La Chine possède déjà lune des plus grandes industries électriques grand public au monde. De plus, selon lIBEF, lindustrie indienne de lélectroménager et de lélectronique grand public a atteint 9,84 milliards de dollars en 2021 et devrait plus que doubler pour atteindre 21,18 milliards de dollars dici 2025.

- En outre, lautomatisation dans la région devrait augmenter le marché des modules de caméra au cours de la période de prévision, car les solutions dautomatisation et de robotique industrielle utilisent le module de caméra à diverses fins. Par exemple, les programmes du gouvernement chinois, tels que le plan Made in China 2025, favorisent la RD dans l'automatisation des usines et les investissements technologiques. Étant donné que la plupart des équipements d'automatisation sont importés d'autres pays, l'initiative Made in China vise à développer la production nationale d'équipements d'automatisation du pays.

- Le secteur de la santé dans la région a également montré une adoption significative de la numérisation. Par conséquent, il devrait stimuler la demande sur le marché étudié comme solution idéale pour les endoscopes à usage unique de nouvelle génération. La santé est devenue l'un des secteurs les plus importants en Inde, selon l'IBEF. Le marché des soins de santé dans le pays devrait atteindre 372 milliards de dollars dici 2022, grâce à laugmentation des revenus, à une meilleure sensibilisation à la santé, aux maladies liées au mode de vie et à un accès croissant à lassurance. Ainsi, la demande croissante de dispositifs médicaux augmente également la demande de modules de caméra destinés à être utilisés dans bon nombre de ces dispositifs.

Aperçu du marché des modules de caméra

Le marché des modules de caméra évolue vers une phase de fragmentation car la demande croissante attire de nouveaux acteurs sur le marché. La présence croissante de fabricants de premier plan dans le secteur des modules de caméra devrait intensifier la rivalité concurrentielle au cours de la période de prévision. Les acteurs historiques du marché, tels que Cowell E Holdings Inc., Fujifilm Corporation et Sony Corporation, influencent considérablement l'ensemble du marché.

En mai 2023, Sharp a présenté l'Aquos R8 Pro, doté d'un capteur d'image Leica de 1. Il dispose d'un appareil photo principal Sony IMX989 de 1 pouce de 47,2 MP avec un objectif Summicron, par opposition à un appareil photo de 50,3 MP de 1/1,55 pouce avec un Equivalent d'une distance focale de 19 mm. De plus, ils sont alimentés par une batterie de 4 570 mAh et un chipset Qualcomm Snapdragon 8 Gen 2 avec RAM LPDDR5x et stockage UFS 4.0.

En avril 2023, Samsung Electro-Mechanics a annoncé le lancement d'un module d'appareil photo de 200 mégapixels doté de fonctionnalités de stabilisation d'image améliorées, plus de deux fois supérieures. Lentreprise souhaite également cibler le marché avec des technologies uniques permettant de prendre des photos et des vidéos de haute qualité. L'angle de stabilisation d'image de 3,0 degrés de ce produit est deux fois plus élevé que l'angle de stabilisation de 1,5 degrés des produits existants. Parmi les smartphones dotés de fonctionnalités OIS actuellement sur le marché, il offre le plus haut niveau au monde.

Leaders du marché des modules de caméra

-

Chicony Electronics Co. Ltd

-

Cowell E Holdings Inc.

-

Fujifilm Corporation

-

LG Innotek Co. Ltd

-

Samsung Electro-Mechanics Co. Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des modules de caméra

- Novembre 2023 - Samsung a mis à jour le module Camera Assistant dans l'application Good Lock, qui ajoute de nouvelles fonctionnalités pour l'appareil photo sur les modèles fonctionnant sur One UI 5.1 ou supérieur pour recevoir la mise à jour version 2.0.00.0 de Camera Assistant. La nouvelle fonctionnalité, Zoom numérique haut de gamme, prendra une photo avec une résolution qui diminue en raison du zoom et la mettra à l'échelle jusqu'à la clé précédemment sélectionnée par l'utilisateur. Une autre nouvelle fonctionnalité, la correction de la distorsion, corrigera automatiquement les lignes courbées ou courbées causées par la distorsion de l'objectif et de la perspective. Les utilisateurs peuvent utiliser le module pour modifier ou désactiver certains paramètres qui ne peuvent pas être modifiés à l'aide de l'application appareil photo standard.

- Juin 2023 – LG Innotek Co Ltd a annoncé qu'elle investirait 995 millions de dollars dans sa filiale de production de Hai Phong au Vietnam pour étendre sa ligne de production de modules de caméra. L'objectif est d'augmenter la capacité de production de modules de caméra tels que l'iPhone d'Apple. La nouvelle usine au Vietnam devrait être achevée au second semestre 2024 et démarrer la production de masse en 2025.

Segmentation de lindustrie des modules de caméra

Le module caméra, également connu sous le nom de module caméra compact (CCM), est largement utilisé dans les systèmes de sécurité, les vidéoconférences, la surveillance en temps réel et d'autres applications en tant que périphérique d'entrée vidéo. La maturité de la technologie des appareils d'imagerie photographique, l'amélioration continue de la vitesse du réseau et les progrès de la technologie Internet ont stimulé le développement et la croissance du marché du module caméra. Lun des principaux facteurs déclenchant la demande de modules de caméra est leur large adoption dans les smartphones, lautomobile, les soins de santé et diverses autres applications.

Le marché des modules de caméra est segmenté par composant (capteur d'image, objectif, assemblage de module de caméra, fournisseurs VCM [AF et OIS]), par application (mobile, électronique grand public (hors mobile), automobile, soins de santé, sécurité, industriel) et géographie (Amérique du Nord, Europe, Asie-Pacifique, Reste du Monde). Le rapport propose des prévisions de marché et leur taille en volume (unités) et en valeur (USD) pour tous les segments ci-dessus.

| Par composant | Capteur d'image |

| Lentille | |

| Assemblage du module de caméra | |

| Fournisseurs VCM (AF et OIS) | |

| Par candidature | Mobile |

| Electronique grand public (hors mobile) | |

| Automobile | |

| Soins de santé | |

| Sécurité | |

| Industriel | |

| Par géographie | Amérique du Nord |

| L'Europe | |

| Asie-Pacifique | |

| Reste du monde |

FAQ sur les études de marché sur les modules de caméra

Quelle est la taille du marché des modules de caméra ?

La taille du marché des modules de caméra devrait atteindre 39,82 milliards USD en 2024 et croître à un TCAC de 4,34 % pour atteindre 49,24 milliards USD dici 2029.

Quelle est la taille actuelle du marché des modules de caméra ?

En 2024, la taille du marché des modules de caméra devrait atteindre 39,82 milliards de dollars.

Qui sont les principaux acteurs du marché des modules de caméra ?

Chicony Electronics Co. Ltd, Cowell E Holdings Inc., Fujifilm Corporation, LG Innotek Co. Ltd, Samsung Electro-Mechanics Co. Ltd. sont les principales sociétés opérant sur le marché des modules de caméra.

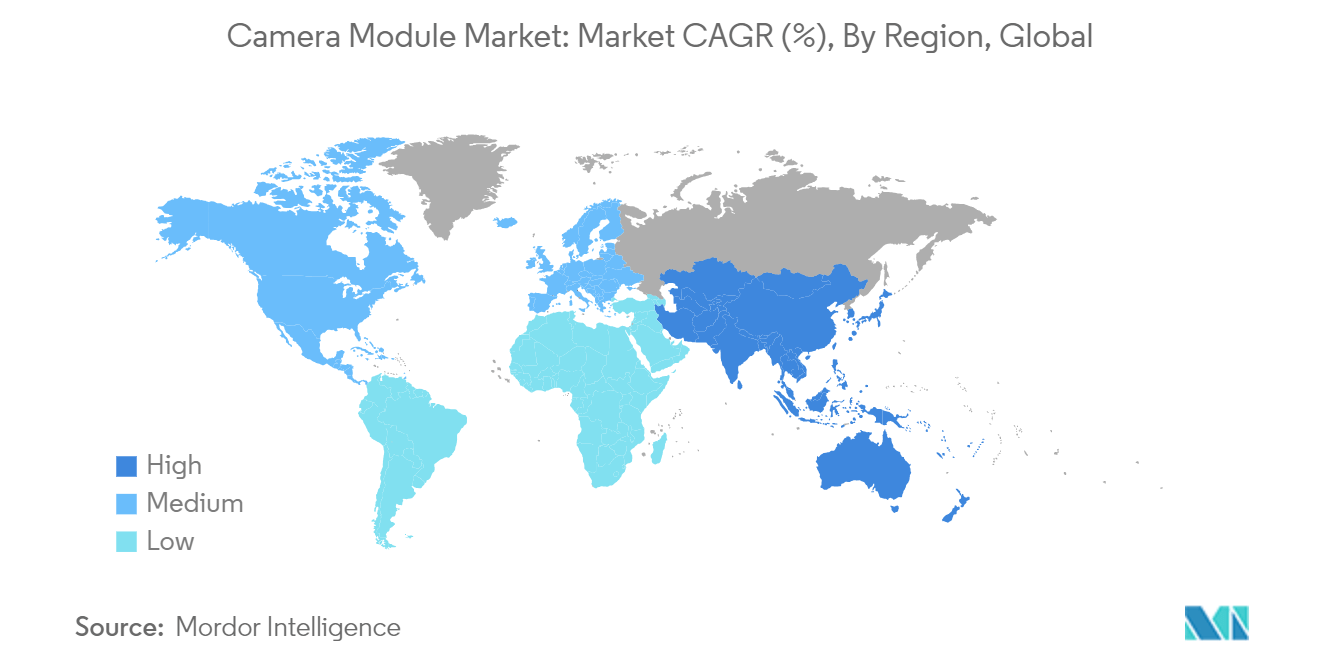

Quelle est la région qui connaît la croissance la plus rapide sur le marché des modules de caméra ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des modules de caméra ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché des modules de caméra.

Quelles années couvre ce marché des modules de caméra et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des modules de caméra était estimée à 38,16 milliards de dollars. Le rapport couvre la taille historique du marché des modules de caméra pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des modules de caméra pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Electronics Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Rapport sur l'industrie des modules de caméra

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des modules de caméra 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du module de caméra comprend des perspectives de prévisions de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.