Analyse du marché du butadiène

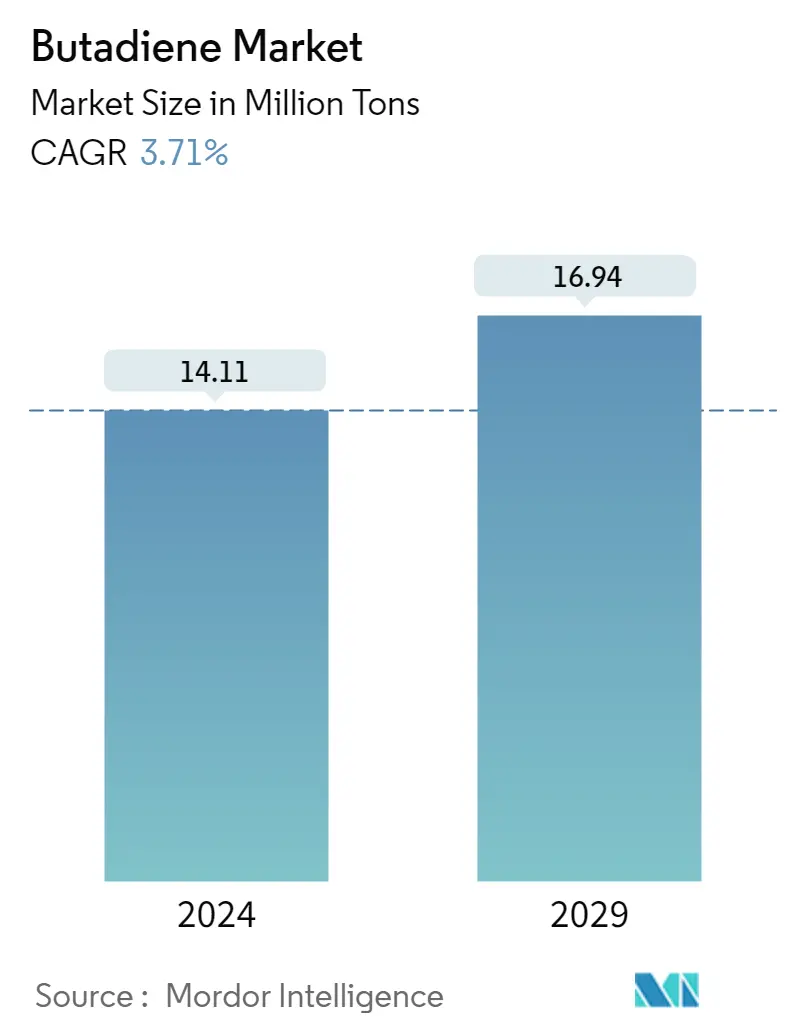

La taille du marché du butadiène est estimée à 14,11 millions de tonnes en 2024 et devrait atteindre 16,94 millions de tonnes dici 2029, avec une croissance de 3,71 % au cours de la période de prévision (2024-2029).

Lépidémie de COVID-19, les confinements à léchelle nationale dans le monde entier, la perturbation des activités de fabrication et des chaînes dapprovisionnement et les arrêts de production ont eu un impact sur le marché en 2020. Cependant, le marché a connu une forte augmentation en 2021. La demande dunités de fabrication automobile, de plastique et de polymères a augmenté par rapport à 2020. Cela a eu un impact positif sur la demande de caoutchouc styrène-butadiène et polybutadiène, utilisés dans les pneus, les matériaux de remplissage de fissures dans la construction, les additifs pour béton, etc. L'utilisation de gants de protection en caoutchouc nitrile a augmenté dans la situation actuelle, stimulant ainsi la demande sur le marché du butadiène.

- Le développement du marché en aval en Asie-Pacifique devrait stimuler la croissance du marché.

- Cependant, les effets dangereux provoqués par le butadiène lors de l'exposition et la fermeture de plusieurs usines de fabrication de pneus sont susceptibles de freiner la croissance du marché.

- Linnovation du biobutadiène pour fabriquer des produits comme le caoutchouc synthétique, les élastomères thermoplastiques, le nylon, etc. est susceptible de créer des opportunités pour le marché dans les années à venir.

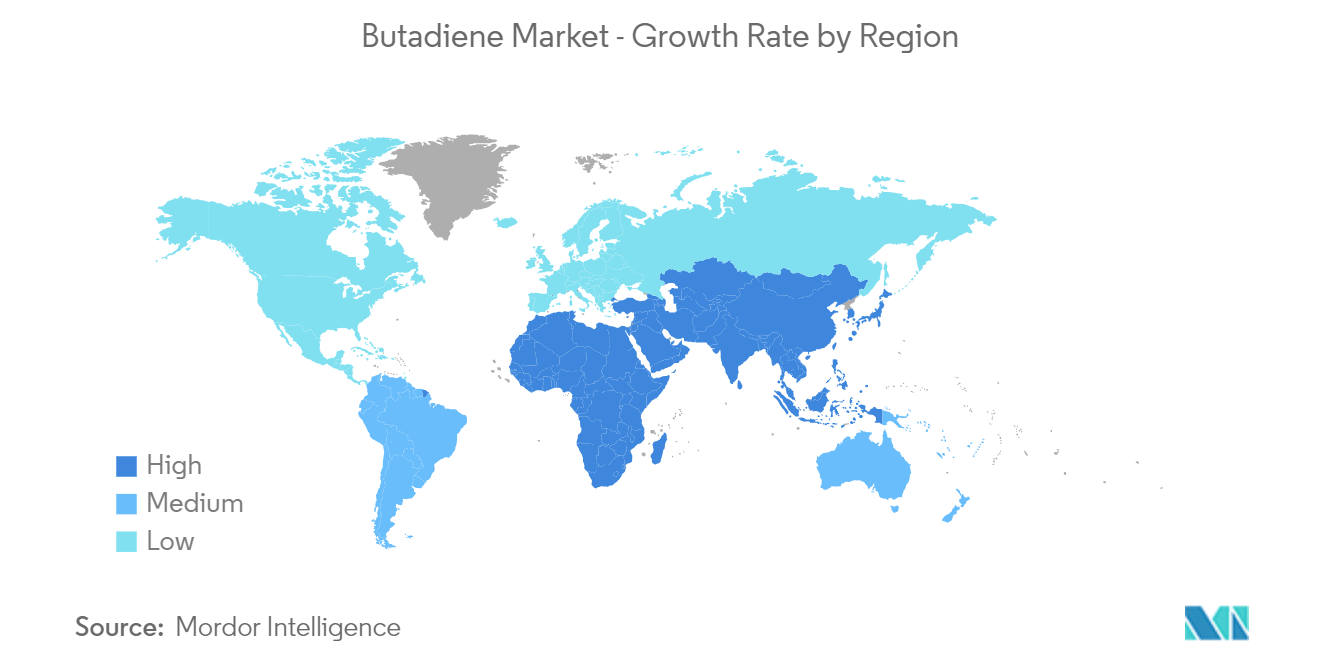

- LAsie-Pacifique représente la part de marché la plus élevée et devrait dominer le marché au cours de la période de prévision.

Tendances du marché du butadiène

Les pneus et le caoutchouc dominent le marché

- Le butadiène est principalement utilisé pour la fabrication de caoutchoucs synthétiques et d'élastomères, notamment le caoutchouc polybutadiène (PBR), le caoutchouc styrène-butadiène (SBR), le caoutchouc nitrile (NR) et le polychloroprène (néoprène). Ceux-ci sont à leur tour utilisés pour produire dautres biens et matériaux.

- Le PBR et le SBR sont utilisés pour produire des pneus. Le néoprène et le caoutchouc nitrile sont utilisés pour produire des gants, des joints, des tuyaux, des combinaisons, des mousses et de l'eau, entre autres. Le latex styrène-butadiène (SB) est utilisé pour produire des revêtements de tapis et de papier.

- Le caoutchouc polybutadiène (BR, PBR) est un élastomère synthétique à usage général parfois utilisé comme substitut au caoutchouc naturel en raison de son faible coût et de son vaste volume (NR).

- Dans un solvant non polaire, il est généré par polymérisation anionique ou polymérisation de coordination du 1,3-butadiène. Parce quelle permet à la fois un contrôle strict du poids moléculaire (MW) et une stéréorégularité élevée, cette méthode est souvent la méthode de choix.

- L'Association américaine des fabricants de pneus (USTMA) prévoit que les expéditions totales de pneus aux États-Unis s'élèveront à 342,1 millions d'unités en 2022, contre 335,2 millions d'unités en 2021 et 332,7 millions d'unités en 2019. La fabrication de pneus aux États-Unis a une empreinte économique annuelle de 170,6 milliards de dollars.

- Selon l'Association européenne des fabricants de pneus et de caoutchouc, il existe plus de 6 000 entreprises produisant des articles en caoutchouc en Europe. 98 % d'entre elles sont des PME qui opèrent dans une chaîne de valeur très intégrée pour répondre aux besoins très spécifiques de leurs clients.

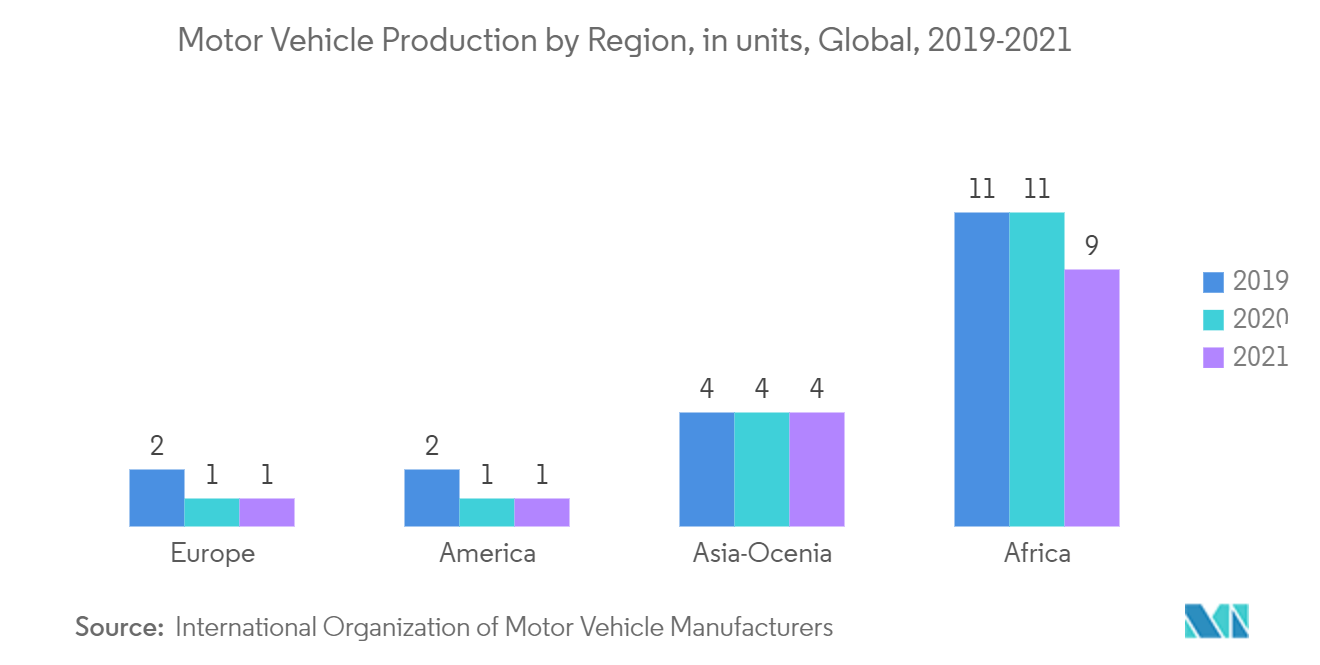

- Avec laugmentation de la production automobile dans le monde, la demande de pneus et de caoutchoucs a considérablement augmenté dans divers pays, augmentant ainsi la demande de butadiène.

- Selon l'OICA, le nombre total de véhicules produits en 2021 était de 80145988 et a connu un taux de croissance de 3 % par rapport à 2020. L'Europe a produit un total de 16330509 unités de véhicules automobiles, l'Amérique a produit 16151639 unités et l'Afrique a produit un nombre total de 931056 unités. unités en 2021.

Demande croissante dans la région Asie-Pacifique

- La région Asie-Pacifique dominait le marché du butadiène. Le marché en aval en Asie-Pacifique a connu un énorme élan au cours des dernières années, grâce auquel la demande de butadiène a rapidement augmenté.

- La Chine est lun des plus grands centres de fabrication de produits chimiques au monde, avec un large éventail dindustries. Le marché chinois du butadiène devrait connaître une croissance significative en raison de la présence dun grand nombre dacteurs locaux.

- Selon la Banque mondiale, les exportations nettes de caoutchouc butadiène (BR) et de caoutchouc synthétique de la Chine en 2021 se sont élevées à 377211,44 USD et à 187926000 kg en quantité.

- En Inde, il existe 41 fabricants de pneumatiques et environ 6000 fabricants dautres secteurs qui produisent des joints, des bandes transporteuses et des profilés en caoutchouc extrudé et moulé destinés à être utilisés dans les secteurs de lautomobile, des chemins de fer, de la défense, de laérospatiale et dans dautres applications.

- Selon la Banque mondiale, les exportations nettes de caoutchouc butadiène (BR) et de caoutchouc synthétique de l'Inde en 2021 se sont élevées à 232 943,90 USD et à 123 199 000 kg en quantité.

- Le butadiène est utilisé pour produire des intermédiaires comme le styrène-butadiène (SBR) et d'autres, qui sont ensuite utilisés pour fabriquer des produits automobiles, notamment des pneus et des bandes transporteuses. La région Asie-Pacifique détient la part de production la plus élevée sur le marché automobile mondial avec 46732785 unités en 2021.

- Selon l'OICA, en 2021, la production industrielle totale en Inde était d'environ 4399112 véhicules, dont des véhicules de tourisme, des véhicules commerciaux, des trois-roues, des deux-roues et des quadricycles. Les réformes gouvernementales telles que Aatma Nirbhar Bharat et Make in India sont susceptibles de stimuler l'industrie automobile dans un avenir proche.

Aperçu du marché du butadiène

Le marché du butadiène est par nature fragmenté. Ces sociétés (sans ordre particulier) comprennent China Petroleum Chemical Corporation (Sinopec), China National Petroleum Corporation, TPC Group, Shell plc et Exxon Mobil Corporation.

Leaders du marché du butadiène

-

China Petroleum & Chemical Corporation

-

China National Petroleum Corporation

-

TPC Group

-

Shell plc

-

Exxon Mobil Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du butadiène

- En juillet 2022, Sinopec et le groupe INEOS ont annoncé des accords de collaboration sur trois coentreprises visant à accroître la production de produits pétrochimiques afin de répondre à la demande croissante sur le marché chinois. INEOS a acquis 50 % de SECCO Petrochemical Co. Ltd., filiale de Sinopec (qui produit du butadiène). INEOS et Sinopec formeront une nouvelle coentreprise à parts égales pour se concentrer sur l'augmentation de la capacité de production chinoise d'acrylonitrile butadiène styrène (ABS) jusqu'à 1,2 million de tonnes par an (tpa) via la construction de deux nouvelles usines d'ABS de 300 000 tpa.

- En juin 2022, BASF a étendu sa série de liants d'anodes Licity pour la fabrication de batteries Li-ion. Le liant caoutchouc styrène-butadiène (SBR) de deuxième génération Licity 2698 XF facilite l'utilisation de teneurs en silicium supérieures à 20 %. Le produit offre également une capacité plus élevée, un nombre accru de cycles de charge/décharge et des temps de charge réduits.

Segmentation de lindustrie du butadiène

Le butadiène est un gaz incolore et non corrosif utilisé pour la production de résines et de plastiques, notamment le caoutchouc butadiène, le caoutchouc styrène, l'adiponitrile, le polychloroprène, le caoutchouc nitrile et autres. Il est principalement produit à partir de la distillation extractive de sous-produits de vapocraqueurs tout en produisant de l'éthylène et du propylène. Le marché du butadiène est segmenté par application, secteur dutilisation final et géographie. Par application, le marché est segmenté en polybutadiène (PBR), chloroprène, styrène-butadiène (SBR), caoutchouc nitrile (acrylonitrile butadiène NBR), acrylonitrile butadiène styrène (ABS), adiponitrile, sulfolane, éthylidène norbornène, latex de styrène-butadiène et autres applications. Par industrie dutilisateur final, le marché est segmenté en industries du plastique et des polymères, des pneus et du caoutchouc, des produits chimiques et autres industries dutilisateurs finaux. Le rapport couvre également la taille du marché et les prévisions du marché du butadiène dans 15 pays des principales régions. Pour chaque segment, le dimensionnement du marché et les prévisions ont été réalisés sur la base du volume (kilo tonne).

| Polybutadiène (PBR) |

| Chloroprène |

| Styrène-Butadiène (SBR) |

| Caoutchouc nitrile (Acrylonitrile Butadiène NBR) |

| Acrylonitrile Butadiène Styrène (ABS) |

| Adiponitrile |

| Sulfolane |

| Les Ethylides Les Norbornènes |

| Latex de styrène-butadiène |

| Autres applications |

| Plastique et polymère |

| Pneu et caoutchouc |

| Chimique |

| Autres industries d'utilisateurs finaux |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| France | |

| Royaume-Uni | |

| Italie | |

| Le reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Application | Polybutadiène (PBR) | |

| Chloroprène | ||

| Styrène-Butadiène (SBR) | ||

| Caoutchouc nitrile (Acrylonitrile Butadiène NBR) | ||

| Acrylonitrile Butadiène Styrène (ABS) | ||

| Adiponitrile | ||

| Sulfolane | ||

| Les Ethylides Les Norbornènes | ||

| Latex de styrène-butadiène | ||

| Autres applications | ||

| Industrie des utilisateurs finaux | Plastique et polymère | |

| Pneu et caoutchouc | ||

| Chimique | ||

| Autres industries d'utilisateurs finaux | ||

| Géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| France | ||

| Royaume-Uni | ||

| Italie | ||

| Le reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

FAQ sur les études de marché sur le butadiène

Quelle est la taille du marché du butadiène ?

La taille du marché du butadiène devrait atteindre 14,11 millions de tonnes en 2024 et croître à un TCAC de 3,71 % pour atteindre 16,94 millions de tonnes dici 2029.

Quelle est la taille actuelle du marché du butadiène ?

En 2024, la taille du marché du butadiène devrait atteindre 14,11 millions de tonnes.

Qui sont les principaux acteurs du marché du butadiène ?

China Petroleum & Chemical Corporation, China National Petroleum Corporation, TPC Group, Shell plc, Exxon Mobil Corporation sont les principales sociétés opérant sur le marché du butadiène.

Quelle est la région qui connaît la croissance la plus rapide sur le marché du butadiène ?

On estime que le Moyen-Orient et lAfrique connaîtront la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché du butadiène ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché du marché du butadiène.

Quelles années couvre ce marché du butadiène et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché du butadiène était estimée à 13,61 millions de tonnes. Le rapport couvre la taille historique du marché du butadiène pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du butadiène pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie du butadiène

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du butadiène 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du butadiène comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.