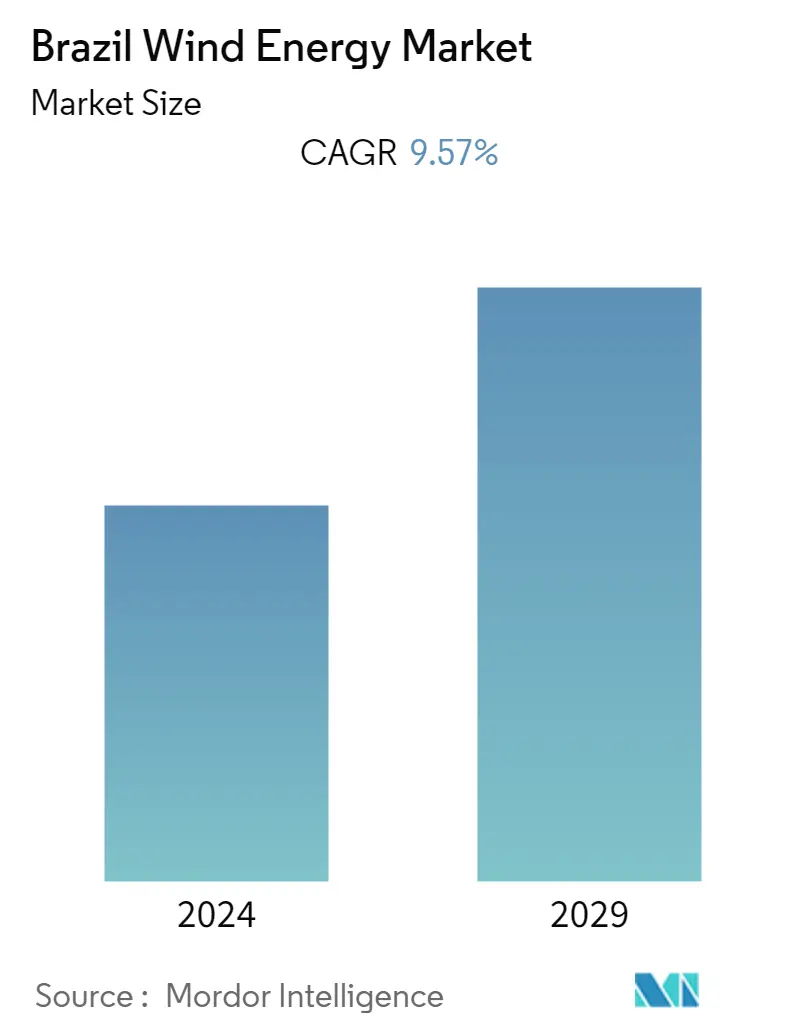

Taille du marché de lénergie éolienne au Brésil

| Période d'étude | 2020 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2020 - 2022 |

| TCAC | 9.57 % |

| Concentration du marché | Moyen |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché de lénergie éolienne au Brésil

La taille du marché brésilien de lénergie éolienne devrait passer de 28,62 gigawatts en 2023 à 45,20 gigawatts dici 2028, enregistrant un TCAC de 9,57 % au cours de la période de prévision.

- À moyen terme, des facteurs tels que la demande croissante délectricité et les objectifs dinstallation de capacités renouvelables fixés par le gouvernement devraient stimuler le marché de lénergie éolienne dans le pays.

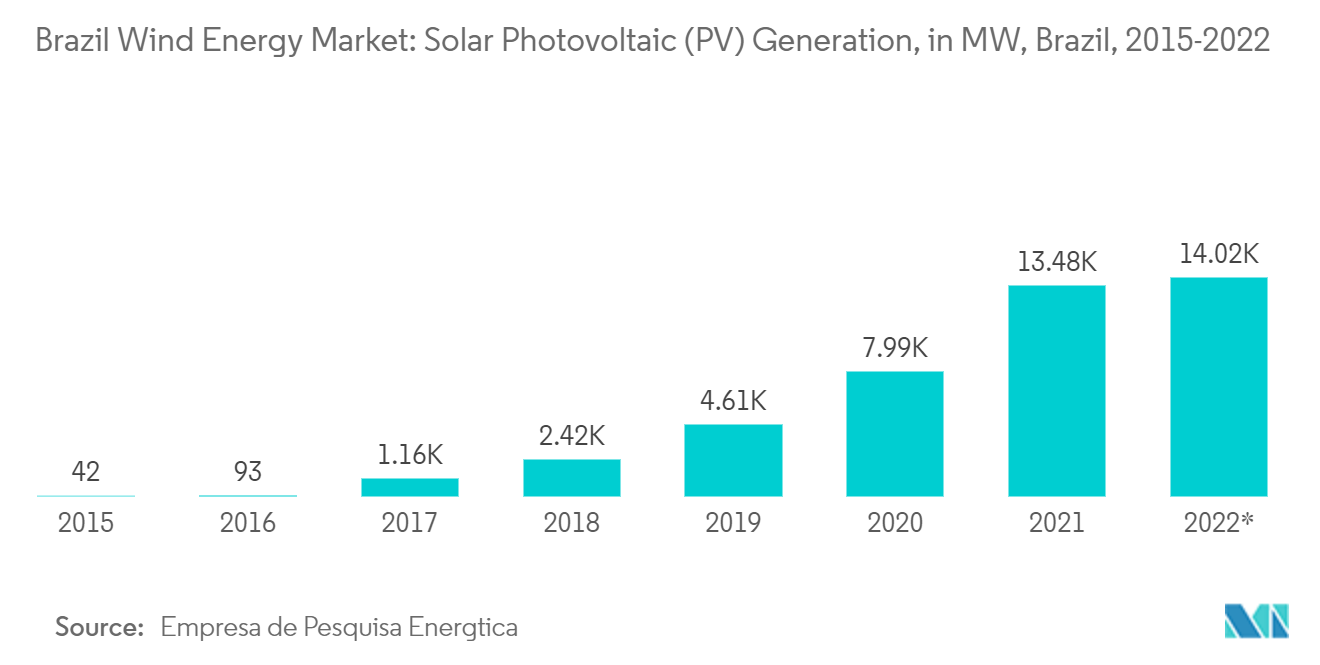

- Dun autre côté, ladoption croissante de sources alternatives dénergie propre, telles que lénergie solaire photovoltaïque (PV), devrait freiner la croissance du marché.

- Néanmoins, les programmes croissants de réglementation et dincitation du gouvernement brésilien sont susceptibles de créer des opportunités de croissance lucratives pour le marché au cours de la période de prévision.

Tendances du marché de lénergie éolienne au Brésil

Le segment de lénergie éolienne terrestre va dominer le marché

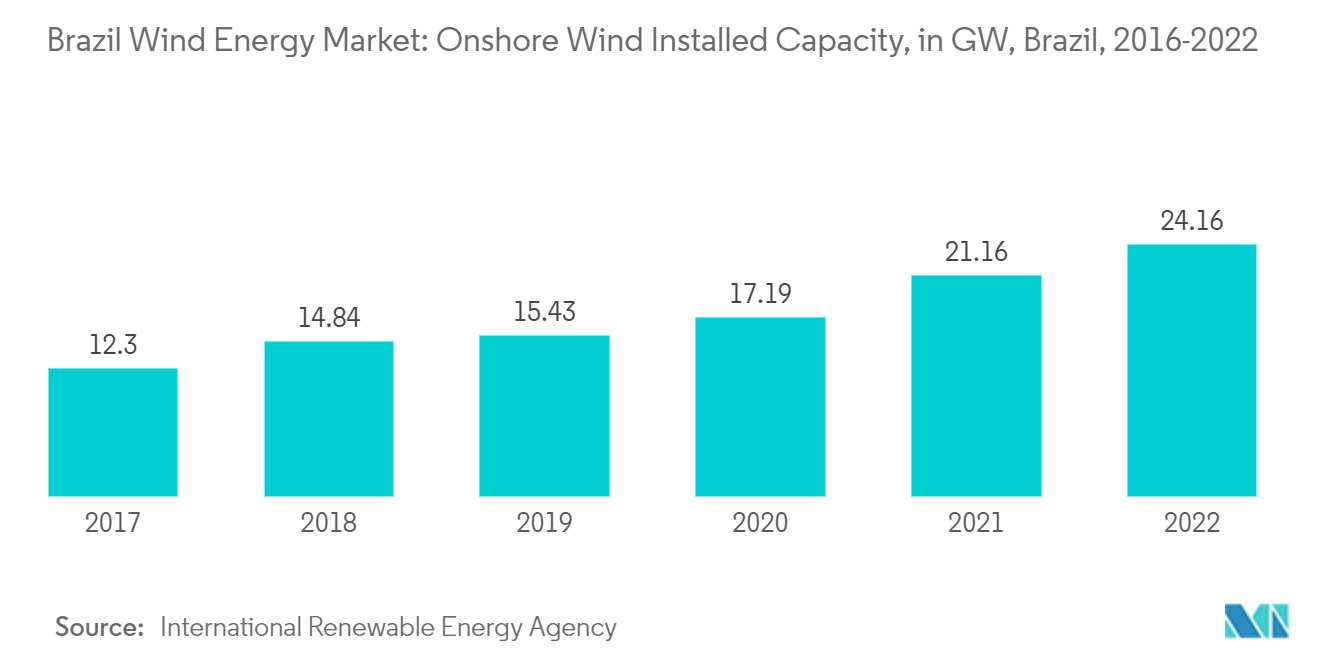

- Le segment onshore devrait dominer le marché au cours de la période de prévision. En 2023, le Brésil comptait 890 centrales éoliennes situées dans 12 États brésiliens. Le pays compte davantage de parcs éoliens terrestres en raison du caractère peu coûteux et de la flexibilité des projets, car les projets offshore présentent des problèmes d'infrastructure et d'emplacement.

- En 2022, environ 24,16 GW dénergie éolienne terrestre cumulée ont été installés au Brésil, tandis quen 2021, la capacité était denviron 21,16 GW. Cette croissance accélérée est due aux initiatives gouvernementales et aux investissements des entreprises privées.

- Par exemple, en janvier 2023, le régulateur brésilien du secteur de l'électricité, ANEEL, a annoncé son objectif d'installer plus de 10 GW de nouvelle capacité de production d'électricité en 2023, dont plus de 90 % proviendraient de capacités éoliennes et solaires.

- En outre, la taille croissante des éoliennes a contribué à réduire le coût de lénergie éolienne, ce qui indique quelle est économiquement compétitive par rapport aux énergies fossiles. Par exemple, selon l'Association brésilienne de l'énergie éolienne (ABEEolica), à la mi-2022, le segment éolien représentait 12 % de la matrice électrique du pays, dont 812 fermes réparties dans 12 États. Il y a environ 9294 éoliennes en activité.

- En juillet 2022, l'installation éolienne du Brésil a atteint une capacité de 22 GW, soit suffisamment pour alimenter en énergie plus de 28 millions de foyers par mois. La capacité croissante d'énergie éolienne du Brésil devrait stimuler directement le marché terrestre, la capacité terrestre étant en tête de l'installation totale.

- Onshore représente la plupart des installations du secteur éolien à travers le pays, et les installations augmentent considérablement au cours de la période de prévision. On estime que ces facteurs stimuleront la croissance du segment onshore.

Le déploiement croissant de lénergie solaire photovoltaïque est susceptible de freiner la croissance du marché

- Le Brésil développe considérablement sa capacité renouvelable alors que la demande délectricité augmente considérablement dans tout le pays. Le pays sest également engagé à mettre hors service ses installations de production délectricité à base de combustibles fossiles afin de réduire les émissions de carbone.

- La production d'électricité solaire au Brésil a augmenté ces dernières années, conformément aux tendances mondiales. Selon les statistiques IRENA 2023, la capacité d'énergie solaire au Brésil était d'environ 24,079 GW en 2022, une tendance qui s'est intensifiée au cours des cinq dernières années, pour atteindre environ 1,207 GW en 2017. La tendance devrait également être la même à l'avenir.

- Selon les statistiques de l'Association brésilienne de l'énergie solaire photovoltaïque, la production d'électricité solaire photovoltaïque a continuellement pris de l'ampleur au Brésil. En février 2022, la capacité de production installée au Brésil dépassait 14 GW, soit une multiplication par plus de 1000 par rapport à 2013.

- Le Brésil est le plus grand marché dénergie solaire de la région sud-américaine. Selon l'Association brésilienne de l'énergie solaire photovoltaïque (ABSOLAR), en octobre 2022, l'énergie solaire atteignait 13,48 GW de capacité installée. Elle est devenue la troisième source délectricité du Brésil.

- Dans le cadre du dernier plan, Plano Decenal de Expansão de Energia (PDEE) 2027, le Brésil devrait augmenter ses énergies renouvelables non hydroélectriques à 28 % de son mix de production d'électricité d'ici 2027. Des projets de production d'énergie solaire et éolienne à grande échelle devraient être déployé dans le cadre de diverses enchères. La demande déquipements dénergie renouvelable devrait rester élevée au cours de la période de prévision.

- Le pays a connu d'importants investissements dans le secteur de la fabrication solaire, avec des investissements importants dans des installations de fabrication de modules solaires photovoltaïques, comme la nouvelle usine de modules solaires photovoltaïques de BYD au Brésil, annoncée en septembre 2022. Elle stimule le secteur solaire du pays en sécurisant la chaîne d'approvisionnement solaire.

- Par conséquent, ces facteurs ont eu un impact sur la croissance du marché brésilien de lénergie éolienne au cours de la période de prévision.

Aperçu du secteur de l'énergie éolienne au Brésil

Le marché brésilien de lénergie éolienne est modérément fragmenté. Certains des principaux acteurs du marché (sans ordre particulier) comprennent Vestas Wind Systems AS, Nordex SE, Siemens Gamesa Renewable Energy SA, ABB Ltd et Neoenergia SA, entre autres.

Leaders du marché de lénergie éolienne au Brésil

-

Neoenergia SA

-

Vestas Wind Systems AS

-

Siemens Gamesa Renewable Energy SA

-

Nordex SE

-

ABB Ltd

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de lénergie éolienne au Brésil

- Décembre 2022 : Electrobras, une compagnie d'électricité brésilienne, et Shell ont annoncé un accord de coopération dans le cadre d'un co-investissement dans l'énergie éolienne offshore au Brésil. Il s'agit d'un nouveau développement pour Electrobras dans le domaine des énergies renouvelables.

- Octobre 2022 : Engie et Vestas signent un accord pour un parc éolien Serra de Assurua de 846 MW à Bahia, au Brésil. Une fois le projet terminé, il sagira du plus grand projet éolien dAmérique latine. La commande du projet comprend la fourniture initiale, l'installation et l'exploitation et la maintenance de 120 éoliennes V150-4,5 MW pour la première phase de 540 MW du projet. Vestas proposera un contrat de service Active Output Management 5000 de 25 ans pour optimiser la production d'énergie.

Rapport sur le marché de l'énergie éolienne au Brésil – Table des matières

1. INTRODUCTION

1.1 Portée de l'étude

1.2 Définition du marché

1.3 Hypothèses de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. APERÇU DU MARCHÉ

4.1 Introduction

4.2 Capacité installée d’énergie éolienne et prévisions en GW, jusqu’en 2028

4.3 Tendances et développements récents

4.4 Politiques et réglementations gouvernementales

4.5 Dynamique du marché

4.5.1 Conducteurs

4.5.1.1 Demande croissante d’électricité

4.5.1.2 Objectifs d’installation de capacités renouvelables fixés par le gouvernement

4.5.2 Contraintes

4.5.2.1 Adoption croissante de sources alternatives d’énergie propre

4.6 Analyse de la chaîne d'approvisionnement

4.7 Analyse PESTLE

5. SEGMENTATION DU MARCHÉ

5.1 Lieu de déploiement

5.1.1 À terre

5.1.2 En mer

6. PAYSAGE CONCURRENTIEL

6.1 Fusions et acquisitions, coentreprises, collaborations et accords

6.2 Stratégies adoptées par les principaux acteurs

6.3 Profils d'entreprise

6.3.1 Vestas Wind Systems AS

6.3.2 Siemens Gamesa Renewable Energy SA

6.3.3 ABB Ltd

6.3.4 Nordex SE

6.3.5 Neoenergia SA

6.3.6 Xinjiang Goldwind Science & Technology Co. Ltd (Goldwind)

6.3.7 Acciona Energia SA

6.3.8 EDF SA

6.3.9 General Electric Company

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

7.1 Réglementation croissante et programmes d'incitation du gouvernement du Brésil

Segmentation de lindustrie de lénergie éolienne au Brésil

L'énergie éolienne est une énergie renouvelable générée en exploitant l'énergie éolienne pour produire de l'électricité. Les éoliennes créent de l'énergie éolienne avec de grandes pales reliées à un rotor. Lorsque le vent souffle, le rotor tourne, ce qui génère de l'électricité.

Le marché brésilien de lénergie éolienne est segmenté par lieu de déploiement. Par lieu de déploiement, le marché est segmenté en onshore et offshore. Le rapport présente la taille et les prévisions du marché de lénergie éolienne au Brésil en termes de gigawatts (GW) pour tous les segments ci-dessus.

| Lieu de déploiement | ||

| ||

|

FAQ sur les études de marché sur lénergie éolienne au Brésil

Quelle est la taille actuelle du marché brésilien de lénergie éolienne ?

Le marché brésilien de lénergie éolienne devrait enregistrer un TCAC de 9,57 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché brésilien de lénergie éolienne ?

Neoenergia SA, Vestas Wind Systems AS, Siemens Gamesa Renewable Energy SA, Nordex SE, ABB Ltd sont les principales sociétés opérant sur le marché brésilien de lénergie éolienne.

Quelles années couvre ce marché brésilien de lénergie éolienne ?

Le rapport couvre la taille historique du marché de lénergie éolienne au Brésil pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lénergie éolienne au Brésil pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie de l'énergie éolienne au Brésil

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lénergie éolienne au Brésil en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de lénergie éolienne au Brésil comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.