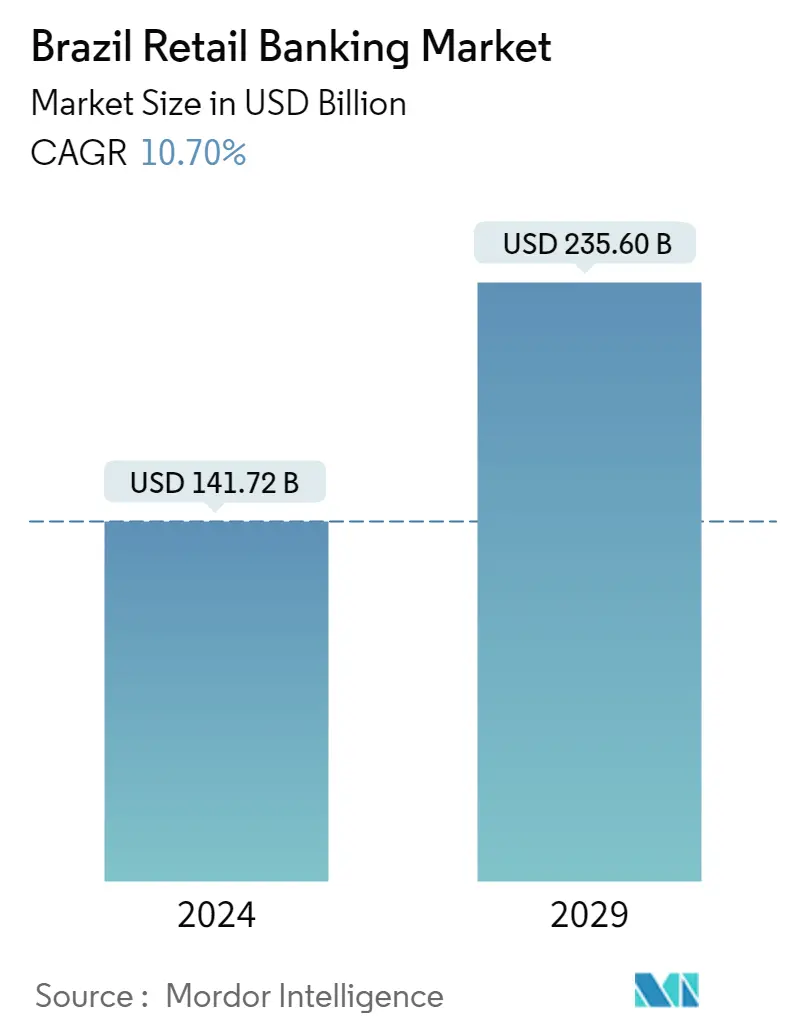

Taille du marché des banques brésiliennes

| Période d'étude | 2020 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Taille du Marché (2024) | USD 141.72 milliards de dollars |

| Taille du Marché (2029) | USD 235.60 milliards de dollars |

| TCAC(2024 - 2029) | 10.70 % |

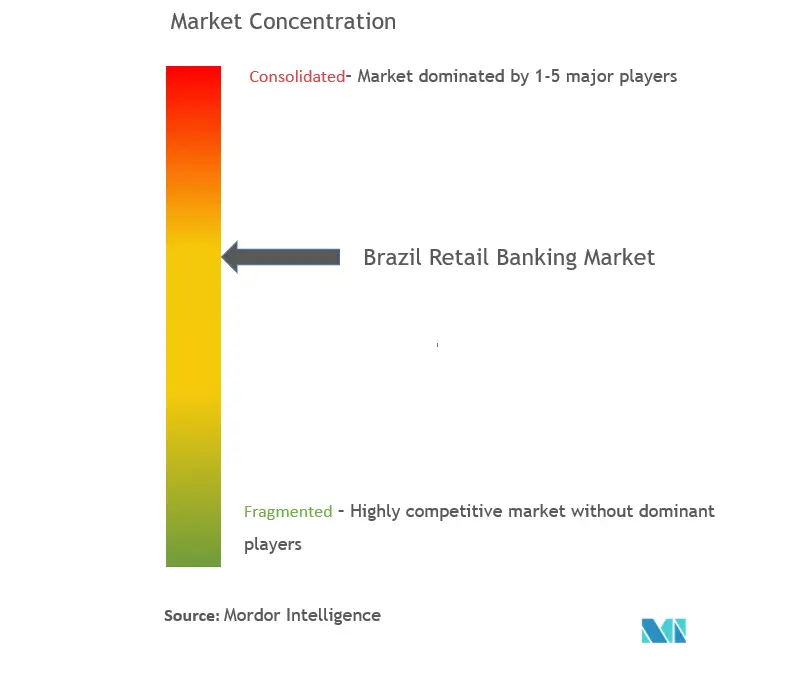

| Concentration du marché | Moyen |

Acteurs majeurs.webp)

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des banques brésiliennes

La taille du marché brésilien de la banque de détail est estimée à 141,72 milliards USD en 2024 et devrait atteindre 235,60 milliards USD dici 2029, avec une croissance de 10,70 % au cours de la période de prévision (2024-2029).

La banque de détail ou banque de consommation est la fourniture de services tels que des comptes d'épargne, des comptes transactionnels, des prêts hypothécaires, des cartes de débit et de crédit, etc., fournis par les institutions bancaires à la population générale. La pandémie de COVID-19 a accéléré lutilisation de la technologie dans le système financier brésilien. Cette tendance s'accentue au fil des années et continuera également de croître en 2023 dans le cadre du plan du gouvernement visant à stimuler la concurrence dans le secteur bancaire et à soutenir le développement des technologies financières.

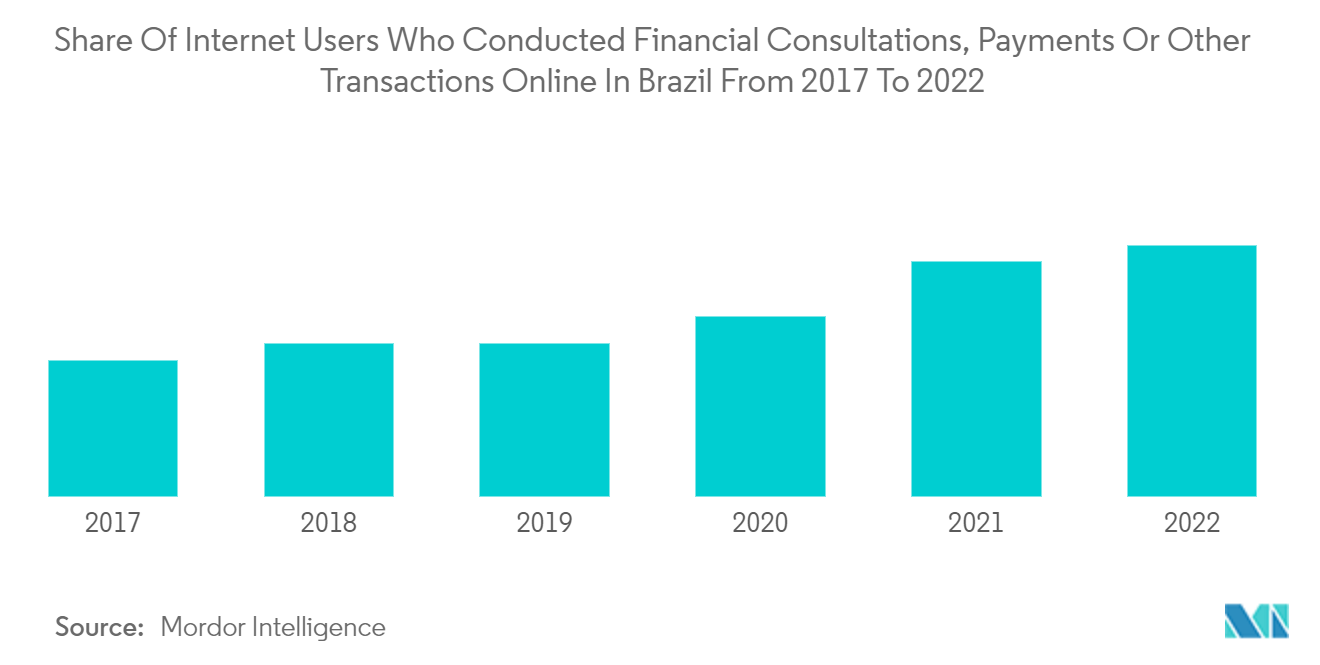

La banque en ligne a amélioré le taux de pénétration des services bancaires au Brésil. Avec un accès croissant à Internet, les gens peuvent effectuer des transactions financières sur leurs appareils mobiles. Cette initiative a été priorisée pour rapprocher le système financier de la population. La banque de détail est moins sensible à la concurrence sur les prix et affiche des rendements considérablement plus élevés que la banque d'entreprise. Le Brésil a la plus forte représentation d'aventuriers du numérique dans le secteur bancaire par rapport à la moyenne mondiale. Ces dernières années, le Brésil a observé une faible pénétration des prêts au logement et un très faible niveau dendettement des ménages.

Tendances du marché des banques brésiliennes

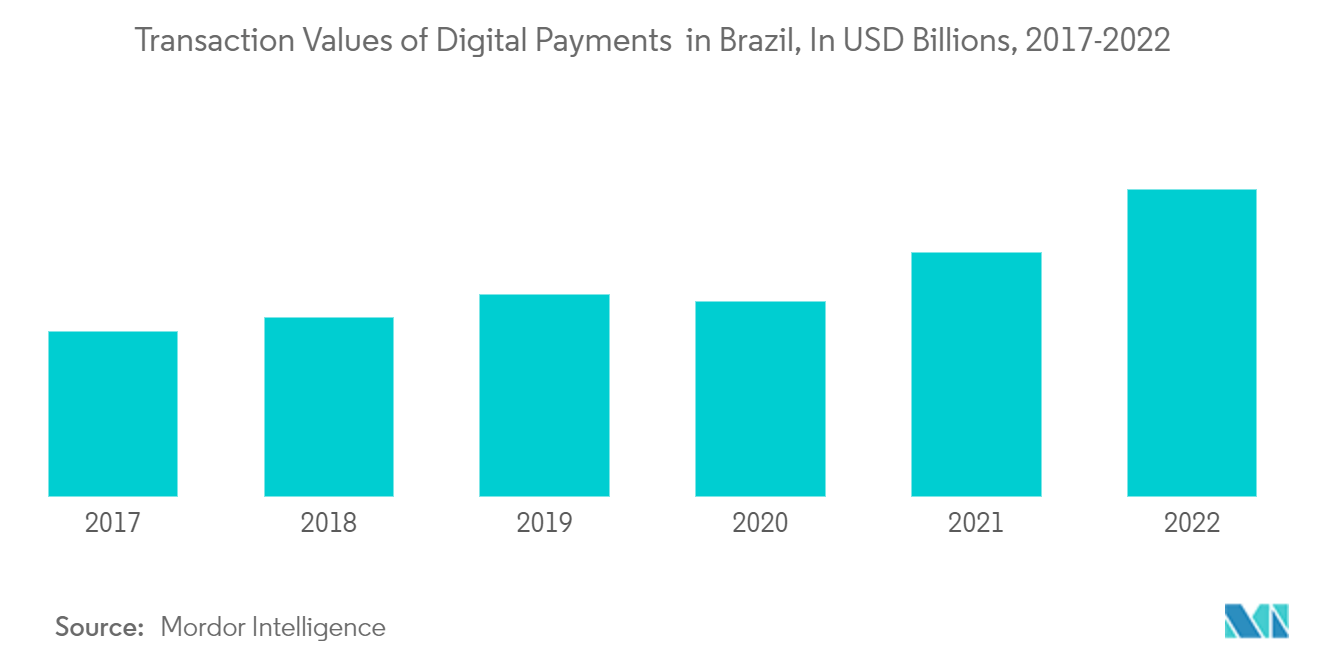

Les paiements numériques entraînent un changement profond dans le secteur bancaire brésilien

Les paiements numériques provoquent un bouleversement sismique dans le secteur bancaire brésilien. Au cours de la dernière décennie, une révolution silencieuse au Brésil a entraîné une concurrence accrue, une plus grande inclusion financière et une baisse des frais bancaires. L'explosion des paiements numériques au Brésil a entraîné le développement d'un écosystème financier innovant qui profite aux citoyens ordinaires. Cette avancée est le résultat d'une combinaison de changements apportés au cadre réglementaire des paiements, d'une utilisation intensive de la technologie, de l'esprit d'entreprise et de l'accent mis sur le développement de produits répondant aux besoins des clients brésiliens.

Le système bancaire ouvert au Brésil stimule le marché

LOpen Banking et lOpen Finance ont été adoptés au Brésil en quatre étapes. La phase 3 impliquait les initiateurs de transactions de paiement démarrant les transactions Pix, le système de paiement immédiat brésilien, et la phase 4 a vu le lancement d'Open Finance.

Afin de faciliter le développement de nouveaux services de pointe, l'Open Banking permet aux banques de partager en toute sécurité les données de leurs clients avec des tiers, sur la base du consentement. La prochaine étape s'appelle Open Finance , qui ouvre la possibilité de partager des données pour les secteurs de l'hypothèque, de l'épargne, des retraites, des assurances et d'autres secteurs.

Les statistiques de la Banque centrale du Brésil montrent que l'écosystème a désormais traité un total de 8,5 millions de consentements au partage de données clients. Il y a en moyenne 286 millions d'appels API par semaine, soit plus de cinq milliards d'appels API depuis le 1er avril 2022. Le Brésil compte plus de 5,6 millions de clients Open Finance et plus de 800 institutions participantes.

Lopen banking est une initiative positive qui encourage linnovation et apporte une plus grande commodité et une meilleure expérience client avec les services financiers. Cela tend également à intensifier les propositions de valeur client avec de nouveaux produits et services. Plusieurs experts prévoient que le partage transparent des données clients renforcera la concurrence et réduira les taux dintérêt que les banques facturent à leurs clients.

Aperçu du secteur des banques au Brésil

Le rapport couvre les principaux acteurs opérant dans le secteur du marché de détail brésilien comme Caixa Economica Federal, Banco do Brasil, Itau Unibanco Holding, Banco Bradesco et Santander Brasi, entre autres. En termes de part de marché, peu dacteurs majeurs dominent actuellement le marché. Cependant, grâce aux progrès technologiques et à l'innovation des produits, les entreprises de taille moyenne et petite augmentent leur présence sur le marché en remportant de nouveaux contrats et en exploitant de nouveaux marchés.

Leaders du marché des banques brésiliennes

-

Caixa Economica Federal

-

Banco do Brasil

-

Itau Unibanco Holding

-

Banco Bradesco

-

Santander Brasil

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché bancaire brésilien

- Mai 2022 CAIXA inaugure une nouvelle unité à Rio das Ostras (RJ). Située à Rodovia Amaral Peixoto, 4170, Balneário Remanso Rio das Ostras -RJ, l'unité offrira l'ensemble du portefeuille de produits et services CAIXA et gérera les programmes sociaux du gouvernement fédéral.

- Mai 2022 CAIXA inaugure une nouvelle unité à Alenquer (PA). Située à Rua João Ferreira S/N, Centro, l'unité fournira aux clients relationnels un service complet du portefeuille de produits et services de CAIXA.

- Mars 2022 CAIXA a inauguré de nouvelles installations dans l'agence d'Ariquemes (RO) située dans la commune du même nom, à Rondônia. L'unité offre l'ensemble du portefeuille de produits et services CAIXA, en plus d'exploiter les programmes sociaux du gouvernement fédéral.

- Mars 2022 - Banco do Brasil a rouvert l'IRPF CDC Anticipation avec des taux d'intérêt attractifs, qui varient selon le profil du client, à partir de 1,99% par mois. Les clients BB peuvent avancer jusqu'à 100 % du montant du remboursement de l'impôt sur le revenu des particuliers, dans la limite de 20 000 BRL.

- Mars 2022 – Itaú Unibanco a inauguré un centre de services spécialisés pour les entreprises clientes de la zone ouest de São Paulo (SP), en particulier les petites et moyennes entreprises. Il s'agit du sixième hub ouvert par la banque, et le premier à São Paulo, avec un nouveau modèle de service pour les clients du segment. Itaú Empresas, dans le cadre du projet Retail Transformation d'Itaú, est situé dans le quartier de Pinheiros. D'ici avril, la banque disposera de 15 unités dans différentes régions du pays.

Rapport sur le marché des banques brésiliennes – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. APERÇU ET DYNAMIQUE DU MARCHÉ

4.1 Aperçu du marché

4.2 Facteurs de marché

4.3 Restrictions du marché

4.4 Autres tendances clés du marché et indicateurs clés de performance de la banque de détail au Brésil

4.5 Analyse des cinq forces de Porter

4.6 Impact des réglementations gouvernementales sur le marché

4.7 Impact de la Fintech et d'autres technologies sur le marché

4.8 Impact du COVID-19 sur le marché

5. SEGMENTATION DU MARCHÉ

5.1 Par produit

5.1.1 Comptes transactionnels

5.1.2 Comptes d'épargne

5.1.3 Cartes de débit

5.1.4 Cartes de crédit

5.1.5 Prêts

5.1.6 Autres produits

5.2 Par canal

5.2.1 Les ventes directes

5.2.2 Distributeur

6. PAYSAGE CONCURRENTIEL

6.1 Banque du Brésil

6.2 Itau Unibanco Holding

6.3 Caixa Économique Fédérale

6.4 Banque Bradesco

6.5 Santander Brésil

6.6 BNP Paribas

6.7 BTG Pactuel

6.8 Banque Votorantim

6.9 JP Morgan

6.10 Banrisul *

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

8. AVIS DE NON-RESPONSABILITÉ ET À PROPOS DE NOUS

Segmentation du secteur des banques brésiliennes

La portée du rapport comprend une analyse de fond complète du marché brésilien de la banque de détail, une évaluation du marché parent, les tendances émergentes par segment et par région, des changements significatifs dans la dynamique du marché et un aperçu du marché. Le marché de la banque de détail au Brésil est segmenté par produit (comptes transactionnels, comptes dépargne, cartes de débit, cartes de crédit, prêts et autres produits) et par canal (ventes directes et distributeur). Le rapport propose la taille du marché et les prévisions pour le marché brésilien de la banque de détail en valeur (en millions de dollars) pour tous les segments ci-dessus.

| Par produit | ||

| ||

| ||

| ||

| ||

| ||

|

| Par canal | ||

| ||

|

FAQ sur les études de marché sur les banques brésiliennes

Quelle est la taille du marché brésilien de la banque de détail ?

La taille du marché brésilien de la banque de détail devrait atteindre 141,72 milliards USD en 2024 et croître à un TCAC de 10,70 % pour atteindre 235,60 milliards USD dici 2029.

Quelle est la taille actuelle du marché brésilien de la banque de détail ?

En 2024, la taille du marché brésilien de la banque de détail devrait atteindre 141,72 milliards de dollars.

Qui sont les principaux acteurs du marché brésilien de la banque de détail ?

Caixa Economica Federal, Banco do Brasil, Itau Unibanco Holding, Banco Bradesco, Santander Brasil sont les principales sociétés opérant sur le marché brésilien de la banque de détail.

Quelles années couvre ce marché brésilien de la banque de détail et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché brésilien de la banque de détail était estimée à 128,02 milliards de dollars. Le rapport couvre la taille historique du marché de la banque de détail au Brésil pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la banque de détail au Brésil pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie des banques brésiliennes

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des banques brésiliennes 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des banques brésiliennes comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.