Taille et part du marché de l'énergie du Brésil

Analyse du marché de l'énergie du Brésil par Mordor Intelligence

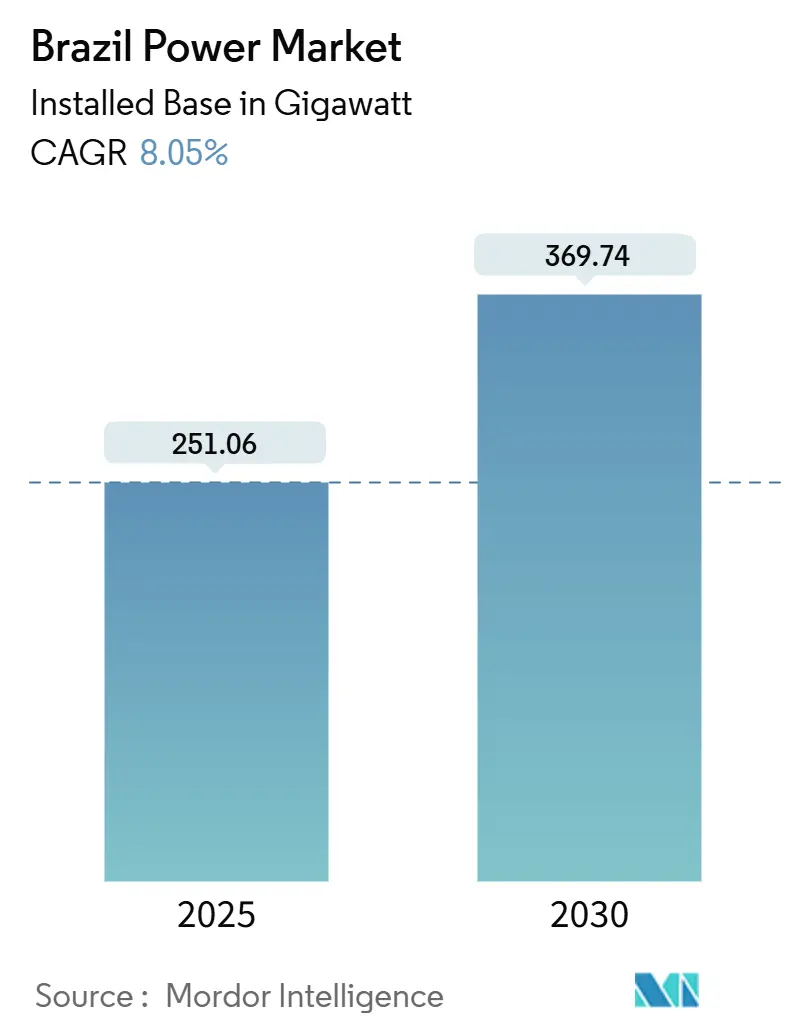

La taille du marché de l'énergie du Brésil en termes de base installée devrait croître de 251,06 gigawatts en 2025 à 369,74 gigawatts d'ici 2030, à un TCAC de 8,05 % pendant la période de prévision (2025-2030).

L'hydroélectricité reste la source unique la plus importante, mais les ajouts d'éolien et de solaire s'accélèrent alors que les investisseurs répondent aux enchères favorables et aux objectifs de décarbonation à long terme. Les développements de transport, notamment une liaison prévue en courant continu à très haute tension du Nord-Est vers le Sud-Est, soutiennent la diversification des ressources tout en répondant aux déséquilibres géographiques de charge. La privatisation d'Eletrobras a débloqué l'accès aux marchés de capitaux mondiaux, encourageant les développeurs privés à concourir dans les concessions de production et de réseau. La production distribuée et les contrats d'achat d'électricité d'entreprise ajoutent une dynamique supplémentaire, en particulier pour le solaire, alors que les grands consommateurs industriels et de centres de données recherchent un approvisionnement propre 24h/24.

Points clés du rapport

- Par source de production, l'hydroélectricité dominait avec 55 % de la part du marché de l'énergie du Brésil en 2024 ; la capacité solaire devrait se développer à un TCAC de 18,2 % jusqu'en 2030.

- Par niveau de tension, le segment haute tension de 69 à 230 kV détenait 45 % de la taille du marché de l'énergie du Brésil en 2024, tandis que le segment très haute tension supérieur à 230 kV progresse à un TCAC de 9,65 % jusqu'en 2030.

Tendances et perspectives du marché de l'énergie du Brésil

Analyse d'impact des moteurs

| Moteur | Impact (~) % sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Privatisation d'Eletrobras débloquant une hausse des capex dans la production et T&D | +1.20% | National, concentré dans le Sud-Est et Nord-Est | Moyen terme (2-4 ans) |

| Plan d'expansion à long terme 2032 priorisant les renouvelables non-hydroélectriques | +0.90% | National, focus sur Nord-Est et Sud-Est | Long terme (≥ 4 ans) |

| Enchères annuelles de transport catalysant l'expansion du réseau | +0.70% | Nord-Nord-Est, retombées sur Centre-Ouest | Moyen terme (2-4 ans) |

| Loi de compensation énergétique 14.300/2022 accélérant le solaire distribué | +0.50% | National, concentration dans le Sud et Sud-Est | Court terme (≤ 2 ans) |

| Développement gaz-électricité exploitant le gaz associé du pré-sal | +0.3% | Sud-Est (Rio de Janeiro, São Paulo) | Moyen terme (2-4 ans) |

| Demande de PPA d'entreprise pour l'énergie propre 24h/24 des centres de données et mines | +0.2% | Sud-Est et Sud | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Privatisation d'Eletrobras débloquant une hausse des capex dans la production et T&D

Les métriques opérationnelles se sont améliorées après la vente d'actions de 2022, et à la mi-2024, l'entreprise détenait 5,1 milliards USD de liquidités, permettant des offres agressives dans les enchères de transport et les rénovations d'hydroélectricité brownfield. Les revenus ont atteint 8,5 milliards USD de la production et 5,8 milliards USD du transport en 2024, reflétant des flux de trésorerie stables et des notations de crédit plus solides. L'émission internationale de 750 millions USD de notes d'infrastructure a élargi la portée des investisseurs, tandis que la restructuration du conseil en 2025 a signalé un alignement plus profond de la gouvernance avec les actionnaires minoritaires.[1]

Plan d'expansion à long terme 2032 priorisant les renouvelables non-hydroélectriques

Le plan national intègre des objectifs qui élèvent l'éolien et le solaire à 45 GW chacun d'ici 2032, contre 23 GW combinés en 2024. Les provinces du Nord-Est accueillent près de trois quarts des projets éoliens, soutenues par des facteurs de capacité compétitifs et la proximité des centres d'hydrogène orientés vers l'exportation. Les installations solaires sur toiture ont dépassé 1 million de systèmes début 2025 alors que les ménages et PME exploitaient les règles stables de compensation énergétique. Les besoins d'investissement de 90 milliards USD jusqu'en 2032 couvrent la production distribuée, la modernisation hydroélectrique et l'électrification des systèmes isolés.[2]Ministry of Mines and Energy-Brazil, "Long-Term Expansion Plan 2032," gov.br

Enchères annuelles de transport catalysant l'expansion du réseau à travers Nord-Nord-Est

Les tours de concession successives ont attribué plus de 26 GW de nouvelles interconnexions entre 2020 et 2024. L'enchère d'octobre 2025 allouera 6 000 km de lignes pour soulager la congestion qui force la réduction d'éolien et de solaire dans le Nord-Est. La technologie UHVDC Chine-Brésil prévue pour 2029 déplacera 11 GW sur 2 500 km, réduisant la volatilité des prix spot et coupant 27 millions tCO₂e par an.

Loi de compensation énergétique 14.300/2022 accélérant l'adoption du solaire distribué

Malgré les charges graduelles pour l'utilisation du réseau, les retours de projet restent à deux chiffres pour la plupart des profils de charge. L'impact moyen de 5,77 % sur les taux de rendement internes depuis 2023 n'a pas fait dérailler les investissements ; plutôt, les installations devraient atteindre 37,2 GW d'ici 2031. Les consommateurs du Sud et Sud-Est dominent l'adoption, soutenus par des tarifs de détail robustes et des procédures d'interconnexion simplifiées.

Analyse d'impact des contraintes

| Contrainte | Impact (~) % sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Risque hydrologique induit par la sécheresse impactant le mix dominant hydroélectrique | -0.60% | National, avec impact sévère dans Sud-Est et Nord-Est | Moyen terme (2-4 ans) |

| Goulots d'étranglement des licences environnementales pour les projets à grande échelle | -0.40% | Région amazonienne et zones écologiquement sensibles | Long terme (≥ 4 ans) |

| Volatilité FX élevant les coûts d'importation des turbines et équipements HT | -0.3% | National | Court terme (≤ 2 ans) |

| Pertes techniques et commerciales persistantes dans les réseaux de distribution du Nord | -0.2% | Régions Nord et Nord-Est | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Risque hydrologique induit par la sécheresse impactant le mix dominant hydroélectrique

Le Brésil génère 55 % de son électricité à partir de l'hydroélectricité, le rendant vulnérable à la variabilité climatique et à la sécheresse. Alors que les précipitations irrégulières menacent la fiabilité électrique, le Brésil diversifie ses sources d'énergie au-delà de l'hydroélectricité. La recherche suggère que lorsqu'elle est déployée stratégiquement à travers les régions, l'hydroélectricité peut servir de batterie virtuelle, complétant l'énergie éolienne et solaire. Ce défi est le plus prononcé dans les régions Sud-Est et Nord-Est, où les sécheresses passées ont résulté en rationnement énergétique et une dépendance coûteuse à la production thermique.

Goulots d'étranglement des licences environnementales pour les projets à grande échelle

Au Brésil, les projets énergétiques à grande échelle, en particulier dans la région amazonienne écologiquement sensible, font face à des obstacles dus aux goulots d'étranglement des licences environnementales. Ces défis réglementaires prolongent les calendriers de projet et font grimper les coûts, refroidissant la confiance des investisseurs et freinant la croissance du marché. Ajoutant à la complexité, le Brésil a récemment déclaré une fin à sa politique de méga-barrages en Amazonie. Bien que cette décision soit une victoire pour l'environnement, elle souligne le besoin de stratégies alternatives d'infrastructure énergétique. Le processus de licences, impliquant plusieurs agences et parties prenantes, défie souvent la coordination, menant à des retards notables de projet.

Analyse par segment

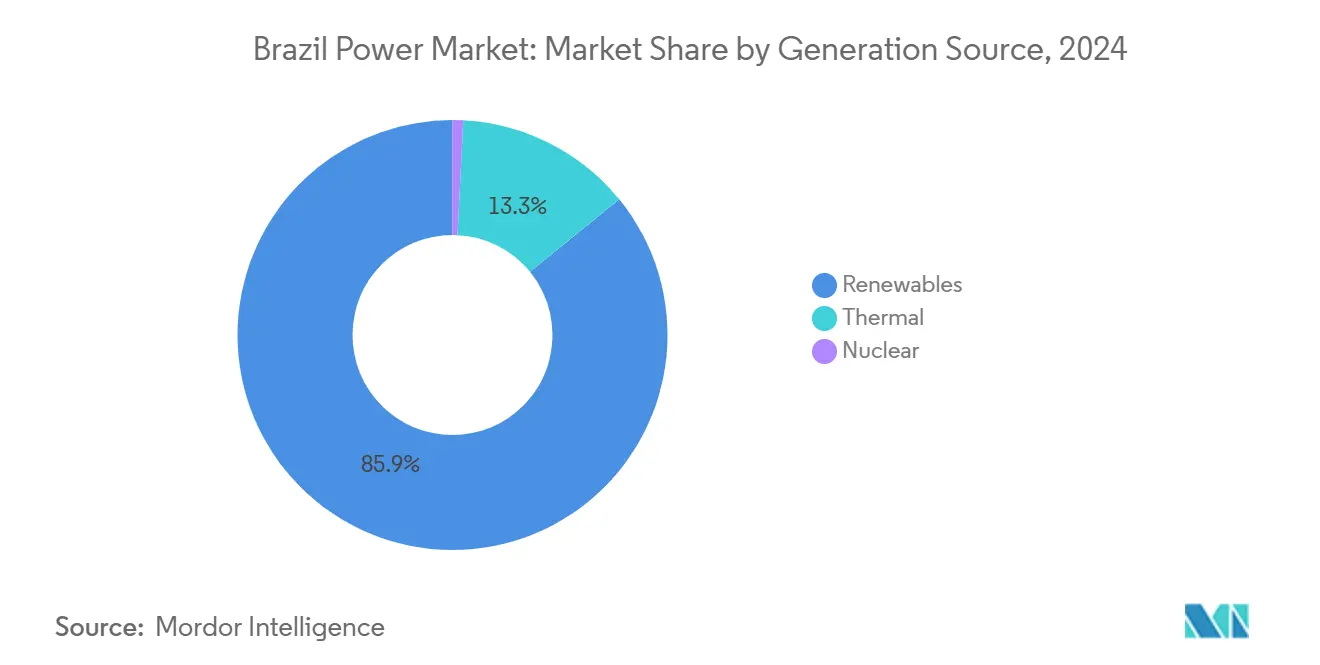

Par source de production : La dominance renouvelable s'intensifie

La taille du marché de l'énergie du Brésil pour la production a atteint 230 GW en 2024, l'hydroélectricité fournissant 55 % de la production. La capacité éolienne a grimpé au-delà de 27 GW et le solaire à grande échelle a franchi la barre des 10 GW, représentant les tranches à la croissance la plus rapide du marché de l'énergie du Brésil. Les systèmes photovoltaïques distribués ont ajouté 17 GW supplémentaires, soulignant comment les actifs à petite échelle complètent maintenant les barrages centralisés. D'ici 2030, l'éolien et le solaire ensemble devraient dépasser 110 GW, sous-tendant le TCAC global de 8,05 %.

La stabilité de gouvernance et les contrats à long terme pilotés par enchères ont favorisé de faibles coûts d'emprunt qui bénéficient aux offres renouvelables. Les prix moyens d'exercice de l'éolien terrestre se sont établis à 25 USD/MWh en 2024, tandis que le solaire utilitaire s'est éclairci en dessous de 23 USD/MWh, assurant un leadership de prix continu. La bioénergie reste pertinente dans les États producteurs de canne à sucre, contribuant à l'approvisionnement de base et équilibrant les apports hydroélectriques saisonniers. Le mix diversifié positionne le marché de l'énergie du Brésil pour maintenir son classement mondial top-cinq pour la pénétration d'énergie propre.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par niveau de tension : Les réseaux très haute tension se développent rapidement

Les lignes haute tension entre 69 kV et 230 kV commandaient 45 % de la part du marché de l'énergie du Brésil pour les actifs de transport en 2024. La catégorie supérieure à 230 kV, un proxy pour les autoroutes inter-régionales long-courrier, devrait afficher un TCAC de 9,7 % jusqu'en 2030 alors que de nouveaux corridors évacuent les surplus renouvelables du Nord-Est. La taille du marché de l'énergie du Brésil du segment très haute tension devrait atteindre près de 80 000 km d'ici 2030.

L'appétit pour les dépenses d'investissement s'est élargi au-delà des services publics étatiques traditionnels, avec des consortiums privés remportant 78 % des km de lignes mis aux enchères depuis 2021. Les postes numériques, le déploiement de synchrophaseurs et la technologie de courant alternatif flexible soutiennent la stabilité sur les corridors qui déplacent déjà plus de 11 GW du Nord vers le Sud-Est. Les nouvelles routes intègrent souvent des conduits de fibre optique, créant des flux de revenus supplémentaires pour les concessionnaires.

Analyse géographique

Le Nord-Est a mené les ajouts renouvelables, détenant 47 % de la nouvelle capacité éolienne et solaire en 2024 et enregistrant le coût de production moyen pondéré le plus bas au niveau national. Les gouvernements d'État de Bahia, Rio Grande do Norte et Piauí alignent leurs incitations fiscales avec les enchères fédérales, accélérant le financement des pipelines. Alors que le marché de l'énergie du Brésil continue de grimper, les décideurs politiques priorisent les améliorations portuaires pour gérer les nacelles et pales pour turbines dépassant 6 MW.

Le Sud-Est représente encore près de 55 % de la demande totale, ancré par l'exploitation minière, la métallurgie et une empreinte de centres de données hyperscale en expansion rapide. Les réservoirs hydroélectriques de Minas Gerais et São Paulo stabilisent la fréquence et la tension, tandis que les centrales de pointe au gaz de Rio de Janeiro soutiennent la demande de pointe. La montée de l'approvisionnement d'entreprise en énergie verte stimule le solaire derrière le compteur dans les parcs industriels, améliorant la flexibilité du réseau et réduisant les pertes de transport.

La densité de population est plus faible dans le Nord et Centre-Ouest, mais ces régions hébergent des complexes hydroélectriques et de biomasse à grande échelle adjacents aux frontières agricoles. Les améliorations de transport inter-bassins permettent des échanges énergétiques qui optimisent les apports de réservoirs pendant les saisons sèches. Plus au sud, Paraná et Santa Catarina exploitent des centrales hydroélectriques distribuées de petite taille et une saturation croissante de PV sur toiture. Les entreprises de distribution locales pilotent des démonstrations véhicule-réseau qui pourraient débloquer des revenus de services auxiliaires d'ici 2030.

Paysage concurrentiel

Les cinq principaux groupes de production-Eletrobras, Neoenergia, Engie Brasil, Enel Brasil et CPFL Energia-contrôlaient 62 % combinés de la capacité à échelle utilitaire en 2024. Après privatisation, Eletrobras a réduit son exposition thermique, s'est repondéré vers l'hydroélectricité rénovée et a atteint un retour sur capital investi de 12,8 %. Neoenergia a pivoté vers les clusters éoliens terrestres et a sécurisé des PPA long terme avec les fonderies de bauxite, verrouillant des revenus liés aux indices.

Enel Brasil a étendu son bras de production distribuée à 1,3 GW de solaire sur toiture et au sol, regroupant les services de gestion énergétique pour les consommateurs résidentiels. CPFL Energia a renforcé sa position dans le segment >230 kV, remportant 1 060 km de lignes dans l'enchère 2024 et adoptant des conceptions modulaires de postes pour réduire le temps de construction de 30 %. L'acquisition par Engie Brasil du développeur de biométhane Gás Verde ajoute un angle d'économie circulaire, convertissant les déchets de décharge en électricité dispatchable et gaz de qualité réseau.

Les investisseurs stratégiques étrangers et fonds d'infrastructure ciblent les concessions de transport, attirés par des retours réglementés moyennant 11,6 %. Les fournisseurs d'équipement chinois fournissent du matériel haute tension sous contrats d'ingénierie-approvisionnement-construction, tandis que les maisons de commerce japonaises offrent un financement mezzanine pour les projets hybrides éolien-solaire-stockage. Les fonds de pension locaux participent aux placements de débentures qui portent un statut d'exonération fiscale, créant un écosystème de financement diversifié.

Leaders de l'industrie de l'énergie du Brésil

-

Centrais Elétricas Brasileiras S.A. (Eletrobrás)

-

Neoenergia SA

-

Enel Brasil SA

-

CPFL Energia SA

-

Engie Brasil Energia SA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Fitch Ratings a confirmé Eletrobras à 'BB' et révisé la perspective à stable, citant une liquidité améliorée et des flux de trésorerie diversifiés.

- Mars 2025 : Le ministère des Mines et de l'Énergie a publié les nominations au conseil pour Eletrobras, formalisant le réalignement continu de la gouvernance d'entreprise.

- Octobre 2024 : NEEL a attribué 5 850 km de lignes de transport à travers huit lots, attirant 4,5 milliards USD d'investissement engagé.

- Août 2024 : Eletrobras a émis 750 millions USD en obligations d'infrastructure Rule 144A/Reg S, les premières sous le nouveau cadre de débentures du Brésil.

Portée du rapport sur le marché de l'énergie du Brésil

Le marché de l'énergie du Brésil inclut la capacité installée cumulative de production d'électricité provenant des sources d'énergie thermique, hydroélectrique, nucléaire et renouvelables.

Le marché de l'électricité brésilien est segmenté par production d'électricité (thermique, hydroélectricité, nucléaire et renouvelables non-hydroélectriques) et transport et distribution d'électricité (T&D). Pour chaque segment, le dimensionnement du marché et les prévisions ont été réalisés basés sur la capacité installée en GW.

| Thermique | Au charbon |

| Au gaz naturel | |

| Au pétrole et diesel | |

| Renouvelables | Éolien |

| Solaire | |

| Hydroélectricité | |

| Biomasse et valorisation énergétique des déchets | |

| Nucléaire |

| Par tension | Basse et moyenne tension |

| Haute tension (69 à 230 kV) | |

| Très haute et ultra-haute tension (au-dessus de 230 kV) | |

| Par composant | Tours et lignes de transport |

| Postes et appareillage de commutation | |

| Transformateurs de puissance | |

| Câbles et conducteurs |

| Production d'électricité (par source) | Thermique | Au charbon |

| Au gaz naturel | ||

| Au pétrole et diesel | ||

| Renouvelables | Éolien | |

| Solaire | ||

| Hydroélectricité | ||

| Biomasse et valorisation énergétique des déchets | ||

| Nucléaire | ||

| Transport et distribution d'électricité | Par tension | Basse et moyenne tension |

| Haute tension (69 à 230 kV) | ||

| Très haute et ultra-haute tension (au-dessus de 230 kV) | ||

| Par composant | Tours et lignes de transport | |

| Postes et appareillage de commutation | ||

| Transformateurs de puissance | ||

| Câbles et conducteurs | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché de l'énergie du Brésil ?

La capacité installée a atteint 251,06 GW en 2025 et devrait grimper à 369,74 GW d'ici 2030, reflétant un TCAC de 8,05 %.

Quelle source d'énergie domine le mix de production du Brésil ?

L'hydroélectricité domine avec 55 % de la capacité installée en 2024, donnant au Brésil l'une des matrices électriques les plus propres parmi les nations du G20.

Quelle est la technologie de production à la croissance la plus rapide ?

Le solaire à grande échelle et distribué se développe à un TCAC de 17 à 19 % entre 2025 et 2030, stimulé par les enchères et les règles favorables de compensation énergétique.

À quelle vitesse le réseau de transport se développe-t-il ?

Les lignes à très haute tension supérieures à 230 kV devraient croître à un TCAC de 9 à 10 % jusqu'en 2030, aidées par les enchères annuelles de l'ANEEL et une future liaison UHVDC du Nord-Est vers le Sud-Est.

Comment la privatisation d'Eletrobras a-t-elle changé la dynamique d'investissement du marché ?

La réduction du contrôle étatique a débloqué l'accès aux capitaux mondiaux, comme en témoigne une obligation de 750 millions USD en 2024 et des métriques de crédit renforcées qui soutiennent des offres agressives dans les concessions de production et de T&D.

Quel rôle jouent la production distribuée et les PPA d'entreprise dans la croissance ?

Les installations solaires distribuées sont en voie d'atteindre 37,2 GW d'ici 2031, tandis que les centres de données, l'exploitation minière et d'autres gros utilisateurs signent de plus en plus de PPA d'énergie propre 24h/24 pour atteindre leurs objectifs de décarbonation.

Dernière mise à jour de la page le: