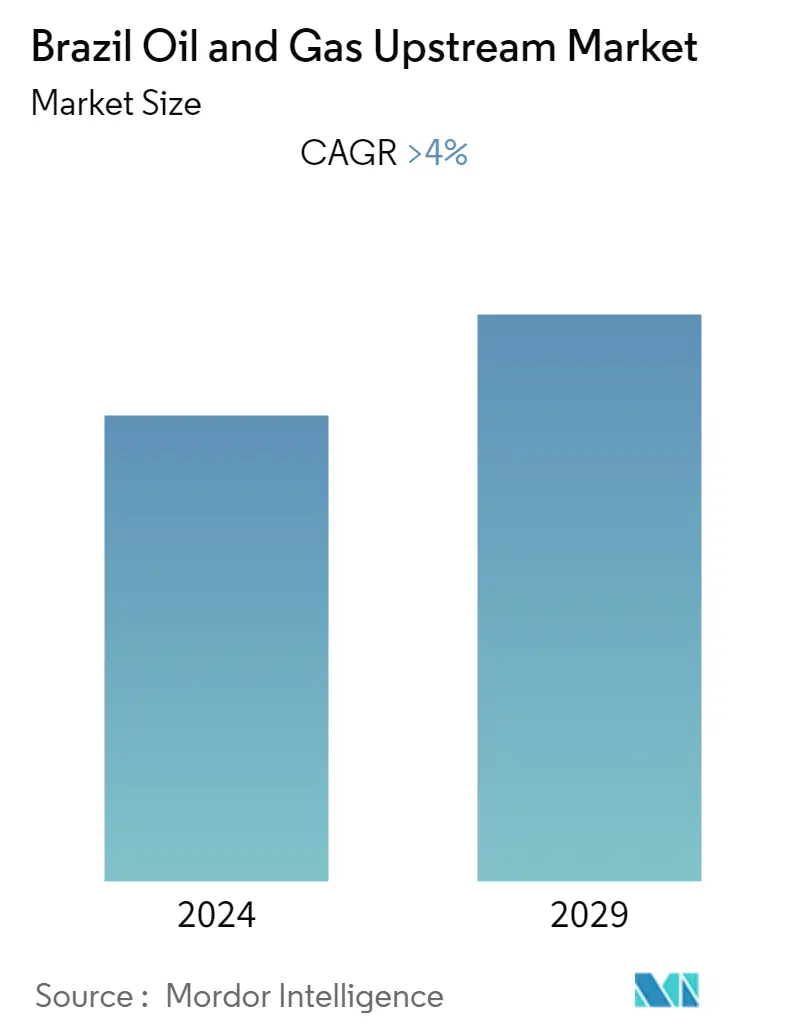

Taille du marché en amont du pétrole et du gaz brésilien

| Période d'étude | 2021 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2021 - 2022 |

| TCAC | > 4.00 % |

| Concentration du marché | Moyen |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché en amont du pétrole et du gaz au Brésil

Le marché brésilien du pétrole et du gaz en amont devrait enregistrer un TCAC de plus de 4 % au cours de la période de prévision.

Le marché a été impacté négativement par le COVID-19 en 2020. Actuellement, le marché a atteint les niveaux davant la pandémie.

- À moyen terme, laugmentation de lexportation et de la production de pétrole et de gaz devrait stimuler la croissance du marché étudié.

- Dun autre côté, la nature volatile des prix du pétrole brut devrait entraver la croissance du marché brésilien du pétrole et du gaz en amont au cours de la période de prévision.

- Néanmoins, le gouvernement brésilien a pour objectif de figurer parmi les cinq premiers producteurs mondiaux de pétrole et de gaz, ce qui devrait créer des opportunités de croissance lucratives pour le marché brésilien en amont du pétrole et du gaz au cours de la période de prévision.

Tendances du marché en amont du pétrole et du gaz au Brésil

Laugmentation de la production pétrolière et gazière devrait stimuler le marché

- En 2021, le Brésil est le principal pays d'Amérique du Sud en termes de dépenses pétrolières et gazières. Les champs de pétrole offshore pré-salifères du pays ont pompé environ 50 % de la production totale de pétrole et cette part est passée à environ 75 % à la fin de 2020. Cette production croissante et cette dépendance vis-à-vis des champs de pétrole et de gaz offshore peuvent être attribuées à une diminution constante des dépenses de production. en raison de lamélioration de la technologie de forage, de lexpertise croissante dans lindustrie pétrolière et gazière offshore et de laugmentation des infrastructures.

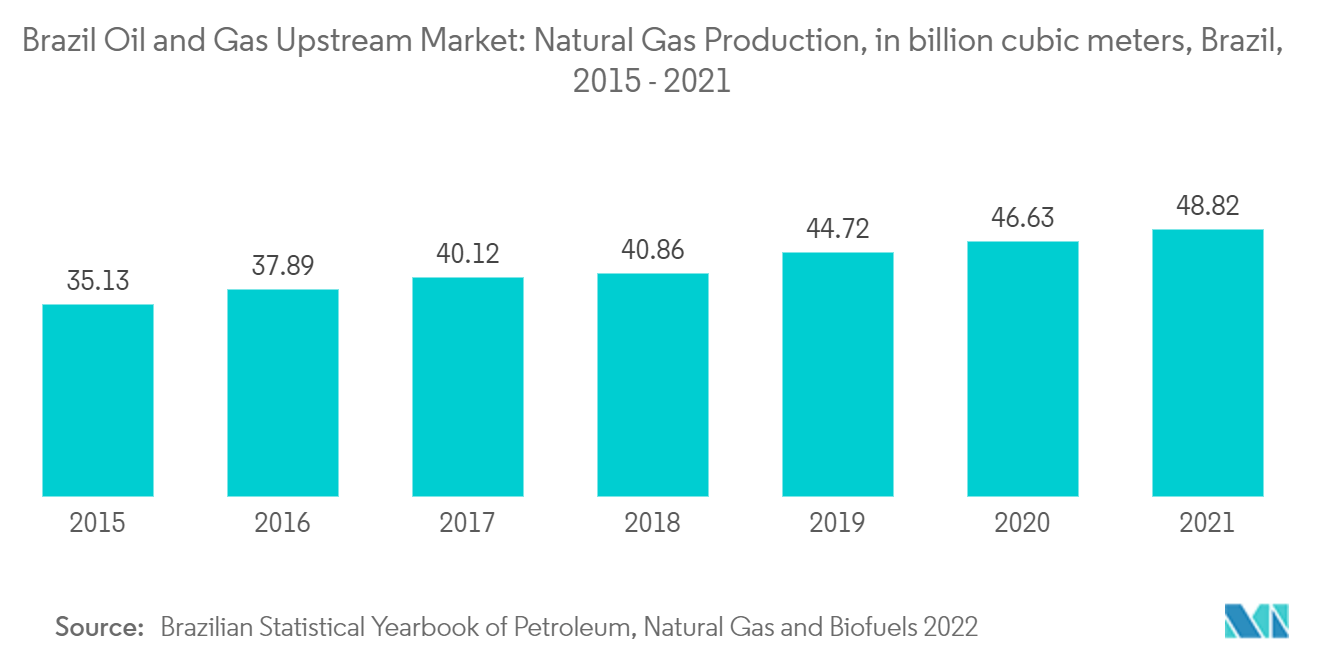

- La production de gaz naturel au Brésil a plus que doublé en une décennie, pour atteindre plus de 48,8 milliards de mètres cubes en 2021. Par rapport à l'année précédente, cela représente une augmentation de près de cinq pour cent. La production de gaz naturel du Brésil est principalement concentrée en mer.

- Petrobras prévoit d'investir environ 68 milliards de dollars pour la période 2022 à 2026. Sur cet investissement total, 84 % sont alloués à l'exploration et à la production (EP) de pétrole et de gaz naturel. Sur le total des CAPEX EP (57 milliards USD), environ 67 % seront alloués aux actifs pré-salifères. Cela indique que le secteur pétrolier et gazier en amont, en particulier les actifs pétroliers et gaziers offshore au Brésil, devrait connaître des investissements importants au cours de la période de prévision.

- En octobre 2022, la société publique ONGC Videsh Ltd. (OVL) prévoit d'investir environ 1 milliard $ dans un bloc d'hydrocarbures offshore brésilien. La décision d'investissement d'OVL fait suite à la déclaration de commercialité (DoC) du bloc BM Seal-4. Le bloc se situe dans le bassin offshore de Sergipe Alagoas, sur une superficie de 320 km².

- En juin 2022, il y avait environ 7 plates-formes actives en activité dans les zones offshore et 3 plates-formes actives dans les zones onshore du pays. En 2021, les actifs flottants tels que le stockage et le déchargement flottants (FPSO), les navires de forage, les semi-submersibles et le stockage et le déchargement flottants (FSO) représentaient plus de 80 % des plates-formes offshore actives dans le pays. Ceci, à son tour, indique la domination des actifs flottants offshore dans l'industrie pétrolière et gazière en amont du Brésil.

- Par conséquent, un tel scénario indique que laugmentation de la production pétrolière et gazière devrait stimuler le marché pétrolier et gazier brésilien en amont au cours de la période de prévision.

Le segment offshore connaîtra une croissance significative

- Les activités en eaux profondes et ultra-profondes influencent directement le marché brésilien du pétrole et du gaz en amont dans loffshore. Après la chute des prix du pétrole en 2014, de nombreux pays se sont tournés vers des projets terrestres. Il sest néanmoins avéré que la période de retour sur investissement des projets terrestres est de 10 à 15 ans. Ainsi, le Brésil a commencé des explorations en eaux profondes et ultra-profondes, qui sont plus rentables, avec une période de retour sur investissement de 5 à 6 ans et ce facteur a contribué à la croissance du marché brésilien du pétrole et du gaz en amont.

- Selon lAgence nationale du pétrole, du gaz naturel et des biocarburants (ANP), en 2021, sur la production totale de pétrole et de gaz du pays, 96 % sont offshore et seulement 4 % sont terrestres. Cela devrait stimuler le marché brésilien du pétrole et du gaz en amont au cours de la période de prévision.

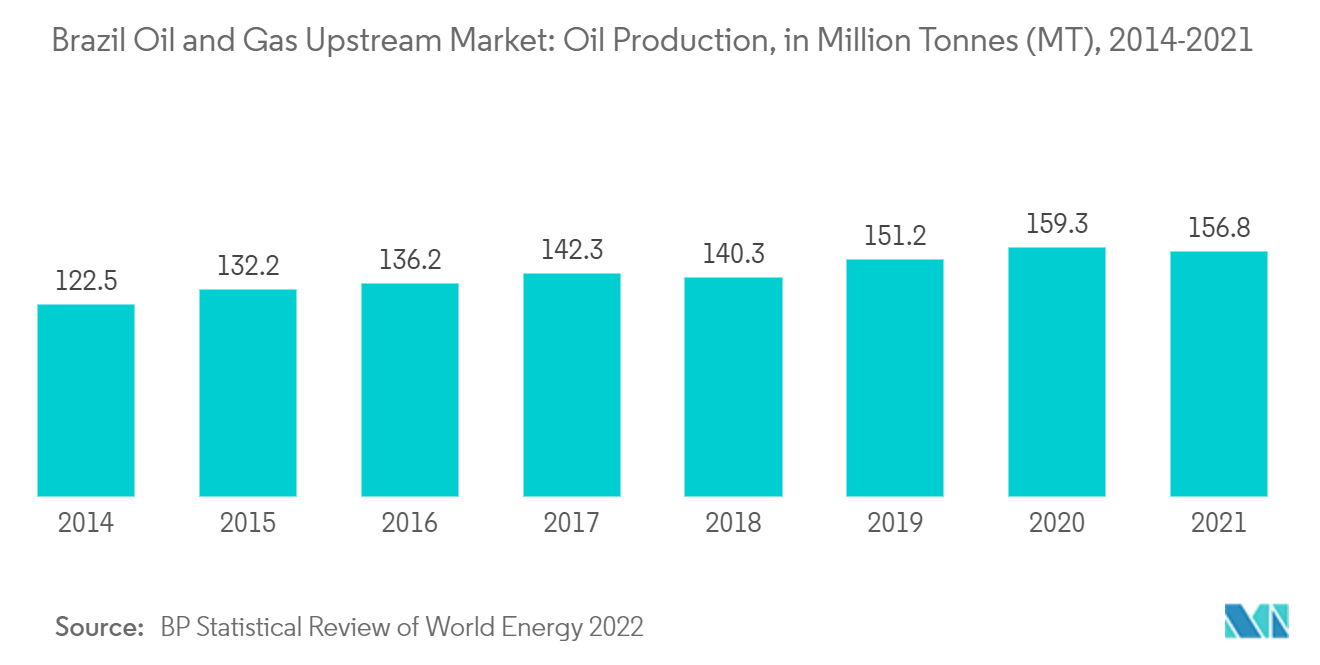

- La production pétrolière du Brésil suit une tendance essentiellement à la hausse depuis plus d'une décennie, atteignant près de 156,8 millions de tonnes en 2021. Cela représente une augmentation d'environ 40 % par rapport à la décennie précédente. Petrobras, la société pétrolière nationale, est de loin le premier producteur de pétrole brut au Brésil, représentant plus de 90 pour cent de la production nationale.

- Le champ pétrolier Libra dans le bassin de Santos au Brésil est un bassin d'eau ultra-profonde, c'est le plus grand champ pétrolier du Brésil, il est en phase de développement et devrait être achevé d'ici la fin de 2022. Le développement devrait utiliser plusieurs unités de bobines. tubes pour forage directionnel, intervention sur puits et complétion de puits.

- En septembre 2022, Helix Energy Solutions Group, Inc. a annoncé avoir conclu une prolongation de deux ans de ses contrats d'affrètement et de services d'intervention sur puits avec Petróleo Brasileiro SA (Petrobras) pour le navire d'intervention sur puits Siem Helix 2 au large du Brésil.

- Par ailleurs, en octobre 2022, la major pétrolière norvégienne Equinor a démarré la production de la phase 2 de développement du champ de pétrole lourd Peregrino au large du bassin de Campos au Brésil. La production du champ Peregrino est réalisée via une nouvelle plate-forme de tête de puits et une plate-forme de forage appelée Peregrino C. La nouvelle plate-forme est installée dans une profondeur d'eau de 120 m.

- Par conséquent, les activités offshore sont susceptibles daugmenter et davoir un impact positif sur le marché brésilien du pétrole et du gaz en amont au cours de la période de prévision.

Aperçu du secteur en amont du pétrole et du gaz au Brésil

Le marché brésilien du pétrole et du gaz en amont est de nature modérément consolidé. Certains des principaux acteurs du marché (sans ordre particulier) comprennent Petroleo Brasileiro SA, Exxon Mobil Corporation, BP plc, Shell Plc et TotalEnergies SE.

Leaders du marché amont du pétrole et du gaz brésilien

-

Exxon Mobil Corporation

-

Petroleo Brasileiro SA

-

Shell Plc

-

BP plc

-

TotalEnergies SE

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché en amont du pétrole et du gaz brésilien

- En octobre 2022, la société publique ONGC Videsh Ltd. (OVL) prévoit d'investir environ 1 milliard $ dans un bloc d'hydrocarbures offshore brésilien. La décision d'investissement d'OVL fait suite à la déclaration de commercialité (DoC) du bloc BM Seal-4. Le bloc se situe dans le bassin offshore de Sergipe Alagoas, sur une superficie de 320 km².

- En novembre 2021, Petrobras a annoncé son intention d'investir environ 68 milliards de dollars pour accroître la production pétrolière entre 2022 et 2026. La société prévoit de consacrer 84 % de ses investissements à lexploration et à la production pétrolière et gazière.

Rapport sur le marché en amont du pétrole et du gaz brésilien – Table des matières

1. INTRODUCTION

1.1 Portée de l'étude

1.2 Définition du marché

1.3 Hypothèses de l'étude

2. RÉSUMÉ EXÉCUTIF

3. MÉTHODOLOGIE DE RECHERCHE

4. APERÇU DU MARCHÉ

4.1 Introduction

4.2 Prévisions de production de pétrole et de gaz au Brésil, jusqu'en 2027

4.3 Prévisions de consommation de pétrole et de gaz au Brésil, jusqu'en 2027

4.4 Tendances et développements récents

4.5 Politiques et réglementations gouvernementales

4.6 Dynamique du marché

4.6.1 Conducteurs

4.6.2 Contraintes

4.7 Analyse de la chaîne d'approvisionnement

4.8 Analyse PESTLE

5. SEGEMENTATION DU MARCHÉ

5.1 Localisation du développement

5.1.1 À terre

5.1.2 En mer

6. PAYSAGE CONCURRENTIEL

6.1 Fusions, acquisitions, collaborations et coentreprises

6.2 Stratégies adoptées par les acteurs clés

6.3 Profils d'entreprise

6.3.1 Petroleo Brasileiro SA

6.3.2 Exxon Mobil Corporation

6.3.3 BP plc

6.3.4 Shell Plc

6.3.5 TotalEnergies SE

6.3.6 Equinor ASA

6.3.7 Enauta Participacoes SA

6.3.8 Murphy Oil Corporation

6.3.9 Chevron Corporation

7. OPPORTUNITÉS DE MARCHÉ et TENDANCES FUTURES

Segmentation de lindustrie pétrolière et gazière en amont du Brésil

Le pétrole et le gaz en amont contiennent des activités d'exploration, qui comprennent la création d'études géologiques et l'obtention de droits fonciers, ainsi que des activités de production sur des sites terrestres et offshore. Le marché brésilien du pétrole et du gaz en amont est segmenté par lieu de développement. Par lieu de développement, le marché est segmenté en onshore et offshore. Pour chaque segment, le dimensionnement et les prévisions du marché ont été réalisés en fonction de la production pétrolière et gazière (Unités).

FAQ sur les études de marché en amont du pétrole et du gaz au Brésil

Quelle est la taille actuelle du marché brésilien du pétrole et du gaz en amont ?

Le marché brésilien du pétrole et du gaz en amont devrait enregistrer un TCAC supérieur à 4 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché brésilien du pétrole et du gaz en amont ?

Exxon Mobil Corporation, Petroleo Brasileiro SA, Shell Plc, BP plc, TotalEnergies SE sont les principales sociétés opérant sur le marché amont du pétrole et du gaz brésilien.

Quelles années couvre ce marché en amont du pétrole et du gaz brésilien ?

Le rapport couvre la taille historique du marché brésilien du pétrole et du gaz en amont pour les années 2021, 2022 et 2023. Le rapport prévoit également la taille du marché brésilien du pétrole et du gaz en amont pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie pétrolière et gazière en amont du Brésil

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du secteur amont du pétrole et du gaz brésilien en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du secteur pétrolier et gazier du Brésil en amont comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.