Taille et part du marché des bioréacteurs

Analyse du marché des bioréacteurs par Mordor Intelligence

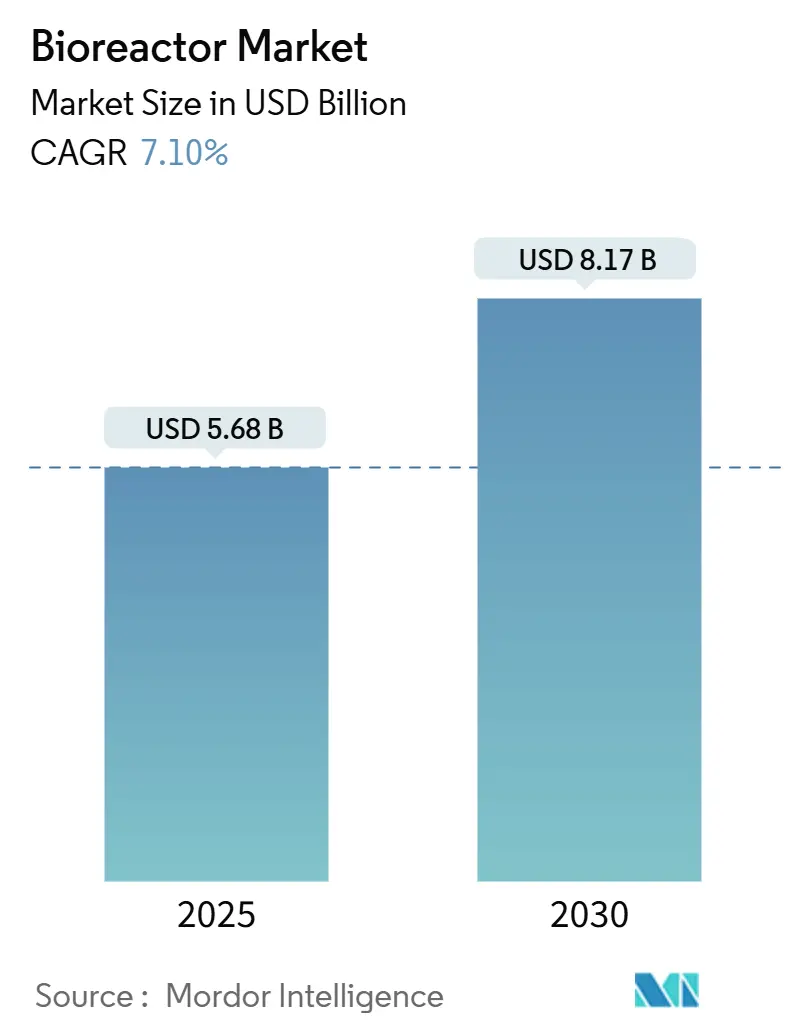

La taille du marché mondial des bioréacteurs s'élevait à 5,68 milliards USD en 2025 et devrait atteindre 8,17 milliards USD d'ici 2030, progressant à un TCAC de 7,10 % durant 2025-2030. La demande soutenue pour des produits biologiques complexes, un pipeline en expansion rapide de candidats de thérapie cellulaire et génique, et des améliorations constantes de la technologie de contrôle des procédés soutiennent cette trajectoire de croissance. Les fournisseurs qui équilibrent flexibilité et échelle continuent de gagner du terrain car les systèmes en acier inoxydable, à usage unique et hybrides résolvent chacun des défis de production distincts. Le contrôle automatisé est désormais la configuration par défaut pour les nouvelles installations, et l'analytique pilotée par IA passe des essais de validation de concept à la fabrication de routine, améliorant la cohérence des lots et réduisant les temps d'arrêt[1]Source: Eric S. Langer, "Trends in Perfusion Bioreactors," BioProcess International, bioprocessintl.com. La dynamique régionale évolue également : l'accélération du développement de capacités cGMP en Asie remodèle les chaînes d'approvisionnement mondiales, tandis que l'Amérique du Nord maintient la plus grande base installée et reste la plateforme de lancement pour les technologies de nouvelle génération.

Principales conclusions du rapport

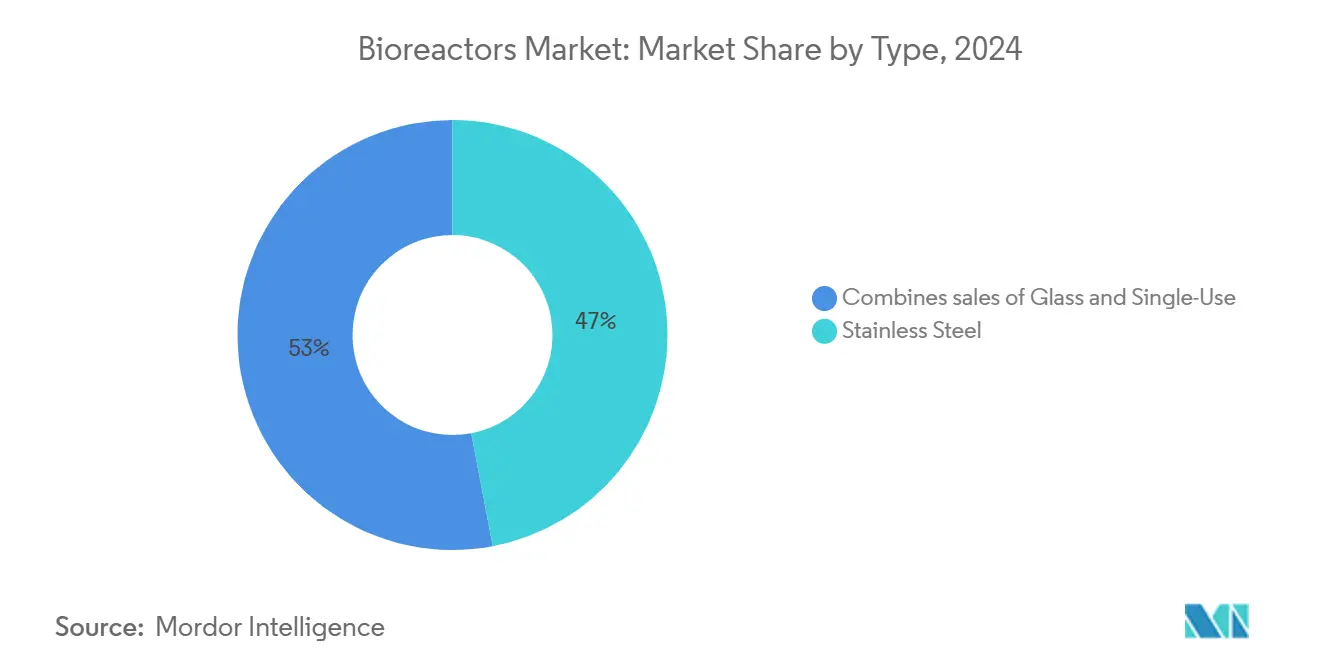

- Par type, les cuves en acier inoxydable détenaient 47,0 % de la part du marché des bioréacteurs en 2024, tandis que les systèmes à usage unique devraient croître à un TCAC de 10,1 % jusqu'en 2030.

- Par utilisation, les unités de production à grande échelle ont capturé 58,8 % des revenus de 2024 ; la production à l'échelle pilote devrait s'étendre à un TCAC de 9 % jusqu'en 2030.

- Par échelle, les réacteurs de 200 L-1 500 L représentaient 39,0 % de la taille du marché des bioréacteurs en 2024, tandis que les volumes supérieurs à 1 500 L devraient augmenter à un TCAC de 10,2 % durant 2025-2030.

- Par type de contrôle, les systèmes automatisés (basés sur MFC) commandaient une part de 64,0 % en 2024 et devraient maintenir un TCAC de 8,5 % sur la période de prévision.

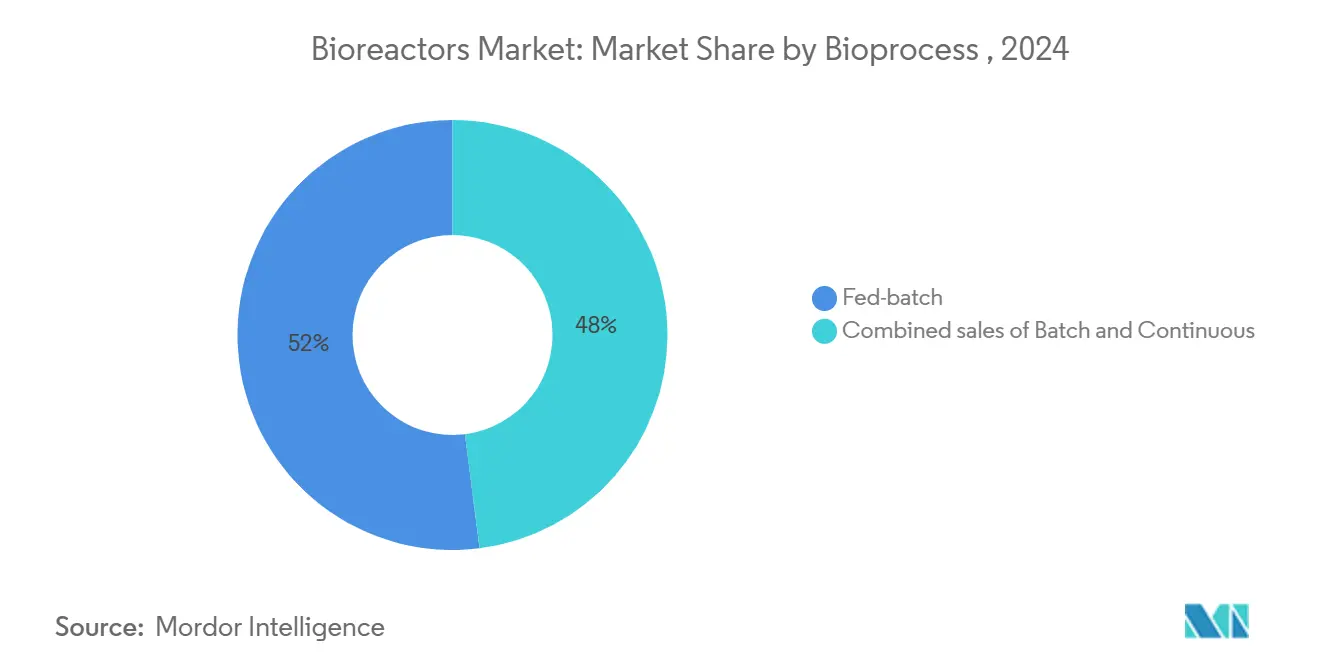

- Par bioprocédé, le traitement fed-batch menait avec 52,0 % des revenus de 2024 ; le traitement continu devrait progresser à un TCAC de 10,5 % jusqu'en 2030.

- Par application, la fabrication pharmaceutique et biopharmaceutique dominait avec 72,0 % des revenus de 2024, tandis que les cas d'usage de thérapie cellulaire et génique sont prêts pour un TCAC de 10,8 % jusqu'en 2030.

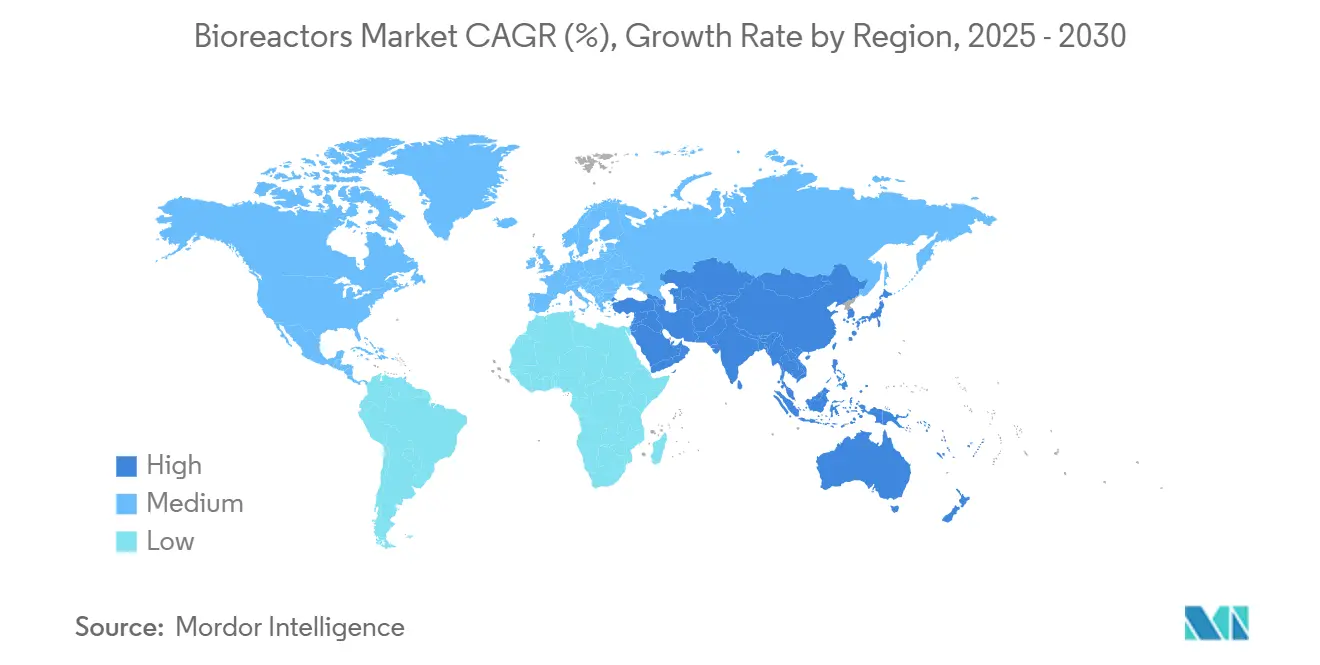

- Par géographie, l'Amérique du Nord conservait 43,0 % de la part du marché des bioréacteurs en 2024, tandis que l'Asie devrait enregistrer un TCAC de 8,3 % de 2025 à 2030.

Tendances et perspectives du marché mondial des bioréacteurs

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur prévision TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Expansion rapide des capacités pour les thérapies cellulaires et géniques | +1.2% | Amérique du Nord, Europe, Asie | Long terme (≥ 4 ans) |

| Installations modulaires en système fermé dans les marchés émergents | +0.8% | Asie, Amérique latine | Moyen terme (2-4 ans) |

| Passage vers le bioprocédé continu | +0.9% | Mondial | Long terme (≥ 4 ans) |

| Incitations gouvernementales pour la biofabrication de vaccins | +0.4% | Moyen-Orient et Afrique | Court terme (≤ 2 ans) |

| Externalisation CDMO collaborative stimulant l'adoption à usage unique | +0.5% | Amérique latine | Moyen terme (2-4 ans) |

| Avancées technologiques dans les bioréacteurs | +1.0% | Mondial | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Expansion rapide des capacités pour la fabrication de thérapie cellulaire et génique

Les développeurs de produits basés sur les cellules et les gènes ont rapidement dépassé les capacités des équipements d'anticorps monoclonaux existants. De nouvelles plateformes haute densité comme le réacteur à lit fixe Ascent de Corning fournissent une surface étendue pour les cultures adhérentes tout en préservant une empreinte compacte, atténuant les goulots d'étranglement des vecteurs viraux[2]Corning Life Sciences, "Fixed-Bed Bioreactors: Bridging the Gap From Bench to marché," corning.com. Les CDMO valorisent ces systèmes car ils s'adaptent rapidement sans révisions complètes d'installations. Comme les régulateurs mettent l'accent sur la compréhension des procédés spécifiques aux modalités, les bioréacteurs spécialement conçus sont passés d'améliorations optionnelles à une infrastructure essentielle, ajoutant un impact mesurable au marché des bioréacteurs.

Passage vers des installations modulaires et en système fermé dans les marchés émergents

Les fabricants en Asie, Amérique latine et certaines parties de l'Afrique contournent les constructions conventionnelles de salles blanches en installant des suites préfabriquées en système fermé qui intègrent des assemblages à usage unique et des utilités montées sur skid. Ces usines réduisent les dépenses d'investissement, compressent les délais de validation et permettent une entrée plus rapide dans les chaînes d'approvisionnement mondiales. Leur portabilité permet également aux CDMO de déménager ou d'étendre avec une perturbation minimale, un avantage prouvé lors des pénuries liées à la pandémie. Le modèle distribué réduit le risque de fret et rapproche la production des patients, élargissant l'empreinte du marché des bioréacteurs à travers plus d'emplacements.

Essor des plateformes de bioprocédé continu

La perfusion continue, longtemps considérée comme expérimentale, devient une réalité commerciale à mesure que les dispositifs de rétention cellulaire et l'analytique en ligne mûrissent. En maintenant les cultures en phase métabolique optimale, les réacteurs de perfusion augmentent la productivité volumétrique et peuvent réduire les empreintes d'installations jusqu'à 75 %. Le fonctionnement en état stable améliore la cohérence des lots, un avantage critique pour les molécules sujettes à dégradation. Lier les étapes amont continues avec une purification aval synchronisée crée un flux de bout en bout qui réduit les temps d'attente et élève la qualité, renforçant la dynamique d'adoption dans le marché des bioréacteurs.

Incitations gouvernementales pour la biofabrication de vaccins au Moyen-Orient et en Afrique

Les gouvernements de la région offrent désormais des exonérations fiscales, des terrains subventionnés et des programmes dédiés de main-d'œuvre pour établir des usines de vaccins domestiques. L'équipement doit tolérer une alimentation intermittente et une qualité d'eau variable ; les réacteurs à usage unique répondent à ces besoins. Le transfert technologique accéléré de fournisseurs établis raccourcit les courbes d'apprentissage locales et insère de nouveaux hubs dans le réseau mondial du marché des bioréacteurs.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur prévision TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Problèmes d'intégrité de stérilisation dans les SUB de gros volume | -0.60% | Mondial | Moyen terme (2-4 ans) |

| Pénurie de résine à usage unique de haute qualité | -0.90% | Amérique du Nord, Europe | Court terme (≤ 2 ans) |

| Contraintes CapEx pour les retrofits acier inoxydable dans les usines existantes | -0.70% | Amérique du Nord, Europe, Asie | Moyen terme (2-4 ans) |

| Validation réglementaire complexe pour configurations hybrides | -0.50% | Mondial | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Échecs d'intégrité de stérilisation dans les bioréacteurs à usage unique de gros volume

L'adaptation des sacs jetables au-delà de 2 000 L augmente le stress sur les joints et interfaces de film, élevant le risque de contamination tard dans les cycles de production. L'extrusion de film incohérente et les défis dans la validation de l'efficacité d'irradiation gamma à travers des assemblages plus épais restent non résolus. Beaucoup de producteurs se couvrent en associant des trains de semences à usage unique avec des réservoirs de production en acier inoxydable, échangeant une certaine flexibilité contre l'assurance stérilité. Bien que les fournisseurs affinent les protocoles de test et améliorent les matériaux, le coût supplémentaire érode des portions de la proposition de valeur à usage unique, tempérant la croissance du marché des bioréacteurs.

Pénurie mondiale de résine plastique à usage unique de haute qualité

La demande pour une résine ultra-faible en extractibles un dépassé l'offre, prolongeant les délais de livraison et incitant à des contrats d'approvisionnement pluriannuels. Seules quelques entreprises pétrochimiques respectent les normes pharmacopéiales strictes, limitant l'expansion de capacité à court terme. Le stockage et l'approvisionnement double immobilisent le capital de roulement, tandis que les dossiers réglementaires deviennent plus complexes. Bien que les matériaux biosourcés et programmes de recyclage puissent diversifier l'approvisionnement à terme, les pénuries actuelles soustraient environ 0,9 point de pourcentage du TCAC prévisionnel du marché des bioréacteurs.

Analyse par segment

Par type : L'acier inoxydable reste l'épine dorsale de la fabrication

Les cuves en acier inoxydable ont capturé 47 % des revenus de 2024, soulignant leur domination dans les applications à haut volume et intensives en oxygène. Les retrofits de jumeau numérique et les matrices de technologie analytique de procédé en ligne étendent les durées de vie des actifs, permettant aux opérateurs d'augmenter le débit sans nouvelle construction[3]Muhammad un. Chaudhry, "Fluid Flow and Mixing With Bioreactor Scale-Up," BioProcess International, bioprocessintl.com. Pendant ce temps, les systèmes à usage unique ont sécurisé des rôles complémentaires dans les trains de semences et suites multiproduits. Les dispositions hybrides donnent aux fabricants des changements plus rapides et une validation de nettoyage réduite tout en s'appuyant encore sur l'inoxydable pour la production finale. Les percées de traitement de surface réduisent maintenant l'adhésion protéique sur les parois en inoxydable, et les conceptions de connexion rapide sans soudure réduisent le temps d'installation. Ensemble, ces innovations garantissent que les deux plateformes coexisteront, chacune optimisée pour son avantage comparatif dans le marché des bioréacteurs.

Les données d'approvisionnement récentes montrent que les CDMO de premier plan signent des accords pluriannuels uniquement avec des fournisseurs démontrant l'interopérabilité plug-and-play entre sacs jetables et réservoirs fixes. Bien que le traitement intensifié suscite l'intérêt pour des volumes de travail plus petits, les systèmes en inoxydable conservent un avantage clair pour la fermentation microbienne et autres procédés intensifs en cisaillement. Cet équilibre sécurise la demande à long terme pour les deux formats, renforçant la structure diversifiée du marché des bioréacteurs.

Par utilisation : La production à grande échelle pilote la valeur marchande

Les unités à grande échelle représentaient 58,8 % des dépenses de 2024, soulignant la concentration de revenus une fois que les médicaments obtiennent l'approbation réglementaire. Les sponsors utilisent l'ingénierie de lignées cellulaires et l'optimisation des milieux pour élever les rendements protéiques sans agrandir les empreintes. Les réacteurs à usage unique jusqu'à 5 000 L apportent flexibilité pour les usines multiproduits, tandis que les réservoirs en inoxydable au-dessus de 10 000 L restent la référence pour les volumes blockbuster. Les capteurs PAT avancés fournissent maintenant un retour en temps réel sur le pH, l'oxygène dissous et les tendances métabolites, permettant des ajustements proactifs qui stabilisent les titres.

Les suites de contrôle pilotées par IA analysent les données historiques multicampagnes pour prédire les déviations avant qu'elles n'affectent le rendement. Pour les CDMO fonctionnant à haute utilisation, ces outils augmentent directement la capacité facturable. Par conséquent, le marché des bioréacteurs voit un investissement persistant dans les équipements de gros volume même alors que les pilotes de traitement continu expérimentent avec des empreintes plus petites.

Par échelle : Les volumes moyens capturent le sweet spot de fabrication

Les réacteurs dans la gamme 200 L-1 500 L ont capturé 39,0 % de la demande de 2024, alignant la capacité avec les besoins des biologiques ciblés et indications orphelines. Les stratégies fed-batch intensifiées et perfusion haute densité cellulaire produisent maintenant des rendements autrefois atteignables seulement dans des cuves plus grandes, faisant de l'équipement moyen gamme une option pratique pour les lancements commerciaux. Les biotechs financées par capital-risque louent ou achètent souvent ces réacteurs pour accélérer les études first-in-human et jalons de revenus précoces, ancrant ce segment dans le paysage de taille du marché des bioréacteurs.

Les fournisseurs ont introduit des châssis qui partagent le matériel de contrôle à travers les tailles de volume, simplifiant le transfert technologique à mesure que les procédés s'adaptent. Les parcours de flux jetables intégrés dans des cadres réutilisables combinent assurance stérilité et efficacité coût. Avec portabilité, conformité et extensibilité modulaire intégrées, le segment moyen gamme reste un champ de bataille stratégique

Par type de contrôle : L'automatisation redéfinit la fiabilité des procédés

Les réacteurs automatisés commandaient 64,0 % des ventes de 2024, reflétant le mouvement à l'échelle industrielle vers les opérations centrées sur les données. L'analytique intégrée interprète les flux de capteurs en temps réel, les comparant aux ' empreintes étalon or ' pour signaler les déviations minutes avant l'impact. Les simulations de jumeau numérique guident maintenant l'adaptation d'échelle, traduisant les apprentissages de laboratoire à la production sans essais extensifs. Les algorithmes de maintenance prédictive signalent la fatigue des composants bien avant la panne, réduisant les temps d'arrêt et protégeant les calendriers de lots. Ces capacités cimentent l'automatisation comme moteur de croissance primaire dans le marché des bioréacteurs.

Par bioprocédé : Le fed-batch domine la production commerciale

Les techniques fed-batch maintenaient une part de 52,0 % en 2024, reflétant leur familiarité réglementaire et robustesse opérationnelle. Les alimentations nutritives progressives étendent la longévité de culture sans la complexité ajoutée des dispositifs de rétention cellulaire de perfusion. Les percées de formulation des milieux élèvent maintenant les titres, aidant les installations à atteindre les objectifs de sortie avec moins de cycles. Les stratégies hybrides de train de semences qui utilisent l'intensification de perfusion raccourcissent les temps de cycle tout en revertant au fed-batch pour la production, préservant une validation simple. Le traitement continu gagne en dynamique, mais la plupart des opérateurs voient la transition comme incrémentale. À court terme, le fed-batch reste central au marché des bioréacteurs.

Par application : Les pharmaceutiques pilotent l'innovation et l'adoption

La fabrication pharmaceutique et biopharmaceutique un généré 72,0 % des revenus de 2024, donnant au secteur une influence disproportionnée sur la conception d'équipements. Les échafaudages protéiques complexes demandent un contrôle précis des voies de modification post-traductionnelle. Les CDMO achètent des suites multiusages capables de basculer entre campagnes d'anticorps monoclonaux et vecteurs viraux en semaines, pilotant les feuilles de route fournisseurs vers des architectures modulaires basées sur recettes. Aligner les réacteurs amont avec les Palettes de chromatographie aval crée un traitement direct qui réduit les étapes d'attente et sauvegarde les molécules labiles, renforçant les standards de qualité pharmaceutique comme ancre pour le marché des bioréacteurs.

Analyse géographique

L'Amérique du Nord un capturé 43,0 % de la demande mondiale en 2024, soutenue par un réseau dense d'universités de recherche, capital-risque et sites commerciaux qui raccourcissent le cycle labo-au-lancement. Les incitations fédérales pour la résilience de fabrication domestique, promulguées après les perturbations pandémiques, financent de nouvelles capacités qui comportent fréquemment des systèmes à usage unique ou hybrides. Les orientations FDA sur l'adoption de technologie analytique de procédé rendent la surveillance avancée quasi obligatoire, stimulant les commandes pour réacteurs riches en capteurs. Les thérapies first-in-class comme CAR-T et édition génique in-vivo sont typiquement pilotées dans la région, garantissant que les fournisseurs locaux restent fournisseurs précoces d'équipement spécialisé au marché des bioréacteurs.

L'Asie devrait afficher un TCAC de 8,3 % entre 2025 et 2030, le plus rapide mondialement. Les parcs industriels soutenus par les gouvernements en Chine, Singapour et Corée du Sud fournissent des utilités clés en main et incitations fiscales qui attirent les innovateurs multinationaux. Les CDMO régionaux combinent main-d'œuvre coût-efficace avec installations haute spécification, gagnant des contrats d'approvisionnement mondial. Les usines nouvellement construites adoptent des flux de travail numériques dès le départ, évitant les défis de retrofit vus dans les marchés matures. Les producteurs de biosimilaires énergisent aussi la demande pour volumes flexibles qui soutiennent la compétitivité coût. Par conséquent, le marché des bioréacteurs s'étend dans les villes de second rang, élargissant la carte de fabrication régionale.

L'Europe maintient une influence technique significative par le leadership en science de développement de procédés et produits médicinaux de thérapie avancée. Les subventions publiques financent des pilotes de fabrication continue visant à affiner les principes de qualité par conception. Les mandats de durabilité stimulent l'adoption de systèmes d'eau en boucle fermée et enveloppes écoénergétiques. Les CDMO spécialisés dans les vecteurs viraux et ADN plasmidique opèrent en clusters autour de l'Allemagne et états nordiques, élevant la demande régionale pour réacteurs compacts mais sophistiqués. Les réglementations UE harmonisées accélèrent le transfert technologique, permettant aux innovations de se propager efficacement parmi les états membres et soutenant le rôle de l'Europe dans le marché des bioréacteurs.

Paysage concurrentiel

Le marché des bioréacteurs présente une concentration modérée : les cinq premiers fournisseurs-Sartorius, Thermo Fisher Scientific, Merck KGaA, Danaher et Eppendorf-détiennent collectivement environ 65,0 % des revenus. Chacun étend son portefeuille par acquisitions et partenariats qui regroupent équipements, consommables et analytique en écosystèmes intégrés. Sartorius et Thermo Fisher promeuvent tous deux des suites liant réacteurs amont avec Palettes de purification aval, élevant les coûts de changement pour clients et renforçant le verrouillage de plateforme.

Les innovateurs plus petits prospèrent dans des niches comme fermentation microbienne, perfusion microfluidique et culture organe-sur-puce, où les exigences sur mesure dissuadent les firmes plus grandes. Les alliances stratégiques entre multinationales et spin-outs universitaires canalisent la nouvelle technologie dans les pipelines commerciaux tout en donnant aux start-ups une portée mondiale. Les revenus de licence de capteurs propriétaires ou dispositifs de rétention cellulaire complètent les revenus pour ces spécialistes.

Les fonctionnalités d'intelligence artificielle représentent la prochaine frontière concurrentielle. Les fournisseurs intégrant algorithmes de maintenance prédictive et contrôle adaptatif directement dans le logiciel superviseur rapportent des réductions mesurables des taux d'arrêt et déviation. Les premiers adoptants ont sécurisé des accords maîtres d'approvisionnement pluriannuels avec des CDMO de premier plan, établissant de nouveaux benchmarks de performance à travers le marché des bioréacteurs. Les vendeurs incapables de marier matériel avec données actionnables risquent la commoditisation.

Leaders de l'industrie des bioréacteurs

-

Sartorius AG

-

Thermo Fisher Scientific Inc.

-

Eppendorf AG

-

Danaher

-

Merck KGaA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements industriels récents

- Mars 2025 : Thermo Fisher Scientific un dévoilé le bioréacteur à usage unique DynaDrive, dont la géométrie de réservoir agité est optimisée pour la culture cellulaire intensifiée. La conception réduit implicitement le stress de cisaillement, un paramètre critique pour la perfusion haute densité, suggérant une réduction incrémentale du coût des biens pour les sponsors CGT.

- Janvier 2025 : Les chercheurs de l'Université d'État de l'Iowa ont introduit les récipients de culture Intelligent, fournissant une sensibilité vingt fois accrue aux changements métaboliques. Cette avancée équipe les scientifiques de bioprocédé avec des fenêtres d'intervention plus précoces, limitant l'attrition de rendement pendant l'adaptation d'échelle.

- Septembre 2024 : IKA un lancé le bioréacteur HABITAT Research, fusionnant un siècle d'expertise d'instrumentation de laboratoire avec des capacités phototropes et de culture cellulaire modernes. L'architecture modulaire de l'unité fait entrevoir un futur où les systèmes de qualité recherche se transforment en actifs à l'échelle pilote avec un retrofit minimal.

- Mars 2025 : Sartorius Stedim BioOutsource un étendu les services de test de biosimilaires en incorporant le flux de travail de variants de charge de Thermo Scientific, permettant un profilage plus rapide des variants de charge, un attribut critique pour la comparabilité des biosimilaires.

Portée du rapport sur le marché mondial des bioréacteurs

Selon la portée du rapport, les bioréacteurs sont de grands récipients utilisés dans les industries qui fournissent des conditions optimales pour la croissance de micro-organismes pour effectuer le processus biochimique. Ils sont utilisés pour accélérer les processus biochimiques, comme la fermentation et la production de médicaments antibiotiques, où des bactéries ou levures sont ajoutées comme inoculum pour effectuer la réaction.

Le marché des bioréacteurs est segmenté par type, utilisation, échelle, type de contrôle, bioprocédé, application, utilisateur final et géographie. Par type, le marché est segmenté en verre, acier inoxydable et à usage unique. Par utilisation, le marché est segmenté en production à l'échelle laboratoire, production à l'échelle pilote et production à grande échelle. Par échelle, le marché est segmenté en 5 L - 20 L, 20 L - 200 L, 200 L - 1 500 L et au-dessus de 1 500 L. Par type de contrôle, il inclut manuel et automatisé (MFC). Par bioprocédé, le marché est segmenté en batch, fed-batch et continu. Par application, il inclut fabrication pharmaceutique et biopharmaceutique, thérapie cellulaire et génique, biotechnologie industrielle (biocarburants, enzymes) et viande cultivée et protéines alternatives. Par utilisateurs finaux inclut entreprises biopharma et pharma, organisations de développement et fabrication sous contrat (CDMO) et autres utilisateurs finaux, et par géographie le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud et Moyen-Orient. Pour chaque segment, les perspectives de marché sont fournies en termes de valeur (USD).

| Verre |

| Acier inoxydable |

| À usage unique |

| Production à l'échelle laboratoire |

| Production à l'échelle pilote |

| Production à grande échelle |

| 5 L - 20 L |

| 20 L - 200 L |

| 200 L - 1 500 L |

| Au-dessus de 1 500 L |

| Manuel |

| Automatisé (MFC) |

| Batch |

| Fed-batch |

| Continu |

| Fabrication pharmaceutique et biopharmaceutique |

| Thérapie cellulaire et génique |

| Biotechnologie industrielle (biocarburants, enzymes) |

| Entreprises biopharma et pharma |

| Organisations de développement et fabrication sous contrat (CDMO) |

| Autres utilisateurs finaux |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par type | Verre | |

| Acier inoxydable | ||

| À usage unique | ||

| Par utilisation | Production à l'échelle laboratoire | |

| Production à l'échelle pilote | ||

| Production à grande échelle | ||

| Par échelle | 5 L - 20 L | |

| 20 L - 200 L | ||

| 200 L - 1 500 L | ||

| Au-dessus de 1 500 L | ||

| Par type de contrôle | Manuel | |

| Automatisé (MFC) | ||

| Par bioprocédé | Batch | |

| Fed-batch | ||

| Continu | ||

| Par application | Fabrication pharmaceutique et biopharmaceutique | |

| Thérapie cellulaire et génique | ||

| Biotechnologie industrielle (biocarburants, enzymes) | ||

| Par utilisateur final | Entreprises biopharma et pharma | |

| Organisations de développement et fabrication sous contrat (CDMO) | ||

| Autres utilisateurs finaux | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des bioréacteurs ?

La taille du marché des bioréacteurs un atteint 5,68 milliards USD en 2025 et devrait croître à 8,17 milliards USD d'ici 2030.

Quelle région domine le marché des bioréacteurs aujourd'hui ?

L'Amérique du Nord menait avec 43,0 % de la part du marché des bioréacteurs en 2024, grâce à sa base de fabrication étendue et écosystème R&D solide.

À quelle vitesse croissent les bioréacteurs à usage unique ?

Les systèmes à usage unique devraient s'étendre à un TCAC de 10,1 % entre 2025 et 2030, en faisant le type à croissance la plus rapide dans le marché des bioréacteurs.

Pourquoi les systèmes de contrôle automatisés sont-ils importants ?

Les réacteurs automatisés ont capturé 64 % des ventes de 2024 ; l'analytique temps réel et maintenance prédictive réduisent la variabilité des lots et temps d'arrêt, améliorant la fiabilité des procédés.

Qu'est-ce qui limite une adoption plus large des bioréacteurs à usage unique de grande taille ?

Les défis d'intégrité de stérilisation à volumes supérieurs à 2 000 L et pénuries de résine de qualité pharmaceutique créent des goulots d'étranglement qui retranchent près de 1,5 point de pourcentage du TCAC attendu dans le marché des bioréacteurs.

Quel segment d'application génère le plus de demande ?

La fabrication pharmaceutique et biopharmaceutique un généré 72 % des revenus de 2024, en faisant le moteur principal d'adoption technologique à travers l'industrie des bioréacteurs.

Dernière mise à jour de la page le: