Taille et part de marché des contenants de bioprocédés

Analyse du marché des contenants de bioprocédés par Mordor Intelligence

La taille du marché des contenants de bioprocédés à usage unique a atteint 4,21 milliards USD en 2025 et devrait grimper à 8,51 milliards USD d'ici 2030, reflétant un TCAC de 15,12% sur la période de prévision. L'adoption rapide de la fabrication flexible, la planification de capacité prête pour les pandémies, et les dépenses en capital inférieures par rapport aux systèmes en acier inoxydable continuent de renforcer la demande pour les contenants à usage unique. Les fabricants biopharmaceutiques favorisent la technologie pour sa capacité prouvée à minimiser la contamination croisée tout en supportant des changements de produits accélérés. Les autorités réglementaires encouragent maintenant les chaînes de traitement fermées et jetables qui s'alignent intrinsèquement avec les lignes de production automatisées et riches en données. Ensemble, ces forces soulignent comment le marché des contenants de bioprocédés à usage unique évolue d'installations de niche vers un statut grand public à travers les installations commerciales et cliniques.

Points clés du rapport

- Par type, les contenants 3-D ont commandé 46,35% de la part de marché des contenants de bioprocédés à usage unique en 2024, tandis que les contenants 2-D progressent à 15,83% de TCAC jusqu'en 2030.

- Par application, le traitement en amont détenait 55,18% de part de la taille du marché des contenants de bioprocédés à usage unique en 2024, tandis que le traitement en aval devrait s'étendre à 16,04% de TCAC jusqu'en 2030.

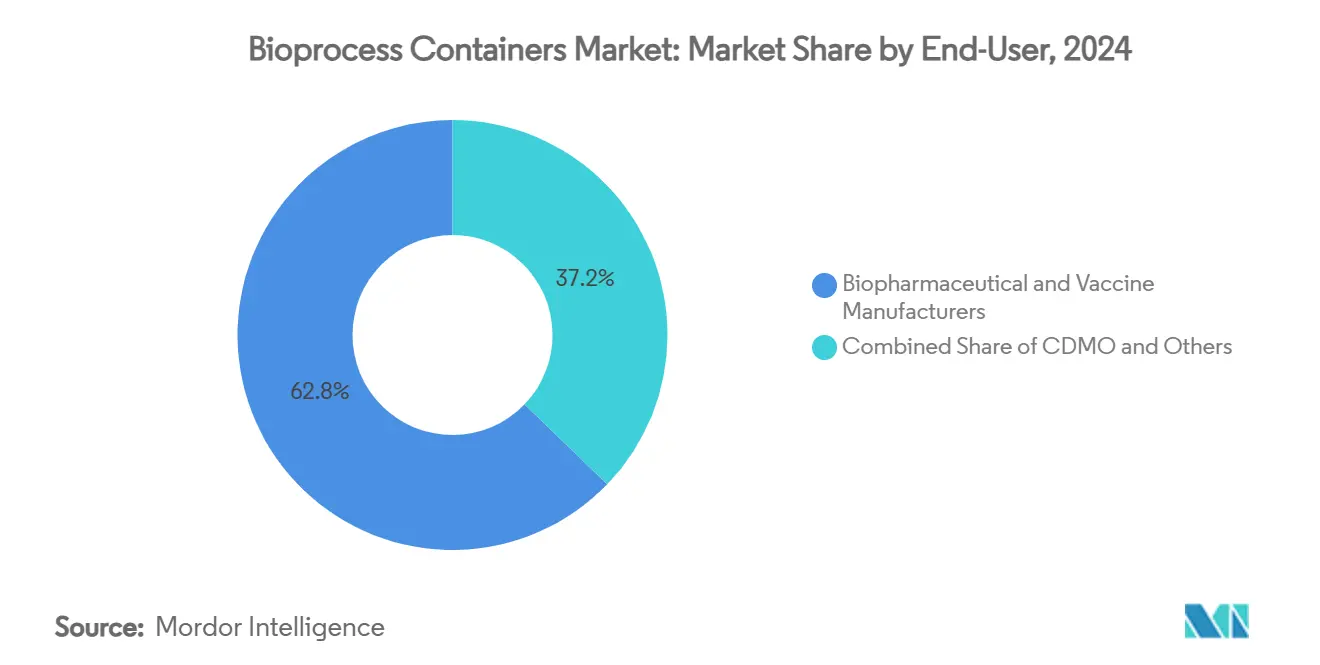

- Par utilisateur final, les fabricants biopharmaceutiques et de vaccins représentaient 62,87% de part de revenus en 2024 ; le segment CDMO devrait enregistrer la croissance la plus rapide à 16,42% de TCAC jusqu'en 2030.

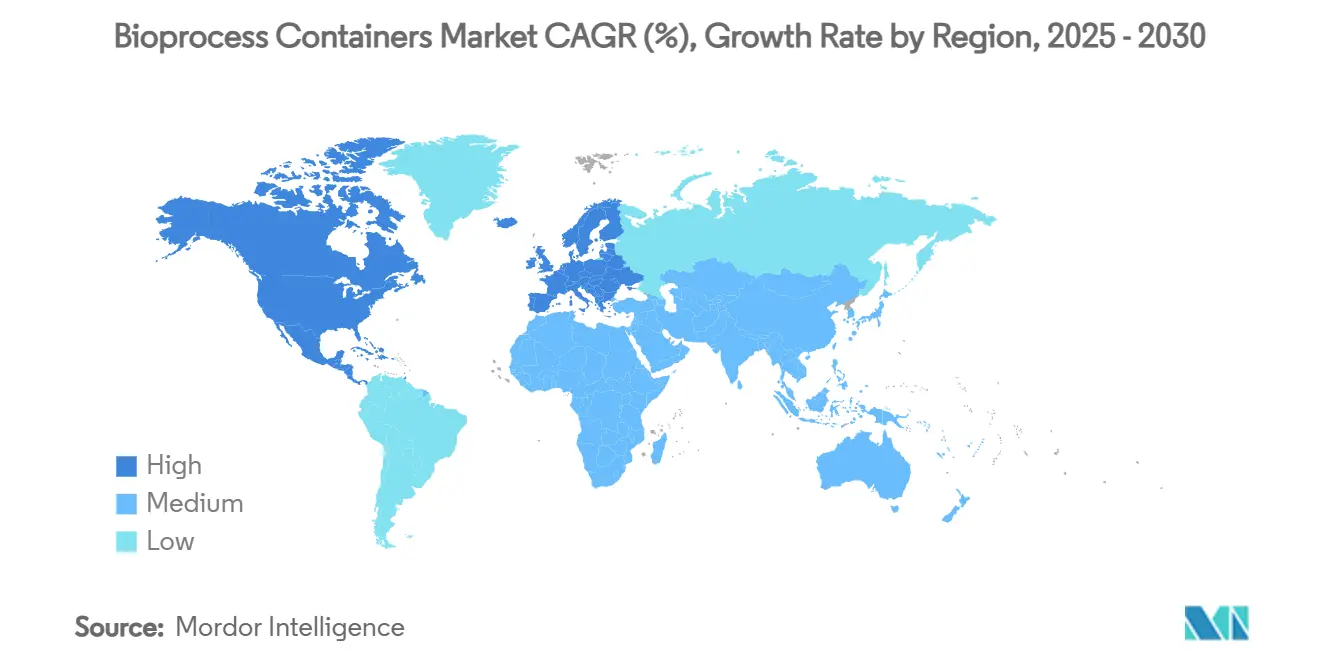

- Par géographie, l'Amérique du Nord menait avec 43,72% de part en 2024, tandis que l'Asie-Pacifique devrait présenter le TCAC régional le plus élevé à 16,85% jusqu'en 2030.

Tendances et perspectives du marché mondial des contenants de bioprocédés

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Expansion robuste du pipeline biologique | +2.8% | Mondiale, avec concentration en Amérique du Nord et UE | Long terme (≥ 4 ans) |

| Évolution vers les plateformes à usage unique dans les CDMO | +2.1% | Mondiale, accélérée en Asie-Pacifique | Moyen terme (2-4 ans) |

| Développement de capacité vaccinale liée à la pandémie | +1.9% | Mondiale, avec accent sur les régions stratégiques | Court terme (≤ 2 ans) |

| Demande croissante de remplissage-finition d'ARNm thérapeutiques | +2.4% | Noyau Amérique du Nord et UE, expansion vers APAC | Moyen terme (2-4 ans) |

| Adoption dans les modules de bioprocédés continus | +1.8% | Mondiale, avec adoption précoce en Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Poussée ESG pour des empreintes énergétiques et hydriques réduites | +1.7% | Mondiale, avec exigences strictes en UE et Amérique du Nord | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Expansion robuste du pipeline biologique

Plus de 7 000 molécules biologiques étaient en développement clinique durant 2024, et l'ampleur de ce pipeline pousse les installations à adopter des chaînes de traitement jetables qui évitent les validations de nettoyage coûteuses. La flexibilité du marché des contenants de bioprocédés à usage unique permet des campagnes simultanées pour les anticorps monoclonaux, les conjugués anticorps-médicament, et autres modalités complexes sans risque de croisement. L'expansion de Samsung Biologics à 784 000 L de capacité en 2025 illustre comment les CDMO leaders investissent dans de gros volumes de réacteurs jetables pour satisfaire les pipelines clients diversifiés. Les thérapeutiques personnalisées et orphelines, souvent produites en petits lots, s'appuient particulièrement sur les contenants à usage unique pour rester économiquement viables. Alors que ces molécules progressent vers les essais de phase tardive, une demande soutenue de contenants est attendue bien dans la prochaine décennie.

Évolution vers les plateformes à usage unique dans les CDMO

Les développeurs contractuels redessinent maintenant les usines greenfield autour de systèmes jetables pour raccourcir les cycles de transfert de technologie et différer les lourdes dépenses en capital. L'examen de la loi BIOSECURE des chaînes d'approvisionnement centrées sur la Chine pousse les sponsors américains à pivoter vers les CDMO domestiques ou basées chez les alliés équipées de suites flexibles à usage unique. L'achat de 1,2 milliard USD par Lonza d'un site de produits biologiques californien souligne l'ampleur de l'investissement canalisé vers l'infrastructure modulaire jetable. Les changements de campagne rapides, le risque de contamination réduit, et les stratégies de montée en échelle simplifiées signifient que les CDMO peuvent sécuriser des contrats multi-produits et améliorer l'utilisation des actifs. Par conséquent, le marché des contenants de bioprocédés à usage unique recueille des volumes supplémentaires des pipelines de production externalisée précédemment dominés par des actifs fixes en acier inoxydable.

Développement de capacité vaccinale lié à la pandémie

La course pour fournir des vaccins COVID-19 a validé la technologie à usage unique comme la route la plus rapide vers une capacité prête pour le marché, une leçon maintenant intégrée dans les feuilles de route de préparation nationales. Les installations érigées en 2020-2022 continuent d'opérer pour les vaccins de routine, les vecteurs viraux complexes, et les programmes de rappel, maintenant la demande de contenants au-delà des besoins aigus de pandémie. L'expansion de 1,6 milliard USD de Fujifilm Diosynth au Danemark intègre des modules entièrement jetables en amont et en aval, prouvant que les gouvernements et partenaires privés voient l'usage unique comme infrastructure stratégique. Le bioprocédé continu combiné avec des réacteurs à usage unique amplifie davantage le débit tout en conservant l'agilité. Cette construction de capacité soutenue élargit directement la base installée pilotant la consommation récurrente de contenants.

Demande croissante de remplissage-finition d'ARNm thérapeutiques

Les pipelines d'ARNm s'étendent maintenant à l'oncologie, au remplacement de protéines, et aux indications d'édition génique qui nécessitent des opérations de remplissage-finition de haute intégrité. Les sacs et revêtements jetables minimisent l'adsorption d'acides nucléiques et la charge particulaire, critiques pour les produits encapsulés en nanoparticules lipidiques. Le service ADN plasmidique GMP de 3 mois de ProBio utilise des récipients à usage unique pré-stérilisés pour garantir des délais d'exécution que les lignes d'acier inoxydable ne peuvent égaler. Les investissements de Merck KGaA dans un centre de recherche ARNm avancé cimentent davantage l'adoption à long terme de formats de contenants adaptés pour les lots de petit volume et haute valeur. Le marché des contenants de bioprocédés à usage unique reste donc étroitement couplé à l'écosystème manufacturier d'ARN messager en évolution.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Dépense en capital élevée pour les films polymères de grade GMP | -1.6% | Mondiale, avec impact aigu dans les marchés émergents | Moyen terme (2-4 ans) |

| Fardeau de conformité extractibles / lessivables | -1.2% | Mondial, avec exigences strictes aux États-Unis et UE | Long terme (≥ 4 ans) |

| Volatilité de la chaîne d'approvisionnement en résines de grade pharmaceutique | -1.1% | Mondiale, avec dépendances critiques en Asie-Pacifique | Court terme (≤ 2 ans) |

| Responsabilités de gestion des déchets de fin de vie | -0.9% | Mondiale, avec pression aiguë en UE et réglementations émergentes aux États-Unis | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Dépense en capital élevée pour les films polymères de grade GMP

La fabrication de films multicouches qui satisfont les besoins GMP pharmaceutiques implique des lignes d'extrusion spécialisées, des environnements de salle blanche, et des laboratoires analytiques avancés qui élèvent le coût initial de 40-60% par rapport aux usines non-GMP. La concentration de l'offre chez une poignée de producteurs de résine expose les utilisateurs finaux aux primes de prix et au risque d'allocation. La certification ISCC Plus de Sartorius pour les polymères bio-sourcés montre l'investissement supplémentaire maintenant requis pour atteindre les cibles de circularité aux côtés des obligations GMP. Les petits fournisseurs régionaux font face à des barrières financières raides, limitant la diversification géographique et maintenant les prix de films élevés jusqu'au milieu de la décennie.

Fardeau de conformité extractibles / lessivables

Les révisions aux directives FDA et EMA en 2024 ont accentué la documentation et les exigences de tests de stabilité à long terme pour les assemblages jetables [1]GMP Journal, "The GMP Update 2023/2024," gmp-journal.com . Les protocoles sophistiqués de spectrométrie de masse, les évaluations de risque toxicologique, et les études d'interaction spécifiques aux produits peuvent prolonger la qualification des contenants jusqu'à 18 mois, retardant le déploiement commercial. Les charges de travail analytiques élevées exacerbent les pénuries de talents en science des polymères et chimie réglementaire. Bien que les gros vendeurs offrent des packages de données standardisés, les sacs de niche ou personnalisés subissent encore une validation longue, tempérant la vitesse d'adoption globale au sein du marché des contenants de bioprocédés à usage unique.

Analyse par segment

Par type de contenant : avantages d'échelle du 3-D et gains de flexibilité du 2-D

Les contenants de bioprocédés 3-D ont préservé 46,35% de la part de marché des contenants de bioprocédés à usage unique en 2024 sur la force des applications de réacteurs de gros volume où le support structurel et l'intégrité des sacs sont critiques. Ils dominent la production d'anticorps monoclonaux fed-batch, fournissant jusqu'à 6 000 L de volumes de travail en format modulaire jetable. Pourtant l'élan de croissance penche vers les sacs plats 2-D, s'étendant à 15,83% de TCAC alors que la perfusion et la culture continue gagnent une acceptation grand public. Ces récipients de profil plus bas améliorent les taux de transfert d'oxygène et s'intègrent sans couture avec les plateformes basculantes automatisées, supportant les flux de travail en amont intensifiés.

Les avancées dans les films multicouches et capteurs stables au gamma rétrécissent les écarts de performance historiques entre les géométries de sacs. La famille HYPERStack de Corning offre une surface évolutive pour les cultures adhérentes tout en conservant la commodité à usage unique, élargissant l'utilité 2-D dans la production de vecteurs viraux et de vaccins. [2]Bioprocess International, "Single-Use Technology Enables Flexible Factories," bioprocessintl.com Les concepts hybrides qui fusionnent les structures de déflecteurs des sacs 3-D avec les ports de surveillance des panneaux 2-D commencent à surgir, ciblant les usines de thérapie cellulaire-génique où les contraintes d'espace et l'assurance stérilité convergent. Collectivement, le paysage des types de contenants illustre comment le marché des contenants de bioprocédés à usage unique continue d'innover autour de l'évolutivité de volume et de la flexibilité spécifique aux processus.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par application : dominance en amont avec accélération en aval

Les opérations unitaires en amont détenaient 55,18% de la taille du marché des contenants de bioprocédés à usage unique en 2024, affirmant la compatibilité longtemps prouvée entre les bioréacteurs jetables et la culture cellulaire mammalienne. Éliminer les étapes CIP et SIP réduit le temps de rotation de plusieurs heures par lot, se traduisant en débit d'installation plus élevé et plus grande agilité multi-produits. Néanmoins, le traitement en aval est maintenant la niche à plus forte hausse, projetée à 16,04% de TCAC alors que les colonnes de chromatographie à usage unique, sacs tampons, et réservoirs d'inactivation virale gagnent l'acceptation réglementaire.

Les chaînes continues en aval utilisant la filtration à flux tangentiel alternant et les colonnes de polissage jetables permettent aux installations de coupler les réacteurs de perfusion avec une purification également agile. Les suites de remplissage-finition pour les thérapies cellulaires et géniques dépendent de plus en plus de revêtements et collecteurs pré-stérilisés qui protègent les lots de volume ultra-faible et haute valeur des excursions environnementales. Ces développements confirment que le marché des contenants de bioprocédés à usage unique migre au-delà de sa zone de confort en amont pour supporter la fabrication jetable de bout en bout.

Par utilisateur final : cœur biopharma et montée des CDMO

Les producteurs biopharmaceutiques et de vaccins ont commandé 62,87% de part de revenus en 2024, étayant la centralité des installations exploitées par les propriétaires à la demande de contenants. La poussée de Big Pharma vers la diversité de modalités-englobant ADC, protéines de fusion, et vecteurs viraux-élève le besoin de salles blanches polyvalentes où les sacs à usage unique facilitent un changement de molécules plus rapide.

Les CDMO, cependant, représentent la frontière d'expansion, s'élevant à 16,42% de TCAC alors que l'externalisation devient une stratégie de mitigation des risques préférée. Ces fournisseurs de services investissent dans des suites standardisées et flexibles qui accommodent les pipelines clients fluctuants, en faisant des consommateurs avides dans l'industrie des contenants de bioprocédés à usage unique. Les CDMO émergents ciblant les thérapies avancées, comme l'ADN plasmidique et l'ARNm, construisent fréquemment des sites greenfield entiers sans actifs inoxydables fixes, renforçant un changement séculaire dans les modèles d'approvisionnement.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Amérique du Nord a conservé 43,72% de part du marché des contenants de bioprocédés à usage unique en 2024, soutenue par des clusters biotech enracinés à Boston, San Francisco, et Raleigh-Durham qui priorisent la montée en échelle rapide et la conformité cGMP stricte. Les incitations fédérales visant à rapatrier l'approvisionnement de médicaments critiques énergisent davantage l'adoption régionale, tandis qu'un écosystème de capital-risque robuste finance les start-ups qui adoptent par défaut la technologie jetable. Le hub de Montréal au Canada et le corridor biologique émergent du Mexique fournissent un débit supplémentaire, intégrant les chaînes d'approvisionnement régionales.

L'Asie-Pacifique devrait afficher un TCAC de 16,85% jusqu'en 2030, la trajectoire régionale la plus rapide du marché des contenants de bioprocédés à usage unique. L'engagement de la Chine de 4,17 milliards USD pour la capacité de biofabrication en 2025, couplé avec la poussée agressive de l'Inde pour l'accréditation GMP mondiale, déchaîne une vague de construction d'installations qui spécifie les systèmes à usage unique dès l'origine. La Corée du Sud, le Japon, et Singapour contribuent des cadres réglementaires avancés et des pools de talents high-tech, formant un écosystème diversifié qui réduit la dépendance aux routes d'approvisionnement occidentales.

L'Europe reste un centre d'excellence pharmaceutique, avec l'Allemagne, la France, et le Royaume-Uni pionniers de modèles de fabrication durable qui s'articulent avec les plateformes jetables. Les directives GMP EMA mises à jour soulignant les opérations fermées encouragent les usines à retrofitter les modules inoxydables avec des alternatives basées sur les sacs. Les initiatives vertes soutenues par le gouvernement, comme les mandats de réduction d'usage d'eau, favorisent l'usage unique par rapport aux équipements CIP-intensifs hérités. Pendant ce temps, le Moyen-Orient & Afrique et l'Amérique du Sud présentent des taux d'adoption naissants mais prometteurs alors que les gouvernements cherchent la souveraineté vaccinale domestique, positionnant ces territoires comme réservoirs de croissance à long terme pour le marché des contenants de bioprocédés à usage unique.

Paysage concurrentiel

Une consolidation modérée définit la hiérarchie concurrentielle actuelle. L'intégration de 7,5 milliards USD par Danaher de Cytiva et Pall a créé un portefeuille verticalement aligné englobant filtres, chromatographie, et sacs 2-D/3-D. Thermo Fisher Scientific et Sartorius AG suivent des stratégies guichet unique similaires, combinant analytique, automatisation, et consommables pour s'ancrer à travers les flux de travail clients.

Les spécialistes en science des matériaux tels que Saint-Gobain Life Sciences et Entegris se différencient via des formulations polymères haute pureté, l'ingénierie de couches barrières, et une soudabilité de port avancée qui résiste aux extractibles. Ces attributs résonnent avec les producteurs de thérapies cellulaires et géniques cherchant des solutions hyper-stériles de petit volume, sculptant des niches profitables hors de la portée des grands vendeurs de plateformes.

Les accords de développement collaboratif prolifèrent, mis en évidence par le travail de Sartorius avec LFB Biomanufacturing sur les services intégrés de développement de lignées cellulaires [3]Sartorius, "First ISCC Plus Certifications Pave the Way for Renewable Plastics," sartorius.com . La durabilité dirige aussi la concurrence : l'usage de résine certifiée ISCC Plus, l'emballage recyclable, et les méthodes de stérilisation à plus faible carbone comme les rayons X ou E-beam deviennent des critères d'approvisionnement. Les dépôts de brevets couvrant l'architecture de films multicouches et les sacs embarqués avec capteurs temps réel soulignent les dépenses R&D soutenues visant à verrouiller les clients dans des écosystèmes propriétaires au sein du marché des contenants de bioprocédés à usage unique.

Leaders de l'industrie des contenants de bioprocédés

-

Thermo Fisher Scientific Inc

-

Saint-Gobain S.A.

-

Lonza Group AG

-

Avantor Inc

-

Danaher Corporation (Cytiva)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Janvier 2025 : ProBio a lancé un service garanti de fabrication d'ADN plasmidique GMP de 3 mois utilisant exclusivement des plateformes à usage unique.

- Novembre 2024 : Sartorius a ouvert son Centre d'innovation en bioprocédés à Marlborough, Massachusetts, pour accélérer le co-développement de technologie jetable avec les clients.

- Novembre 2023 : ALLpaQ Packaging Group a nommé Alflow Scandinavia distributeur exclusif scandinave pour sa gamme de contenants de bioprocédés tout-plastique.

Portée du rapport sur le marché mondial des contenants de bioprocédés

Les contenants de bioprocédés sont les systèmes de contenants flexibles et jetables utilisés pour catalyser les bioprocédés en cours et aider au stockage de milieux stériles dans les industries biopharmaceutiques et des sciences de la vie.

Le marché des contenants de bioprocédés est segmenté par type de contenants (contenants de bioprocédés 2D, contenants de bioprocédés 3D, et autres types de contenants), application (processus en amont, processus en aval, développement de processus), utilisateurs finaux (entreprises biopharmaceutiques, entreprises de R&D en sciences de la vie, et autres utilisateurs finaux), et géographie (Amérique du Nord (États-Unis, Canada, et Mexique), Europe (Allemagne, Royaume-Uni, France, Italie, Espagne, et reste de l'Europe), Asie-Pacifique (Chine, Japon, Inde, Australie, Corée du Sud, et reste de l'Asie-Pacifique), Moyen-Orient et Afrique (CCG, Afrique du Sud, et reste du Moyen-Orient et Afrique), et Amérique du Sud (Brésil, Argentine, et reste de l'Amérique du Sud)). Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Contenants de bioprocédés 2-D |

| Contenants de bioprocédés 3-D |

| Autres |

| Traitement en amont |

| Traitement en aval |

| Développement de processus / montée en échelle |

| Opérations de remplissage-finition |

| Fabricants biopharmaceutiques et de vaccins |

| Organisations de développement et fabrication contractuels (CDMO) |

| Autres |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par type de contenant | Contenants de bioprocédés 2-D | |

| Contenants de bioprocédés 3-D | ||

| Autres | ||

| Par application | Traitement en amont | |

| Traitement en aval | ||

| Développement de processus / montée en échelle | ||

| Opérations de remplissage-finition | ||

| Par utilisateur final | Fabricants biopharmaceutiques et de vaccins | |

| Organisations de développement et fabrication contractuels (CDMO) | ||

| Autres | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des contenants de bioprocédés ?

Le marché se situe à 4,21 milliards USD en 2025 et devrait croître à un TCAC de 15,12% pour atteindre 8,51 milliards USD d'ici 2030.

Pourquoi les CDMO sont-ils importants pour la demande future ?

Les CDMO externalisent la production pour plusieurs sponsors, et leur investissement dans des suites entièrement jetables génère une croissance de segment de 16,42% de TCAC jusqu'en 2030.

Quelle région détient la plus grande part du marché des contenants de bioprocédés ?

En 2025, l'Amérique du Nord représente la plus grande part de marché du marché des contenants de bioprocédés.

Quel type de contenant domine actuellement les installations ?

Les sacs 3-D mènent avec 46,35% de part en 2024, bien que les formats 2-D croissent plus rapidement à 15,83% de TCAC.

Dernière mise à jour de la page le: