| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

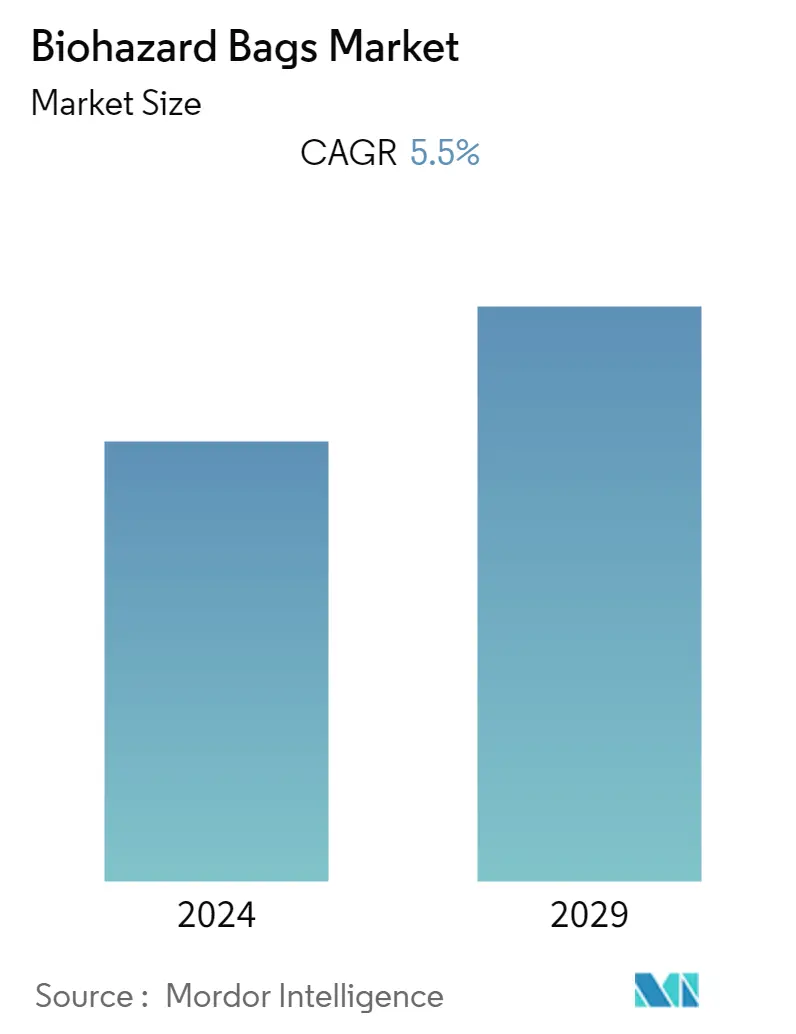

| CAGR | 5.50 % |

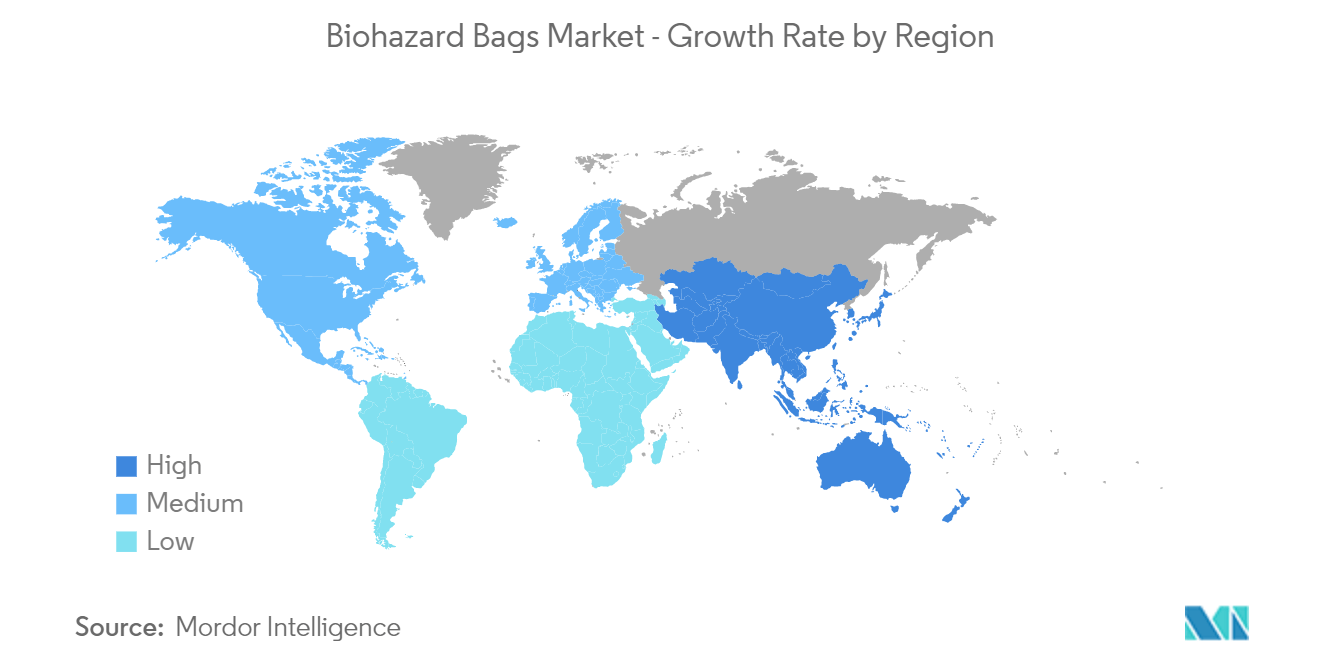

| Marché à la Croissance la Plus Rapide | Asie-Pacifique |

| Plus Grand Marché | Amérique du Nord |

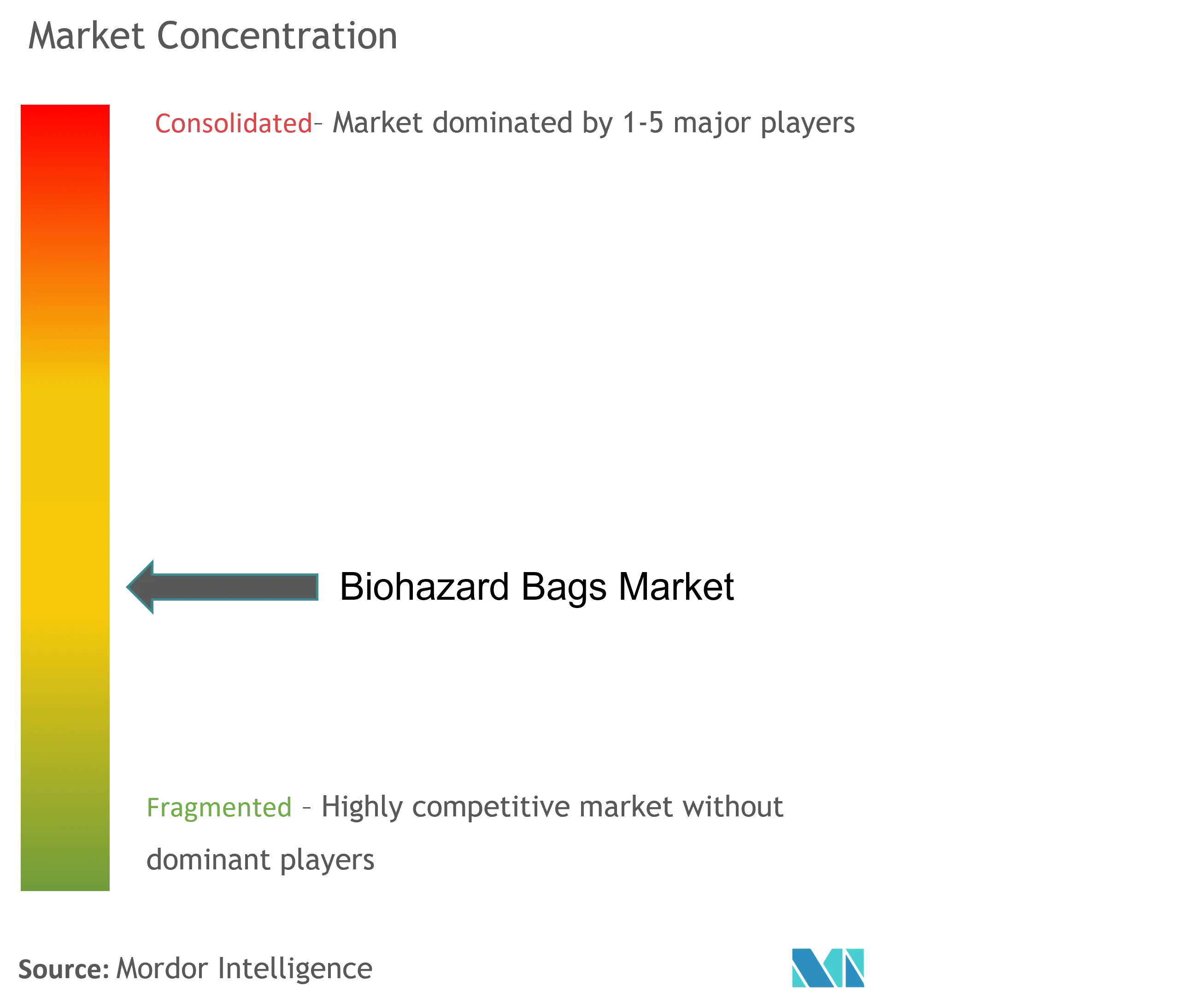

| Concentration du Marché | Moyen |

Acteurs majeurs*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des sacs à risque biologique

Le marché des sacs pour risques biologiques devrait enregistrer un TCAC de 5,5 % au cours de la période de prévision.

- Le COVID-19 a eu un impact significatif sur le marché des sacs pour déchets biologiques en raison du besoin accru de gestion des déchets biomédicaux pour prévenir la transmission des infections. Par exemple, lInde a généré 56898 tonnes de déchets biomédicaux liés au COVID-19 entre juin 2020 et 2021, selon un reportage de juin 2021. Lapplication Covid BMW a également été introduite en mai 2021 pour suivre les déchets biologiques Covid-19 (BMW) et garantir leur élimination en toute sécurité. L'application a été créée et hébergée au nom du Conseil central de contrôle de la pollution de l'Inde pour recueillir des données sur les déchets biomédicaux, entraînant une demande accrue de sacs à risque biologique.

- Bien que le marché se soit légèrement redressé depuis la baisse des infections au COVID-19, les initiatives croissantes de sensibilisation du gouvernement visant à réduire les déchets biomédicaux et à leur élimination appropriée devraient stimuler la demande de sacs à risque biologique au cours de la période d'analyse.

- De plus, la croissance du marché étudié est activement affectée par le flux accru déchantillons dans les laboratoires de diagnostic, le nombre croissant de lits dhôpitaux dans les pays en développement et la sensibilisation à la gestion des déchets hospitaliers. Selon le tableau de bord Corona Virus 2023 de lOrganisation mondiale de la santé (OMS), au total, 13,2 milliards de doses de vaccin ont été administrées dans le monde au 21 février 2023, à laide de seringues jetables à usage unique qui contribuent aux déchets biomédicaux. Ainsi, le lourd fardeau de la vaccination indique la grande utilité des sacs à risque biologique pour lélimination et la gestion en toute sécurité de ces déchets dans le monde entier, propulsant la croissance du marché au cours de la période de prévision.

- Les initiatives gouvernementales visant à minimiser les déchets biomédicaux ou les déchets biodangereux stimulent également la croissance du marché étudié. Par exemple, en août 2022, le gouvernement japonais et le Programme des Nations Unies pour le développement (PNUD) ont lancé un nouveau projet pour aider les agences nationales de santé et d'autres parties prenantes clés au Bangladesh, au Bhoutan et aux Maldives à faire face à l'augmentation sans précédent des déchets médicaux infectieux. causée par la pandémie de COVID-19 qui submerge les installations de traitement des déchets. Le projet biennal de 11 millions de dollars visant à améliorer la gestion des déchets infectieux devrait contribuer à la croissance du marché.

- En outre, les règles révisées modifiant les règles de gestion des déchets plastiques, 2021, annoncées par le gouvernement en août 2021, interdisent les articles en plastique à usage unique identifiés d'ici 2022. Conformément aux nouvelles directives, l'épaisseur des sacs de transport en plastique est passée de 50 à 75 microns à partir du 30 décembre. septembre 2021 et à 120 microns à compter du 31 décembre 2022. Ces initiatives gouvernementales devraient propulser la demande de sacs à risque biologique utilisés dans divers établissements de soins de santé tels que les cliniques dentaires, les hôpitaux et les laboratoires de diagnostic.

- La sensibilisation croissante et les initiatives concernant lélimination des déchets biologiques dangereux devraient également stimuler la croissance du marché. Par exemple, un article publié dans le Cureus Journal en décembre 2021 indiquait que, conformément aux directives gouvernementales, chaque établissement de santé, qu'il s'agisse de grands instituts médicaux ou de petites cliniques, doit assurer une gestion appropriée des déchets biomédicaux au niveau de son établissement. Par conséquent, limportance croissante de la gestion des déchets biomédicaux devrait favoriser lutilité des sacs à risque biologique dans les hôpitaux et les cliniques.

- En conclusion, en raison de limportance et de la sensibilisation croissantes aux déchets biomédicaux et aux initiatives gouvernementales, le marché étudié devrait connaître une croissance au cours de la période danalyse. Toutefois, la présence doptions alternatives est susceptible dentraver la croissance du marché.

Tendances du marché des sacs à risque biologique

Le segment hospitalier devrait détenir une part de marché importante au cours de la période de prévision

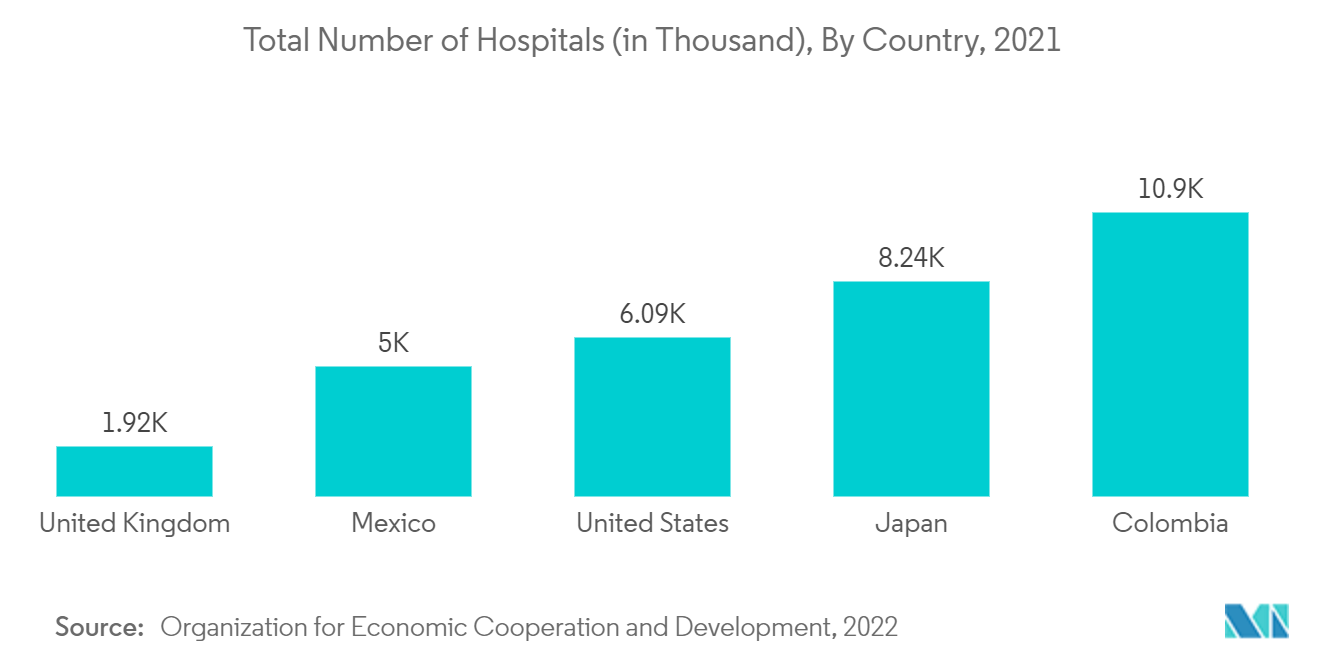

- Les hôpitaux devraient connaître une croissance significative en raison du nombre croissant de patients atteints de maladies infectieuses et chroniques. Ils constituent également la plus grande source de déchets à risque biologique, ce qui entraîne une forte demande de sacs à risque biologique dans les hôpitaux.

- Selon les statistiques de santé rurale du gouvernement indien, il y avait au total 761 hôpitaux de district, 1224 hôpitaux de sous-division (SDH), 5951 centres de santé communautaire (CHC), 30579 centres de santé primaires (PHC) et 157819 sous- centres (SC) à partir de mars 2021 en Inde. Compte tenu de la grande quantité de déchets biologiques dangereux générés lors dinterventions chirurgicales ou de diagnostic, le nombre élevé dhôpitaux et de centres communautaires devrait stimuler la croissance du segment au cours de la période de prévision.

- De plus, le rapport Indicateurs de santé 2021 du Royaume d'Arabie saoudite indique qu'il y a eu 13,6 millions de visites aux urgences, 0,5 million d'interventions chirurgicales, 232216 accouchements et 186 millions d'examens de laboratoire en 2021 en Arabie saoudite. Ainsi, le vaste bassin de patients destinés à une intervention médicale devrait contribuer à la croissance du segment au cours de la période de prévision.

- Par ailleurs, de nombreux hôpitaux lancent des appels d'offres pour la gestion des déchets biomédicaux dans leurs installations. Par exemple, en février 2022, l'Institut régional des sciences médicales (RIMS) d'Imphal a lancé un système d'appel d'offres en deux étapes sollicitant des propositions auprès d'entreprises enregistrées sur le marché électronique gouvernemental (GeM) pour la fourniture de sacs hospitaliers à risque biologique ou de sacs de collecte de déchets biomédicaux. pour utilisation à l'hôpital RIMS, Imphal. De plus, tous les hôpitaux publics et privés sont responsables dune gestion sûre et efficace des déchets biomédicaux, ce qui entraîne une utilisation accrue de sacs à risque biologique dans les hôpitaux du monde entier et stimule la croissance du segment.

- De plus, en mai 2021, Mylab Discovery Solutions a reçu l'approbation du Conseil indien de la recherche médicale (ICMR) pour le test antigénique rapide à auto-utilisation pour le COVID-19, CoviSelf. Le kit comprend un kit d'instructions, un écouvillon nasal, un tube d'extraction prérempli, une carte de test et un sac pour risques biologiques. Par conséquent, lutilisation de sacs pour risques biologiques dans divers dispositifs médicaux jetables à des fins hospitalières devrait stimuler la croissance du segment au cours de la période danalyse.

- Par conséquent, en raison des facteurs susmentionnés, tels que le nombre élevé de patients dans les hôpitaux, le nombre croissant d'hôpitaux dans le monde et les initiatives prises par les hôpitaux pour accroître l'utilisation de sacs à risque biologique, la croissance du segment devrait augmenter au cours de la période de prévision.

LAmérique du Nord devrait détenir une part importante du marché et devrait faire de même au cours de la période de prévision.

- LAmérique du Nord devrait détenir une part de marché importante dans lindustrie des sacs pour déchets biologiques. Cela est dû à plusieurs facteurs, tels que le nombre élevé de patients atteints de diverses maladies infectieuses et chroniques, la sensibilisation accrue de la population et des acteurs du secteur de la santé à la gestion des déchets biologiques dangereux et la forte présence d'acteurs industriels dans la région.

- Les États-Unis sont l'un des plus grands contributeurs au marché des sacs pour risques biologiques en raison du lourd fardeau du cancer dans le pays. Selon les statistiques sur le cancer 2022 de l'American Cancer Society, 1918030 nouveaux cas de cancer devraient survenir aux États-Unis en 2022. Les déchets produits dans les centres de cancérologie sont particulièrement dangereux car le traitement du cancer implique souvent une chimiothérapie et une radiothérapie, qui sont dangereuses pour les patients. les employés et les visiteurs. Divers médicaments et produits de diagnostic utilisent également des radio-isotopes, qui peuvent provoquer des mutations s'ils sont exposés sans protection. En conséquence, le lourd fardeau du cancer dans le pays devrait stimuler la croissance du marché des sacs à risque biologique au cours de la période de prévision.

- En plus du bassin élevé de patients, les initiatives stratégiques adoptées par les acteurs du marché contribuent également à la croissance du marché des sacs pour risques biologiques dans la région. Par exemple, en février 2021, Vonco Products LLC, un fabricant de dispositifs médicaux étanches aux liquides, de sacs de fluides et de solutions de prévention des infections, a augmenté sa production de sacs de transport pour déchets biologiques de 95 kPa pour répondre à la demande croissante de transport sûr des déchets biologiques dangereux. L'augmentation de la production indique la forte demande de sacs pour risques biologiques dans la région, qui devrait également se poursuivre au cours de la période de prévision.

- Par conséquent, compte tenu des facteurs mentionnés ci-dessus, tels que le nombre élevé de patients atteints de cancer et les initiatives croissantes des entreprises, la croissance du marché étudié est prévue dans la région Amérique du Nord.

Aperçu du marché des sacs pour risques biologiques

Le marché des sacs pour risques biologiques est fragmenté et se compose de nombreux acteurs importants. Cependant, quelques acteurs majeurs dominent actuellement le marché en termes de part de marché. Ces sociétés dominantes comprennent Thermo Fisher Scientific, International Plastics Inc, Harbor Group (SP Bel-Art), Merck KGaA et Inteplast Group Corporation (Minigrip, LLC).

Leaders du marché des sacs pour risques biologiques

-

Thermo Fisher Scientific

-

International Plastics Inc

-

Merck KGaA

-

Inteplast Group Corporation (Minigrip, LLC)

-

Harbour Group (SP Bel-Art)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des sacs pour risques biologiques

- Avril 2022 Le tribunal du Bengale occidental de l'Autorité de décision anticipée (AAR) a annoncé en avril 2022 que les services offerts au gouvernement de l'État pour la collecte et l'élimination des déchets biomédicaux sont exonérés de la TPS.

- Janvier 2022 La South Delhi Municipal Corporation (SDMC) a établi des numéros d'assistance téléphonique pour la collecte des déchets biomédicaux au domicile des patients de Covid-19.

Segmentation de lindustrie des sacs à risque biologique

Conformément à leur portée, les sacs pour déchets biologiques sont conçus pour collecter les déchets biomédicaux. Les déchets biomédicaux sont tous les déchets tels que les déchets animaux, microbiens, pathologiques et les fluides corporels humains qui doivent être éliminés correctement.

Le marché des sacs pour risques biologiques est segmenté par matériau de produit (LDPE, HDPE, cellophane et polypropylène), application (infections, déchets médicaux, produits chimiques et pharmaceutiques, et autres), utilisateur final (hôpitaux, laboratoires de diagnostic et autres) et géographie ( Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique et Amérique du Sud). Le rapport couvre également les tailles et tendances estimées du marché pour 17 pays dans les principales régions du monde.

Le rapport propose la valeur (en millions de dollars) pour les segments ci-dessus.

| Par matériau de produit | PEBD | ||

| PEHD | |||

| Cellophane | |||

| Polypropylène | |||

| Par candidature | Infections | ||

| Déchets de soins de santé | |||

| Chimique et Pharmaceutique | |||

| Autres applications | |||

| Par utilisateur final | Hôpitaux | ||

| Laboratoires de diagnostic | |||

| Autres utilisateurs finaux | |||

| Géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| L'Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Le reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Australie | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | CCG | ||

| Afrique du Sud | |||

| Reste du Moyen-Orient et Afrique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

FAQ sur les études de marché sur les sacs à risque biologique

Quelle est la taille actuelle du marché des sacs à risque biologique ?

Le marché des sacs à risque biologique devrait enregistrer un TCAC de 5,5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des sacs à risque biologique ?

Thermo Fisher Scientific, International Plastics Inc, Merck KGaA, Inteplast Group Corporation (Minigrip, LLC), Harbour Group (SP Bel-Art) sont les principales sociétés opérant sur le marché des sacs à risque biologique.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des sacs à risque biologique ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des sacs à risque biologique ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des sacs pour risques biologiques.

Quelles années couvre ce marché des sacs pour risques biologiques ?

Le rapport couvre la taille historique du marché du marché des sacs à risque biologique pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des sacs à risque biologique pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Medical Devices Reports

Popular Healthcare Reports

Other Popular Industry Reports

Rapport sur lindustrie des sacs à risque biologique

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des sacs à risque biologique 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des sacs à risque biologique comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.