Analyse du marché du bioéthanol

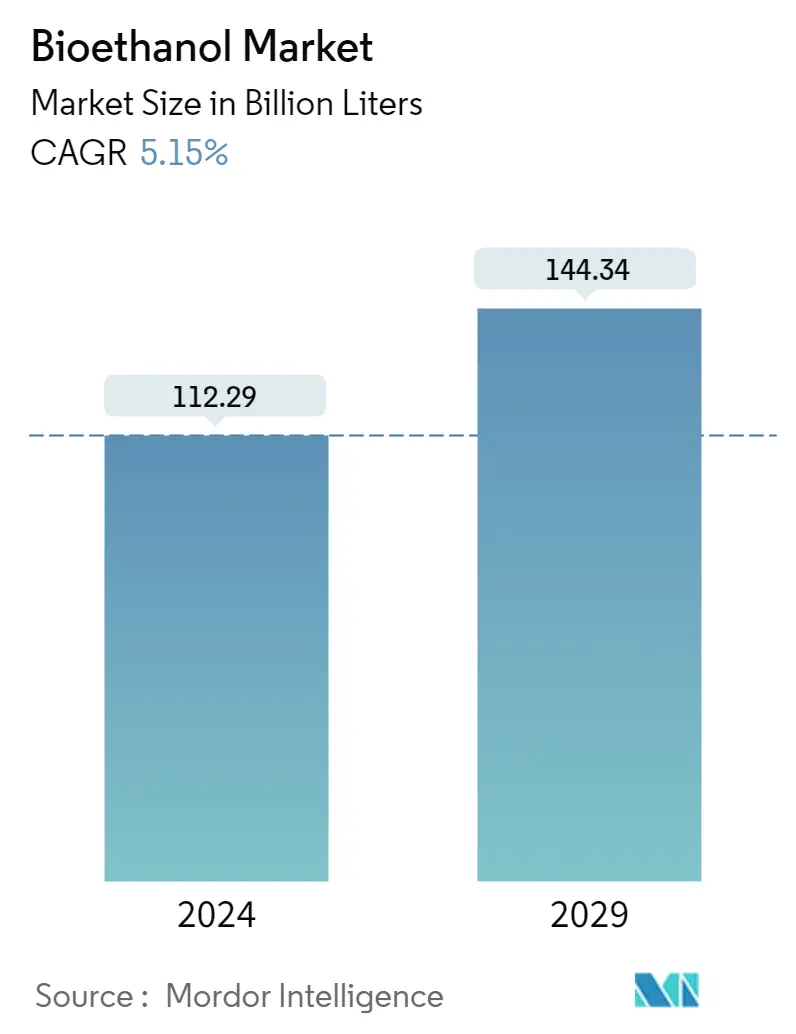

La taille du marché du bioéthanol est estimée à 112,29 milliards de litres en 2024 et devrait atteindre 144,34 milliards de litres dici 2029, avec une croissance de 5,15 % au cours de la période de prévision (2024-2029).

Le marché du bioéthanol a été affecté par le COVID-19 en raison de perturbations dans la chaîne dapprovisionnement. Cependant, le marché a rebondi en 2021. Les principaux facteurs qui ont motivé le marché ont été l'augmentation des initiatives gouvernementales et les restrictions accrues sur la commercialisation de l'essence contenant un pourcentage plus élevé d'éthanol aux États-Unis.

À court terme, la multiplication des initiatives favorables, la combinaison des mandats des organismes de réglementation et les préoccupations environnementales croissantes concernant l'utilisation de combustibles fossiles et le besoin de biocarburants sont les facteurs qui stimulent la croissance du marché.

L'abandon progressif des véhicules à carburant en raison de la demande croissante de voitures électriques et le déplacement de l'attention vers le biobutanol sont des facteurs qui entravent la croissance du marché.

Le développement de la production de bioéthanol de deuxième génération et laugmentation de la consommation de biocarburants comme le bioéthanol dans lindustrie aéronautique sont susceptibles de créer des opportunités pour le marché à lavenir.

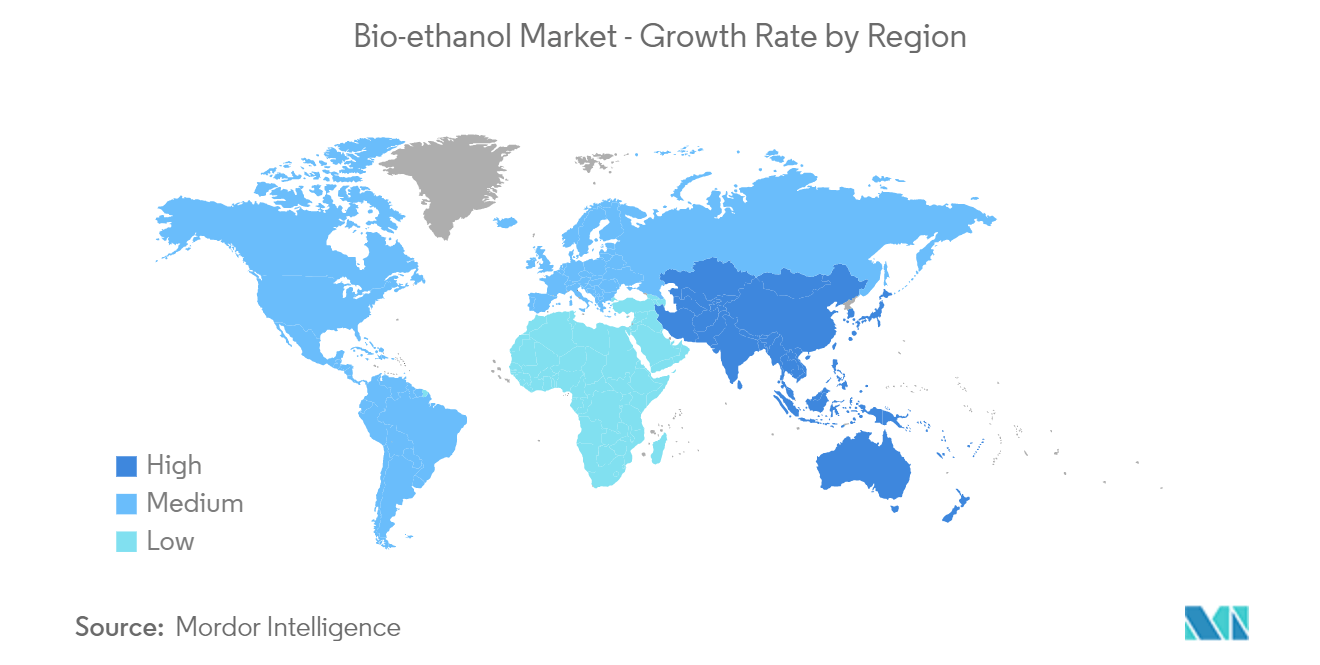

L'Amérique du Nord dominait le marché mondial, les États-Unis ayant la plus grande consommation.

Tendances du marché du bioéthanol

Utilisation croissante dans le secteur de lautomobile et des transports

Les applications les plus étendues du bioéthanol sont les carburants et les additifs pour carburants dans les industries de l'automobile et des transports. Il est utilisé aux côtés de lessence conventionnelle pour alimenter les moteurs à essence des véhicules routiers. Il peut également produire de lETBE (éthyl-tert-butyl-éther), un booster doctane utilisé dans de nombreux types dessence.

Le mélange du bioéthanol avec des carburants conventionnels améliore son caractère renouvelable. L'énergie E10 est ainsi nommée car elle contient 10 % d'éthanol. Le bioéthanol est un carburant à faible teneur en carbone qui pourrait contribuer à décarboner le secteur des transports.

Aux États-Unis, des incitations fiscales ont été accordées aux distributeurs d'essence pour l'utilisation du bioéthanol comme rehausseur d'indice d'octane et comme diluant du gaz au cours des trois dernières décennies. Cela a stimulé lutilisation du bioéthanol dans ce secteur.

Les producteurs de biocarburants aux États-Unis ont reçu un coup de pouce grâce à la dernière législation, qui prévoit un financement et des crédits d'impôt essentiels pour la production de carburants à faible teneur en carbone. Un financement de 500 millions de dollars a été alloué à l'amélioration des infrastructures de biocarburants en installant des réservoirs de stockage et des équipements associés pour les mélanges éthanol-biodiesel.

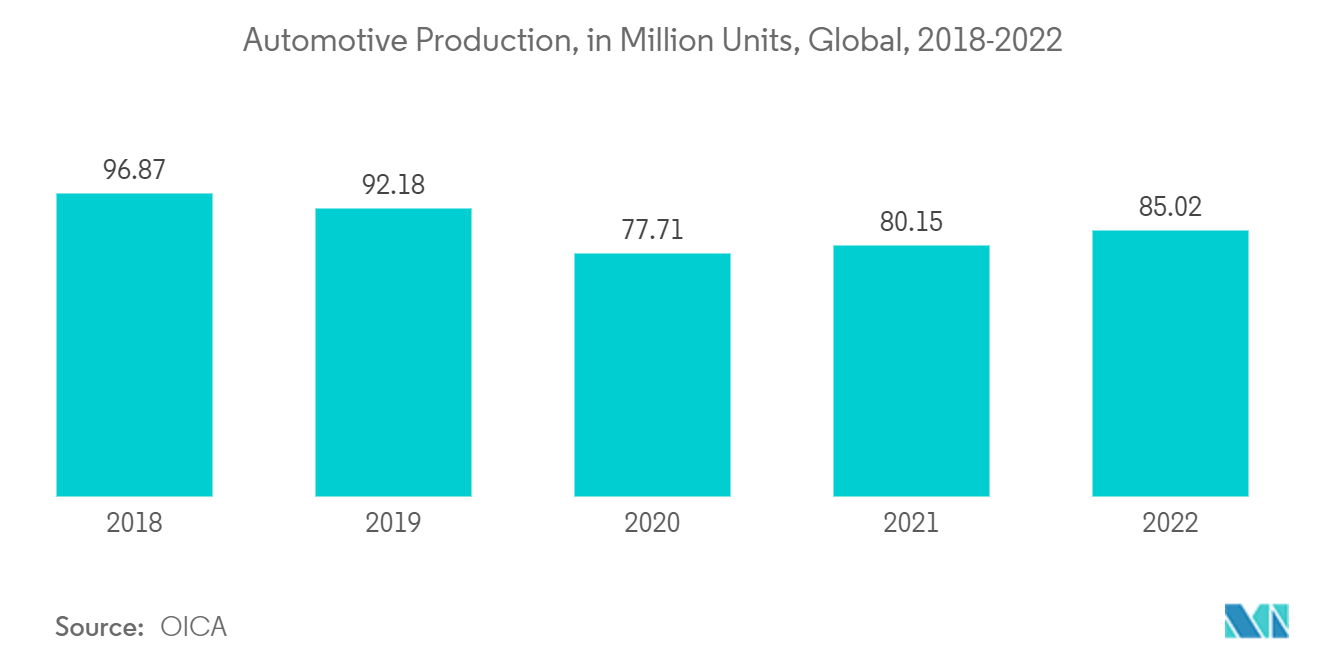

En 2022, selon les données de l'OICA, la production globale d'automobiles a augmenté de 6 % par rapport à 2021. La production automobile mondiale en 2022 était d'environ 85,02 millions d'unités.

Les régions Asie-Océanie et Amériques ont enregistré une production automobile de 50,02 millions et 17,75 millions d'unités en 2022, soit une augmentation de près de 7% et 10% respectivement par rapport à 2020. Cependant, l'Europe a enregistré une production de 16,21 millions d'unités en 2022, une baisse de 1% par rapport à la production réalisée en 2021.

En outre, en 2021, le Département de l'Énergie des États-Unis a annoncé qu'il fournirait 64,7 millions de dollars de fonds pour des projets de recherche et de développement dédiés à la production de biocarburants à faible coût en remplacement des combustibles fossiles pour les transports lourds comme les avions, afin de renforcer l'engagement de l'Amérique à atteindre un niveau net d'énergie. -zéro émission dici 2050.

Alors que diverses économies annoncent leur intention daugmenter la consommation de bioéthanol dans les carburants, la demande de bioéthanol va probablement augmenter au cours de la période de prévision.

La région Amérique du Nord dominera le marché

La région nord-américaine domine la part de marché du bioéthanol. Les États-Unis sont le plus grand producteur mondial de bioéthanol, suivis par le Brésil, la Chine, lInde et le Canada. C'est également le plus gros consommateur de bioéthanol.

Ces dernières années, la production de bioéthanol a augmenté en raison dobjectifs plus élevés en matière de normes sur les carburants renouvelables (RFS) et de la croissance de la consommation intérieure dessence automobile, dont la quasi-totalité est désormais mélangée à 10 % déthanol en volume.

En 2021, la production globale d'automobiles en Amérique du Nord était d'environ 13427869 unités, contre 13374404 unités en 2020.

Environ 93 % des 263 millions d'automobiles immatriculées dans le pays peuvent circuler sur l'E15. En outre, environ 22 millions de véhicules polycarburants (FFV) aux États-Unis peuvent fonctionner avec des mélanges d'éthanol allant jusqu'à l'E85.

La Norme canadienne sur les carburants propres exige que les fournisseurs de carburants liquides (essence, diesel et mazout domestique) réduisent progressivement l'intensité carbone des carburants qu'ils produisent et vendent pour utilisation au Canada, ce qui entraîne une réduction de l'intensité carbone des carburants liquides. utilisée au Canada denviron 13 % (en dessous des niveaux de 2016) dici 2030.

Certaines initiatives incluent le récent investissement de 1,5 milliard de dollars du gouvernement canadien dans un Fonds pour les carburants à faible émission de carbone et à zéro émission, qui pourrait renforcer le soutien à la production locale et à l'adoption de carburants à faible émission de carbone comme l'hydrogène et les biocarburants.

En raison de tous les facteurs mentionnés ci-dessus, la demande sur le marché étudié devrait augmenter dans la région nord-américaine.

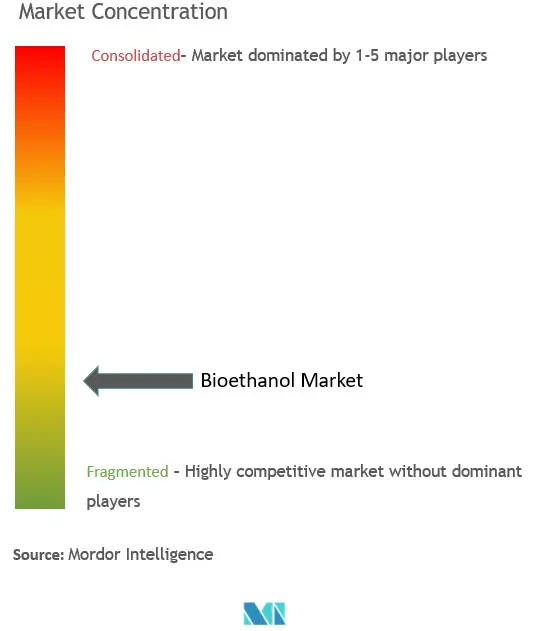

Aperçu du marché du bioéthanol

Le marché du bioéthanol est modérément fragmenté. Certains acteurs majeurs du marché incluent POET LLC, Valero, ADM, Green Plains Inc. et Alto Ingredients Inc., entre autres (sans ordre particulier).

Leaders du marché du bioéthanol

-

POET, LLC.

-

Valero

-

ADM

-

Green Plains Inc.

-

Alto Ingredients Inc

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du bioéthanol

- Janvier 2023 United Airlines, Tallgrass et Green Plains Inc. ont annoncé une coentreprise avec Blue Blade Energy pour développer et commercialiser une nouvelle technologie de carburant d'aviation durable (SAF) qui utilise de l'éthanol comme matière première.

- Septembre 2022 CropEnergies AG prend une participation dans la start-up néerlandaise de produits chimiques biosourcés Syclus BV, Maastricht. L'objectif de l'entreprise est de construire une usine à l'échelle industrielle pour produire de l'éthylène renouvelable à partir d'éthanol renouvelable.

- Mai 2022 Blue Biofuels Inc. a annoncé que sa cinquième génération de machine de transformation de cellulose en sucre ( CTS ) était dans les délais et que les tests et la poursuite de l'ingénierie vers des volumes plus importants ont commencé. De plus, Blue Biofuels a établi une feuille de route et a engagé KR Komarek Inc. pour construire les successeurs de la machine CTS de cinquième génération via la commercialisation.

Segmentation de lindustrie du bioéthanol

Le bioéthanol est un liquide clair et incolore, biodégradable et considéré comme un carburant vert. Il est produit par la fermentation du sucre et des rendements de plantes féculentes comme le maïs, la canne à sucre et la biomasse lignocellulosique. Le bioéthanol est principalement utilisé dans lindustrie automobile comme amplificateur dindice doctane pour réduire le cliquetis du moteur.

Le marché du bioéthanol est segmenté par type de matière première (canne à sucre, maïs, blé et autres types de matières premières), par application (automobile et transports, aliments et boissons, produits pharmaceutiques, cosmétiques et soins personnels, et autres applications) et par géographie (Asie-Pacifique, Amérique du Nord, Europe, Amérique du Sud, Moyen-Orient et Afrique). Le rapport propose la taille du marché et les prévisions en volume (millions de litres) pour tous les segments ci-dessus.

| Canne à sucre |

| Maïs |

| Blé |

| Autres types de matières premières |

| Automobile et transports |

| Nourriture et boisson |

| Pharmaceutique |

| Cosmétiques et soins personnels |

| Autres applications |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Le reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Type de matière première | Canne à sucre | |

| Maïs | ||

| Blé | ||

| Autres types de matières premières | ||

| Application | Automobile et transports | |

| Nourriture et boisson | ||

| Pharmaceutique | ||

| Cosmétiques et soins personnels | ||

| Autres applications | ||

| Géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Le reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

FAQ sur les études de marché sur le bioéthanol

Quelle est la taille du marché du bioéthanol ?

La taille du marché du bioéthanol devrait atteindre 112,29 milliards de litres en 2024 et croître à un TCAC de 5,15 % pour atteindre 144,34 milliards de litres dici 2029.

Quelle est la taille actuelle du marché du bioéthanol ?

En 2024, la taille du marché du bioéthanol devrait atteindre 112,29 milliards de litres.

Qui sont les principaux acteurs du marché du bioéthanol ?

POET, LLC., Valero, ADM, Green Plains Inc., Alto Ingredients Inc sont les principales sociétés opérant sur le marché du bioéthanol.

Quelle est la région qui connaît la croissance la plus rapide sur le marché du bioéthanol ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché du bioéthanol ?

En 2024, lAmérique du Nord représente la plus grande part de marché du marché du bioéthanol.

Quelles années couvre ce marché du bioéthanol et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché du bioéthanol était estimée à 106,79 milliards de litres. Le rapport couvre la taille historique du marché du bioéthanol pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du bioéthanol pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie du bioéthanol

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du bioéthanol 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du bioéthanol comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.