Analyse du marché des contenants de boissons

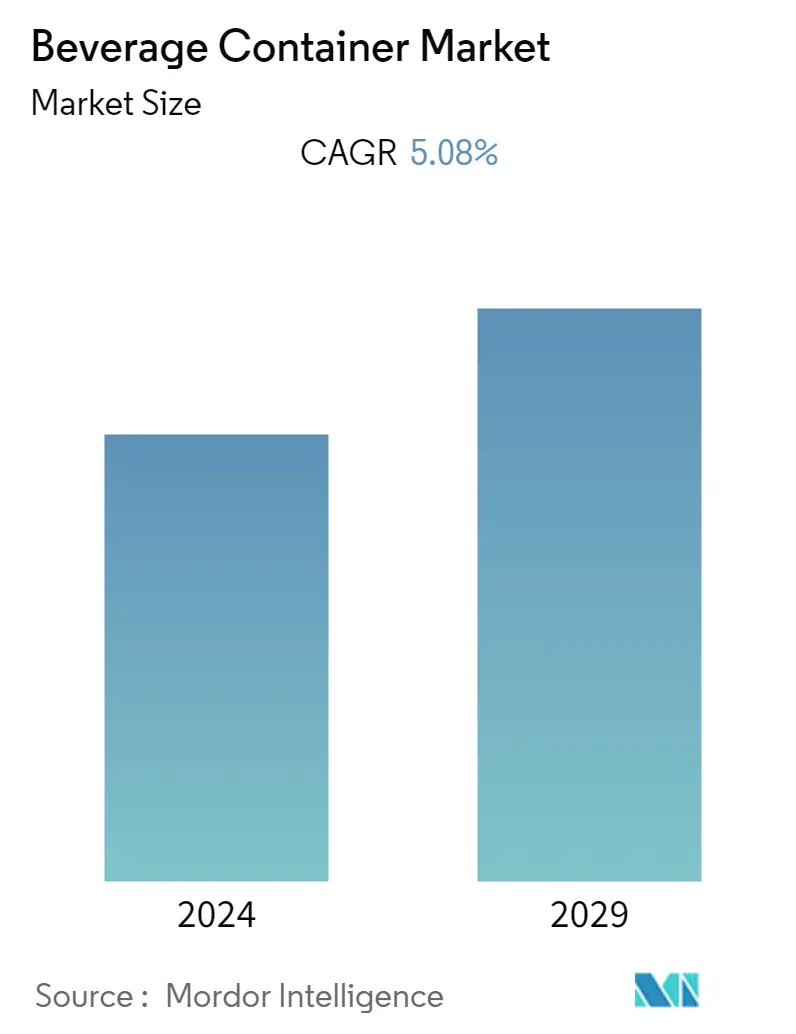

Le marché des contenants de boissons était évalué à 204,02 milliards USD en 2020 et devrait atteindre 283,98 milliards USD dici 2026 et croître à un TCAC de 5,08 % sur la période de prévision (2021-2026). La croissance de ce marché est alimentée par laugmentation des applications, les progrès technologiques et la demande croissante dans les régions en développement, comme lAsie-Pacifique et lAmérique latine. Cette croissance peut être attribuée à laugmentation des revenus disponibles, à la croissance démographique et à la dépendance croissante à légard de la consommation de boissons.

- Les améliorations technologiques indiquent une croissance durable du marché des contenants de boissons. Les fabricants sont désormais en mesure doffrir une résistance similaire avec une épaisseur, un poids et un matériau utilisés réduits. Cela leur permet de fournir de meilleures solutions tout en maintenant un coût inférieur. La baisse des prix est significative car elle fonctionne avec des marges bénéficiaires très faibles, de près de 8 à 10 %. Par exemple, les emballages en verre sont 100 % recyclables, ce qui en fait une option demballage souhaitable du point de vue environnemental. Six tonnes de verre recyclé permettent d'économiser directement six tonnes de ressources et de réduire les émissions de CO2 d'une tonne.

- La tendance croissante à la réutilisation des bouteilles et des contenants de boissons est qualifiée de recommerce. Le recommerce a permis aux acteurs de l'emballage de proposer leurs produits dans des bouteilles en verre. Cela devrait favoriser ladoption de bouteilles et de contenants de boissons réutilisables au cours de la période de prévision. Par exemple, en janvier 2019, le lancement de Loop, une initiative d'emballage durable dirigée par l'entreprise de recyclage du New Jersey, TerraCycle, qui a fait ses débuts au Forum économique mondial, permet l'utilisation d'emballages réutilisables en acier, en verre et en plastique durable pour le quotidien. articles. L'initiative permet à l'utilisateur de commander des produits fabriqués par les entreprises participantes, qui sont livrés dans des emballages spéciaux réutilisables, les fabricants repensant les contenants de produits pour certains de leurs produits les plus populaires.

- Lun des facteurs importants à lorigine de la croissance du marché est laugmentation de la consommation de bière dans le monde. La bière est l'une des boissons alcoolisées qui utilisent des bouteilles en verre et des canettes métalliques pour l'emballage des boissons. Il est emballé dans des bouteilles en verre de couleur foncée pour préserver le contenu, susceptible de se détériorer lorsqu'il est exposé aux rayons UV. En outre, la demande pour différentes tailles de bière et les avantages, comme la consommation unique, font de la bière une option privilégiée pour un large éventail de consommateurs, stimulant ainsi la croissance de l'industrie des contenants de boissons.

- Selon le rapport annuel 2018 du US Beer Institute, lindustrie brassicole américaine vend chaque année plus de 119,3 milliards de dollars de bière et de boissons à base de malt aux consommateurs américains. De plus, selon les affaires industrielles de la NBWA de 2019, les consommateurs américains âgés de 21 ans et plus ont consommé 26,5 gallons de bière et de cidre par personne en 2018, sur la base des données sur les expéditions de bière et des statistiques démographiques du recensement américain. De tels exemples indiquent que le marché des récipients en verre est sur le point de croître au cours de la période de prévision.

- Depuis lapparition de la COVID-19, les pays se tournent vers les plastiques à usage unique. Les chaînes dapprovisionnement sont également mises à rude épreuve pour répondre à laugmentation de la demande demballages plastiques à usage unique. La propagation du nouveau coronavirus na pas eu deffet négatif majeur sur le marché, car les conteneurs soutiennent les industries vitales de lalimentation, des boissons et des produits pharmaceutiques qui relèvent des services essentiels et ne peuvent être interrompus tant que la pandémie nest pas terminée.

Tendances du marché des contenants de boissons

Lemballage plastique détient une part de marché importante

- La recyclabilité et la capacité dêtre moulé sous différentes formes font du plastique un choix attrayant pour les fabricants de boissons. En outre, le matériau est également capable de permettre aux entreprises de boissons d'améliorer la commodité (faible poids). En outre, les initiatives écologiques de nombreuses entreprises de boissons devraient alimenter la demande de contenants en PET au cours des quatre prochaines années.

- La préférence croissante des consommateurs pour une bouteille en plastique recyclable oblige également les vendeurs à innover en créant de nouveaux produits sur le marché. Par exemple, en octobre 2019, Coca-Cola a lancé une nouvelle bouteille en plastique fabriquée à partir de plastique marin. Environ 300 flacons échantillons ont été produits à partir de 25 % de plastique marin recyclé récupéré de la mer Méditerranée et des plages.

- Lindustrie agroalimentaire est lun des plus gros consommateurs de plastique. Dans l'industrie des boissons, l'adoption du PET recyclable (rPET) a connu une augmentation considérable, en raison des politiques d'emballage durable des grandes sociétés de boissons basées aux États-Unis, telles que Coca Cola et PepsiCo. Par exemple, en 2018, Nestlé a lancé sa première bouteille 100 % rPET (polyéthylène téréphtalate recyclé). L'entreprise prévoit de passer à 25 % de bouteilles en rPET d'ici 2021 et à 50 % d'emballages en rPET d'ici 2025. De plus, Danone s'est engagé à ce que ses bouteilles d'eau de la marque Evian contiennent 100 % de PET recyclé d'ici 2025.

- Le plastique reste le type de récipient le plus préféré pour emballer leau, outre les boissons gazeuses et les jus de fruits. Nestlé, une entreprise leader dans le segment de l'eau conditionnée, s'est récemment engagée à augmenter son utilisation de plastiques recyclés, dont 25 % de rPET (PET recyclé) dans ses bouteilles, dans toute l'Europe, d'ici 2025.

- La croissance du marché de l'eau en bouteille PET est favorisée par les économies en développement de la Chine, de l'Inde et du Brésil, qui ont enregistré une augmentation de l'adoption de l'eau en bouteille, outre la croissance dans des régions dominantes telles que les États-Unis et le Royaume-Uni, parmi lesquelles autres.

LAmérique du Nord détiendra une part de marché maximale

- Lemballage est le facteur le plus critique qui joue un rôle essentiel dans la consommation généralisée de boissons dans le monde. La forte demande de solutions demballage durables et pratiques stimulera la demande de contenants de boissons en Amérique du Nord. Selon le rapport sur les boissons 2018 de l'Association for Packaging and Processing Technologies (PMMI), l'industrie nord-américaine des boissons devrait enregistrer une croissance de 4,5 % au cours de la période 2018-2028.

- De plus, les entreprises adoptent des solutions demballage innovantes pour les boissons afin de les rendre attrayantes et différenciantes en rayon. Un emballage et une étiquette utiles mettent en valeur la proposition de vente unique, mettant en valeur tout ce qui distingue le produit. Par exemple, en 2019, la société australienne a2 Milk Company a étendu sa présence aux États-Unis, avec sa gamme de lait a2 livrée dans des cartons à pignon d'Evergreen Packaging LLC (une société basée aux États-Unis). Ces cartons utilisent des graphiques en couleur pour différencier les variétés de lait. Les graphiques sur lemballage décrivent également la différence a2 Milk.

- De plus, le gouvernement californien a répertorié quelques réglementations associées aux contenants en plastique qui doivent être respectées par chaque fabricant. Les fabricants doivent respecter au moins l'une des réglementations suivantes le contenant doit être produit à partir d'au moins 25% de matériaux recyclés, il doit être réutilisable, avoir un taux de recyclage d'au moins 45% et contenir des conservateurs floraux pouvant être utilisés dans l'industrie florale. affaires à un stade ultérieur.

- Ces dernières années, les États-Unis ont mis laccent sur les emballages en verre recyclé. Selon le Glass Packaging Institute des États-Unis, le pays utilise chaque année plus de 3,35 millions de tonnes demballages en verre. Plus de 35 % de ce chiffre représentait la production de récipients en verre en 2018. Dans le cadre de cette démarche, le pays a construit plus de 80 usines de recyclage pour tous les matériaux recyclables.

- Avec la demande croissante de bouteilles et de contenants en verre aux États-Unis, les entreprises étrangères cherchent à saisir les opportunités dexpansion dans le pays. Par exemple, en août 2019, la société japonaise Arglass Yamamura LLC a annoncé un investissement de plus de 123 millions de dollars pour construire une usine de fabrication en Géorgie du Sud. Avec cette démarche stratégique, l'entreprise prévoyait d'utiliser sa dernière technologie de formage du verre.

Aperçu du marché des contenants de boissons

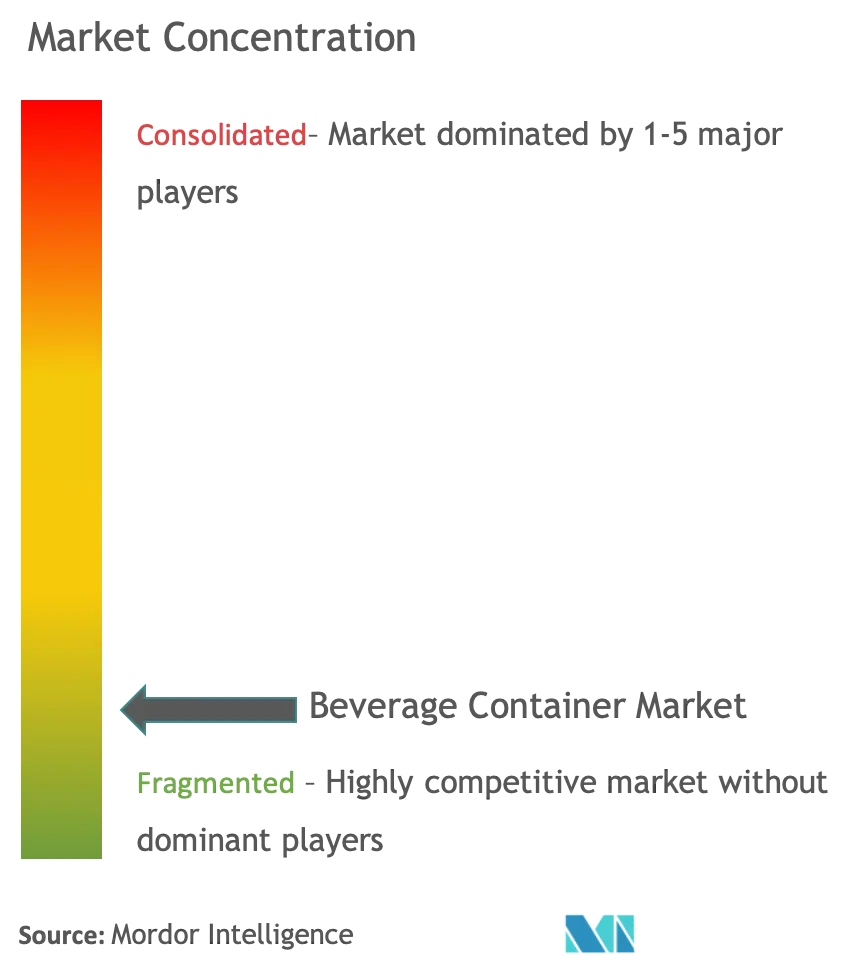

Le marché des contenants de boissons est très compétitif, compte tenu de la nature fragmentée du marché. Par conséquent, les acheteurs du marché (entreprises de boissons) ont un pouvoir de négociation plus élevé. Avec lévolution des attentes des consommateurs et des gouvernements, les acheteurs sont susceptibles de changer de fournisseur demballages en conséquence. Les fabricants de conteneurs ajustent leurs capacités de production et se tournent vers dautres matériaux pour suivre lévolution de la demande. Certains des développements récents sur le marché sont:.

- En février 2020, Amcor a annoncé ses dernières conceptions personnalisées lors du Wine and Grape Symposium, en Amérique du Nord. L'entreprise a également annoncé une collaboration avec Garçon Wines, une start-up britannique. Grâce à cette collaboration, Amcor produira aux États-Unis des bouteilles de vin plates fabriquées à partir de plastique PET recyclé post-consommation (PCR).

- En janvier 2020, Ardagh Group, Glass – North America, une unité commerciale d'Ardagh Group SA et le plus grand fabricant national de bouteilles en verre pour le marché du vin aux États-Unis, a présenté six nouveaux modèles sophistiqués de bouteilles de vin en verre.

Leaders du marché des contenants de boissons

-

Amcor Limited

-

Tetra Pak International S.A.

-

Crown Holdings Incorporated

-

Mondi Group

-

Piramal Enterprises

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Segmentation de lindustrie des contenants de boissons

Les récipients en plastique (polymère de polyéthylène haute densité (HDPE), polymères de polyéthylène téréphtalate (PET), de verre, de métal (aluminium, acier) et de carton (multicouche / aseptique) qui sont utilisés pour protéger les boissons de la contamination sont pris en compte dans le champ d'application.

| Plastique | Eau |

| Boissons gazeuses | |

| Boissons aux fruits | |

| Lait | |

| Autres boissons non alcoolisées | |

| Métal | Boissons gazeuses |

| Bière | |

| Boissons aux fruits | |

| Thé/café prêt à boire | |

| Autres boissons non alcoolisées | |

| Verre | Bière |

| Vin | |

| Boissons gazeuses | |

| Autres boissons alcoolisées | |

| Autres boissons non alcoolisées | |

| Conteneur en carton | Lait |

| Boissons aux fruits | |

| Autres boissons |

| Amérique du Nord |

| L'Europe |

| Asie-Pacifique |

| l'Amérique latine |

| Moyen-Orient et Afrique |

| Par matériau | Plastique | Eau |

| Boissons gazeuses | ||

| Boissons aux fruits | ||

| Lait | ||

| Autres boissons non alcoolisées | ||

| Métal | Boissons gazeuses | |

| Bière | ||

| Boissons aux fruits | ||

| Thé/café prêt à boire | ||

| Autres boissons non alcoolisées | ||

| Verre | Bière | |

| Vin | ||

| Boissons gazeuses | ||

| Autres boissons alcoolisées | ||

| Autres boissons non alcoolisées | ||

| Conteneur en carton | Lait | |

| Boissons aux fruits | ||

| Autres boissons | ||

| Géographie | Amérique du Nord | |

| L'Europe | ||

| Asie-Pacifique | ||

| l'Amérique latine | ||

| Moyen-Orient et Afrique | ||

FAQ sur les études de marché sur les contenants de boissons

Quelle est la taille actuelle du marché des contenants de boissons ?

Le marché des contenants de boissons devrait enregistrer un TCAC de 5,08 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des conteneurs de boissons ?

Amcor Limited, Tetra Pak International S.A., Crown Holdings Incorporated, Mondi Group, Piramal Enterprises sont les principales sociétés opérant sur le marché des conteneurs de boissons.

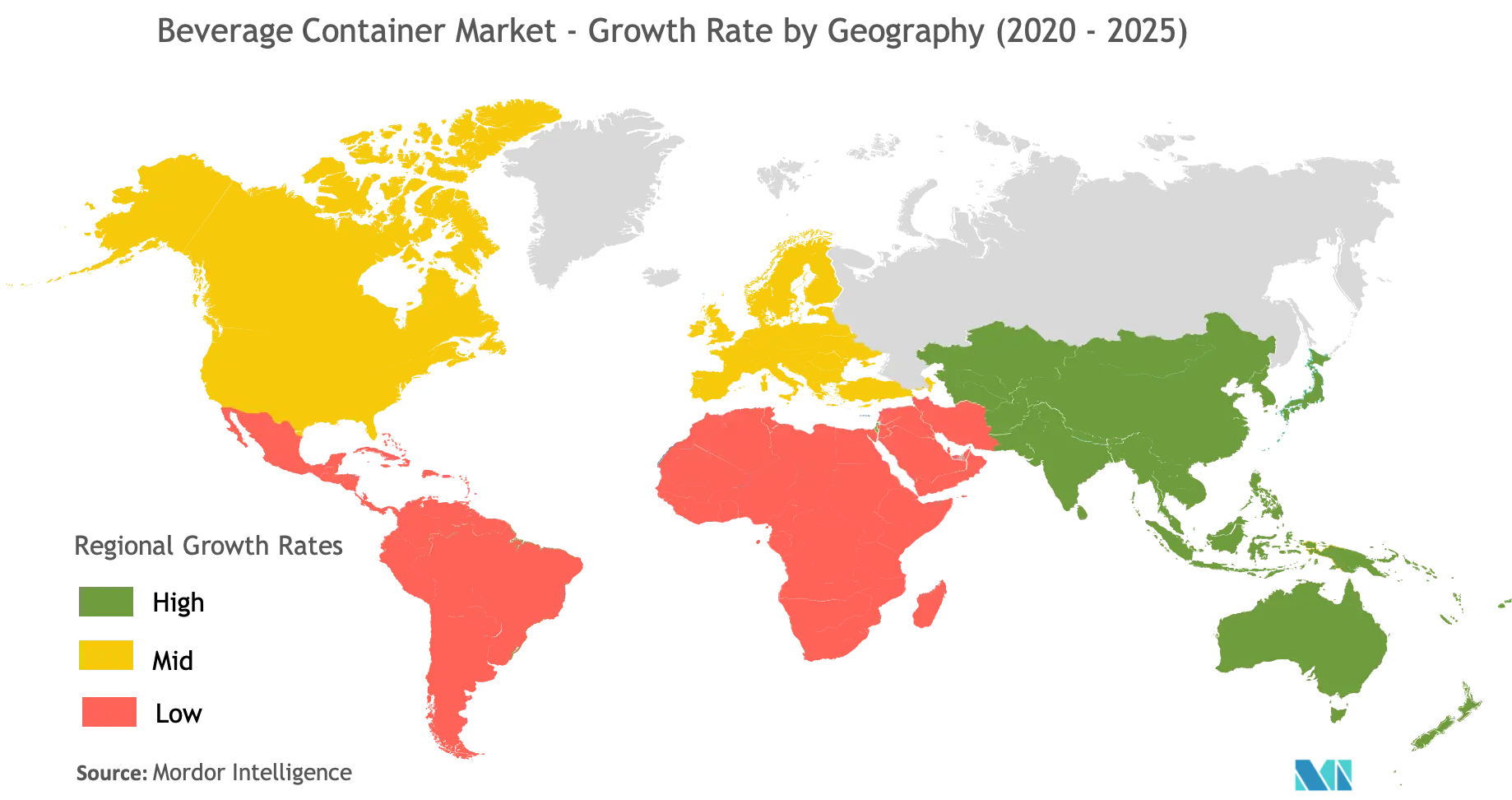

Quelle est la région qui connaît la croissance la plus rapide sur le marché des conteneurs de boissons ?

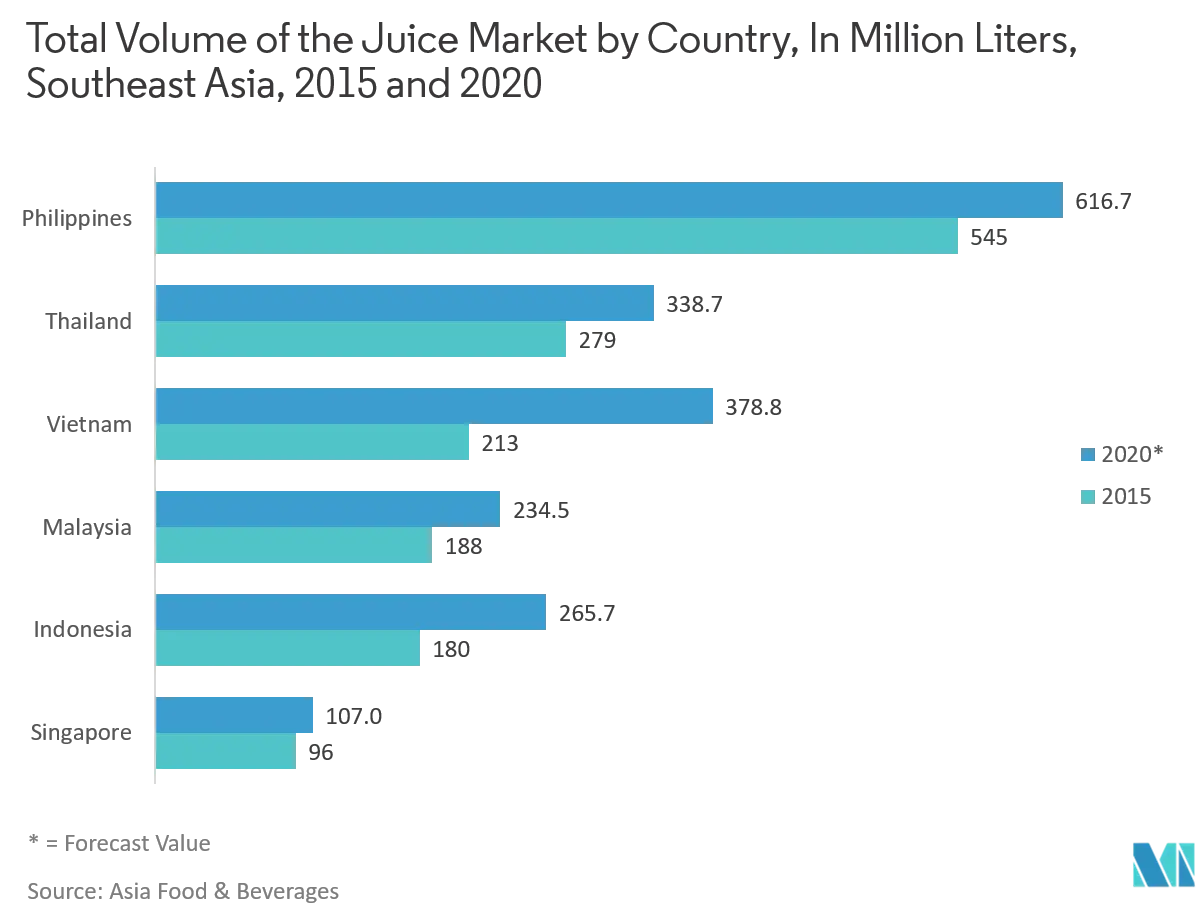

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des conteneurs de boissons ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des conteneurs de boissons.

Quelles années couvre ce marché des contenants de boissons ?

Le rapport couvre la taille historique du marché des conteneurs de boissons pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des conteneurs de boissons pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des contenants de boissons

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des conteneurs de boissons 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des conteneurs de boissons comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.