Analyse du marché du bêta-carotène

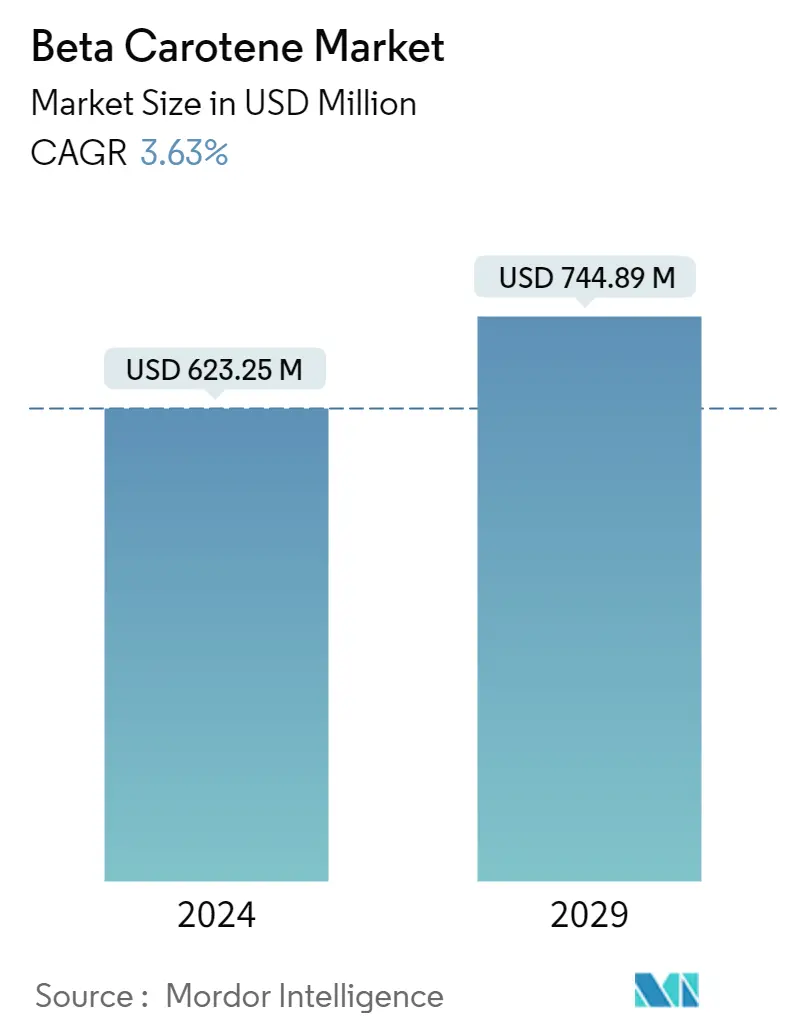

La taille du marché du bêta-carotène est estimée à 623,25 millions de dollars en 2024 et devrait atteindre 744,89 millions de dollars dici 2029, avec une croissance de 3,63 % au cours de la période de prévision (2024-2029).

- Le bêta-carotène est un pigment organique rouge-orange fortement coloré que l'on trouve en abondance dans les plantes et les fruits. Le bêta-carotène présente dénormes bienfaits pour la santé en tant que provitamine A et est également populaire comme colorant pour les applications alimentaires et de boissons. Le bêta-carotène est un puissant antioxydant, il aide l'organisme à éliminer les radicaux libres, limitant ainsi les dommages aux membranes cellulaires, à l'ADN et aux structures protéiques de la cellule, réduisant ainsi le risque de cancer.

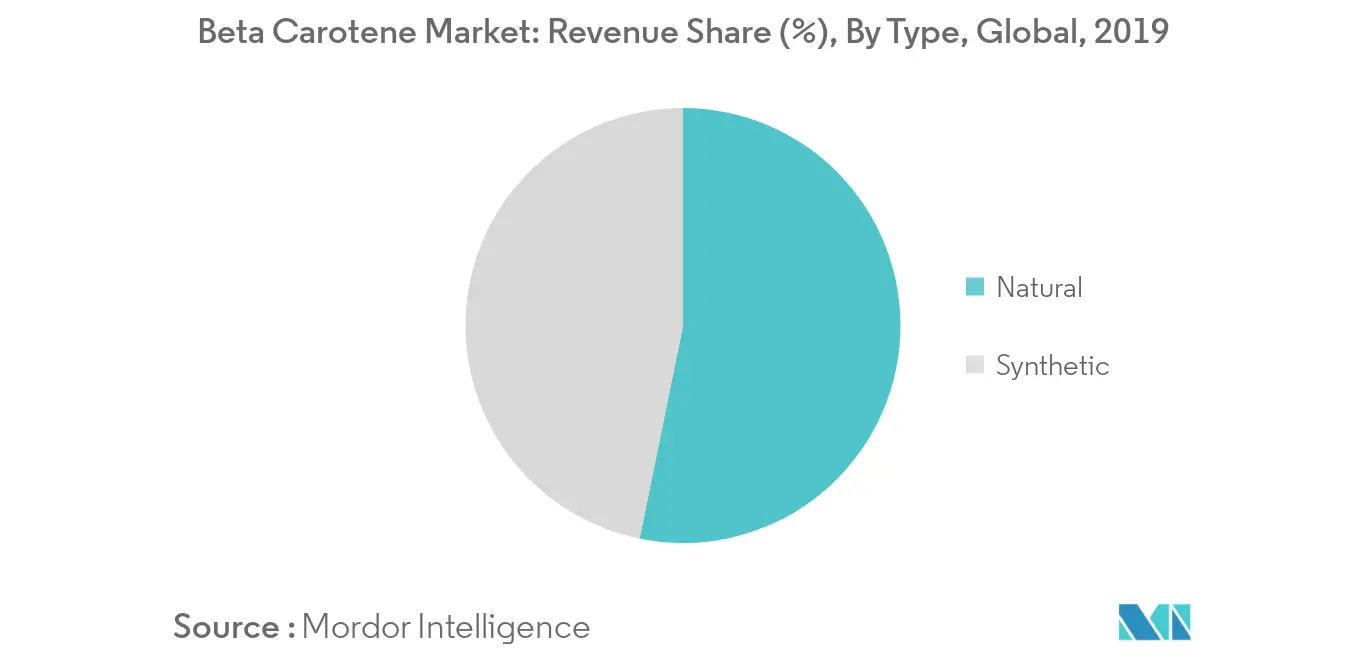

- La préférence croissante pour les ingrédients d'origine naturelle et les solutions d'étiquetage plus propres a stimulé la croissance du segment du bêta-carotène naturel.

- La demande accrue de produits alimentaires et de compléments alimentaires renforçant limmunité parmi les consommateurs a été observée pendant la pandémie de COVID-19, ce qui a encouragé les acteurs clés à innover dans cette catégorie. En outre, diverses études scientifiques ont montré que la consommation régulière de produits alimentaires riches en bêta-carotène, en acide ascorbique et en d'autres vitamines essentielles sont de bonnes options pour renforcer la résilience de l'organisme contre les virus tels que le COVID-19, créant ainsi une croissance potentielle du marché pour le catégorie.

- La demande croissante de bêta-carotène dans l'industrie alimentaire, associée à son application répandue dans d'autres industries d'utilisateurs finaux, telles que les produits pharmaceutiques pour la coloration, la source de provitamine A dans les compléments alimentaires, l'ingrédient santé dans l'alimentation animale, l'antioxydant dans les produits cosmétiques, a été propulsant la croissance du marché à léchelle mondiale.

Tendances du marché du bêta-carotène

Demande croissante de colorants naturels dans lindustrie alimentaire et des boissons

Les consommateurs exigent des étiquettes propres sur les produits pour savoir exactement ce qu'ils consomment et à quelles quantités. Leur intérêt pour lidentification des ingrédients présents dans les produits a déclenché le marché des produits clean label. Les consommateurs du monde entier sont très préoccupés par les effets à long terme des colorants synthétiques sur la santé et préfèrent donc les colorants naturels dans leurs aliments. Le bêta-carotène est largement utilisé comme colorant pour les boissons et les aliments. À cet égard, en 2017, BASF SE a lancé une poudre de bêta-carotène à 10 %, Lucarotin 10 CWD (Cold Water Dispersible) / O (Orange) Plus. Aux États-Unis, ce produit a remplacé les colorants azoïques jaunes 5 et 6 dans les boissons, les soupes, les confiseries et les produits nutritionnels. Les couleurs naturelles aident à éviter les troubles dhyperactivité et les problèmes de comportement, entre autres avantages chez les enfants. Une étude montre quenviron 88 % des consommateurs sont prêts à payer un prix plus élevé pour des produits contenant des ingrédients dorigine naturelle.

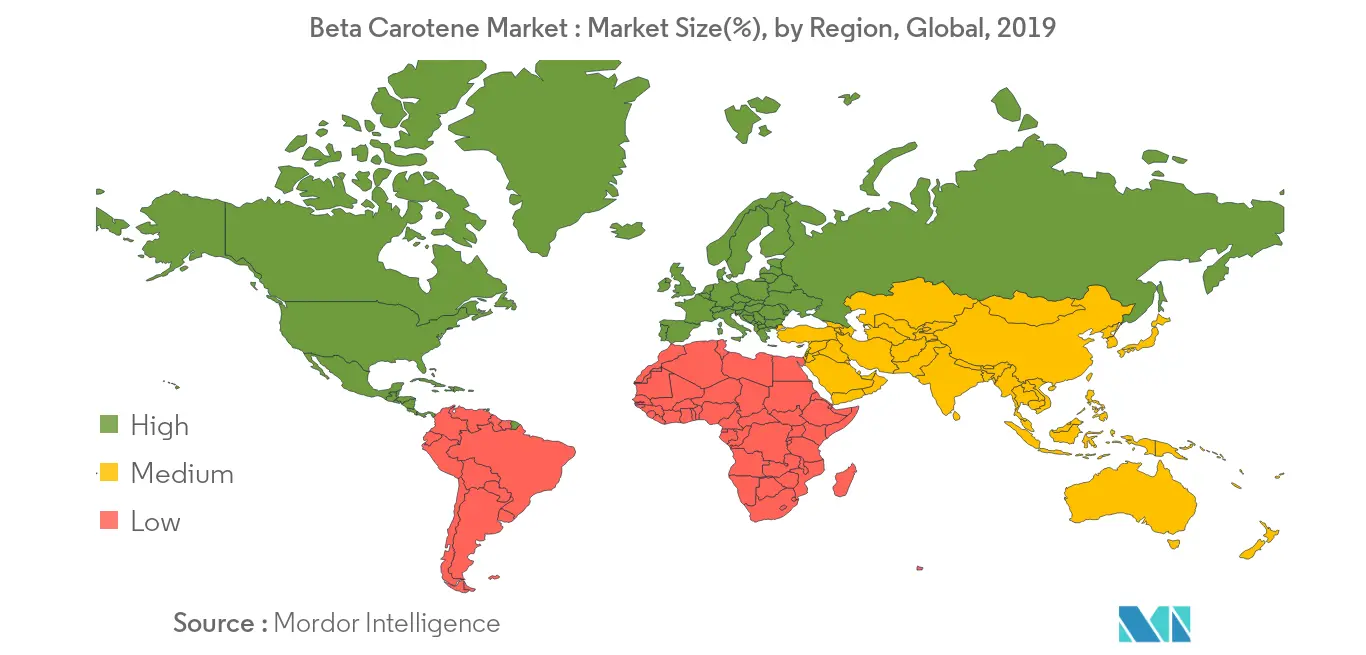

LAmérique du Nord détient une part de marché importante

Le marché nord-américain du bêta-carotène devrait connaître une croissance significative dans un avenir proche. Parmi tous les caroténoïdes, le corps humain peut facilement convertir le bêta-carotène en rétinol (précurseur de la vitamine A), qui est un ingrédient majeur des compléments alimentaires. Aux États-Unis, le bêta-carotène (pur à 95 %) est autorisé comme colorant sous 21 CFR 73.95 et 21 CFR 166.110 et comme supplément nutritionnel provitamine A sous 21 CFR 182.5245 et 21 CFR 184.1245. De plus, plus de 60 % de la population américaine préfère avoir du bêta-carotène et dautres vitamines caroténoïdes dans son alimentation habituelle. Les fabricants de boissons ont lancé divers RTD contenant du bêta-carotène, la forme naturelle étant la forme la plus prédominante. Par exemple, Vitatine, une filiale d'antibiotiques, a signé un accord exclusif avec B D Nutritional Ingredient qui permettra de rendre son bêta-carotène naturel disponible aux États-Unis pour une application dans l'industrie des aliments, des boissons et des compléments alimentaires. En outre, la marque de boissons GacLife a lancé la première gamme au monde de produits de bien-être à base de gac dotés de fonctions pour les soins de la peau et de la vue. Le fruit du Gac est un fruit que l'on trouve dans certaines régions d'Asie du Sud-Est et qui contient une forte concentration de caroténoïdes, d'antioxydants et d'autres nutriments. Par conséquent, créer une croissance potentielle du marché pour la catégorie au cours de la période de prévision.

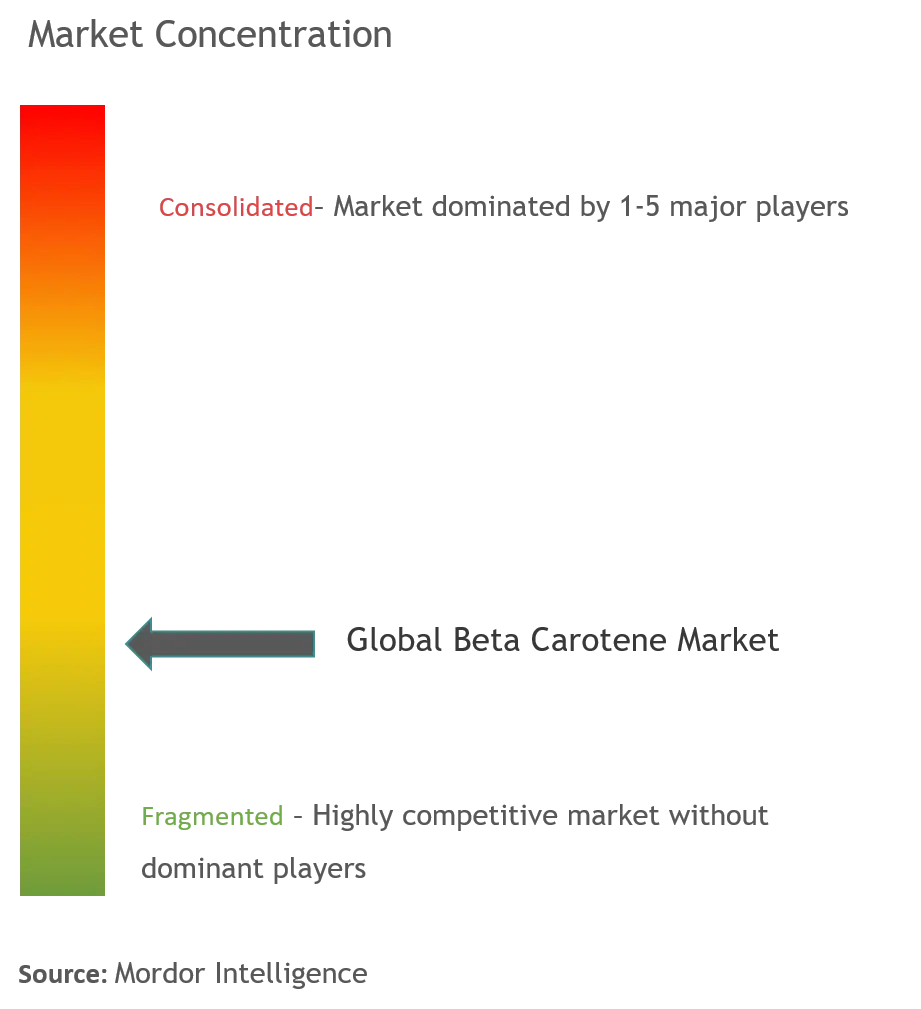

Aperçu du marché du bêta-carotène

Les principaux acteurs du marché mondial du bêta-carotène sont Royal DSM, Sensient Technologies, Chr. Hansen et BASF SE. Parmi les autres acteurs figurent FMC Corporation, Foodchem International, DD Williamson Co. Inc., Merck Company Inc. et Lycored Corp. Les principaux fabricants du marché mondial du bêta-carotène étendent leur présence et leurs procédures d'approvisionnement, ainsi que des investissements importants en RD.. Par exemple, en novembre 2017, Chr. Hansen a étendu sa technologie d'encapsulation brevetée pour augmenter la stabilité des pigments de couleur bêta-carotène pour son application dans les produits de boissons. Les fabricants de boissons, grâce à la technologie, utilisent l'ingrédient en plus petites quantités. Il sagit donc dune mesure rentable avec une utilité maximale.

Leaders du marché du bêta-carotène

-

BASF SE

-

Koninklijke DSM N.V.

-

Chr. Hansen A/S

-

Sensient Technologies

-

LycoRed Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Segmentation de lindustrie du bêta-carotène

Le marché mondial du bêta-carotène est segmenté par type, naturel et synthétique. Par utilisation finale, le marché est segmenté en aliments et boissons, industrie cosmétique, alimentation animale, produits pharmaceutiques et compléments alimentaires. Le segment des aliments et des boissons peut être sous-segmenté en boulangerie, confiserie, produits laitiers, boissons et autres. Létude couvre également lanalyse au niveau mondial des principales régions, de lAmérique du Nord, de lEurope, de lAsie-Pacifique, de lAmérique du Sud, du Moyen-Orient et de lAfrique pour le marché du bêta-carotène.

| Par type | Naturel | ||

| Synthétique | |||

| Par utilisation finale | Aliments et boissons | Boulangerie | |

| Confiserie | |||

| Laitier | |||

| Breuvages | |||

| Autres | |||

| Industrie Cosmétique | |||

| L'alimentation animale | |||

| Compléments pharmaceutiques et diététiques | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Reste de l'Amérique du Nord | |||

| L'Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Russie | |||

| Espagne | |||

| Italie | |||

| Le reste de l'Europe | |||

| Asie-Pacifique | Inde | ||

| Chine | |||

| Japon | |||

| Australie | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Afrique du Sud | ||

| Arabie Saoudite | |||

| Reste du Moyen-Orient et de l'Afrique | |||

FAQ sur les études de marché sur le bêta-carotène

Quelle est la taille du marché du bêta-carotène ?

La taille du marché du bêta-carotène devrait atteindre 623,25 millions de dollars en 2024 et croître à un TCAC de 3,63 % pour atteindre 744,89 millions de dollars dici 2029.

Quelle est la taille actuelle du marché du bêta-carotène ?

En 2024, la taille du marché du bêta-carotène devrait atteindre 623,25 millions de dollars.

Qui sont les principaux acteurs du marché du bêta-carotène ?

BASF SE, Koninklijke DSM N.V., Chr. Hansen A/S, Sensient Technologies, LycoRed Ltd. sont les principales sociétés opérant sur le marché du bêta-carotène.

Quelle est la région qui connaît la croissance la plus rapide sur le marché du bêta-carotène ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché du bêta-carotène ?

En 2024, lEurope représente la plus grande part de marché sur le marché du bêta-carotène.

Quelles années couvre ce marché du bêta-carotène et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché du bêta-carotène était estimée à 601,42 millions de dollars. Le rapport couvre la taille historique du marché du bêta-carotène pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du bêta-carotène pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Food Ingredients and Food Additives Reports

Popular Food & Beverage Reports

Other Popular Industry Reports

Rapport sur l'industrie du bêta-carotène

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du bêta-carotène 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du bêta-carotène comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.