Taille du marché des métaux de base

| Période d'étude | 2019 - 2029 |

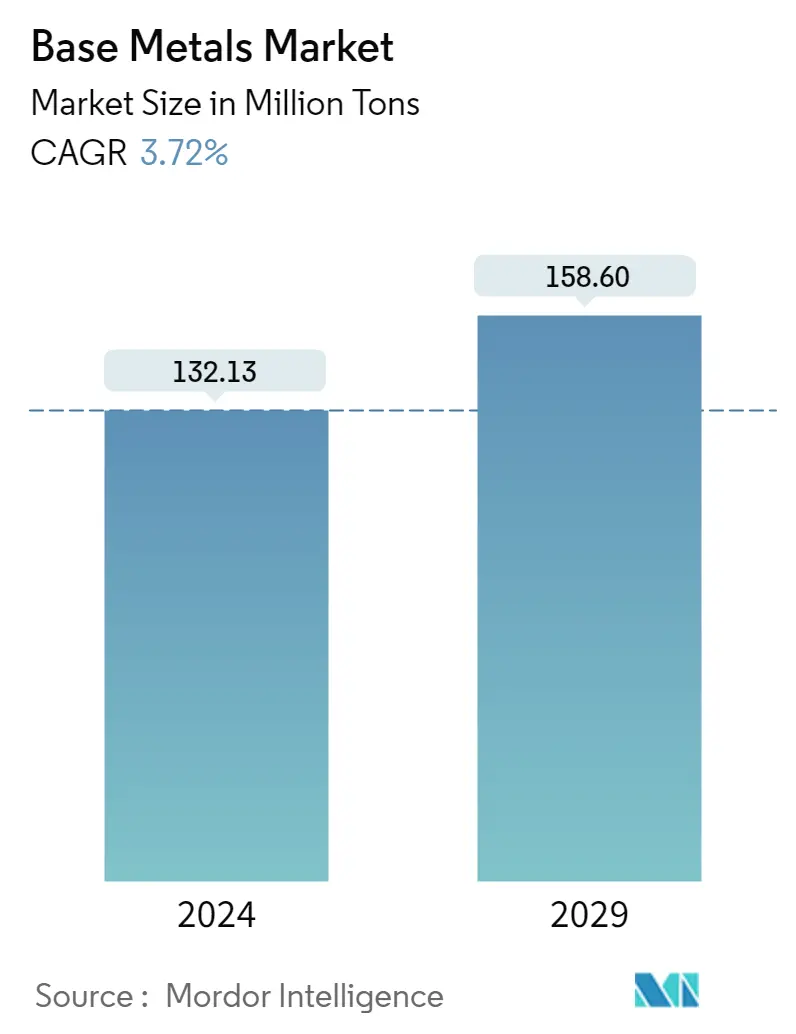

| Volume du Marché (2024) | 132.13 millions de tonnes |

| Volume du Marché (2029) | 158.60 millions de tonnes |

| TCAC(2024 - 2029) | 3.72 % |

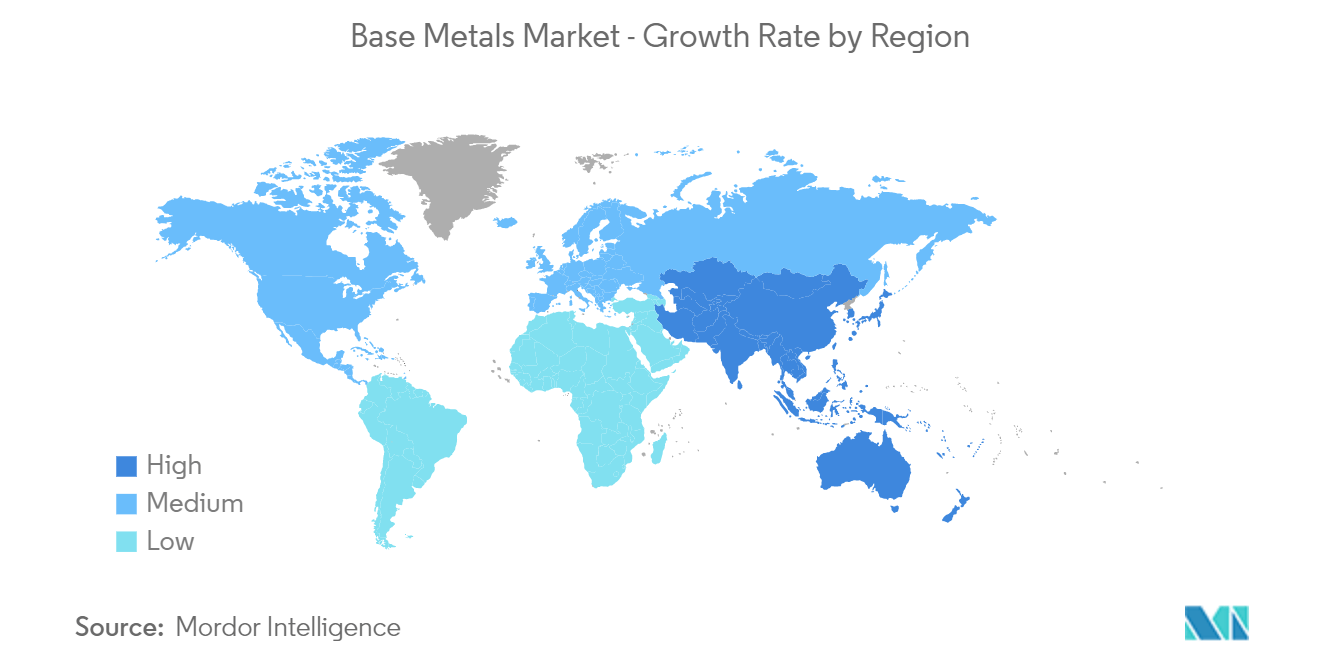

| Marché à la Croissance la Plus Rapide | Asie-Pacifique |

| Plus Grand Marché | Asie-Pacifique |

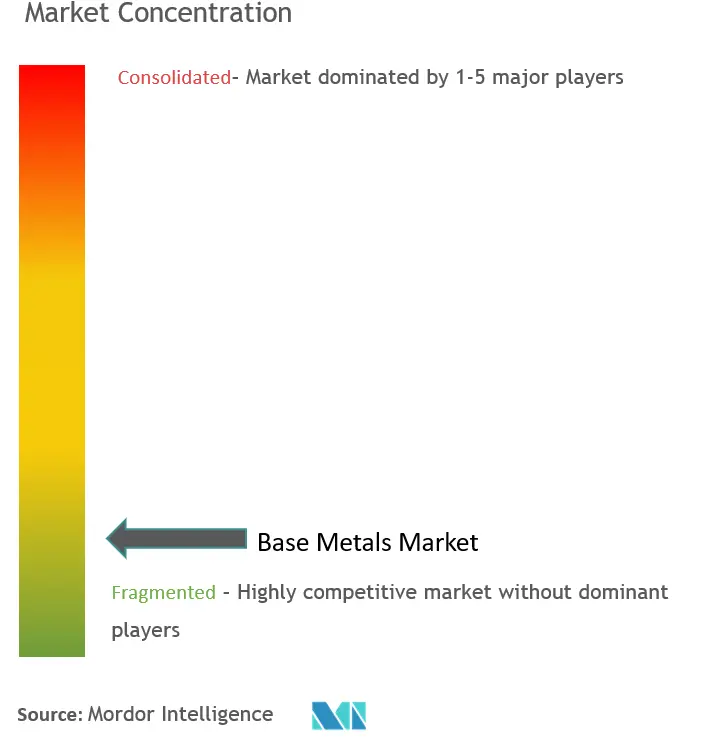

| Concentration du marché | Faible |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des métaux de base

La taille du marché des métaux de base est estimée à 132,13 millions de tonnes en 2024 et devrait atteindre 158,60 millions de tonnes dici 2029, avec une croissance de 3,72 % au cours de la période de prévision (2024-2029).

La pandémie de COVID-19 a eu un impact négatif sur le marché. Cela était dû à la fermeture des installations de fabrication et des usines en raison du verrouillage et des restrictions. Les perturbations de la chaîne dapprovisionnement et des transports ont encore créé des obstacles pour le marché. Cependant, lindustrie a connu une reprise en 2021, faisant ainsi rebondir la demande pour le marché étudié.

- À moyen terme, le principal facteur de croissance du marché étudié est la demande croissante du secteur de la construction.

- Dun autre côté, lémission croissante de gaz à effet de serre lors du traitement des métaux de base et de la fabrication de produits utilisant des métaux de base devrait entraver la croissance du marché étudié.

- Cependant, la demande croissante du secteur de la production de véhicules électriques (VE) devrait offrir de nombreuses opportunités au cours de la période de prévision.

- La région Asie-Pacifique devrait dominer le marché, avec la plus grande consommation en provenance de Chine, d'Inde et du Japon.

Tendances du marché des métaux de base

Demande croissante du secteur de la construction

- Choisis pour leur durabilité et leur résistance, les métaux communs utilisés dans lindustrie de la construction remplissent un large éventail de fonctions. Les plus courants d'entre eux sont l'aluminium et le cuivre.

- L'aluminium est couramment utilisé dans l'industrie de la construction car il est résistant à la corrosion, hautement conducteur et ductile. En raison de sa résistance aux intempéries, le métal est utilisé dans les fenêtres, les portes et les câbles, ainsi que dans la signalisation extérieure et les lampadaires. Le métal est transformé en feuilles, tubes et pièces moulées. Les conduits CVC, les toits, les murs et les poignées sont en aluminium. De plus, on les retrouve fréquemment dans le secteur de la construction.

- Les tubes à base de cuivre sont souvent utilisés pour construire des canalisations dans les bâtiments. Le cuivre est un métal ductile et malléable, résistant à la corrosion causée par leau et le sol. Il est également recyclable. Les tubes en cuivre se soudent facilement, formant des liaisons durables. Toutes ces propriétés rendent ce métal idéal pour la tuyauterie et les tubes. Les tubes en cuivre rigides sont idéaux pour les conduites d'eau chaude et froide du robinet dans les bâtiments, tandis que les tubes en cuivre souple sont fréquemment utilisés pour fabriquer des conduites de réfrigérant dans les systèmes CVC et les pompes à chaleur.

- Selon une étude de lInstitution of Civil Engineers (ICE), le secteur mondial de la construction devrait atteindre 8000 milliards de dollars dici 2030, principalement tiré par la Chine, lInde et les États-Unis. Par conséquent, le secteur de la construction en pleine croissance devrait connaître une demande à la hausse pour le marché des métaux de base.

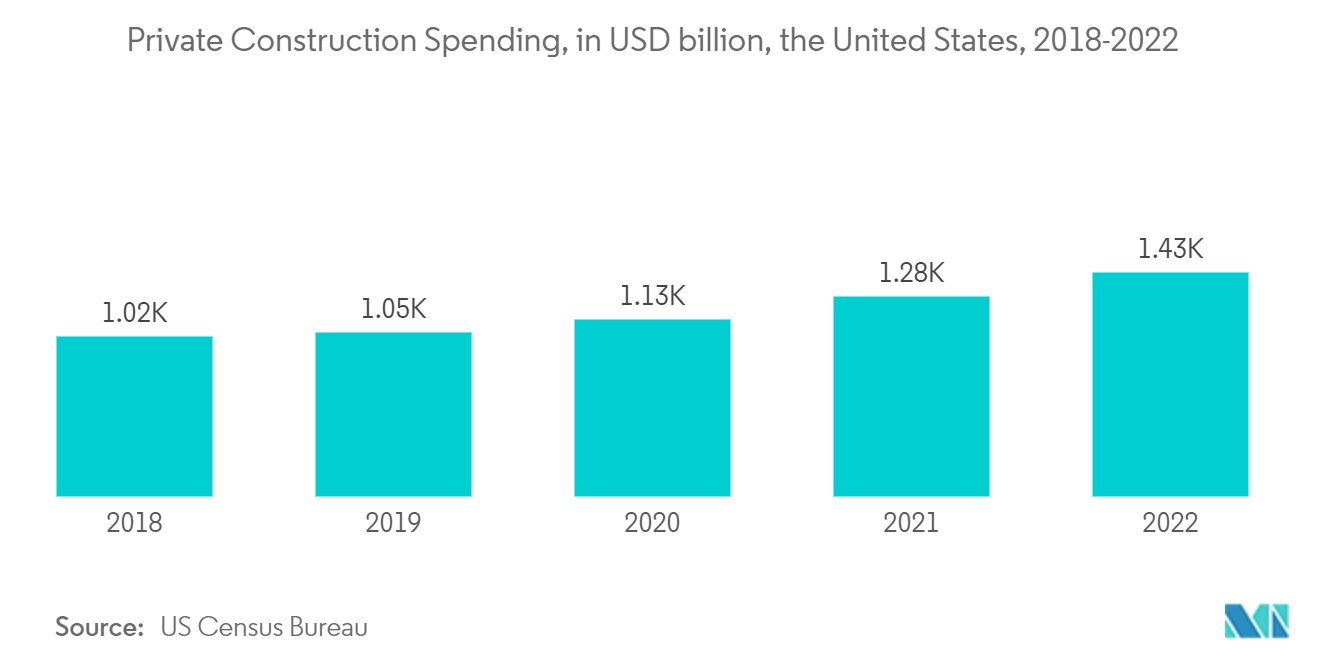

- Selon le US Census Bureau, la valeur de la construction privée aux États-Unis en 2022 était de 1430 milliards de dollars, ce qui représente une augmentation de 10,47 % par rapport à 2021, qui s'élevait à 1280 milliards de dollars. Les dépenses de construction résidentielle en 2022 se sont élevées à 899,1 milliards USD, en hausse de 13,3% par rapport à 2021, tandis que les dépenses en construction non résidentielle se sont élevées à 530,1 milliards USD, en baisse de 9,1% par rapport à 2021. Les constructions privées aux États-Unis devraient créer une demande à la hausse pour le marché des métaux de base de la part de l'industrie de la construction du pays.

- En outre, en mai 2022, le gouvernement des États-Unis a annoncé l'affectation de plus de 110 milliards de dollars à la réalisation de 4 300 projets spécifiques visant à moderniser les aéroports et les ports et à reconstruire les routes et les ponts. Ces projets devraient bénéficier à environ 3 200 communautés dans les 50 États.

- De plus, la Chine est au milieu dun méga-boom dans le secteur de la construction. Le pays possède le plus grand marché de la construction au monde, représentant 20 % de tous les investissements en construction dans le monde. Le pays à lui seul devrait dépenser près de 13000 milliards de dollars en bâtiments dici 2030.

- En outre, le secteur résidentiel en Inde connaît une tendance à la hausse, avec le soutien et les initiatives du gouvernement qui stimulent encore la demande. Selon l'India Brand Equity Foundation (IBEF), le ministère du Logement et du Développement urbain (MoHUA) a alloué 9,85 milliards de dollars dans le budget 2022-2023 pour construire des maisons et créer des fonds pour achever les projets interrompus. Par conséquent, les investissements croissants dans le secteur résidentiel devraient créer une demande à la hausse pour le marché des métaux de base.

- Selon l'Association canadienne de la construction, le secteur de la construction est l'un des plus grands employeurs du Canada et un contributeur majeur à la réussite économique du pays. L'industrie contribue à 7 % du produit intérieur brut (PIB) du pays. Par exemple, selon Statistique Canada, l'investissement total dans la construction de bâtiments a augmenté de 3,3 % au cours du deuxième trimestre 2022 et a atteint 62,3 milliards de dollars, augmentant ainsi pour le troisième trimestre consécutif. L'investissement résidentiel a atteint 46,4 milliards de dollars, en grande partie grâce à l'augmentation des dépenses consacrées à la construction de logements multifamiliaux. Le secteur non résidentiel a augmenté de 2,6% à 15,8 milliards USD.

- De plus, divers projets gouvernementaux, tels que le Nouveau Plan Chantiers Canada (NBCP) et l'Initiative en matière de logement abordable (ILA), soutiennent la croissance du secteur. Au Canada, les secteurs résidentiel et commercial ont connu une croissance constante ces dernières années. Le pays a été témoin de certains des plus grands projets de construction, tels que Panda Condominium, Harwood Condominium, Power and Adelaide Condominium et Amazon Distribution Centre/Ottawa.

- En raison du nombre croissant de projets de développement commercial et hôtelier au Maroc, la demande pour le marché des métaux de base devrait connaître une hausse. Par exemple, au Maroc, Hilton exploite actuellement cinq hôtels et compte six hôtels en cours de développement à travers le pays, avec l'ouverture du Conrad Rabat Arzanaset dans les mois à venir et le DoubleTree by Hilton Marina Agadir Hotel Residences qui devrait ouvrir ses portes au troisième trimestre 2023.

- En raison de tous les facteurs mentionnés ci-dessus, la demande de métaux de base devrait connaître une hausse au cours de la période de prévision.

La région Asie-Pacifique dominera le marché

- La région Asie-Pacifique devrait devenir le plus grand marché pour les métaux de base au cours de la période de prévision. Les investissements croissants dans le secteur de la construction, laugmentation de la production électrique et électronique et la demande croissante déquipements lourds, avec les sociétés multinationales investissant dans le secteur industriel, sont quelques-uns des principaux facteurs qui déterminent la demande de métaux de base dans la région.

- La Chine détient la plus grande part de marché en Asie-Pacifique pour le marché des métaux de base. La demande pour le marché des métaux de base devrait augmenter tout au long de la période de prévision en raison de la hausse des investissements et de lactivité de construction dans le pays. La Chine est un contributeur majeur, car elle a été lun des principaux investisseurs mondiaux dans les infrastructures au cours des dernières années. Par exemple, selon le Bureau national des statistiques (BES) de Chine, en 2022, la valeur de la production des travaux de construction en Chine s'élevait à 27630 milliards CNY (4110 milliards USD), soit une augmentation de 6,6 % par rapport à 2021.

- La démographie chinoise devrait continuer de stimuler la croissance de la construction résidentielle. La hausse des revenus des ménages, combinée à la migration de la population des zones rurales vers les zones urbaines, devrait continuer de stimuler la demande dans le secteur de la construction résidentielle dans le pays.

- De plus, la Chine est également le plus grand constructeur automobile au monde. La Chine est l'un des plus grands producteurs de voitures particulières, en raison de l'amélioration de la logistique et des chaînes d'approvisionnement, de l'activité commerciale accrue et de la série de mesures favorables à la consommation du pays, entre autres facteurs contribuant aux produits du marché des voitures particulières dans le pays. Par conséquent, cela a accru la demande de consommation de métaux de base de la part du segment des voitures particulières. Par exemple, selon l'OICA, en 2022, la production de voitures particulières en Chine s'élevait à 2,38 millions d'unités, soit une augmentation de 11 % par rapport à 2021.

- En Inde, la réglementation croissante sur les émissions des véhicules, les progrès en matière de sécurité des véhicules, l'introduction de systèmes d'aide à la conduite dans les véhicules et la croissance rapide de la logistique dans les secteurs de la vente au détail et du commerce électronique ont considérablement stimulé la demande de véhicules utilitaires légers nouveaux et avancés. (VUL). Par exemple, selon l'OICA, en 2022, la production de véhicules utilitaires légers en Inde s'élevait à 617 400 unités, soit une augmentation de 27 % par rapport à 2021 et une reprise de 60 % par rapport à 2020.

- De plus, laugmentation des investissements et les progrès dans lindustrie automobile en Inde devraient entraîner une augmentation de la consommation de métaux de base. Par exemple, en avril 2022, Tata Motors a annoncé son intention dinvestir 3,08 milliards de dollars dans son activité de véhicules de tourisme au cours des cinq prochaines années. Par conséquent, l'augmentation de la production automobile et l'augmentation des investissements dans l'industrie automobile devraient entraîner une hausse de la demande pour le marché des métaux de base de la part de l'industrie automobile et des transports du pays.

- L'Inde possède le quatrième plus grand réseau ferroviaire avec une longueur de route de 123,24 mille kilomètres et 13,45 mille trains de voyageurs et 9,141 mille trains de marchandises transportant 24 millions de passagers et 203,88 millions de tonnes de fret par jour depuis 7,35 mille gares. Les développements récents et les initiatives gouvernementales dans le secteur ferroviaire en Inde pourraient dynamiser le marché étudié. Conformément au budget de l'Union 2022-23, le ministère des Chemins de fer s'est vu allouer 1400 milliards INR (18,40 milliards USD). Stimulant ainsi le marché des métaux de base de lindustrie automobile et des transports.

- Le cuivre, l'étain, le nickel et l'aluminium sont des métaux couramment utilisés par l'industrie électronique. La région asiatique est le plus grand producteur mondial de produits électriques et électroniques, avec des pays comme la Chine, le Japon, la Corée du Sud, Singapour et la Malaisie qui dominent au niveau mondial.

- Au Japon, selon la JEITA (Japan Electronics and Information Technology Association), les expéditions intérieures d'électronique grand public au Japon ont atteint une valeur de 125,2 milliards JPY (964,04 millions USD) en décembre 2022. Alors que mars a été le mois le plus important pour les expéditions d'électronique grand public en 2022, Avec environ 125,5 milliards de JPY (966,35 millions de dollars), le mois de mai a été le plus faible, la valeur tombant à 86,4 milliards de JPY (665,28 millions de dollars). Par conséquent, laugmentation des expéditions dappareils électroniques grand public en provenance du pays devrait avoir un effet positif sur le marché des métaux de base.

- Par conséquent, toutes ces tendances et investissements favorables dans la région devraient stimuler la demande de métaux de base au cours de la période de prévision.

Aperçu du secteur des métaux de base

Le marché des métaux de base est par nature fragmenté. Les principaux acteurs de ce marché (pas dans un ordre particulier) comprennent Glencore, Freeport-McMoRan, Alcoa Corporation, Lundin Mining Corporation et BHP, entre autres.

Leaders du marché des métaux de base

-

Glencore

-

Alcoa Corporation

-

Lundin Mining Corporation

-

Freeport-McMoRan

-

BHP

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des métaux de base

Septembre 2022 Anglo American plc a annoncé le démarrage des opérations commerciales de cuivre sur son projet Quellaveco au Pérou, après les tests réussis des opérations et l'autorisation réglementaire finale. Quellaveco devrait produire en moyenne 300 000 tonnes par an d'équivalent cuivre au cours de ses dix premières années.

Rapport sur le marché des métaux de base – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l'étude

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Conducteurs

4.1.1 Demande croissante du secteur de la construction

4.1.2 Forte demande de véhicules légers

4.1.3 Autres pilotes

4.2 Contraintes

4.2.1 Augmentation des émissions de gaz à effet de serre

4.2.2 Autres contraintes

4.3 Analyse de la chaîne de valeur de l'industrie

4.4 Analyse des cinq forces de Porter

4.4.1 Pouvoir de négociation des fournisseurs

4.4.2 Le pouvoir de négociation des acheteurs

4.4.3 La menace de nouveaux participants

4.4.4 Menace des produits et services de substitution

4.4.5 Degré de compétition

5. SEGMENTATION DU MARCHÉ (taille du marché en volume)

5.1 Taper

5.1.1 Cuivre

5.1.2 Zinc

5.1.3 Plomb

5.1.4 Nickel

5.1.5 Aluminium

5.1.6 Croire

5.2 Industrie des utilisateurs finaux

5.2.1 Construction

5.2.2 Automobile et transports

5.2.3 Électrique et électronique

5.2.4 Les produits de consommation

5.2.5 Équipement médical

5.2.6 Autres

5.3 Géographie

5.3.1 Asie-Pacifique

5.3.1.1 Chine

5.3.1.2 Inde

5.3.1.3 Japon

5.3.1.4 Corée du Sud

5.3.1.5 Reste de l'Asie-Pacifique

5.3.2 Amérique du Nord

5.3.2.1 États-Unis

5.3.2.2 Canada

5.3.2.3 Mexique

5.3.3 L'Europe

5.3.3.1 Allemagne

5.3.3.2 Royaume-Uni

5.3.3.3 France

5.3.3.4 Italie

5.3.3.5 Le reste de l'Europe

5.3.4 Amérique du Sud

5.3.4.1 Brésil

5.3.4.2 Argentine

5.3.4.3 Reste de l'Amérique du Sud

5.3.5 Moyen-Orient et Afrique

5.3.5.1 Arabie Saoudite

5.3.5.2 Afrique du Sud

5.3.5.3 Reste du Moyen-Orient et Afrique

6. PAYSAGE CONCURRENTIEL

6.1 Fusions et acquisitions, coentreprises, collaborations et accords

6.2 Analyse des parts de marché**/Analyse du classement

6.3 Stratégies adoptées par les principaux acteurs

6.4 Profils d'entreprise

6.4.1 Alcoa Corporation

6.4.2 Anglo American plc

6.4.3 BHP

6.4.4 Freeport-McMoRan

6.4.5 Glencore

6.4.6 Jiangxi Copper Corporation

6.4.7 Lundin Mining Corporation

6.4.8 Rio Tinto

6.4.9 Vale

6.4.10 Vedanta Resources Limited

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

7.1 Demande croissante du secteur de la production de véhicules électriques (VE)

7.2 Autres opportunités

Segmentation de lindustrie des métaux de base

Les métaux de base sont considérés comme des métaux communs, qui ne sont pas considérés comme précieux, comme le cuivre, le zinc, l'étain, etc. Le marché est segmenté en fonction du type, de l'industrie de l'utilisateur final et de la géographie. Par type, le marché est segmenté en cuivre, zinc, plomb, nickel, aluminium et étain. Par secteur dutilisation final, le marché est segmenté en construction, automobile et transports, électricité et électronique, produits de consommation, dispositifs médicaux et autres. Le rapport propose la taille du marché et des prévisions pour 15 pays dans les principales régions. Pour chaque segment, le dimensionnement du marché et les prévisions ont été effectués sur la base du volume (tonnes) pour tous les segments ci-dessus.

| Taper | ||

| ||

| ||

| ||

| ||

| ||

|

| Industrie des utilisateurs finaux | ||

| ||

| ||

| ||

| ||

| ||

|

| Géographie | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

FAQ sur les études de marché sur les métaux de base

Quelle est la taille du marché des métaux de base ?

La taille du marché des métaux de base devrait atteindre 132,13 millions de tonnes en 2024 et croître à un TCAC de 3,72 % pour atteindre 158,60 millions de tonnes dici 2029.

Quelle est la taille actuelle du marché des métaux de base ?

En 2024, la taille du marché des métaux de base devrait atteindre 132,13 millions de tonnes.

Qui sont les principaux acteurs du marché des métaux de base ?

Glencore, Alcoa Corporation, Lundin Mining Corporation, Freeport-McMoRan, BHP sont les principales sociétés opérant sur le marché des métaux de base.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des métaux de base ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des métaux de base ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché des métaux de base.

Quelles années couvre ce marché des métaux de base et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des métaux de base était estimée à 127,39 millions de tonnes. Le rapport couvre la taille historique du marché des métaux de base pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des métaux de base pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie des métaux de base

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des métaux de base 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des métaux de base comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.