| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

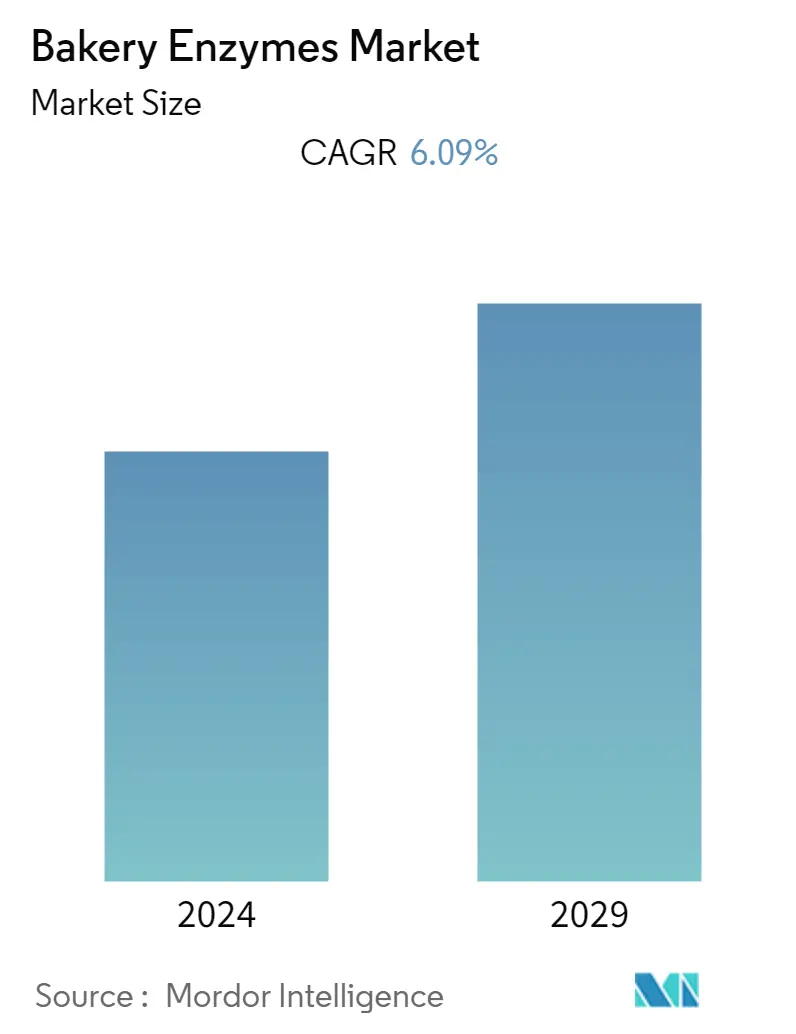

| CAGR | 6.09 % |

| Marché à la Croissance la Plus Rapide | Asie-Pacifique |

| Plus Grand Marché | Amérique du Nord |

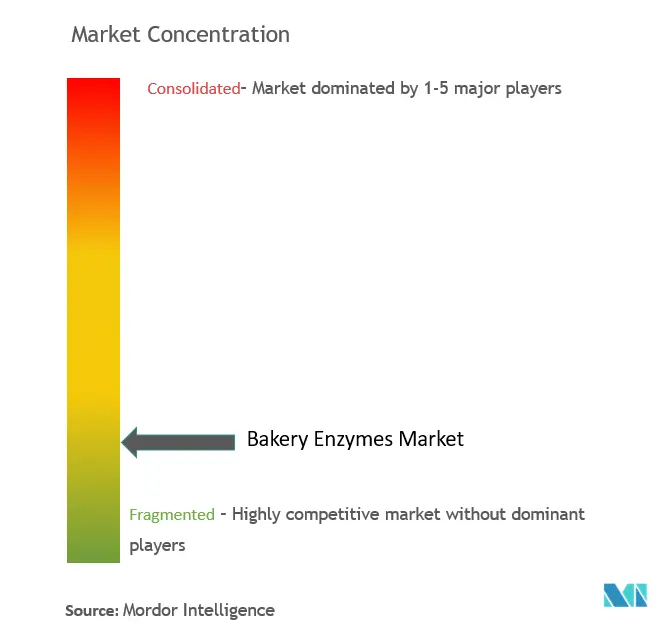

| Concentration du Marché | Faible |

Acteurs majeurs*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des enzymes de boulangerie

La taille du marché des enzymes de boulangerie devrait passer de 581,66 millions USD en 2023 à 781,70 millions USD dici 2028, avec un TCAC de 6,09 % au cours de la période de prévision (2023-2028).

- Lindustrie de la boulangerie utilise des levures et des enzymes depuis des siècles pour fabriquer de nombreux produits de haute qualité. Ces dernières années, la consommation accrue de produits de boulangerie dans le monde a propulsé la croissance du marché mondial des enzymes de boulangerie. Les enzymes de cuisson aident à conserver la fraîcheur des produits de boulangerie plus longtemps, réduisant ainsi le gaspillage alimentaire. Ils contribuent également à améliorer les performances de la farine et la stabilité de la pâte tout au long du processus, réduisant ainsi les rejets de produits. De plus, la préférence des consommateurs pour les ingrédients alimentaires biologiques plutôt que pour les additifs synthétiques comme les émulsifiants a eu un impact positif sur le marché mondial des enzymes de boulangerie.

- Selon l'étude menée par l'Institut de recherche sur l'agriculture biologique (FiBL) au Luxembourg, il a été constaté que les dépenses par habitant en produits biologiques sont passées de 285 EUR (335 USD) en 2020 à 313 EUR (354 USD) en 2021. Le marché est en outre propulsé par lutilisation accrue de diverses enzymes de boulangerie pour la fabrication de produits de boulangerie présentant les aspects sensoriels souhaités et une durée de conservation améliorée.

- En outre, les modes de vie occupés et la préférence accrue pour les aliments prêts à consommer ont stimulé la consommation de produits de boulangerie, en particulier de produits emballés, stimulant ainsi le marché global. De plus, les fabricants lancent des produits qui constituent des alternatives respectueuses de l'étiquette à de nombreux ingrédients de boulangerie couramment utilisés pour répondre à la demande des consommateurs qui souhaitent une étiquette simple et propre tout en conservant une excellente qualité de produit et en garantissant un processus de cuisson robuste. Par conséquent, les facteurs mentionnés ci-dessus devraient créer des opportunités lucratives permettant aux principaux acteurs détendre leur portée sur le marché et de stimuler la croissance du marché mondial.

Tendances du marché des enzymes de boulangerie

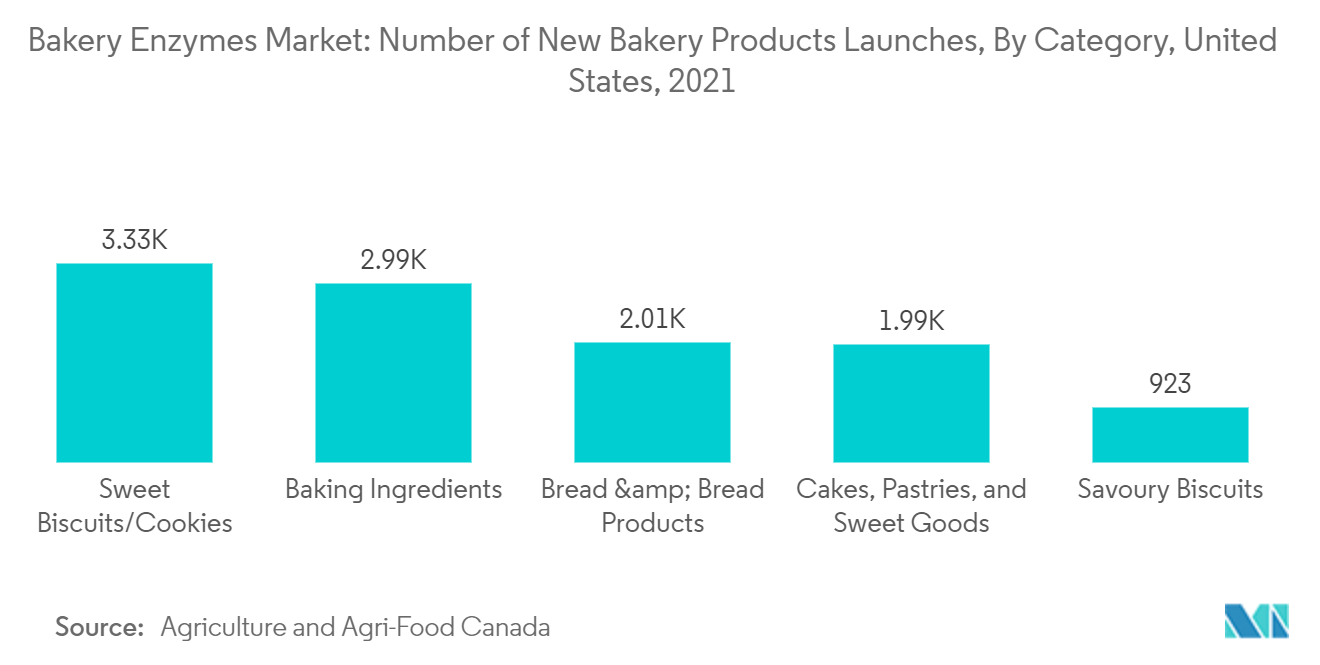

La demande de produits de boulangerie pratiques augmente le marché

- En raison de l'évolution des habitudes alimentaires et des modes de vie chargés, la demande de produits de boulangerie pratiques comme le pain, qui détient également une part de marché importante dans l'industrie des produits de boulangerie, a considérablement augmenté. Le principal moteur de la croissance des enzymes est la demande de pain de bonne qualité possédant toutes les propriétés souhaitées. Les fabricants de produits de boulangerie lancent des produits nouveaux et innovants sur le marché pour répondre à la demande des consommateurs en pain et en produits de boulangerie.

- Pour cette raison, leur demande en enzymes de cuisson comme les protéases et les lipases augmente. Le pain est un aliment de base dans de nombreux pays ; par conséquent, sa production et sa consommation augmentent. Selon les données du Defra 2021, la consommation hebdomadaire de pain par personne était de 502 grammes en 2021.

- En mars 2021, International Flavors Fragrances (IFF), une société basée aux États-Unis, a lancé EnoveraTM 3001, un renforçateur de pâte, pour cibler les demandes de pâtisserie respectueuses des étiquettes sur le marché nord-américain. L'ingrédient uniquement enzymatique permet aux boulangers de formuler sans compromettre la force, la texture ou le goût de la pâte.

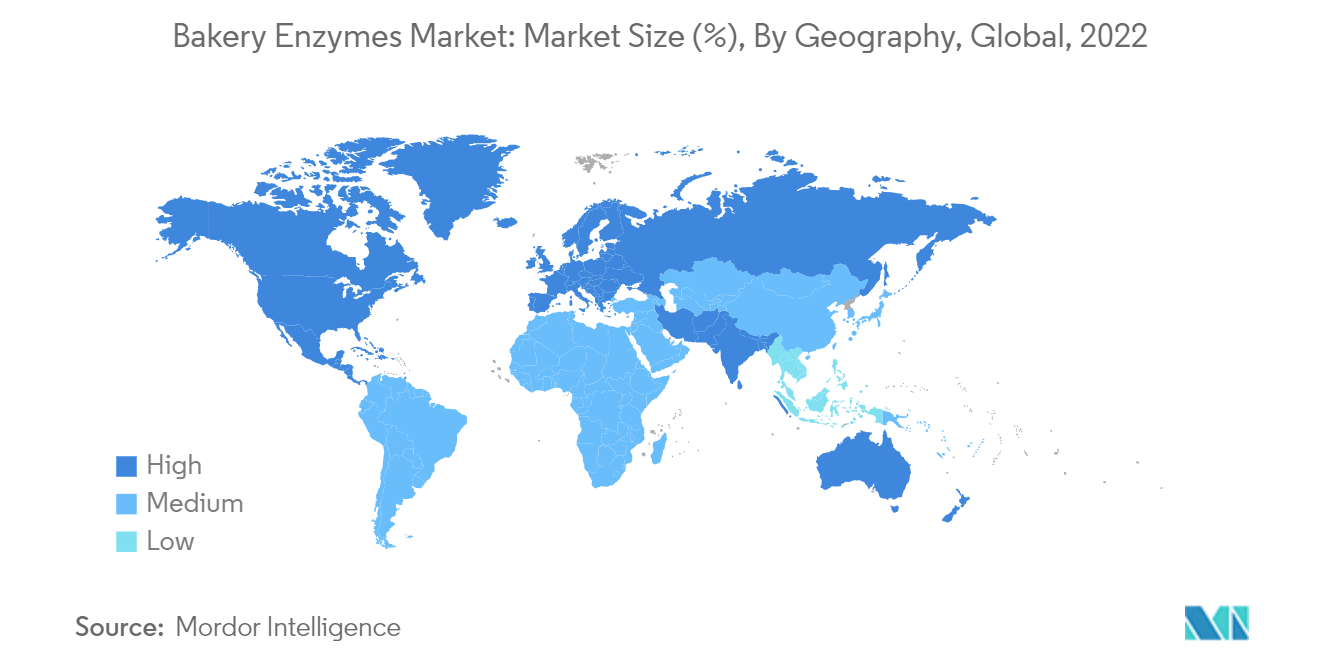

LAmérique du Nord détient la plus grande part de marché

- L'Amérique du Nord est le plus grand marché pour les enzymes de boulangerie. La forte consommation de produits de boulangerie dans la région est le principal facteur responsable de la croissance du marché.

- Les enzymes aident les boulangers à découvrir de nouveaux produits différenciés, à innover avec de nouvelles recettes adaptées à l'évolution des préférences des consommateurs et à développer une pâte plus robuste pour une meilleure tolérance aux chocs afin d'élargir la portée du marché. Le nombre de boulangers augmente dans la région en raison de la demande croissante de pain et de produits de boulangerie.

- Selon les données du Bureau of Labor Statistics (BLS) de 2022, le nombre de boulangers aux États-Unis était de 205300 en 2022. Le besoin croissant des consommateurs en matière de bien-être, de commodité et de produits de boulangerie durables et éthiques a créé de nouvelles opportunités de croissance pour les acteurs du marché, menant au développement de produits avec une meilleure valeur.

- De plus, les entreprises créent des produits respectueux de l'étiquette pour répondre aux besoins des consommateurs en réduisant le sucre ajouté, en améliorant la nutrition ou en supprimant ou en remplaçant les ingrédients existants sans affecter la qualité, la texture ou le goût du produit.

Aperçu du marché des enzymes de boulangerie

Le marché des enzymes de boulangerie est très fragmenté, avec la présence importante de nombreux acteurs. Certains de ces acteurs incluent Koninklijke DSM NV, Novozymes, AB Enzymes, DuPont de Nemours et Aum Enzymes, entre autres. Les stratégies de croissance préférées de ces acteurs sont le développement de nouveaux produits, les fusions, les acquisitions, l'expansion et les partenariats pour alimenter la croissance du marché. Ils proposent également des solutions de personnalisation de produits pour renforcer la présence de leur marque et stimuler les ventes.

Leaders du marché des enzymes de boulangerie

-

Koninklijke DSM N.V.

-

Novozymes

-

AB Enzymes

-

Aum Enzymes

-

DuPont de Nemours, Inc

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des enzymes de boulangerie

- Novembre 2022 Amano Enzyme, Inc., un important fabricant d'enzymes spécialisées, a annoncé son nouveau hub pour l'Europe, le Moyen-Orient et l'Afrique (EMEA) à Milton Park, une communauté scientifique, technologique et commerciale de l'Oxfordshire, au Royaume-Uni, pour servir ses une meilleure croissance de la clientèle.

- Février 2022 Lallemand Inc. a signé un accord pour acquérir l'activité Nutrilife Baking Enzymes de BASF SE. La société a réalisé cette acquisition par l'intermédiaire de sa filiale Danstar Ferment AG. Cette acquisition visait à renforcer l'activité enzymes de boulangerie de BASF.

- En mars 2021, AB Enzymes a lancé de nouveaux produits destinés aux applications sur le seigle dans sa gamme d'enzymes. Veron Reyo est un produit de nouvelle génération adapté aux exigences technologiques de la transformation de la pâte de seigle. Il permet aux producteurs d'ingrédients fonctionnels de boulangerie de formuler de nouveaux améliorants pour le pain de seigle pour une manipulation de la pâte plus facile que la technologie enzymatique précédemment disponible.

Segmentation de lindustrie des enzymes de boulangerie

Des enzymes de boulangerie sont généralement ajoutées pour réduire les temps de mélange, augmenter l'oxydation et améliorer l'usinabilité des produits de boulangerie.

Le marché des enzymes de boulangerie est segmenté en glucides, protéases et lipases. En fonction des applications, le marché est segmenté en pain, biscuits et biscuits, gâteaux et autres. Le marché est segmenté géographiquement en Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud, Moyen-Orient et Afrique.

Le dimensionnement du marché a été réalisé en valeur en USD pour tous les segments mentionnés ci-dessus.

| type de produit | Glucides | ||

| Protéases | |||

| Lipases | |||

| Application | Pain | ||

| Biscuits et biscuits | |||

| Gâteaux | |||

| Autres applications | |||

| Géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Reste de l'Amérique du Nord | |||

| L'Europe | Royaume-Uni | ||

| Espagne | |||

| Italie | |||

| France | |||

| Russie | |||

| Allemagne | |||

| Le reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Australie | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Afrique du Sud | ||

| Émirats arabes unis | |||

| Reste du Moyen-Orient et Afrique | |||

FAQ sur les études de marché sur les enzymes de boulangerie

Quelle est la taille actuelle du marché des enzymes de boulangerie ?

Le marché des enzymes de boulangerie devrait enregistrer un TCAC de 6,09 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des enzymes de boulangerie ?

Koninklijke DSM N.V., Novozymes, AB Enzymes, Aum Enzymes, DuPont de Nemours, Inc sont les principales sociétés opérant sur le marché des enzymes de boulangerie.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des enzymes de boulangerie ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des enzymes de boulangerie ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des enzymes de boulangerie.

Quelles années couvre ce marché des enzymes de boulangerie ?

Le rapport couvre la taille historique du marché des enzymes de boulangerie pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des enzymes de boulangerie pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Food Ingredients and Food Additives Reports

Popular Food & Beverage Reports

Other Popular Industry Reports

Rapport sur lindustrie des enzymes de boulangerie

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des enzymes de boulangerie 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des enzymes de boulangerie comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.

.webp)