Taille et part du marché des antennes intelligentes automobiles

Analyse du marché des antennes intelligentes automobiles par Mordor Intelligence

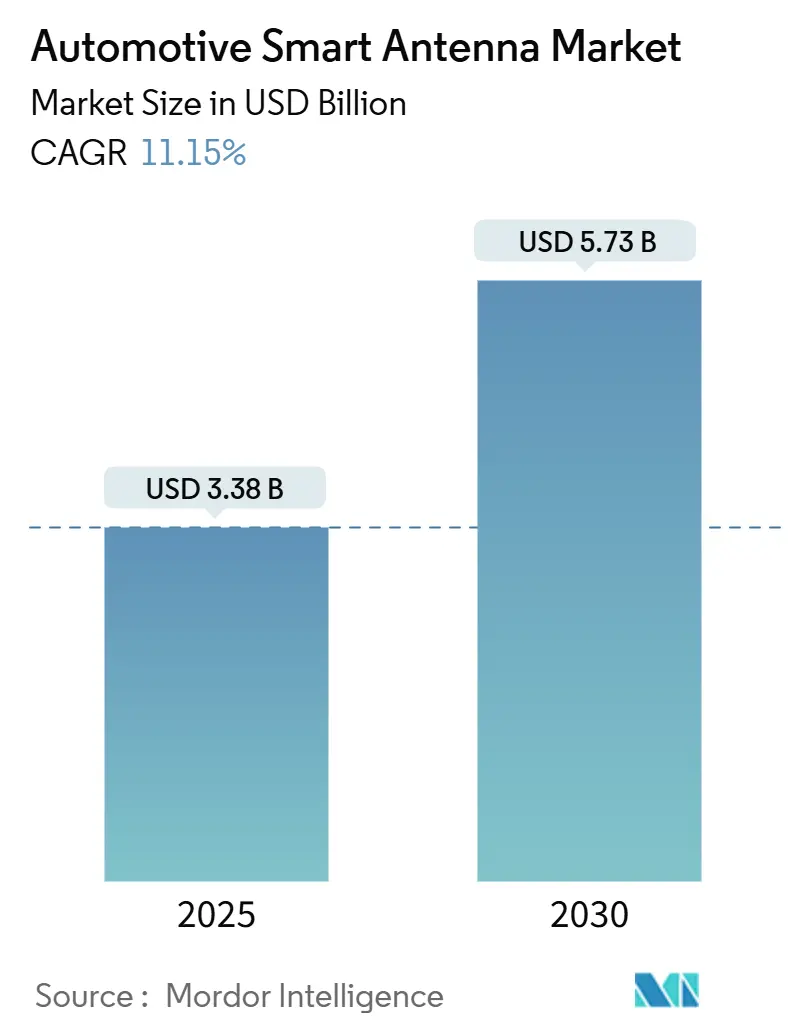

La taille du marché des antennes intelligentes automobiles est estimée à 3,38 milliards USD en 2025, et devrait atteindre 5,73 milliards USD d'ici 2030, à un TCAC de 11,15 % pendant la période de prévision (2025-2030). Le marché des antennes intelligentes automobiles s'accélère alors que les constructeurs automobiles transitionnent vers des véhicules définis par logiciel qui nécessitent des connexions fiables et à large bande passante pour l'infodivertissement, les mises à jour over-the-air et l'assistance avancée à la conduite ; cette transition, couplée au déploiement rapide de la 5G NR et au mandat V2X de l'Europe pour 2026, pousse les équipementiers à adopter des modules d'antennes multi-bandes intégrés qui remplacent les câblages RF volumineux, réduisent le poids du véhicule et améliorent l'aérodynamisme, particulièrement dans les plateformes électriques à batterie où l'interférence électromagnétique est un défi de conception persistant. L'intensité concurrentielle s'intensifie alors que les fournisseurs Tier-1 et les spécialistes RF de niche font la course pour intégrer des réseaux à formation de faisceau, des filtres EMI et des canaux satellites dans des unités minces montées sur toit ou sur vitre, même si les modèles d'entrée de gamme s'appuient encore sur des conceptions de mât à faible coût en raison de la facture de matériaux plus élevée de l'antenne intelligente.

Points clés du rapport

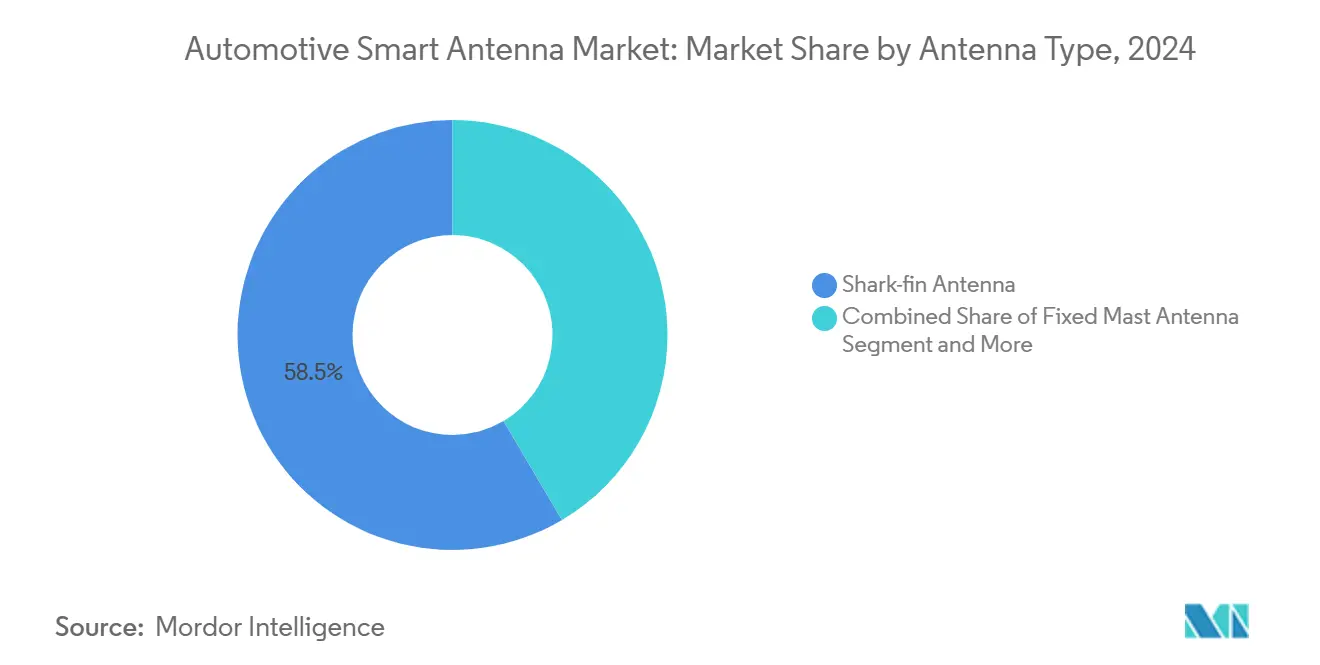

- Par type d'antenne, les antennes aileron de requin représentaient 58,50 % de part de revenus en 2024, tandis que les modules d'antennes intégrées devraient croître au TCAC le plus élevé de 12,60 % pendant 2025-2030.

- Par bande de fréquence, la très haute fréquence (VHF) dominait avec 46,20 % de part de marché en 2024, tandis que la super haute fréquence (SHF/mmWave) devrait enregistrer la croissance la plus rapide à 13,40 % TCAC de 2025-2030.

- Par technologie de connectivité, les solutions 3G/4G/LTE détenaient 50,10 % du marché en 2024, avec la 5G NR projetée pour connaître l'expansion la plus rapide à 18,25 % TCAC jusqu'en 2025-2030.

- Par type de véhicule, les voitures particulières menaient le marché avec 75,30 % de part de revenus en 2024, tandis que les véhicules commerciaux légers devraient croître au taux le plus élevé de 10,50 % TCAC pendant la période de prévision.

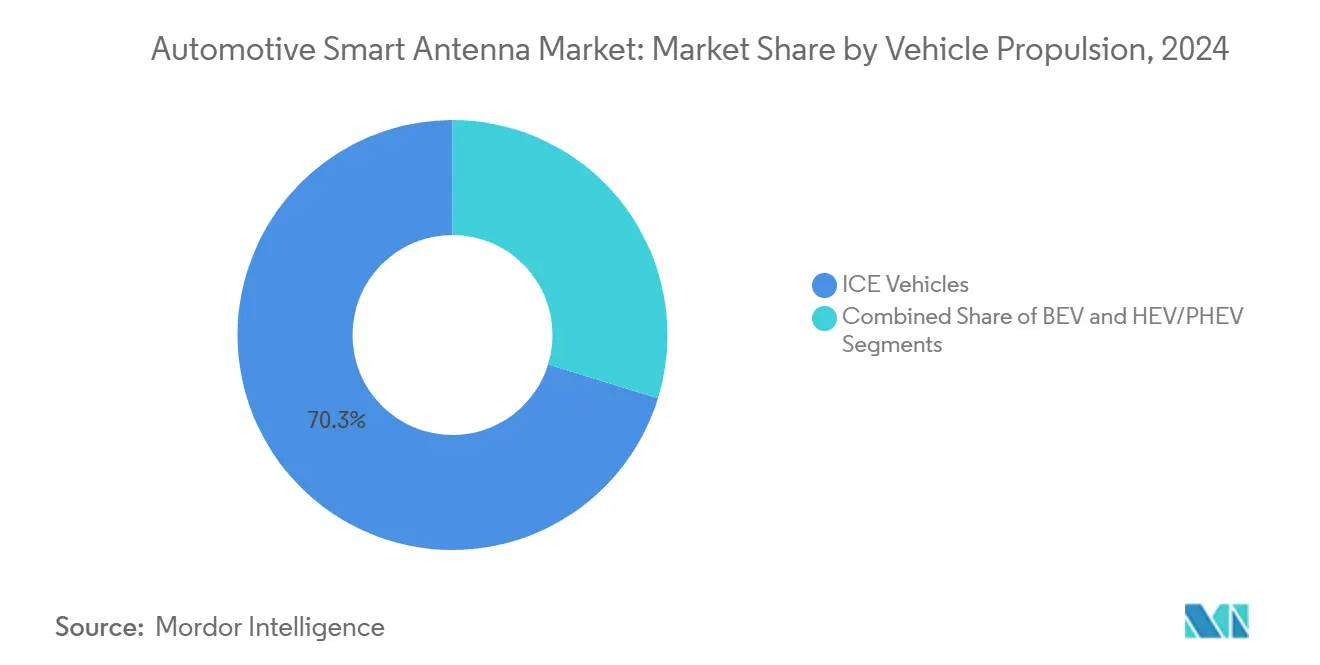

- Par propulsion de véhicule, les véhicules ICE maintenaient la dominance avec 70,25 % de part de marché en 2024, bien que les véhicules électriques à batterie soient destinés à croître le plus rapidement à 16,20 % TCAC dans les années à venir.

- Par lieu d'installation, les antennes montées sur toit représentaient 62,10 % du marché en 2024, tandis que les solutions intégrées dans les TCU/pare-chocs devraient croître à 14,15 % TCAC de 2025-2030.

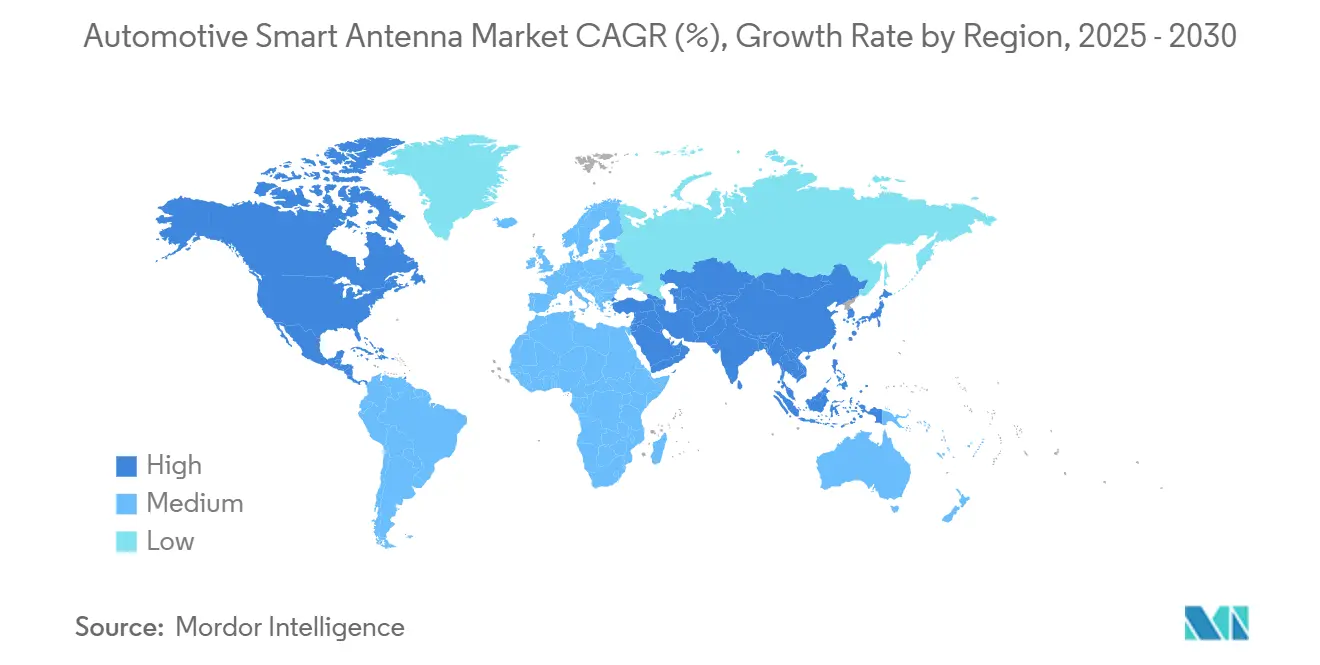

- Par géographie, l'Asie-Pacifique commandait la plus grande part de marché à 41,55 % en 2024, tandis que le Moyen-Orient et l'Afrique devraient connaître le taux de croissance le plus élevé à 12,25 % TCAC de 2025-2030.

Tendances et perspectives du marché mondial des antennes intelligentes automobiles

Analyse de l'impact des moteurs

| Moteur | (~) Impact en % sur le TCAC du marché | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Déploiements rapides de la 5G NR accélérant les cycles de remplacement des antennes | +2.8% | Asie et Europe, retombées vers l'Amérique du Nord | Moyen terme (2-4 ans) |

| Mandats OEM pour l'intégration d'antennes V2X à partir de 2026 | +2.3% | Europe, alignement mondial suivant | Moyen terme (2-4 ans) |

| Plateformes de véhicules électrifiés nécessitant des antennes multi-bandes | +1.7% | Mondial, régions à fort taux de VE | Moyen terme (2-4 ans) |

| Adoption croissante par les OEM de TCU intégrés au toit | +1.5% | Amérique du Nord, s'étendant vers l'Europe | Court terme (≤ 2 ans) |

| Capteurs de conduite autonome nécessitant un positionnement précis des antennes | +0.9% | Amérique du Nord, Europe, Chine | Long terme (≥ 4 ans) |

| Demande émergente pour la connectivité basée sur satellite | +0.8% | Amérique du Nord et Moyen-Orient | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Déploiements rapides de la 5G NR accélérant les cycles de remplacement des antennes

La 5G permet des débits de données plus élevés, mais elle répartit le trafic sur les bandes sub-6 GHz et mmWave, forçant les remplacements d'antennes mono-bande héritées. Les constructeurs de véhicules conçoivent maintenant des modèles 2026 autour de modules conformes intelligents qui intègrent des réseaux à formation de faisceau, réduisant le volume d'emballage tout en augmentant le débit. Cette migration suggère un cycle de rafraîchissement d'antenne plus court : de nombreuses flottes pourraient échanger le matériel tous les trois à cinq ans plutôt qu'une décennie. Un point notable est que les radios définies par logiciel seules ne peuvent pas combler l'écart sans les mises à niveau matérielles correspondantes.[1]"HARMAN Smart Conformal Antenna.", HARMAN, harman.com

Adoption croissante par les OEM de TCU intégrés au toit pour réduire le poids du câblage

Le montage sur toit de l'unité de contrôle télématique place les radios près des antennes, éliminant les lourds câbles RF qui couraient autrefois le long des montants A. Les modèles électriques à batterie nord-américains rapportent des économies de poids allant jusqu'à 2,4 kg, ce qui se traduit par une augmentation mesurable de l'autonomie de conduite. Parce que l'anxiété de l'autonomie est un facteur d'achat décisif, même de petites réductions de grammes influencent la perception des consommateurs. [2]"Innovative Designs Trim Weight From High-Voltage Components.", Aptiv, aptiv.comCette logique implique que les antennes intelligentes soutiennent indirectement les objectifs de réduction carbone en étendant l'autonomie électrique sans changer la chimie des cellules.

Mandats OEM pour l'intégration d'antennes V2X à partir de 2026 dans les voitures particulières de l'UE

Les règles européennes en 2026 exigent des connexions V2X pour les nouvelles voitures particulières, rendant les modules multi-antennes obligatoires plutôt qu'optionnels. Les constructeurs automobiles répondent en regroupant les émetteurs-récepteurs DSRC ou C-V2X dans les piles d'antennes de nouvelle génération pour satisfaire la réglementation avec des changements d'outillage minimaux. En intégrant V2X maintenant, les OEM achètent une marge de calendrier contre les futures mises à jour de sécurité Over-the-Air. L'inférence est que la clarté réglementaire accélère l'investissement de conception parce que les fournisseurs peuvent amortir le coût sur une base d'installation garantie.

Plateformes de véhicules électrifiés nécessitant des antennes multi-bandes pour réduire les EMI

Les onduleurs haute tension émettent du bruit électromagnétique qui peut dégrader les performances RF, donc les véhicules électriques à batterie ont besoin d'antennes avec un meilleur blindage, filtrage et isolation de masse. Les équipes de conception simulent de plus en plus les chemins électromagnétiques tôt, conduisant à de nouveaux matériaux de boîtier qui suppriment les interférences sans ajouter de volume. Les fournisseurs capables de documenter un record prouvé d'atténuation EMI ont des taux de gain plus élevés sur les programmes électriques. C'est une preuve que le marché des antennes intelligentes automobiles récompense le savoir-faire interdisciplinaire couvrant l'ingénierie RF et l'électronique de puissance.[3]Gao, Feng, and Mingli Xu, "Reduction of Electric Vehicle Electromagnetic Radiations Using a Global Network Model.", The Korean Institute of Electromagnetic Engineering and Science, kiees.or.kr

Analyse de l'impact des contraintes

| Contrainte | (~) Impact en % sur le TCAC du marché | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Pénurie de substrats RF et de jeux de puces | -2.1% | Régions dépendantes de la chaîne d'approvisionnement | Court terme (≤ 2 ans) |

| Homologation mondiale complexe | -1.3% | Régions réglementaires fragmentées | Moyen terme (2-4 ans) |

| Coût élevé de la facture de matériaux des antennes intelligentes | -1.2% | Mondial, plus élevé dans les marchés sensibles aux prix | Court terme (≤ 2 ans) |

| Dégradation des performances RF | -0.7% | Mondial | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coût élevé de la facture de matériaux des antennes intelligentes vs. mât hérité dans les modèles d'entrée de gamme

Les véhicules d'entrée de gamme s'appuient encore sur des antennes mât à faible coût, créant un écart de prix qui ralentit l'adoption des antennes intelligentes dans les marchés sensibles aux coûts. Les fournisseurs s'attaquent à cela en modularisant les conceptions pour que le même boîtier puisse passer d'une unité AM/FM basique à une pile 5G complète. Les options à niveaux permettent aux constructeurs automobiles de vendre des packages de connectivité sans redessiner la tôle. Une inférence claire est que les architectures flexibles, et non les unités sur mesure uniques, déverrouilleront le volume pour l'industrie des antennes intelligentes automobiles dans les économies émergentes.

Dégradation des performances RF causée par la peinture métallique et les barres de toit

Les paillettes métalliques et les accessoires de toit altèrent les modèles de rayonnement, conduisant à une perte de signal même avec des radios avancées. Pour contrer cela, les équipes d'ingénierie utilisent des jumeaux numériques qui combinent les caractéristiques d'antenne mesurées avec des simulations électromagnétiques de véhicule entier, réduisant le temps de prototypage physique. Ce flux de travail déplace les décisions d'antenne plus tôt dans le processus de style, alignant les objectifs esthétiques et RF. L'observation ici est que résoudre les points de douleur RF renforce la collaboration entre les studios de design et les ingénieurs de connectivité, un changement culturel à l'intérieur de nombreux OEM.

Analyse des segments

Par type d'antenne : Les modules intégrés défient la dominance des ailerons de requin

Les antennes aileron de requin détenaient une part de 58,50 % du marché des antennes intelligentes automobiles en 2024, pourtant les modules intégrés affichent une prévision de TCAC de 12,60 % pour 2025-2030, soulignant les priorités de conception changeantes. Le passage vers le montage affleurant améliore l'aérodynamisme et réduit le bruit du vent, rendant les unités intégrées attrayantes pour les plaques signalétiques premium et grand public. Les effets de second ordre incluent moins de pièces extérieures, ce qui rationalise les processus de peinture et réduit les réclamations de garantie liées à l'infiltration d'eau. Une inférence supplémentaire est que les fournisseurs capables de co-concevoir avec les emboutis de panneaux de toit peuvent capturer des revenus supplémentaires des supports structurels.

La croissance des modules intégrés favorise les partenariats entre les spécialistes d'antennes et les équipes d'ingénierie de carrosserie, car l'espace de package sous les garnitures de toit est serré. Les entreprises incorporant des antennes dans le verre panoramique ou les toits composites ouvrent de nouvelles possibilités de style tout en économisant les coûts d'outillage métallique. Une autre perspicacité est que la valeur de revente des véhicules avec des antennes cachées peut augmenter, car les acheteurs assimilent de plus en plus une ligne de toit propre avec une connectivité avancée après plusieurs cycles de propriété.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par bande de fréquence : L'adoption mmWave s'accélère avec les fonctionnalités autonomes

Les bandes super haute fréquence représentent la croissance la plus rapide à un TCAC de 13,40 %, tandis que VHF couvre encore 46,20 % de la taille du marché des antennes intelligentes automobiles 2024 pour la radio héritée. L'expansion des capteurs d'assistance conducteur qui partagent des données sur des connexions mmWave pousse la demande pour la technologie de réseau phasé dans les antennes. Cela crée un apprentissage croisé avec l'ingénierie radar car les deux utilisent des substrats similaires et des puces de formation de faisceau. Une inférence subtile est que les économies de coûts peuvent résulter lorsque les OEM s'approvisionnent en réseaux radar et communications du même fournisseur de silicium.

Bien que mmWave promette une bande passante plus élevée, des lacunes de couverture demeurent dans les corridors ruraux, forçant une stratégie multi-bande où 4G LTE fournit un service de secours. Les fabricants d'antennes listent maintenant les performances de double connectivité comme une métrique critique, réduisant les connexions perdues lorsque les véhicules transitionnent entre les villes et les autoroutes. En préparant les conceptions pour les fréquences de recherche 6G, les fournisseurs visent à étendre les cycles de vie des produits, suggérant que la planification à long terme l'emporte sur les économies de coûts à court terme dans les feuilles de route technologiques.

Par technologie de connectivité : La 5G NR dépasse les standards hérités

Les expéditions 5G NR montrent un TCAC de 18,25 % jusqu'en 2030, même si 3G/4G/LTE détient encore une part de 50,10 % du marché des antennes intelligentes automobiles aujourd'hui. Les constructeurs automobiles voient la 5G comme centrale aux futurs modèles de revenus comme la fonctionnalité à la demande et l'assistance conducteur à distance. Pour lisser l'élimination progressive de la 4G, les architectures double radio fonctionnent simultanément avec les deux technologies pendant une période, exigeant des piles d'antennes plus grandes et des budgets de puissance. Une nouvelle inférence est que les puces front-end économes en énergie deviendront cruciales alors que les véhicules jonglent avec plusieurs radios en direct.

Les antennes V2X gagnent en traction car les régulateurs lient leur présence aux objectifs de sécurité. Coupler V2X avec 5G dans un module réduit le coût d'emballage et simplifie les mises à jour logicielles. GNSS multi-constellation reste non-négociable pour la crédibilité de positionnement, mais il partage maintenant l'espace avec Wi-Fi 6E et Bluetooth pour les services cabine. Cette tendance suggère que les tests d'antennes combinées deviendront plus complexes, ouvrant des opportunités de service pour les laboratoires spécialisés.

Par type de véhicule : Les SUV poussent la croissance du segment des voitures particulières

Les voitures particulières représentent 75,30 % de la taille du marché des antennes intelligentes automobiles en 2024. À l'intérieur de cela, les SUV représentent la majorité de la croissance car les acheteurs favorisent une position assise plus haute et une sécurité perçue. Les antennes intelligentes permettent les mises à jour de cartes over-the-air et les diagnostics à distance, caractéristiques que les propriétaires de SUV achètent souvent. Les volumes de données résultants créent une adhérence pour les services d'abonnement, augmentant les revenus à vie par véhicule. Une observation dérivée est que les antennes sont devenues un gardien pour le contenu numérique monétisé.

Les véhicules commerciaux légers, croissant à un TCAC projeté de 10,50 %, déploient des antennes intelligentes pour l'optimisation de route et le suivi de cargaison. Les gestionnaires de flotte lient la télématique d'antenne à la planification de maintenance, réduisant les temps d'arrêt et les coûts de carburant. Alors que le e-commerce s'étend, les opérateurs de dernier kilomètre valorisent la résilience cellulaire, alimentant les mises à niveau des dongles 3G vers les modules intégrés 5G. L'inférence est que les cas d'usage commerciaux amplifient le retour sur investissement en connectivité plus rapidement que la propriété privée.

Par propulsion de véhicule : Les BEV exigent une atténuation EMI avancée

Les véhicules électriques à batterie affichent un TCAC de 16,20 %, plus rapide que tout segment de propulsion, pourtant leurs circuits haute tension forcent les antennes à adresser les émissions conduites et rayonnées. Les fournisseurs d'antennes intelligentes intègrent des inductances ferrite et des filtres RC au niveau de la carte, compactant les empreintes de module. Alors que les infrastructures de charge mûrissent, les BEV s'appuient sur des correctifs logiciels over-the-air précis, et toute perte de signal risque de bloquer le groupe motopropulseur. Une inférence notable est que l'antenne devient effectivement partie de la chaîne de sécurité fonctionnelle dans les architectures électriques.

Les véhicules ICE représentent 70,25 % de part de marché en 2024, les hybrides mélangent les architectures ICE et électriques, nécessitant un réglage d'antenne flexible sur des spectres de bruit plus larges. Les fournisseurs qui fournissent des banques de filtres configurables peuvent servir les programmes hybrides et électriques purs avec un SKU. Les frais de transport d'inventaire plus bas compensent le coût supplémentaire, soulignant comment l'optimisation de la chaîne d'approvisionnement influence les décisions de conception autant que les performances RF.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par lieu d'installation : Les solutions intégrées gagnent en élan

Les systèmes montés sur toit commandent 62,10 % de part du marché des antennes intelligentes automobiles en 2024 grâce à l'élévation dégagée, mais les emplacements intégrés croissent à 14,15 % TCAC jusqu'en 2030. Déplacer les antennes à l'intérieur des panneaux de carrosserie améliore le style et élimine le risque de dommage externe des lavages auto ou du vandalisme. Les antennes imprimées multi-couches intégrées dans les pare-chocs permettent la redondance pour les fonctionnalités autonomes, montrant que les positions non-toit répondent maintenant aux exigences de gain strictes. Le point à retenir est que les réseaux d'antennes distribuées peuvent coexister avec la télématique centralisée pour assurer une couverture de sécurité intégrée.

Les antennes montées sur verre luttent avec l'atténuation des teintes et éléments chauffants, pourtant elles restent attrayantes où les toits métalliques limitent la transparence RF. Les fournisseurs répondent avec des amplificateurs de puissance plus élevée qui compensent les pertes de verre sans violer les limites d'émission. Cela souligne que la gestion créative de la puissance est aussi importante que le placement physique dans les conceptions modernes.

Analyse géographique

L'Asie-Pacifique mène le marché des antennes intelligentes automobiles et représente environ 41,55 % de la part du marché des antennes intelligentes automobiles en 2024. Le déploiement agressif de la 5G en Chine et la production élevée de véhicules assurent une demande prête pour les modules multi-bandes. Les clusters de semi-conducteurs locaux à Taïwan et en Corée du Sud raccourcissent les délais pour les substrats RF, donnant aux OEM régionaux une résilience contre les pénuries mondiales. Les investissements du Japon dans C-V2X et les processus d'homologation disciplinés élèvent également la demande régionale. Une perspicacité ici est que la dominance de l'Asie pourrait s'approfondir si les modèles d'exportation expédiés vers d'autres continents gardent des antennes localement sourcées.

L'Europe a le deuxième plus grand marché, soutenu par la poussée de l'Allemagne et du Royaume-Uni vers les réglementations de sécurité connectées. Le mandat V2X 2026 pousse les commandes pour les antennes conformes, aidant les fournisseurs à verrouiller des contrats de volume multi-années. Les constructeurs automobiles ont aussi expérimenté avec des modules de toit intégrés pour respecter les règles strictes d'impact piéton sans compromettre le style. Une observation fraîche est que les directives d'économie circulaire poussent les tiers européens à concevoir des antennes pour la recyclabilité, ce qui peut devenir un avantage concurrentiel.

L'Amérique du Nord reste un incubateur technologique, spécialement pour la messagerie d'urgence basée satellite dans les véhicules tout-terrain. L'accent des États-Unis sur l'électrification des camions accentue le besoin de réduction du poids et de traînée, poussant les OEM vers les TCU intégrés au toit. Pendant ce temps, les initiatives de ville intelligente du Moyen-Orient aux Émirats arabes unis et en Arabie saoudite créent le TCAC régional le plus rapide à 12,25 %, car les acheteurs premium exigent une connectivité ininterrompue à travers les autoroutes du désert. L'Amérique du Sud et l'Afrique sont à la traîne dans la part actuelle mais montrent un intérêt croissant alors que les opérateurs de télécommunications investissent dans les corridors 5G, suggérant que la demande pourrait augmenter rapidement une fois que les barrières d'infrastructure tombent.

Paysage concurrentiel

L'industrie des antennes intelligentes automobiles est modérément fragmentée, avec un mélange de fournisseurs Tier-1 diversifiés et de spécialistes RF de niche. Continental AG exploite son large portefeuille électronique pour regrouper les antennes avec des domaines tels que l'assistance conducteur, donnant aux OEM moins de fournisseurs à gérer. Les acquisitions de TE Connectivity d'unités d'antennes externes renforcent son intégration verticale, promettant un contrôle des coûts par l'échelle. Une inférence critique est que les acheteurs favorisent maintenant les fournisseurs gérant le matériel et le firmware, simplifiant la validation.

Les entreprises spécialisées comme HARMAN International gagnent des programmes en emballant jusqu'à 14 antennes dans un seul module conforme, ce qui plaît aux studios de design cherchant des toits désencombrés. Une telle différenciation presse les acteurs traditionnels à accélérer la R&D interne ou former des alliances. Le modèle indique un passage vers une concurrence menée par la performance où les chiffres de gain prouvés en laboratoire peuvent l'emporter sur les relations de longue date.

Les opportunités d'espace blanc abondent dans les solutions optimisées pour les plateformes électriques uniquement et les versions à coût réduit pour les marchés émergents. Les fournisseurs qui peuvent naviguer les règles d'homologation divergentes sans redessiner le matériel se démarqueront. Le consensus émergent est que les futurs gagnants coupleront l'ingénierie agile avec une gestion robuste de la chaîne d'approvisionnement pour résister aux chocs de matières premières, une leçon des récentes pénuries de substrats RF.

Leaders de l'industrie des antennes intelligentes automobiles

-

HELLA GmbH & Co. KGaA

-

Robert Bosch GmbH

-

TE Connectivity

-

Continental AG

-

Harman

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Janvier 2025 : HARMAN a présenté des projets conjoints avec Cerence AI et HL Klemove au CES. Ces projets fusionnent l'IA conversationnelle avec les fonctions de cockpit et d'assistance conducteur, suggérant une intégration matériel-logiciel plus serrée dans les futurs modules d'antenne.

- Février 2024 : HARMAN a introduit le Ready Connect 5G TCU au Mobile World Congress. Il adopte le silicium Snapdragon Auto 5G Modem-RF Gen 2, offrant un chemin plus rapide pour les constructeurs automobiles à déployer la connectivité haute vitesse.

- Mai 2024 : FORVIA HELLA a commencé la production de masse du radar 77 GHz de cinquième génération en Chine. L'unité atteint une détection 360°, suggérant des synergies entre le refroidissement radar et l'emballage d'antenne.

Portée du rapport sur le marché mondial des antennes intelligentes automobiles

Les antennes intelligentes automobiles transmettent et reçoivent des signaux des appareils électroniques d'un véhicule sans fil. Ces antennes, cruciales pour la sécurité du véhicule, peuvent être montées sur le verre avant ou l'arrière du véhicule.

Le marché des antennes intelligentes automobiles est segmenté par type d'antenne, fréquence, type de véhicule, et géographie. Basé sur le type d'antenne, le marché est segmenté en aileron de requin, mât fixe, et autres. Basé sur la fréquence, le marché est segmenté en haute fréquence, très haute fréquence, et ultra-haute fréquence. Basé sur le type de véhicule, le marché est segmenté en voitures particulières et véhicules commerciaux. Basé sur la géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique, et le reste du monde. Le rapport offre les tailles de marché et prévisions pour tous les segments ci-dessus en valeur (USD).

| Antenne aileron de requin |

| Antenne mât fixe |

| Antenne verre / intégrée |

| Module d'antenne intégrée |

| Autres (pilier, élément) |

| Haute fréquence (HF) |

| Très haute fréquence (VHF) |

| Ultra-haute fréquence (UHF) |

| Super haute fréquence (SHF / mmWave) |

| 3G / 4G / LTE |

| 5G NR |

| V2X - DSRC / C-V2X |

| GNSS / GPS |

| Wi-Fi / Bluetooth |

| Voitures particulières | Berline compacte |

| Berline | |

| SUV/monospaces | |

| Véhicules commerciaux légers | |

| Véhicules commerciaux moyens et lourds | |

| Véhicules tout-terrain |

| Moteur à combustion interne (ICE) |

| Véhicule électrique à batterie (BEV) |

| Hybride et hybride rechargeable (HEV/PHEV) |

| Monté sur toit |

| Monté sur pare-brise / verre |

| Intégré dans TCU / pare-chocs |

| Amérique du Nord | États-Unis |

| Canada | |

| Reste de l'Amérique du Nord | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Arabie saoudite |

| Émirats arabes unis | |

| Turquie | |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type d'antenne | Antenne aileron de requin | |

| Antenne mât fixe | ||

| Antenne verre / intégrée | ||

| Module d'antenne intégrée | ||

| Autres (pilier, élément) | ||

| Par bande de fréquence | Haute fréquence (HF) | |

| Très haute fréquence (VHF) | ||

| Ultra-haute fréquence (UHF) | ||

| Super haute fréquence (SHF / mmWave) | ||

| Par technologie de connectivité | 3G / 4G / LTE | |

| 5G NR | ||

| V2X - DSRC / C-V2X | ||

| GNSS / GPS | ||

| Wi-Fi / Bluetooth | ||

| Par type de véhicule | Voitures particulières | Berline compacte |

| Berline | ||

| SUV/monospaces | ||

| Véhicules commerciaux légers | ||

| Véhicules commerciaux moyens et lourds | ||

| Véhicules tout-terrain | ||

| Par propulsion de véhicule | Moteur à combustion interne (ICE) | |

| Véhicule électrique à batterie (BEV) | ||

| Hybride et hybride rechargeable (HEV/PHEV) | ||

| Par lieu d'installation | Monté sur toit | |

| Monté sur pare-brise / verre | ||

| Intégré dans TCU / pare-chocs | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Reste de l'Amérique du Nord | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Arabie saoudite | |

| Émirats arabes unis | ||

| Turquie | ||

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des antennes intelligentes automobiles ?

Le marché est évalué à 3,04 milliards USD en 2024 et devrait croître régulièrement jusqu'en 2030.

Quelle région détient la plus grande part du marché des antennes intelligentes automobiles ?

L'Asie mène, soutenue par le déploiement rapide de la 5G en Chine et une forte production de véhicules.

Pourquoi les antennes intelligentes sont-elles importantes pour les véhicules électriques ?

Elles atténuent les interférences électromagnétiques des systèmes haute tension et supportent les mises à jour over-the-air essentielles qui maintiennent les groupes motopropulseurs sécurisés et efficaces.

Comment le mandat V2X de l'UE 2026 affectera-t-il la demande d'antennes ?

Il rendra les modules multi-antennes standard sur les nouvelles voitures particulières, augmentant les volumes unitaires européens pour les conceptions compatibles V2X.

Quel rôle joue la connectivité satellite dans l'industrie des antennes intelligentes automobiles ?

Les connexions satellite fournissent une communication résiliente dans les zones reculées, une fonctionnalité de plus en plus populaire parmi les SUV premium et les véhicules tout-terrain.

Les antennes intelligentes deviennent-elles abordables pour les voitures d'entrée de gamme ?

Les coûts chutent alors que les fournisseurs modularisent les conceptions, mais le prix reste un obstacle ; une adoption plus large est attendue alors que les économies d'échelle s'améliorent.

Dernière mise à jour de la page le: