Analyse du marché des moteurs de direction assistée automobile

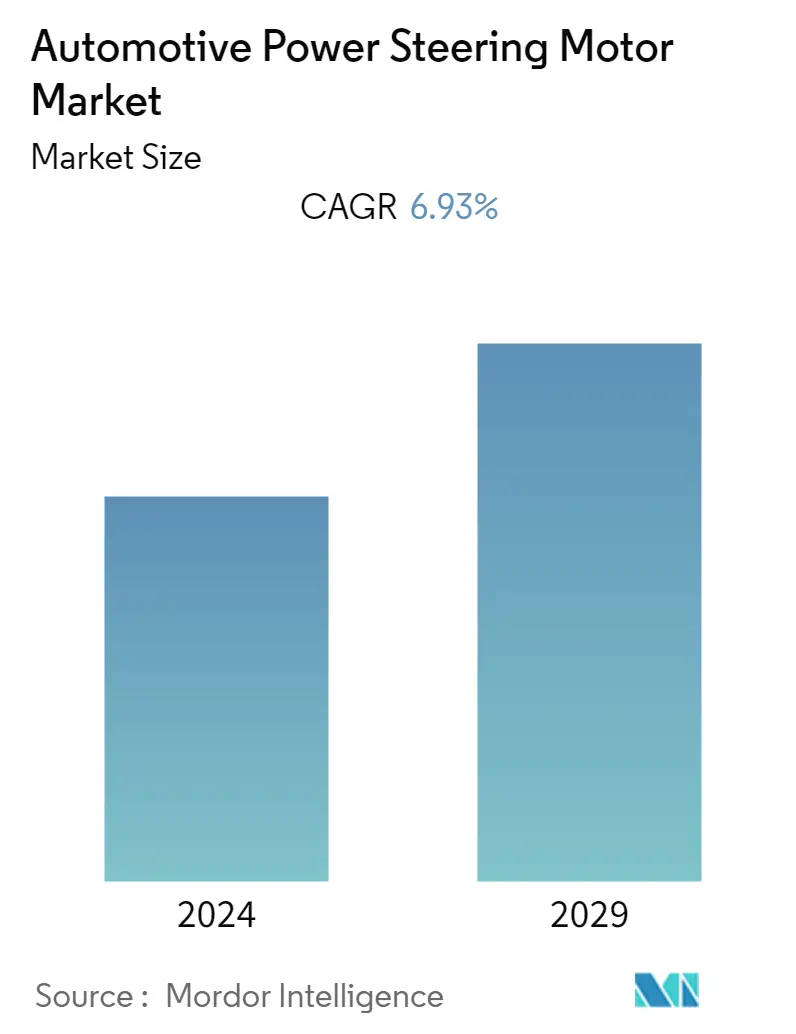

La taille du marché des moteurs de direction assistée automobile devrait passer de 17,45 milliards USD en 2023 à 23,28 milliards USD dici 2028, enregistrant un TCAC de 6,93 % au cours de la période de prévision (2023-2028).

Le marché des moteurs de direction assistée automobile a connu une croissance constante, tirée par la demande croissante de véhicules équipés de systèmes de direction assistée. Alors que les consommateurs recherchent des véhicules offrant un confort de conduite amélioré et une facilité de direction, les systèmes de direction assistée, y compris la direction assistée électrique (EPS), sont devenus des équipements standard dans de nombreuses automobiles.

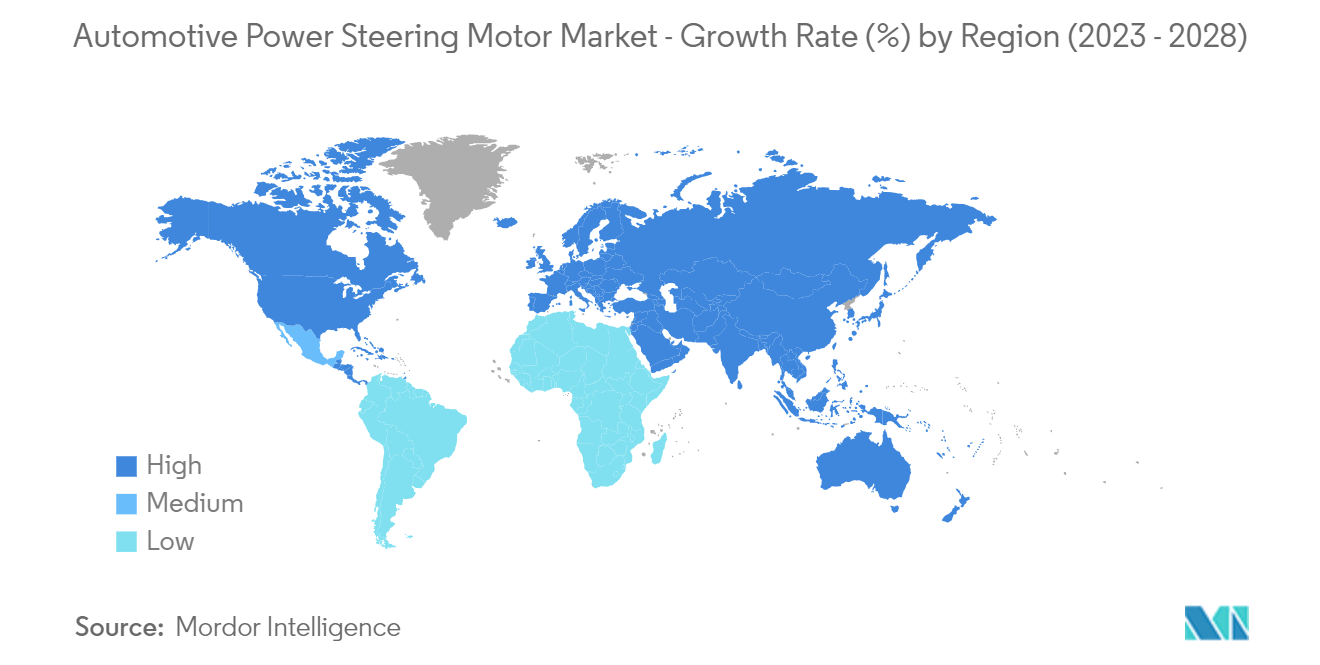

Parmi les régions, lAsie-Pacifique devrait dominer le marché des moteurs de direction assistée automobile. Le marché des moteurs de direction assistée en Asie-Pacifique est principalement tiré par la production et les ventes croissantes de véhicules, lélectrification rapide des véhicules, la rigueur croissante des normes démission et laugmentation du revenu disponible des consommateurs. Cela entraîne à son tour une augmentation de la demande de véhicules, en raison de la préférence croissante pour la sécurité et le confort.

Tendances du marché des moteurs de direction assistée automobile

Demande croissante de véhicules équipés de systèmes de direction assistée.

Les systèmes de direction assistée réduisent considérablement l'effort physique requis par les conducteurs pour tourner le volant. Il facilite la manœuvre des véhicules, notamment à basse vitesse ou lors du stationnement. Les conducteurs n'ont plus besoin d'exercer autant de force sur le volant, ce qui réduit la fatigue lors des longs trajets et rend le véhicule plus accessible à un plus large éventail de personnes, y compris celles ayant une force physique limitée.

Les préférences des consommateurs se sont déplacées vers des véhicules dotés de fonctionnalités avancées qui offrent une expérience de conduite plus confortable et plus pratique. Les systèmes de direction assistée s'alignent sur ces préférences et contribuent à une perception positive de la qualité globale du véhicule.

Alors que les systèmes de direction assistée sont devenus des équipements standard dans de nombreux véhicules modernes, les consommateurs les attendent. Les constructeurs automobiles ont répondu à cette demande en intégrant la direction assistée dans leurs modèles de véhicules, ce qui en fait une fonctionnalité standard ou une option disponible dans divers segments, des voitures compactes aux SUV et camions.

- En octobre 2022, Toyota a commencé la production en série du Toyota bZ4X équipé de la technologie de direction électrique (SBW) de JTEKT.

- En août 2022, face à la demande croissante de systèmes de direction assistée électrique en Chine, l'équipementier automobile allemand ZF alloue 47,42 millions de dollars à l'agrandissement d'une usine à Shanghai. Cet investissement devrait augmenter les ventes de systèmes de direction assistée électrique de plus de 0,14 milliard de dollars d'ici 2024 par rapport à l'année en cours.

La région Asie-Pacifique est susceptible de dominer le marché au cours de la période de prévision

Le marché de la direction assistée en Asie-Pacifique est principalement tiré par la croissance de la production et des ventes de véhicules. Des progrès technologiques sont réalisés dans les moteurs APS pour répondre aux normes de sécurité et d'émission gouvernementales. À mesure que la demande d'EPS augmente dans la région, les équipementiers et les constructeurs automobiles lancent de nouveaux véhicules équipés d'EPS et forment des alliances pour élargir leur part de marché.

Lurbanisation rapide est une tendance importante dans de nombreux pays de la région Asie-Pacifique. À mesure que les gens se déplacent vers les zones urbaines, il existe un besoin croissant de véhicules capables de circuler dans les rues encombrées de la ville et offrant une facilité de stationnement. Les systèmes de direction assistée qui rendent la conduite urbaine plus maniable sont très demandés. La région Asie-Pacifique a connu un intérêt croissant pour les véhicules électriques et hybrides (VE et HEV). Beaucoup de ces véhicules sont équipés de systèmes de direction assistée électrique (EPS), contribuant ainsi à la demande de moteurs de direction assistée.

- En septembre 2022, Geely et Hella ont collaboré pour développer une série de systèmes de câbles de direction (SBW) prêts à la production, avec des plans pour sa mise en œuvre à partir de 2026.

- En novembre 2021, ThyssenKrupp a étendu son partenariat avec le district national de haute technologie de Changzhou et a réaffirmé son engagement à investir 200 millions de dollars supplémentaires pour créer une installation mondiale pour les systèmes de direction assistée électronique (EPS) automobiles en Chine.

Aperçu du marché des moteurs de direction assistée automobile

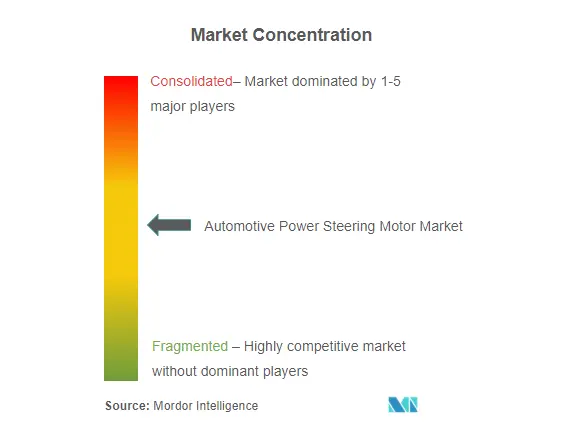

Le marché des moteurs de direction assistée automobile est modérément consolidé, les acteurs existants du marché détenant les parts les plus importantes et de nouveaux acteurs entrant sur le marché. Pour prendre l'avantage sur leurs concurrents, les entreprises concluent des partenariats de coentreprise et lancent de nouveaux produits dotés d'une technologie de pointe. Par exemple,.

- En 2022, Bosch Automotive Steering a alloué 23 millions de dollars aux investissements et a consacré 18 millions de dollars aux efforts de recherche et de développement. Au cours des 12 derniers mois, l'entreprise a également accueilli plus de 200 nouveaux employés dans des postes de production et de support.

- En octobre 2022, NIO a conclu un accord de coopération stratégique avec ZF décrivant leur collaboration dans le développement de produits de direction électrique (SBW).

Leaders du marché des moteurs de direction assistée automobile

-

Denso Corporation

-

Mitsubishi Electric

-

Mitsuba Corporation

-

Showa Corporation

-

JTEKT Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des moteurs de direction assistée automobile

- Mai 2023 : Bosch a annoncé son intention de réaliser des investissements totalisant 140 millions de dollars d'ici la fin de 2023. Il avait déjà été annoncé que ces projets recevaient le soutien du gouvernement sous la forme d'une subvention de 33 millions de dollars.

- Mars 2022 : Yamaha a récemment annoncé le développement d'un prototype de système de support de direction assistée électrique (EPS) pour motos. Ce système sert d'aide au pilotage conçue pour améliorer la stabilité et l'agilité de la moto.

- Mars 2022 : Nexteer a obtenu un contrat pour son produit iBSG eDrive 48 V auprès d'un important équipementier chinois. La production devrait commencer au premier semestre 2022. Ce lancement établit une base solide et un point d'entrée pour l'exploration d'autres applications eDrive et l'élargissement de sa clientèle.

Segmentation de lindustrie automobile de la direction assistée automobile

Un moteur de direction assistée automobile est un composant essentiel dun système de direction assistée de véhicule. Il s'agit d'un moteur électrique qui assiste le conducteur dans la rotation du volant, facilitant ainsi le contrôle de la direction du véhicule, notamment à basse vitesse et lors des manœuvres de stationnement. Le moteur de direction assistée est chargé de fournir une force ou un couple supplémentaire au mécanisme de direction, réduisant ainsi l'effort physique requis de la part du conducteur pour faire tourner les roues.

Le marché des moteurs de direction assistée automobile est segmenté par type de véhicule, type de direction assistée, type de produit, catégorie de demande et géographie. Par type de véhicule, le marché est segmenté en voitures particulières et véhicules utilitaires. Par type de direction assistée, le marché est segmenté en direction assistée hydraulique (HPS), direction hydraulique électrique (EPHS) et direction assistée électrique (EPS). Par type de produit, le marché est segmenté en type dassistance à crémaillère (REPS), type dassistance à colonne (CEPS) et type dassistance à pignon (PEPS). Par catégorie de demande, le marché est segmenté en OEM et marché secondaire. Par géographie, le marché est segmenté en Amérique du Nord, en Europe, en Asie-Pacifique et dans le reste du monde. Le rapport propose la taille du marché en valeur USD.

| Voiture de voyageurs |

| Véhicule commercial |

| Direction assistée hydraulique (HPS) |

| Direction hydraulique électrique (EPHS) |

| Direction assistée électrique (EPS) |

| Type d'assistance au rack (REPS) |

| Type d'assistance aux colonnes (CEPS) |

| Type d'assistance par pignon (PEPS) |

| OEM |

| Marché secondaire |

| Amérique du Nord | NOUS |

| Canada | |

| Reste de l'Amérique du Nord | |

| L'Europe | Allemagne |

| ROYAUME-UNI | |

| France | |

| Le reste de l'Europe | |

| Asie-Pacifique | Inde |

| Chine | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Reste du monde | Brésil |

| Mexique | |

| Émirats arabes unis | |

| Autres pays |

| Par type de véhicule | Voiture de voyageurs | |

| Véhicule commercial | ||

| Par type de direction assistée | Direction assistée hydraulique (HPS) | |

| Direction hydraulique électrique (EPHS) | ||

| Direction assistée électrique (EPS) | ||

| Par type de produit | Type d'assistance au rack (REPS) | |

| Type d'assistance aux colonnes (CEPS) | ||

| Type d'assistance par pignon (PEPS) | ||

| Par catégorie de demande | OEM | |

| Marché secondaire | ||

| Par géographie | Amérique du Nord | NOUS |

| Canada | ||

| Reste de l'Amérique du Nord | ||

| L'Europe | Allemagne | |

| ROYAUME-UNI | ||

| France | ||

| Le reste de l'Europe | ||

| Asie-Pacifique | Inde | |

| Chine | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Reste du monde | Brésil | |

| Mexique | ||

| Émirats arabes unis | ||

| Autres pays | ||

FAQ sur les études de marché sur les moteurs de direction assistée automobile

Quelle est la taille actuelle du marché des moteurs de direction assistée automobile ?

Le marché des moteurs de direction assistée automobile devrait enregistrer un TCAC de 6,93 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des moteurs de direction assistée automobile ?

Denso Corporation, Mitsubishi Electric, Mitsuba Corporation, Showa Corporation, JTEKT Corporation sont les principales sociétés opérant sur le marché des moteurs de direction assistée automobile.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des moteurs de direction assistée automobile ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des moteurs de direction assistée automobile ?

En 2024, lAsie-Pacifique représente la plus grande part de marché sur le marché des moteurs de direction assistée automobile.

Quelles années couvre ce marché des moteurs de direction assistée automobile ?

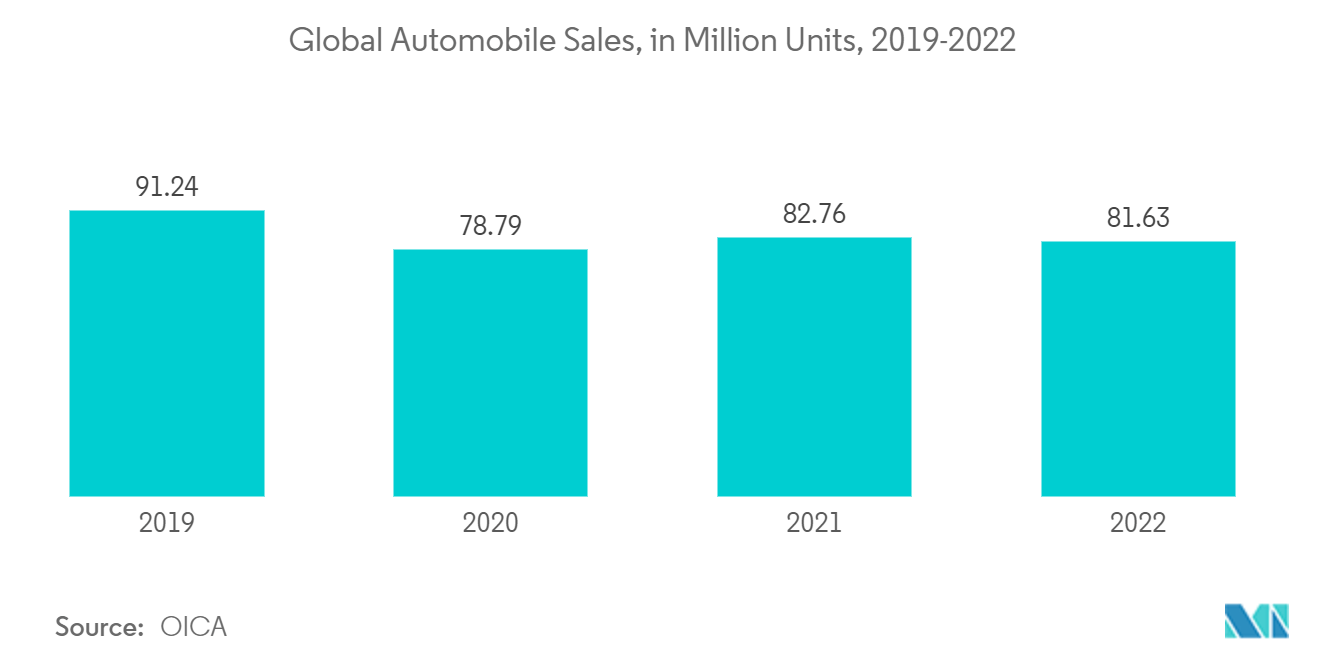

Le rapport couvre la taille historique du marché des moteurs de direction assistée automobile pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des moteurs de direction assistée automobile pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie des moteurs de direction assistée automobile

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des moteurs de direction assistée automobile 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des moteurs de direction assistée automobile comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.