Analyse du marché des systèmes de navigation automobile

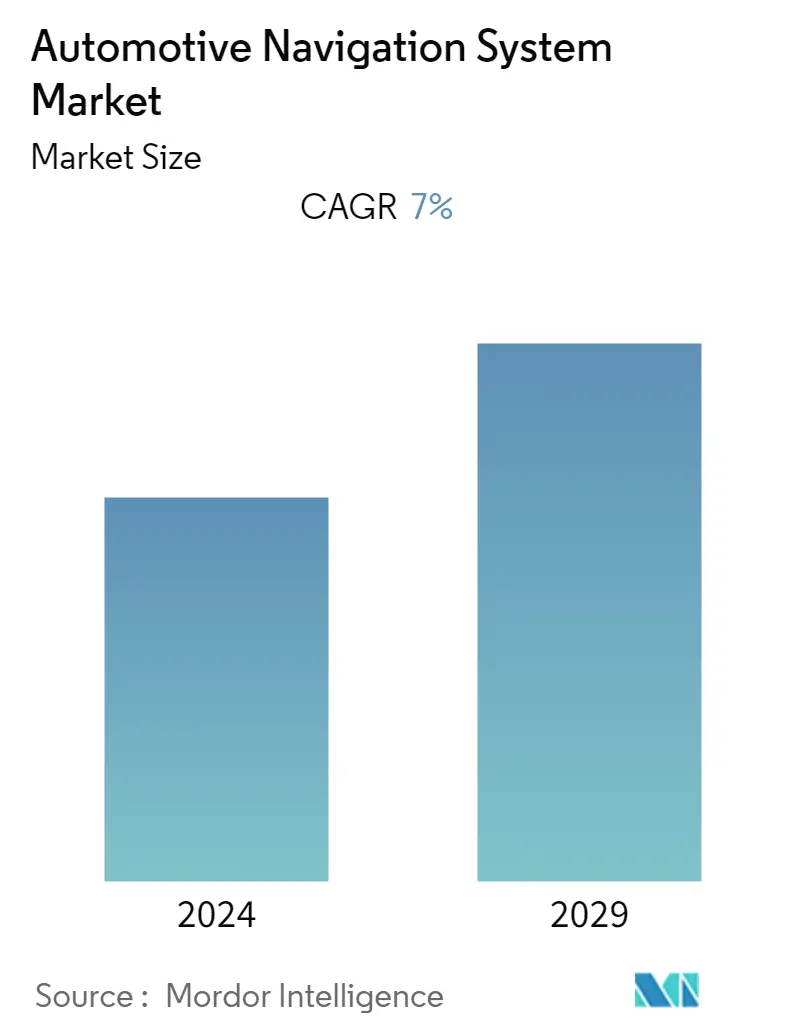

Le marché des systèmes de navigation automobile était évalué à 32,10 milliards USD en 2021 et devrait atteindre 42,08 milliards USD dici 2027, enregistrant un TCAC de 7 % au cours de la période de prévision (2022-2027).

La pandémie de Covid-19 a eu un impact négatif sur le marché. Avec les faibles ventes de véhicules signalées en 2020, le principal potentiel de marché pour les systèmes de navigation était totalement faible. De plus, avec très peu ou presque aucun mouvement de véhicules, le secteur du marché secondaire de l'industrie n'a pas enregistré beaucoup de ventes. Cependant, avec laugmentation attendue des ventes de véhicules de tourisme et une prise de conscience accrue de la sécurité des véhicules de tourisme et des véhicules utilitaires, le marché attend avec impatience de relancer et de croître économiquement pour revenir aux conditions davant Covid.

À moyen terme, les données de trafic en temps réel, les mises à jour cartographiques et l'intégration des smartphones sont quelques-unes des principales caractéristiques d'un système de navigation automobile susceptibles de susciter une demande importante des clients dans les années à venir. En outre, les progrès technologiques dans le domaine des systèmes de navigation devraient stimuler la demande sur le marché des systèmes de navigation au cours de la période de prévision. Cependant, les problèmes croissants de cybersécurité et le coût élevé du système de navigation sont quelques facteurs susceptibles dentraver la croissance du marché au cours de la période de prévision.

Par exemple, Amazon a ajouté un ensemble de nouvelles compétences spécifiques à l'automobile à l'assistant vocal Alexa afin d'améliorer l'expérience globale de conduite. L'une des nouvelles compétences est la possibilité de payer l'essence simplement en disant Alexa, paie l'essence. Cette fonctionnalité peut être utilisée dans plus de 11 000 stations Exxon et Mobil ayant intégré la technologie nécessaire.

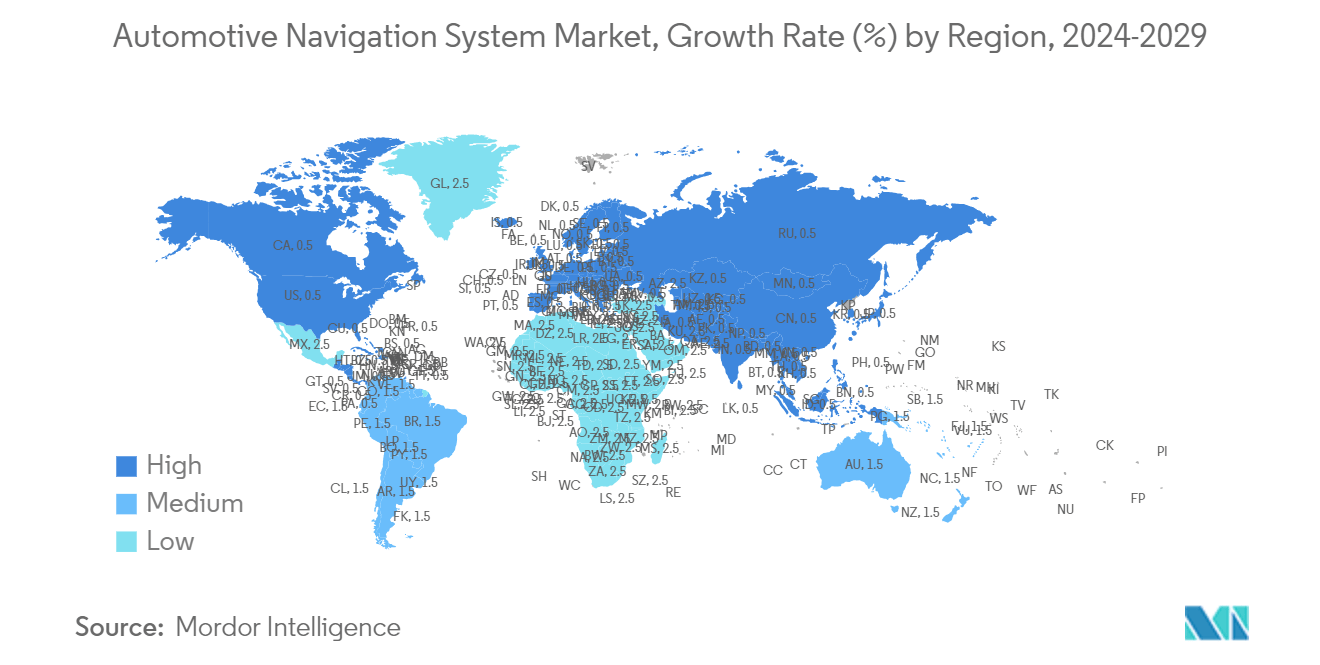

LAsie-Pacifique devrait devenir le marché clé pour les systèmes de navigation automobile, le Japon, lInde et la Chine étant les principaux centres de fabrication automobile au cours de la période de prévision. La demande en Amérique du Nord et en Europe est susceptible d'augmenter en raison de la pénétration des capteurs MEMS automobiles, car il s'agit de l'une des applications émergentes et elle est utilisée dans les unités de commande électroniques et les systèmes de surveillance de la pression des pneus sur le marché des systèmes de navigation automobile.

Tendances du marché des systèmes de navigation automobile

Le segment du marché secondaire connaîtra une croissance considérable au cours de la période de prévision

Outre l'installation en usine du système de navigation par le côté OEM, le taux d'installation sur le marché secondaire devrait connaître une augmentation considérable au cours de la période de prévision.

Avec le secteur du commerce électronique en pleine croissance, les entreprises de commerce électronique ont la responsabilité de livrer ces produits à leurs clients à temps. À cette fin, de nombreuses entreprises de commerce électronique forment des alliances avec des prestataires logistiques existants pour la livraison Business to Customer (B2C). Pour répondre à la demande ci-dessus, les entreprises de logistique ont étendu leurs services en mettant davantage de véhicules en service.

Ces véhicules ont été principalement équipés de systèmes de navigation par satellite afin d'atteindre leurs clients à temps. De plus, afin d'attirer un grand nombre de consommateurs, ces sociétés de commerce électronique ont introduit des idées telles que la livraison n'importe où , la livraison le jour même et même la livraison à l'heure.

La plupart des véhicules commercialisés aujourd'hui sont équipés de systèmes de navigation qui aident les conducteurs à atteindre leur destination tout en divertissant les occupants de la voiture. Les voitures plus anciennes qui ne sont pas équipées d'un système de navigation installé en usine peuvent être équipées de systèmes de navigation de rechange sur leur tableau de bord ou utiliser des systèmes de navigation portables. Par exemple,.

- En novembre 2019, Gentex Corporation a lancé trois nouveaux produits pour le marché secondaire un rétroviseur à affichage complet (FDM) de nouvelle génération qui utilise une caméra personnalisée et un affichage intégré au miroir pour améliorer la vue arrière du véhicule, un FDM haute performance spécialement conçu pour les voitures de course professionnelles. équipes, et un tout nouveau miroir à atténuation automatique avec boutons HomeLink intégrés capables de faire fonctionner des appareils domotiques RF (radiofréquence) et basés sur le cloud. Les trois produits seront disponibles via Voxx Electronics.

- En septembre 2021, Mahindra a annoncé que la deuxième variante N10 du Bolero Neo serait désormais livrée avec un nouveau système d'infodivertissement de rechange de Kenwood. La variante haut de gamme N10 (O) continuera à être équipée de l'unité existante.

LEurope est susceptible de conquérir une part dominante du marché

L'industrie automobile européenne est devenue un exportateur majeur d'automobiles dans le monde et considère la navigation comme une mesure de sécurité à bord des véhicules. Les autorités gouvernementales prévoient de garantir que toutes les voitures doivent être connectées à des systèmes GPS. Le Comité européen de normalisation (CEN) et l'Institut européen des normes de télécommunications (ETSI) ont publié un premier ensemble de normes pour les systèmes de transport intelligents coopératifs.

Le pays connaît activement une augmentation des ventes et compte également une présence notable d'équipementiers automobiles comme Renault, Mitsubishi Electric Corporation, Denso, Bosch, Nissan, Garmin, Hyundai, Toyota, etc. Par exemple, en Europe, les ventes de voitures particulières ont est passé de 14 000 unités en 2020 à 15 900 unités en 2021. Le service de sûreté et de sécurité est le plus grand contributeur du marché automobile, considérant la navigation comme une mesure de sécurité dans les véhicules.

Les constructeurs automobiles et les fournisseurs de premier rang de la région ont également constamment testé la force des fournisseurs de plateformes de navigation en matière de solutions basées sur les données pour développer leurs propres services numériques dans des domaines tels que la gestion de la mobilité et la technologie de navigation. Par exemple, Robert Bosch s'est associé au fournisseur de services de navigation TomTom pour proposer des services de cartographie numérique aux voitures sans conducteur, dans lesquels non seulement les constructeurs automobiles mais également les fournisseurs de pièces automobiles sont impliqués dans la fourniture de services GPS aux véhicules.

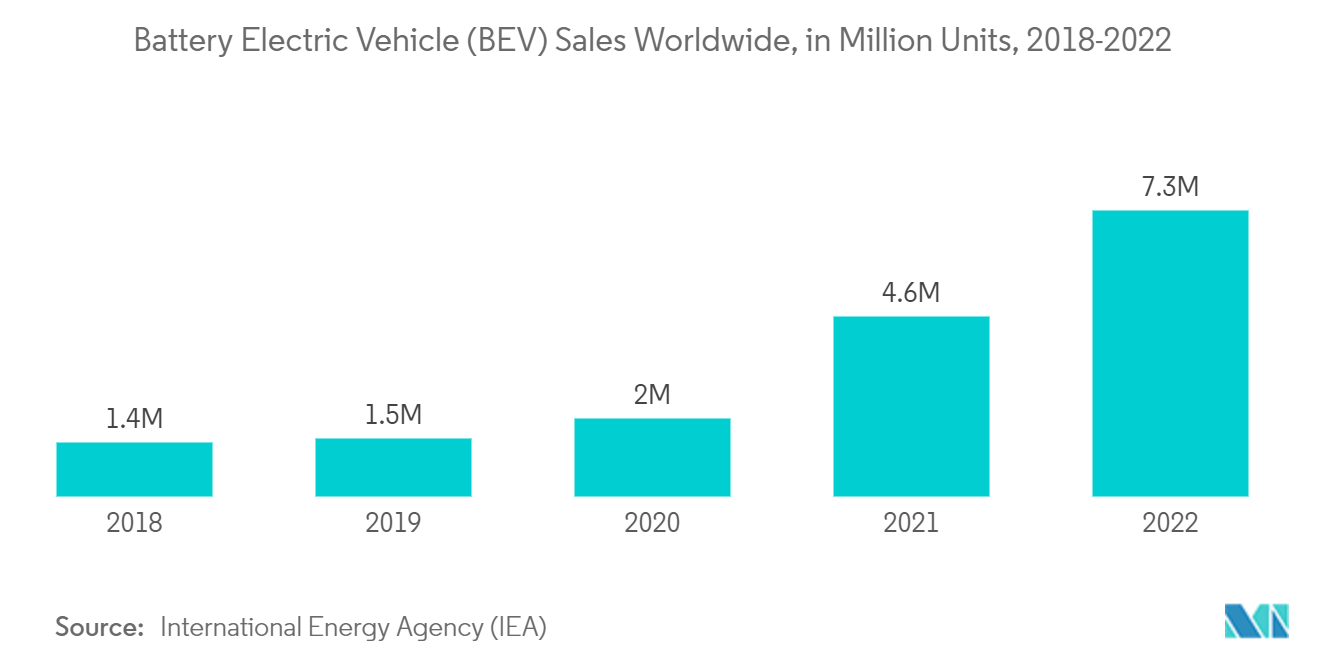

La demande croissante de véhicules électriques, la forte pénétration de la technologie de communication sans fil et la disponibilité dinfrastructures de télécommunications avancées sont les principaux facteurs qui animent le marché des voitures autonomes et des systèmes de navigation qui en dépendent dans la région.

Aperçu du marché des systèmes de navigation automobile

Certains des principaux acteurs, comme Aisin Aw Co. Ltd, Alpine Electronics Inc., Clarion, Mitsubishi Electric Corporation, DENSO Corporation, Harman International Industries Inc., etc., ont conquis des parts importantes sur le marché.

Ces entreprises se concentrent sur lextension des fonctionnalités de leurs systèmes de navigation avec des technologies croissantes, telles que lIA (intelligence artificielle) et la RA (réalité augmentée), afin de répondre à la demande croissante de systèmes de navigation avancés dans les véhicules.

- En avril 2022, Mapbox a annoncé son lancement dans certains véhicules Toyota et Lexus équipés d'un système multimédia de nouvelle génération développé par Toyota Motor North America pour offrir une expérience de conduite qui dépasse les attentes des clients.

Le kit de développement logiciel Mapbox Maps intègre une conception cartographique qui complète le système multimédia de nouvelle génération de Toyota, rendant la navigation étape par étape intuitive pour les conducteurs. - En décembre 2021, Tesla a commencé à proposer une nouvelle mise à jour logicielle bêta (FSD) - version 10.6 - à sa flotte avec une détection d'objets améliorée. La société commence à proposer une nouvelle version du FSD Beta aux propriétaires aux États-Unis avec un score de sécurité de 98 et plus.

Leaders du marché des systèmes de navigation automobile

-

Aisin Aw Co. Ltd

-

Alpine Electronics Inc.

-

Clarion

-

Mitsubishi Electric Corporation

-

DENSO Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

.webp)

Actualités du marché des systèmes de navigation automobile

- En avril 2022, HERE Technologies a annoncé qu'Isuzu Trucks avait déployé HERE Navigation, une solution de navigation prête à l'emploi pour les plates-formes d'infodivertissement embarquées (IVI), dans ses nouveaux camions F Series, FX Series et FY Series de l'année modèle 2022. vendu dans le pays. HERE Navigation optimise les opérations de la flotte d'Isuzu avec un système de navigation embarqué connecté de HERE Technologies, la principale plateforme technologique et de données de localisation.

- En mai 2022, Volvo Car USA a annoncé que toute la gamme de voitures Volvo aux États-Unis pour 2023 sera composée de véhicules hybrides légers, hybrides ou électriques équipés de Google intégré. Avec Google Assistant pour la commande vocale, Google Maps comme système de navigation natif. et le Google Play Store pour des applications supplémentaires, chaque voiture Volvo est équipée de la meilleure expérience numérique de sa catégorie.

- En juillet 2021, Mapbox est désormais intégré au SDK de navigation V2, qui permet de fournir des informations pertinentes sur la conduite telles que les embouteillages, la limite de vitesse, la disponibilité des places de stationnement et bien d'autres.

- En juin 2021, Toyota Motors North America a introduit un nouveau système multimédia équipé d'un système de navigation doté d'une capacité cloud qui permet une mise à jour en temps réel de la cartographie de navigation qui a tendance à être plus rapide et plus précise.

- En avril 2021, General Motors a annoncé le lancement du système de navigation Map+ propulsé par Mapbox, la société visant à installer ce système de navigation dans les véhicules à partir de 2018 avec une flotte d'environ 900 000 véhicules.

Segmentation de lindustrie des systèmes de navigation automobile

Un système de navigation automobile fait partie des commandes automobiles ou d'un module complémentaire tiers utilisé pour trouver la direction dans une automobile. La navigation automobile peut s'appuyer sur le GPS (Global Positioning System), ou elle peut également être basée sur un DVD ou des données.

Le système de navigation automobile intégré a été considéré dans le cadre du marché. Les systèmes de navigation automobile intégrés qui combinent des fonctions de divertissement, telles que les lecteurs audio et de disques DVD/Blu-ray, et les fonctions liées aux systèmes de navigation et télématiques, sont compatibles avec les smartphones.

Le système de navigation automobile a été segmenté par type de canal de vente, type de véhicule et géographie. Pour chaque segment, le dimensionnement et les prévisions du marché ont été réalisés sur la base d'une valeur (en milliards USD).

| OEM |

| Marché secondaire |

| Voiture de voyageurs |

| Véhicule commercial |

| Amérique du Nord | États-Unis |

| Canada | |

| Reste de l'Amérique du Nord | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Espagne | |

| Le reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Reste du monde | Brésil |

| Afrique du Sud | |

| Autres pays |

| Type de canal de vente | OEM | |

| Marché secondaire | ||

| Type de véhicule | Voiture de voyageurs | |

| Véhicule commercial | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Reste de l'Amérique du Nord | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Espagne | ||

| Le reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Reste du monde | Brésil | |

| Afrique du Sud | ||

| Autres pays | ||

FAQ sur les études de marché sur les systèmes de navigation automobile

Quelle est la taille actuelle du marché des systèmes de navigation automobile ?

Le marché des systèmes de navigation automobile devrait enregistrer un TCAC de 7 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des systèmes de navigation automobile ?

Aisin Aw Co. Ltd, Alpine Electronics Inc., Clarion, Mitsubishi Electric Corporation, DENSO Corporation sont les principales sociétés opérant sur le marché des systèmes de navigation automobile.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des systèmes de navigation automobile ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des systèmes de navigation automobile ?

En 2024, lEurope représente la plus grande part de marché sur le marché des systèmes de navigation automobile.

Quelles années couvre ce marché des systèmes de navigation automobile ?

Le rapport couvre la taille historique du marché du marché des systèmes de navigation automobile pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des systèmes de navigation automobile pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur lindustrie des systèmes de navigation automobile

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du système de navigation automobile 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du système de navigation automobile comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.