Taille et part du marché des fournitures hospitalières en Australie

Analyse du marché des fournitures hospitalières en Australie par Mordor Intelligence

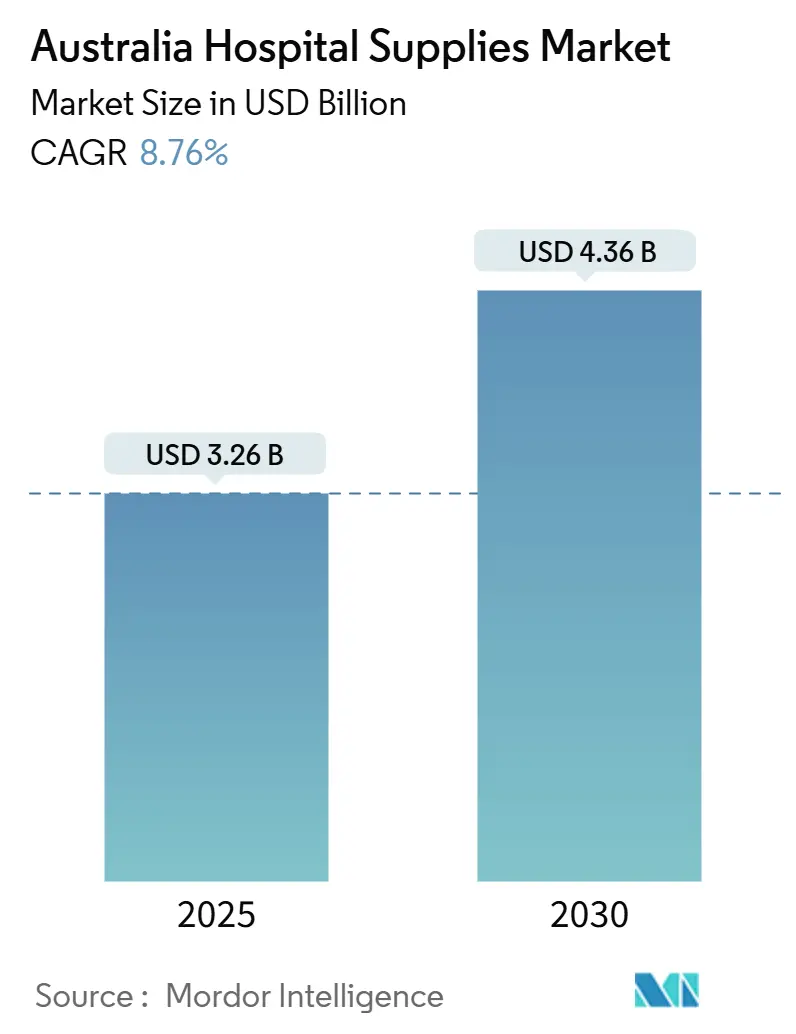

La taille du marché des fournitures hospitalières en Australie est estimée à 3,26 milliards USD en 2025, et devrait atteindre 4,36 milliards USD d'ici 2030, à un TCAC de 8,76% pendant la période de prévision (2025-2030).

Le vieillissement rapide de la population, l'augmentation des admissions pour maladies chroniques et le pivot national vers des modèles de chirurgie mini-invasive et ambulatoire stimulent la demande de base pour les consommables, les kits de diagnostic et les dispositifs de stérilisation à haut débit. Les règles de contrôle des infections plus strictes, illustrées par le nouveau cadre d'identification unique des dispositifs de l'Administration des produits thérapeutiques, orientent les achats vers des produits traçables, à usage unique et retraçables qui peuvent démontrer une qualité vérifiable. L'augmentation des dépenses d'investissement étatiques et fédérales pour l'infrastructure hospitalière alimente les commandes d'équipements de salle d'opération et de systèmes de surveillance intelligents, tandis que les pénuries de main-d'œuvre régionales encouragent les achats en gros d'aides à la mobilité qui soutiennent une rotation plus rapide des patients. Du point de vue concurrentiel, les marques mondiales avec des capacités de R&D internes et de service local mettent désormais l'accent sur des contrats basés sur la valeur qui lient les performances des produits à des réductions mesurables des complications des patients

Points clés du rapport

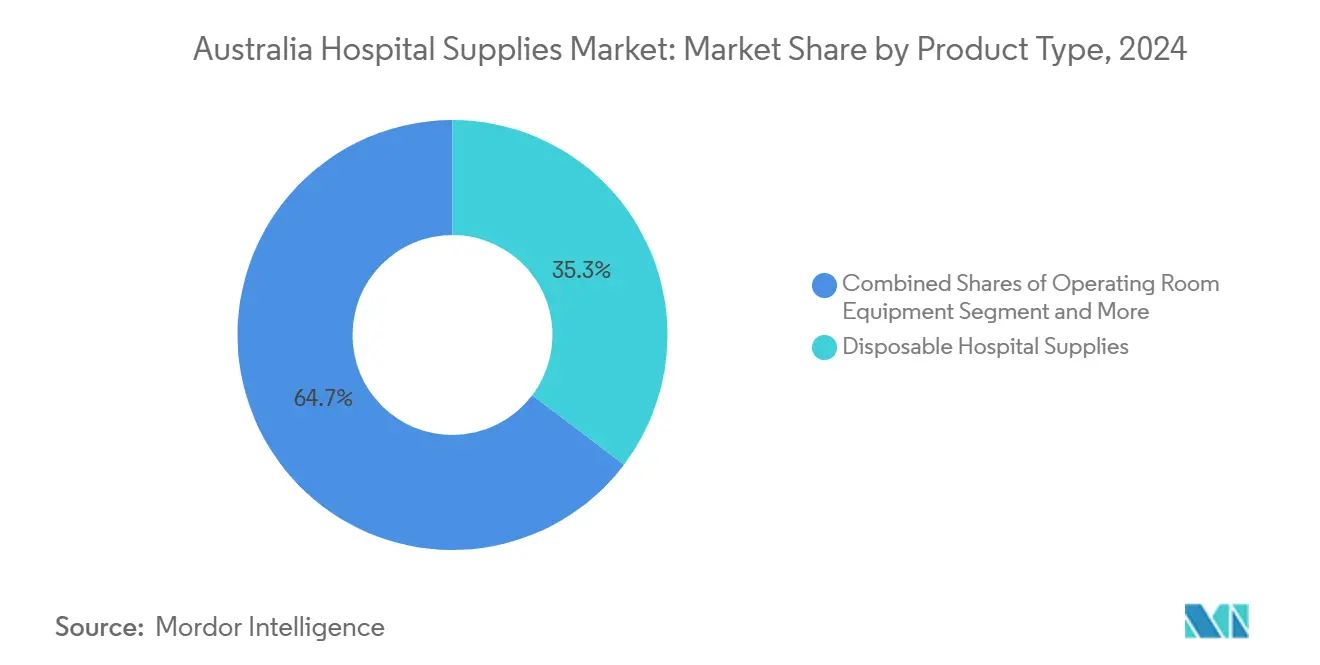

- Par type de produit, les consommables ont dominé avec 35,32% de la part de marché des fournitures hospitalières en Australie en 2024 ; les équipements de stérilisation et de désinfection devraient augmenter à un TCAC de 9,63% jusqu'en 2030, dépassant toutes les autres catégories.

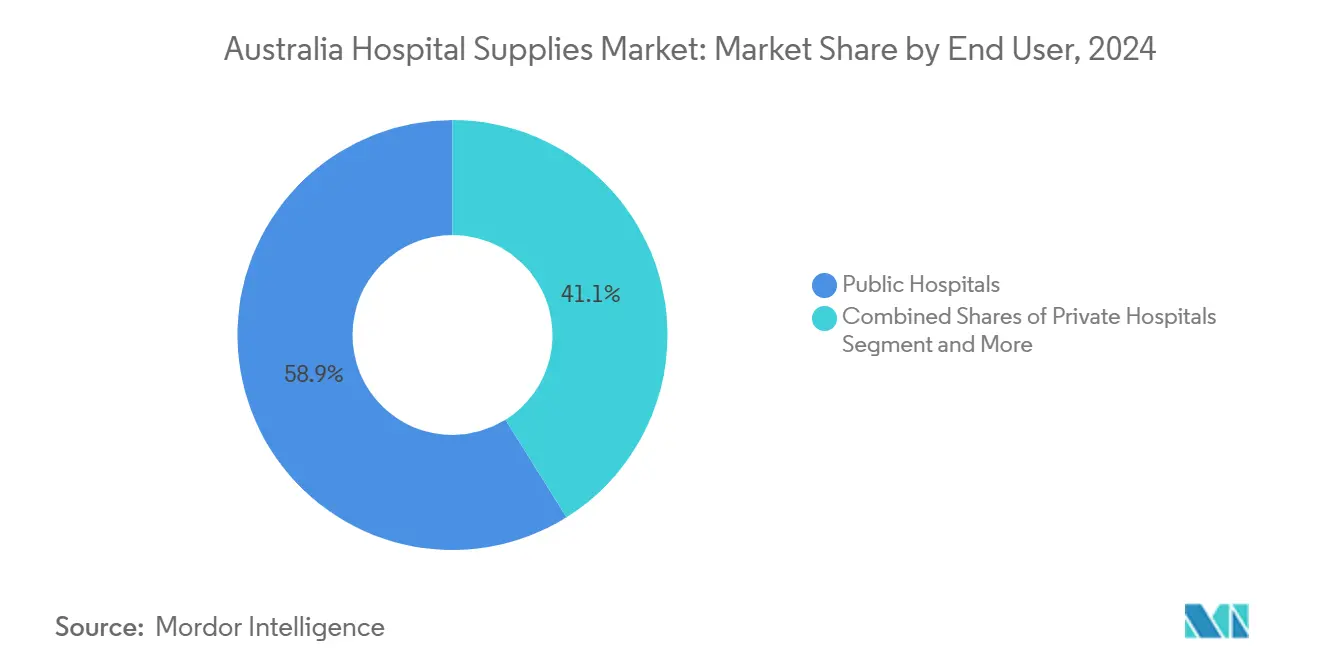

- Par utilisateur final, les hôpitaux publics détenaient 58,91% de la part de marché des fournitures hospitalières en Australie en 2024, tandis que les hôpitaux privés et centres de chirurgie ambulatoire ont enregistré le TCAC projeté le plus élevé à 10,12% jusqu'en 2030.

Tendances et perspectives du marché des fournitures hospitalières en Australie

Analyse d'impact des facteurs

| Facteurs Analyse d'impact | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Vieillissement de la population et admissions pour maladies chroniques élevant la demande de base d'approvisionnement | +2.10% | National ; focus métropolitain | Long terme (≥ 4 ans) |

| Escalade des dépenses d'investissement fédérales et étatiques en santé pour l'infrastructure hospitalière | +1.80% | NSW, Victoria | Moyen terme (2-4 ans) |

| Augmentation des volumes de procédures chirurgicales-particulièrement mini-invasives et ambulatoires | +1.50% | Grands centres urbains | Moyen terme (2-4 ans) |

| Augmentation des infections multi-résistantes stimulant la demande de solutions de stérilisation avancées | +1.00% | Centres de soins aigus à haute densité | Long terme (≥ 4 ans) |

| Passage à la surveillance numérique des patients augmentant la demande d'appareils d'examen connectés | +1.20% | National | Moyen terme (2-4 ans) |

| Conformité réglementaire stimulant la croissance | +1.40% | National | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Vieillissement de la population et augmentation des admissions pour maladies chroniques élevant la demande de base d'approvisionnement

Les présentations aux services d'urgence chez les Australiens âgés de 65 ans et plus devraient bondir de 574% d'ici 2050 par rapport aux niveaux de 2010, augmentant fortement l'utilisation de consommables de diagnostic et de kits de surveillance des patients.[1]Mark Burkett, "Projected Growth in Emergency Presentations Among Older Australians," Emergency Medicine Australasia, onlinelibrary.wiley.com Les patients atteints de démence présentent déjà des taux plus élevés de complications nosocomiales, stimulant les ventes de pansements spécialisés pour lésions de pression, tapis de prévention des chutes et aides à la mobilité innovantes. Les hospitalisations non planifiées pour les bénéficiaires de soins à domicile âgés de 65+ atteignent 39,8%, soulignant une dépendance persistante aux services aigus même lorsque les programmes communautaires se développent. Le marché des fournitures hospitalières en Australie voit donc des commandes soutenues de consommables de contrôle des infections et de portefeuilles avancés de soins des plaies qui réduisent le risque de complications. Les politiques d'achat regroupent maintenant régulièrement les capteurs de chute, les matelas à faible perte d'air et les bandelettes de dépistage rapide de septicémie comme des paquets de sécurité intégrés qui plaisent aux équipes cliniques surchargées.

Escalade des dépenses d'investissement fédérales et étatiques en santé pour l'infrastructure hospitalière

Le budget du Commonwealth 2024-25 a alloué 20,2 milliards AUD (13,2 milliards USD) pour l'expansion hospitalière et la modernisation des équipements dans les États prioritaires.[2]"Hospital Resources 2025 Budget Measures," Australian Government Budget Papers, budget.gov.au Couplé au cofinancement de la Nouvelle-Galles du Sud et de Victoria, le programme canalise une nouvelle demande vers la robotique chirurgicale, les tours d'endoscopie 4K et les suites CSSD (Département central des services stériles) modulaires. Les subventions d'investissement stipulent des économies de coût de cycle de vie démontrables, motivant les fournisseurs à offrir des autoclaves économes en énergie et des étiquettes de suivi d'actifs compatibles IoT qui s'alignent sur les mandats d'hôpitaux verts. Le marché des fournitures hospitalières australien bénéficie ainsi d'accords-cadres pluriannuels qui verrouillent les volumes de base et ouvrent la voie aux mises à niveau progressives.

Augmentation des volumes de procédures chirurgicales-particulièrement mini-invasives et ambulatoires

La chirurgie ambulatoire représente maintenant plus de 90% des procédures de cataracte et 75% des réparations d'hernies en Australie, reflétant les pairs de l'OCDE.[3]"Day Surgery Trends in OECD Countries," Organisation for Economic Co-operation and Development, oecd.org Les séjours d'hospitalisation plus courts pivotent l'inventaire vers des kits jetables pré-emballés, des ports laparoscopiques à usage unique et des plateaux de stérilisation compacts qui s'adaptent aux cycles de théâtre de jour. Philips rapporte que son système LumiGuide réduit les temps de procédure de 37% et élimine l'exposition aux rayons X, incitant les hôpitaux à investir dans des consommables de navigation basés sur la lumière et des réseaux de capteurs jetables. Avec des plateformes robotiques coûtant en moyenne 4,4 millions USD par installation, les organisations d'achats groupés négocient de plus en plus des contrats de consommables groupés pour compenser les coûts d'investissement, approfondissant le verrouillage des fournisseurs sur le marché des fournitures hospitalières australien.

Augmentation des infections multi-résistantes stimulant la demande de solutions de stérilisation avancées

Les rapports d'épidémies liées aux organismes résistants aux carbapénèmes dans les USI tertiaires conduisent les comités de contrôle des infections à mandater des stérilisateurs au plasma basse température, des indicateurs de désinfectant d'éléments traces et des plateaux d'instruments antimicrobiens. Les vendeurs associant des autoclaves intelligents avec l'analytique cloud offrent une maintenance prédictive et des journaux de cycle prêts pour l'audit qui aident les hôpitaux à respecter la conformité AS/NZS 4187 et à réduire les échecs de retraitement.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Émergence des services de soins à domicile | -1.20% | National ; impact plus élevé dans les zones métropolitaines | Moyen terme (2-4 ans) |

| Cadre réglementaire australien strict pour les petites et moyennes entreprises (PME) | -0.90% | National | Court terme (≤ 2 ans) |

| Réglementations de durabilité éliminant progressivement les plastiques à usage unique | -0.70% | National ; effet plus fort dans les États avec des systèmes actifs de prélèvement sur les déchets | Moyen terme (2-4 ans) |

| Pouvoir d'achat croissant des organisations d'achat groupées comprimant les marges | -0.60% | National ; plus prononcé dans les clusters d'hôpitaux publics NSW et Victoria | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Émergence des services de soins à domicile

Les admissions aux programmes de soins à domicile financés par le gouvernement ont grimpé de 32% entre l'AF 2017-18 et l'AF 2023-24, atteignant 102 000 nouveaux placements.[4]"National Unique Device Identification System," Therapeutic Goods Administration, tga.gov.au Ce changement siphonne les cas de faible acuité des services, tempérant la croissance des paquets de linge de base et des consommables non critiques. Pourtant, la demande de pompes à perfusion portables, de moniteurs de signes vitaux télé et de pansements de thérapie de plaie à pression négative augmente alors que les cliniciens soutiennent les patients à distance. Les fournisseurs repensent l'emballage vers des formats conviviaux pour les consommateurs et forgent des partenariats logistiques de dernier kilomètre, s'assurant que le marché des fournitures hospitalières australien continue à capturer de la valeur même lorsque les soins migrent vers les domiciles.

Cadre réglementaire australien strict pour les petites et moyennes entreprises (PME)

La conformité au nouveau Programme de vigilance des dispositifs médicaux oblige les fabricants à maintenir des bases de données d'incidents post-commercialisation et des plans d'action corrective de sécurité sur le terrain. Pour les PME avec une infrastructure de gestion de la qualité limitée, les coûts augmentent, réduisant les portefeuilles de produits et retardant les lancements australiens. Les hôpitaux répondent en consolidant les panneaux de fournisseurs en faveur des entreprises avec une préparation d'audit prouvée. Bien que les gains de sécurité soient évidents, le marché des fournitures hospitalières australien fait face à des contraintes de variété de produits à court terme jusqu'à ce que les petits acteurs s'adaptent ou poursuivent des stratégies de partenariat.

Analyse de segmentation

Par type de produit : les consommables restent centraux tandis que l'équipement de stérilisation accélère

Les articles jetables, allant des gants chirurgicaux aux blouses d'isolement, ont généré la part la plus importante de la taille du marché des fournitures hospitalières australien à 35,32% en 2024. Le roulement élevé dans les salles d'urgence et l'alerte croissante aux organismes multi-résistants mènent aux commandes en gros pour les draps stériles, contenants à objets tranchants et paquets de procédures à usage unique. Les directives nationales qui obligent l'usage à patient unique pour de nombreux accessoires invasifs continuent d'élever les volumes unitaires. Les fournisseurs se différencient par des matériaux hypoallergéniques et des polymères biodégradables qui s'alignent sur les engagements de durabilité hospitalière et les plafonds de prélèvement sur les déchets. Les groupes d'achats privés insistent maintenant sur la divulgation carbone de bout en bout, récompensant les entreprises capables de quantifier des émissions d'incinération plus faibles.

L'équipement de stérilisation et de désinfection est la ligne à croissance la plus rapide, progressant à un TCAC de 9,63%, bien au-delà des autres catégories du marché des fournitures hospitalières australien. Les CSSD remplacent les stérilisateurs à vapeur hérités par des unités plasma peroxyde d'hydrogène basse température qui protègent l'optique délicate et les pièces à main d'arthroscopie intégrées à batterie. Les autoclaves intelligents enregistrent les paramètres de cycle sur des tableaux de bord cloud, permettant la maintenance prédictive et la traçabilité de charge liée UDI. Les installations régionales-particulièrement dans la ceinture côtière du Queensland-investissent dans des stérilisateurs de table compacts qui soutiennent les cliniques de proximité. Les vendeurs multinationaux regroupent les bandes indicatrices consommables et les étiquettes de charge RFID pour verrouiller les revenus récurrents, gonflant la taille globale du marché des fournitures hospitalières australien pour les intrants de stérilisation.

Les dispositifs d'examen des patients, incluant les stéthoscopes numériques et otoscopes intégrés à tablette, capturent une part croissante alors que la documentation au point de soins augmente. Les aides à la mobilité et équipements de transport bénéficient du soutien du Régime national d'assurance invalidité pour les aides de déficience fonctionnelle, s'étendant au-delà des déambulateurs aux palans de transfert électriques qui réduisent les blessures de manutention manuelle. Le cluster "autres types" comprend des lits d'hôpital intelligents avec capteurs intégrés et rideaux de confidentialité antimicrobiens, signalant une sophistication croissante dans l'infrastructure de contrôle des infections dans l'industrie des fournitures hospitalières australien.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : les hôpitaux publics dominent tandis que les installations privées gagnent de l'élan

Les hôpitaux publics contrôlaient 58,91% de la demande totale en 2024, en raison de posséder environ deux tiers du stock de lits de la nation et 90% des présentations d'urgence. Les autorités d'achat poursuivent de plus en plus des modèles d'appels d'offres collectifs, attribuant des contrats pluriannuels qui couvrent les consommables, réactifs de diagnostic et consommables CSSD. Les agences d'approvisionnement étatiques intègrent des clauses d'achat social, incitant les fournisseurs à s'approvisionner en matières premières au niveau national quand possible. Les impératifs de confinement des coûts approfondissent l'intérêt pour les systèmes d'inventaire en boucle fermée qui tracent la consommation SKU au niveau procédural, alimentant les données dans les calculs de financement basé sur l'activité.

Les hôpitaux privés et centres de chirurgie ambulatoire sont le bloc client à croissance la plus rapide, destiné à afficher un TCAC de 10,12% jusqu'en 2030. Malgré la compression des profits de l'ère pandémique, les admissions sont revenues à 4% de croissance en AF 2024, propulsées par les transferts de listes d'attente de chirurgie élective et les incitations d'assureur. Les installations mettent en évidence des temps d'attente plus courts et des commodités de style hôtelier, stimulant l'investissement dans des consommables premium tels que les lignes de blouses sans latex et les kits de trocart codés couleur. L'achat agile privilégie les fournisseurs capables de garantir le réapprovisionnement le lendemain et les ensembles de prêt pour l'orthopédie complexe, les aidant à tailler une niche stratégique dans le marché des fournitures hospitalières australien. Les cliniques spécialisées et centres de réadaptation élargissent l'usage d'aides de physiothérapie assistées par robotique, puisant dans une cohorte vieillissante cherchant des programmes de récupération fonctionnelle post-aigus.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

La Nouvelle-Galles du Sud (NSW) et Victoria abritent les clusters les plus importants d'hôpitaux tertiaires et quaternaires, représentant ensemble une part significative de la demande globale du marché des fournitures hospitalières australien en 2024. Les pilotes de soins intégrés à Sydney occidental et au nord de Melbourne mettent l'accent sur la visibilité d'approvisionnement inter-établissements, encourageant les fournisseurs à fournir des logiciels de suivi interopérables aux côtés des consommables. La haute densité urbaine concentre les épidémies d'organismes multi-résistants, favorisant des taux d'achat supérieurs à la moyenne pour les laryngoscopes à usage unique et lingettes de surface bactéricides.

Les juridictions régionales et éloignées font face à des défis logistiques qui stimulent des achats par habitant plus élevés d'inventaire avec de longues durées de conservation. Le Territoire du Nord et des parties de l'Australie occidentale stockent des solutions intraveineuses thermo-stables et réfrigérateurs de vaccins alimentés par énergie solaire, atténuant les longs délais causés par les fermetures de routes saisonnières. Les subventions de fret gouvernementales sous le programme Remote Area Health Corps assurent la parité d'approvisionnement, renforçant la prévisibilité de la demande dans ces zones du marché des fournitures hospitalières australien. L'expansion de la télésanté, combinant le haut débit par satellite et les kits de diagnostic à domicile guidés par clinicien, diversifie davantage les modèles d'approvisionnement, déplaçant certaines SKU directement vers les patients plutôt que vers les hôpitaux régionaux.

Le Queensland enregistre la croissance la plus rapide, aidé par des gains de population accélérés le long de la Sunshine Coast et de grands programmes d'investissement tels que l'expansion de 1,8 milliard AUD (1,2 milliard USD) de l'Hôpital universitaire Sunshine Coast. La planification de capacité d'afflux privilégie les constructions de théâtres modulaires équipées de sorties de gaz à connexion rapide et de pods CSSD portables. L'Australie occidentale investit dans des services d'urgence de haute acuité pour servir les districts miniers, stimulant l'acquisition d'analyseurs rapides de gaz sanguins et de brancards de transport patient robustes. Dans tous les États, le Plan de co-investissement en sciences médicales et les politiques de diversification de la chaîne d'approvisionnement cultivent la fabrication domestique pour les paquets stériles et les pointes électrochirurgicales complexes, tempérant l'exposition à la volatilité du fret et améliorant la résilience à long terme du marché des fournitures hospitalières australien.

Paysage concurrentiel

Paysage concurrentiel

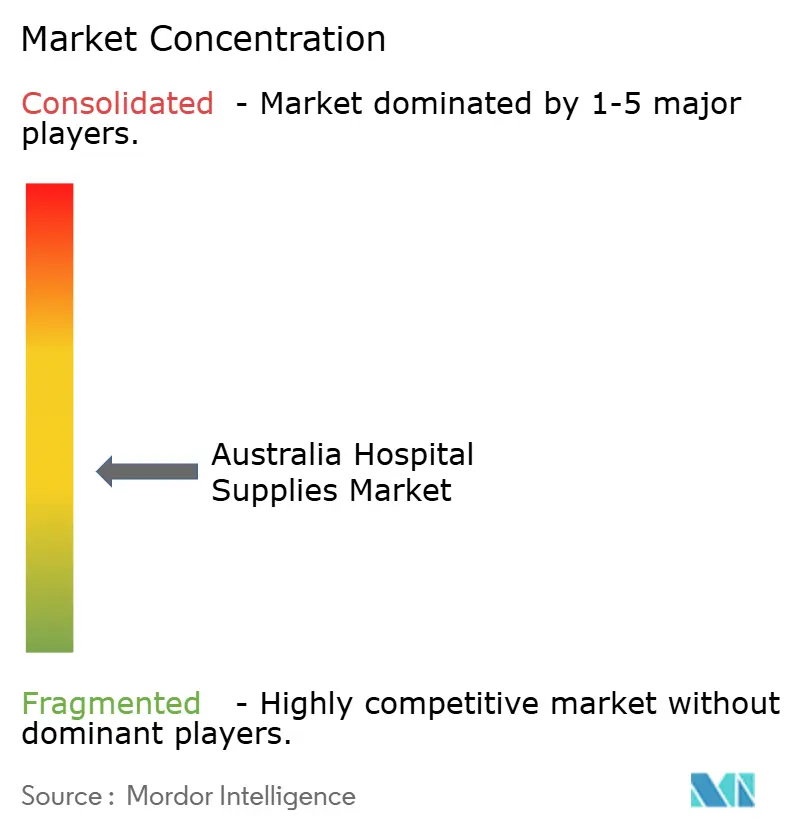

La concurrence est modérée, avec les cinq principaux vendeurs contrôlant une part importante estimée du chiffre d'affaires du marché des fournitures hospitalières australien. Les conglomérats mondiaux tels que Johnson & Johnson, Medtronic et Philips tirent parti des dossiers réglementaires multi-pays et des efficacités d'échelle, mais maintiennent des centres de support technique locaux pour se conformer aux exigences de maintenabilité TGA. Les fabricants locaux se spécialisent dans les accessoires de stérilisation de niche et les paquets de procédures personnalisés, s'associant souvent avec des cliniciens basés à l'hôpital pour co-concevoir de nouvelles itérations de produits qui respectent les cycles de conformité de la norme australienne AS/NZS 4187.

Les alliances stratégiques entre fournisseurs et réseaux de services de santé favorisent des modèles d'économies partagées sous lesquels les vendeurs fournissent des équipements d'investissement à coût initial réduit en retour d'engagements de consommables à long terme. L'acquisition de Shockwave Medical par Johnson & Johnson en 2025 apporte des dispositifs de lithotripsie intravasculaire dans son bundle cardiovasculaire, élargissant les opportunités pour les contrats de plateforme à l'échelle hospitalière qui consolident les lignes d'achat. Philips utilise les données des déploiements pilotes de LumiGuide pour négocier des accords basés sur les résultats qui lient les niveaux de paiement aux réductions mesurées de l'exposition aux radiations et du temps de procédure, se différenciant dans les segments technologiquement intensifs du marché des fournitures hospitalières australien.

Les zones de croissance d'espaces blancs incluent l'emballage d'instruments biodégradables, les indicateurs de stérilisation en boucle fermée qui s'intègrent aux dossiers médicaux électroniques, et les lits intelligents capables de micro-rotation automatisée pour prévenir les lésions de pression. Les vendeurs qui investissent dans la R&D localement pertinente telle que les emballages résistants à l'humidité adaptés aux régions du nord tropicales gagnent un accès préférentiel aux panneaux d'approvisionnement étatiques dans tous les niveaux de l'industrie des fournitures hospitalières australienne.

Leaders de l'industrie des fournitures hospitalières en Australie

-

B. Braun Melsungen AG

-

Becton, Dickinson and Company

-

Cardinal Health Inc.

-

ResMed Inc.

-

3M

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Le gouvernement australien a dévoilé des plans préliminaires pour agrandir l'Hôpital Mount Druitt en Nouvelle-Galles du Sud, dans le cadre d'un investissement plus large de 120 millions AUD (77 millions USD) pour moderniser les hôpitaux Blacktown et Mount Druitt. Cette initiative, qui vise à ajouter 60 lits supplémentaires dans les deux installations, marque un développement significatif dans le marché des fournitures hospitalières australien, reflétant les efforts continus pour améliorer l'infrastructure et la capacité de soins de santé.

- Mai 2025 : Johnson & Johnson a acquis Shockwave Medical pour 13,1 milliards USD, élargissant son portefeuille de dispositifs de lithotripsie intravasculaire pour traiter la plaque calcifiée dans les maladies cardiaques, renforçant sa position dans le segment cardiovasculaire du marché des fournitures hospitalières australien

- Avril 2025 : L'Administration des produits thérapeutiques a mis en œuvre le cadre réglementaire d'identification unique des dispositifs (UDI), exigeant des fabricants qu'ils obtiennent des identifiants UDI-dispositif et incluent l'UDI dans l'étiquetage et l'emballage, améliorant l'identification et la traçabilité des dispositifs sur le marché australien

- Août 2024 : L'annonce du gouvernement du Territoire de la capitale australienne (ACT) de CPB Contractors et Multiplex Construction comme candidats pré-sélectionnés pour le Projet d'hôpital Northside à Bruce, ACT, Australie, une entreprise dépassant un milliard de dollars.

- Juillet 2024 : L'expansion de 117 millions AUD (78,84 millions USD) de l'Hôpital Modbury par le gouvernement d'Australie-Méridionale (SA) représente un développement clé dans le marché des fournitures hospitalières australien. Cette initiative vise à améliorer les services de santé dans les banlieues nord-est d'Adélaïde. Elle inclut l'établissement d'un nouveau centre de cancérologie et une augmentation des lits de santé mentale.

Portée du rapport sur le marché des fournitures hospitalières en Australie

Selon la portée du rapport, les fournitures hospitalières sont définies comme des produits ou dispositifs utilisés dans la fourniture de soins, spécifiquement dans les hôpitaux, qui peuvent couvrir une large gamme des fourneaux aux pansements chirurgicaux. L'équipement médical hospitalier et les fournitures incluent divers dispositifs, outils, instruments et consommables médicaux qui sont utilisés dans les hôpitaux et établissements de soins de santé.

| Dispositifs d'examen des patients |

| Équipement de salle d'opération |

| Aides à la mobilité et équipement de transport |

| Équipement de stérilisation et de désinfection |

| Fournitures hospitalières jetables |

| Autres types |

| Hôpitaux publics |

| Hôpitaux privés et centres de chirurgie ambulatoire |

| Cliniques spécialisées et centres de réadaptation |

| Par type de produit | Dispositifs d'examen des patients |

| Équipement de salle d'opération | |

| Aides à la mobilité et équipement de transport | |

| Équipement de stérilisation et de désinfection | |

| Fournitures hospitalières jetables | |

| Autres types | |

| Par utilisateur final | Hôpitaux publics |

| Hôpitaux privés et centres de chirurgie ambulatoire | |

| Cliniques spécialisées et centres de réadaptation |

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des fournitures hospitalières en Australie ?

Le marché est évalué à 3,26 milliards USD en 2025 et devrait atteindre 4,36 milliards USD d'ici 2030, croissant à un TCAC de 8,8%.

Quelle catégorie de produit détient la plus grande part de marché ?

Les consommables mènent à 35,32% de part de marché des fournitures hospitalières australiennes, reflétant des priorités persistantes de contrôle des infections.

Pourquoi l'équipement de stérilisation croît-il si rapidement ?

Des directives de contrôle des infections plus strictes et le besoin de retraitement d'instruments mini-invasifs délicats propulsent un TCAC de 9,6% dans ce segment.

Quel segment d'utilisateur final se développe le plus rapidement ?

Les hôpitaux privés et centres de chirurgie ambulatoire, soutenus par des temps d'attente plus courts et des soins spécialisés, devraient croître à 10,12% annuellement jusqu'en 2030.

Dernière mise à jour de la page le: