Taille et part du marché des dispositifs pour diabétiques en Australie

Analyse du marché des dispositifs pour diabétiques en Australie par Mordor Intelligence

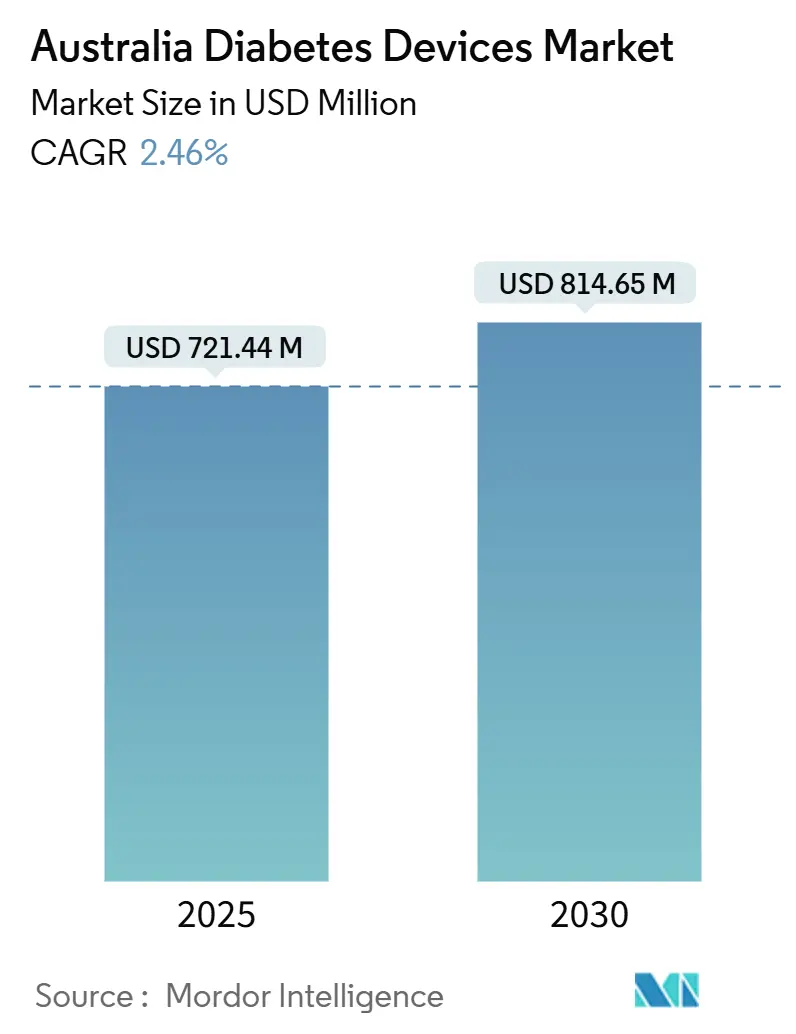

Le marché des dispositifs pour diabétiques en Australie est évalué à 721,44 millions USD en 2025 et devrait atteindre 814,65 millions USD d'ici 2030, s'étendant avec un TCAC de 2,46%. La taille du marché des dispositifs pour diabétiques en Australie reflète un environnement de remboursement mature, une forte acceptation clinique des données de glucose en temps réel, et des mises à niveau technologiques constantes qui maintiennent les cycles de remplacement actifs. L'extension des subventions du National Diabetes Services Scheme (NDSS) pour la surveillance continue du glucose (CGM), la transition vers l'administration automatisée d'insuline, et la prévalence croissante du diabète de type 2 soutiennent la demande. L'infrastructure de santé numérique intégrée-particulièrement les dossiers de santé électroniques universels-réduit les obstacles d'intégration pour les nouveaux dispositifs et favorise les parcours de soins basés sur les données. Les fabricants mondiaux intensifient les partenariats locaux pour marier les écosystèmes de dispositifs avec la plateforme My Health Record, tandis que les start-ups se concentrent sur des diagnostics indolores visant les groupes mal desservis. L'élan concurrentiel se centre maintenant sur la liaison des données de glucose aux plateformes cardiométaboliques plus larges, un mouvement susceptible de remodeler les critères d'approvisionnement au cours des cinq prochaines années.

Principaux points du rapport

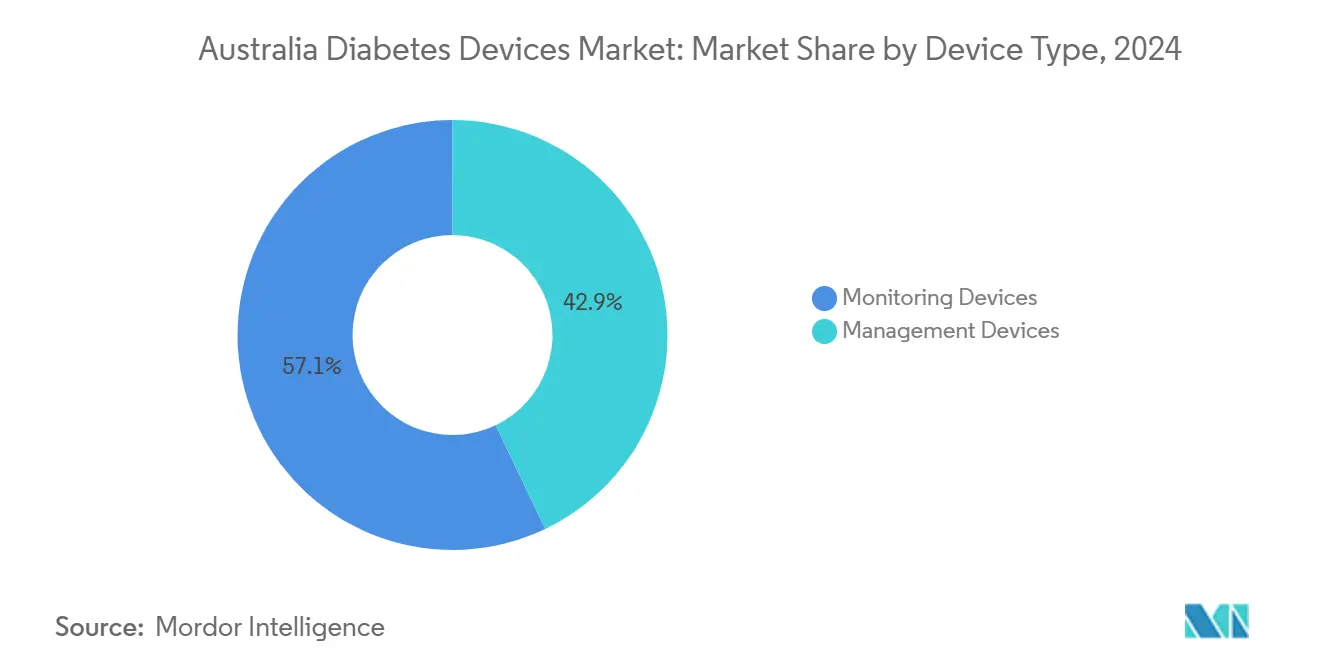

- Par type de dispositif, les dispositifs de surveillance ont dominé avec 57,13% de la part du marché des dispositifs pour diabétiques en Australie en 2025; les dispositifs de gestion devraient afficher le TCAC le plus rapide de 3,10% jusqu'en 2030. Par utilisateur final, les hôpitaux représentaient 48,31% de la part de la taille du marché des dispositifs pour diabétiques en Australie en 2025, tandis que les établissements de soins à domicile progressent avec un TCAC de 3,00% jusqu'en 2030.

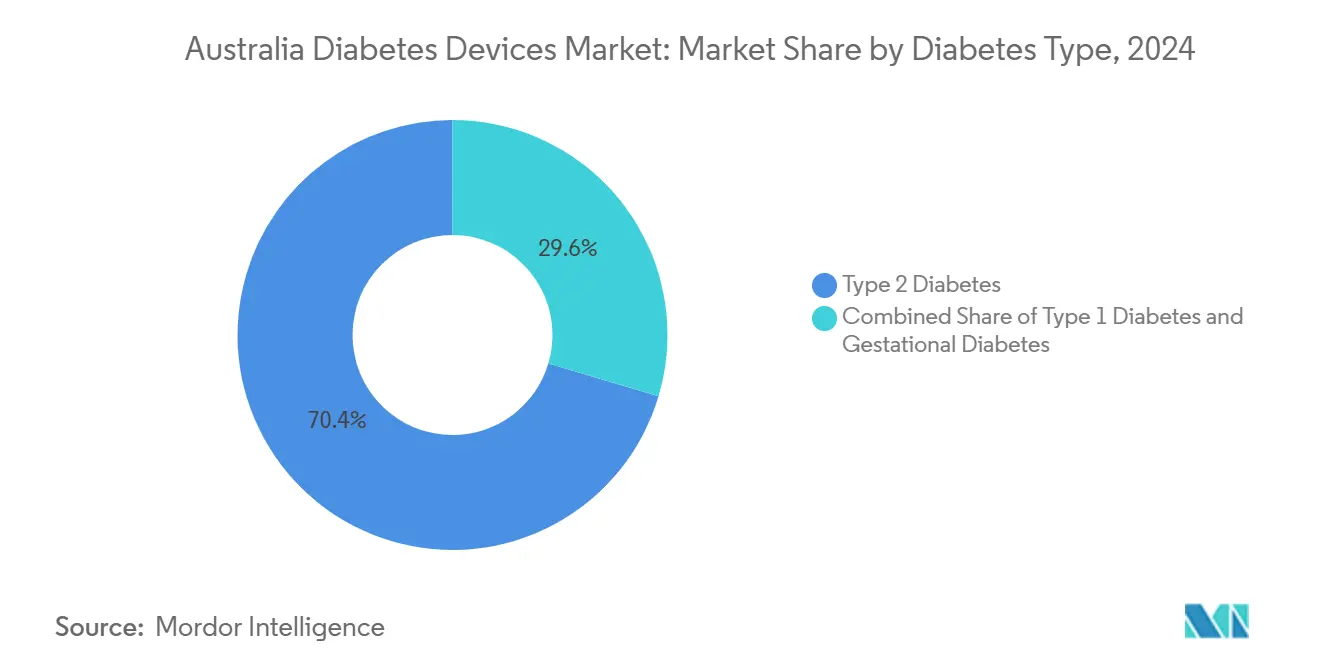

- Par type de diabète, le diabète de type 2 a dominé avec une part de revenus de 70,45% en 2025; le diabète de type 1 devrait s'étendre avec un TCAC de 2,90% jusqu'en 2030.

- Par technologie, les systèmes invasifs ont commandé 75,68% de la taille du marché des dispositifs pour diabétiques en Australie en 2025, pourtant les systèmes non invasifs sont en voie d'atteindre un TCAC de 3,30% pendant la prévision.

Tendances et perspectives du marché des dispositifs pour diabétiques en Australie

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Extension du remboursement CGM via NDSS et fonds de santé privés | +0.8% | National, avec un impact plus élevé dans les zones métropolitaines | Moyen terme (2-4 ans) |

| Prévalence croissante du diabète-particulièrement de type 2-alimentant une demande soutenue pour les technologies de surveillance et d'administration d'insuline | +0.6% | National, avec des taux plus élevés dans les communautés indigènes et rurales | Long terme (≥ 4 ans) |

| Adoption rapide des services de santé numérique et de télémédecine qui intègrent les données CGM avec My Health Record, stimulant l'adoption clinique | +0.4% | National, avec concentration initiale dans les centres urbains | Moyen terme (2-4 ans) |

| Poussée de R&D locale pour CGM non invasive (ex. anneau de bioimpédance Opuz) | +0.3% | Concentrée dans les pôles d'innovation des grandes villes | Long terme (≥ 4 ans) |

| Déploiement accéléré des solutions de nouvelle génération | +0.25% | National | Court terme (≤ 2 ans) |

| Programmes de bien-être d'entreprise intégrant des capteurs de glucose connectés | +0.2% | Limité aux grandes zones métropolitaines | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Extension du remboursement CGM via NDSS et fonds de santé privés

Les initiatives nationales de remboursement ont transformé le marché des dispositifs pour diabétiques en Australie en supprimant les barrières de coût initial pour le CGM en temps réel. L'Initiative CGM NDSS, qui subventionne le CGM pour chaque personne atteinte de diabète de type 1, a fait passer l'utilisation de 5% à jusqu'à 79% parmi les utilisateurs éligibles [1]Australian Bureau of Statistics, "Diabetes affects one in 15 Australians," abc.net.au Source: National Diabetes Services Scheme, "FreeStyle Libre 2 Plus to be subsidised through the NDSS," ndss.com.au . Les assureurs ont complété cette politique, finançant les capteurs pour les grossesses à haut risque et les cohortes pédiatriques. Les preuves d'études coût-utilité montrent un ratio coût-efficacité incrémentiel de 39 518 AUD par année de vie ajustée sur la qualité versus utilisation autofinancée [2]Pease A. J. et al., "Nationally Subsidized Continuous Glucose Monitoring: A Cost-effectiveness Analysis," diabetesjournals.org. La couverture publique renforcée a également stimulé la concurrence des fabricants, provoquant des déploiements plus rapides de capteurs de nouvelle génération avec une durée de port plus longue et un étalonnage d'usine.

Prévalence croissante du diabète stimulant la demande de dispositifs

Les cas de diabète diagnostiqués ont atteint 1,3 million en 2025, avec 500 000 personnes supplémentaires non diagnostiquées, soulignant des besoins de surveillance non satisfaits. Le diabète de type 2 représente sept cas sur dix et augmente le plus rapidement dans les populations à faible revenu et indigènes. Le marché des dispositifs pour diabétiques en Australie en bénéficie directement, car les directives de soins primaires encouragent l'initiation précoce du CGM pour les profils complexes de type 2. Les groupes de défense font pression pour étendre les subventions NDSS du type 1 aux cohortes de type 2 nécessitant de l'insuline, un changement de politique qui pourrait augmenter les volumes de capteurs de 20% supplémentaires.

Adoption rapide des services de santé numérique et de télémédecine

Les numéros d'articles permanents de télémédecine Medicare couvrent maintenant les consultations de diabète à distance, intégrant les soins virtuels dans la pratique de routine. Les méta-analyses montrent que la télémédecine liée aux données CGM réduit l'HbA1c de 0,37% en moyenne, une amélioration cliniquement significative [3]Ravi S. et al., "Effect of Virtual Care in Type 2 Diabetes Management," bmchealthservres.biomedcentral.com. Les prestataires urbains ont été pionniers de ces services, mais l'adoption s'accélère dans les centres régionaux où la connectivité internet s'est améliorée. Les vendeurs rivalisent pour certifier des capteurs avec connectivité cellulaire qui alimentent automatiquement My Health Record, rationalisant les modèles de soins partagés entre endocrinologues, médecins généralistes et éducateurs en diabète accrédités.

R&D locale pour CGM non invasive

Les organismes de recherche et les start-ups med-tech ont obtenu de nouvelles subventions fédérales pour construire des capteurs optiques et électrochimiques qui évitent la perforation cutanée. Les premières données de laboratoire des plateformes de spectroscopie optique suggèrent une précision dans les ±15 mg/dL sur les plages hypoglycémiques. Bien qu'aucun produit non invasif n'ait encore obtenu l'approbation de la Therapeutic Goods Administration (TGA), les essais cliniques prévus pour 2025-2027 signalent un pivot stratégique pour le marché des dispositifs pour diabétiques en Australie vers une surveillance indolore. Les observateurs de l'industrie s'attendent à ce que ces pipelines attirent des accords de co-développement avec des firmes de dispositifs multinationaux une fois les obstacles de fiabilité levés.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coût élevé des consommables de pompe hors couverture d'assurance | -0.5% | National, avec un impact plus grand dans les zones socioéconomiques inférieures | Moyen terme (2-4 ans) |

| Interopérabilité limitée entre pompes importées et applications locales | -0.3% | National | Court terme (≤ 2 ans) |

| Lacunes de main-d'œuvre et de formation | -0.35% | Régions rurales et éloignées | Long terme (≥ 4 ans) |

| Surveillance post-commercialisation TGA stricte ralentissant les nouveaux lancements | -0.2% | National | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coût élevé des consommables de pompe hors couverture d'assurance

Tandis que les régimes publics et privés compensent les coûts de capteurs, de nombreux Australiens paient encore l'équivalent de 4 600-6 600 USD pour les consommables de pompe sur un cycle de garantie de quatre ans. La modélisation parlementaire montre que les subventions universelles de pompe nécessiteraient jusqu'à 749 millions AUD sur les estimations à terme. Les pressions de prix découragent l'adoption parmi les adultes à faible revenu, contribuant à une pénétration plus lente des systèmes d'administration automatisée d'insuline au-delà des segments pédiatriques. Le marché des dispositifs pour diabétiques en Australie fait donc face à un effet plafond jusqu'à ce que la parité de financement avec le CGM soit atteinte.

Interopérabilité limitée entre pompes importées et applications locales

Les consommateurs veulent de plus en plus des écosystèmes flexibles où tout capteur approuvé peut se coupler avec toute pompe et interface smartphone. Les pompes importées s'appuient souvent sur des protocoles propriétaires, limitant l'intégration d'applications locales et engendrant des contournements de boucle fermée fait-maison. Les cliniciens valorisent l'innovation mais expriment des préoccupations de responsabilité car ces systèmes bricolés tombent en dehors de l'approbation TGA. Le marché des dispositifs pour diabétiques en Australie risque la fragmentation à moins que l'industrie et les régulateurs ne collaborent sur des architectures à standards ouverts qui atténuent les problèmes de sécurité et de garantie.

Analyse des segments

Par type de dispositif : Les dispositifs de surveillance dominent tandis que les systèmes thérapeutiques accélèrent

Les dispositifs de surveillance ont généré 57,13% des revenus du marché des dispositifs pour diabétiques en Australie en 2025 et représentent le segment d'ancrage. Le soutien NDSS fort a propulsé la pénétration CGM, rendant les capteurs routiniers même en soins primaires. À 410 millions USD, la tranche de surveillance de la taille du marché des dispositifs pour diabétiques en Australie bénéficie du remplacement fréquent de capteurs qui assure des revenus récurrents. L'ajout début 2025 de Dexcom G7 et FreeStyle Libre 2 Plus a renforcé l'intensité concurrentielle, les deux marques offrant des temps de préchauffage de douze heures et des algorithmes d'alerte prédictive qui satisfont les directives cliniques nationales.

Les dispositifs de gestion ont obtenu la part restante mais s'étendent à un TCAC de 3,10%, le plus rapide du portefeuille. Les preuves d'essais multi-centres du Queensland indiquent que l'administration automatisée d'insuline améliore le temps-dans-la-plage de 15 points de pourcentage, se traduisant par un risque de complication moindre et un soutien payeur plus fort. Si la subvention universelle de pompe proposée passe au Parlement d'ici 2026, l'adoption pourrait propulser le segment thérapeutique à 380 millions USD d'ici 2030, réduisant ainsi l'écart entre les catégories de surveillance et de gestion au sein du marché des dispositifs pour diabétiques en Australie.

Par utilisateur final : Le leadership hospitalier persiste tandis que les soins à domicile gagnent en élan

Les systèmes hospitaliers ont contribué à 48,31% de la part du marché des dispositifs pour diabétiques en Australie en 2025 car ils sont le point d'inscription principal pour l'initiation de pompe, la formation aux capteurs et la gestion des complications aiguës. Les grands hôpitaux d'enseignement métropolitains dirigent des cliniques spécialisées de technologie du diabète qui standardisent les protocoles de sélection de dispositifs. Dans les régions rurales, les hôpitaux de district s'appuient sur des infirmières éducatrices itinérantes, mais dominent encore les budgets d'approvisionnement, renforçant l'emprise hospitalière sur la chaîne d'approvisionnement du marché des dispositifs pour diabétiques en Australie.

Les établissements de soins à domicile grimpent à un TCAC de 3,00% alors que la télémédecine compresse les contraintes géographiques. Une enquête nationale a montré que 64% des utilisateurs de capteurs transmettent maintenant des données de glucose en temps réel aux cliniciens depuis leur domicile, réduisant les visites cliniques de routine. Les assureurs privés pilotent des modèles de paiement groupé qui fournissent capteurs, stylos intelligents et coaching virtuel sous une prime unique. Ce changement encourage l'adhésion à long terme, suggérant que les soins à domicile pourraient dépasser 35% de la part de revenus du marché des dispositifs pour diabétiques en Australie d'ici 2030.

Par type de diabète : Le volume du type 2 domine ; le type 1 capture l'essor technologique

Le diabète de type 2 a représenté 70,45% des ventes de dispositifs, égal à environ 505 millions USD de la taille du marché des dispositifs pour diabétiques en Australie en 2025. Bien que le financement NDSS se concentre sur le type 1, la demande des utilisateurs de type 2 nécessitant de l'insuline croît, avec des assureurs privés offrant des remboursements partiels pour les capteurs quand l'HbA1c dépasse 8%. L'extension du remboursement public débloquerait un marché latent considérable, particulièrement dans les populations indigènes où la prévalence est triple de la moyenne nationale.

Le diabète de type 1 représente moins d'utilisateurs absolus mais devrait croître à 2,90% annuellement sur le dos de la couverture CGM universelle et des subventions potentielles de pompe. Les groupes de défense prévoient 80% d'adoption de pompe quatre ans après l'implémentation de subvention, un scénario qui élèverait les contributions de type 1 à 35% des revenus du marché des dispositifs pour diabétiques en Australie. Le segment obtient une visibilité médiatique disproportionnée, renforçant la sensibilisation des patients et accélérant le roulement technologique.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par technologie : Les plateformes invasives dominent tandis que la recherche non invasive mûrit

Les systèmes invasifs ont composé 75,68% du chiffre d'affaires de 2025 car ils atteignent les seuils de précision et jouissent d'un remboursement NDSS établi. Les références aux lecteurs de glycémie par piqûre persistent, pourtant les plateformes CGM multi-capteurs dominent de plus en plus la catégorie invasive. Les fabricants investissent dans des canules de port étendu et des adhésifs silicone pour réduire l'irritation cutanée, renforçant ainsi la rétention dans une portion déjà considérable du marché des dispositifs pour diabétiques en Australie.

Les concepts non invasifs tels que les bracelets spectroscopiques et les peaux de bio-impédance sont passés du banc d'essai aux premiers tests chez l'homme. Les consortiums académique-industrie de Sydney et Melbourne préparent des essais pivots qui, s'ils réussissent, pourraient arracher des parts de marché aux titulaires invasifs post-2028. Les orientations réglementaires anticipées de la TGA sur les standards de performance analytique détermineront le calendrier de lancement commercial, mais les analystes s'attendent encore à ce que les revenus non invasifs dépassent 65 millions USD d'ici 2030, reflétant une tranche significative mais modeste de la part du marché des dispositifs pour diabétiques en Australie.

Analyse géographique

Les pôles métropolitains-Sydney, Melbourne, Brisbane et Perth-génèrent collectivement environ 65% de la valeur du marché des dispositifs pour diabétiques en Australie. Ces villes abritent la plus forte concentration d'endocrinologues, d'éducateurs en diabète et d'hôpitaux tertiaires, ce qui facilite l'induction des patients dans les programmes CGM et de pompe. La couverture santé privée est également la plus élevée dans ces régions, amplifiant le pouvoir d'achat personnel pour les capteurs d'appoint qui tombent en dehors des calendriers NDSS.

Les villes régionales telles que Townsville, Cairns et Launceston affichent une adoption croissante de capteurs après que les gouvernements d'État ont déployé des réseaux de télé-endocrinologie financés par le Medicare Benefits Schedule. L'HbA1c moyenne a chuté de 0,4 point de pourcentage parmi les utilisateurs de capteurs inscrits au programme de soins virtuels du Queensland, montrant des gains cliniques qui justifient d'autres dépenses d'infrastructure. Alors que la connectivité 5G atteint plus de codes postaux régionaux d'ici 2027, le marché des dispositifs pour diabétiques en Australie s'attend à des téléchargements de données de dispositifs plus rapides et des taux d'abandon plus bas.

Les communautés éloignées et indigènes à travers le Territoire du Nord et l'Australie-Occidentale font face à des barrières logistiques qui suppriment l'utilisation. Les coûts de transport, la réfrigération intermittente pour l'insuline et les préférences culturelles compliquent l'adhésion aux dispositifs malgré un fardeau de maladie plus élevé. Les projets pilotes qui expédient des capteurs par drone et emploient des travailleurs de santé communautaires pour la formation ont montré un succès précoce mais nécessitent un financement à long terme pour s'étendre. La stratégie gouvernementale Closing the Gap liste maintenant l'accès au CGM comme cible mesurable, suggérant que les achats publics s'étendront dans ces géographies mal desservies du marché des dispositifs pour diabétiques en Australie.

Paysage concurrentiel

Abbott, Medtronic et Dexcom ont commandé une part majeure des revenus du marché des dispositifs pour diabétiques en Australie en 2025. Abbott mène en volume de capteurs sur le dos de sa franchise FreeStyle Libre et a obtenu un listing NDSS rapide pour le Libre 2 Plus, qui ajoute des alarmes optionnelles tout en conservant l'étalonnage d'usine. Dexcom se différencie par la connectivité en temps réel, et le déploiement début 2025 de la plateforme G7 a réduit les périodes de préchauffage à 30 minutes, renforçant les avantages d'adhésion.

Medtronic exploite sa base installée de pompe héritée et capitalise sur son partenariat de capteur Simplera avec Abbott pour créer un écosystème unifié d'administration automatisée d'insuline. Les licences croisées entre les deux géants soulignent les tendances de consolidation à l'intérieur du marché des dispositifs pour diabétiques en Australie, alignant les feuilles de route matérielles et renforçant l'influence avec les payeurs.

Les marques challengeuses se concentrent sur l'innovation de niche. Tandem, distribué localement par AMSL Diabetes, a obtenu l'approbation TGA pour une mise à jour d'algorithme permettant des bolus de correction automatiques. Les petites start-ups australiennes se concentrent sur la détection photonique et les pompes à patch portables qui visent les athlètes et les segments de diabète gestationnel. Ces concurrents obtiennent souvent des incitations fiscales gouvernementales de R&D et collaborent avec les hôpitaux universitaires pour le recrutement d'essais, leur donnant une empreinte modeste mais croissante qui maintient le marché des dispositifs pour diabétiques en Australie dynamiquement concurrentiel.

Leaders de l'industrie des dispositifs pour diabétiques en Australie

-

Abbott Diabetes Care

-

Novo Nordisk A/S

-

Medtronic PLC

-

Dexcom Inc.

-

Roche Diabetes Care

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Glucotrack a reçu l'approbation éthique pour une étude de surveillance continue du glucose sanguin à long terme à l'hôpital St Vincent's Melbourne ciblant 30 participants sur 12 mois.

- Mars 2025 : Glucotrack a reçu l'approbation éthique pour une étude de surveillance continue du glucose sanguin à long terme à l'hôpital St Vincent's Melbourne ciblant 30 participants sur 12 mois.

- Janvier 2025 : NDSS a remboursé les médecins généralistes, éducateurs en diabète et infirmières diplômées d'État pour prescrire des dispositifs CGM, élargissant les points de contact cliniques pour l'initiation de capteurs.

- Août 2024 : Medtronic a annoncé un partenariat mondial avec Abbott pour intégrer Simplera CGM dans les pompes de nouvelle génération, signalant une consolidation d'écosystème.

Portée du rapport du marché des dispositifs pour diabétiques en Australie

Les dispositifs de soins du diabète sont le matériel, équipement et logiciel utilisés par les patients diabétiques pour réguler les niveaux de glucose sanguin, prévenir les complications du diabète, diminuer le fardeau du diabète et améliorer la qualité de vie. Le marché des dispositifs de soins du diabète en australie est segmenté en dispositifs de surveillance, dispositifs de gestion et géographie. Le rapport offre la valeur (en usd) et le volume (en unités) pour les segments ci-dessus.

| Dispositifs de gestion | Pompes à insuline | Dispositif de pompe |

| Réservoir | ||

| Set de perfusion | ||

| Seringues à insuline | ||

| Cartouches dans stylos réutilisables | ||

| Stylos à insuline jetables | ||

| Injecteurs à jet | ||

| Dispositifs de surveillance | Autosurveillance glycémique | Dispositifs glucomètres |

| Bandelettes de test | ||

| Lancettes | ||

| Surveillance continue du glucose | Capteurs | |

| Durables / transmetteurs | ||

| Prototypes CGM non invasifs émergents | ||

| Établissements de soins à domicile |

| Hôpitaux |

| Cliniques spécialisées du diabète |

| Pharmacies communautaires et de détail (point de soins) |

| Diabète de type 1 |

| Diabète de type 2 |

| Diabète gestationnel |

| Systèmes invasifs |

| Systèmes peu invasifs |

| Systèmes non invasifs |

| Par type de dispositif | Dispositifs de gestion | Pompes à insuline | Dispositif de pompe |

| Réservoir | |||

| Set de perfusion | |||

| Seringues à insuline | |||

| Cartouches dans stylos réutilisables | |||

| Stylos à insuline jetables | |||

| Injecteurs à jet | |||

| Dispositifs de surveillance | Autosurveillance glycémique | Dispositifs glucomètres | |

| Bandelettes de test | |||

| Lancettes | |||

| Surveillance continue du glucose | Capteurs | ||

| Durables / transmetteurs | |||

| Prototypes CGM non invasifs émergents | |||

| Par utilisateur final | Établissements de soins à domicile | ||

| Hôpitaux | |||

| Cliniques spécialisées du diabète | |||

| Pharmacies communautaires et de détail (point de soins) | |||

| Par type de diabète | Diabète de type 1 | ||

| Diabète de type 2 | |||

| Diabète gestationnel | |||

| Par technologie | Systèmes invasifs | ||

| Systèmes peu invasifs | |||

| Systèmes non invasifs | |||

Questions clés répondues dans le rapport

Quelle est la taille du marché des dispositifs de soins du diabète en Australie ?

La taille du marché des dispositifs de soins du diabète en Australie devrait atteindre 721,44 millions USD en 2025 et croître avec un TCAC de 2,46% pour atteindre 814,65 millions USD d'ici 2030.

Quelle catégorie de dispositif détient la plus grande part des dépenses ?

Les dispositifs de surveillance, particulièrement les systèmes de surveillance continue du glucose, représentent 57% des revenus du marché des dispositifs pour diabétiques en Australie en 2025.

Qui sont les acteurs clés du marché des dispositifs de soins du diabète en Australie ?

Abbott Diabetes Care, Novo Nordisk A/S, Medtronic PLC, Dexcom Inc. et Roche Diabetes Care sont les principales entreprises opérant sur le marché des dispositifs de soins du diabète en Australie.

Les pompes à insuline sont-elles largement remboursées en Australie ?

Les capteurs CGM jouissent d'un remboursement national, mais les consommables de pompe portent encore des coûts personnels significatifs ; une proposition parlementaire pour subventionner les pompes à l'échelle nationale reste sous examen.

Dernière mise à jour de la page le: