Taille du marché des centres de données dAustin

| Période d'étude | 2018 - 2030 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2030 |

| Période de Données Historiques | 2018 - 2022 |

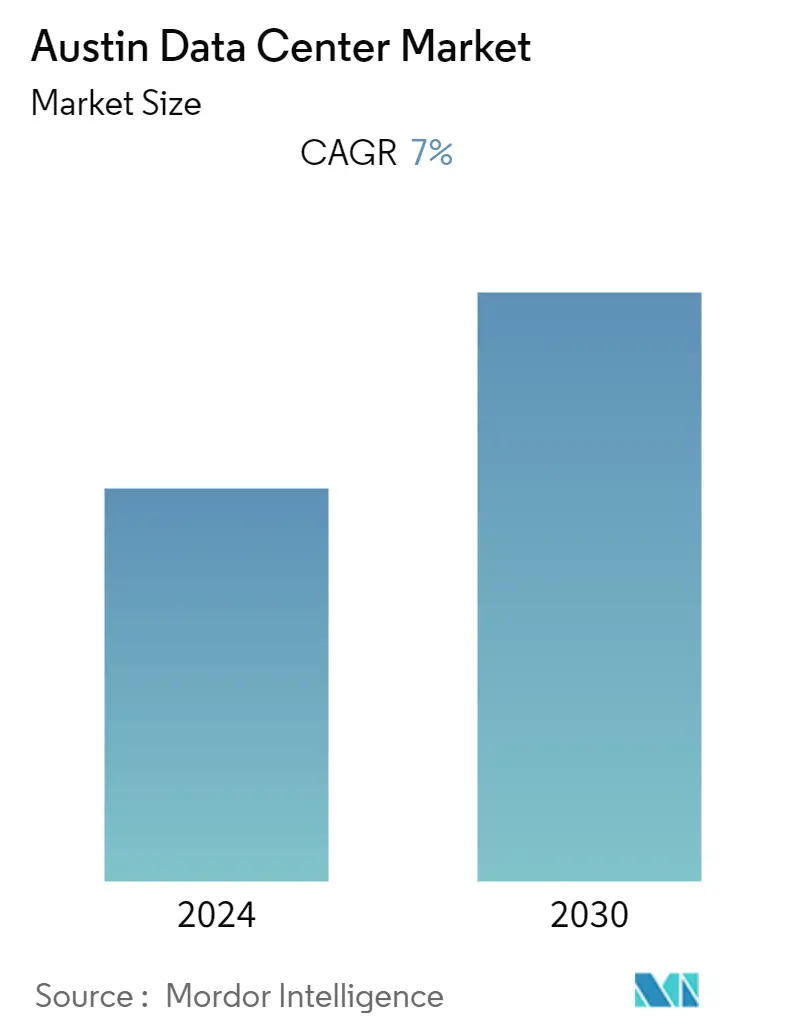

| TCAC | 7.00 % |

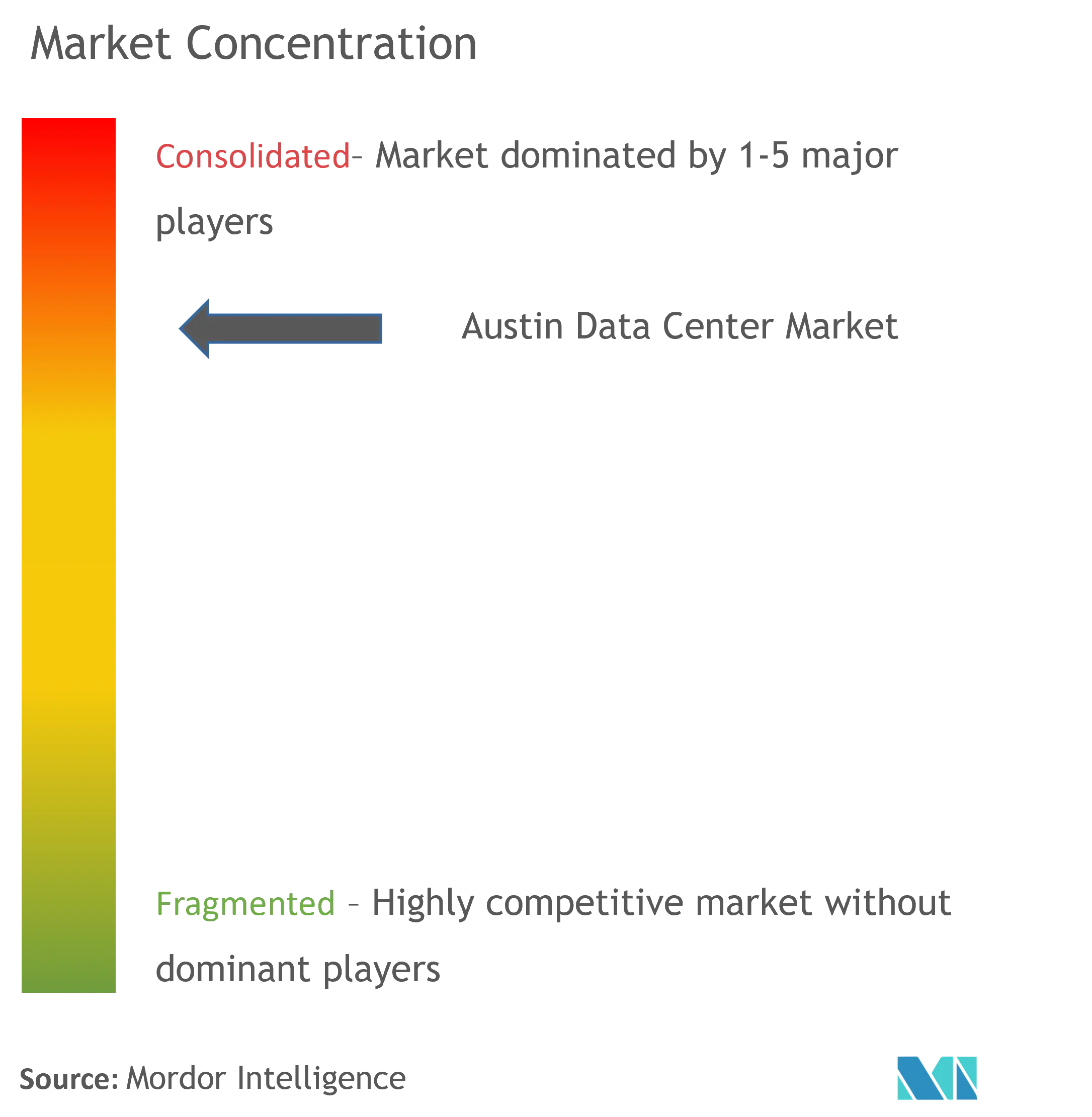

| Concentration du marché | Haut |

Principaux acteurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des centres de données dAustin

Le marché des centres de données dAtlanta représente un volume de 227,16 MW au cours de lannée précédente et devrait croître à un TCAC de 7 % au cours de la période de prévision pour atteindre un volume de 488,46 MW dici les six prochaines années. Les principaux moteurs prévus pour stimuler lexpansion du marché sont la demande croissante de centres de données économes en énergie, les investissements considérables des fournisseurs de services de colocation et de services gérés, et lexpansion de la construction de centres de données hyperscale. De plus, le développement du big data, du cloud computing et de lInternet des objets (IoT) a permis aux entreprises dinvestir dans de nouveaux centres de données pour préserver la continuité des activités. En outre, le développement industriel devrait prospérer en raison du besoin croissant de sécurité, defficacité opérationnelle, damélioration de la mobilité et de la bande passante. Les centres de données basés sur des logiciels stimulent la croissance de lindustrie en offrant un niveau dautomatisation plus élevé.

- Lintelligence artificielle (IA) avec lapprentissage automatique (ML) nécessite le développement dune toute nouvelle infrastructure de centre de données plus que toute autre application. Lintelligence artificielle (IA) et lapprentissage automatique (ML) peuvent nécessiter une densité de puissance trois fois supérieure à celle du traitement traditionnel des données, ce qui nécessite une révolution dans larchitecture des centres de données. Cela dépend également de systèmes de refroidissement sophistiqués pour prendre en charge la production plus importante. La nature intense des calculs dIA et de ML peut également entraîner une dispersion importante des ressources de calcul, de mémoire et de stockage entre de nombreux processeurs dun cluster de calcul.

- Les développements qui se produisent vers la puissance des données stimuleront le marché étudié. Par exemple, en avril 2022, Austin Commercial, une division dAustin Industries et lun des constructeurs les plus diversifiés du pays, a annoncé une collaboration dentreprise avec Versatile. Ce pionnier de la technologie de la construction utilise lintelligence artificielle (IA) et lInternet des objets (IoT) pour optimiser les processus de construction. CraneView de Versatile, qui collecte et analyse automatiquement les données de productivité des chantiers de construction, est le premier à être utilisé par un entrepreneur général basé au Texas.

- Un centre de données doit respecter les spécifications suivantes pour être défini comme une installation de niveau III. Linstallation doit offrir une tolérance aux pannes N+1 (la quantité requise pour le fonctionnement plus une sauvegarde). De plus, les fournisseurs dinstallations de niveau III peuvent effectuer une maintenance de routine sans problème dans lensemble des opérations. Cependant, une maintenance non planifiée et des urgences peuvent causer des problèmes affectant le système. Ces problèmes peuvent potentiellement affecter les opérations en contact avec les clients.

- Ces installations de centres de données offrent une disponibilité de 99,982 %. Les entreprises qui utilisent ces installations de niveau III sont souvent des entreprises en croissance ou des entreprises considérablement plus grandes que la moyenne des PME (petites et moyennes entreprises). Ces installations de niveau III offrent également la plupart des caractéristiques dune installation dinfrastructure de niveau IV sans une protection délite. Par exemple, les entreprises peuvent tirer parti de lavantage des deux sources dalimentation et du refroidissement redondant lorsque les flux réseau sont entièrement sauvegardés.

- Dun autre côté, limmobilier commercial du pays a constamment évolué et changé en raison de lintégration continue de la technologie à tous les niveaux de lindustrie et dans tous les types de propriétés. Alors que de plus en plus dentreprises se tournent vers le cloud computing avec les principaux fournisseurs, lexpansion de leurs capacités a influencé les prix des terrains ; par exemple, Amazon Web Services (AWS) dispose actuellement dune infrastructure cloud dans 22 régions et a prédit que de nouveaux centres de données pourraient être nécessaires dans des centaines de régions pour répondre à la demande.

- Selon le North American Data Centers Report, la forte activité de location au cours du deuxième trimestre de la pandémie provient dentreprises à grande échelle, car beaucoup de ces locataires ont devancé leurs exigences en raison de la main-dœuvre distribuée et du mode de vie du travail à domicile. En plus du travail à distance, les jeux en ligne, les médias sociaux, le streaming vidéo et le commerce électronique ont stimulé lactivité de location pendant la pandémie. Les fournisseurs de services de colocation et le cloud ont bénéficié de la demande croissante des clients SaaS et réseau en réponse à la pandémie, nécessitant le travail et la formation à distance. En outre, ces services sont particulièrement résistants à la récession et la demande de services a augmenté, ce qui se traduit par des projets de construction de centres de données toujours en cours pour sassurer quils pourraient répondre à la demande.

Tendances du marché des centres de données à Austin

Le niveau 4 devrait détenir une part importante du marché

- Un centre de données de niveau IV représente lautre extrémité de la gamme. Ce niveau promet à ses clients une disponibilité, un refroidissement 2N (deux fois la quantité nécessaire au fonctionnement), une infrastructure et une électricité redondantes. Ces règles pourraient protéger la plupart des entreprises. Les clients de Level IV napprennent presque jamais les problèmes liés aux infrastructures des centres de données en raison de ces redondances. Ces tests témoignent de la fiabilité des systèmes de premier plan. Plusieurs systèmes indépendants et physiquement séparés agissent comme des composants de capacité redondants et des voies de distribution dans ce centre de données. La séparation est nécessaire pour éviter que les deux procédures ne soient endommagées par un seul événement. Les perturbations imprévues ou planifiées peuvent ne pas avoir dimpact sur lécosystème. Lenvironnement peut être plus susceptible dêtre perturbé en cas de panne si des composants redondants ou des voies de distribution sont fermés pour réparation.

- Les centres de données de niveau IV sont appelés tolérants aux pannes. La maintenance non planifiée naffecte pas le flux de données vers un centre de données de niveau IV. Les opérations quotidiennes se poursuivent, que laide soit fournie ou non. Les méga-entreprises choisissent fréquemment des centres de données de niveau IV, surpassant les trois niveaux décrits ci-dessus. Les taux de disponibilité peuvent atteindre 99,995 %, ce qui implique que le centre de données peut navoir que 0,5 heure de temps darrêt par an. Un centre de données de niveau IV dispose également dune protection contre les pannes de courant de 96 heures et de plusieurs redondances pour garantir que le système peut continuer à fonctionner même en cas de défaillance de composants importants.

- Les installations de niveau IV augmentent la tolérance aux pannes de la topologie de niveau III. Les opérations informatiques ne seront pas affectées si léquipement tombe en panne ou si le chemin de distribution est perturbé. Tous les équipements informatiques doivent avoir une conception dalimentation tolérante aux pannes pour être interopérables. Un refroidissement continu est également nécessaire dans les centres de données de niveau IV pour maintenir un environnement stable. Bien que la redondance requise pour exploiter et maintenir un centre de données de niveau IV soit souvent prohibitive, les entreprises disposant des ressources nécessaires pour récolter les avantages dune amélioration des performances et de la fiabilité le font sans hésitation. Les agences gouvernementales exploitent souvent leurs centres de données selon les normes de centre de données de niveau IV.

- Lun des principaux moteurs de la demande de systèmes et de technologies de centres de données, propulsant la croissance du marché, est lessor de la technologie cloud dans les centres de données. La technologie cloud est plus adaptable car elle est accessible à partir de divers appareils et les données peuvent être récupérées rapidement. Dautre part, le cloud computing offre une vitesse rapide, ce qui contribue à la croissance dautres entreprises.

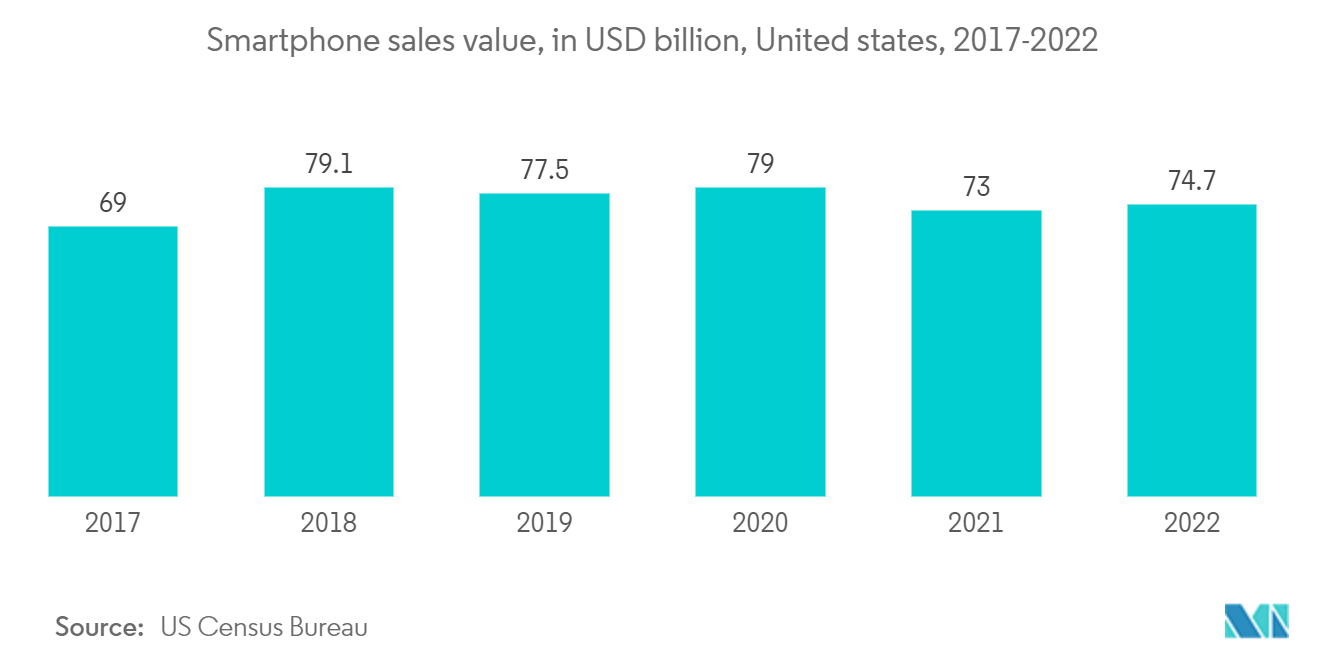

- Selon le US Census Bureau, une augmentation de la valeur des ventes de smartphones vendus aux États-Unis de 1,7 milliard USD en 2022, pour un total de 74,7 milliards USD de ventes en 2022. Utilisation des centres de données pour les smartphones. Les centres de données sont un élément essentiel de linfrastructure qui permet dutiliser les smartphones et autres appareils mobiles. Les centres de données fournissent les capacités de stockage, de traitement et de mise en réseau qui permettent la transmission et le traitement des grandes quantités de données générées par les appareils mobiles. Une telle augmentation des ventes de smartphones stimulerait le marché.

Le centre de colocation de commerces de détail devrait détenir une part importante

- La colocation de vente au détail est lendroit où le client prend lespace à louer dans le centre de données, comme lespace de rack dans la zone en cage. En raison de divers avantages, tels que léconomie et la facilité dentretien, les petites entreprises préfèrent généralement la colocation de détail. Posséder un centre de données nest pas une option viable en raison du coût de la location de terrains. De plus, lentretien dun centre de colocation nest souvent pas dans les limites budgétaires.

- Le marché de la colocation au détail est probablement stimulé par la forte demande de services de colocation des pays en développement. Par rapport aux services de colocation de gros, les services de colocation de détail conviennent parfaitement aux entreprises qui ont besoin dune puissance de calcul moindre sur un site ou sur plusieurs sites pour bénéficier aux clients locaux et mondiaux. Le marché de la colocation de détail devrait croître considérablement au cours de la période de prévision. Environ 100 kW dénergie sont généralement nécessaires pour alimenter les centres de données de détail, tandis que les clients de gros ont généralement besoin de plus de 100 kW, en raison de leur taille commerciale. De nombreuses installations, telles que la sécurité, le support client, les installations de refroidissement, etc., sont fournies par les fournisseurs de colocation.

- En règle générale, les clients de détail ont de nombreux partenaires pour maintenir la connectivité. Par conséquent, un ensemble diversifié de transporteurs avec de bonnes vitesses est nécessaire. De plus, comme les fournisseurs de centres de données de détail travaillent avec plus de clients que les fournisseurs de gros, leurs installations offrent généralement une multitude de réseaux et de services. Les fournisseurs de détail proposent divers services, tels que des mains intelligentes et des mains à distance, pour lassistance technique, les services gérés et la surveillance du réseau. Par conséquent, la résolution des problèmes peut être aussi simple que de créer un ticket de service. Ces services permettent dexploiter divers autres avantages, tels que la localisation des centres de données loin des zones sujettes aux catastrophes qui peuvent être exploitées à distance. En raison de la technologie de cette main à distance, les avantages fiscaux dans différents États peuvent être utilisés pour bénéficier de certains avantages fiscaux.

- De nombreuses nouvelles technologies, dont des data centers 100% verts, ont été déployées en colocation retail. En juillet 2022, Sabey Data Centres, un fournisseur de centres de données en colocation, a annoncé aujourdhui le début de la construction dun nouveau campus de centres de données de 40 acres à Round Rock, au Texas. Le nouveau campus aura une capacité de puissance allant jusquà 72 mégawatts (MW). Le besoin dinterconnectivité augmente également, augmentant la demande de colocation de détail. Il a été constaté que les principaux fournisseurs de services de colocation offrent jusquà 230 000 possibilités dinterconnexion. De nombreuses PME constituent une grande partie de léconomie. Ces PME ne peuvent pas se permettre un espace entier uniquement pour les services publics, car le personnel informatique et les opérations sont inclus dans cette échelle dopération.

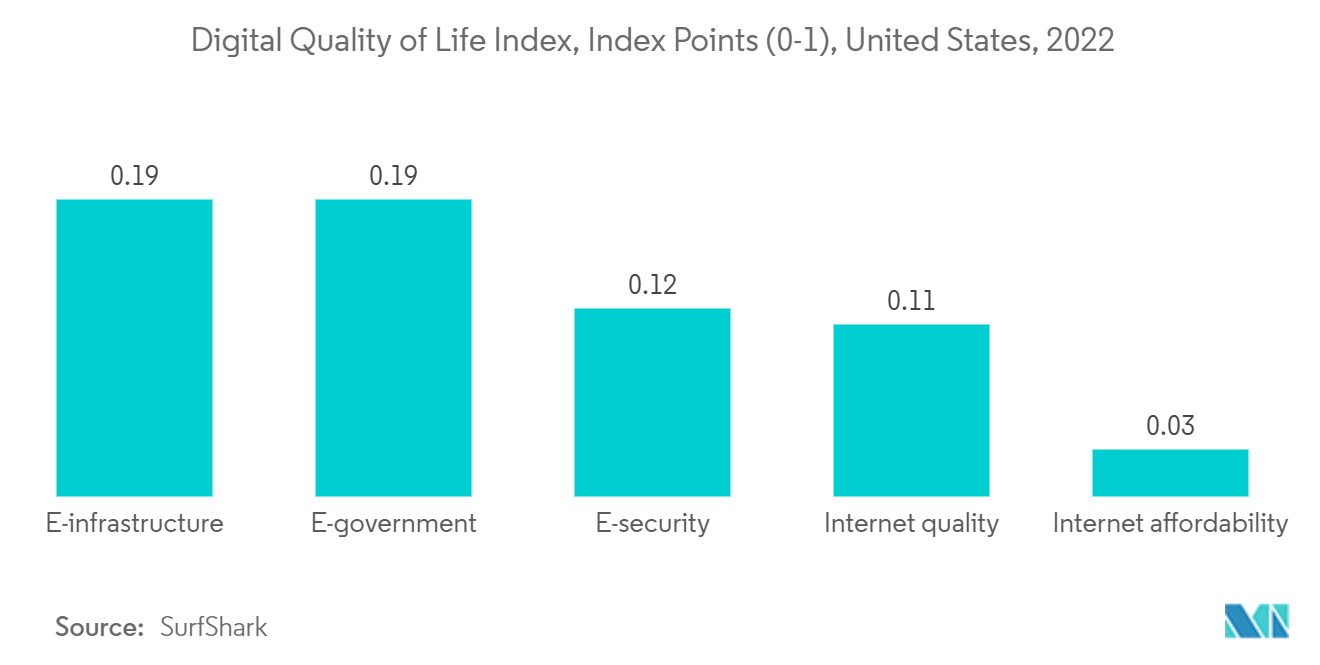

- Selon SurfShark, en 2022, lindice E-infrastructure des États-Unis sélevait à 0,1944. En revanche, lindice daccessibilité à Internet nétait que de 0,0326. Les installations de colocation de détail étant devenues obsolètes, leurs clients choisissent de quitter ces installations pour trouver dautres fournisseurs de centres de données multi-locataires plus récents. Lorsque les installations de colocation de vente au détail perdent des clients, cela se reflète dans leurs mesures de désabonnement. En effet, les entreprises de centres de données publics publient des mesures de désabonnement trimestrielles, un taux de désabonnement plus élevé impliquant que davantage de clients partent.

Présentation de lindustrie des centres de données à Austin

Le marché des centres de données dAustin est consolidé avec la présence dacteurs majeurs tels que Digital Realty Trust, Inc., DataBank, CyrusOne, Switch incetc. Les entreprises investissent continuellement dans des partenariats stratégiques et des développements de produits pour gagner des parts de marché substantielles. Certains des développements récents sur le marché sont :.

- En mai 2023, Skybox Datacenters et le promoteur immobilier Prologis collaborent pour construire un énorme centre de données à Austin, au Texas. Skybox, comme la rapporté pour la première fois Data Centre Frontier (DCF), a révélé les plans de PowerCampus Austin, une installation de 600 MW répartie sur 160 acres dans le quartier de Hutto, au nord-est dAustin. En collaboration avec la société immobilière logistique Prologis, linstallation pourrait abriter jusquà quatre millions de pieds carrés (371 600 mètres carrés) despace de centre de données. Deux sous-stations privées de 300 MW seraient construites sur la propriété. Skybox et Prologis veulent construire 6 à 8 bâtiments avec des centres de données allant de 24 à 48 MW. Le concept de 72 MW envisage une structure de trois étages et de 700 000 pieds carrés (65 000 mètres carrés).

- En septembre 2022, Logix Fibre Networks a accepté de construire la fibre optique dans le nouveau centre de données de Sabey Data Centres à Round Rock. Logix a annoncé un engagement de capital de 100 millions de dollars pour des initiatives de croissance de la 5G et la modernisation du réseau. Les locataires des centres de données Sabey auront plus doptions de connectivité à travers le Texas grâce au réseau de 295 000+ miles de fibre optique et 100+ centres de données sur le réseau de Logix. La nouvelle offre de Logix au centre de données de Sabey offre une connectivité et des possibilités dinterconnexion étendues plus près de lendroit où les entreprises travaillent à Austin, au Texas, et au-delà.

Leaders du marché des centres de données dAustin

-

Digital Realty Trust, Inc.

-

DataBank Ltd

-

CyrusOne LLC

-

Switch, Inc.

-

Sabey Data Center Properties LLC

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des centres de données dAustin

- Janvier 2023 NTT a lintention de construire un nouveau centre de données au Texas. NTT a déposé une demande pour un nouveau centre de données baptisé TX3 Data Center auprès du Texas Department of Licensing and Regulation (TDLR). Selon lentreprise, linstallation de 230 000 pieds carrés (21 350 mètres carrés) comprend un centre de données et un bureau de deux étages. La société a lintention dinvestir 110 millions de dollars dans le projet, dont la construction devrait commencer en mars 2023 et se terminer en avril 2024.

- Décembre 2022 Equinix, Inc., lentreprise mondiale dinfrastructure numérique, a annoncé le premier engagement dun opérateur de datacentres en colocation à réduire la consommation globale dénergie en augmentant les plages de température de fonctionnement au sein de ses datacentres. Equinix commencera immédiatement à définir une feuille de route mondiale pluriannuelle pour les opérations thermiques au sein de ses datacentres, visant un refroidissement beaucoup plus efficace et une empreinte carbone plus faible, tout en maintenant lenvironnement dexploitation haut de gamme pour lequel Equinix est reconnu. Ce programme devrait aider des milliers de clients dEquinix à réduire les émissions de carbone de portée 3 liées à lexploitation de leurs datacentres au fil du temps, alors que la durabilité de la chaîne dapprovisionnement devient un aspect de plus en plus essentiel de lensemble des activités environnementales des entreprises daujourdhui.

Table of Contents

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. TENDANCES CLÉS DU SECTEUR

4.1 Utilisateurs de smartphones

4.2 Trafic de données par smartphone

4.3 Vitesse des données mobiles

4.4 Vitesse des données à large bande

4.5 Cadre réglementaire

4.6 Analyse de la chaîne de valeur

5. PERSPECTIVES DU MARCHÉ

5.1 Capacité de charge informatique

5.2 Espace au sol surélevé

5.3 Nombre de casiers

6. SEGMENTATION DU MARCHÉ

6.1 Taille CC

6.1.1 Petit

6.1.2 Moyen

6.1.3 Grand

6.1.4 Massif

6.1.5 Méga

6.2 Type de niveau

6.2.1 Niveaux 1 et 2

6.2.2 Niveau 3

6.2.3 Niveau 4

6.3 Absorption

6.3.1 Utilisé

6.3.1.1 Type de colocalisation

6.3.1.1.1 Vente au détail

6.3.1.1.2 De gros

6.3.1.1.3 Hyperscale

6.3.1.2 Utilisateur final

6.3.1.2.1 Nuage et informatique

6.3.1.2.2 Télécom

6.3.1.2.3 Médias et divertissement

6.3.1.2.4 Gouvernement

6.3.1.2.5 BFSI

6.3.1.2.6 Fabrication

6.3.1.2.7 Commerce électronique

6.3.1.2.8 Autre utilisateur final

6.3.2 Non utilisé

7. PAYSAGE CONCURRENTIEL

7.1 Profils d'entreprise

7.1.1 Fiducie immobilière numérique, Inc.

7.1.2 DataBank Ltd

7.1.3 CyrusOne LLC

7.1.4 Switch, Inc.

7.1.5 Sabey Data Center Properties LLC

7.2 Analyse des parts de marché (en termes de MW)

7.3 Liste des entreprises

Segmentation de lindustrie des centres de données dAustin

Un centre de données est une salle physique, un bâtiment ou une installation qui contient linfrastructure informatique utilisée pour construire, exécuter et fournir des applications et des services, ainsi que pour stocker et gérer les données liées à ces applications et services.

Le marché des centres de données dAustin est segmenté par taille de centre de données (petit, moyen, grand, massif, méga), par type de niveau (niveau 1 et 2, niveau 3, niveau 4), par absorption (utilisé (type de colocation (vente au détail, à grande échelle, hyperscale), utilisateur final (cloud et informatique, télécommunications, médias et divertissement, gouvernement, BFSI, fabrication, commerce électronique)) et non utilisé).

Les tailles du marché et les prévisions sont fournies en termes de volume (MW) pour tous les segments ci-dessus.

| Taille CC | ||

| ||

| ||

| ||

| ||

|

| Type de niveau | ||

| ||

| ||

|

| Absorption | ||||||||||||||||||||||||||||

| ||||||||||||||||||||||||||||

|

Frequently Asked Questions

Quelle est la taille actuelle du marché des centres de données dAustin ?

Le marché des centres de données dAustin devrait enregistrer un TCAC de 7 % au cours de la période de prévision (2024-2030)

Qui sont les principaux acteurs du marché des centres de données dAustin ?

Digital Realty Trust, Inc., DataBank Ltd, CyrusOne LLC, Switch, Inc., Sabey Data Center Properties LLC sont les principales entreprises opérant sur le marché des centres de données dAustin.

Quelles sont les années couvertes par ce marché des centres de données dAustin ?

Le rapport couvre la taille historique du marché des centres de données dAustin pour les années suivantes 2018, 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des centres de données dAustin pour les années suivantes 2024, 2025, 2026, 2027, 2028, 2029 et 2030.

Austin Data Center Industry Report

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des centres de données dAustin en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du centre de données dAustin comprend des prévisions de marché pour 2024 à 2030 et un aperçu historique. Avoir un échantillon de cette analyse de lindustrie sous forme de rapport gratuit à télécharger en format PDF.