Aperçu du marché

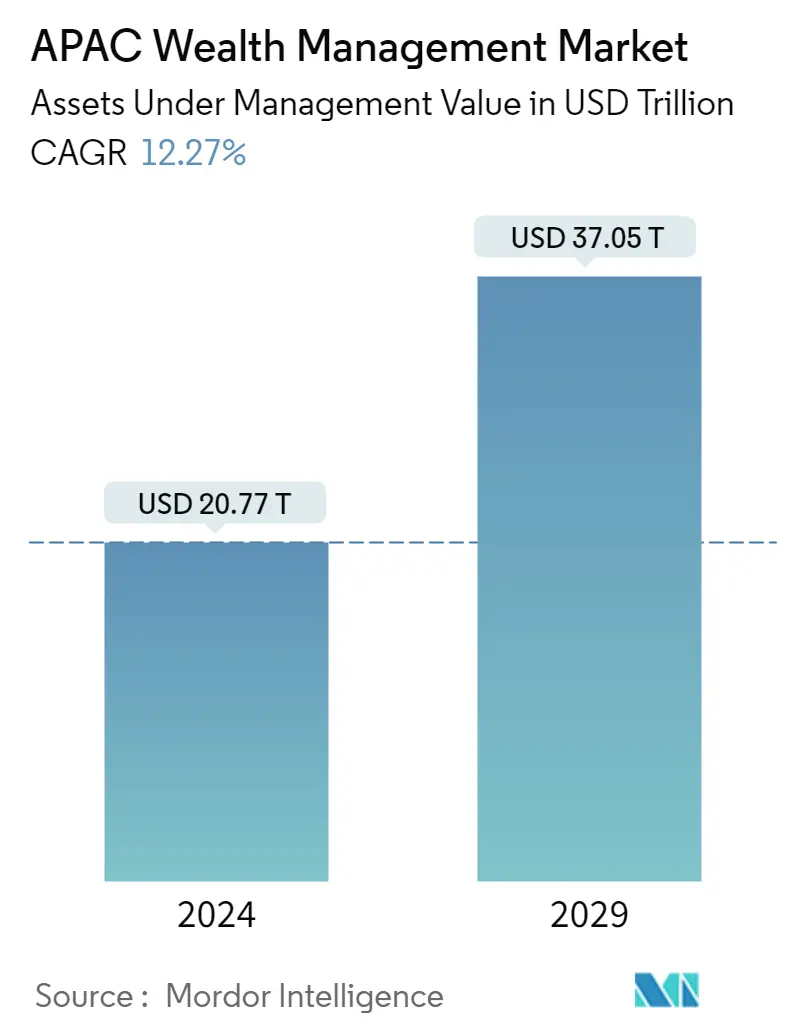

La taille du marché de la gestion de patrimoine APAC en termes de valeur des actifs sous gestion devrait passer de 20770 milliards de dollars en 2024 à 37050 milliards de dollars dici 2029, avec un TCAC de 12,27 % au cours de la période de prévision (2024-2029).

Le marché de la gestion de patrimoine en Asie-Pacifique est en croissance et gagne en maturité à bien des égards, notamment grâce à l'utilisation des meilleures pratiques, à l'automatisation, à la rationalisation des processus opérationnels et à une répartition plus diversifiée des actifs. LAsie est encore loin du reste du monde en matière de stratégies dinvestissement durables, mais elle progresse rapidement pour répondre à la demande des clients. Le COVID-19 a affecté le marché de la gestion de patrimoine dans la région Asie-Pacifique. Lun des effets de la pandémie sur le marché financier a été le travail à distance. Ainsi, la gestion de patrimoine a connu une croissance de ladoption dinitiatives numériques.

Pour les sociétés de gestion de portefeuille, la réduction des risques grâce à un traitement post-négociation efficace a un effet direct sur la performance de leurs portefeuilles d'investissement, car chaque petite occasion d'économiser de l'argent se répercute directement sur les résultats. Les propriétaires dactifs, notamment les fonds de pension, se concentrent sur les rendements. Dans lenvironnement actuel, où il nest pas facile de faire la différence entre performance et rendement, les gestionnaires dactifs sont encore plus obsédés par lefficacité opérationnelle et la réduction des coûts. En Inde, en Chine, au Japon, à Singapour, au Vietnam, en Indonésie, en Malaisie et dans le reste de la région Asie-Pacifique, il existe d'énormes variations dans les types de fonds et les comportements d'investissement de la population du pays. Cette diversification géographique des investissements a donné lieu à des fonds plus exposés au risque de règlement des devises, tandis que l'allocation aux actifs offshore augmente parmi les fonds de pension et parmi les assureurs de la région. Les sociétés de gestion de patrimoine ont été durement touchées par le ralentissement de la croissance économique, la volatilité accrue et les pertes importantes sur les marchés des capitaux partout dans le monde et en Asie. L'adoption des meilleures pratiques en matière d'opérations et de gestion des risques attirerait à son tour davantage d'investissements dans le secteur de la gestion d'actifs en Asie, alimentant ainsi davantage la croissance globale de la région.

Principales tendances du marché

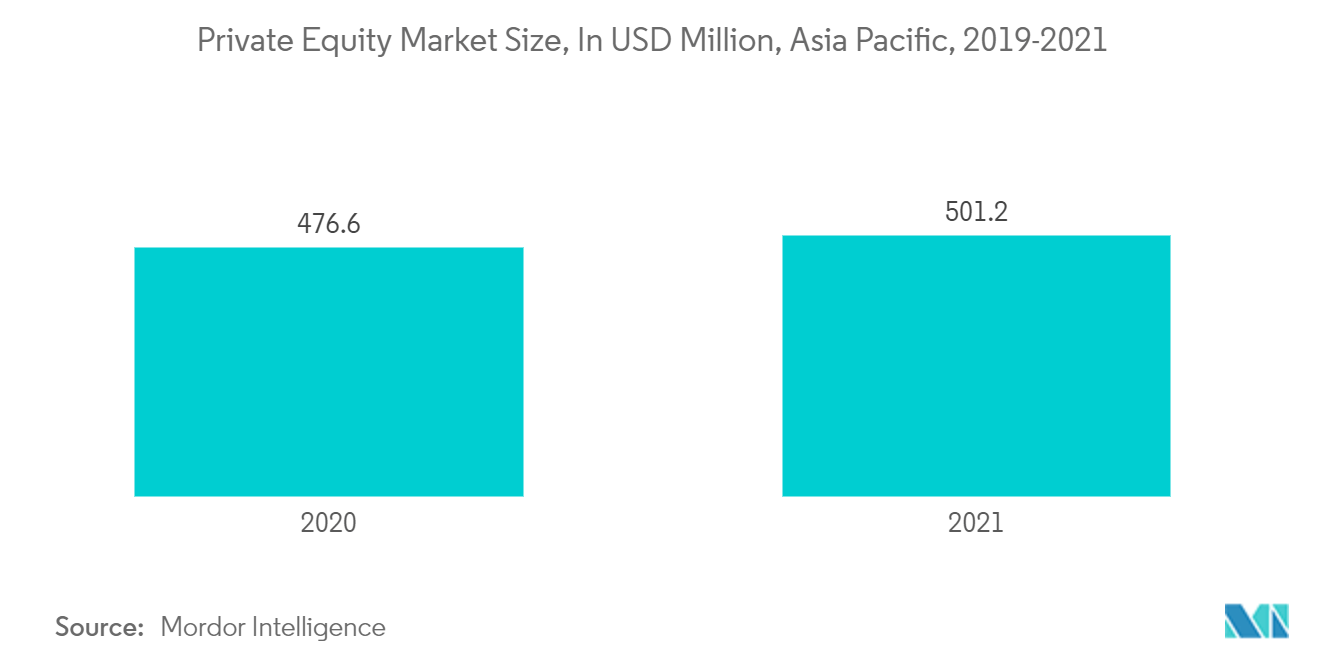

Un marché du capital-investissement très liquide dans la région APAC, ce qui signifie une croissance du marché

Compte tenu du scénario mondial, lAsie reste un point relativement brillant dans une économie de plus en plus léthargique. Pour les sociétés de capital-risque et de capital-investissement, la poudre sèche fait référence à la quantité de capital engagé mais non alloué dont dispose une entreprise. La poudre sèche est un actif très liquide. Cette augmentation constante des marchés du capital-investissement et du capital-risque a entraîné une croissance du marché de la gestion de patrimoine en Asie-Pacifique. Il devrait en outre croître à un rythme croissant tout au long de la période de prévision.

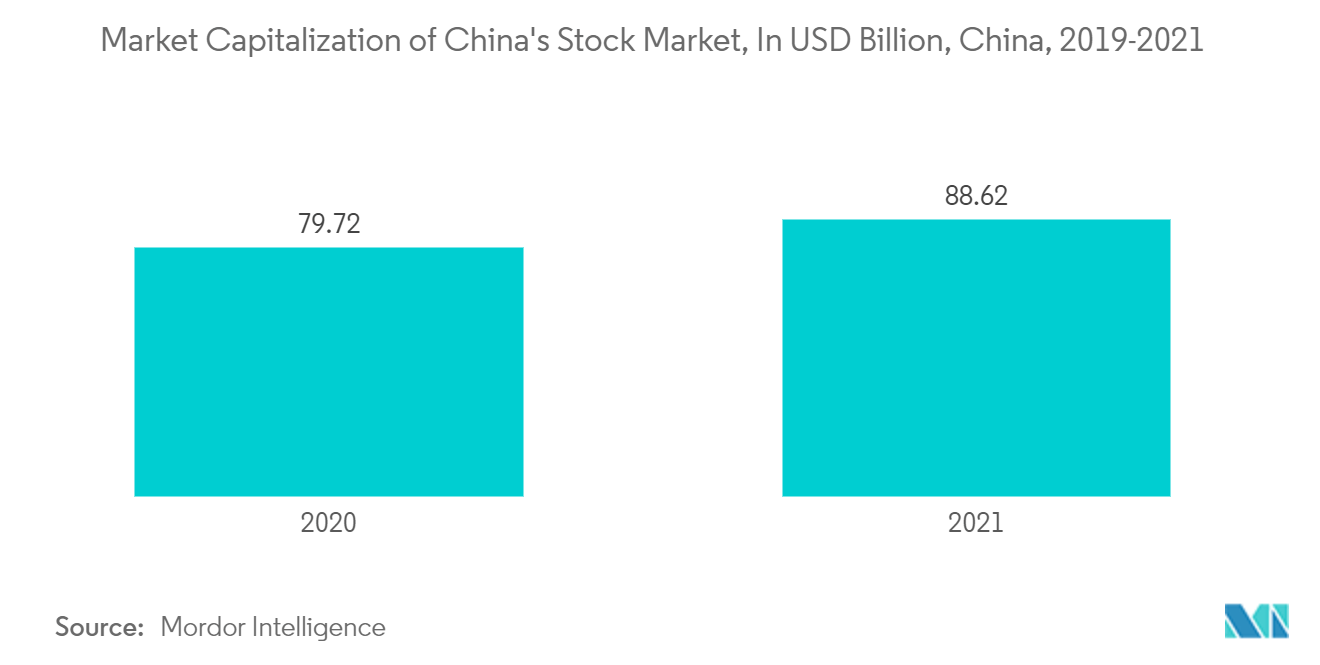

La capitalisation boursière croissante du marché boursier chinois montre le renforcement du marché

Selon National Equities Exchange and Quotations, en 2021, la bourse nationale d'actions et de cotations de Chine avait une capitalisation boursière de 2,28 billions de yuans (353,4 milliards de dollars). La capitalisation boursière a augmenté rapidement après 2014 et a atteint son sommet en 2017 à près de 5 000 milliards de yuans (740 milliards de dollars). Un an plus tard, le marché des actions avait perdu près de 1500 milliards de yuans (222 milliards de dollars). Cela est dû au mauvais climat dinvestissement en 2018, lorsque les actions des deux grandes bourses de Shanghai et de Shenzhen ont perdu environ 24 % de leur valeur. Toutefois, depuis, le NEEQ narrive pas à sen remettre. En effet, les grandes bourses cherchaient à accroître leur attractivité auprès des jeunes entreprises. Par conséquent, des conseils dadministration comme le ChiNext à Shenzhen et le conseil dadministration de StarA à Shanghai constituaient une sérieuse concurrence à la bourse dactions.

Paysage concurrentiel

Le marché de la gestion de patrimoine en Asie-Pacifique est en croissance et très compétitif dans différents pays comme lInde, la Chine et le Japon, offrant un grand nombre dacteurs compétitifs dominant le marché. De nos jours, la conquête plus puissante du marché par le biais de fusions et d'acquisitions et d'opportunités d'investissement traditionnelles, menées par la Chine, a rendu le marché de la gestion de patrimoine de la région Asie-Pacifique très compétitif et fort. Certains des principaux acteurs du marché sont Aberdeen Standard Investments, China Life Private Equity, UBS, BlackRock et ICICI Prudential Asset Management.

Acteurs majeurs

Aberdeen Standard Investments

China Life Private Equity

UBS

BlackRock

ICICI Prudential Asset Management

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

DEVELOPPEMENTS récents

- Juin 2022 HSBC Holdings PLC prévoit de relancer ses activités de banque privée en Inde d'ici un an. Cela devrait aider la banque à conquérir le marché inexploité de la gestion de patrimoine indien, qui présente un potentiel important.

- Avril 2022 ICICI Prudential Asset Management Company Limited et ICICI Prudential Mutual Fund ont approuvé la fusion des plans à échéance fixe suivants dans ICICI Prudential Money Market Fund, avec effet au 30 mai 2022.

Portée du rapport

La gestion de patrimoine peut être définie comme un marché daide professionnelle, qui combine investissements financiers, fiscalité, planification de retraite et planification juridique en échange dhonoraires. La gestion de patrimoine en Asie-Pacifique est un marché en croissance et très demandé dans le domaine de la gestion de patrimoine. Les gens préfèrent les actifs sous gestion aux plateformes innovantes et axées sur la technologie pour lesquelles les sociétés de gestion de patrimoine de la région Asie-Pacifique sont beaucoup plus efficaces. Une analyse de fond complète du marché de la gestion de patrimoine en Asie-Pacifique, qui comprend une évaluation de léconomie, un aperçu du marché, une estimation de la taille du marché pour les segments clés, les tendances émergentes du marché, la dynamique du marché et les profils dentreprises clés, est couverte dans le rapport.. Le marché de la gestion de patrimoine en Asie-Pacifique est segmenté par type de client (HNWI, particuliers/particuliers et autres types de clients (comme les institutions financières comme les fonds de pension et les compagnies d'assurance)), de fournisseur (banques privées, gestionnaires d'actifs indépendants/externes, family offices, et autres fournisseurs) et pays (Inde, Chine, Japon, Hong Kong, Singapour, Indonésie, Malaisie, Vietnam, reste de l'APAC). Le rapport propose la taille du marché et les prévisions pour le marché de la gestion de patrimoine en Asie-Pacifique en termes de valeur (USD) pour les segments ci-dessus.

| HNWI |

| Commerce de détail/Particuliers |

| Autres types de clients (institutions financières comme les fonds de pension, les compagnies d'assurance, etc.) |

| Banques privées |

| Gestionnaires d'actifs indépendants/externes |

| Bureaux familiaux |

| Autres fournisseurs (conseillers Fintech, etc.) |

| Inde |

| Japon |

| Chine |

| Singapour |

| Indonésie |

| Malaisie |

| Viêt Nam |

| Hong Kong |

| Reste de l'Asie-Pacifique |

| Par type de client | HNWI |

| Commerce de détail/Particuliers | |

| Autres types de clients (institutions financières comme les fonds de pension, les compagnies d'assurance, etc.) | |

| Par fournisseur | Banques privées |

| Gestionnaires d'actifs indépendants/externes | |

| Bureaux familiaux | |

| Autres fournisseurs (conseillers Fintech, etc.) | |

| Par géographie | Inde |

| Japon | |

| Chine | |

| Singapour | |

| Indonésie | |

| Malaisie | |

| Viêt Nam | |

| Hong Kong | |

| Reste de l'Asie-Pacifique |

FAQ sur les études de marché sur la gestion de patrimoine en Asie-Pacifique

Quelle est la taille du marché de la gestion de patrimoine en Asie-Pacifique ?

La taille du marché de la gestion de patrimoine APAC devrait atteindre 20 770 milliards de dollars en 2024 et croître à un TCAC de 12,27 % pour atteindre 37 050 milliards de dollars dici 2029.

Quelle est la taille actuelle du marché de la gestion de patrimoine APAC ?

En 2024, la taille du marché de la gestion de patrimoine en Asie-Pacifique devrait atteindre 20 770 milliards de dollars.

Qui sont les principaux acteurs du marché de la gestion de patrimoine APAC ?

Aberdeen Standard Investments, China Life Private Equity, UBS, BlackRock, ICICI Prudential Asset Management sont les principales sociétés opérant sur le marché de la gestion de patrimoine APAC.

Quelle est la région qui connaît la croissance la plus rapide sur le marché de la gestion de patrimoine APAC ?

On estime que lAsie connaîtra la croissance au TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de la gestion de patrimoine APAC ?

En 2024, lAsie représente la plus grande part de marché sur le marché de la gestion de patrimoine APAC.

Quelles années couvre ce marché de la gestion de patrimoine APAC et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de la gestion de patrimoine en Asie-Pacifique était estimée à 18 500 milliards de dollars. Le rapport couvre la taille historique du marché de la gestion de patrimoine APAC pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la gestion de patrimoine APAC pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de la gestion de patrimoine en Asie-Pacifique

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la gestion de patrimoine APAC 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse dAPAC Wealth Management comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.