Taille du marché des ingrédients de protéines végétales APAC

|

|

Période d'étude | 2017 - 2029 |

|

|

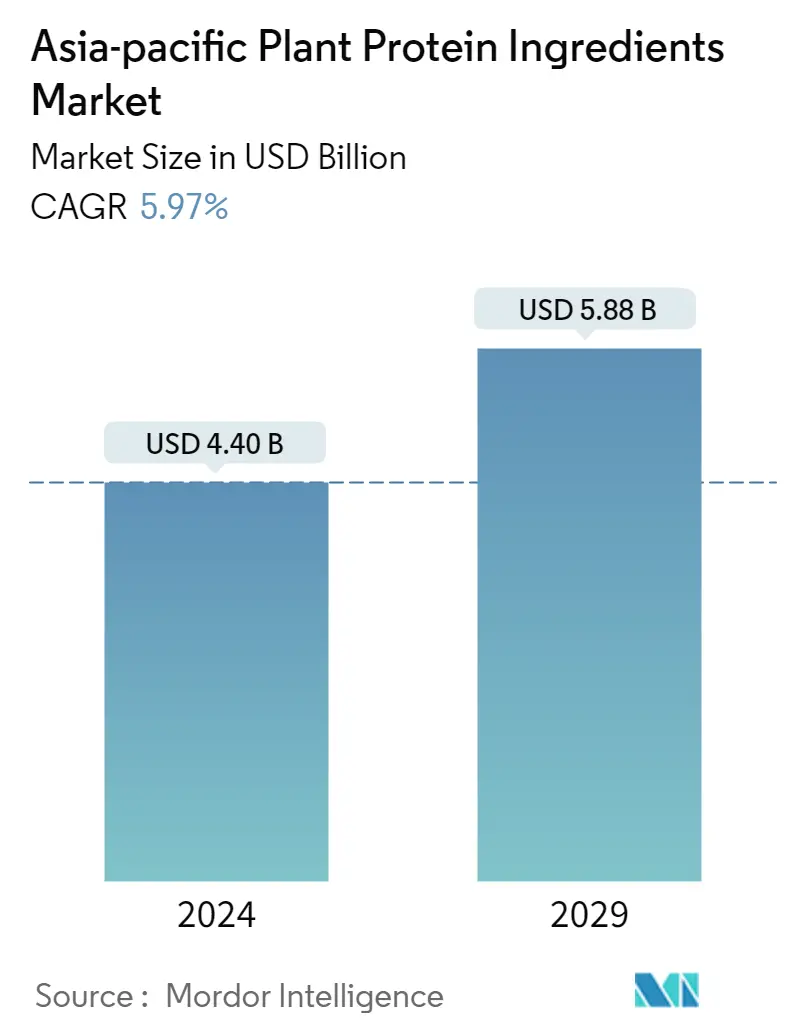

Taille du Marché (2024) | USD 4.40 milliards de dollars |

|

|

Taille du Marché (2029) | USD 5.88 milliards de dollars |

|

|

Concentration du marché | Faible |

|

|

Plus grande part par utilisateur final | Aliments et boissons |

|

|

TCAC(2024 - 2029) | 5.97 % |

|

|

La plus grande part par pays | Chine |

Principaux acteurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des ingrédients de protéines végétales APAC

La taille du marché des ingrédients de protéines végétales en Asie-Pacifique est estimée à 4,40 milliards USD en 2024 et devrait atteindre 5,88 milliards USD dici 2029, avec un TCAC de 5,97 % au cours de la période de prévision (2024-2029).

Les aliments pour animaux et aliments pour animaux détiennent ensemble une part importante de l'utilisation des protéines végétales, avec une population végétarienne croissante et de nombreuses fonctionnalités qui y sont associées.

- Par application, lindustrie agroalimentaire est le principal secteur dapplication des protéines végétales dans la région. La demande croissante de fonctionnalités protéiques et la sensibilisation aux régimes riches en protéines sont principalement à lorigine de la demande de protéines dans lindustrie agroalimentaire. Dans le segment FB, le sous-segment viande/volaille/fruits de mer et substituts de viande représentait la part majeure du volume de 44,2 % en 2022. Les protéines végétales peuvent remplacer la viande, rendant les produits carnés disponibles pour les consommateurs végétaliens de la région. La région est fortement dominée par la base de consommateurs chinois, suivie par l'Inde, la région ayant la population végétarienne la plus élevée au monde. Les protéines telles que les protéines de soja, de blé et de riz détiennent la part de marché maximale dans le segment.

- Cependant, le sous-segment des snacks est celui qui connaît la croissance la plus rapide, et devrait enregistrer un TCAC de 6,81 %, en valeur, au cours de la période de prévision. En termes de protéines, la protéine de soja est très demandée dans cette catégorie. Des études ont montré que les collations à base de protéines de soja améliorent le contrôle de l'appétit et la qualité de l'alimentation chez les adolescents, augmentant ainsi leur demande. Il offre également une grande polyvalence dans les compositions de collations, avec jusqu'à 25 g de protéines par portion.

- Le segment des aliments pour animaux est le deuxième segment en importance et il devrait enregistrer un TCAC de 6,11 %, en valeur, au cours de la période de prévision. Les protéines végétales présentent de nombreux avantages, par exemple, les protéines de pois peuvent être administrées à diverses espèces de bétail, telles que les ruminants, la volaille, les porcs, ainsi que les aliments pour animaux et aquacoles. La demande en protéines végétales augmente dans les aliments pour animaux en raison de leurs fonctionnalités, telles que la fourniture de la liaison nécessaire aux formes d'aliments en granulés ou en granulés (leur insolubilité dans l'eau diminue la dégradation des granulés).

La Chine domine le marché, l'inclination des consommateurs vers les aliments et les boissons à base de plans, associée à une forte capacité de production de protéines de soja, a conduit à l'application dans toute la région.

- La Chine a dominé la demande de protéines végétales en 2022. Les protéines végétales apparaissant comme une option protéique durable sans cruauté envers les animaux, elles gagnent en popularité parmi les environnementalistes et la population végétalienne. Les inquiétudes suscitées par les émissions de carbone et la crise alimentaire ont encore stimulé la croissance du marché. Par application, le secteur de l'alimentation et des boissons est le principal secteur d'application des protéines dans la région, représentant une part importante en volume de 53,4 %, suivi par l'industrie de l'alimentation animale, avec une part en volume de 53,4 %, en 2022. L'alimentation animale est également devrait être le segment à la croissance la plus rapide sur le marché global des protéines végétales, avec un TCAC de 9,10 %, en valeur, au cours de la période de prévision (2023-2029).

- La demande a également été influencée par des investissements importants réalisés dans le domaine des usines. En 2018, des entreprises ont osé investir dans Haocan Food Service Management Co. Ltd pour développer un produit de collation à base de pois chiches. Plus tard dans la même année, InnovoPro a levé un fonds de 4 millions de dollars pour produire des ingrédients protéiques à base de plantes.

- Compte tenu de l'environnement hautement concurrentiel dans le secteur des produits végétaux, la région Asie-Pacifique a connu le taux de croissance annuel le plus élevé, soit 12,43%, en valeur, en 2020. Cependant, la Malaisie devrait être le pays à la croissance la plus rapide en termes de valeur, témoin dun TCAC de 6,38 % au cours de la période de prévision (2023-2029). En termes de consommation, le marché a été suivi par l'Inde, principalement tirée par le secteur FB. En 2022, le secteur captait une part de 52%, en volume, dans le pays. La population végétalienne croissante exige davantage de produits à base de plantes. Par exemple, lors dune série de circuits végétaliens à la mi-2018, le voyagiste mondial basé en Australie a constaté un intérêt croissant pour de tels circuits organisés en Inde, en Thaïlande et en Italie.

Tendances du marché des ingrédients de protéines végétales en Asie-Pacifique

- Lévolution des modes de vie avec laugmentation du nombre de femmes actives stimule le marché

- La consommation croissante de produits de boulangerie comme repas stimule l'industrie

- La compétitivité du marché stimule la croissance

- Préférence accrue des consommateurs pour des produits céréaliers pratiques pour le petit-déjeuner

- Le segment des sauces conservera sa part du lion sur le marché APAC

- La confiserie premium est une tendance actuelle du marché

- Forte demande de produits laitiers à base de plantes dans les pays de l'APAC

- Augmentation de la population âgée pour stimuler la demande

- L'appétit croissant de l'APAC pour les viandes d'origine végétale pour stimuler la demande

- Des développements croissants qui augmentent les ventes segmentaires

- Le snacking sain va probablement stimuler le marché

- Le nombre croissant de centres de santé et de remise en forme stimule le marché

- Augmentation de la demande daliments pour ruminants

- Demande croissante de produits de beauté et de soins personnels naturels/biologiques

Aperçu du marché des ingrédients de protéines végétales en Asie-Pacifique

Le marché des ingrédients de protéines végétales en Asie-Pacifique est fragmenté, les cinq principales entreprises occupant 18,51 %. Les principaux acteurs de ce marché sont Archer Daniels Midland Company, Fuji Oil Group, International Flavors Fragrances, Inc., Kerry Group PLC et Südzucker AG (triés par ordre alphabétique).

Leaders du marché des ingrédients de protéines végétales en APAC

Archer Daniels Midland Company

Fuji Oil Group

International Flavors & Fragrances, Inc.

Kerry Group PLC

Südzucker AG

Other important companies include Bunge Limited, CHS Inc., Nagata Group, Nippn Corporation, Shandong Jianyuan Bioengineering Co. Ltd, Tereos SCA, Wilmar International Ltd.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des ingrédients de protéines végétales APAC

- Mai 2022 BENEO, filiale de Südzucker, conclut un accord d'achat pour acquérir Meatless BV, un producteur d'ingrédients fonctionnels. BENEO élargit son offre de produits existante avec cette acquisition pour offrir une gamme encore plus large de solutions texturantes pour les alternatives à la viande et au poisson.

- Mai 2021 Kerry a annoncé la création d'un nouveau centre d'excellence spécialement conçu pour la technologie alimentaire et l'innovation dans le Queensland, en Australie. L'installation a servi de nouveau siège social pour Kerry en Australie et en Nouvelle-Zélande, tandis que son installation existante à Sydney conservera un centre d'applications spécialisé en recherche et développement. Doté de capacités de bout en bout, comprenant des usines pilotes, des laboratoires et des installations de dégustation, le nouveau centre de développement et d'application de Kerry en Australie et en Nouvelle-Zélande à Brisbane a augmenté la capacité de RD de Kerry dans la région.

- Avril 2021 ADM ouvre un nouveau laboratoire d'innovation végétale de pointe situé dans le pôle de recherche Biopolis d'ADM à Singapour. Le laboratoire développe des produits avancés et des solutions personnalisées pour répondre à la demande croissante de produits alimentaires et de boissons dans la région Asie-Pacifique. Le centre de recherche ADM Biopolis à Singapour dispose d'un large éventail de capacités, notamment un laboratoire d'analyse des aliments et des arômes, un laboratoire et une usine pilote pour les applications des boissons et des produits laitiers, un laboratoire de boulangerie et de confiserie, un laboratoire de viande et de produits salés, un laboratoire de création sucrée et salée, des installations d'évaluation sensorielle. , un centre d'innovation client et un nouveau laboratoire d'innovation à base de plantes.

Rapport sur le marché des ingrédients de protéines végétales APAC – Table des matières

RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

1. INTRODUCTION

1.1. Hypothèses de l’étude et définition du marché

1.2. Portée de l'étude

1.3. Méthodologie de recherche

2. TENDANCES CLÉS DU SECTEUR

2.1. Volume du marché des utilisateurs finaux

2.1.1. Aliments pour bébés et préparations pour nourrissons

2.1.2. Boulangerie

2.1.3. Breuvages

2.1.4. Céréales du petit-déjeuner

2.1.5. Condiments/Sauces

2.1.6. Confiserie

2.1.7. Produits laitiers et substituts laitiers

2.1.8. Nutrition des personnes âgées et nutrition médicale

2.1.9. Viande/volaille/fruits de mer et substituts de viande

2.1.10. Produits Alimentaires PAM/RTC

2.1.11. Collations

2.1.12. Nutrition sportive/de performance

2.1.13. L'alimentation animale

2.1.14. Soins personnels et cosmétiques

2.2. Tendances de consommation de protéines

2.2.1. Usine

2.3. Tendances de production

2.3.1. Usine

2.4. Cadre réglementaire

2.4.1. Australie

2.4.2. Chine

2.4.3. Inde

2.4.4. Japon

2.5. Analyse de la chaîne de valeur et des canaux de distribution

3. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

3.1. Type de protéine

3.1.1. Protéine de chanvre

3.1.2. Protéine de pois

3.1.3. Protéine de pomme de terre

3.1.4. Protéine de Riz

3.1.5. Je suis une protéine

3.1.6. Protéine de blé

3.1.7. Autres protéines végétales

3.2. Utilisateur final

3.2.1. L'alimentation animale

3.2.2. Aliments et boissons

3.2.2.1. Par sous-utilisateur final

3.2.2.1.1. Boulangerie

3.2.2.1.2. Breuvages

3.2.2.1.3. Céréales du petit-déjeuner

3.2.2.1.4. Condiments/Sauces

3.2.2.1.5. Confiserie

3.2.2.1.6. Produits laitiers et substituts laitiers

3.2.2.1.7. Viande/volaille/fruits de mer et substituts de viande

3.2.2.1.8. Produits Alimentaires PAM/RTC

3.2.2.1.9. Collations

3.2.3. Soins personnels et cosmétiques

3.2.4. Suppléments

3.2.4.1. Par sous-utilisateur final

3.2.4.1.1. Aliments pour bébés et préparations pour nourrissons

3.2.4.1.2. Nutrition des personnes âgées et nutrition médicale

3.2.4.1.3. Nutrition sportive/de performance

3.3. Pays

3.3.1. Australie

3.3.2. Chine

3.3.3. Inde

3.3.4. Indonésie

3.3.5. Japon

3.3.6. Malaisie

3.3.7. Nouvelle-Zélande

3.3.8. Corée du Sud

3.3.9. Thaïlande

3.3.10. Viêt Nam

3.3.11. Reste de l'Asie-Pacifique

4. PAYSAGE CONCURRENTIEL

4.1. Mouvements stratégiques clés

4.2. Analyse des parts de marché

4.3. Paysage de l’entreprise

4.4. Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

4.4.1. Archer Daniels Midland Company

4.4.2. Bunge Limited

4.4.3. CHS Inc.

4.4.4. Fuji Oil Group

4.4.5. International Flavors & Fragrances, Inc.

4.4.6. Kerry Group PLC

4.4.7. Nagata Group

4.4.8. Nippn Corporation

4.4.9. Shandong Jianyuan Bioengineering Co. Ltd

4.4.10. Südzucker AG

4.4.11. Tereos SCA

4.4.12. Wilmar International Ltd

5. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE L'INDUSTRIE DES INGRÉDIENTS PROTÉIQUES

6. ANNEXE

6.1. Aperçu global

6.1.1. Aperçu

6.1.2. Le cadre des cinq forces de Porter

6.1.3. Analyse de la chaîne de valeur mondiale

6.1.4. Dynamique du marché (DRO)

6.2. Sources et références

6.3. Liste des tableaux et figures

6.4. Informations principales

6.5. Pack de données

6.6. Glossaire des termes

Liste des tableaux et figures

- Figure 1:

- VOLUME DU MARCHÉ DES ALIMENTS POUR BÉBÉS ET DES PRÉPARATIONS POUR NOURRISSONS, TONNE MÉTRIQUE, ASIE-PACIFIQUE, 2017-2029

- Figure 2:

- VOLUME DU MARCHÉ DE LA BOULANGERIE, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 3:

- VOLUME DU MARCHÉ DES BOISSONS, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 4:

- VOLUME DU MARCHÉ DES CÉRÉALES POUR PETIT DÉJEUNER, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017-2029

- Figure 5:

- VOLUME DU MARCHÉ DES CONDIMENTS/SAUCES, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 6:

- VOLUME DU MARCHÉ DE LA CONFISERIE, TONNE MÉTRIQUE, ASIE-PACIFIQUE, 2017 - 2029

- Figure 7:

- VOLUME DU MARCHÉ DES PRODUITS LAITIERS ET ALTERNATIFS, TONNE MÉTRIQUE, ASIE-PACIFIQUE, 2017-2029

- Figure 8:

- VOLUME DU MARCHÉ DE LA NUTRITION DES PERSONNES ÂGÉES ET DE LA NUTRITION MÉDICALE, TONNE MÉTRIQUE, ASIE-PACIFIQUE, 2017 - 2029

- Figure 9:

- VOLUME DU MARCHÉ DE LA VIANDE / VOLAILLE / FRUITS DE MER ET PRODUITS ALTERNATIFS À LA VIANDE, TONNE MÉTRIQUE, ASIE-PACIFIQUE, 2017 - 2029

- Figure 10:

- VOLUME DU MARCHÉ DES PRODUITS ALIMENTAIRES PAM/RTC, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 11:

- VOLUME DU MARCHÉ DES SNACKS, TONNE MÉTRIQUE, ASIE-PACIFIQUE, 2017 - 2029

- Figure 12:

- VOLUME DU MARCHÉ DE LA NUTRITION SPORT/PERFORMANCE, TONNE MÉTRIQUE, ASIE-PACIFIQUE, 2017 - 2029

- Figure 13:

- VOLUME DU MARCHÉ DES ALIMENTS POUR ANIMAUX, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017-2029

- Figure 14:

- VOLUME DU MARCHÉ DES SOINS PERSONNELS ET DES COSMÉTIQUES, TONNE MÉTRIQUE, ASIE-PACIFIQUE, 2017-2029

- Figure 15:

- CONSOMMATION PAR HABITANT DE PROTÉINES VÉGÉTALES, GRAM, ASIE-PACIFIQUE, 2017 - 2029

- Figure 16:

- PRODUCTION DE MATIÈRES PREMIÈRES DE PROTÉINES VÉGÉTALES, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2021

- Figure 17:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, TONNES, ASIE-PACIFIQUE, 2017-2029

- Figure 18:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, USD, ASIE-PACIFIQUE, 2017-2029

- Figure 19:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017-2029

- Figure 20:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, USD, ASIE-PACIFIQUE, 2017-2029

- Figure 21:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, %, ASIE-PACIFIQUE, 2017 VS 2023 VS 2029

- Figure 22:

- PART EN VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, %, ASIE-PACIFIQUE, 2017 VS 2023 VS 2029

- Figure 23:

- VOLUME DU MARCHÉ DES PROTÉINES DE CHANVRE, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017-2029

- Figure 24:

- VALEUR DU MARCHÉ DES PROTÉINES DE CHANVRE, USD, ASIE-PACIFIQUE, 2017-2029

- Figure 25:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES DE CHANVRE PAR UTILISATEUR FINAL, % DES PROTÉINES DE CHANVRE, ASIE-PACIFIQUE, 2022 VS 2029

- Figure 26:

- VOLUME DU MARCHÉ DES PROTÉINES DE POIS, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017-2029

- Figure 27:

- VALEUR DU MARCHÉ DES PROTÉINES DE POIS, USD, ASIE-PACIFIQUE, 2017-2029

- Figure 28:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES DE POIS PAR UTILISATEUR FINAL, % DES PROTÉINES DE POIS, ASIE-PACIFIQUE, 2022 VS 2029

- Figure 29:

- VOLUME DU MARCHÉ DES PROTÉINES DE POMME DE TERRE, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017-2029

- Figure 30:

- VALEUR DU MARCHÉ DES PROTÉINES DE POMME DE TERRE, USD, ASIE-PACIFIQUE, 2017-2029

- Figure 31:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES DE POMME DE TERRE PAR UTILISATEUR FINAL, % DES PROTÉINES DE POMME DE TERRE, ASIE-PACIFIQUE, 2022 VS 2029

- Figure 32:

- VOLUME DU MARCHÉ DES PROTÉINES DE RIZ, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017-2029

- Figure 33:

- VALEUR DU MARCHÉ DES PROTÉINES DE RIZ, USD, ASIE-PACIFIQUE, 2017-2029

- Figure 34:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES DE RIZ PAR UTILISATEUR FINAL, % DES PROTÉINES DE RIZ, ASIE-PACIFIQUE, 2022 VS 2029

- Figure 35:

- VOLUME DU MARCHÉ DES PROTÉINES DE SOJA, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017-2029

- Figure 36:

- VALEUR DU MARCHÉ DES PROTÉINES DE SOJA, USD, ASIE-PACIFIQUE, 2017-2029

- Figure 37:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES DE SOJA PAR UTILISATEUR FINAL, % DE PROTÉINES DE SOJA, ASIE-PACIFIQUE, 2022 VS 2029

- Figure 38:

- VOLUME DU MARCHÉ DES PROTÉINES DE BLÉ, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017-2029

- Figure 39:

- VALEUR DU MARCHÉ DES PROTÉINES DE BLÉ, USD, ASIE-PACIFIQUE, 2017-2029

- Figure 40:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES DE BLÉ PAR UTILISATEUR FINAL, % DE PROTÉINES DE BLÉ, ASIE-PACIFIQUE, 2022 VS 2029

- Figure 41:

- VOLUME DU MARCHÉ DES AUTRES PROTÉINES VÉGÉTALES, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017-2029

- Figure 42:

- VALEUR DU MARCHÉ DES AUTRES PROTÉINES VÉGÉTALES, USD, ASIE-PACIFIQUE, 2017-2029

- Figure 43:

- PART EN VALEUR DU MARCHÉ DES AUTRES PROTÉINES VÉGÉTALES PAR UTILISATEUR FINAL, % AUTRES PROTÉINES VÉGÉTALES, ASIE-PACIFIQUE, 2022 VS 2029

- Figure 44:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR UTILISATEUR FINAL, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017-2029

- Figure 45:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR UTILISATEUR FINAL, USD, ASIE-PACIFIQUE, 2017-2029

- Figure 46:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR UTILISATEUR FINAL, %, ASIE-PACIFIQUE, 2017 VS 2023 VS 2029

- Figure 47:

- PART EN VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR UTILISATEUR FINAL, %, ASIE-PACIFIQUE, 2017 VS 2023 VS 2029

- Figure 48:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, ALIMENTATION ANIMALE, ASIE-PACIFIQUE, 2017-2029

- Figure 49:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, ALIMENTATION ANIMALE, ASIE-PACIFIQUE, 2017-2029

- Figure 50:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, % ALIMENTATION ANIMALE, ASIE-PACIFIQUE, 2022 VS 2029

- Figure 51:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, UTILISATEUR FINAL DES ALIMENTS ET BOISSONS, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 52:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, UTILISATEUR FINAL DES ALIMENTS ET DES BOISSONS, USD, ASIE-PACIFIQUE, 2017-2029

- Figure 53:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR UTILISATEUR FINAL DES ALIMENTS ET BOISSONS, %, ASIE-PACIFIQUE, 2017 VS 2023 VS 2029

- Figure 54:

- PART EN VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR UTILISATEUR FINAL DES ALIMENTS ET BOISSONS, %, ASIE-PACIFIQUE, 2017 VS 2023 VS 2029

- Figure 55:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, BOULANGERIE, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 56:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, BOULANGERIE, USD, ASIE-PACIFIQUE, 2017-2029

- Figure 57:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, % BOULANGERIE, ASIE-PACIFIQUE, 2022 VS 2029

- Figure 58:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, BOISSONS, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017-2029

- Figure 59:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, BOISSONS, USD, ASIE-PACIFIQUE, 2017-2029

- Figure 60:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, % BOISSONS, ASIE-PACIFIQUE, 2022 VS 2029

- Figure 61:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, CÉRÉALES POUR PETIT DÉJEUNER, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 62:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, CÉRÉALES POUR PETIT DÉJEUNER, USD, ASIE-PACIFIQUE, 2017-2029

- Figure 63:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, % DE CÉRÉALES POUR LE PETIT DÉJEUNER, ASIE-PACIFIQUE, 2022 VS 2029

- Figure 64:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, CONDIMENTS/SAUCES, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 65:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, CONDIMENTS/SAUCES, USD, ASIE-PACIFIQUE, 2017-2029

- Figure 66:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, % CONDIMENTS/SAUCES, ASIE-PACIFIQUE, 2022 VS 2029

- Figure 67:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, CONFISERIE, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 68:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, CONFISERIE, USD, ASIE-PACIFIQUE, 2017-2029

- Figure 69:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, % CONFISERIE, ASIE-PACIFIQUE, 2022 VS 2029

- Figure 70:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, PRODUITS LAITIERS ET ALTERNATIFS LAITIERS, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 71:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, PRODUITS LAITIERS ET ALTERNATIFS LAITIERS, USD, ASIE-PACIFIQUE, 2017-2029

- Figure 72:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, % DE PRODUITS LAITIERS ET ALTERNATIFS LAITIERS, ASIE-PACIFIQUE, 2022 VS 2029

- Figure 73:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, VIANDE/Volaille/FRUITS DE MER ET PRODUITS ALTERNATIFS À LA VIANDE, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017-2029

- Figure 74:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, VIANDE/Volaille/FRUITS DE MER ET PRODUITS ALTERNATIFS À LA VIANDE, USD, ASIE-PACIFIQUE, 2017-2029

- Figure 75:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, % VIANDE/Volaille/FRUITS DE MER ET PRODUITS ALTERNATIFS À LA VIANDE, ASIE-PACIFIQUE, 2022 VS 2029

- Figure 76:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, PRODUITS ALIMENTAIRES PAM/RTC, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 77:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, PRODUITS ALIMENTAIRES RTE/RTC, USD, ASIE-PACIFIQUE, 2017-2029

- Figure 78:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, % PRODUITS ALIMENTAIRES RTE/RTC, ASIE-PACIFIQUE, 2022 VS 2029

- Figure 79:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, SNACKS, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017-2029

- Figure 80:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, SNACKS, USD, ASIE-PACIFIQUE, 2017-2029

- Figure 81:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, % SNACKS, ASIE-PACIFIQUE, 2022 VS 2029

- Figure 82:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, SOINS PERSONNELS ET COSMÉTIQUES, ASIE-PACIFIQUE, 2017-2029

- Figure 83:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, SOINS PERSONNELS ET COSMÉTIQUES, ASIE-PACIFIQUE, 2017-2029

- Figure 84:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, % SOINS PERSONNELS ET COSMÉTIQUES, ASIE-PACIFIQUE, 2022 VS 2029

- Figure 85:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, UTILISATEUR FINAL DES SUPPLÉMENTS, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017-2029

- Figure 86:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, SUPPLÉMENTS UTILISATEUR FINAL, USD, ASIE-PACIFIQUE, 2017-2029

- Figure 87:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR UTILISATEUR FINAL DES SUPPLÉMENTS, %, ASIE-PACIFIQUE, 2017 VS 2023 VS 2029

- Figure 88:

- PART EN VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR UTILISATEUR FINAL DES SUPPLÉMENTS, %, ASIE-PACIFIQUE, 2017 VS 2023 VS 2029

- Figure 89:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, DES ALIMENTS POUR BÉBÉS ET DES PRÉPARATIONS POUR NOURRISSONS, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 90:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, ALIMENTS POUR BÉBÉS ET PRÉPARATIONS POUR NOURRISSONS, USD, ASIE-PACIFIQUE, 2017-2029

- Figure 91:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, % DES ALIMENTS POUR BÉBÉS ET PRÉPARATIONS POUR NOURRISSONS, ASIE-PACIFIQUE, 2022 VS 2029

- Figure 92:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, NUTRITION DES PERSONNES ÂGÉES ET NUTRITION MÉDICALE, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 93:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, NUTRITION DES PERSONNES ÂGÉES ET NUTRITION MÉDICALE, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 94:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, % NUTRITION DES PERSONNES ÂGÉES ET NUTRITION MÉDICALE, ASIE-PACIFIQUE, 2022 VS 2029

- Figure 95:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, NUTRITION SPORT/PERFORMANCE, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 96:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, NUTRITION SPORT/PERFORMANCE, USD, ASIE-PACIFIQUE, 2017-2029

- Figure 97:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, % NUTRITION SPORT/PERFORMANCE, ASIE-PACIFIQUE, 2022 VS 2029

- Figure 98:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR PAYS, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017-2029

- Figure 99:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR PAYS, USD, ASIE-PACIFIQUE, 2017-2029

- Figure 100:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR PAYS, %, ASIE-PACIFIQUE, 2017 VS 2023 VS 2029

- Figure 101:

- PART EN VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR PAYS, %, ASIE-PACIFIQUE, 2017 VS 2023 VS 2029

- Figure 102:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, TONNES MÉTRIQUES, AUSTRALIE, 2017-2029

- Figure 103:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, USD, AUSTRALIE, 2017-2029

- Figure 104:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, %, AUSTRALIE, 2022 VS 2029

- Figure 105:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, TONNES MÉTRIQUES, CHINE, 2017-2029

- Figure 106:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, USD, CHINE, 2017-2029

- Figure 107:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, %, CHINE, 2022 VS 2029

- Figure 108:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, TONNES MÉTRIQUES, INDE, 2017-2029

- Figure 109:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, USD, INDE, 2017-2029

- Figure 110:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, %, INDE, 2022 VS 2029

- Figure 111:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, TONNES MÉTRIQUES, INDONÉSIE, 2017 - 2029

- Figure 112:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, USD, INDONÉSIE, 2017-2029

- Figure 113:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, %, INDONÉSIE, 2022 VS 2029

- Figure 114:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, TONNES MÉTRIQUES, JAPON, 2017-2029

- Figure 115:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, USD, JAPON, 2017-2029

- Figure 116:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, %, JAPON, 2022 VS 2029

- Figure 117:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, TONNES MÉTRIQUES, MALAISIE, 2017 - 2029

- Figure 118:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, USD, MALAISIE, 2017-2029

- Figure 119:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, %, MALAISIE, 2022 VS 2029

- Figure 120:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, TONNES MÉTRIQUES, NOUVELLE-ZÉLANDE, 2017-2029

- Figure 121:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, USD, NOUVELLE-ZÉLANDE, 2017-2029

- Figure 122:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, %, NOUVELLE-ZÉLANDE, 2022 VS 2029

- Figure 123:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, TONNES MÉTRIQUES, CORÉE DU SUD, 2017-2029

- Figure 124:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, USD, CORÉE DU SUD, 2017-2029

- Figure 125:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, %, CORÉE DU SUD, 2022 VS 2029

- Figure 126:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, TONNES MÉTRIQUES, THAÏLANDE, 2017 - 2029

- Figure 127:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, USD, THAÏLANDE, 2017-2029

- Figure 128:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, %, THAÏLANDE, 2022 VS 2029

- Figure 129:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, TONNES MÉTRIQUES, VIETNAM, 2017 - 2029

- Figure 130:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, USD, VIETNAM, 2017-2029

- Figure 131:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, %, VIETNAM, 2022 VS 2029

- Figure 132:

- VOLUME DU MARCHÉ DES PROTÉINES VÉGÉTALES, TONNES MÉTRIQUES, RESTE DE L'ASIE-PACIFIQUE, 2017 - 2029

- Figure 133:

- VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES, USD, RESTE DE LASIE-PACIFIQUE, 2017-2029

- Figure 134:

- PART EN VALEUR DU MARCHÉ DES PROTÉINES VÉGÉTALES PAR TYPE DE PROTÉINE, %, RESTE DE L'ASIE-PACIFIQUE, 2022 VS 2029

- Figure 135:

- ENTREPRISES LES PLUS ACTIVES PAR NOMBRE D'ACTIONS STRATÉGIQUES, NOMBRE, MARCHÉ DES INGRÉDIENTS DE PROTÉINES VÉGÉTALES ASIE-PACIFIQUE, 2017-2022

- Figure 136:

- STRATÉGIES LES PLUS ADOPTÉES, Nbre, ASIE-PACIFIQUE, 2017 - 2022

- Figure 137:

- PART DE VALEUR DES ACTEURS MAJEURS, %, MARCHÉ DES INGRÉDIENTS DE PROTÉINES VÉGÉTALES ASIE-PACIFIQUE, 2021

Segmentation de lindustrie des ingrédients de protéines végétales en Asie-Pacifique

Les protéines de chanvre, de pois, de pomme de terre, de riz, de soja et de blé sont couvertes en segments par type de protéine. Lalimentation animale, les aliments et boissons, les soins personnels et les cosmétiques, les suppléments sont couverts en tant que segments par lutilisateur final. L'Australie, la Chine, l'Inde, l'Indonésie, le Japon, la Malaisie, la Nouvelle-Zélande, la Corée du Sud, la Thaïlande et le Vietnam sont couverts en tant que segments par pays.

- Par application, lindustrie agroalimentaire est le principal secteur dapplication des protéines végétales dans la région. La demande croissante de fonctionnalités protéiques et la sensibilisation aux régimes riches en protéines sont principalement à lorigine de la demande de protéines dans lindustrie agroalimentaire. Dans le segment FB, le sous-segment viande/volaille/fruits de mer et substituts de viande représentait la part majeure du volume de 44,2 % en 2022. Les protéines végétales peuvent remplacer la viande, rendant les produits carnés disponibles pour les consommateurs végétaliens de la région. La région est fortement dominée par la base de consommateurs chinois, suivie par l'Inde, la région ayant la population végétarienne la plus élevée au monde. Les protéines telles que les protéines de soja, de blé et de riz détiennent la part de marché maximale dans le segment.

- Cependant, le sous-segment des snacks est celui qui connaît la croissance la plus rapide, et devrait enregistrer un TCAC de 6,81 %, en valeur, au cours de la période de prévision. En termes de protéines, la protéine de soja est très demandée dans cette catégorie. Des études ont montré que les collations à base de protéines de soja améliorent le contrôle de l'appétit et la qualité de l'alimentation chez les adolescents, augmentant ainsi leur demande. Il offre également une grande polyvalence dans les compositions de collations, avec jusqu'à 25 g de protéines par portion.

- Le segment des aliments pour animaux est le deuxième segment en importance et il devrait enregistrer un TCAC de 6,11 %, en valeur, au cours de la période de prévision. Les protéines végétales présentent de nombreux avantages, par exemple, les protéines de pois peuvent être administrées à diverses espèces de bétail, telles que les ruminants, la volaille, les porcs, ainsi que les aliments pour animaux et aquacoles. La demande en protéines végétales augmente dans les aliments pour animaux en raison de leurs fonctionnalités, telles que la fourniture de la liaison nécessaire aux formes d'aliments en granulés ou en granulés (leur insolubilité dans l'eau diminue la dégradation des granulés).

| Type de protéine | |

| Protéine de chanvre | |

| Protéine de pois | |

| Protéine de pomme de terre | |

| Protéine de Riz | |

| Je suis une protéine | |

| Protéine de blé | |

| Autres protéines végétales |

| Utilisateur final | |||||||||||||

| L'alimentation animale | |||||||||||||

| |||||||||||||

| Soins personnels et cosmétiques | |||||||||||||

|

| Pays | |

| Australie | |

| Chine | |

| Inde | |

| Indonésie | |

| Japon | |

| Malaisie | |

| Nouvelle-Zélande | |

| Corée du Sud | |

| Thaïlande | |

| Viêt Nam | |

| Reste de l'Asie-Pacifique |

Définition du marché

- Utilisateur final - Le marché des ingrédients protéiques fonctionne sur une base B2B. Les fabricants daliments, de boissons, de suppléments, daliments pour animaux, ainsi que de soins personnels et de cosmétiques sont considérés comme des consommateurs finaux sur le marché étudié. Le champ d'application exclut les fabricants qui achètent du lactosérum liquide/sec pour être utilisé comme liant ou épaississant ou pour d'autres applications non protéiques.

- Taux de pénétration - Le taux de pénétration est défini comme le pourcentage du volume du marché de lutilisateur final enrichi en protéines dans le volume global du marché de lutilisateur final.

- Teneur moyenne en protéines - La teneur moyenne en protéines est la teneur moyenne en protéines présentes pour 100 g de produit fabriqué par toutes les entreprises utilisatrices finales considérées dans le cadre de ce rapport.

- Volume du marché des utilisateurs finaux - Le volume du marché des utilisateurs finaux est le volume consolidé de tous les types et formes de produits des utilisateurs finaux dans le pays ou la région.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1: Identifier les variables clés: Les variables clés quantifiables (industrie et extérieures) relatives au segment de produit spécifique et au pays sont sélectionnées parmi un groupe de variables et de facteurs pertinents sur la base de la recherche documentaire et de l'examen de la littérature; ainsi que des entrées d'experts primaires. Ces variables sont ensuite confirmées par la modélisation de régression (si nécessaire).

- Étape 2: Construire un modèle de marché: Afin de construire une méthodologie de prévision robuste, les variables et facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables requises pour la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 3: Valider et finaliser: À cette étape importante, tous les chiffres du marché, les variables et les appels d'analystes sont validés par un vaste réseau d'experts en recherche primaire du marché étudié. Les répondants sont sélectionnés à tous les niveaux et fonctions pour générer une image holistique du marché étudié.

- Étape 4: Résultats de la recherche: Rapports syndiqués, missions de conseil personnalisées, bases de données et plates-formes d'abonnement.