Taille du marché des acidifiants alimentaires en Asie-Pacifique

|

|

Période d'étude | 2017 - 2029 |

|

|

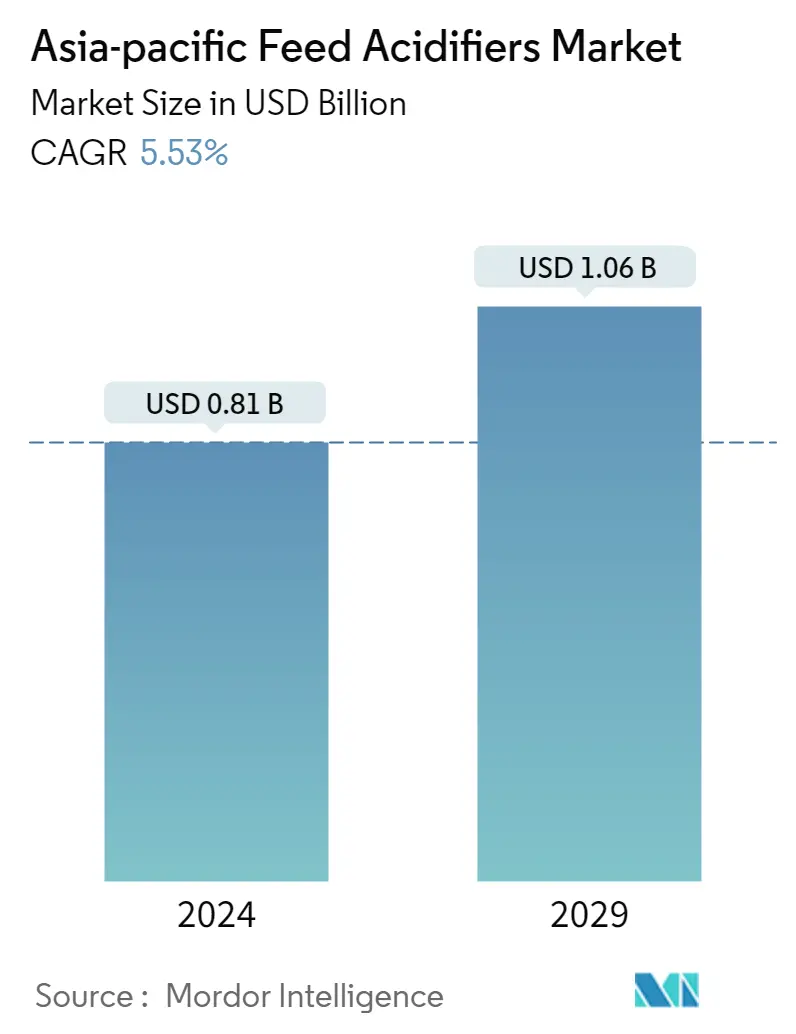

Taille du Marché (2024) | USD 0.81 milliard de dollars |

|

|

Taille du Marché (2029) | USD 1.06 milliard de dollars |

|

|

Concentration du marché | Moyen |

|

|

Plus grande part par sous-additif | L'acide propionique |

|

|

TCAC(2024 - 2029) | 5.53 % |

|

|

La plus grande part par pays | Chine |

Principaux acteurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des acidifiants alimentaires en Asie-Pacifique

La taille du marché des acidifiants alimentaires en Asie-Pacifique est estimée à 0,81 milliard USD en 2024 et devrait atteindre 1,06 milliard USD dici 2029, avec un TCAC de 5,53 % au cours de la période de prévision (2024-2029).

- Le segment des acidifiants du marché des additifs alimentaires en Asie-Pacifique détenait une part de marché de 7,0 % en 2022. Ce groupe dadditifs est très apprécié dans la nutrition animale car il améliore les performances alimentaires et réduit labsorption dorganismes pathogènes et de métabolites toxiques. Parmi les acidifiants alimentaires, lacide propionique détenait une valeur marchande importante de 238,0 millions de dollars en 2022, qui a augmenté de 47,8 % entre 2017 et 2022 dans la région Asie-Pacifique en raison de son rôle dans lamélioration de labsorption des nutriments et la réduction des microbes pathogènes.

- Les volailles constituaient le plus grand segment de type animal dans la région, avec 49,9 % de la valeur de la part de marché sur le marché des acidifiants alimentaires pour lAsie-Pacifique en 2022. Ce segment devrait enregistrer un TCAC de 6,1 % au cours de la période de prévision en raison de la hausse plus élevée. utilisation d'acidifiants alimentaires chez les volailles, qui favorisent la croissance, stimulent le métabolisme et la consommation alimentaire et assurent la résistance aux agents pathogènes nocifs.

- L'Indonésie devrait enregistrer le taux de croissance le plus rapide de 6,5 % au cours de la période de prévision, en ce qui concerne l'acide lactique, en raison d'une augmentation de 21,5 % de la production d'aliments pour animaux entre 2017 et 2022. L'acide lactique contribue à améliorer la santé du tractus gastro-intestinal, la digestibilité et l'utilisation des nutriments. lorsqu'il est ajouté à l'aliment composé.

- La Chine détenait la plus grande part de marché, soit 44,2 %, en ce qui concerne le marché des acidifiants en 2022, en raison de l'augmentation du nombre de volailles de 1,6 % dans le pays entre 2017 et 2022.

- Sur la base des facteurs mentionnés ci-dessus et de limportance des acidifiants alimentaires dans la nutrition animale, le marché des acidifiants alimentaires en Asie-Pacifique devrait enregistrer un TCAC de 5,5 % au cours de la période de prévision.

- La région Asie-Pacifique a connu une croissance significative du marché des acidifiants alimentaires, la Chine, lInde et le Japon étant les principaux pays en termes de part de marché. En 2022, ces pays représentaient collectivement 59,3 % de la part de marché de la région. La Chine, en particulier, avait une valeur marchande de 321,8 millions de dollars en 2022, qui devrait atteindre 468,1 millions de dollars en 2029. La part élevée du pays peut être attribuée à son important cheptel, la Chine représentant 39,7 % du marché de la région Asie-Pacifique. population de volailles en 2022.

- Les volailles étaient les plus grands types d'animaux sur le marché des acidifiants alimentaires en Asie-Pacifique, avec une part de marché de 50 % en 2022, suivis par les porcs et les ruminants avec respectivement 31 % et 9,7 %. La part de marché plus élevée des volailles et des porcs est due à leur culture commerciale plus élevée et à la demande accrue de viande et d'œufs dans l'industrie alimentaire. Les volailles devraient connaître la croissance la plus rapide au cours de la période de prévision. Les pondeuses, les crevettes et les poissons croissent à un rythme plus rapide et devraient enregistrer un TCAC de 6,6 %, 6,4 % et 6,2 %, respectivement, au cours de la période de prévision.

- L'acide propionique et l'acide fumarique étaient les types d'acidifiants alimentaires les plus consommés dans la région, avec respectivement 32,7 % et 26,8 % de part de marché. Cela était associé à leurs taux de pénétration plus élevés et à leur utilisation plus élevée daliments pour les espèces de volaille et daquaculture.

- Au cours de la période de prévision, le Japon et lIndonésie devraient être les segments du marché des acidifiants alimentaires en Asie-Pacifique qui connaîtront la croissance la plus rapide, avec un TCAC de 6,3 % chacun, en raison de laugmentation de la production daliments pour animaux dans les deux pays. Le marché des acidifiants alimentaires en Asie-Pacifique devrait croître à un TCAC de 5,5 % au cours de la période de prévision, grâce à une augmentation de lutilisation dacidifiants.

Tendances du marché des acidifiants alimentaires en Asie-Pacifique

- La Chine possède le plus grand nombre de moutons et de chèvres de la région et la population de ruminants de la région Asie-Pacifique est en croissance en raison des marges bénéficiaires élevées du secteur de la viande bovine et de l'augmentation de la demande de produits laitiers.

- LAsie-Pacifique est le principal producteur de viande de porc et les changements dans les habitudes de consommation alimentaire des personnes ayant une forte consommation en Corée du Sud et en Chine sont les facteurs à lorigine de laugmentation de la population porcine.

- La forte demande d'aliments pour poulets de chair, l'augmentation de la population de volailles en Indonésie et la guérison de la grippe aviaire augmentent la demande de production d'aliments pour volailles.

- Le nombre élevé de producteurs de bovins laitiers, la demande d'augmentation de la production laitière et les programmes gouvernementaux augmentent la demande d'aliments pour ruminants riches en nutriments.

- L'augmentation de 16 000 exploitations à grande échelle en Chine et l'introduction de nouvelles pratiques d'élevage augmentent la production d'aliments pour porcs dans la région.

Aperçu du marché des acidifiants alimentaires en Asie-Pacifique

Le marché des acidifiants alimentaires en Asie-Pacifique est modérément consolidé, les cinq principales entreprises occupant 42,36 %. Les principaux acteurs de ce marché sont Adisseo, BASF SE, Cargill Inc., DSM Nutritional Products AG et SHV (Nutreco NV) (triés par ordre alphabétique).

Leaders du marché des acidifiants alimentaires en Asie-Pacifique

Adisseo

BASF SE

Cargill Inc.

DSM Nutritional Products AG

SHV (Nutreco NV)

Other important companies include Brenntag SE, EW Nutrition, Kemin Industries, MIAVIT Stefan Niemeyer GmbH, Yara International ASA.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des acidifiants alimentaires en Asie-Pacifique

- Janvier 2022 DSM et CPF ont convenu d'un protocole d'accord pour améliorer la production de protéines animales en appliquant le service de durabilité intelligente de DSM (Sustell).

- Décembre 2021 Nutreco s'associe à la start-up technologique Stellapps. Cela permettra à l'entreprise de vendre des produits alimentaires, des prémélanges et des additifs alimentaires à trois millions de petits agriculteurs utilisant la technologie de Stellapps.

- Décembre 2020 L'acquisition de Biomin du groupe Erber renforce encore le portefeuille de produits de DSM en élargissant son offre de produits. La valeur d'entreprise de la société issue du regroupement s'élève à environ 1 046,1 millions de dollars.

Rapport sur le marché des acidifiants alimentaires en Asie-Pacifique – Table des matières

RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

OFFRES DE RAPPORT

1. INTRODUCTION

1.1. Hypothèses de l’étude et définition du marché

1.2. Portée de l'étude

1.3. Méthodologie de recherche

2. TENDANCES CLÉS DU SECTEUR

2.1. Effectif d'animaux

2.1.1. la volaille

2.1.2. Ruminants

2.1.3. Porc

2.2. Production d'aliments pour animaux

2.2.1. Aquaculture

2.2.2. la volaille

2.2.3. Ruminants

2.2.4. Porc

2.3. Cadre réglementaire

2.3.1. Australie

2.3.2. Chine

2.3.3. Inde

2.3.4. Indonésie

2.3.5. Japon

2.3.6. Philippines

2.3.7. Corée du Sud

2.3.8. Thaïlande

2.3.9. Viêt Nam

2.4. Analyse de la chaîne de valeur et des canaux de distribution

3. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

3.1. Sous-additif

3.1.1. L'acide fumarique

3.1.2. Acide lactique

3.1.3. L'acide propionique

3.1.4. Autres acidifiants

3.2. Animal

3.2.1. Aquaculture

3.2.1.1. Par sous-animal

3.2.1.1.1. Poisson

3.2.1.1.2. Crevette

3.2.1.1.3. Autres espèces aquacoles

3.2.2. la volaille

3.2.2.1. Par sous-animal

3.2.2.1.1. Gril

3.2.2.1.2. Couche

3.2.2.1.3. Autres volailles

3.2.3. Ruminants

3.2.3.1. Par sous-animal

3.2.3.1.1. Bovins de boucherie

3.2.3.1.2. Vaches laitières

3.2.3.1.3. Autres ruminants

3.2.4. Porc

3.2.5. Autres animaux

3.3. Pays

3.3.1. Australie

3.3.2. Chine

3.3.3. Inde

3.3.4. Indonésie

3.3.5. Japon

3.3.6. Philippines

3.3.7. Corée du Sud

3.3.8. Thaïlande

3.3.9. Viêt Nam

3.3.10. Reste de l'Asie-Pacifique

4. PAYSAGE CONCURRENTIEL

4.1. Mouvements stratégiques clés

4.2. Analyse des parts de marché

4.3. Paysage de l’entreprise

4.4. Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

4.4.1. Adisseo

4.4.2. BASF SE

4.4.3. Brenntag SE

4.4.4. Cargill Inc.

4.4.5. DSM Nutritional Products AG

4.4.6. EW Nutrition

4.4.7. Kemin Industries

4.4.8. MIAVIT Stefan Niemeyer GmbH

4.4.9. SHV (Nutreco NV)

4.4.10. Yara International ASA

5. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG D'ADDITIFS ALIMENTAIRES

6. ANNEXE

6.1. Aperçu global

6.1.1. Aperçu

6.1.2. Le cadre des cinq forces de Porter

6.1.3. Analyse de la chaîne de valeur mondiale

6.1.4. Taille du marché mondial et DRO

6.2. Sources et références

6.3. Liste des tableaux et figures

6.4. Informations principales

6.5. Pack de données

6.6. Glossaire des termes

Liste des tableaux et figures

- Figure 1:

- POPULATION DE VOLAILLE, NOMBRE, ASIE-PACIFIQUE, 2017-2022

- Figure 2:

- POPULATION DE RUMINANTS, NOMBRE, ASIE-PACIFIQUE, 2017-2022

- Figure 3:

- POPULATION PORCINE, NOMBRE, ASIE-PACIFIQUE, 2017-2022

- Figure 4:

- VOLUME DE PRODUCTION D'ALIMENTS POUR L'AQUACULTURE, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017-2022

- Figure 5:

- VOLUME DE PRODUCTION D'ALIMENTS POUR VOLAILLES, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017-2022

- Figure 6:

- VOLUME DE PRODUCTION D'ALIMENTS POUR RUMINANTS, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017-2022

- Figure 7:

- VOLUME DE PRODUCTION D'ALIMENTS POUR PORCS, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017-2022

- Figure 8:

- VOLUME D'ACIDIFIANTS ALIMENTAIRES, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 9:

- VALEUR DES ACIDIFIANTS ALIMENTAIRES, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 10:

- VOLUME D'ACIDIFIANTS D'ALIMENTATION PAR SOUS-CATÉGORIES D'ADDITIFS, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 11:

- VALEUR DES ACIDIFIANTS ALIMENTAIRES PAR SOUS-CATÉGORIES D'ADDITIFS, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 12:

- PART EN VOLUME DES ACIDIFIANTS ALIMENTAIRES PAR SOUS-CATÉGORIES D'ADDITIFS, %, ASIE-PACIFIQUE, 2017, 2023 ET 2029

- Figure 13:

- PART EN VALEUR DES ACIDIFIANTS ALIMENTAIRES PAR SOUS-CATÉGORIES D'ADDITIFS, %, ASIE-PACIFIQUE, 2017, 2023 ET 2029

- Figure 14:

- VOLUME D'ACIDIFIANTS ALIMENTAIRES D'ACIDE FUMARIQUE, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 15:

- VALEUR DES ACIDIFIANTS ALIMENTAIRES À L'ACIDE FUMARIQUE, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 16:

- PART EN VALEUR DES ACIDIFIANTS ALIMENTAIRES À L'ACIDE FUMARIQUE PAR TYPE D'ANIMAL, %, ASIE-PACIFIQUE, 2022 ET 2029

- Figure 17:

- VOLUME D'ACIDIFIANTS ALIMENTAIRES D'ACIDE LACTIQUE, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 18:

- VALEUR DES ACIDIFIANTS ALIMENTAIRES DE L'ACIDE LACTIQUE, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 19:

- PART EN VALEUR DES ACIDIFIANTS ALIMENTAIRES DE L'ACIDE LACTIQUE PAR TYPE D'ANIMAL, %, ASIE-PACIFIQUE, 2022 ET 2029

- Figure 20:

- VOLUME D'ACIDIFIANTS D'ALIMENTATION À L'ACIDE PROPIONIQUE, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 21:

- VALEUR DES ACIDIFICATEURS D'ALIMENTATION À L'ACIDE PROPIONIQUE, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 22:

- PART EN VALEUR DES ACIDIFIANTS ALIMENTAIRES À L'ACIDE PROPIONIQUE PAR TYPE D'ANIMAL, %, ASIE-PACIFIQUE, 2022 ET 2029

- Figure 23:

- VOLUME D'AUTRES ACIDIFIANTS ACIDIFIANTS ALIMENTAIRES, TONNE MÉTRIQUE, ASIE-PACIFIQUE, 2017 - 2029

- Figure 24:

- VALEUR DES AUTRES ACIDIFIANTS ACIDIFIANTS ALIMENTAIRES, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 25:

- PART EN VALEUR DES AUTRES ACIDIFIANTS ACIDIFIANTS ALIMENTAIRES PAR TYPE D'ANIMAL, %, ASIE-PACIFIQUE, 2022 ET 2029

- Figure 26:

- VOLUME D'ACIDIFIANTS ALIMENTAIRES PAR TYPE D'ANIMAL, TONNE MÉTRIQUE, ASIE-PACIFIQUE, 2017 - 2029

- Figure 27:

- VALEUR DES ACIDIFIANTS ALIMENTAIRES PAR TYPE D'ANIMAL, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 28:

- PART EN VOLUME DES ACIDIFIANTS ALIMENTAIRES PAR TYPE D'ANIMAL, %, ASIE-PACIFIQUE, 2017, 2023 ET 2029

- Figure 29:

- PART EN VALEUR DES ACIDIFIANTS ALIMENTAIRES PAR TYPE D'ANIMAL, %, ASIE-PACIFIQUE, 2017, 2023 ET 2029

- Figure 30:

- VOLUME D'ACIDIFIANTS ALIMENTAIRES POUR L'AQUACULTURE PAR TYPE DE SOUS-ANIMAUX, TONNE MÉTRIQUE, ASIE-PACIFIQUE, 2017 - 2029

- Figure 31:

- VALEUR DES ACIDIFIANTS ALIMENTAIRES POUR L'AQUACULTURE PAR TYPE DE SOUS-ANIMAUX, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 32:

- PART EN VOLUME DES ACIDIFIANTS ALIMENTAIRES POUR L'AQUACULTURE PAR TYPE DE SOUS-ANIMAUX, %, ASIE-PACIFIQUE, 2017, 2023 ET 2029

- Figure 33:

- PART EN VALEUR DES ACIDIFIANTS ALIMENTAIRES POUR L'AQUACULTURE PAR TYPE DE SOUS-ANIMAUX, %, ASIE-PACIFIQUE, 2017, 2023 ET 2029

- Figure 34:

- VOLUME D'ACIDIFIANTS POUR ALIMENTS DE POISSONS, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 35:

- VALEUR DES ACIDIFIANTS POUR L'ALIMENTATION DES POISSONS, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 36:

- PART EN VALEUR DES ACIDIFIANTS ALIMENTAIRES POUR POISSONS PAR SOUS-CATÉGORIES D'ADDITIFS, %, ASIE-PACIFIQUE, 2022 ET 2029

- Figure 37:

- VOLUME D'ACIDIFIANTS ALIMENTAIRES DE CREVETTES, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 38:

- VALEUR DES ACIDIFIANTS ALIMENTAIRES DES CREVETTES, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 39:

- PART EN VALEUR DES ACIDIFIANTS ALIMENTAIRES DE CREVETTES PAR SOUS-CATÉGORIES D'ADDITIFS, %, ASIE-PACIFIQUE, 2022 ET 2029

- Figure 40:

- VOLUME D'ACIDIFIANTS ALIMENTAIRES D'AUTRES ESPÈCES D'AQUACULTURE, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 41:

- VALEUR DES ACIDIFICATEURS ALIMENTAIRES D'AUTRES ESPÈCES AQUACOLE, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 42:

- PART EN VALEUR DES ACIDIFIANTS ALIMENTAIRES D'AUTRES ESPÈCES AQUACOLE PAR SOUS-CATÉGORIES D'ADDITIFS, %, ASIE-PACIFIQUE, 2022 ET 2029

- Figure 43:

- VOLUME D'ACIDIFIANTS ALIMENTAIRES POUR VOLAILLES PAR TYPE DE SOUS-ANIMAUX, TONNE MÉTRIQUE, ASIE-PACIFIQUE, 2017 - 2029

- Figure 44:

- VALEUR DES ACIDIFIANTS ALIMENTAIRES POUR VOLALES PAR TYPE DE SOUS-ANIMAUX, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 45:

- PART EN VOLUME DES ACIDIFIANTS ALIMENTAIRES POUR VOLALES PAR TYPE DE SOUS-ANIMAUX, %, ASIE-PACIFIQUE, 2017, 2023 ET 2029

- Figure 46:

- PART EN VALEUR DES ACIDIFIANTS ALIMENTAIRES POUR VOLAILLES PAR TYPE DE SOUS-ANIMAUX, %, ASIE-PACIFIQUE, 2017, 2023 ET 2029

- Figure 47:

- VOLUME D'ACIDIFIANTS POUR ALIMENTS POUR POILS DE POILS, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 48:

- VALEUR DES ACIDIFIANTS POUR ALIMENTATION DES POILS DE POILS, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 49:

- PART EN VALEUR DES ACIDIFIANTS POUR ALIMENTS POUR POILS DE POILS PAR CATÉGORIES DE SOUS-ADDITIFS, %, ASIE-PACIFIQUE, 2022 ET 2029

- Figure 50:

- VOLUME D'ACIDIFIANTS D'ALIMENTATION DE COUCHE, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 51:

- VALEUR DES ACIDIFICATEURS D'ALIMENTATION EN COUCHE, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 52:

- PART EN VALEUR DES ACIDIFIANTS D'ALIMENTATION EN COUCHE PAR CATÉGORIES DE SOUS-ADDITIFS, %, ASIE-PACIFIQUE, 2022 ET 2029

- Figure 53:

- VOLUME D'ACIDIFIANTS ALIMENTAIRES POUR AUTRES OISEAUX DE VOLAILLES, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 54:

- VALEUR DES ACIDIFIANTS ALIMENTAIRES POUR AUTRES OISEAUX DE VOLAILLES, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 55:

- PART EN VALEUR DES ACIDIFIANTS ALIMENTAIRES POUR AUTRES OISEAUX DE VOLAILLES PAR SOUS-CATÉGORIES D'ADDITIFS, %, ASIE-PACIFIQUE, 2022 ET 2029

- Figure 56:

- VOLUME D'ACIDIFIANTS ALIMENTAIRES DES RUMINANTS PAR TYPE DE SOUS-ANIMAUX, TONNE MÉTRIQUE, ASIE-PACIFIQUE, 2017 - 2029

- Figure 57:

- VALEUR DES ACIDIFIANTS ALIMENTAIRES DES RUMINANTS PAR TYPE DE SOUS-ANIMAUX, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 58:

- PART EN VOLUME DES ACIDIFIANTS ALIMENTAIRES DES RUMINANTS PAR TYPE DE SOUS-ANIMAUX, %, ASIE-PACIFIQUE, 2017, 2023 ET 2029

- Figure 59:

- PART EN VALEUR DES ACIDIFIANTS ALIMENTAIRES DES RUMINANTS PAR TYPE DE SOUS-ANIMAUX, %, ASIE-PACIFIQUE, 2017, 2023 ET 2029

- Figure 60:

- VOLUME D'ACIDIFIANTS POUR L'ALIMENTATION DES BOVINS, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 61:

- VALEUR DES ACIDIFIANTS POUR L'ALIMENTATION DES BOVINS, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 62:

- PART EN VALEUR DES ACIDIFIANTS POUR L'ALIMENTATION DES BOVINS PAR SOUS-CATÉGORIES D'ADDITIFS, %, ASIE-PACIFIQUE, 2022 ET 2029

- Figure 63:

- VOLUME D'ACIDIFIANTS POUR L'ALIMENTATION DES BOVINS LAITIERS, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 64:

- VALEUR DES ACIDIFIANTS POUR L'ALIMENTATION DES BOVINS LAITIERS, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 65:

- PART EN VALEUR DES ACIDIFIANTS POUR L'ALIMENTATION DES BOVINS LAITIERS PAR SOUS-CATÉGORIES D'ADDITIFS, %, ASIE-PACIFIQUE, 2022 ET 2029

- Figure 66:

- VOLUME D'ACIDIFIANTS ALIMENTAIRES DES AUTRES RUMINANTS, TONNE MÉTRIQUE, ASIE-PACIFIQUE, 2017 - 2029

- Figure 67:

- VALEUR DES ACIDIFIANTS ALIMENTAIRES DES AUTRES RUMINANTS, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 68:

- PART EN VALEUR DES ACIDIFIANTS ALIMENTAIRES DES AUTRES RUMINANTS PAR SOUS-CATÉGORIES D'ADDITIFS, %, ASIE-PACIFIQUE, 2022 ET 2029

- Figure 69:

- VOLUME D'ACIDIFIANTS POUR L'ALIMENTATION PORCINE, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 70:

- VALEUR DES ACIDIFIANTS POUR L'ALIMENTATION PORCINE, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 71:

- PART EN VALEUR DES ACIDIFIANTS POUR L'ALIMENTATION PORCINE PAR SOUS-CATÉGORIES D'ADDITIFS, %, ASIE-PACIFIQUE, 2022 ET 2029

- Figure 72:

- VOLUME D'ACIDIFIANTS ALIMENTAIRES D'AUTRES ANIMAUX, TONNE MÉTRIQUE, ASIE-PACIFIQUE, 2017 - 2029

- Figure 73:

- VALEUR DES ACIDIFIANTS ALIMENTAIRES D'AUTRES ANIMAUX, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 74:

- PART EN VALEUR DES ACIDIFIANTS ALIMENTAIRES D'AUTRES ANIMAUX PAR SOUS-CATÉGORIES D'ADDITIFS, %, ASIE-PACIFIQUE, 2022 ET 2029

- Figure 75:

- VOLUME D'ACIDIFIANTS ALIMENTAIRES PAR PAYS, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 76:

- VALEUR DES ACIDIFIANTS ALIMENTAIRES PAR PAYS, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 77:

- PART EN VOLUME DES ACIDIFIANTS ALIMENTAIRES PAR PAYS, %, ASIE-PACIFIQUE, 2017, 2023 ET 2029

- Figure 78:

- PART EN VALEUR DES ACIDIFIANTS ALIMENTAIRES PAR PAYS, %, ASIE-PACIFIQUE, 2017,2023 ET 2029

- Figure 79:

- VOLUME D'ACIDIFIANTS ALIMENTAIRES D'AUSTRALIE, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 80:

- VALEUR DES ACIDIFICATEURS ALIMENTAIRES D'AUSTRALIE, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 81:

- PART EN VALEUR DES ACIDIFIANTS ALIMENTAIRES D'AUSTRALIE PAR SOUS-CATÉGORIES D'ADDITIFS, %, ASIE-PACIFIQUE, 2022 ET 2029

- Figure 82:

- VOLUME D'ACIDIFIANTS ALIMENTAIRES DE LA CHINE, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 83:

- VALEUR DES ACIDIFIANTS ALIMENTAIRES DE LA CHINE, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 84:

- PART EN VALEUR DES ACIDIFIANTS ALIMENTAIRES DE LA CHINE PAR SOUS-CATÉGORIES D'ADDITIFS, %, ASIE-PACIFIQUE, 2022 ET 2029

- Figure 85:

- VOLUME D'ACIDIFIANTS ALIMENTAIRES EN INDE, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 86:

- VALEUR DES ACIDIFIANTS ALIMENTAIRES DE L'INDE, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 87:

- PART EN VALEUR DES ACIDIFIANTS ALIMENTAIRES DE L'INDE PAR SOUS-CATÉGORIES D'ADDITIFS, %, ASIE-PACIFIQUE, 2022 ET 2029

- Figure 88:

- VOLUME D'ACIDIFIANTS ALIMENTAIRES D'INDONÉSIE, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 89:

- VALEUR DES ACIDIFIANTS ALIMENTAIRES D'INDONÉSIE, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 90:

- PART EN VALEUR DES ACIDIFIANTS ALIMENTAIRES D'INDONÉSIE PAR SOUS-CATÉGORIES D'ADDITIFS, %, ASIE-PACIFIQUE, 2022 ET 2029

- Figure 91:

- VOLUME D'ACIDIFIANTS ALIMENTAIRES DU JAPON, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 92:

- VALEUR DES ACIDIFICATEURS ALIMENTAIRES DU JAPON, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 93:

- PART EN VALEUR DES ACIDIFIANTS ALIMENTAIRES DU JAPON PAR SOUS-CATÉGORIES D'ADDITIFS, %, ASIE-PACIFIQUE, 2022 ET 2029

- Figure 94:

- VOLUME D'ACIDIFIANTS ALIMENTAIRES DES PHILIPPINES, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 95:

- VALEUR DES ACIDIFIANTS ALIMENTAIRES DES PHILIPPINES, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 96:

- PART EN VALEUR DES ACIDIFIANTS ALIMENTAIRES DES PHILIPPINES PAR SOUS-CATÉGORIES D'ADDITIFS, %, ASIE-PACIFIQUE, 2022 ET 2029

- Figure 97:

- VOLUME D'ACIDIFIANTS ALIMENTAIRES DE CORÉE DU SUD, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 98:

- VALEUR DES ACIDIFICATEURS ALIMENTAIRES DE LA CORÉE DU SUD, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 99:

- PART EN VALEUR DES ACIDIFIANTS ALIMENTAIRES DE CORÉE DU SUD PAR SOUS-CATÉGORIES D'ADDITIFS, %, ASIE-PACIFIQUE, 2022 ET 2029

- Figure 100:

- VOLUME D'ACIDIFIANTS ALIMENTAIRES DE THAÏLANDE, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 101:

- VALEUR DES ACIDIFICATEURS ALIMENTAIRES DE THAÏLANDE, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 102:

- PART EN VALEUR DES ACIDIFIANTS ALIMENTAIRES DE THAÏLANDE PAR CATÉGORIES DE SOUS-ADDITIFS, %, ASIE-PACIFIQUE, 2022 ET 2029

- Figure 103:

- VOLUME D'ACIDIFIANTS ALIMENTAIRES DU VIETNAM, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 104:

- VALEUR DES ACIDIFIANTS ALIMENTAIRES DU VIETNAM, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 105:

- PART EN VALEUR DES ACIDIFIANTS ALIMENTAIRES DU VIETNAM PAR SOUS-CATÉGORIES D'ADDITIFS, %, ASIE-PACIFIQUE, 2022 ET 2029

- Figure 106:

- VOLUME DU RESTE DES ACIDIFICATEURS ALIMENTAIRES ASIE-PACIFIQUE, TONNES MÉTRIQUES, ASIE-PACIFIQUE, 2017 - 2029

- Figure 107:

- VALEUR DU RESTE DES ACIDIFICATEURS ALIMENTAIRES ASIE-PACIFIQUE, USD, ASIE-PACIFIQUE, 2017 - 2029

- Figure 108:

- PART EN VALEUR DU RESTE DES ACIDIFIANTS ALIMENTAIRES ASIE-PACIFIQUE PAR SOUS-CATÉGORIES D'ADDITIFS, %, ASIE-PACIFIQUE, 2022 ET 2029

- Figure 109:

- ENTREPRISES LES PLUS ACTIVES PAR NOMBRE D'ACTIONS STRATÉGIQUES, Nbre, ASIE-PACIFIQUE, 2017 - 2023

- Figure 110:

- STRATÉGIES LES PLUS ADOPTÉES, Nbre, ASIE-PACIFIQUE, 2017 - 2023

- Figure 111:

- PART EN VALEUR DES ACTEURS MAJEURS, %, ASIE-PACIFIQUE, 2022

Segmentation de lindustrie des acidifiants alimentaires en Asie-Pacifique

L'acide fumarique, l'acide lactique et l'acide propionique sont couverts en tant que segments par sous-additif. L'aquaculture, la volaille, les ruminants et les porcs sont couverts en tant que segments par animal. L'Australie, la Chine, l'Inde, l'Indonésie, le Japon, les Philippines, la Corée du Sud, la Thaïlande et le Vietnam sont couverts en tant que segments par pays.

- Le segment des acidifiants du marché des additifs alimentaires en Asie-Pacifique détenait une part de marché de 7,0 % en 2022. Ce groupe dadditifs est très apprécié dans la nutrition animale car il améliore les performances alimentaires et réduit labsorption dorganismes pathogènes et de métabolites toxiques. Parmi les acidifiants alimentaires, lacide propionique détenait une valeur marchande importante de 238,0 millions de dollars en 2022, qui a augmenté de 47,8 % entre 2017 et 2022 dans la région Asie-Pacifique en raison de son rôle dans lamélioration de labsorption des nutriments et la réduction des microbes pathogènes.

- Les volailles constituaient le plus grand segment de type animal dans la région, avec 49,9 % de la valeur de la part de marché sur le marché des acidifiants alimentaires pour lAsie-Pacifique en 2022. Ce segment devrait enregistrer un TCAC de 6,1 % au cours de la période de prévision en raison de la hausse plus élevée. utilisation d'acidifiants alimentaires chez les volailles, qui favorisent la croissance, stimulent le métabolisme et la consommation alimentaire et assurent la résistance aux agents pathogènes nocifs.

- L'Indonésie devrait enregistrer le taux de croissance le plus rapide de 6,5 % au cours de la période de prévision, en ce qui concerne l'acide lactique, en raison d'une augmentation de 21,5 % de la production d'aliments pour animaux entre 2017 et 2022. L'acide lactique contribue à améliorer la santé du tractus gastro-intestinal, la digestibilité et l'utilisation des nutriments. lorsqu'il est ajouté à l'aliment composé.

- La Chine détenait la plus grande part de marché, soit 44,2 %, en ce qui concerne le marché des acidifiants en 2022, en raison de l'augmentation du nombre de volailles de 1,6 % dans le pays entre 2017 et 2022.

- Sur la base des facteurs mentionnés ci-dessus et de limportance des acidifiants alimentaires dans la nutrition animale, le marché des acidifiants alimentaires en Asie-Pacifique devrait enregistrer un TCAC de 5,5 % au cours de la période de prévision.

| Sous-additif | |

| L'acide fumarique | |

| Acide lactique | |

| L'acide propionique | |

| Autres acidifiants |

| Animal | |||||||

| |||||||

| |||||||

| |||||||

| Porc | |||||||

| Autres animaux |

| Pays | |

| Australie | |

| Chine | |

| Inde | |

| Indonésie | |

| Japon | |

| Philippines | |

| Corée du Sud | |

| Thaïlande | |

| Viêt Nam | |

| Reste de l'Asie-Pacifique |

Définition du marché

- LES FONCTIONS - Pour l'étude, les additifs alimentaires sont considérés comme des produits fabriqués commercialement qui sont utilisés pour améliorer des caractéristiques telles que le gain de poids, le taux de conversion alimentaire et la consommation alimentaire lorsqu'ils sont administrés dans des proportions appropriées.

- REVENDEURS - Les entreprises engagées dans la revente d'additifs alimentaires sans valeur ajoutée ont été exclues du champ d'application du marché, afin d'éviter une double comptabilisation.

- CONSOMMATEURS FINAUX - Les fabricants daliments composés sont considérés comme des consommateurs finaux sur le marché étudié. Le champ d'application exclut les agriculteurs qui achètent des additifs alimentaires destinés à être utilisés directement comme suppléments ou prémélanges.

- CONSOMMATION INTERNE À L'ENTREPRISE - Les entreprises engagées dans la production daliments composés ainsi que dans la fabrication dadditifs alimentaires font partie de létude. Cependant, lors de lestimation de la taille du marché, la consommation interne dadditifs alimentaires par ces entreprises a été exclue.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1: Identifier les variables clés: Les variables clés quantifiables (industrie et extérieures) relatives au segment de produit spécifique et au pays sont sélectionnées parmi un groupe de variables et de facteurs pertinents sur la base de la recherche documentaire et de l'examen de la littérature; ainsi que des entrées d'experts primaires. Ces variables sont ensuite confirmées par la modélisation de régression (si nécessaire).

- Étape 2: Construire un modèle de marché: Afin de construire une méthodologie de prévision robuste, les variables et facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables requises pour la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 3: Valider et finaliser: À cette étape importante, tous les chiffres du marché, les variables et les appels d'analystes sont validés par un vaste réseau d'experts en recherche primaire du marché étudié. Les répondants sont sélectionnés à tous les niveaux et fonctions pour générer une image holistique du marché étudié.

- Étape 4: Résultats de la recherche: Rapports syndiqués, missions de conseil personnalisées, bases de données et plates-formes d'abonnement.