Analyse du marché de la logistique du commerce électronique de lASEAN

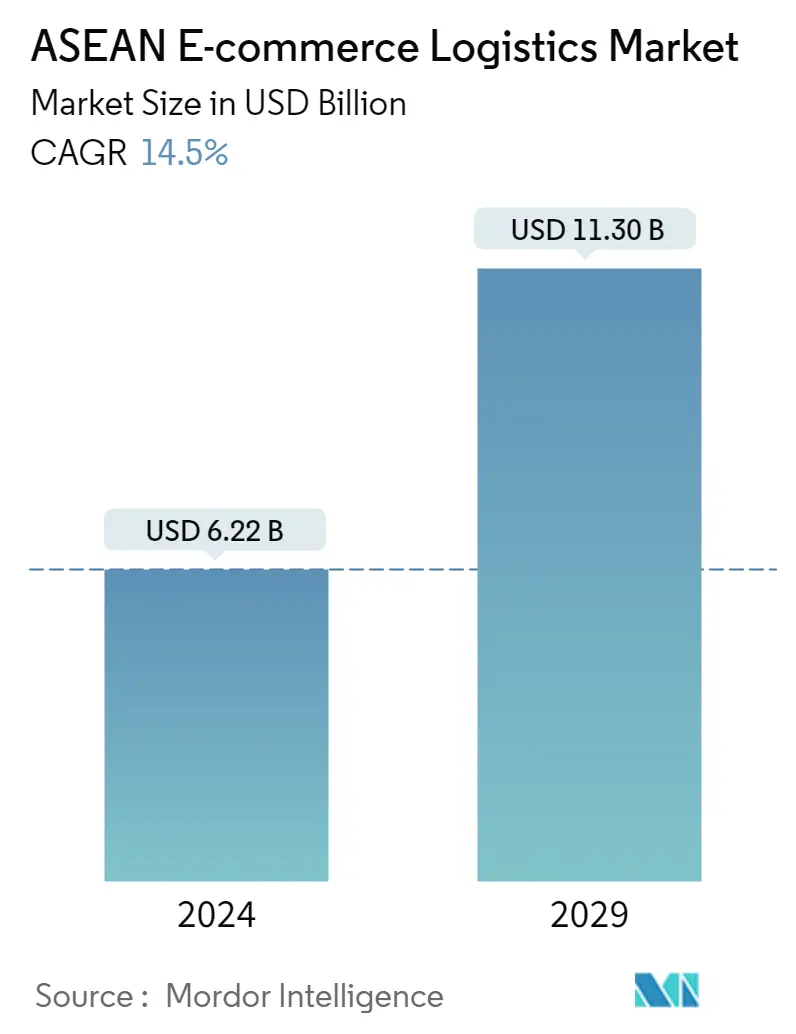

La taille du marché de la logistique du commerce électronique de lASEAN est estimée à 6,22 milliards de dollars en 2024 et devrait atteindre 11,30 milliards de dollars dici 2029, avec un TCAC de 14,5 % au cours de la période de prévision (2024-2029).

Lorsque la COVID-19 a provoqué un essor du commerce électronique dans toute lAsie du Sud-Est, les entreprises de livraison ont eu du mal à maintenir et à étendre leur succès. La valeur du commerce de détail sur Internet en Asie du Sud-Est est passée de 495 milliards de dollars à environ 581 millions de dollars. Les entrepôts mesuraient généralement 1 000 m². en taille, mais la demande concernait des entrepôts à plusieurs niveaux pouvant atteindre 10 000 ou 15 000 m².

LAsie du Sud-Est est sur le point de connaître une croissance rapide du commerce électronique. Cinq pays d'Asie du Sud-Est comptent parmi les marchés de commerce électronique à la croissance la plus rapide au monde, représentant la moitié des dix premiers. LAsie du Sud-Est était auparavant à la traîne en matière de commerce électronique, éclipsée numériquement par la Chine et le Japon. Cependant, presque tous disposent désormais dappareils mobiles et, par conséquent, dun accès à Internet. Les taux de pénétration mobile des cinq pays sont tous proches de 100 %.

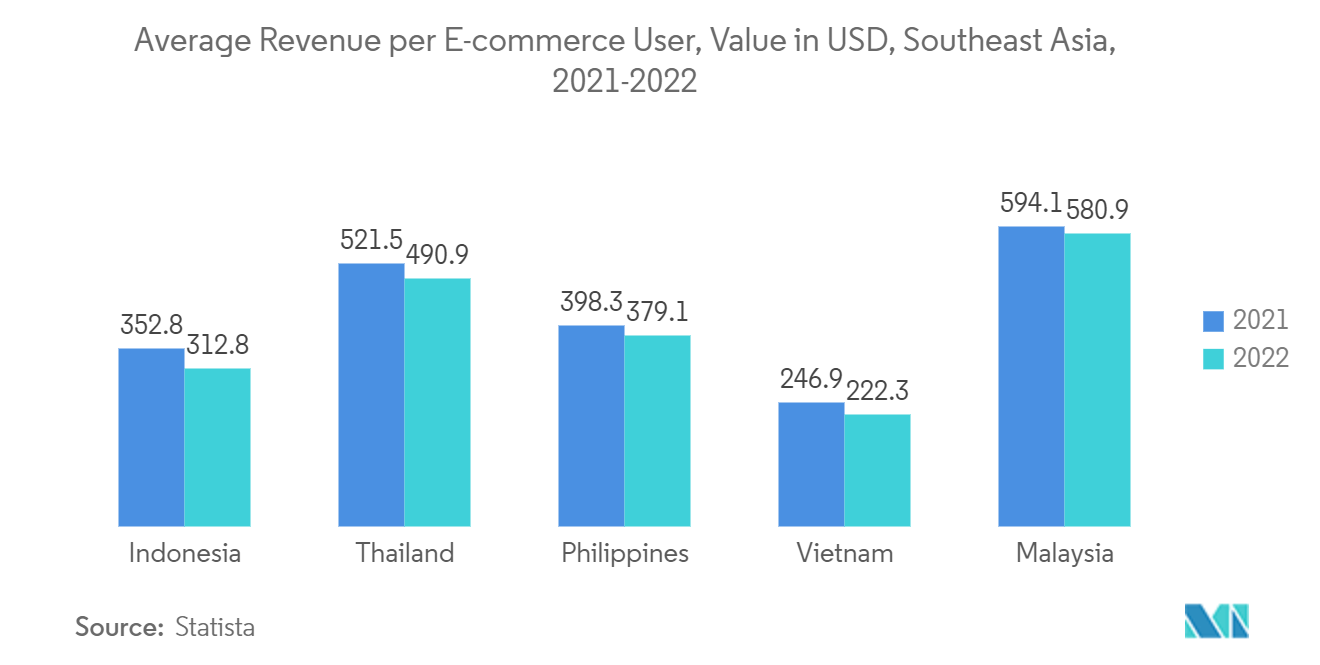

Selon des sources industrielles, la Malaisie compte 32,8 millions dhabitants. Les ventes du commerce électronique au cours de l'année de référence se sont élevées à 6,3 milliards de dollars, soit une hausse de 15 % par rapport à l'année précédente. Shopee est la place de marché la plus populaire, suivie de PGMall, une plateforme locale qui collabore avec JD. Les marchés les plus populaires sont JD, Shopee et Lazada. Les principales catégories de produits sont l'électronique et les soins personnels.

Même si la croissance rapide du commerce électronique stimule le développement de la logistique sur ce marché, cela reste un défi pour quelques pays à la topographie complexe d'Asie du Sud-Est. La gestion des opérations logistiques est un enjeu pour les entreprises de e-commerce. À mesure que les économies se remettent de la pandémie mondiale et que les niveaux de revenus augmentent, le marché intra-asiatique devrait se développer, avec une augmentation correspondante de la demande de services logistiques express propulsée par le secteur florissant du commerce électronique.

Tendances du marché de la logistique du commerce électronique de lASEAN

La croissance du commerce électronique stimule le marché

LAsie du Sud-Est connaît un essor du commerce électronique. Les tendances de consommation dans la région créent des opportunités passionnantes pour les détaillants en ligne qui cherchent à se développer en raison de la croissance massive du secteur des paiements numériques. Parmi les catégories de produits, l'électronique est la plus populaire dans la région. Les téléviseurs, les smartphones, les ordinateurs portables, les clés USB, les banques d'alimentation et d'autres articles font partie des best-sellers de cette catégorie.

Dun autre côté, les vêtements, les accessoires de mode, les produits pour bébés et les meubles ne sont pas loin derrière, les marchés dAsie du Sud-Est connaissant des ventes plus élevées que jamais dans ces segments. La diffusion en direct pour les plateformes de commerce électronique se développe rapidement sur le marché de l'Asie du Sud-Est. Les statistiques montrent que les heures de diffusion en direct sur les plateformes de commerce électronique ont augmenté de 200% en Malaisie et à Singapour. La tendance s'est étendue aux Philippines, où 60 % des marques utilisent la vente en direct pour attirer davantage de clients dans leurs magasins.

Le soutien du commerce social, la pénétration dInternet et la demande pour certaines catégories de produits stimulent la croissance du commerce électronique dans les pays de lASEAN. Le canal en ligne a créé une énorme opportunité pour les détaillants nationaux de divers pays. Même si ces pays sont à la traîne en matière dinfrastructures et de services logistiques, la demande de produits via le canal incite les investisseurs à se lancer en profondeur dans le marché.

Développement des infrastructures en Asie du Sud-Est pour soutenir le marché

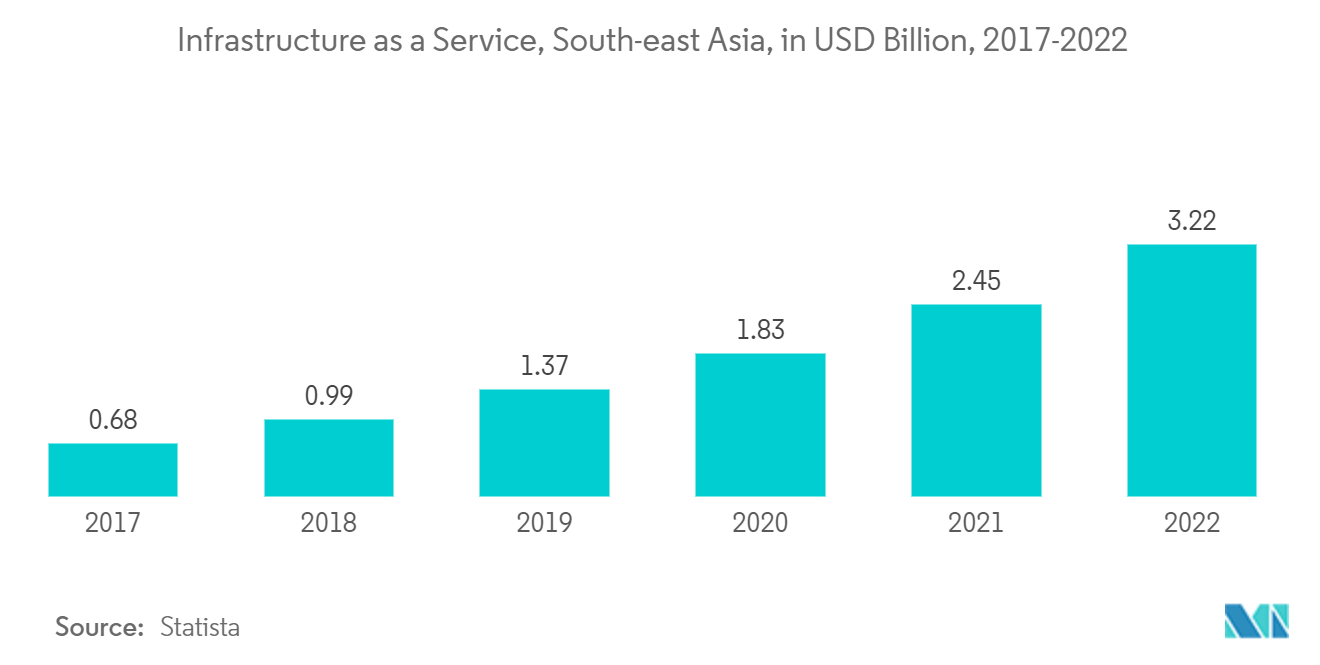

L'intérêt mondial croissant pour les besoins en infrastructures de l'Asie du Sud-Est est passionnant et préoccupant pour les pays en développement. Le G7 a annoncé son soutien à l'initiative américaine Build Back Better World (B3W) en 2021, tandis que l'Union européenne a dévoilé sa stratégie en matière d'infrastructures, baptisée Globalement connectée à une Europe.

Ces initiatives visent à combler le déficit d'infrastructures des pays en développement, évalué à 40 000 milliards de dollars, mais elles soulèvent également des préoccupations géopolitiques en semblant concurrencer l'initiative chinoise la Ceinture et la Route. Les gouvernements dAsie du Sud-Est ne veulent pas être pris entre deux feux géopolitiques concernant leurs décisions dinvestissement. Outre les énormes quantités de capitaux nécessaires, les infrastructures des pays en développement dAsie du Sud-Est souffrent davantage de la pauvreté et de la menace toujours présente du changement climatique. Même si linfrastructure sest améliorée, il reste encore beaucoup à faire. La majorité de la population na pas accès à lélectricité, à leau potable et à des routes sûres.

Les villes mal planifiées et aux embouteillages leur coûtent à elles seules une perte de productivité quotidienne, un gaspillage de carburant et un stress accru. En outre, le Fonds monétaire international (FMI) a découvert que les pays gaspillent environ un tiers de leurs dépenses en infrastructures en raison dinefficacités.

Parallèlement, en 2023, lAsie du Sud-Est a connu un nombre croissant dinvestissements dans le secteur des infrastructures. Par exemple, en mars 2023, la Banque asiatique dinvestissement dans les infrastructures (AIIB) a accordé plus de 120 millions de dollars au Fonds Seraya pour la transition énergétique et les infrastructures numériques en Asie du Sud-Est (le Fonds). Cet investissement vise à améliorer la transition de la région vers l'énergie verte et le développement d'infrastructures technologiques, ce qui devrait également améliorer la connectivité numérique transfrontalière en Asie. De plus, en février 2023, le groupe AP Moller prévoyait d'investir plus de 750 millions de dollars dans diverses plates-formes d'infrastructure en Asie du Sud et du Sud-Est. Ainsi, le secteur croissant des infrastructures dans la région devrait créer une énorme opportunité pour les prestataires de services logistiques de commerce électronique.

Aperçu du secteur de la logistique du commerce électronique en ASEAN

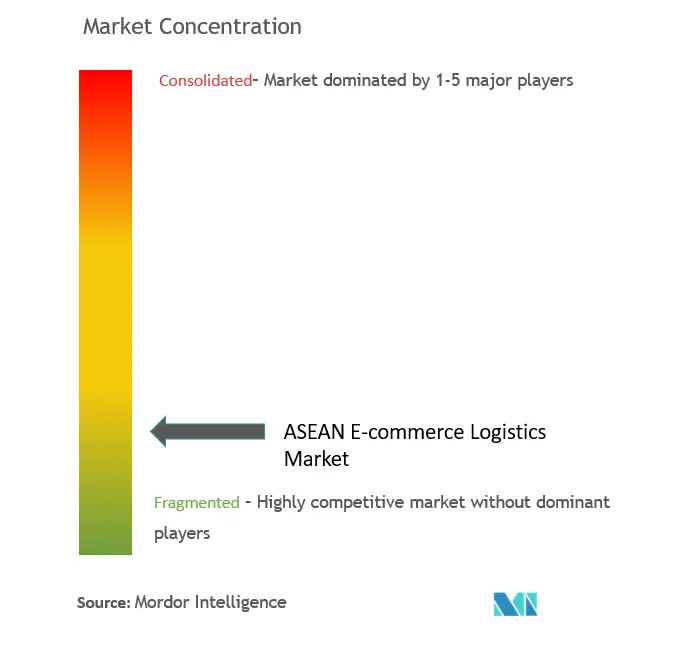

Le paysage du marché de la logistique du commerce électronique de lASEAN est fragmenté, car la demande de services logistiques augmente rapidement dans la région et les entreprises deviennent plus compétitives pour saisir cette opportunité. En conséquence, les acteurs internationaux réalisent des investissements stratégiques pour établir un réseau logistique régional, comme louverture de nouveaux centres de distribution et dentrepôts intelligents. Parmi les principaux acteurs figurent JNE Express, LBC Express, GD Express, Kerry Express, Ninja Van et Best Express. Pour maintenir leur compétitivité en matière de coûts, les entreprises qui opèrent en ligne préfèrent travailler avec des prestataires de messagerie tiers plutôt que d'embaucher du personnel de livraison en interne. En conséquence, les entreprises mondiales investissent activement pour cibler les opportunités de croissance dans la région.

Leaders du marché de la logistique du commerce électronique de lASEAN

-

JNE Express

-

GD Express

-

LBC Express

-

Ninja Van

-

Kerry Express

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la logistique du commerce électronique de lASEAN

Mars 2023 Ninja Van Singapore (une entreprise de logistique) a déployé des relations publiques en tant que service pour les entreprises expédiant avec Ninja Van à Singapour. L'entreprise fournira certains services, notamment l'élaboration de communiqués de presse, l'assistance à la gestion des influenceurs, etc. Le nouveau service relève de la division des services à valeur ajoutée de l'entreprise. En outre, l'outil de relations publiques aide les expéditeurs à créer une reconnaissance de marque, à renforcer leur crédibilité et à gérer leur réputation, atteignant ainsi leurs objectifs commerciaux.

Octobre 2022 FedEx Express a étendu sa présence commerciale directe au Cambodge alors que la reprise économique de ce pays d'Asie du Sud-Est s'accélère, avec des exportations augmentant de 20 % par an pour atteindre 27 milliards de dollars au cours du premier semestre de l'année de référence. FedEx continue d'étendre sa présence et ses services sur les marchés émergents d'Asie du Sud-Est, comme le Cambodge, pour aider les petites et moyennes entreprises à se développer.

Segmentation de lindustrie de la logistique du commerce électronique de lASEAN

La logistique du commerce électronique fait référence au service de transport fourni au marché de vente au détail en ligne. Une analyse de fond complète du marché de la logistique du commerce électronique de l'ASEAN, y compris l'évaluation de l'économie et de la contribution des secteurs à l'économie, l'aperçu du marché, l'estimation de la taille du marché pour les segments clés et les tendances émergentes dans les segments de marché, la dynamique du marché et la situation géographique. les tendances et limpact du COVID-19 sont inclus dans le rapport.

Le marché de la logistique du commerce électronique de lASEAN est segmenté par service (transport). Le rapport couvre la taille et les statistiques du marché de la logistique du commerce électronique de lASEAN. Le marché est segmenté par service (transport, entreposage et gestion des stocks, et services à valeur ajoutée (étiquetage, Emballages, etc.)), entreprise (B2B et B2C), destination (nationale et internationale/transfrontalière), produit (mode et habillement, électronique grand public, appareils électroménagers, meubles, produits de beauté et de soins personnels et autres produits (jouets , Produits alimentaires, etc.)) et pays (Singapour, Thaïlande, Vietnam, Indonésie, Malaisie, Philippines et reste de lASEAN). Le rapport présente la taille du marché en termes de valeur en USD pour tous les segments mentionnés ci-dessus.

| Par service | Transport |

| Entreposage et gestion des stocks | |

| Services à valeur ajoutée (Étiquetage, Emballage, etc.) | |

| Par entreprise | B2B (entreprise à entreprise) |

| B2C (entreprise à consommateur) | |

| Par destination | Domestique |

| International/transfrontalier | |

| Par produit | Mode et vêtements |

| Electronique grand public | |

| Appareils électroménagers | |

| Meubles | |

| Produits de beauté et de soins personnels | |

| Autres produits (jouets, produits alimentaires, etc.) | |

| Par pays | Singapour |

| Thaïlande | |

| Viêt Nam | |

| Indonésie | |

| Malaisie | |

| Philippines | |

| Reste de l'ASEAN |

FAQ sur les études de marché sur la logistique du commerce électronique de lASEAN

Quelle est la taille du marché de la logistique du commerce électronique de lASEAN ?

La taille du marché de la logistique du commerce électronique de lASEAN devrait atteindre 6,22 milliards USD en 2024 et croître à un TCAC de 14,5 % pour atteindre 11,30 milliards USD dici 2029.

Quelle est la taille actuelle du marché de la logistique du commerce électronique de lASEAN ?

En 2024, la taille du marché de la logistique du commerce électronique de lASEAN devrait atteindre 6,22 milliards de dollars.

Qui sont les principaux acteurs du marché de la logistique du commerce électronique de lASEAN ?

JNE Express, GD Express, LBC Express, Ninja Van, Kerry Express sont les principales sociétés opérant sur le marché de la logistique du commerce électronique de lASEAN.

Quelles années couvre ce marché de la logistique du commerce électronique de lASEAN et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de la logistique du commerce électronique de lASEAN était estimée à 5,43 milliards de dollars. Le rapport couvre la taille historique du marché de la logistique du commerce électronique de lASEAN pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la logistique du commerce électronique de lASEAN pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Nos rapports les plus vendus

Popular Customers of Logistics Services Reports

Popular Logistics Reports

Other Popular Industry Reports

Rapport sur l'industrie de la logistique du commerce électronique de l'ASEAN

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la logistique du commerce électronique de lASEAN 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la logistique du commerce électronique de lASEAN comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.