Analyse du marché du contrôle des applications

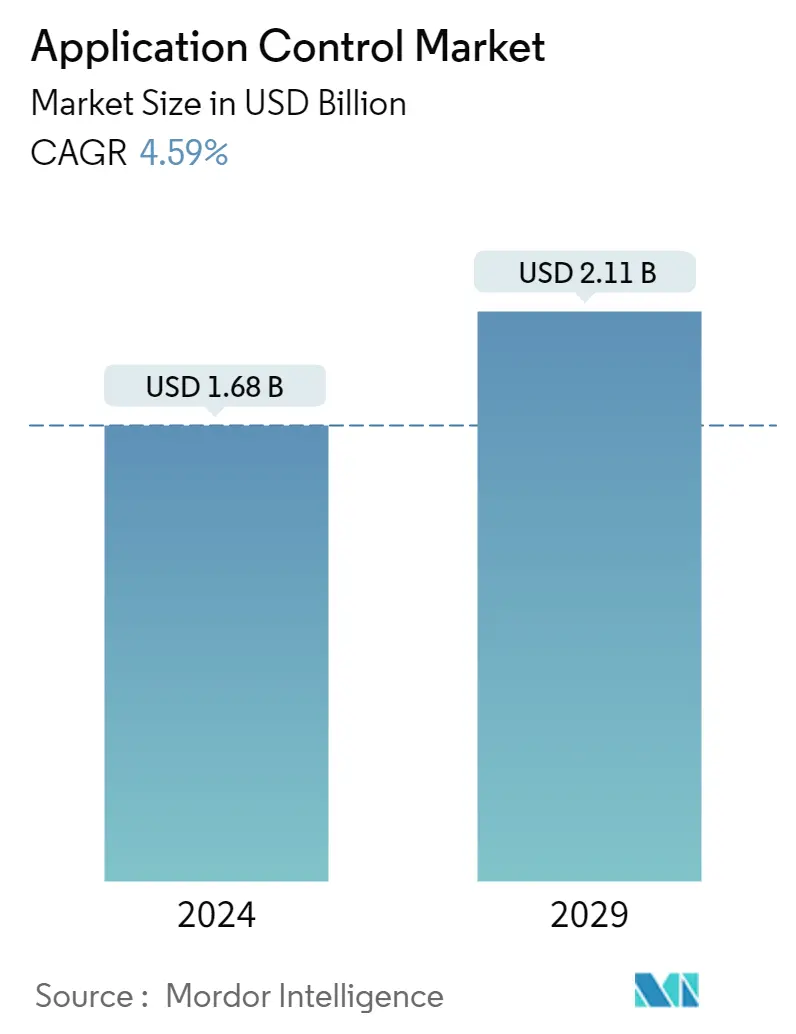

La taille du marché du contrôle des applications est estimée à 1,68 milliard USD en 2024 et devrait atteindre 2,11 milliards USD dici 2029, avec une croissance de 4,59 % au cours de la période de prévision (2024-2029).

Le nombre croissant de cyberattaques et la croissance considérable des appareils connectés et des points d'accès ont considérablement accru la demande d'une surveillance et d'un contrôle supérieurs des applications professionnelles. En conséquence, la demande en matière de protection et de couverture complètes de laccès aux points finaux a considérablement augmenté, gagnant en popularité dans un large éventail de secteurs verticaux.

- Le nombre croissant de cyberattaques, combiné à laugmentation du nombre dappareils et de points daccès connectés, a considérablement accru la demande dune surveillance et dun contrôle améliorés des applications dentreprise. En conséquence, la demande en matière de sécurité et de couverture complètes des accès aux points finaux a considérablement augmenté, gagnant en popularité dans un large éventail de secteurs verticaux. En conséquence, divers acteurs du marché du contrôle des applications proposent actuellement des produits commerciaux étendus qui permettent une protection avancée des applications d'entreprise en permettant différents degrés de contrôle, tels que l'exécution, la surveillance et l'authentification, entre autres contrôles.

- En outre, les solutions basées sur le contrôle des applications offrent un large éventail d'utilisations, notamment la sécurité du réseau, la gestion des serveurs, la protection des points finaux et l'authentification, entre autres avantages pour l'organisation des utilisateurs finaux. Le contrôle des applications a gagné du terrain au cours des dernières années, principalement en raison du besoin croissant d'équilibrage de charge, d'amélioration des performances et de gestion d'exigences beaucoup plus avancées associées à la fourniture d'applications. Ces solutions offrent la disponibilité, l'évolutivité, les performances, la sécurité, l'automatisation et le contrôle essentiels pour maintenir les applications et les serveurs dans leur bande de puissance.

- Ces fonctionnalités aident également les organisations qui souhaitent ou ont déjà migré vers les environnements cloud. La transformation numérique a inspiré de nouvelles architectures et initiatives doptimisation. Cela a un impact significatif sur les ADC, car ils sont essentiels aux architectures dapplications et à loptimisation informatique. Par exemple, presque tous les sites Web de commerce électronique utilisent un contrôleur de livraison d'applications pour améliorer la disponibilité et la fiabilité de leurs applications. Actuellement, les entreprises subissent une transformation numérique tout comme leurs homologues dentreprise. La fiabilité, la flexibilité, l'évolutivité et les performances d'un site Web sont aussi essentielles à l'infrastructure d'un site Web qu'à une entreprise.

- L'explosion exponentielle du trafic de données exige que les systèmes réseau soient capables de gérer les taux croissants de trafic de la couche application. Les solutions proposées sur le marché doivent gérer ce type de charges énormes. Le besoin croissant de faire évoluer les applications, qui dans divers cas consistent en des solutions de différents fournisseurs, ainsi que l'ajout de nouveaux services au réseau, peut entraîner une complexité accrue et une augmentation des points de défaillance dans le réseau. En conséquence, la fourniture de ces services aux consommateurs devient plus complexe et peut entraîner des retards importants, entraînant une perte de flux de revenus et une diminution de la qualité de l'expérience des abonnés.

- La pandémie mondiale de COVID-19 a eu des répercussions à long terme dans divers secteurs majeurs de linformatique et de la technologie. Par exemple, plusieurs organisations informatiques et autres grandes organisations technologiques prévoyaient une diminution des contrats commerciaux dans divers secteurs industriels tels que la fabrication, le secteur des services, la santé et la vente au détail. Cependant, en raison de leur importance dans les services publics et les opérations quotidiennes nécessaires, des entreprises critiques telles que BFSI, linformatique et les télécommunications, laérospatiale et la défense, entre autres, ont subi des impacts mineurs pendant la pandémie dans différents pays.

Tendances du marché du contrôle des applications

Le commerce de détail devrait détenir une part importante du marché

- Avec l'amélioration du Web, le développement des opérations multicanaux et l'évolution des solutions d'applications de vente au détail intelligentes, le marché de la vente au détail est devenu dynamique. De plus, avec l'essor rapide du commerce électronique, la business intelligence permet désormais de suivre la manière dont les utilisateurs interagissent avec les magasins de commerce électronique, et ces informations peuvent être utilisées davantage pour améliorer l'expérience d'achat et de service des clients. Le commerce électronique permet également aux détaillants de prendre des décisions intelligentes et efficaces basées sur le comportement des clients. Ces données peuvent être consultées en temps réel, permettant aux entreprises d'ajuster rapidement leurs prix ou de modifier leurs offres de marchandises. De tels développements accroissent lattrait pour les achats en ligne et les détaillants adoptent Application Controller pour réduire les temps de chargement.

- Le nombre dappareils connectés à lIoT dans le secteur de la vente au détail augmente de façon exponentielle. Par exemple, dans la région de lUE, le nombre dappareils connectés utilisés dans le secteur de la vente au détail était de 2,28 millions dunités en 2019, et il devrait atteindre 3,09 millions dunités dici 2025, selon les rapports ENTO. Amazon a également ouvert Amazon Go, une épicerie physique près de son siège social à Seattle. Le magasin physique utilise un vaste réseau de caméras, de capteurs et de smartphones de conception nouvelle pour déterminer le produit exact que chaque consommateur retire d'une étagère. Après avoir identifié le produit, la technologie lajoute à un panier numérique. De tels développements dans le secteur de la vente au détail augmentent la nécessité pour les ADC daméliorer lévolutivité et de réduire le trafic de la charge de travail des serveurs.

- En outre, les détaillants investissent dans des stratégies d'équilibrage de charge multi-cloud, multi-sites et multi-plateformes dans lesquelles les visiteurs des sites d'applications mobiles de vente au détail peuvent voir le contenu dans différentes langues en fonction des clients et du pays dans lequel ils se trouvent. , ces capacités attirent davantage de clients dans le monde entier et, pour réduire la charge de travail du serveur, des ADC sont en cours d'adoption.

- La nécessité de conformité réglementaire pour les serveurs situés dans différents endroits, comme le RGPD dans l'Union européenne, pour régir la sécurité et la confidentialité des données exige également les ADC dans les secteurs de la vente au détail. Dans lensemble, la demande dADC augmente dans le secteur étudié avec lintégration accrue de lIoT et lintroduction de technologies numériques dans le commerce de détail pour automatiser plus rapidement les paiements et autres transactions.

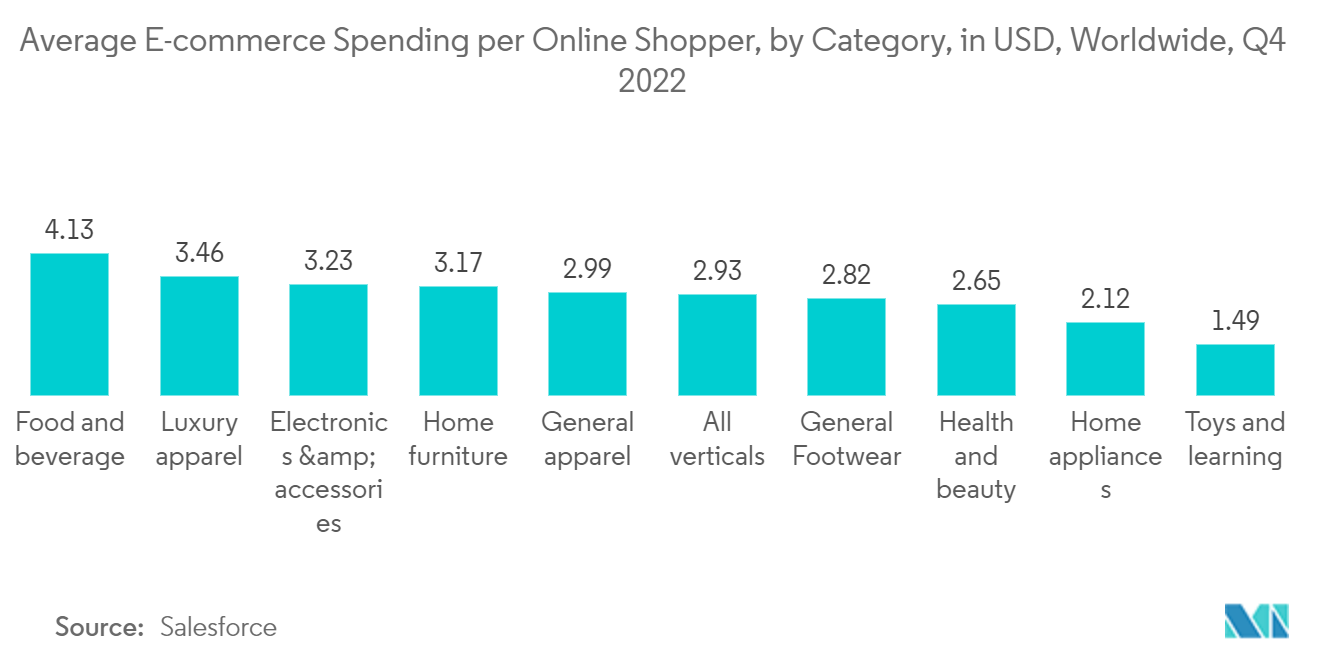

- Les applications de commerce électronique peuvent être contrôlées par divers moyens pour garantir une fonctionnalité et une sécurité appropriées. Certains contrôles couramment utilisés dans les processus métier incluent les contrôles d'accès, le cryptage des données, les pistes d'audit et les pare-feu. La hausse des dépenses en ligne permettrait au marché étudié de se développer. Par exemple, selon Salesforce, au quatrième trimestre 2022, les acheteurs en ligne de tous les secteurs ont dépensé en moyenne un peu moins de trois dollars par visite. L'alimentation et les boissons sont la catégorie dans laquelle les consommateurs dépensent le plus d'argent à chaque visite en moyenne, avec plus de quatre dollars, suivis par les vêtements de luxe avec près de 3,5 dollars.

LAmérique du Nord devrait dominer le marché

- LAmérique du Nord est une plaque tournante principale pour toutes les grandes organisations du monde ; par conséquent, lexpansion et la croissance de ces secteurs, associées à ladoption accrue de technologies dans ces secteurs, stimulent la demande de déploiement dapplications parmi les entreprises de la région. Ainsi, la sécurisation des données est devenue une priorité dans la région, augmentant l'adoption de solutions de contrôle des applications.

- L'adoption croissante d'applications basées sur le cloud a également accru la demande de centres de données régionaux. Par exemple, selon un rapport publié par Cloudscene en janvier 2021, Microsoft propose 18 rampes d'accès au cloud dans les centres de données en Amérique du Nord, suivi par Amazon, Google, Alibaba et IBM avec 18, 11, 10 et 9 rampes d'accès au cloud. rampes dans les centres de données, respectivement. De plus, les menaces croissantes en matière de cybersécurité dans la région ont encouragé les entreprises à opter pour des contrôleurs de mise à disposition d'applications plus agiles et plus rentables, évolutifs et sécurisés, et qui augmentent la visibilité sur le trafic et les mouvements de données entre les utilisateurs.

- La région compte de nombreuses sociétés de premier plan en matière de fournisseurs de solutions Application Delivery Controller, telles que F5 Networks, Fortinet, Juniper Networks, A10 Networks et Array Network. Les acteurs du marché de la région suivent les innovations numériques et les demandes des entreprises en lançant de nouvelles solutions. Par exemple, Fortinet a lancé FortiADC 6.1 pour accélérer les applications et fournir des services de sécurité avancés.

- Plusieurs entreprises travaillent sur des solutions innovantes pour exploiter le secteur en pleine croissance des PME de la région, à la recherche de solutions cloud rentables pour leurs activités. Par exemple, Snapt, société pionnière en matière de sécurité, de visibilité et de contrôle des applications, a récemment lancé Nova Version 2, la deuxième génération de la plate-forme ADC centralisée de Snapt. Cet ADC basé sur le cloud comprend un équilibreur de charge, un WAF, un GSLB et un accélérateur Web. Nova est une plate-forme centralisée hyper-évolutive pour le déploiement, le contrôle et la surveillance des ADC à grande échelle.

- En juillet 2022, au deuxième trimestre 2022, des entreprises de toutes tailles ont choisi SAP pour accompagner leurs transitions cloud, selon un communiqué de SAP. Cela indique que la solution RISE avec SAP continue de bénéficier d'un taux d'acceptation élevé dans les entreprises d'Amérique du Nord. Des centaines d'entreprises ont choisi RISE avec SAP au cours de la première partie de l'année, les déploiements de cloud public devenant de plus en plus populaires auprès des clients.

Aperçu du secteur du contrôle des applications

Le paysage concurrentiel du marché du contrôle des applications est modérément fragmenté en raison de la présence de plusieurs fournisseurs de solutions à travers le monde. Ces fournisseurs de solutions innovent de plus en plus pour proposer des solutions améliorées sur le marché. Les acteurs du marché collaborent également stratégiquement pour renforcer leur implantation mondiale et leur présence sur le marché.

En avril 2023, Nokia a lancé quatre applications tierces MX Industrial Edge (MXIE) pour aider les organisations à connecter, collecter et analyser les données des actifs de technologie opérationnelle (OT) sur une périphérie sur site solide et sécurisée. Les secteurs à forte densité d'actifs bénéficieront le plus de l'approche neutre de l'écosystème OT Edge de Nokia, qui exploite l'innovation de nombreux principaux acteurs de la numérisation. Les nouvelles applications utilisent également la fonctionnalité GPU récemment publiée sur Nokia MXIE. Cette puissante solution OT Edge sur site permet de traiter les données les plus proches de la source en temps réel tout en préservant la souveraineté des données.

En octobre 2022, Accenture et Google Cloud ont annoncé l'expansion de leur partenariat mondial, notamment un engagement renouvelé à développer leurs réservoirs de talents respectifs, à étendre leurs capacités communes, à développer de nouvelles solutions de données et d'IA et à fournir un soutien amélioré pour aider les clients à bâtir une solide stratégie numérique. cœur et réinventer leurs entreprises sur le cloud.

Leaders du marché du contrôle des applications

-

Trend Micro Inc.

-

McAfee, LLC

-

Fortinet, Inc.

-

Ivanti Inc.

-

Checkpoint Software Technologies Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du contrôle des applications

Mars 2023 VMware, Inc. a annoncé que la dernière génération du programme phare VMware Partner Connect de l'entreprise est désormais disponible dans le monde entier. Partner Connect est un programme unique et unifié pour tous les types de partenaires qui est désormais plus flexible et efficace, offre des voies d'avancement plus rapides et plus simples, offre davantage d'incitations et récompense les partenaires pour leurs performances et leurs capacités. VMware Partner Connect permet aux partenaires de promouvoir la croissance en aidant leurs clients à naviguer efficacement dans l'ère du multi-cloud.

Décembre 2022 les centres de contact souhaitaient passer rapidement de solutions physiques sur site à des modèles basés sur le cloud et hybrides. Cela a donné aux entreprises plus de flexibilité, de sécurité des données, de fonctionnalités et des coûts réduits, c'est pourquoi Lumen Technologies a lancé Lumen Solutions for Contact Center - Genesys Cloud. Le nouveau service est le fruit de la coopération élargie de Lumen avec Genesys, le leader mondial du cloud en matière d'orchestration d'expériences et l'un des principaux fournisseurs mondiaux de technologies de centre de contact.

Segmentation de lindustrie du contrôle des applications

Le contrôle des applications est une solution complète qui permet aux entreprises et aux organisations de réduire les risques et les menaces associés à l'utilisation des applications et d'améliorer la sécurité des applications. La solution garantit une couverture adéquate ainsi que la confidentialité, l'intégrité et la disponibilité de l'application et des données associées.

Le marché du contrôle des applications est segmenté par composant (solution, services), taille des organisations (petites et moyennes entreprises, grandes entreprises), type dapplications (applications Web, basées sur le cloud, applications mobiles), secteur dactivité des utilisateurs finaux (BFSI). , Santé, Gouvernement et Défense, Informatique et Télécoms, Commerce de détail) et Géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique latine, Moyen-Orient et Afrique).

Les tailles et prévisions du marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Par taille de l'organisation | Petites et moyennes entreprises |

| Grandes entreprises | |

| Par composant | Solutions |

| Prestations de service | |

| Par type de demandes | Basé sur le Web |

| Basé sur le cloud | |

| Applications mobiles | |

| Autres applications | |

| Par secteur d'activité de l'utilisateur final | BFSI |

| Soins de santé | |

| Informatique et Télécom | |

| Gouvernement et défense | |

| Vente au détail | |

| Autres industries d'utilisateurs finaux | |

| Géographie | Amérique du Nord |

| L'Europe | |

| Asie-Pacifique | |

| l'Amérique latine | |

| Moyen-Orient et Afrique |

FAQ sur les études de marché sur le contrôle des applications

Quelle est la taille du marché du contrôle des applications ?

La taille du marché du contrôle des applications devrait atteindre 1,68 milliard USD en 2024 et croître à un TCAC de 4,59 % pour atteindre 2,11 milliards USD dici 2029.

Quelle est la taille actuelle du marché du contrôle des applications ?

En 2024, la taille du marché du contrôle des applications devrait atteindre 1,68 milliard de dollars.

Qui sont les principaux acteurs du marché du contrôle des applications ?

Trend Micro Inc., McAfee, LLC, Fortinet, Inc., Ivanti Inc., Checkpoint Software Technologies Ltd. sont les principales sociétés opérant sur le marché du contrôle des applications.

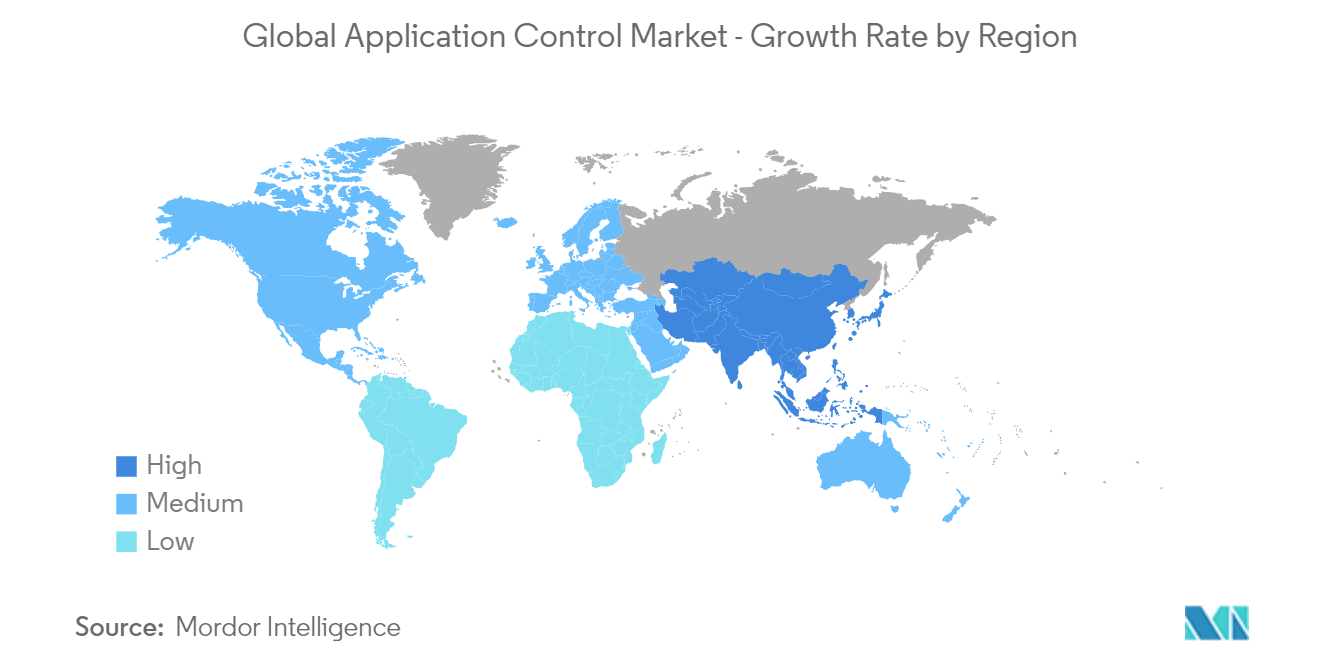

Quelle est la région qui connaît la croissance la plus rapide sur le marché du contrôle des applications ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché du contrôle des applications ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché du contrôle des applications.

Quelles années couvre ce marché du contrôle des applications et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché du contrôle des applications était estimée à 1,61 milliard de dollars. Le rapport couvre la taille historique du marché du contrôle des applications pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du contrôle des applications pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Information Technology Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Rapport sur l'industrie du contrôle des applications

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du contrôle des applications 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du contrôle des applications comprend des perspectives de prévisions de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.