Analyse du marché des conteneurs dapplications

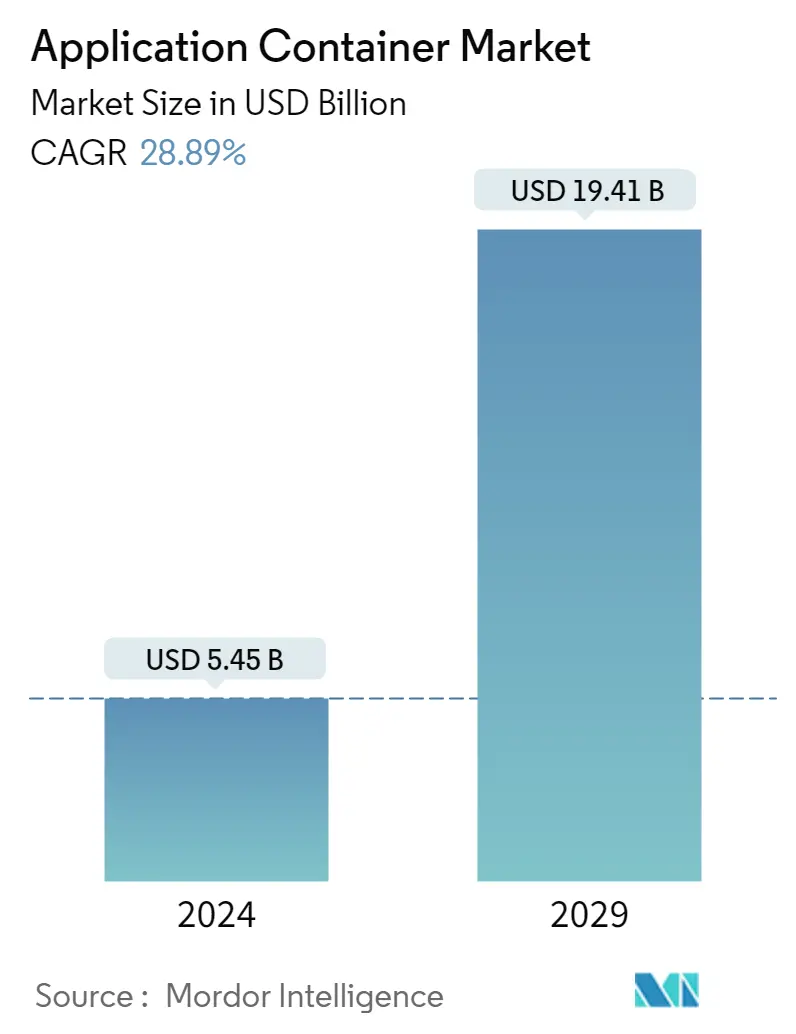

La taille du marché des conteneurs dapplications est estimée à 5,45 milliards USD en 2024 et devrait atteindre 19,41 milliards USD dici 2029, avec une croissance de 28,89 % au cours de la période de prévision (2024-2029).

Le marché devrait connaître une augmentation constante du nombre d'applications conteneurisées à mesure que les entreprises déploient régulièrement leurs applications à l'aide de conteneurs. Les nombreux avantages des conteneurs, tels que leur simplicité de packaging et de déploiement de programmes, leur capacité à exécuter la même application dans plusieurs environnements et leur évolutivité rapide et efficace, seront le moteur de ce mouvement. De plus, l'étude 2022 de la CNCF révèle que 44 % des participants utilisent des conteneurs pour la plupart ou la totalité des applications de production. Kubernetes est utilisé pour déployer au moins certains conteneurs en production par la moitié de ceux qui utilisent des conteneurs.

- Le marché des conteneurs dapplications a connu une croissance et une transformation substantielles ces dernières années. Les conteneurs d'applications sont devenus une technologie essentielle dans le développement et le déploiement de logiciels, offrant un moyen léger et efficace de conditionner, déployer et gérer des applications. Plusieurs tendances notables ont stimulé le marché des conteneurs dapplications ces dernières années. Lune des tendances les plus marquantes est ladoption de stratégies hybrides et multi-cloud. Les organisations exploitent de plus en plus les conteneurs pour obtenir flexibilité et portabilité entre divers fournisseurs de cloud et infrastructures sur site, réduisant ainsi la dépendance vis-à-vis des fournisseurs et améliorant l'adaptabilité à l'évolution des besoins.

- De nombreuses organisations exploitent les conteneurs pour moderniser leurs applications existantes, rationaliser leur infrastructure et pouvoir commercialiser leurs innovations plus rapidement. Les conteneurs contribuent principalement à accélérer la mise sur le marché des applications, car ils offrent des cycles de publication plus rapides et plus cohérents. L'application est donc développée dans un conteneur, packagée, testée et déployée en production. Comme lapplication est déjà testée dans un environnement dexécution, aucun test supplémentaire nest nécessaire. De plus, beaucoup moins de dépannages sont nécessaires car les conteneurs sont conçus pour redémarrer lorsqu'ils détectent une panne.

- Plusieurs facteurs déterminent le marché des conteneurs dapplications. L'efficacité et la portabilité sont des facteurs clés, car les conteneurs offrent un moyen cohérent et efficace de regrouper les applications, réduisant ainsi les problèmes de compatibilité et garantissant la portabilité dans différents environnements. L'évolutivité est un autre facteur essentiel, permettant aux organisations de s'adapter rapidement aux différentes charges de travail et aux demandes des utilisateurs tout en optimisant l'utilisation des ressources et en réduisant les coûts. L'alignement des conteneurs avec les méthodologies DevOps et Agile favorise un développement et un déploiement rapides, améliorant ainsi la compétitivité d'une organisation sur un marché dynamique.

- De plus, en octobre 2023, Sysdig et Docker ont annoncé l'intégration des informations d'exécution de Sysdig dans Docker Scout afin d'aider les développeurs à prioriser les risques et à agir plus rapidement. Docker et Sysdig aideront les clients à réduire le bruit de la chaîne d'approvisionnement logicielle, à prioriser les informations importantes et à créer des images de conteneurs plus simples. Sysdig est la première intégration de sécurité d'exécution dans Docker Scout.

- Cependant, les conteneurs peuvent être plus vulnérables à certains risques de sécurité, tels que les exploits du noyau et les vulnérabilités des ressources partagées. Les organisations cherchent à mettre en œuvre des mesures de sécurité robustes, et des erreurs de configuration ou des pratiques de sécurité supervisées peuvent entraîner des failles de sécurité importantes. En outre, la gestion des conteneurs à grande échelle peut s'avérer complexe, en particulier dans les environnements de grandes entreprises. Les organisations sont censées mettre en œuvre des outils d'orchestration de conteneurs tels que Kubernetes, y compris des composants de réseau, de stockage et d'autres infrastructures, qui peuvent introduire de la complexité et nécessiter une expertise spécialisée.

- La pandémie de COVID-19 a imposé des scénarios de travail à distance, qui ont mis en évidence limportance du cloud pour la continuité des activités avec des collaborateurs distants et une communication en ligne fluide. Le parcours de toute entreprise vers la transformation cloud inclut une stratégie de conteneurs. De nombreuses entreprises ont adopté une stratégie axée sur les conteneurs en raison de la flexibilité et des économies de coûts qu'offrent les conteneurs d'applications, ce qui crée une demande sur le marché dans la phase post-pandémique.

Tendances du marché des conteneurs dapplications

Caractéristiques efficaces et portables des conteneurs dapplications pour stimuler la croissance du marché

- Les applications conteneurisées sont hautement portables. Les développeurs peuvent créer une image de conteneur contenant l'application et ses dépendances, qui peuvent ensuite être déployées sur diverses plates-formes et fournisseurs de cloud avec un minimum d'ajustements. Cette portabilité simplifie la migration des applications, réduisant les complexités associées au déplacement de logiciels entre différents environnements.

- Laspect portabilité des conteneurs stimule également la croissance du marché. Les applications conteneurisées sont hautement transportables, permettant aux développeurs de créer une image de conteneur qui encapsule l'application et ses dépendances. Cette image peut être déployée sans effort sur diverses plates-formes et fournisseurs de cloud avec un minimum d'ajustements. Cette facilité de portabilité simplifie la migration des applications, en rationalisant le processus et en atténuant les complexités associées au déplacement de logiciels entre différents environnements.

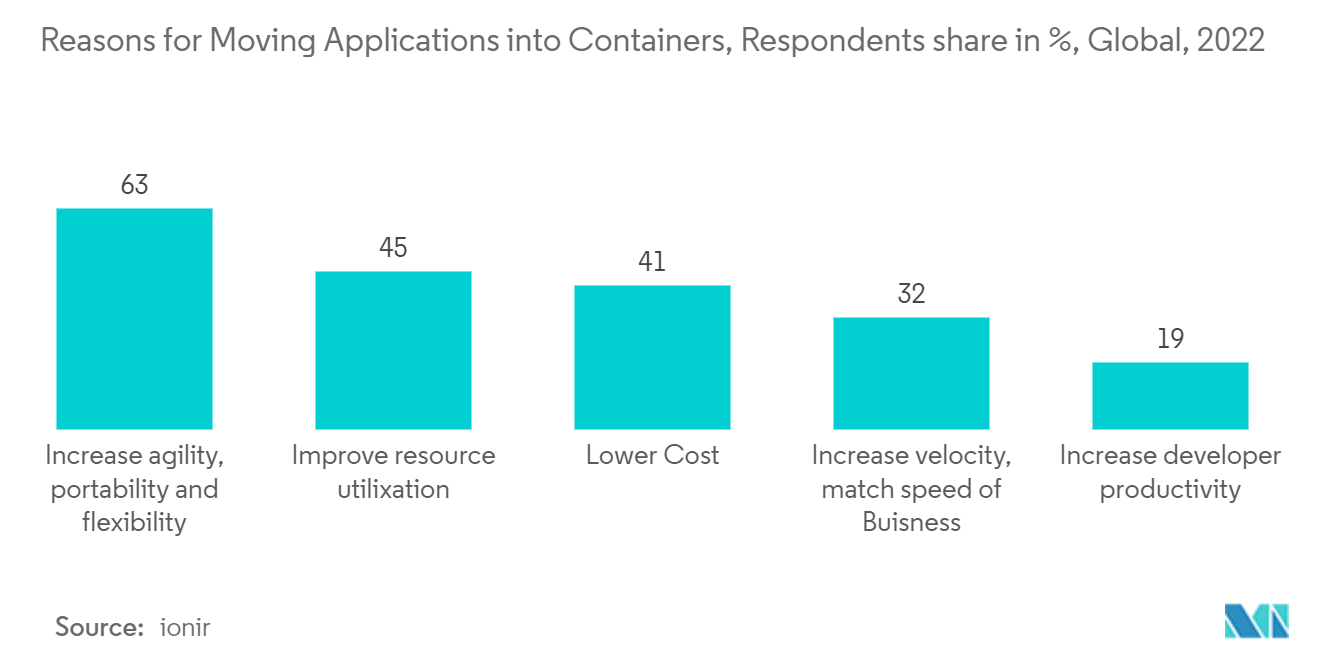

- De plus, ionir, un fournisseur de services de données natifs pour Kubernetes, a mené une enquête. Selon les résultats, environ 63 % des participants à l'enquête pensaient que l'amélioration de la mobilité et de l'agilité étaient les principales raisons de la migration des applications dans des conteneurs en 2022. Ces caractéristiques donnent aux organisations la mobilité et l'agilité nécessaires pour réagir rapidement aux conditions dynamiques du marché, répondre aux besoins changeants des clients et maintenir un avantage concurrentiel.

- De plus, lalignement des conteneurs sur les pratiques DevOps et Agile constitue un autre avantage important. Les conteneurs facilitent la collaboration, l'automatisation et l'adoption de méthodologies d'intégration continue et de déploiement continu (CI/CD). Les équipes de développement peuvent itérer, tester et déployer rapidement des applications conteneurisées, prenant en charge des cycles de développement agiles et une qualité de produit améliorée.

- De plus, la réduction des coûts est un résultat conséquent de ladoption des conteneurs. En optimisant l'utilisation des ressources et en permettant une mise à l'échelle efficace, les conteneurs contribuent aux économies de coûts. Cet avantage financier s'étend à la fois aux ressources d'infrastructure et aux services cloud, faisant des conteneurs un choix attrayant pour les organisations cherchant à améliorer leur rentabilité.

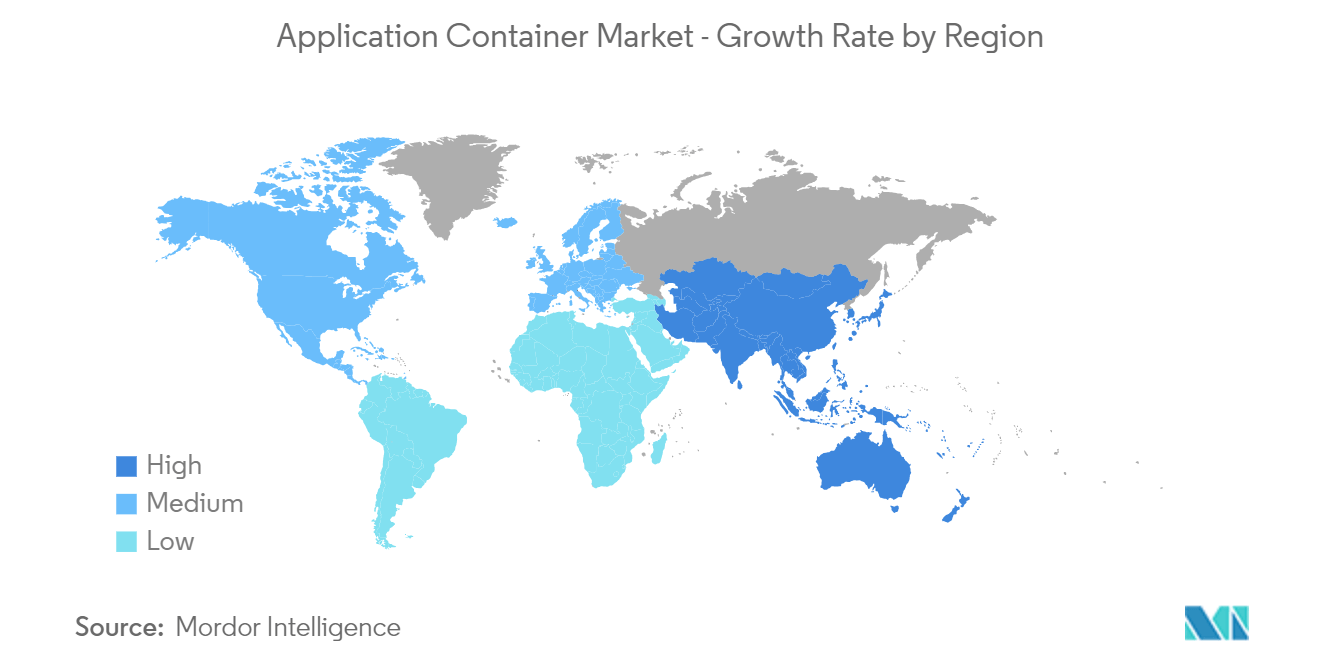

LAmérique du Nord devrait détenir une part de marché importante

- La région nord-américaine devrait occuper une part importante du marché en raison de divers facteurs, tels que la montée en puissance des entreprises dans larchitecture des microservices et la transformation continue des applications critiques existantes qui stimulent la croissance du marché. Laugmentation continue des investissements financiers dans la technologie des conteneurs et la présence dun grand nombre de petits et grands acteurs dans cette région devraient présenter prochainement de nombreuses opportunités dexpansion du marché.

- La région nord-américaine a rapidement adopté le cloud et les services associés. La région dispose dun vaste réseau cloud établi par les principaux fournisseurs de services cloud de la région, ce qui constitue lun des principaux facteurs alimentant la croissance du marché. De plus, la demande croissante de DevOps dans cette région a contribué de manière significative à la croissance du marché.

- En outre, la région abrite diverses startups qui fournissent des solutions de conteneurs d'applications, notamment Bluedata, ClusterHQ, CoreOS, Docker, Sysdig, Twistlock, etc. De multiples normes/directives pour sécuriser l'infrastructure conteneurisée émergent dans la région.

- Les organisations de la région adoptent principalement des conteneurs pour accélérer la livraison de leurs logiciels et bénéficier de la flexibilité de leur environnement de production tout en migrant vers le cloud. Le NIST, une division du ministère américain du Commerce, a introduit des lignes directrices qui recommandent aux organisations de transformer leur culture opérationnelle et leurs processus techniques pour prendre en charge cette nouvelle façon de développer, d'exécuter et de prendre en charge les applications rendues possibles par la conteneurisation.

- De nombreuses entreprises développent des solutions de sécurité pour les conteneurs d'applications afin d'accroître la fiabilité et la confiance de la technologie des conteneurs d'applications dans la région, ce qui stimule l'adoption du marché en Amérique du Nord. Par exemple, en octobre 2022, Veracode, un fournisseur de solutions de tests de sécurité des applications, a annoncé l'ajout de la sécurité des conteneurs à sa plateforme de sécurité logicielle continue. Le nouveau service Veracode Container Security a résolu le besoin d'analyse des vulnérabilités, de configuration sécurisée et de gestion des secrets pour les images de conteneurs. Il a été créé pour satisfaire les besoins des équipes d'ingénierie logicielle cloud natives.

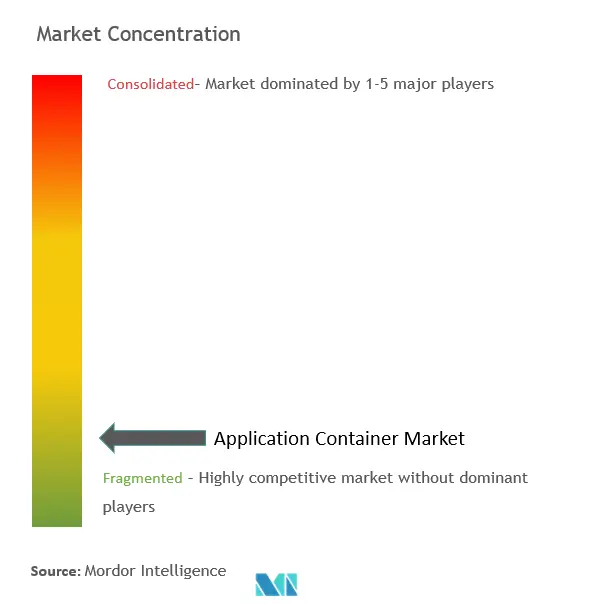

Aperçu du marché des conteneurs dapplications

Le marché des conteneurs dapplications est très compétitif en raison de la présence de nombreux acteurs, petits et grands, opérant sur les marchés nationaux et internationaux. Le marché semble fragmenté, avec des acteurs importants adoptant des stratégies telles que l'innovation de produits, et l'émergence de diverses start-up marque la dynamique du marché. Certains des principaux acteurs du marché sont Amazon Web Services, Inc., Google LLC et Microsoft Corporation.

En mai 2023, Kyndryl, un fournisseur mondial de services d'infrastructure informatique, a annoncé l'introduction de nouveaux services et fonctionnalités pour aider les clients Red Hat OpenShift à améliorer et à étendre leur capacité à mettre à jour et à transférer systématiquement les applications métier essentielles vers des environnements de cloud hybride. En automatisant la modernisation des applications avec de nouveaux services, les nouveaux services et capacités intégrés de Kyndryl, qui font partie d'un ensemble plus large de fonctionnalités de gestion et de sécurité des conteneurs, sont destinés à aider les clients à accélérer leurs ambitions de transformation cloud.

En décembre 2022, la certification Red Hat OpenShift pour Red Hat Enterprise Linux a été mise à disposition pour le logiciel de clustering intelligent multiplateforme DxEnterprise de DH2i. Avec cette certification, Red Hat OpenShift et Red Hat Enterprise Linux pourraient confirmer que la solution conteneurisée de l'entreprise accélérerait le développement d'applications intelligentes dans des environnements hybrides et multi-cloud. Red Hat OpenShift et DxEnterprise pourraient être utilisés pour créer des environnements d'exécution légers pour les applications, permettant aux entreprises de déployer plus rapidement et de manière cohérente des charges de travail essentielles dans des environnements de cloud et de périphérie physiques, virtuels, privés et publics.

Leaders du marché des conteneurs dapplications

-

Amazon Web Services Inc. (Amazon.com, Inc.)

-

Google LLC (Alphabet Inc.)

-

Microsoft Corporation

-

Red Hat Inc. (IBM Corporation)

-

Docker Inc. (Mirantis, Inc.)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des conteneurs dapplications

- Janvier 2023 Landis+Gyr, une entreprise mondiale de systèmes de gestion de l'énergie, et MicroEJ, le fournisseur de conteneurs logiciels pour l'IoT et les appareils embarqués, ont annoncé leur partenariat pour améliorer l'environnement de développement d'applications pour la prochaine génération de compteurs intelligents. Ce partenariat poserait les bases numériques dune gestion de lénergie plus efficace et plus respectueuse de lenvironnement.

- Octobre 2022 Oracle présente une offre de gestion de conteneurs Kubernetes sans serveur. Les entreprises ont du mal à créer et à exploiter efficacement des applications cloud natives, mais en utilisant l'infrastructure Oracle Container Engine pour Kubernetes Virtual Nodes, les entreprises pourraient créer des applications plus facilement. De plus, les nœuds virtuels permettent aux clients de fournir des opérations Kubernetes fiables à grande échelle sans maintenir aucune infrastructure.

Segmentation de lindustrie des conteneurs dapplications

Le conteneur d'applications est une unité logicielle standard qui regroupe le code et toutes ses dépendances afin que les applications s'exécutent rapidement et de manière fiable d'un environnement informatique à un autre. Les conteneurs d'applications consomment moins de ressources qu'un déploiement comparable sur des machines virtuelles, car les conteneurs partagent des ressources sans système d'exploitation complet pour prendre en charge chaque application. Les conteneurs sont des progiciels fournis avec tout le nécessaire pour s'exécuter dans n'importe quel environnement. Les conteneurs virtualisent ainsi le système d'exploitation, leur permettant de s'exécuter n'importe où, même sur l'ordinateur portable personnel d'un développeur ou sur un cloud public.

Le marché des conteneurs d'applications est segmenté par type de déploiement (sur site, cloud), taille de l'organisation (petites et moyennes entreprises [PME], grandes entreprises), service (surveillance et sécurité des conteneurs, gestion et orchestration des données de conteneurs, mise en réseau de conteneurs, prise en charge et orchestration des conteneurs). maintenance), secteur vertical (BFSI, soins de santé et sciences de la vie, télécommunications et informatique, vente au détail et commerce électronique, éducation, médias et divertissement) et géographie (Amérique du Nord (États-Unis, Canada), Europe (Royaume-Uni, Allemagne, France, Espagne, Reste de l'Europe), Asie-Pacifique (Chine, Inde, Japon, Reste de l'Asie-Pacifique), Amérique latine (Brésil, Argentine, Mexique, Reste de l'Amérique latine), Moyen-Orient et Afrique (Émirats arabes unis, Arabie Saoudite , Afrique du Sud, reste du Moyen-Orient et Afrique)). Les tailles et prévisions du marché sont fournies en termes de valeur en USD pour tous les segments ci-dessus.

| Par type de déploiement | Sur site | ||

| Nuage | |||

| Par taille d'organisation | Petites et moyennes entreprises (PME) | ||

| Grandes entreprises | |||

| Par service | Surveillance et sécurité des conteneurs | ||

| Gestion et orchestration des données de conteneurs | |||

| Mise en réseau de conteneurs | |||

| Assistance et maintenance des conteneurs | |||

| Autres services | |||

| Par industrie verticale | BFSI | ||

| Santé et sciences de la vie | |||

| Télécommunication et informatique | |||

| Vente au détail et commerce électronique | |||

| Éducation | |||

| Médias et divertissement | |||

| Autres (industrie manufacturière, services publics, transport et logistique, voyages et hôtellerie, et gouvernement) | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| L'Europe | Royaume-Uni | ||

| Allemagne | |||

| France | |||

| Espagne | |||

| Le reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Reste de l'Asie-Pacifique | |||

| l'Amérique latine | Brésil | ||

| Argentine | |||

| Mexique | |||

| Reste de l'Amérique latine | |||

| Moyen-Orient et Afrique | Emirats Arabes Unis | ||

| Arabie Saoudite | |||

| Afrique du Sud | |||

| Reste du Moyen-Orient et Afrique | |||

FAQ sur les études de marché sur les conteneurs dapplications

Quelle est la taille du marché des conteneurs dapplications ?

La taille du marché des conteneurs dapplications devrait atteindre 5,45 milliards USD en 2024 et croître à un TCAC de 28,89 % pour atteindre 19,41 milliards USD dici 2029.

Quelle est la taille actuelle du marché des conteneurs dapplications ?

En 2024, la taille du marché des conteneurs dapplications devrait atteindre 5,45 milliards de dollars.

Qui sont les principaux acteurs du marché des conteneurs dapplications ?

Amazon Web Services Inc. (Amazon.com, Inc.), Google LLC (Alphabet Inc.), Microsoft Corporation, Red Hat Inc. (IBM Corporation), Docker Inc. (Mirantis, Inc.) sont les principales sociétés opérant sur le marché des conteneurs dapplications.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des conteneurs dapplications ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des conteneurs dapplications ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des conteneurs dapplications.

Quelles années couvre ce marché des conteneurs dapplications et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des conteneurs dapplications était estimée à 4,23 milliards USD. Le rapport couvre la taille historique du marché des conteneurs dapplications pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des conteneurs dapplications pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Information Technology Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Rapport sur l'industrie des conteneurs d'applications

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des conteneurs dapplications 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des conteneurs dapplications comprend des perspectives de prévisions de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.