Analyse du marché du chlorure daluminium anhydre

La taille du marché du chlorure daluminium anhydre est actuellement estimée à 1,4 million de tonnes. Il devrait atteindre 1,85 million de tonnes au cours de la période de prévision, enregistrant un TCAC de plus de 5 % au cours de la période de prévision.

La pandémie de COVID-19 a eu un impact négatif sur le marché du chlorure daluminium anhydre. Cependant, le marché sest considérablement redressé en 2021, en raison de laugmentation des applications dans les domaines des produits pharmaceutiques, des pesticides, de la fabrication de produits chimiques, des pigments et autres.

- La demande croissante de la fabrication de produits chimiques et de lindustrie des pigments ainsi que la demande croissante du secteur pharmaceutique seront probablement les principaux moteurs de la croissance du marché du chlorure daluminium anhydre à moyen terme.

- Cependant, les difficultés de stockage du chlorure daluminium anhydre devraient limiter la croissance du marché du chlorure daluminium anhydre.

- Néanmoins, la croissance des secteurs des arômes, des parfums et des soins bucco-dentaires est susceptible de créer prochainement des opportunités de croissance lucratives pour le marché mondial.

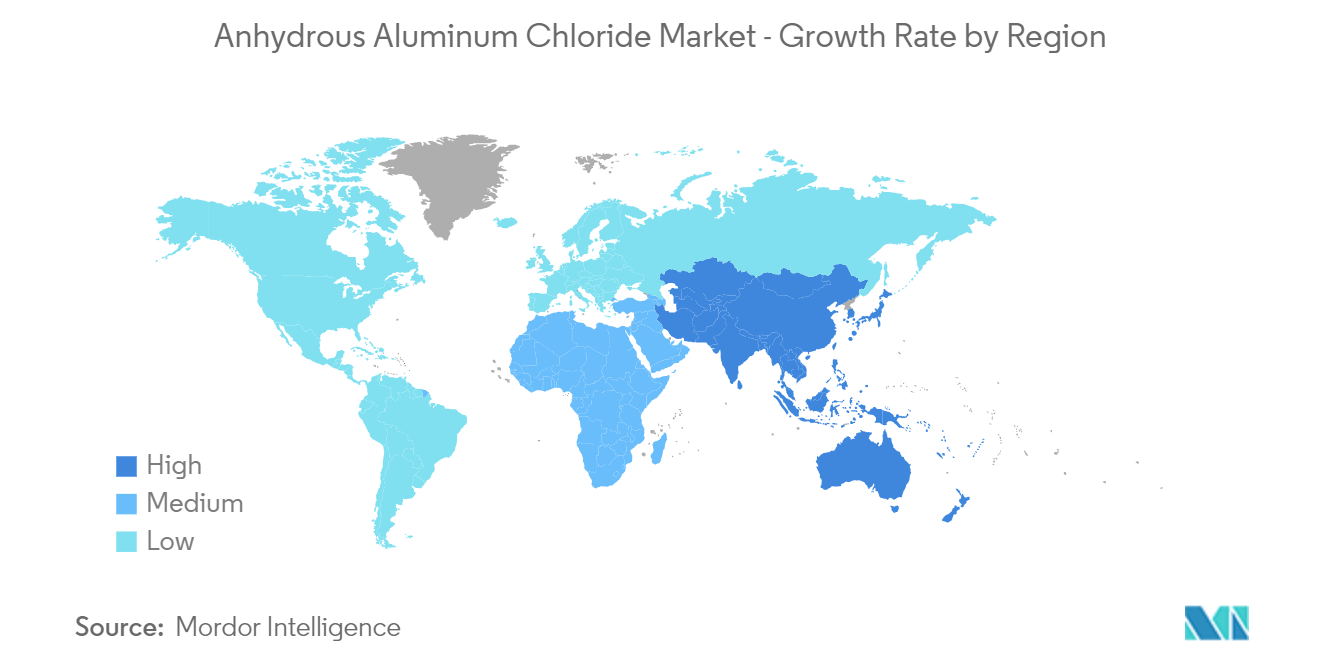

- LAsie-Pacifique représente le plus grand marché et devrait également connaître la croissance la plus rapide au cours de la période de prévision, en raison de la consommation croissante de pays comme la Chine, lInde et le Japon.

Tendances du marché du chlorure daluminium anhydre

Demande croissante du secteur des pigments

- Le chlorure d'aluminium anhydre est largement utilisé dans la fabrication de pigments et de colorants comme catalyseurs. Il est principalement utilisé pour fabriquer du vert CPC, de l'anthraquinone et d'autres dérivés. Les pigments verts CPC sont des pigments organiques à large spectre largement utilisés dans l'industrie textile et les applications d'impression. Les anthraquinones sont largement utilisées comme colorants pour les fibres synthétiques et naturelles.

- La demande de colorants et de pigments sur le marché devrait fortement bénéficier de la croissance de lindustrie textile et des activités dinfrastructure à travers le monde. Les pigments et les colorants sont des matières premières clés utilisées dans la fabrication de diverses peintures, revêtements et autres applications finales dans l'industrie du plastique et du textile.

- Selon lIndian Brand Equity Foundation (IBEF), lindustrie textile indienne a vu ses exportations augmenter de 41 % sur un an au cours de lexercice 22, atteignant une valorisation de 44,4 milliards de dollars au cours de la même période. L'Inde est un important producteur de coton, avec une production qui devrait atteindre 7,2 millions de tonnes d'ici 2030.

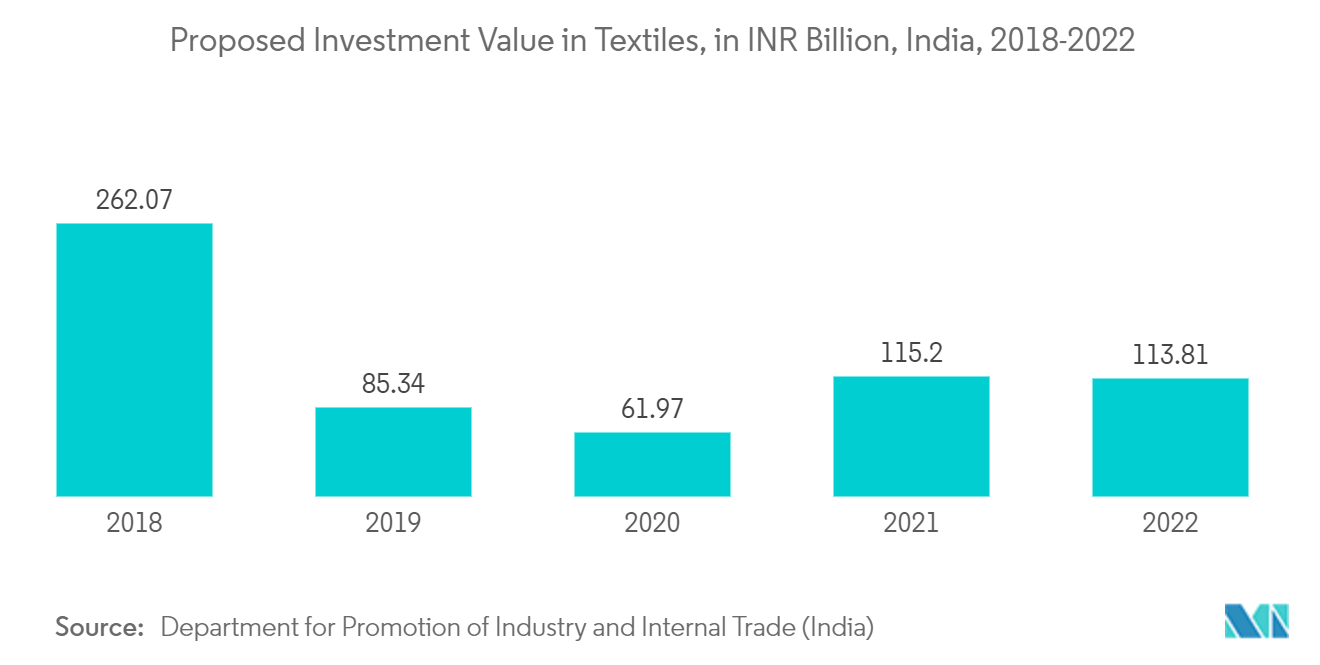

- De plus, selon le Département de la promotion de l'industrie et du commerce intérieur (Inde), la valeur d'investissement proposée dans le textile indien a atteint 113,81 milliards INR (1,38 milliard USD) en 2022 et a enregistré une croissance par rapport aux années précédentes.

- Selon le Conseil national des organisations textiles (NCTO), les expéditions totales de textiles et de vêtements ont atteint 65,8 milliards de dollars en 2022.

- Lindustrie croissante des peintures et revêtements devrait également contribuer fortement à la demande croissante de pigments sur le marché. Quelques facteurs à lorigine de la croissance de lindustrie des peintures et revêtements sont la demande croissante du segment de la construction, de lindustrie automobile et dautres applications des utilisateurs finaux.

- En raison de tous les facteurs mentionnés ci-dessus, le marché du chlorure daluminium anhydre devrait croître rapidement au cours de la période de prévision.

La région Asie-Pacifique dominera le marché

- La région Asie-Pacifique dominait la part de marché mondiale. Avec des applications croissantes dans des pays comme la Chine, le Japon et lInde, lutilisation du chlorure daluminium anhydre augmente dans la région.

- La Chine est actuellement le plus grand marché mondial de colorants et de pigments, représentant environ 30 % de la consommation mondiale. Lindustrie textile en pleine croissance et la demande croissante de peintures et de revêtements dans le pays sont les principaux moteurs de cette croissance. De plus, la population croissante et laugmentation du revenu disponible des consommateurs devraient stimuler la demande de colorants et de pigments en Chine dans les années à venir.

- La Chine devrait connaître la croissance la plus rapide dans la région en raison d'une industrialisation rapide, et la demande de chlorure d'aluminium anhydre destiné à être utilisé comme matière première et catalyseur augmente dans diverses industries manufacturières.

- L'augmentation des dépenses publiques consacrées au développement industriel, à savoir la fabrication de textiles, de produits chimiques, de produits pharmaceutiques et pétrochimiques, dans des pays comme la Chine et l'Inde, devrait stimuler la demande du marché au cours de la période de prévision.

- Selon le Bureau national des statistiques, en 2022, le fonctionnement économique global des industries pétrochimiques et chimiques (à l'exclusion de l'extraction de pétrole et de gaz) était stable. En 2022, la production a diminué, tandis que le taux d'utilisation des capacités de l'industrie des matières premières chimiques et de la fabrication de produits chimiques a enregistré plus de 76 % sur un an.

- En outre, selon l'India Brand Equity Foundation (IBEF), le pays a autorisé 100 % des investissements directs étrangers (IDE) dans le secteur textile par la voie automatique. Le programme PLI de 10 683 crores INR (1,44 milliard USD) devrait constituer un atout majeur pour les fabricants de textiles.

- De plus, dans le cadre du budget de l'Union 2022-23, l'allocation totale au secteur textile était de 12382 crores INR (1,62 milliard USD). Sur ce montant, 133,83 crores INR (17,5 millions de dollars) étaient destinés au programme de développement de clusters textiles, 100 crores INR (13,07 millions de dollars) à la mission nationale des textiles techniques et 15 crores INR (1,96 millions de dollars) chacun pour la région textile méga-intégrée PM et Programme de parcs de vêtements et programme d'incitation lié à la production. De telles allocations soutiendront la croissance de l'industrie textile du pays, ce qui augmentera encore la demande de chlorure d'aluminium anhydre du secteur textile dans les années à venir.

- Par conséquent, ces facteurs susmentionnés devraient accélérer les applications du chlorure daluminium anhydre dans diverses applications finales, propulsant ainsi la croissance de lindustrie au cours de la période de prévision.

Aperçu du marché du chlorure d'aluminium anhydre

Le marché du chlorure daluminium anhydre est consolidé, les acteurs représentant une part marginale du marché étudié. Quelques grandes entreprises présentes sur le marché (pas dans un ordre particulier) comprennent BASF SE, Gujarat Alkalies and Chemical Limited, Aditya Birla Chemicals, DCM Shriram et Kanto Denka Kogyo Co. Ltd, entre autres.

Leaders du marché du chlorure daluminium anhydre

-

Aditya Birla Chemicals

-

BASF SE

-

Gujarat Alkali and Chemicals Ltd .

-

DCM Shriram

-

Kanto Denka Kogyo Co. Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du chlorure daluminium anhydre

Les développements récents relatifs au marché étudié seront abordés dans le rapport complet.

Segmentation de lindustrie du chlorure daluminium anhydre

Le chlorure d'aluminium anhydre est un solide inorganique inodore qui est normalement d'apparence blanche à grise, mais peut également être jaune en raison de traces de chlorure de fer. Il est fréquemment utilisé dans l'industrie chimique car il est principalement utilisé comme catalyseur lors de la réaction de Friedel Crafts et comme acide de Lewis. Le chlorure d'aluminium (AlCl3) est un composé chimique de formule AlCl3. Le marché du chlorure daluminium anhydre est segmenté en forme, application et géographie. Par forme, le marché est segmenté en poudre, granulés et cristaux. Par application, le marché est segmenté en produits pharmaceutiques, pesticides, fabrication de produits chimiques, pigments et autres applications. Le rapport couvre également la taille du marché et les prévisions du marché du chlorure daluminium anhydre dans 15 pays répartis dans les principales régions. Le dimensionnement du marché et les prévisions pour chaque segment ont été effectués en fonction du volume (tonnes).

| Formulaire | Poudre | ||

| Granulés | |||

| Cristaux | |||

| Application | Médicaments | ||

| Pesticides | |||

| Fabrication de produits chimiques | |||

| Pigments | |||

| Autres applications | |||

| Géographie | Asie-Pacifique | Chine | |

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Nord | États-Unis | ||

| Canada | |||

| Mexique | |||

| L'Europe | Allemagne | ||

| Royaume-Uni | |||

| Italie | |||

| France | |||

| Le reste de l'Europe | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Arabie Saoudite | ||

| Afrique du Sud | |||

| Reste du Moyen-Orient et Afrique | |||

FAQ sur les études de marché sur le chlorure daluminium anhydre

Quelle est la taille actuelle du marché du chlorure daluminium anhydre ?

Le marché du chlorure daluminium anhydre devrait enregistrer un TCAC supérieur à 5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché du chlorure daluminium anhydre ?

Aditya Birla Chemicals, BASF SE, Gujarat Alkali and Chemicals Ltd ., DCM Shriram, Kanto Denka Kogyo Co. Ltd sont les principales sociétés opérant sur le marché du chlorure daluminium anhydre.

Quelle est la région qui connaît la croissance la plus rapide sur le marché du chlorure daluminium anhydre ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché du chlorure daluminium anhydre ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché du chlorure daluminium anhydre.

Quelles années couvre ce marché du chlorure daluminium anhydre ?

Le rapport couvre la taille historique du marché du chlorure daluminium anhydre pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du chlorure daluminium anhydre pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Metals and Minerals Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Rapport sur lindustrie du chlorure daluminium anhydre

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du chlorure daluminium anhydre 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du chlorure daluminium anhydre comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.