Analyse du marché des canettes en aluminium

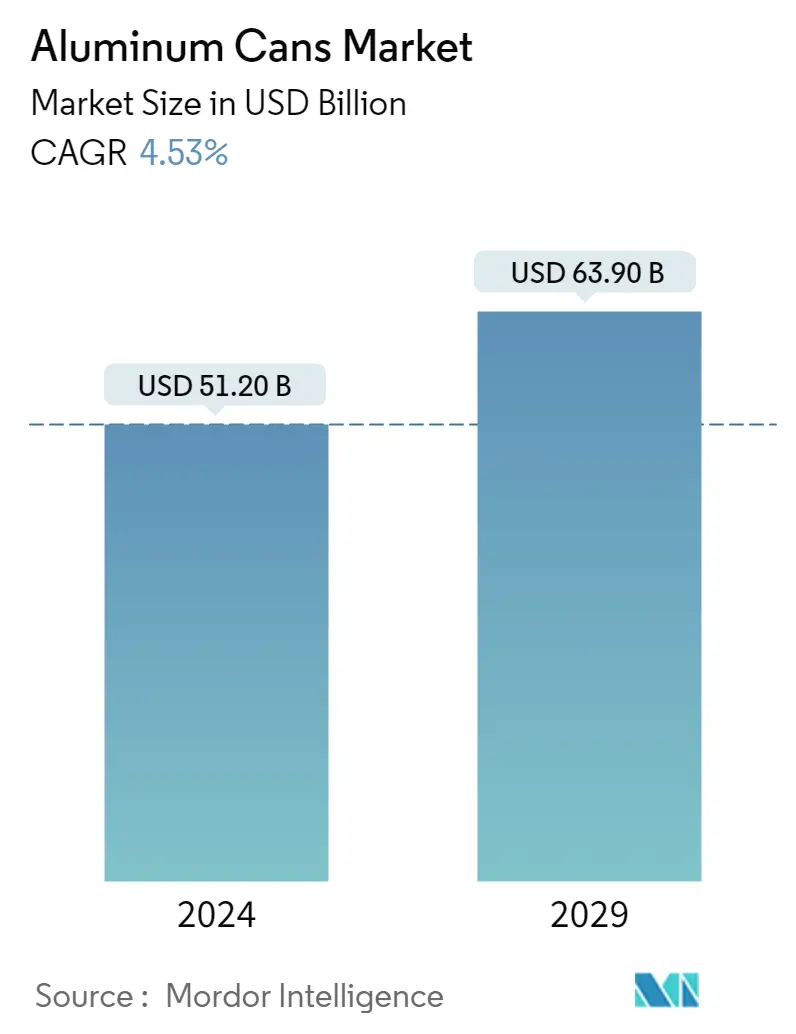

La taille du marché des canettes en aluminium est estimée à 51,20 milliards USD en 2024 et devrait atteindre 63,90 milliards USD dici 2029, avec une croissance de 4,53 % au cours de la période de prévision (2024-2029).

- Les canettes en aluminium offrent des avantages à long terme en matière de conservation de la qualité des aliments. Les canettes en aluminium offrent une protection à près de 100 % contre la lumière, l'oxygène, l'humidité et d'autres contaminants. Les canettes en aluminium ne rouillent pas et résistent à la corrosion, offrant l'une des durées de conservation les plus longues parmi tous les emballages.

- Lapplication croissante des canettes en aluminium dans lindustrie agroalimentaire peut être attribuée à leurs propriétés protectrices, à leurs avantages en matière de durabilité et à leur commodité pour le consommateur. Cette tendance devrait se poursuivre à mesure que les fabricants et les consommateurs reconnaissent les avantages associés aux emballages en aluminium. L'aluminium est peut-être le matériau le plus recyclé au monde, avec un taux de recyclabilité d'environ 100 %. L'aluminium ne se décompose pas tout au long du processus de recyclage; ainsi, il peut être recyclé plusieurs fois. Le recyclage de l'aluminium permet d'économiser des millions de tonnes d'émissions de gaz à effet de serre, d'énergie, d'électricité et de carburant de transport. La production de canettes en aluminium à partir de matériaux recyclés utilise moins de 5 % de l'énergie nécessaire à la production de nouvelles canettes en aluminium à partir de bauxite.

- Les canettes en aluminium ont un taux de recyclage plus élevé et un contenu recyclé plus élevé que les types d'emballages concurrents. Selon l'Aluminum Association, c'est l'un des matériaux les plus recyclés du marché. En avril 2022, Ball Corporation s'est associée à Recycle Aerosol LLC pour augmenter les taux de recyclage des canettes aérosols en aluminium aux États-Unis. La collaboration augmente le recyclage des bombes aérosols et établit un système en boucle fermée dans lequel les bombes usagées sont recyclées en nouvelles bombes aérosols. La production de produits en aluminium à partir daluminium recyclé est économe en énergie et en carbone. Étant donné que les alliages utilisés pour fabriquer les aérosols en aluminium sont d'une grande pureté, des améliorations d'efficacité ont également été apportées qui réduisent également la demande d'aluminium vierge lorsqu'ils proviennent principalement de bouteilles et de canettes d'aérosol en aluminium recyclé.

- Cependant, lemballage des canettes en aluminium est confronté à une forte concurrence de la part des solutions demballage alternatives. Les solutions d'emballage en plastique, en papier et en verre sont les options d'emballage alternatives disponibles dans l'industrie. En outre, limportance croissante du commerce électronique à léchelle mondiale devrait influencer lensemble du secteur de lemballage. De plus, les améliorations progressives apportées aux emballages en plastique constituent une menace pour le marché, qui peut être principalement attribuée à la popularité des plastiques, tels que le polyéthylène téréphtalate (PET), comme substituts. Les plastiques PET menacent de supplanter les solutions de canettes en aluminium dans le secteur de l'alimentation et des boissons.

- Parallèlement, les tendances de consommation, telles que la préférence pour les formats d'emballage de petite taille et multipack, soutiennent la croissance du volume des canettes en aluminium, en particulier pour le segment des aliments prêts à consommer. Ainsi, la plupart des entreprises des régions émergentes proposent des mini-canettes, qui contiennent généralement de plus petits volumes de produits à moindre coût que les produits en conserve traditionnels. Par exemple, les innovations alimentaires en matière de fruits de mer en conserve en Asie du Sud-Est connaissent une croissance significative.

- De plus, alors que le COVID-19 se propageait à travers le monde, tous les secteurs ont été gravement touchés en raison de la perturbation des chaînes dapprovisionnement et des confinements imposés par les gouvernements pour contrôler sa propagation. En outre, la guerre entre la Russie et l'Ukraine a entraîné des sanctions économiques contre plusieurs pays, des prix élevés des matières premières, des perturbations de la chaîne d'approvisionnement et des impacts sur de nombreux marchés dans le monde, et a provoqué des perturbations commerciales dans l'industrie. La guerre a poussé les entreprises européennes daluminium à réduire leur production, entraînant des pénuries de métaux. Les négociants en matières premières se disputent les maigres bénéfices tirés de l'expédition d'aluminium en provenance de Chine, alors que la guerre en Ukraine a créé de graves pénuries pour les fabricants européens qui dépendent des approvisionnements russes. LEurope a connu une flambée des coûts de lénergie.

Tendances du marché des canettes en aluminium

Demande croissante daliments et de boissons en conserve motivée par les avantages liés au coût et à la commodité

- Les populations plus jeunes et les consommateurs individuels consomment davantage daliments et de boissons en conserve. Ces utilisateurs disposent de moins de temps et dun budget limité, optant ainsi pour des produits moins coûteux et plus pratiques. Lévolution des modes de vie dans les pays en développement du monde entier et le taux croissant durbanisation incitent les consommateurs à opter pour des aliments faciles à cuisiner. De plus, avec la diminution de la taille de la famille et l'évolution des modes de vie, la diminution du temps consacré à la préparation des repas et à la consommation à la maison conduit à une transition vers des aliments davantage transformés, surgelés et préparés à l'avance. quels aliments en conserve constituent la forme d'emballage la plus courante.

- Les canettes en aluminium sont les plus largement utilisées pour les boissons, la tendance la plus notable étant que le vin en conserve, les cocktails, les boissons dures et les boissons gazeuses soient emballés dans du métal, motivé par le besoin de portabilité du marché. L'utilisation de canettes métalliques dans l'industrie des boissons peut être largement classée en boissons alcoolisées et non alcoolisées en fonction de la nature de la boisson. Les boissons alcoolisées, comme la bière, utilisent depuis toujours des canettes métalliques, tandis que d'autres types d'alcool, comme le vin, traditionnellement servis dans des bouteilles en verre, adoptent de plus en plus des canettes métalliques.

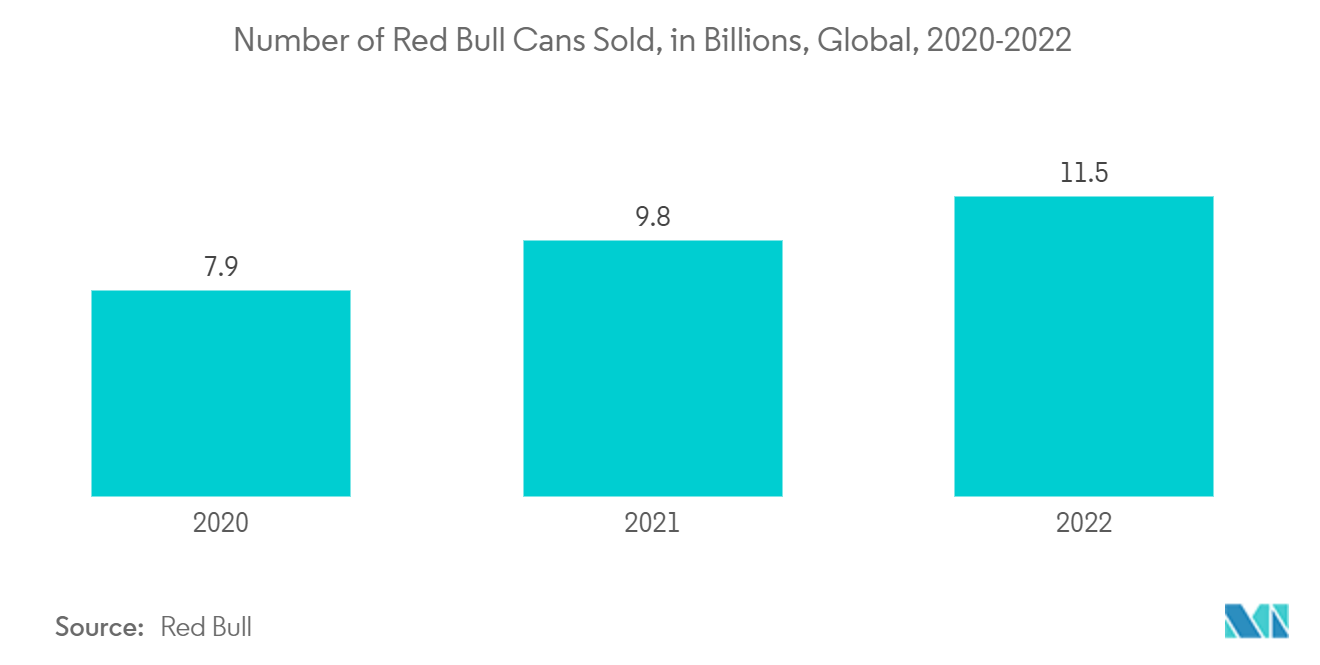

- En raison de leur portabilité et de leur facilité dutilisation, les canettes sont à la mode parmi les millennials et la génération Z. De plus, les fabricants lancent le produit dans des emballages en canettes car leur design est populaire auprès des jeunes. Par exemple, 11,582 milliards de canettes de Red Bull ont été vendues dans le monde en 2022. Cela représente une augmentation de 18,1 %. De 7,816 milliards d'euros (8,52 milliards de dollars) à 9,684 milliards d'euros (9,29 milliards de dollars), le chiffre d'affaires du groupe a augmenté de 23,9 %.

- Les canettes en aluminium sont préférées pour l'emballage alimentaire pour diverses raisons, notamment la conductivité thermique, l'hygiène et la sécurité, ce qui en fait un choix pratique pour les secteurs domestique et industriel ; C'est pour cette raison que les canettes en aluminium sont largement utilisées dans l'industrie alimentaire pour emballer de la viande et des fruits de mer, des fruits et légumes, des plats préparés, des aliments pour animaux, des soupes et des condiments, entre autres. Un marché d'utilisateurs finaux aussi vaste crée une demande importante de canettes en aluminium destinées à l'industrie alimentaire. En outre, l'aluminium est largement utilisé dans les matériaux destinés à entrer en contact avec des aliments, car les matériaux contenant de l'aluminium pour entrer en contact avec des aliments constituent une source anthropique d'aluminium alimentaire.

- En outre, laccent mis sur la constitution de stocks daliments ayant une longue durée de conservation, en raison du changement de comportement des consommateurs suite à la pandémie, a contribué à laugmentation de lutilisation de canettes en aluminium pour emballer les aliments et devrait laisser un effet positif à long terme. impact sur la croissance du marché étudié. Les ventes de poisson en conserve ont explosé depuis la période de confinement en Europe, en particulier dans les pays du sud de lEurope amateurs de poisson, comme lEspagne, la France et lItalie. Selon Statistique Norvège, l'indice des prix à la consommation (IPC) du poisson en conserve en Norvège a augmenté ces dernières années, passant de 111,4 points en 2018 à 125,3 points en 2022.

- Les initiatives des groupes environnementaux et la sensibilisation du public à l'environnement ont accru la prise de conscience des utilisateurs du monde entier. Les consommateurs abandonnent de plus en plus lutilisation du plastique, alors que la demande de produits recyclés augmente. En conséquence, cela crée une forte demande pour les produits emballés en métal, notamment les canettes en aluminium.

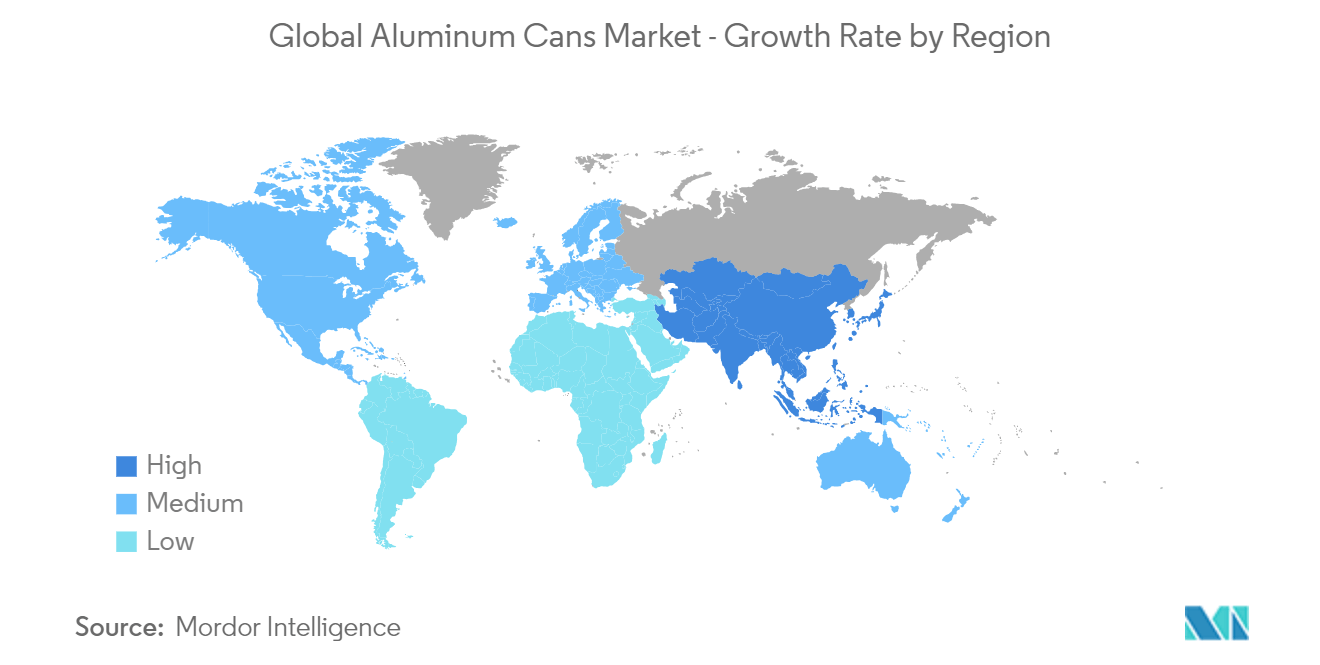

LAmérique du Nord détiendra une part importante du marché

- LAmérique du Nord détient la plus grande part de marché en termes de revenus en raison des préoccupations croissantes concernant lutilisation et la consommation de matériaux demballage durables. Il représente plus dun tiers de la consommation mondiale totale de canettes en aluminium.

- Il y a eu une croissance constante de produits tels que les sodas, les boissons énergisantes, les eaux gazeuses et, de plus en plus, les bières artisanales. Les canettes en aluminium sont l'un des emballages de boissons les plus durables et sont recyclables à l'infini. Ils refroidissent également rapidement, fournissant une toile métallique de qualité supérieure à imprimer et, plus important encore, protégeant la saveur et l'intégrité de vos boissons préférées.

- De plus, la demande de bombes aérosols devrait augmenter parallèlement à l'expansion du secteur des soins personnels aux États-Unis. La croissance du secteur des soins personnels est principalement liée à l'augmentation du revenu disponible des consommateurs et à leur capacité à acheter des produits de luxe. Les aérosols sont utilisés dans plusieurs produits de soins personnels. Ainsi, le marché devrait profiter de la hausse des ventes.

- De plus, les demandes de production plus élevées de déodorants/antisudorifiques ont conduit à linstallation dun nombre croissant de lignes de production en Amérique du Nord au cours des dernières années. L'Amérique du Nord représente une part importante du marché étudié en raison de la demande croissante du segment des soins personnels, couvrant des produits de différents types, tels que déodorants, antisudorifiques, mousses capillaires, laques pour cheveux, mousses à raser, etc. Par exemple, selon Selon les données du recensement américain et de la Simmons National Consumer Survey (NHCS), 298,7 millions d'Américains ont utilisé des déodorants/antisudorifiques en 2020. Ce chiffre devrait augmenter pour atteindre 306,04 millions en 2024.

- De plus, alors que le Canada se remettait de la pandémie, le gouvernement du Canada a fourni une aide à ses entreprises. Le gouvernement a affirmé quil était essentiel de favoriser une reprise économique forte et durable en investissant dans linnovation, ce qui pourrait permettre au pays de réaliser son potentiel de croissance à faible émission de carbone. Le gouvernement devrait investir massivement pour aider l'industrie canadienne de l'aluminium à éliminer ses émissions de gaz à effet de serre. Ils ont déclaré que la fusion de l'aluminium sans carbone était le genre d'innovation qui aiderait à atteindre les objectifs économiques et climatiques du Canada.

- Les canettes en aluminium ont un taux de recyclage plus élevé et un contenu recyclé plus élevé que les types d'emballages concurrents. Selon l'Aluminum Association, c'est l'un des matériaux les plus recyclés du marché. Le recyclage permet d'économiser plus de 90 % de l'énergie nécessaire à la production de nouveau métal, réduisant ainsi les coûts de production. Aux États-Unis, deux canettes en aluminium sont recyclées pour trois canettes expédiées dans la région.

- De plus, en avril 2022, Ball Corporation a annoncé son partenariat stratégique avec Recycle Aerosol LLC pour améliorer les taux de recyclage des bombes aérosols en aluminium aux États-Unis. La collaboration augmente le recyclage des bombes aérosols et établit un système en boucle fermée dans lequel les bombes usagées sont recyclées en nouvelles bombes aérosols. Lutilisation daluminium recyclé pour fabriquer des produits en aluminium est très économe en énergie et en carbone.

Aperçu du marché des canettes en aluminium

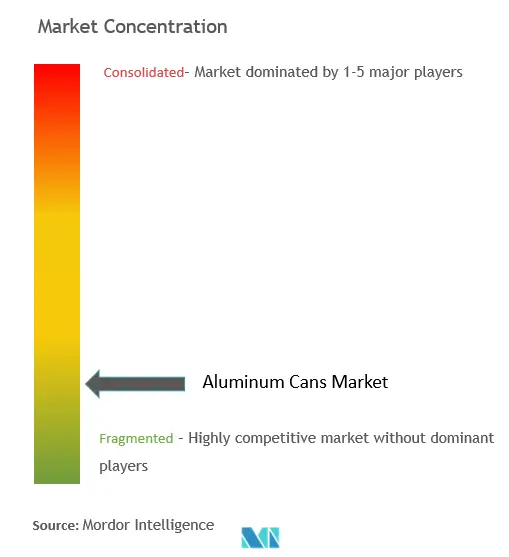

Le marché des canettes en aluminium est très fragmenté, en raison de la présence de divers acteurs industriels mondiaux et locaux. Certains acteurs majeurs sont Ball Corporation, Crown Holdings, Inc, Silgan Holdings Inc, Silgan Holdings Inc et Ardagh Group SA. Les fournisseurs de ce marché participent en fonction du portefeuille de produits, de la différenciation et des prix.

En janvier 2023, CANPACK, un fabricant de solutions d'emballage durables, a rejoint l'Aluminum Recycling Coalition, créée à Dubaï par Emirates Global Aluminum (EGA). CANPACK possède une importante usine de fabrication de canettes en aluminium aux Émirats arabes unis (EAU). Cette alliance, qui rassemble des acteurs clés des secteurs des boissons, des déchets et de l'aluminium des Émirats arabes unis, enseigne aux gens comment réutiliser les pots de boissons usagés de la manière la plus efficace possible afin d'augmenter les taux de recyclage de l'aluminium.

En décembre 2022, Crown Holdings, Inc. a annoncé une collaboration avec Aquarius, une marque de boissons rafraîchissantes produite par Coca-Cola et son studio d'impression et de reprographie dédié, dans le cadre d'une campagne promotionnelle intelligente et engageante en Espagne. En revanche, Aquarius était disponible dans des canettes en aluminium standard de 330 ml. Ce format d'emballage durable a fait progresser une économie circulaire et a contribué à minimiser les matières premières devant provenir de la Terre grâce à sa recyclabilité infinie.

Leaders du marché des canettes en aluminium

-

Ball Corporation

-

Crown Holdings, Inc.

-

Silgan Holdings Inc.

-

CAN-PACK SA

-

Ardagh Group S.A.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des canettes en aluminium

- Octobre 2022 Ball Corporation a annoncé l'expansion de sa gamme de gobelets en aluminium recyclables à l'infini en lançant deux nouvelles tailles plus petites (taille de gobelet de 9 onces et 12 onces). Le gobelet Ball Aluminium disponible pour les clients de la restauration était alors composé à 90 % de contenu recyclé, ce qui en fait le gobelet avec le taux de contenu recyclé le plus élevé de tous les emballages de boissons de sa catégorie.

- Septembre 2022 Crown Holdings, Inc a annoncé que la recherche et le développement (RD) de la société avaient atteint une réduction moyenne mondiale de 4% de nos 12 onces standard. (330 ml) peut peser et les efforts de légèreté ajoutent aux propriétés supérieures du métal en termes de recyclabilité. Les avantages se sont accrus à mesure que le matériel circulait à plusieurs reprises tout au long du processus. Les réductions de poids nous ont permis de produire davantage de canettes avec le même aluminium que celui utilisé auparavant pour les canettes standard. Il comprenait un impact positif sur les émissions de GES grâce aux économies d'énergie dans le cadre de la stratégie de développement durable Vingt millions d'ici 30 visant à améliorer la durabilité et à réduire les émissions de gaz à effet de serre (GES).

Segmentation de lindustrie des canettes en aluminium

Les canettes de boisson en aluminium sont actuellement le matériau demballage le plus durable. Ceux-ci ont un taux de recyclage plus élevé et un contenu recyclé plus élevé que les types demballages concurrents. Les canettes en aluminium sont légères, empilables et solides, ce qui permet aux marques d'emballer et de transporter davantage de produits en utilisant moins de matériaux.

Le marché des canettes en aluminium est segmenté par type (mince, élégant, standard), par industrie de lutilisateur final (boissons, aliments, aérosols) et par géographie (Amérique du Nord (États-Unis, Canada), Europe (Royaume-Uni, Allemagne, France). , Espagne et reste de l'Europe), Asie-Pacifique (Chine, Inde, Japon, Corée du Sud, Thaïlande, reste de l'Asie-Pacifique), Amérique latine (Brésil, Mexique, reste de l'Amérique latine), Moyen-Orient et Afrique (États-Unis Émirats arabes unis, Arabie saoudite, Afrique du Sud et reste du Moyen-Orient et de lAfrique). Les tailles et prévisions du marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Mince |

| Lisse |

| Standard |

| Autres types |

| Boisson |

| Nourriture |

| Aérosol |

| Autres industries d'utilisateurs finaux |

| Amérique du Nord | États-Unis |

| Canada | |

| L'Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Espagne | |

| Le reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Thaïlande | |

| Reste de l'Asie-Pacifique | |

| l'Amérique latine | Brésil |

| Mexique | |

| Reste de l'Amérique latine | |

| Moyen-Orient et Afrique | Emirats Arabes Unis |

| Arabie Saoudite | |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type | Mince | |

| Lisse | ||

| Standard | ||

| Autres types | ||

| Par secteur d'activité de l'utilisateur final | Boisson | |

| Nourriture | ||

| Aérosol | ||

| Autres industries d'utilisateurs finaux | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| L'Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Espagne | ||

| Le reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Thaïlande | ||

| Reste de l'Asie-Pacifique | ||

| l'Amérique latine | Brésil | |

| Mexique | ||

| Reste de l'Amérique latine | ||

| Moyen-Orient et Afrique | Emirats Arabes Unis | |

| Arabie Saoudite | ||

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

FAQ sur les études de marché sur les canettes en aluminium

Quelle est la taille du marché des canettes en aluminium ?

La taille du marché des canettes en aluminium devrait atteindre 51,20 milliards USD en 2024 et croître à un TCAC de 4,53 % pour atteindre 63,90 milliards USD dici 2029.

Quelle est la taille actuelle du marché des canettes en aluminium ?

En 2024, la taille du marché des canettes en aluminium devrait atteindre 51,20 milliards USD.

Qui sont les principaux acteurs du marché des canettes en aluminium ?

Ball Corporation, Crown Holdings, Inc. , Silgan Holdings Inc., CAN-PACK SA, Ardagh Group S.A. sont les principales sociétés opérant sur le marché des canettes en aluminium.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des canettes en aluminium ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des canettes en aluminium ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des canettes en aluminium.

Quelles années couvre ce marché des canettes en aluminium et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des canettes en aluminium était estimée à 48,98 milliards de dollars. Le rapport couvre la taille historique du marché des canettes en aluminium pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des canettes en aluminium pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des canettes en aluminium

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des canettes en aluminium 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des canettes en aluminium comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.