Taille du marché du pétrole et du gaz en Algérie

| Période d'étude | 2020 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

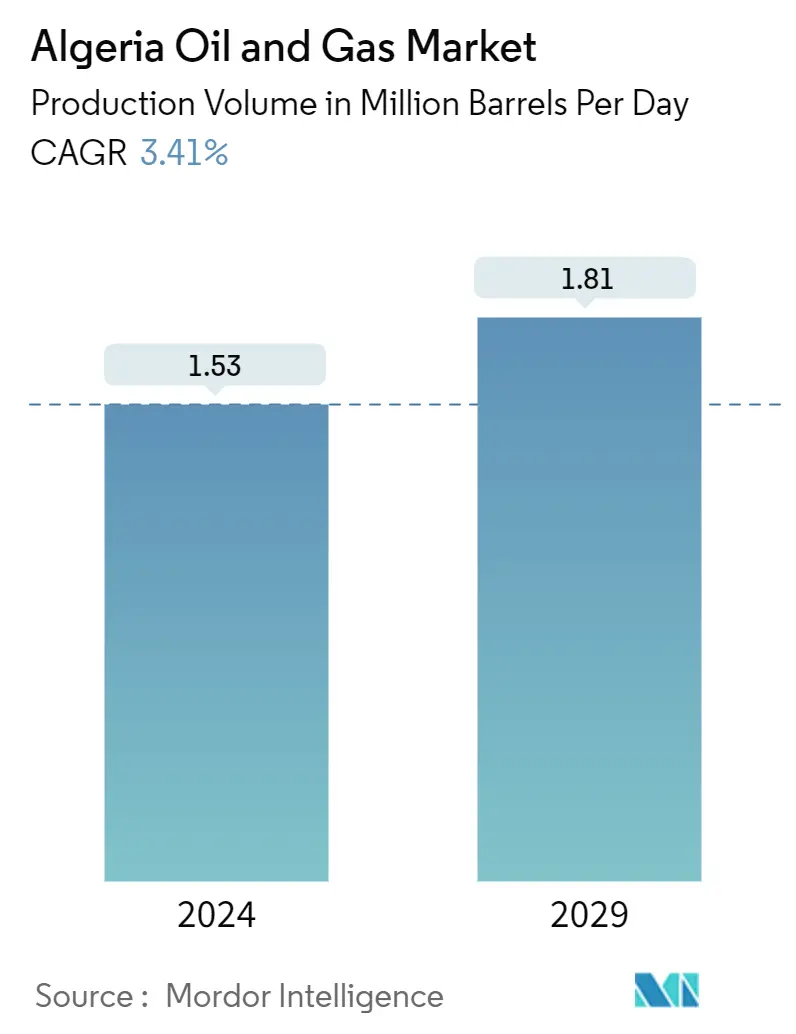

| Volume du Marché (2024) | 1.53 millions de barils par jour |

| Volume du Marché (2029) | 1.81 millions de barils par jour |

| TCAC(2024 - 2029) | 3.41 % |

| Concentration du marché | Moyen |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché du pétrole et du gaz en Algérie

La taille du marché algérien du pétrole et du gaz en termes de volume de production devrait passer de 1,53 million de barils par jour en 2024 à 1,81 million de barils par jour dici 2029, avec un TCAC de 3,41 % au cours de la période de prévision (2024-2029).

- À moyen terme, des facteurs tels que laugmentation des investissements pétroliers et gaziers, laugmentation de la capacité de raffinage et les plans visant à améliorer la production pétrolière devraient accroître la croissance du marché pétrolier et gazier algérien.

- Dun autre côté, le manque dinvestissements de la part du gouvernement en raison de dépenses intérieures élevées devrait restreindre le marché.

- Néanmoins, des changements majeurs dans la législation concernant lindustrie pétrolière et gazière devraient inciter les entreprises multinationales et locales à devenir plus compétitives et à accroître la croissance du marché. Le secteur en amont constitue le segment le plus important de lindustrie pétrolière et gazière algérienne, susceptible de dominer le marché.

Tendances du marché du pétrole et du gaz en Algérie

Le secteur en amont dominera le marché

- L'Algérie se classe au dixième rang des pays possédant les plus grandes réserves prouvées de gaz naturel, au quatrième rang des exportateurs de gaz et au troisième rang des réserves inexploitées de gaz de schiste en 2023. De même, le pays se classe au seizième rang pour avoir les plus grandes réserves prouvées de pétrole, qui exportent près de soixante pour cent. de la production mondiale à l'horizon 2023. Selon Sonatrach, la compagnie pétrolière nationale, environ les deux tiers de la superficie du pays restent inexplorés, ce qui témoigne de l'immense potentiel de développement du marché pétrolier et gazier dans son ensemble dans les années à venir.

- En 2022, Sontrach et Eni ont déclaré un volume considérable de découvertes pétrolières et gazières sur la concession de Zemlet el Arbi, estimée à environ 140 millions de barils de pétrole. Avec cette découverte, Eni et Sonatrach poursuivent leur stratégie d'exploration axée sur les champs et les infrastructures, bénéficiant ainsi au développement du segment amont et à la croissance globale du marché pétrolier et gazier algérien.

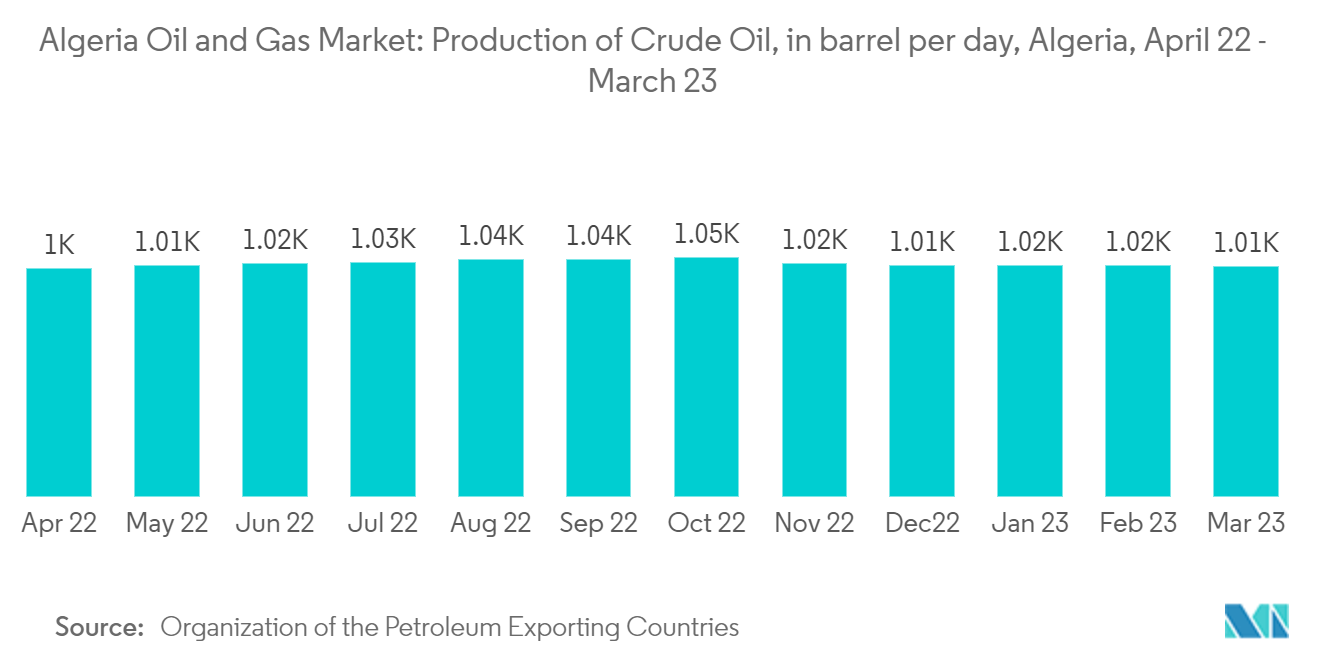

- Selon l'Organisation des pays exportateurs de pétrole, en mars 2023, la production de pétrole brut du pays était de 1 013 000 barils par jour, ce qui était un peu faible par rapport à la production du mois précédent de 1 017 000 barils par jour. Avec l'augmentation des activités d'exploration dans le secteur en amont, la production de pétrole brut et de gaz devrait augmenter au cours de la période de prévision.

- De plus, en avril 2023, la société énergétique publique algérienne Sonatrach a signalé six nouvelles découvertes de pétrole. Deux puits ont été découverts à Amguid, dans le centre-est de l'Algérie, l'un produisant plus de 5 599 barils de pétrole brut et plus de 170 000 mètres cubes de gaz par jour.

- Par conséquent, le secteur en amont devrait dominer le marché en raison de l'augmentation de la consommation de pétrole et de gaz et des changements dans la réglementation du régime fiscal du pays.

Augmentation des investissements pétroliers et gaziers pour stimuler le marché

- L'Algérie possède les dixièmes plus grandes réserves prouvées de gaz naturel au monde, le quatrième exportateur de gaz et les troisièmes nouvelles ressources de gaz de schiste. Elle possède également les quinzièmes plus grandes réserves prouvées de pétrole et exporte environ 60 % de sa production.

- Sonatrach et ses filiales dominent l'industrie pétrolière et gazière algérienne. Ils contrôlent environ 80 % de la production algérienne d'hydrocarbures, les compagnies pétrolières internationales ( IOC ) en représentant 20 %. Comme le pays dispose de réserves prouvées de gaz naturel, les investissements devraient augmenter dans la période à venir pour explorer de nouveaux pétroles.

- En janvier 2022, Sonatrach, la société pétrolière et gazière publique algérienne, a annoncé son intention d'investir 40 milliards de dollars au cours des trois prochaines années dans l'exploration, la production, le raffinage, l'exploration et l'extraction du pétrole. La société devrait investir davantage dans le secteur pétrolier et gazier du pays au cours de la période de prévision.

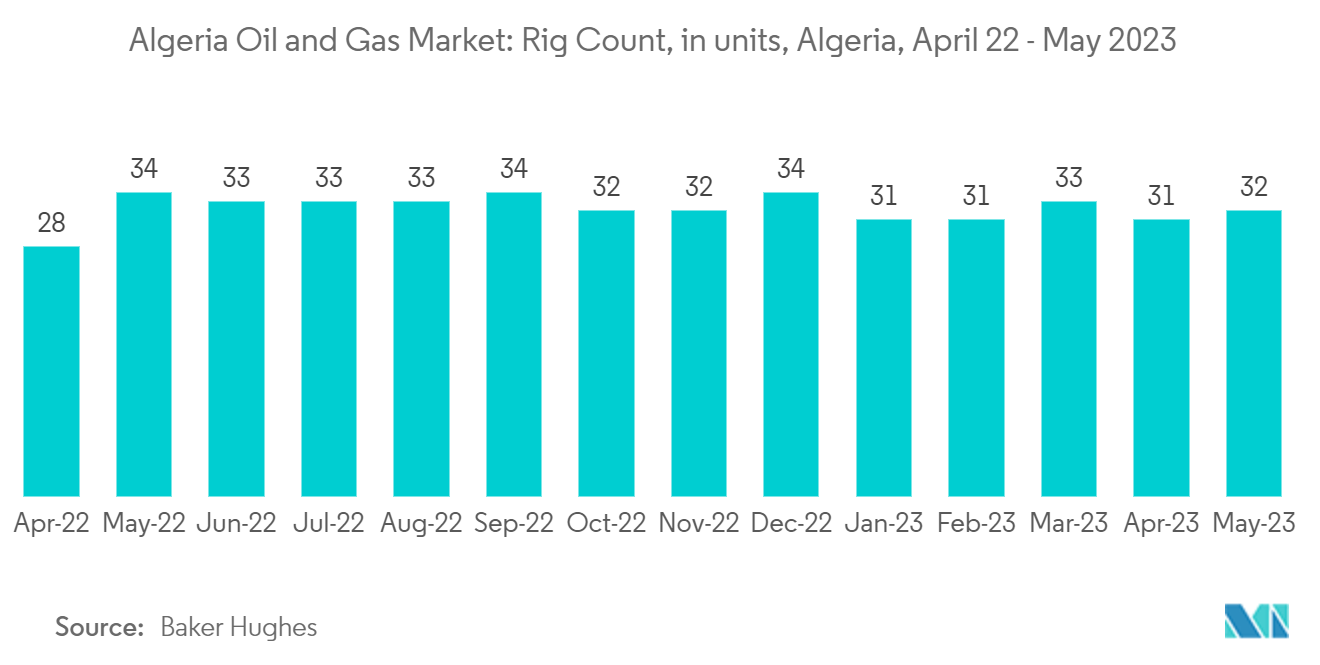

- Selon le décompte des plates-formes Baker Hughes, en mai 2023, le total des plates-formes actives en Algérie représentait 32 unités, ce qui devrait augmenter avec l'augmentation des investissements dans l'exploration pétrolière et gazière.

- Par conséquent, une augmentation des investissements dans lindustrie devrait stimuler le marché pétrolier et gazier algérien, car la capacité de production et de raffinage de pétrole et de gaz devrait encore croître.

Aperçu de l'industrie pétrolière et gazière en Algérie

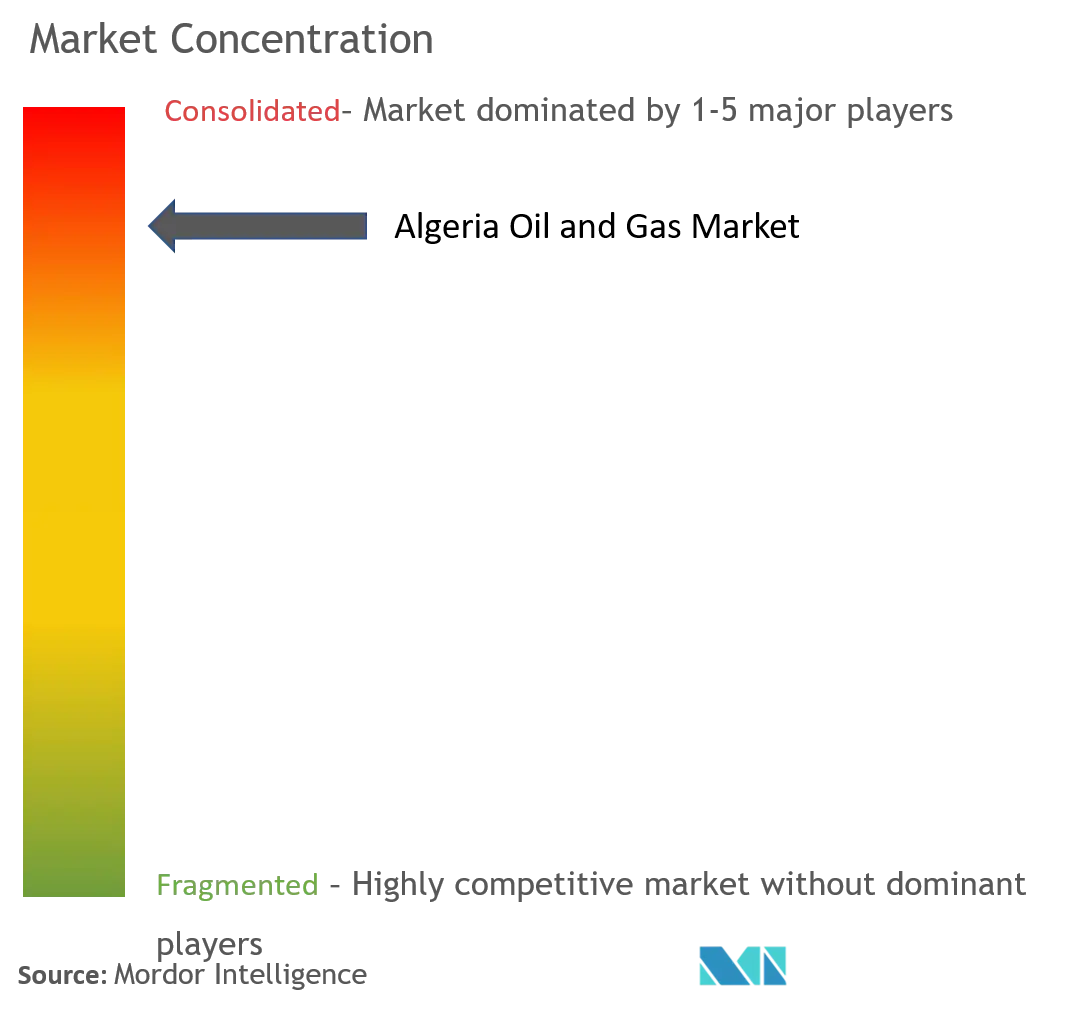

Le marché algérien du pétrole et du gaz est semi-consolidé. Certains des principaux acteurs du marché (sans ordre particulier) comprennent Eni SpA, Sonatrach SpA, China National Petroleum Corporation, Equinor ASA et BP Plc.

Leaders du marché du pétrole et du gaz en Algérie

-

Eni S.p.A.

-

Sonatrach S.p.A.

-

China National Petroleum Corporation

-

Equinor ASA

-

BP Plc

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché pétrolier et gazier en Algérie

- Juillet 2022 Eni et la compagnie pétrolière nationale algérienne Sonatrach ont annoncé avoir découvert d'importants gisements de pétrole et de gaz dans la concession Sif Fatima II, dans le bassin nord de Berkine, dans le désert algérien. Le puits d'exploration Rhourde Oulad Djemaa Ouest-1 (RODW-1), le troisième des cinq forés dans la concession par Eni et Sonatrach, fait partie d'un effort plus important visant à faire progresser l'activité en amont dans ce pays d'Afrique du Nord.

- Juillet 2022 Le contrat de partage de production (PSC) a été signé par Eni et TotalEnergies avec la compagnie pétrolière nationale algérienne SONATRACH, et la société d'exploration américaine Oxy devrait aider le pays d'Afrique du Nord à relever certains des défis critiques qui entravent son marché des hydrocarbures. croissance.

Rapport sur le marché du pétrole et du gaz en Algérie - Table des matières

1. INTRODUCTION

1.1 Portée de l'étude

1.2 Définition du marché

1.3 Hypothèses de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. APERÇU DU MARCHÉ

4.1 Introduction

4.2 Production et prévisions de gaz naturel, jusqu’en 2028

4.3 Production pétrolière et prévisions, jusqu’en 2028

4.4 Tendances et développements récents

4.5 Politiques et réglementations gouvernementales

4.6 Dynamique du marché

4.6.1 Conducteurs

4.6.1.1 Augmentation des investissements pétroliers et gaziers

4.6.1.2 Augmentation de la capacité de raffinage et plans visant à améliorer la production pétrolière

4.6.2 Retenue

4.6.2.1 Le manque d'investissements du gouvernement en raison des dépenses intérieures élevées

4.7 Analyse de la chaîne d'approvisionnement

4.8 Analyse PESTLE

5. SEGMENTATION DU MARCHÉ

5.1 Secteur

5.1.1 En amont

5.1.2 Milieu du secteur

5.1.3 En aval

6. PAYSAGE CONCURRENTIEL

6.1 Fusions et acquisitions, coentreprises, collaborations et accords

6.2 Stratégies adoptées par les principaux acteurs

6.3 Profils d'entreprise

6.3.1 Eni S.p.A.

6.3.2 Sonatrach S.p.A.

6.3.3 China National Petroleum Corporation

6.3.4 Equinor ASA

6.3.5 BP Plc

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

7.1 Changements majeurs dans la législation concernant l’industrie pétrolière et gazière

Segmentation de lindustrie pétrolière et gazière en Algérie

Le marché du pétrole et du gaz est lun des secteurs importants, toutes industries confondues, qui jouent un rôle essentiel dans le développement de léconomie mondiale. Le secteur pétrolier et gazier est une chaîne de valeur complète composée de segments en amont, intermédiaire et en aval. Le segment amont supervise l'exploration et la production d'hydrocarbures, tandis que le segment intermédiaire a des activités de transport et de stockage. Le secteur aval comprend les activités de raffinage et de distribution.

Le marché algérien du pétrole et du gaz est segmenté par secteur. Par secteur, le marché est segmenté en amont, intermédiaire et aval. Le rapport propose également des prévisions sur la taille du marché et la demande pour le segment en fonction du volume de production.

| Secteur | ||

| ||

| ||

|

FAQ sur les études de marché sur le pétrole et le gaz en Algérie

Quelle est la taille du marché pétrolier et gazier algérien ?

La taille du marché algérien du pétrole et du gaz devrait atteindre 1,53 million de barils par jour en 2024 et croître à un TCAC de 3,41% pour atteindre 1,81 million de barils par jour d'ici 2029.

Quelle est la taille actuelle du marché du pétrole et du gaz en Algérie ?

En 2024, la taille du marché algérien du pétrole et du gaz devrait atteindre 1,53 million de barils par jour.

Quels sont les principaux acteurs du marché pétrolier et gazier algérien ?

Eni S.p.A., Sonatrach S.p.A., China National Petroleum Corporation, Equinor ASA, BP Plc sont les principales sociétés opérant sur le marché pétrolier et gazier algérien.

Rapport sur l'industrie pétrolière et gazière en Algérie

Statistiques sur la part de marché du pétrole et du gaz en Algérie 2024, la taille et le taux de croissance des revenus, créées par Mordor Intelligence™ Industry Reports. Lanalyse du pétrole et du gaz en Algérie comprend des perspectives de prévision du marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.