Taille et part du marché des systèmes de manutention des bagages d'aéroport

Analyse du marché des systèmes de manutention des bagages d'aéroport par Mordor Intelligence

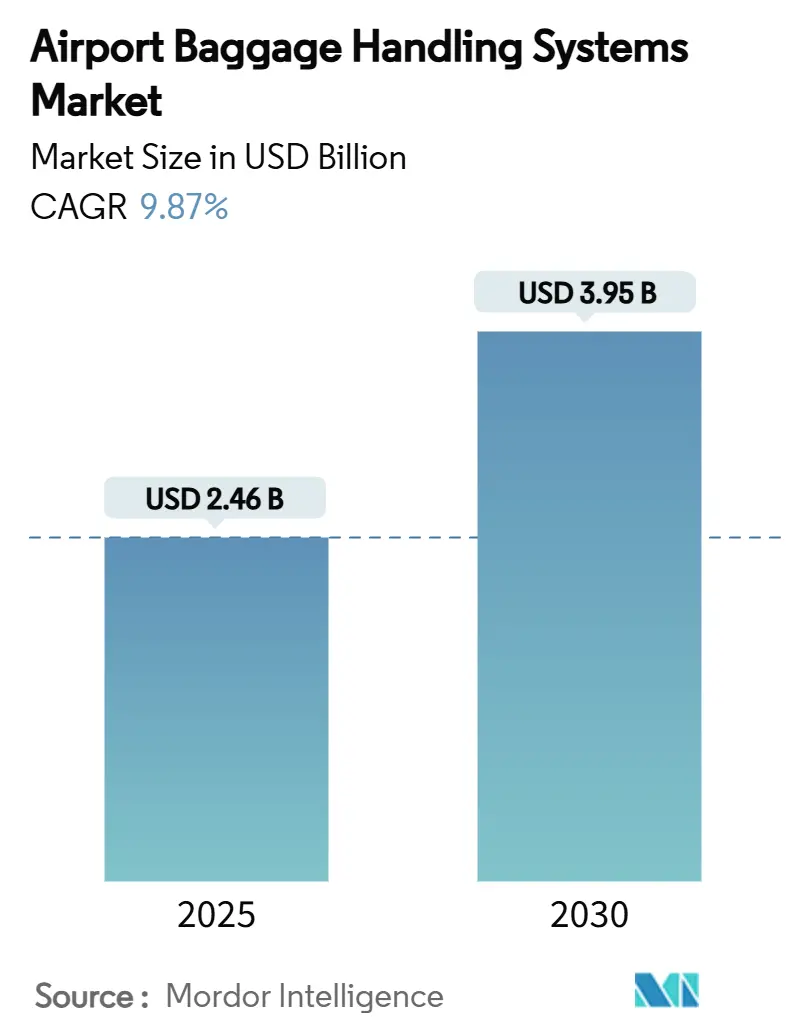

Le marché des systèmes de manutention des bagages d'aéroport est valorisé à 2,46 milliards USD en 2025 et devrait atteindre une taille de marché de 3,95 milliards USD en 2030, se traduisant par un TCAC robuste de 9,87 %. La croissance s'appuie sur la reprise du trafic passagers du secteur aéronautique, les pipelines constants d'expansion de capacité, et le passage des aéroports vers l'automatisation pour se prémunir contre les pénuries de main-d'œuvre et la hausse des coûts de conformité sécuritaire. Les modernisations de systèmes à mi-vie, la maintenance prédictive pilotée par le jumeau numérique, et le suivi basé sur la vision par ordinateur redéfinissent les priorités d'approvisionnement à travers tous les niveaux du marché des systèmes de manutention des bagages d'aéroport. Les fournisseurs capables de combiner la fiabilité des convoyeurs avec des analyses basées sur l'IA commandent désormais des primes de prix, tandis que la préparation à la cybersécurité est passée d'une préoccupation de back-office à un critère d'approvisionnement au niveau du conseil d'administration après que les régulateurs ont resserré les délais de signalement d'incidents. De plus en plus, les projets d'investissement regroupent des systèmes hybrides, des moteurs économes en énergie, et des modules de désinfection UV-C pour satisfaire les objectifs de durabilité et les directives de santé publique.

Points clés du rapport

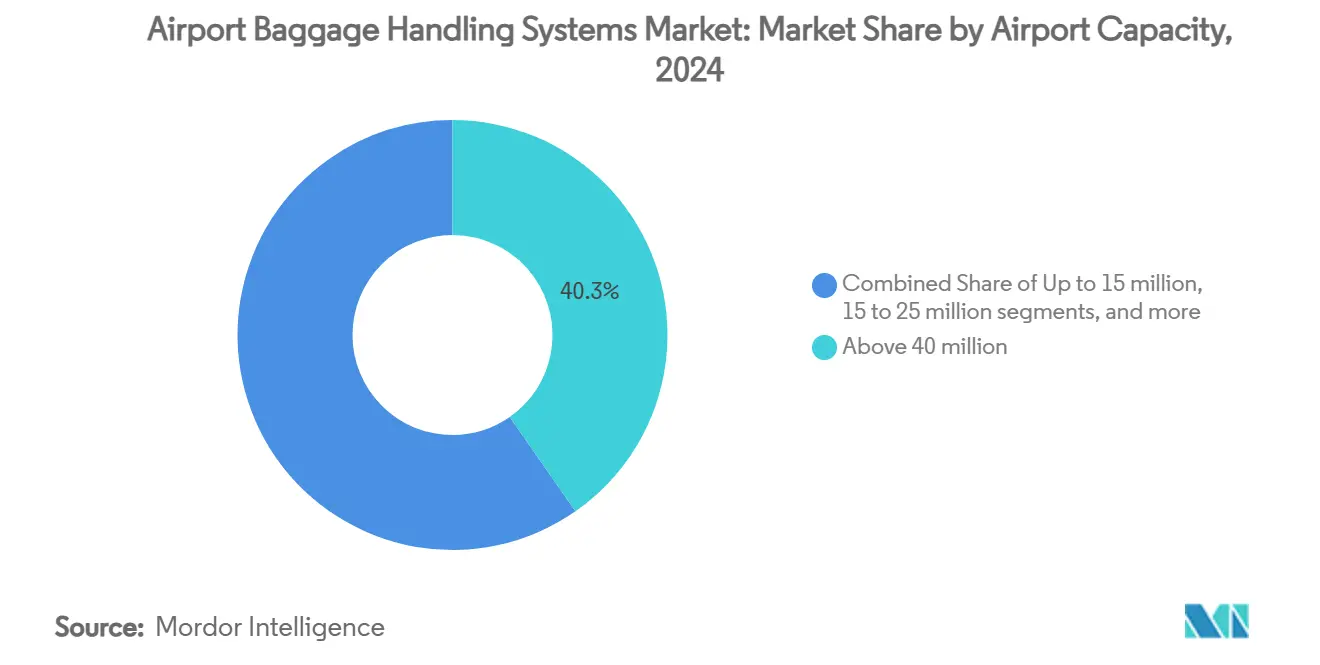

- Par capacité d'aéroport, les hubs gérant plus de 40 millions de passagers ont capturé 40,31 % de la part de marché des systèmes de manutention des bagages d'aéroport en 2024 et s'étendent à un TCAC de 10,41 % jusqu'en 2030.

- Par solution, les plateformes d'enregistrement et de billetterie ont détenu 31,56 % du marché des systèmes de manutention des bagages d'aéroport en 2024, tandis que les solutions de suivi et traçabilité devraient afficher un TCAC de 11,20 % entre 2025 et 2030.

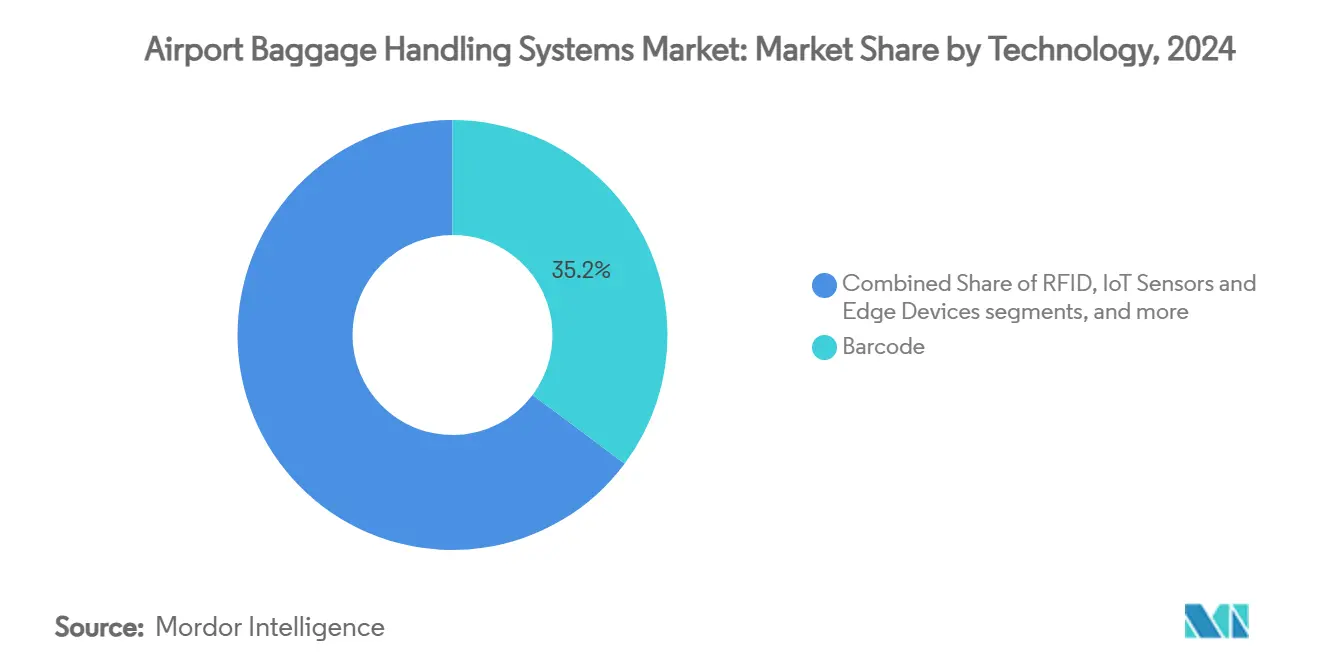

- Par technologie, les codes-barres ont conservé 35,22 % du marché des systèmes de manutention des bagages d'aéroport en 2024 ; les logiciels d'IA et d'apprentissage automatique devraient croître à un TCAC de 12,05 % jusqu'en 2030.

- Par type de système, les architectures de tapis roulants ont contrôlé 43,27 % de la taille du marché des systèmes de manutention des bagages d'aéroport en 2024, tandis que les systèmes hybrides devraient augmenter à un TCAC de 10,28 % jusqu'en 2030.

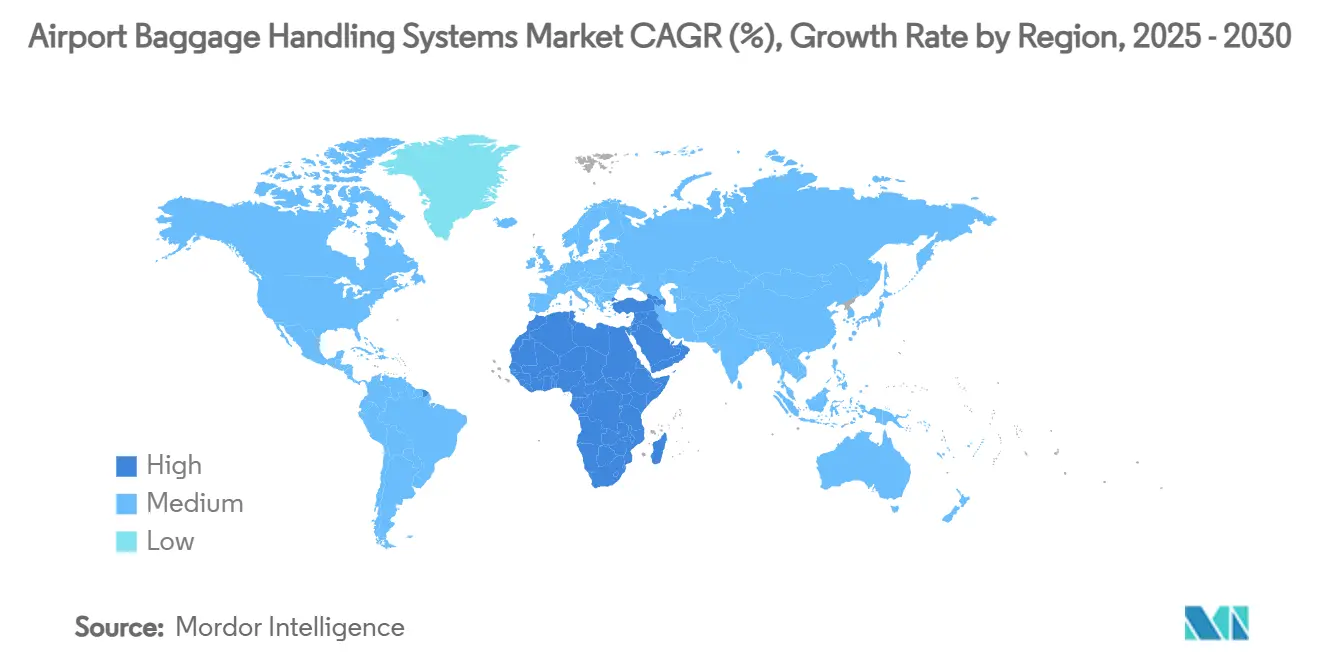

- Par région, l'Amérique du Nord a mené avec 32,22 % de part de revenus du marché des systèmes de manutention des bagages d'aéroport en 2024. En revanche, la région du Moyen-Orient et de l'Afrique progressera à un TCAC de 11,15 % jusqu'en 2030.

Tendances et insights du marché mondial des systèmes de manutention des bagages d'aéroport

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Volumes passagers mondiaux en hausse | +2.1% | Mondial (focus APAC et Moyen-Orient) | Moyen terme (2-4 ans) |

| Programmes d'expansion de capacité aéroportuaire | +1.8% | Amérique du Nord, Europe, Moyen-Orient | Long terme (≥ 4 ans) |

| Passage vers le suivi RFID intégré | +1.5% | Mondial, mené par l'Amérique du Nord et l'Europe | Court terme (≤ 2 ans) |

| Demande d'automatisation de bout en bout | +1.7% | Mondial, aéroports premium | Moyen terme (2-4 ans) |

| Stockage précoce des bagages (EBS) comme levier de revenus | +0.9% | Aéroports premium d'Europe et d'Amérique du Nord | Court terme (≤ 2 ans) |

| Modernisations de désinfection induites par la pandémie | +0.7% | Mondial, avec mandats en Asie-Pacifique | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Volumes passagers mondiaux en hausse

Le trafic passagers a already dépassé les prévisions pré-pandémiques, exerçant une pression aiguë sur l'infrastructure bagagère des aéroports hubs qui dominent le marché des systèmes de manutention des bagages d'aéroport. L'Airports Council International projette que les volumes doubleront d'ici 2040, une perspective qui accélère les cycles de remplacement d'équipement et stimule l'intérêt pour des aménagements modulaires extensibles.[1]Airports Council International, "ACI World Traffic Forecast 2025," aci.aero Les méga-hubs traitant plus de 40 millions de voyageurs ajoutent des modules de stockage précoce des bagages et des trieurs à base de bacs pour maintenir le débit pendant les vagues de pointe. Bien que la mauvaise manipulation des bagages soit tombée à 6,9 pour 1 000 passagers en 2023, chaque sac mal acheminé coûte encore 100-200 USD aux compagnies aériennes en compensation et frais de réacheminement, poussant les aéroports à investir dans des analyses de causes profondes basées sur l'IA. Les opérateurs nord-américains ont alloué des budgets de modernisation représentant 75 % de leurs dépenses pré-pandémiques sur les cinq prochaines années, soulignant le plancher de demande à long terme pour le marché des systèmes de manutention des bagages d'aéroport.

Programmes d'expansion de capacité aéroportuaire

Des projets phares tels que l'expansion de l'aéroport international Al Maktoum à 35 milliards USD, conçue pour 260 millions de passagers annuels, illustrent l'échelle à laquelle les systèmes bagagères de nouvelle génération sont spécifiés. Les pairs européens suivent le mouvement ; le programme de 6 milliards EUR (8,13 milliards USD) de Schiphol modernise ses sous-sols bagagères tout en intégrant des améliorations de contrôle climatique qui améliorent les conditions de travail ergonomiques. Les aéroports nord-américains de Salt Lake City à Seattle-Tacoma superposent des technologies de moteurs alignées LEED dans de nouvelles lignes pour réduire la consommation d'électricité jusqu'à 25 % sur les cycles de charge légère. Ces projets créent des flux de revenus de marché secondaire à long terme pour les capteurs de modernisation, les licences de logiciels de contrôle, et les audits de cybersécurité au sein du marché des systèmes de manutention des bagages d'aéroport.

Passage vers le suivi RFID intégré

Les déploiements RFID atteignent désormais des niveaux de précision de scan de 99,98 %, transformant la manutention des bagages d'une tâche de convoyeur linéaire en un flux logistique riche en données. Le déploiement mondial de Delta a démontré que les coûts d'étiquettes tombent en dessous de 0,10 USD en volume, basculant les calculs de ROI en faveur d'une adoption à l'échelle du système. Le lac de données généré par la RFID est l'ensemble d'entraînement pour les algorithmes de maintenance prédictive qui peuvent réduire les temps d'arrêt non planifiés des trieurs de 90 %. SITA et IDEMIA pilotent déjà une correspondance d'identification basée sur caméra qui supprime le besoin de toute étiquette, tissant la reconnaissance d'objets biométriques dans le tissu IoT aéroportuaire plus large. Les aéroports en Inde et dans le Golfe superposent des nœuds LoRaWAN sur leurs boucles bagagères, créant des réseaux de télémétrie denses qui surveillent les flottes de chariots, contribuant à 30-40 % d'économies directes sur les pertes d'actifs.[2]Impinj Inc., "RFID in Aviation Case Studies," impinj.com

Demande d'automatisation de bout en bout

Les pénuries chroniques de main-d'œuvre et l'escalade des planchers salariaux contraignent les aéroports à éliminer les points de contact manuels le long du parcours des bagages. Le système à base de bacs d'Orlando International traite 2 800 sacs par heure avec des lectures RFID en point unique qui se synchronisent directement aux systèmes de contrôle de départ des compagnies aériennes. À Cincinnati, des tracteurs autonomes équipés de bras robotiques s'arriment automatiquement aux soutes d'aéronefs, soulevant les dispositifs de charge unitaire sans équipes au sol et augmentant la capacité des chariots de 30 %. La reconnaissance d'image assistée par IA récupère les codes-barres corrompus en moins de deux secondes, réduisant les temps d'attente du premier sac de trois minutes et diminuant les risques de cascade de retards. La hausse de productivité résultante renforce l'élan d'approvisionnement à travers le marché des systèmes de manutention des bagages d'aéroport.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Capex élevé et longs cycles de ROI | −1.9% | Mondial, prononcé dans les marchés émergents | Long terme (≥4 ans) |

| IT héritée et lacunes d'interopérabilité | −1.4% | Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Résistance à l'automatisation des syndicats aéroportuaires | −0.8% | Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Coûts de conformité cybersécurité (EU NIS2/FAA AD) | −1.1% | Europe et Amérique du Nord | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Capex élevé et longs cycles de ROI

Les projets bagagères complets dépassent régulièrement les budgets initiaux. L'optimisation de Seattle-Tacoma a sauté de 320 millions USD à 540 millions USD avant la mise en service, un récit d'avertissement pour les aéroports de niveau intermédiaire évaluant des portées similaires. Les longues périodes de récupération de 10-15 ans s'opposent aux périodes de concession pour les terminaux privatisés, forçant les opérateurs à titriser les flux de frais d'utilisateur ou à exploiter des structures d'obligations vertes. L'Airports Council International recommande maintenant que les comités financiers testent les ROI sous stress à des taux d'obstacle 150 points de base au-dessus des rendements souverains, mais les petits opérateurs trouvent encore difficile la couverture du service de la dette.

IT héritée et lacunes d'interopérabilité

Les compagnies aériennes dépensent 1 milliard USD annuellement sur la messagerie Type B qui précède les API REST modernes, rendant obligatoires les passerelles d'interface pour les nouveaux déploiements de systèmes. Le fonctionnement parallèle des anciennes et nouvelles piles gonfle les coûts d'intégration, parfois de 25 % du budget matériel original. Les Académies nationales américaines notent que l'OPEX de cycle de vie peut doubler lorsque des correctifs middleware émergent après la passation, effaçant les économies promises par l'automatisation. Les aéroports qui sont sous budget pour l'intégration risquent des déficits de capacité qui suppriment les objectifs de taux opérationnels et érodent les scores d'expérience utilisateur.

Analyse des segments

Par capacité d'aéroport : Les méga-hubs stimulent l'innovation

Les hubs passagers dépassant 40 millions de voyageurs annuels ont contrôlé 40,31 % de la part de marché des systèmes de manutention des bagages d'aéroport en 2024.[3]Gulf News Desk, "Dubai Mega-Hub Expansion Details," gulfnews.com Ces méga-installations ont également affiché un TCAC de 10,41 %, ancrant la courbe de croissance de la taille du marché des systèmes de manutention des bagages d'aéroport sur 2025-2030. Leurs budgets soutiennent les systèmes de transporteurs individuels, la robotique, et les suites de contrôle basées sur l'IA que les petits aéroports adoptent souvent seulement après deux cycles technologiques. Le plan directeur Al Maktoum de Dubaï montre comment les convoyeurs intelligents intégrés et les tableaux de bord de maintenance prédictive s'intègrent avec les plans maîtres jumeaux numériques pour sécuriser l'avenir contre les poussées de demande.

Les aéroports de niveau intermédiaire dans la tranche 25-40 millions comblent le fossé d'innovation en échelonnant les améliorations, en commençant par les zones de stockage précoce des bagages qui soulagent la pression de charge de pointe. Les installations desservant 15-25 millions de passagers standardisent sur des convoyeurs modulaires et des passerelles RFID pour augmenter la précision sans reconstructions complètes des sous-sols. Les petits aéroports en dessous de 15 millions de passagers s'appuient sur des dispositifs libre-service d'usage partagé pour réduire le capex et étendre progressivement les empreintes d'automatisation. Alors que les prix des fournisseurs baissent, la technologie précédemment confinée aux méga-hubs s'écoule en aval, élevant les attentes de base à travers chaque nœud du marché des systèmes de manutention des bagages d'aéroport.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par solution : Les systèmes d'enregistrement mènent, le suivi accélère

Les solutions d'enregistrement et de billetterie ont représenté 31,56 % du marché des systèmes de manutention des bagages d'aéroport en 2024, reflétant leur ubiquité à chaque étape d'entrée de terminal. Pourtant, les solutions de suivi et traçabilité sont sur un TCAC plus rapide de 11,20 %, soulignant le pivot de la direction de l'automatisation transactionnelle vers le support de décision centré sur les données. Les compagnies aériennes quantifient les économies de coûts de mauvaise manipulation jusqu'à 3 USD par passager une fois que la visibilité de bout en bout devient une pratique standard, incitant les aéroports à intégrer des tapis RFID sous les tapis de réclamation et les points de remise.

Les modules de contrôle de sécurité conservent la priorité d'approvisionnement partout où les régulateurs révisent les seuils de détection. La TSA seule alloue 250 millions USD par an pour les détecteurs d'explosifs de nouvelle génération qui doivent s'articuler parfaitement avec la logique de convoyeur et le logiciel de contrôle de supervision. Les plateformes de stockage précoce des bagages monétisent le temps de séjour en offrant aux compagnies aériennes la flexibilité d'accepter les bagages des heures à l'avance et même de créer des services de ramassage de détail qui ajoutent des revenus non aéronautiques. L'effet convergent maintient l'expansion de la taille du marché des systèmes de manutention des bagages d'aéroport à travers plusieurs leviers de revenus, pas seulement la croissance du trafic piéton.

Par technologie : L'IA perturbe la dominance des codes-barres

Les codes-barres détiennent encore 35,22 % du marché des systèmes de manutention des bagages d'aéroport en 2024, témoignage d'une infrastructure enracinée et de normes mondiales pour les étiquettes au format IATA. Néanmoins, les modules pilotés par l'IA sprintent à un TCAC de 12,05 %, se nourrissant de la densité croissante de capteurs et du calcul graphique moins cher en périphérie. Le moteur de vision par ordinateur d'IDEMIA fait maintenant correspondre les sacs aux documents de voyage sans étiquette, réduisant les taux de lecture affaissés dans les environnements tropicaux humides.[4]Transportation Security Administration, "Checked-Baggage Technology Investment Plan," tsa.gov

La RFID ancre l'épine dorsale des capteurs, respectant la conformité à la Résolution 753 de l'IATA tout en cousant la télémétrie de sacs en direct dans les applications des compagnies aériennes. Les passerelles IoT agrègent les lectures de vibration, de courant moteur, et de température, permettant aux réseaux de neurones de signaler les précurseurs de défaillance des heures avant les seuils conventionnels. La robotique continue de s'infiltrer depuis la rampe de fret avec des chariots autonomes qui naviguent sur des tabliers de trafic mixte, apportant une cohorte de fournisseurs entièrement nouvelle dans le marché des systèmes de manutention des bagages d'aéroport.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de système : Les solutions hybrides défient la suprématie des convoyeurs

Les lignes de convoyeurs ont contrôlé 43,27 % de la taille du marché des systèmes de manutention des bagages d'aéroport en 2024 parce qu'elles restent la spécification par défaut pour les modernisations de terrain brun. Pourtant, les aménagements hybrides-où les transporteurs individuels, les véhicules codés par destination, et le stockage automatisé se mélangent-croissent à 10,28 % TCAC alors que les planificateurs valorisent la flexibilité spatiale. Le terminal d'Orlando International déploie des bacs qui permettent le réacheminement en temps réel sur les pics de poussée sans arrêter la ceinture, un avantage que les convoyeurs en boucle classiques ne peuvent égaler.

Les trieurs à courroie transversale et les plateaux inclinables satisfont les hubs à très haut débit gérant le trafic de transfert long-courrier. Les analyses de périphérie calibrent maintenant les vitesses moteur aux charges de densité, réduisant l'usage énergétique jusqu'à 15 % dans les fenêtres hors pointe et améliorant les scores d'émissions Scope 2. Les migrations hybrides sécurisent aussi l'avenir des couches de cybersécurité en segmentant les réseaux de technologie opérationnelle, rétrécissant la surface d'attaque que les régulateurs scrutent maintenant.

Analyse géographique

L'Amérique du Nord conserve l'avance sur le marché des systèmes de manutention des bagages d'aéroport avec 32,22 % de part, soutenue par des mandats de modernisation tels que le programme annuel de 250 millions USD de mise à niveau de contrôle de la TSA qui alimente les carnets de commandes des fabricants de convoyeurs. Pourtant, l'infrastructure héritée complique l'expansion parce que les modernisations doivent s'insérer dans des sous-sols encombrés sans interrompre les opérations, élevant les calendriers d'installation et les dépenses d'intégration. Le Canada et le Mexique fournissent une croissance incrémentale, mais les États-Unis restent le pivot en raison de la dominance du réseau hub-and-spoke et de la législation de durabilité en maturation.

Le Moyen-Orient et l'Afrique ont livré le TCAC le plus rapide de 11,15 %, propulsés par les méga-projets du Golfe qui visent un débit passager dépassant de nombreux États européens combinés. L'expansion Al Maktoum de Dubaï illustre comment les planificateurs régionaux contournent les étapes technologiques intermédiaires, installant robotique, tableaux de bord IA, et modules de désinfection sans contact dans les constructions de première phase. Les passerelles africaines comme Le Cap ont mis en file des budgets de modernisation dépassant 1 milliard USD, bien que les cycles de financement puissent décaler les calendriers de mise en œuvre. Les hausses fortes de volume de fret se traduisent aussi en plus de solutions intégrées de manutention bagages-et-fret, élargissant l'empreinte du marché des systèmes de manutention des bagages d'aéroport au-delà des applications purement passagers.

L'Europe et l'Asie-Pacifique forment une avant-garde technologique où les contraintes de terrain brun rencontrent des objectifs carbone stricts. Le plan de 6 milliards EUR (7,07 milliards USD) de Schiphol reconstruit tout son sous-sol bagagère pour livrer des espaces de travail ergonomiques et des halls de convoyeurs stables climatiquement qui minimisent les défaillances moteur liées à la chaleur. Les hubs asiatiques d'Hyderabad à Jakarta opèrent comme avant-postes de fabrication pour les fournisseurs mondiaux ; la nouvelle usine indienne de Daifuku quadruple la capacité de production, réduisant les délais de livraison pour les clients régionaux. L'Amérique du Sud reste plus petite en dépense absolue mais démontre un élan de rattrapage alors que les transporteurs relancent les réseaux et les aéroports exploitent le financement de banques multilatérales pour désrisquer les améliorations de terrain vert.

Paysage concurrentiel

L'activité d'acquisition redessine la carte des fournisseurs. L'acquisition de Siemens Logistics par Vanderlande en 2024 a formé une puissance capable de desservir plus de 600 aéroports et de déplacer 4 millions de sacs quotidiennement, renforçant l'effet de levier combiné après-vente.[5]Vanderlande Industries BV, "Completion of Siemens Logistics Acquisition," vanderlande.com L'intérêt du capital-investissement a grimpé quand Ardian a acheté une participation de contrôle dans Alstef Group, signalant la confiance dans les flux de trésorerie à long terme des contrats de maintenance soutenus par concession. Ces mouvements indiquent que l'échelle et l'étendue verticale dictent de plus en plus la part de portefeuille dans le marché des systèmes de manutention des bagages d'aéroport.

La différenciation technologique affûte les avantages concurrentiels. SITA s'associe avec IDEMIA pour déployer une identification par caméra uniquement qui contourne les coûts RFID et double la fiabilité de lecture dans les halls de réclamation encombrés. Les plateformes de maintenance prédictive d'origine Siemens déploient l'IA de périphérie qui interprète les harmoniques de courant moteur pour prévenir les défauts de boîte de vitesses des jours à l'avance, une proposition de valeur déplaçant les évaluations d'offres du capex initial vers la disponibilité assurée du cycle de vie.

Les spécialistes plus petits prospèrent en se concentrant sur des niches-désinfection UV-C de plateaux, flottes de chariots autonomes, ou modernisations de capteurs récupérant l'énergie-que les intégrateurs de niveau un intègrent via des API ouvertes plutôt que de développer en interne. Les aéroports contractent des consortiums mixtes pour couvrir le risque de chaîne d'approvisionnement et accélérer l'innovation. L'écosystème résultant mélange intégrateurs poids lourds, firmes tech de niche, et fournisseurs de services IT de compagnies aériennes, soutenant un marché des systèmes de manutention des bagages d'aéroport dynamique mais de plus en plus concentré.

Leaders de l'industrie des systèmes de manutention des bagages d'aéroport

-

Vanderlande Industries BV

-

Siemens AG

-

Alstef Group

-

Leonardo S.p.A

-

Daifuku Co. Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Daifuku a ouvert une nouvelle installation de fabrication à Hyderabad, Inde, quadruplant l'espace de production pour les systèmes de manutention des bagages d'aéroport.

- Décembre 2024 : IDEMIA et SITA ont élargi leur partenariat pour déployer mondialement l'identification des bagages par vision par ordinateur ALIX.

- Août 2024 : L'aéroport de Schiphol a lancé une modernisation de 6 milliards EUR (7,07 milliards USD), incluant une reconstruction complète du sous-sol bagagère.

- Janvier 2024 : L'aéroport de Cincinnati/Northern Kentucky a déployé des tracteurs bagagères autonomes Aurrigo, augmentant la capacité de charge unitaire de 30 %.

Portée du rapport mondial sur le marché des systèmes de manutention des bagages d'aéroport

Un système de manutention des bagages, ou BHS, est un type de système de convoyeur installé dans un aéroport qui permet le transport des bagages de passagers des zones de comptoirs de billets à la zone où les bagages sont chargés dans l'aéronef. Le BHS aide à transporter les bagages enregistrés, qui sont déchargés de l'aéronef vers la zone de réclamation des bagages.

Le marché des systèmes de manutention des bagages d'aéroport est segmenté par capacité d'aéroport et géographie. Par capacité d'aéroport, le marché est segmenté en jusqu'à 15 millions, 15-25 millions, 25-40 millions, et au-dessus de 40 millions. Le rapport couvre également les tailles et prévisions pour le marché des systèmes de manutention des bagages d'aéroport dans les principaux pays à travers différentes régions. Pour ces segments, la taille du marché est fournie en termes de valeur (USD).

| Jusqu'à 15 millions |

| 15 à 25 millions |

| 25 à 40 millions |

| Au-dessus de 40 millions |

| Systèmes d'enregistrement et de billetterie |

| Systèmes de contrôle de sécurité |

| Systèmes de convoyage et de tri |

| Stockage précoce des bagages |

| Réclamation/déchargement des bagages |

| Suivi et traçabilité |

| Code-barres |

| RFID |

| Capteurs IoT et dispositifs de périphérie |

| Robotique et véhicules autonomes |

| Logiciel IA/apprentissage automatique |

| Systèmes de tapis roulants |

| Trieurs à plateau inclinable et à courroie transversale |

| Véhicule codé par destination (DCV) |

| Systèmes à base de bacs/transporteur individuel |

| Systèmes hybrides et autres systèmes émergents |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Royaume-Uni | |

| France | ||

| Allemagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite |

| Émirats arabes unis | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Égypte | ||

| Reste de l'Afrique | ||

| Par capacité d'aéroport | Jusqu'à 15 millions | ||

| 15 à 25 millions | |||

| 25 à 40 millions | |||

| Au-dessus de 40 millions | |||

| Par solution | Systèmes d'enregistrement et de billetterie | ||

| Systèmes de contrôle de sécurité | |||

| Systèmes de convoyage et de tri | |||

| Stockage précoce des bagages | |||

| Réclamation/déchargement des bagages | |||

| Suivi et traçabilité | |||

| Par technologie | Code-barres | ||

| RFID | |||

| Capteurs IoT et dispositifs de périphérie | |||

| Robotique et véhicules autonomes | |||

| Logiciel IA/apprentissage automatique | |||

| Par type de système | Systèmes de tapis roulants | ||

| Trieurs à plateau inclinable et à courroie transversale | |||

| Véhicule codé par destination (DCV) | |||

| Systèmes à base de bacs/transporteur individuel | |||

| Systèmes hybrides et autres systèmes émergents | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Royaume-Uni | ||

| France | |||

| Allemagne | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite | |

| Émirats arabes unis | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Égypte | |||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des systèmes de manutention des bagages d'aéroport ?

La taille du marché des systèmes de manutention des bagages d'aéroport s'élève à 2,46 milliards USD en 2025 et devrait atteindre 3,95 milliards USD d'ici 2030.

Quelle région croît le plus rapidement dans les systèmes de manutention des bagages d'aéroport ?

Le segment Moyen-Orient et Afrique devrait s'étendre à un TCAC de 11,15 % jusqu'en 2030 en raison d'investissements aéroportuaires de terrain vert à grande échelle.

Pourquoi la RFID et l'IA sont-elles importantes dans la manutention des bagages ?

La RFID offre une précision de lecture de 99,98 % et fournit des données en temps réel, tandis que les algorithmes IA utilisent ces données pour réduire les temps d'arrêt non planifiés jusqu'à 90 %.

Qu'est-ce qui pousse l'adoption de systèmes hybrides par rapport aux convoyeurs traditionnels ?

Les aménagements hybrides offrent un routage flexible, des économies d'énergie de 15 %, et une intégration plus facile de la robotique et des analyses de maintenance prédictive.

Quelle est la durée typique de ROI pour les nouveaux systèmes bagagères ?

Les mises à niveau complètes de systèmes portent souvent des horizons de récupération de 10-15 ans, poussant les aéroports à explorer des financements d'investissement échelonnés ou d'obligations vertes.

Quel segment de solution connaît la croissance la plus rapide ?

Les plateformes de suivi et traçabilité mènent avec un TCAC de 11,20 %, reflétant l'accent des aéroports sur la visibilité de bout en bout et la prise de décision basée sur les données.

Dernière mise à jour de la page le: