Taille et part du marché des enzymes agricoles

Analyse du marché des enzymes agricoles par Mordor Intelligence

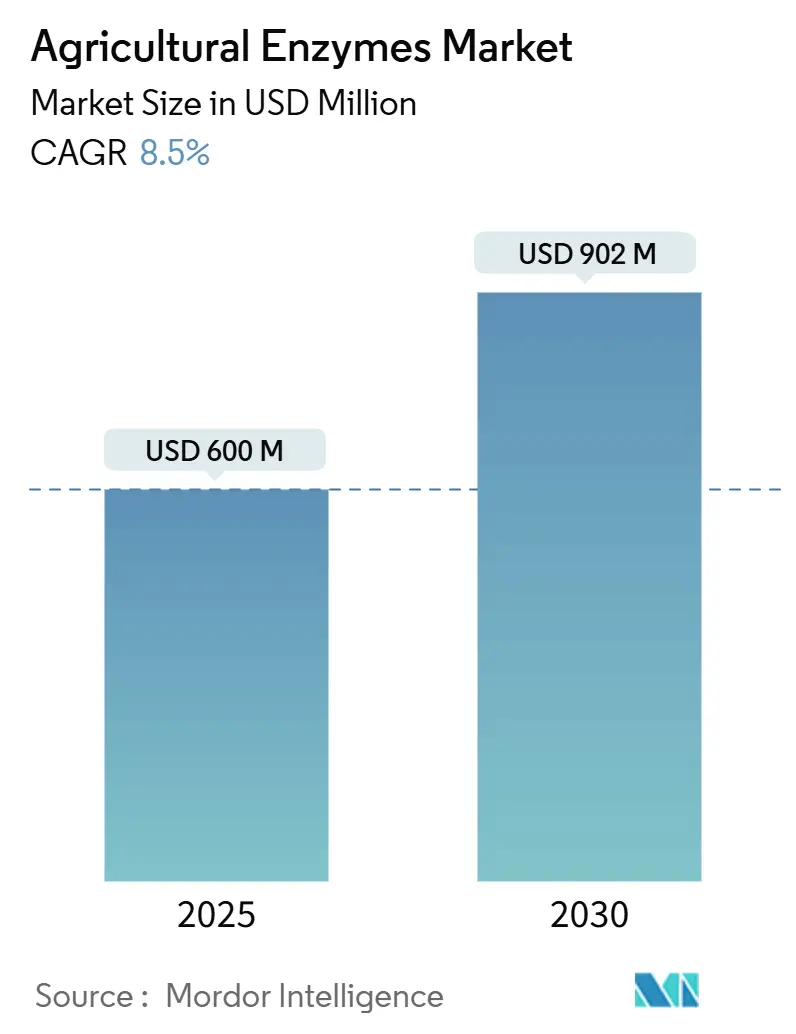

La taille du marché des enzymes agricoles est estimée à 600 millions USD en 2025, et devrait atteindre 902 millions USD d'ici 2030, à un TCAC de 8,5 % pendant la période de prévision. Cette croissance reflète le durcissement des réglementations sur les produits chimiques de synthèse, un appétit croissant des consommateurs pour les aliments sans résidus, et les avancées constantes dans les technologies de formulation et de livraison d'enzymes. Les producteurs commerciaux des marchés matures remplacent une part des intrants conventionnels par des produits biologiques à base d'enzymes, tandis que les petits exploitants d'Asie-Pacifique se tournent vers des produits biologiques stimulant les rendements soutenus par des programmes de subventions ciblés. Les avancées parallèles en fermentation de précision et en conception de protéines pilotée par l'IA réduisent les cycles de développement de produits, tandis que les programmes de crédits carbone à long terme génèrent de nouveaux flux de revenus pour les agriculteurs qui déploient des solutions enzymatiques régénératrices. L'intensité concurrentielle augmente alors que les grands groupes agrochimiques renforcent leurs portefeuilles biologiques par des partenariats et acquisitions, et que les entreprises biotechnologiques spécialisées rivalisent pour commercialiser des cocktails multi-enzymatiques de nouvelle génération.

Points clés du rapport

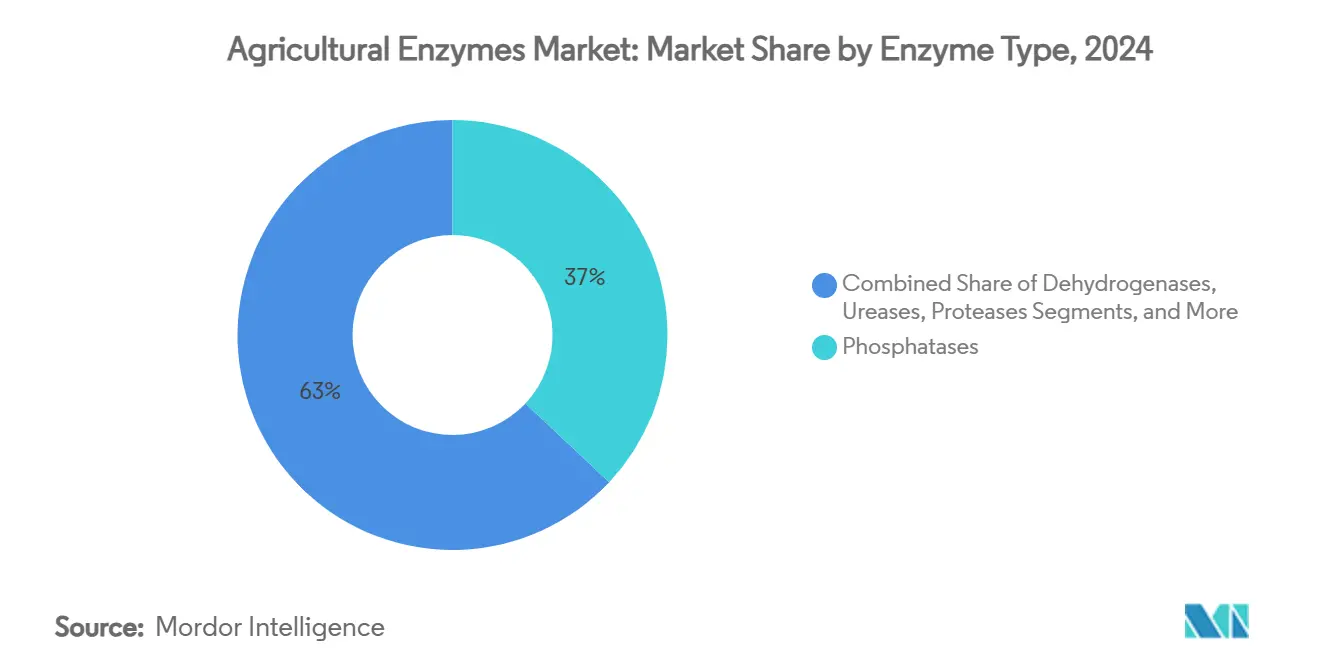

- Par type d'enzyme, les phosphatases ont dominé avec 37 % de la part du marché des enzymes agricoles en 2024, tandis que les cellulases devraient progresser à un TCAC de 13,8 % jusqu'en 2030.

- Par formulation, les produits liquides représentaient 46,2 % de la taille du marché des enzymes agricoles en 2024 ; les formats granulaires devraient croître à un TCAC de 12,4 % jusqu'en 2030.

- Par application, l'amélioration de la fertilité commandait 41 % de la taille du marché des enzymes agricoles en 2024, tandis que la protection des cultures devrait s'étendre à un TCAC de 11,9 % entre 2025-2030.

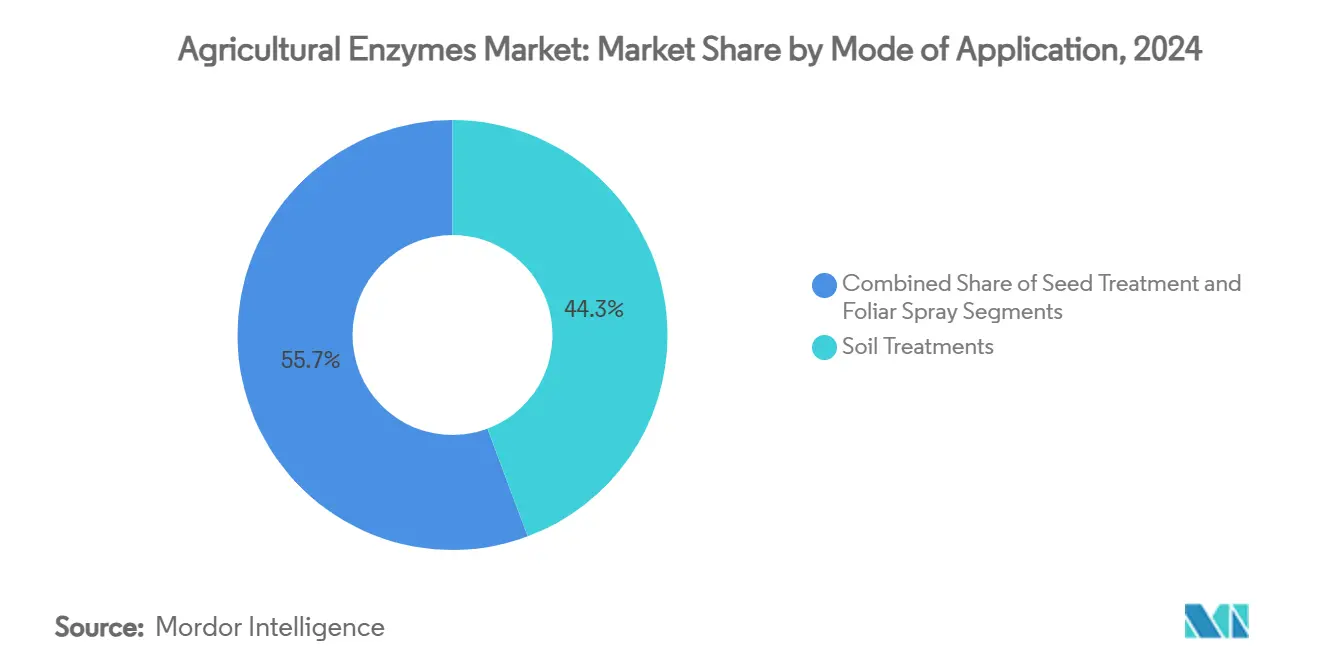

- Par mode d'application, les traitements du sol détenaient 44,3 % de la part du marché des enzymes agricoles en 2024, tandis que les traitements de semences devraient afficher un TCAC de 10,8 % jusqu'en 2030.

- Par type de culture, les céréales et grains ont sécurisé 39,8 % de la taille du marché des enzymes agricoles en 2024 ; les fruits et légumes représentent le segment de culture à croissance la plus rapide avec un TCAC de 10,7 %.

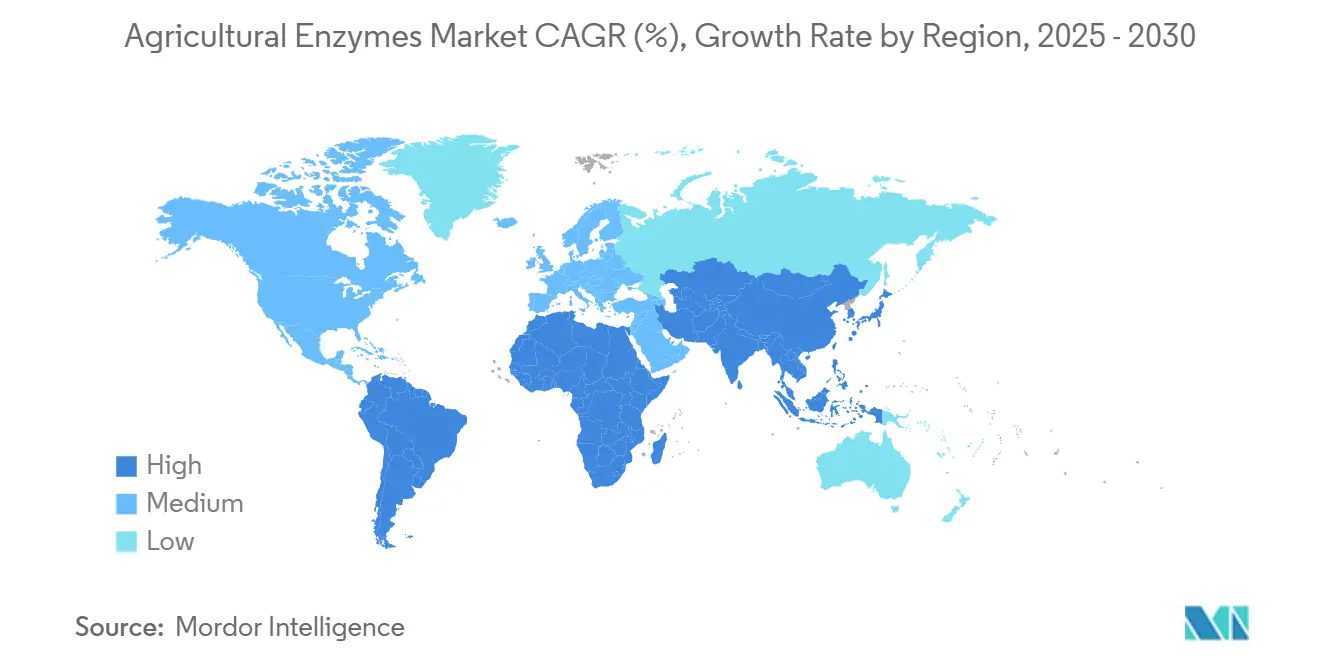

- Par géographie, l'Amérique du Nord un dominé avec environ 35 % de la part du marché des enzymes agricoles en 2024, tandis que l'Asie-Pacifique devrait enregistrer un TCAC de 10 % jusqu'en 2030.

Tendances et insights du marché mondial des enzymes agricoles

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande d'aliments biologiques et sans résidus | +1.8% | Mondiale, concentrée en Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Montée de l'adoption d'intrants biologiques | +2.1% | Mondiale, menée par l'Asie-Pacifique et le Brésil | Court terme (≤ 2 ans) |

| Recherche et développement intensifiés, et innovation produit | +1.4% | Noyau Amérique du Nord et UE, extension vers l'Asie-Pacifique | Long terme (≥ 4 ans) |

| Livraison micro-dose par enrobage de semences | +0.9% | Amérique du Nord et Brésil, expansion vers l'Asie-Pacifique | Moyen terme (2-4 ans) |

| Programmes de crédits carbone d'agriculture régénératrice | +1.2% | Amérique du Nord et UE, programmes pilotes en Asie-Pacifique | Long terme (≥ 4 ans) |

| Unités de fermentation enzymatique à la ferme | +0.6% | Marchés développés initialement, montée en puissance vers les régions émergentes | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Demande d'aliments biologiques et sans résidus

Les dépenses mondiales en produits biologiques augmentent alors que les détaillants durcissent les seuils de résidus, et la stratégie ' De la ferme à la fourchette ' de l'UE impose une réduction de 50 % de l'utilisation de pesticides chimiques d'ici 2030. Les agriculteurs obtiennent des primes de prix de 20 à 30 % dans les circuits biologiques certifiés, compensant les coûts de transition vers l'adoption d'enzymes qui mobilisent les nutriments sans résidus chimiques. Les programmes intégrant des enzymes aident à combler les écarts de rendement dans les systèmes biologiques en améliorant la disponibilité du phosphore et de l'azote, en fortifiant les voies de défense des plantes et en améliorant l'équilibre du microbiome du sol. Les exploitants de vergers commerciaux en Espagne ont rapporté une amélioration de rendement de 9 % après être passés des engrais phosphatés à un granule mélangé phosphatase-uréase en 2024, démontrant des retours économiques clairs. Des résultats similaires stimulent maintenant l'adoption dans les légumes de serre à travers le Canada, où les mélanges de cellulase liquide raccourcissent les cycles de culture en améliorant la décomposition de la biomasse entre les rotations.

Montée de l'adoption d'intrants biologiques

Le Brésil applique maintenant des solutions biologiques de protection des cultures sur plus de 60 % des terres cultivées, significativement en avance sur les taux d'adoption dans l'UE et aux États-Unis. La résistance croissante aux herbicides et fongicides de synthèse accélère la recherche de nouveaux modes d'action, positionnant les enzymes agricoles comme compagnons synergiques des microbes de biocontrôle. Les producteurs de cultures en rangées dans le Mato Grosso ont enregistré un gain de rendement maïs-sur-maïs de 4,6 % lors de la saison 2024/25 après avoir intégré un cocktail de traitement de semences contenant des enzymes lipase et mannanase. Un élan similaire se déploie en Inde, où les programmes de subventions au niveau des États couvrent jusqu'à 30 % des coûts d'intrants enzymatiques, catalysant l'adoption par les petits exploitants et alimentant une croissance du marché à deux chiffres.

Recherche et développement intensifiés, et innovation produit

La découverte de la cellulase CelOCE, qui stimule la libération de glucose des résidus de 21 %, souligne l'innovation rapide en ingénierie enzymatique. Le financement de capital-risque suit le mouvement : Arzeda un levé 38 millions USD en octobre 2024 pour faire progresser la conception générative de protéines par IA pour des enzymes plus performantes. Les plateformes de fermentation de précision réduisent les coûts de production, et les technologies d'encapsulation protègent maintenant les enzymes contre la dégradation ultraviolette au champ. Ces avancées permettent des formulations personnalisées adaptées au stade de culture, au pH du sol et au climat, élargissant les hectares adressables pour le marché des enzymes agricoles.

Livraison micro-dose par enrobage de semences

Les systèmes d'enrobage de semences micro-dose positionnent les enzymes directement sur la surface de la graine, synchronisant l'activation avec la germination. Le HOPPER THROTTLE MAXSTAX Soybean de Meristem, introduit pour la saison américaine 2025, intègre 16 intrants, incluant lipase et mannanase, en un seul passage, éliminant la complexité d'application. Les essais dans l'Iowa ont montré une amélioration de 5,7 boisseaux/acre versus les témoins non traités. Des plateformes micro-dose similaires progressent dans le sorgho et le blé, et la recherche sur les enrobages de semences nano-DAP en Inde un enregistré des gains de rendement de tournesol de 904,66 kg/ha, soulignant la polyvalence de la technologie.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Approbations réglementaires fragmentées | -1.1% | Mondiale, surtout UE et marchés émergents | Court terme (≤ 2 ans) |

| Variabilité de performance basée sur le sol et le climat | -0.8% | Régions tropicales et semi-arides | Moyen terme (2-4 ans) |

| Lacunes de chaîne du froid dans les régions tropicales | -1.3% | Asie-Pacifique, Afrique, Amérique du Sud | Moyen terme (2-4 ans) |

| ROI invisible à court terme vs produits chimiques | -0.7% | Mondiale, prononcée dans les marchés sensibles aux prix | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Approbations réglementaires fragmentées

Les développeurs d'intrants biologiques naviguent encore dans des calendriers d'approbation divergents, l'UE exigeant plusieurs dossiers selon la classification du produit. Le nouveau site web unifié américain pour la réglementation biotechnologique améliore la transparence domestique, mais l'harmonisation mondiale reste distante.[1] U.S. Department of Agriculture, Environmental Protection Agency, and Food and Drug Administration, "Unified Website for Biotechnology Regulation,"Les retards ajoutent 18 à 24 mois aux cycles de commercialisation moyens, gonflant les coûts de conformité et incitant certaines entreprises à prioriser moins de marchés à haute valeur. Les plus petits innovateurs peinent le plus, s'associant souvent avec de plus grandes entreprises agrochimiques pour le soutien réglementaire, ce qui peut limiter les stratégies indépendantes de mise sur le marché.

Lacunes de chaîne du froid dans les régions tropicales

Les enzymes liquides exigent typiquement un stockage réfrigéré, mais les défaillances de chaîne du froid atteignent 80 % dans le secteur laitier indien et 90 % dans les pêcheries, reflétant des lacunes d'infrastructure plus larges.[2]World Bank, "Food Cold Chain Logistics in Emerging Economies," worldbank.org Jusqu'à 25 % de la production agricole est perdue annuellement dans des marchés similaires, soulignant les contraintes logistiques pour les intrants sensibles à la température. Les micro-entrepôts frigorifiques solaires et les granules dispersables dans l'eau sont des solutions émergentes, mais les coûts de mise en œuvre et les obstacles de financement demeurent. Ces conditions favorisent les formats enzymatiques granulaires qui tolèrent la distribution ambiante, façonnant les priorités de développement produit pour les entreprises ciblant les climats tropicaux.

Analyse par segment

Par type d'enzyme : les phosphatases mènent, les cellulases accélèrent

Les phosphatases ont capturé 37 % du marché des enzymes agricoles en 2024 en débloquant le phosphore immobilisé du sol qui atteint autrement 80 % de l'engrais appliqué. Alors que les prix des engrais restent volatils, la demande pour les solutions de mobilisation du phosphore reste forte à travers les céréales et oléagineux. La taille du marché des enzymes agricoles pour les phosphatases est donc prête à maintenir une position de revenus dominante jusqu'en 2030. Les cellulases, propulsées par CelOCE et innovations apparentées, dominent le graphique de croissance à un TCAC de 13,8 %. Ces enzymes déconstruisent les résidus de culture, libérant des sucres qui alimentent les microbes bénéfiques et améliorent la structure du sol. Les uréases, lyases et protéases complètent le portefeuille, avec des produits cocktails combinant de plus en plus des activités complémentaires pour correspondre aux conditions complexes du terrain.

Le passage vers les mélanges multi-enzymatiques est prononcé dans l'horticulture de haute valeur, où les producteurs exigent une mobilisation précise des nutriments et une amélioration de la réponse au stress en un passage. Les start-ups développent des kits de fermentation à la ferme qui permettent aux producteurs de brasser des mélanges frais riches en cellulase, évitant les préoccupations de durée de conservation et réduisant les coûts. Les plus gros acteurs intègrent les synergies phosphatase-uréase pour améliorer l'efficacité d'utilisation de l'azote et atténuer la volatilisation dans les rizières, reflétant un ensemble de solutions s'élargissant au sein du marché des enzymes agricoles.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par formulation : dominance liquide rencontre l'innovation granulaire

Les produits liquides ont conservé 46,2 % de la taille du marché des enzymes agricoles en 2024, principalement en raison de leur compatibilité avec l'équipement de pulvérisation existant et l'absorption foliaire efficace. Pourtant, les coûts logistiques et la dépendance à la chaîne du froid orientent les gestionnaires de produits vers des technologies plus tolérantes à la température. Les produits granulaires, progressant à un TCAC de 12,4 %, intègrent maintenant des architectures ' bioréacteur-dans-un-granule ' qui stabilisent les enzymes jusqu'à 24 mois tout en permettant une libération programmée après contact avec le sol.

Les formulations en poudre occupent un terrain intermédiaire économique, mais nécessitent un équipement de mélange dédié. Les granules hybrides dispersables dans l'eau brouillent ces lignes, fournissant la commodité du liquide avec la durabilité granulaire. Attendez-vous à ce que la différenciation concurrentielle repose sur la polyvalence de formulation, particulièrement pour les entreprises poursuivant la croissance en Asie-Pacifique et dans les tropiques africains où les lacunes de chaîne du froid persistent.

Par application : l'amélioration de la fertilité ancre la croissance

L'amélioration de la fertilité un détenu 41 % de la taille du marché des enzymes agricoles en 2024, reflétant le besoin universel d'étirer chaque kilogramme d'engrais. Les programmes enzymatiques qui mobilisent les nutriments bloqués et améliorent le cyclage microbien réduisent les factures d'intrants et font progresser les métriques de durabilité. Le segment bénéficie en outre des systèmes de crédits carbone liés au gouvernement qui récompensent les réductions d'émissions mesurables liées à l'efficacité d'utilisation des nutriments.

La protection des cultures, augmentant à un TCAC de 11,9 %, exploite les enzymes pour de nouveaux modes d'action contre les ravageurs et pathogènes. Les biofongicides à base de lipase démontrent déjà des gains de rendement à deux chiffres dans les agrumeraies, tandis que les consortia bactériens fortifiés de chitinase suppriment les maladies transmises par le sol dans la tomate de serre. Au cours des cinq prochaines années, les formulations qui combinent des attributs de fertilité et de protection devraient commander une tarification premium et élargir le marché des enzymes agricoles.

Par mode d'application : fondation du traitement du sol, momentum du traitement des semences

Les traitements du sol ont formé l'épine dorsale avec 44,3 % de la part du marché des enzymes agricoles en 2024, s'alignant parfaitement avec les pratiques agricoles régénératrices qui mettent l'accent sur la santé microbienne et le renouvellement de la matière organique. Les systèmes de conservation du travail du sol dans la Ceinture de maïs américaine montrent un bond de 0,4 point de pourcentage en carbone organique du sol après deux saisons d'applications phosphatase-uréase.

Les traitements de semences livrent l'élan le plus rapide, enregistrant un TCAC de 10,8 %. En emballant les enzymes en micro-doses, les entreprises garantissent une activation proximale à la germination, évitent les intervalles de rentrée foliaire et réduisent la main-d'œuvre d'application. Les pulvérisations foliaires continuent de servir les cultures de haute valeur nécessitant des corrections rapides en saison, tandis que les injectables goutte-à-goutte racinaire trouvent faveur dans les vergers arides où l'efficacité hydrique est primordiale.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de culture : fondation céréales, expansion fruits et légumes

Les céréales et grains ont dominé avec une part de marché de 39,8 % en 2024, portés par les efficacités d'échelle à travers maïs, blé et riz. Leurs réseaux de distribution établis, aux côtés des protocoles intégrés de gestion des ravageurs, créent un canal prêt pour les ajouts enzymatiques. L'adoption rapide des programmes de fertilité dans le soja brésilien et le maïs américain souligne une demande soutenue.

Les fruits et légumes affichent la croissance la plus vive à un TCAC de 10,7 %, soutenus par une réalisation de prix plus élevée pour les produits sans résidus. Les opérateurs de serres européens déploient des systèmes goutte-à-goutte enrichis de cellulase pour accélérer le renouvellement racinaire et diminuer les cycles de maladie. Les oléagineux et légumineuses bénéficient de la fixation d'azote améliorée par enzymes, tandis que les gazons et ornementales, bien que de niche, sécurisent des marges premium grâce à la performance esthétique.

Analyse géographique

L'Amérique du Nord, détenant environ 35 % du marché des enzymes agricoles en 2024, bénéficie d'une infrastructure de distribution robuste et d'une autorisation réglementaire rapide pour les intrants biologiques. Les producteurs canadiens ont planté 11,8 millions d'hectares de cultures génétiquement modifiées la saison dernière, créant un environnement réceptif pour les programmes enzymatiques complémentaires. Le segment biostimulant américain est également dynamique, avec des pulvérisations foliaires infusées d'enzymes gagnant en traction parmi les producteurs d'amandes et de tomates.

L'Asie-Pacifique est la région à croissance la plus rapide, en route pour un TCAC de 10 % jusqu'en 2030. Le segment BioAgri de l'Inde un atteint 12,4 milliards USD en 2023, et les subventions d'État couvrent maintenant jusqu'à 30 % des coûts enzymatiques, accélérant l'adoption parmi les petits exploitants. Les lacunes de chaîne du froid restent un obstacle matériel ; 80 % de la capacité requise est encore absente à travers le secteur laitier indien, incitant les fabricants à mettre l'accent sur les produits granulaires. Les réformes de transfert de terres de la Chine encouragent des unités agricoles plus grandes, améliorant l'argument commercial pour les technologies enzymatiques qui peuvent être appliquées à l'échelle.

L'Europe conserve une emprise solide grâce aux objectifs stricts de réduction des pesticides sous le Green Deal. Les substances actives de biocontrôle ont grimpé de 120 en 2011 à presque 220 en 2022, doublant les revenus à 1,549 milliard EUR dans cette période. L'Amérique du Sud, menée par l'adoption biologique pionnière du Brésil de 60 %, reste une arène mature mais en expansion, particulièrement pour les traitements de semences améliorés par enzymes dans le soja et le maïs. Le Moyen-Orient et l'Afrique montrent une promesse émergente, bien que la croissance dépende de la clarté réglementaire et de l'investissement en chaîne du froid, avec l'Afrique du Sud et les États du Golfe ouvrant la voie à l'adoption précoce.

Paysage concurrentiel

Le marché des enzymes agricoles maintient une fragmentation modérée, avec une consolidation croissante alors que les grandes entreprises agrochimiques poursuivent les opportunités de croissance biologique. Novonesis, Elemental Enzymes et Infinita Biotech Pvt. Ltd. sont les principales entreprises qui s'associent avec les entreprises chimiques pour étendre leurs produits. En mai 2025, UPL un établi un accord exclusif avec Elemental Enzymes pour le marché brésilien, avec des plans pour reproduire ce modèle globalement d'ici 2027.

Le développement technologique reste un facteur concurrentiel clé. Le financement de 38 millions USD d'Arzeda soutient la conception de protéines pilotée par l'IA pour développer des variantes d'enzymes avec une résistance améliorée au stress du terrain. AgroSpheres un sécurisé 37 millions USD pour développer une technologie de nanoporteurs qui améliore la stabilité enzymatique sur les surfaces foliaires. Les demandes de brevet de Marrone Bio Innovations démontrent des progrès spécifiques, avec leurs granules dispersables dans l'eau montrant 15 % d'efficacité de terrain plus élevée que les formulations liquides dans des conditions de forte humidité.

Le marché présente un potentiel de croissance dans les solutions enzymatiques spécifiques aux cultures et les méthodes de production localisées. Les entreprises testent des systèmes de fermentation conteneurisés pour la production sur site de mélanges enzymatiques, réduisant les coûts de transport et permettant la personnalisation basée sur l'analyse du sol. Le succès sur le marché dépend de la démonstration de la validité scientifique et de la fourniture d'une preuve claire de retour sur investissement qui répond aux exigences des agriculteurs.

Leaders de l'industrie des enzymes agricoles

-

Elemental Enzymes

-

Novonesis

-

Infinita Biotech Pvt. Ltd

-

Enzyme Solutions Inc.

-

Bioworks Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : L'INRAE un rapporté la découverte de la cellulase CelOCE qui augmente l'efficacité de dégradation de la cellulose de 21 %.

- Septembre 2024 : AgIdea, qui se spécialise dans les services de recherche et développement qui transforment les technologies pré-commerciales en solutions pour une agriculture plus sûre et plus respectueuse de l'environnement, s'est associée avec Elemental Enzymes, connue pour son développement d'enzymes agricoles et de solutions biochimiques. Les deux entreprises ont signé un accord de trois ans pour promouvoir le criblage des technologies innovantes d'Elemental Enzymes aux États-Unis, avec un focus particulier sur les cultures en rangées.

- Mai 2024 : Rizobacter BioSolucoes, un leader mondial en bio-innovation, un introduit 'RizoPower'. Ce produit, conçu pour l'application foliaire, est élaboré à partir d'un mélange de soja, maïs, coton, canne à sucre, riz et blé. Il présente la molécule UBP innovante, une première dans le domaine des bioactivateurs.

- Février 2024 : Novozymes et Chr. Hansen ont fusionné pour créer Novonesis, une entreprise mondiale de biosolutions opérant dans 30 industries. L'entreprise développe des enzymes, des technologies microbiennes et des ingrédients pour soutenir la santé, la production alimentaire et les pratiques neutres en carbone.

Portée du rapport du marché mondial des enzymes agricoles

Les enzymes agricoles sont des protéines bioactives utilisées à la place des produits chimiques pour la protection et la production alimentaires. Elles sont également utilisées pour la protection contre divers ravageurs et maladies et la fertilité des cultures. Le marché des enzymes agricoles est segmenté par type d'enzyme (phosphatases, déshydrogénases, uréases, protéases et autres types d'enzymes), application (protection des cultures, fertilité et régulation de la croissance des plantes), type de culture (grains et céréales, oléagineux et légumineuses, fruits et légumes, et autres types de cultures), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud et Moyen-Orient et Afrique). Le rapport offre la taille du marché et les prévisions en termes de valeur (USD) pour tous les segments ci-dessus.

| Phosphatases |

| Déshydrogénases |

| Uréases |

| Protéases |

| Lyases |

| Cellulases |

| Autres types d'enzymes |

| Liquide |

| Poudre |

| Granulaire |

| Protection des cultures |

| Amélioration de la fertilité |

| Régulation de la croissance des plantes |

| Traitement des semences |

| Pulvérisation foliaire |

| Traitement du sol |

| Céréales et grains |

| Oléagineux et légumineuses |

| Fruits et légumes |

| Gazons et ornementales |

| Autres cultures |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient | Arabie Saoudite |

| Émirats Arabes Unis | |

| Turquie | |

| Reste du Moyen-Orient | |

| Afrique | Afrique du Sud |

| Kenya | |

| Reste de l'Afrique |

| Par type d'enzyme | Phosphatases | |

| Déshydrogénases | ||

| Uréases | ||

| Protéases | ||

| Lyases | ||

| Cellulases | ||

| Autres types d'enzymes | ||

| Par formulation | Liquide | |

| Poudre | ||

| Granulaire | ||

| Par application | Protection des cultures | |

| Amélioration de la fertilité | ||

| Régulation de la croissance des plantes | ||

| Par mode d'application | Traitement des semences | |

| Pulvérisation foliaire | ||

| Traitement du sol | ||

| Par type de culture | Céréales et grains | |

| Oléagineux et légumineuses | ||

| Fruits et légumes | ||

| Gazons et ornementales | ||

| Autres cultures | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient | Arabie Saoudite | |

| Émirats Arabes Unis | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Kenya | ||

| Reste de l'Afrique | ||

Questions clés traitées dans le rapport

Quelle est la taille actuelle du marché des enzymes agricoles ?

Le marché des enzymes agricoles s'élève à 600 millions USD en 2025 et devrait atteindre 902 millions USD d'ici 2030, impliquant un TCAC de 8,5 %.

Quel type d'enzyme détient la plus grande part aujourd'hui ?

Les phosphatases mènent avec 37 % de la part du marché des enzymes agricoles en 2024, en raison de leur rôle pivot dans le déblocage du phosphore du sol pour les cultures.

Quelle région croît le plus rapidement ?

L'Asie-Pacifique est la région à croissance la plus rapide, projetée pour afficher un TCAC de 10 % jusqu'en 2030, propulsée par les programmes d'adoption des petits exploitants et les subventions gouvernementales favorables.

Comment les enzymes sont-elles utilisées dans la protection des cultures ?

Les biofongicides à base d'enzymes et les traitements de semences livrent de nouveaux modes d'action qui complètent les biocontrôles microbiens, propulsant un TCAC de 11,9 % pour le segment d'application de protection des cultures jusqu'en 2030.

Dernière mise à jour de la page le: