Analyse du marché des tours de télécommunications en Afrique

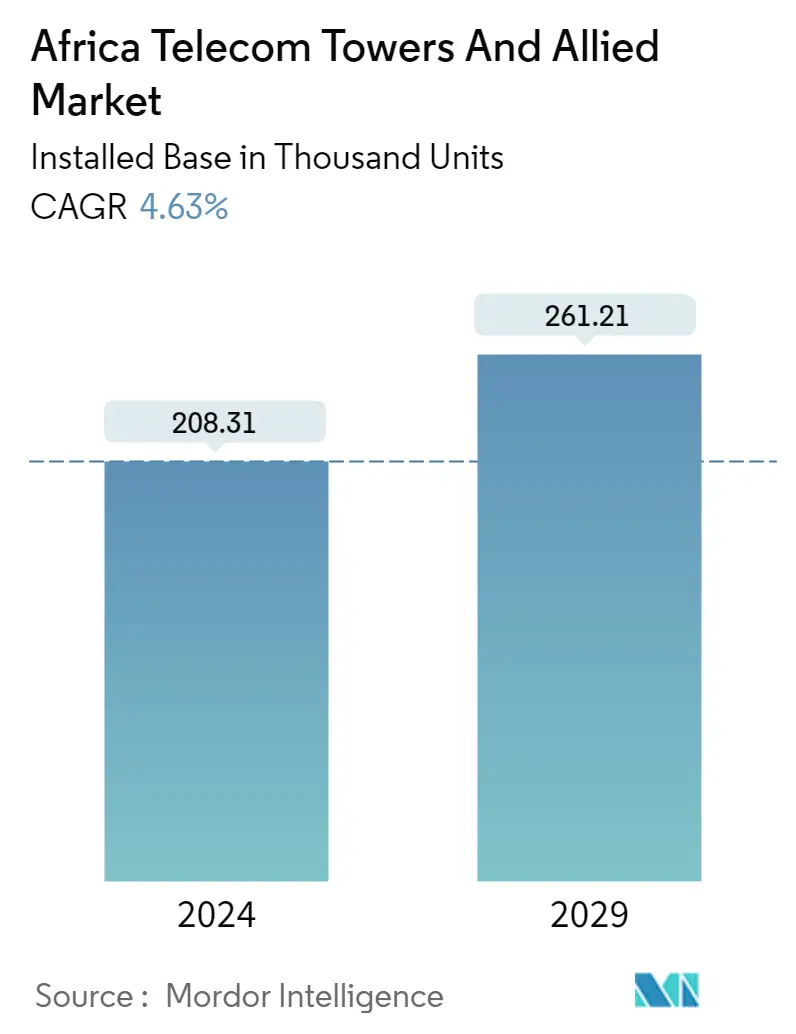

La taille du marché des tours de télécommunications africaines et des secteurs connexes en termes de base installée devrait passer de 208,31 milliers dunités en 2024 à 261,21 milliers dunités dici 2029, avec un TCAC de 4,63 % au cours de la période de prévision (2024-2029).

Avec lépidémie de COVID-19, le secteur des télécommunications a connu une augmentation significative de la demande de services Internet en raison du fait quune grande partie de la population reste à la maison et travaille à distance. L'augmentation du nombre de personnes travaillant à domicile a entraîné une augmentation de la demande de téléchargement, de visionnage de vidéos en ligne et de communication par vidéoconférence, ce qui entraîne une augmentation du trafic réseau et de l'utilisation des données.

- Le secteur des tours de télécommunications a considérablement évolué au cours de la dernière décennie. La proposition principale de Towerco et ses modèles commerciaux ont été adaptés avec succès pour répondre aux demandes des nouveaux marchés en Afrique. De nombreuses tours devraient se concentrer sur leur activité principale de construction au cours de la période de prévision, en achetant et en louant des biens immobiliers verticaux, et ces tours pourraient encore voir de nombreuses antennes 5G superposées sur leurs tours.

- Selon la Commission nigériane des communications, en janvier 2021, le nombre de tours de télécommunications de troisième et quatrième génération déployées au Nigeria a augmenté de 73,2 %. En outre, les sociétés mondiales de tours étendent leur présence dans la région, grâce à des collaborations stratégiques, en raison du nombre croissant d'opportunités présentées.

- Lémergence de KaiOS et ses partenariats avec des opérateurs à travers lAfrique contribuent à surmonter lobstacle de laccessibilité financière pour les utilisateurs à faible revenu. Les ressources gratuites proposées, telles que l'application Life , aident également les nouveaux utilisateurs à développer leurs compétences numériques et à comprendre l'utilité d'Internet. De telles initiatives devraient accroître considérablement la pénétration dInternet dans ces pays.

- Plusieurs initiatives lancées par des opérateurs de télécommunications et d'autres organisations, en particulier dans les pays à revenu faible ou intermédiaire, devraient stimuler la croissance dans les zones rurales, à mesure que les habitants de ces zones bénéficieront d'un accès accru à la connectivité Internet.

- De plus, à lheure où les entreprises deviennent mobiles et adoptent de nouveaux concepts, comme le BYOD, pour accroître linteraction des employés et la facilité dutilisation, il est devenu essentiel de fournir un réseau haut débit et de qualité. Les organisations attendaient avec impatience dadopter le BYOD de manière agressive dans leurs opérations, alimentant ainsi la croissance du marché au cours de la période de prévision. En outre, le développement des services basés sur le cloud pour les utilisateurs mobiles et le déploiement des services 4G LTE dans le monde entier ont accru les investissements des opérateurs dans les réseaux, ce qui stimule la demande de tours de télécommunications.

- L'accent croissant mis sur l'amélioration de la connectivité Internet dans les zones rurales est l'un des principaux facteurs stimulant le déploiement et l'improvisation de l'infrastructure de télécommunications dans ces zones, contribuant ainsi à la croissance du marché. La pénétration des smartphones, la sensibilisation, la pénétration croissante des technologies numériques et les investissements de plusieurs organisations et gouvernements ont accru l'adoption des connexions Internet dans la région.

Tendances du marché des tours de télécommunications en Afrique

Les tours de télécommunications privées enregistreront une croissance significative

- La société privée TowerCos possède une infrastructure passive sur un site et loue un espace sur celui-ci aux ORM pour héberger leurs équipements actifs. Il peut s'agir soit de TowerCos indépendantes purement indépendantes, sans capitaux résiduels conservés par un ORM, soit d'une participation minoritaire détenue par un ORM.

- Des sociétés telles que Blue-Sky Towers opèrent sur le marché étudié. Une société privée avec un portefeuille de 100 sites en Afrique du Sud, avec 200 sites supplémentaires en préparation à moyen terme. En outre, Eagle Towers est une autre société privée de tours de télécommunications avec un portefeuille d'environ 50 tours en Afrique du Sud.

- Des pays comme le Nigeria ont également connu une croissance substantielle de leurs infrastructures de tours au cours des dernières années. TowerCos a gagné du terrain grâce à son vaste portefeuille de tours de télécommunications qui ont aidé les opérateurs de télécommunications et les ORM à déployer des services en un temps record. En outre, les ORM du pays se sont livrés à l'externalisation de divers besoins en matière d'infrastructure de télécommunications auprès de fournisseurs de tours de télécommunications indépendants, ce qui a eu un impact positif sur la croissance du segment dans la région. Les vendeurs du marché tels qu'IHS achètent des tours mobiles auprès d'entreprises de télécommunications ou d'ORM, les construisent eux-mêmes, puis les relouent aux opérateurs. L'entreprise opère désormais au Cameroun, en Côte d'Ivoire, au Rwanda et en Zambie.

- De plus, alors que les ORM cherchent à accroître leur capital et leur efficacité opérationnelle et à céder leurs portefeuilles de tours pour se concentrer sur leur activité principale, le segment des tours de télécommunications privées devrait gagner du terrain dans les années à venir. Une plus grande externalisation vers des TowerCos indépendantes pourrait libérer une quantité importante de capital que les ORM pourraient réinvestir dans leurs réseaux pour améliorer la couverture réseau et accélérer le déploiement de la 5G en Afrique dans les années à venir.

- Par exemple, la société dinfrastructure de tours de télécommunications Helios Towers prévoit de construire 1 000 tours de télécommunications en Afrique du Sud pour alimenter la croissance de la 5G. La société a négocié avec des acteurs locaux et souhaite acheter des tours de téléphonie cellulaire existantes auprès d'opérateurs sans fil comme Vodacom et MTN.

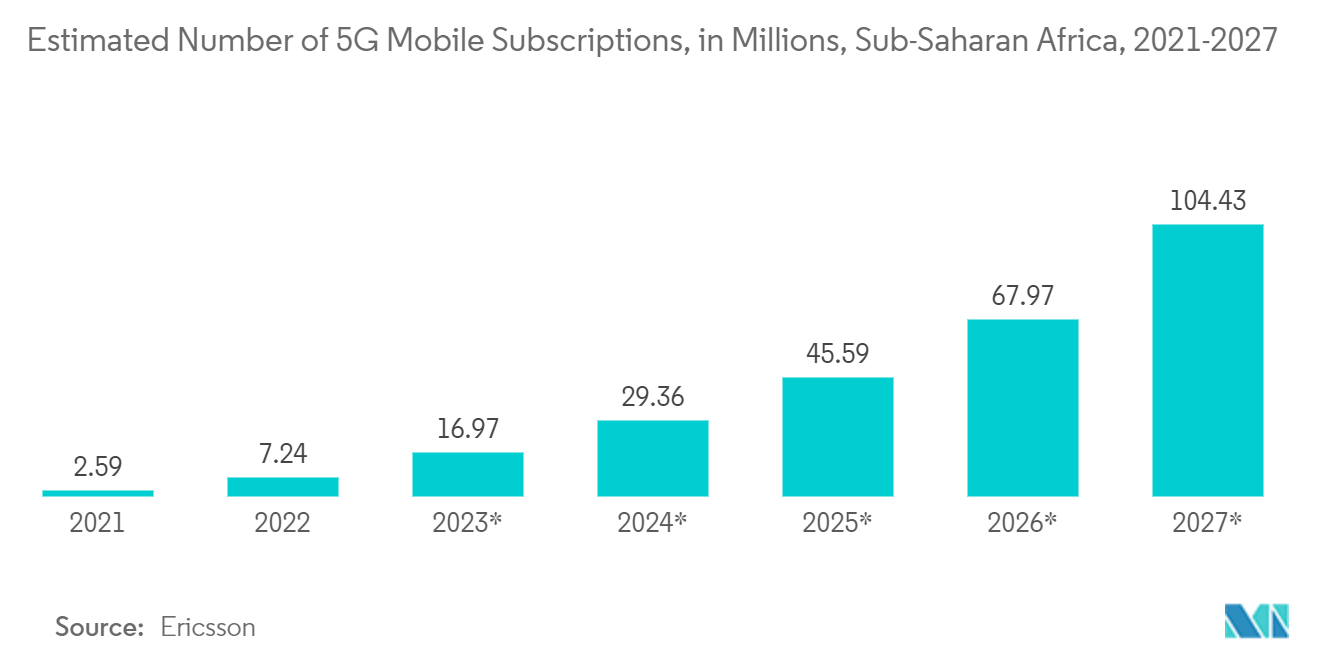

- Selon l'enquête menée par Ericsson, le nombre d'abonnements mobiles 5G devrait dépasser 104 millions d'ici 2027 dans la région de l'Afrique subsaharienne. Une telle croissance projetée des abonnements mobiles 5G signifie une demande considérable dinfrastructures 5G dans la région de lAfrique subsaharienne.

- Ainsi, le segment des tours de télécommunications privées détiendra une part importante du marché africain des tours de télécommunications dans les années à venir, en raison de la demande croissante des ORM de déployer leur réseau dans les pays africains et de l'acquisition croissante de tours de télécommunications par les opérateurs de télécommunications privés. entreprises de tours dans la région.

L'Afrique du Sud va dominer le marché des tours de télécommunications en Afrique

- La connectivité mobile rurale devient vitale en Afrique du Sud, car elle contribue à réduire la fracture numérique et donne accès à l'information, à la communication et aux services aux personnes vivant dans des zones reculées. Un nombre croissant d'entreprises de tours de télécommunications étendent leurs infrastructures dans les zones rurales et réalisent des investissements substantiels. Cela devrait stimuler le marché des tours de télécommunications dans le pays au cours de la période de prévision.

- Par exemple, en mars 2023, Infra Impact Investment Managers a annoncé qu'elle aiderait sa société de portefeuille, Eagle Towers, à obtenir une facilité de prêt garanti de 100 millions ZAR pour soutenir les plans de croissance et d'expansion d'Eagle Towers. La facilité de prêt aidera Eagle Towers à accroître la couverture des télécommunications et à réduire les coûts d'accès en Afrique du Sud. Eagle Towers construit, exploite et entretient des tours de télécommunications dans toute l'Afrique du Sud, en particulier dans les zones rurales.

- De plus, de nouveaux fournisseurs arrivent sur le marché et acquièrent un spectre 4G pour étendre la couverture réseau à travers lAfrique du Sud. De tels développements sont analysés pour influencer la croissance du marché des tours de télécommunications du pays. Par exemple, en mai 2023, lopérateur sud-africain Rain a annoncé son entrée sur le marché du mobile pour la première fois. L'opérateur de télécommunications fournit des appels vocaux, des SMS, des données et une couverture mobile nationale 4G haute définition via son infrastructure. Selon l'entreprise, après avoir acquis Spectrum lors de l'enchère de 2022, l'opérateur superpose son réseau 4G existant avec une nouvelle couche qui offre une portée plus complète.

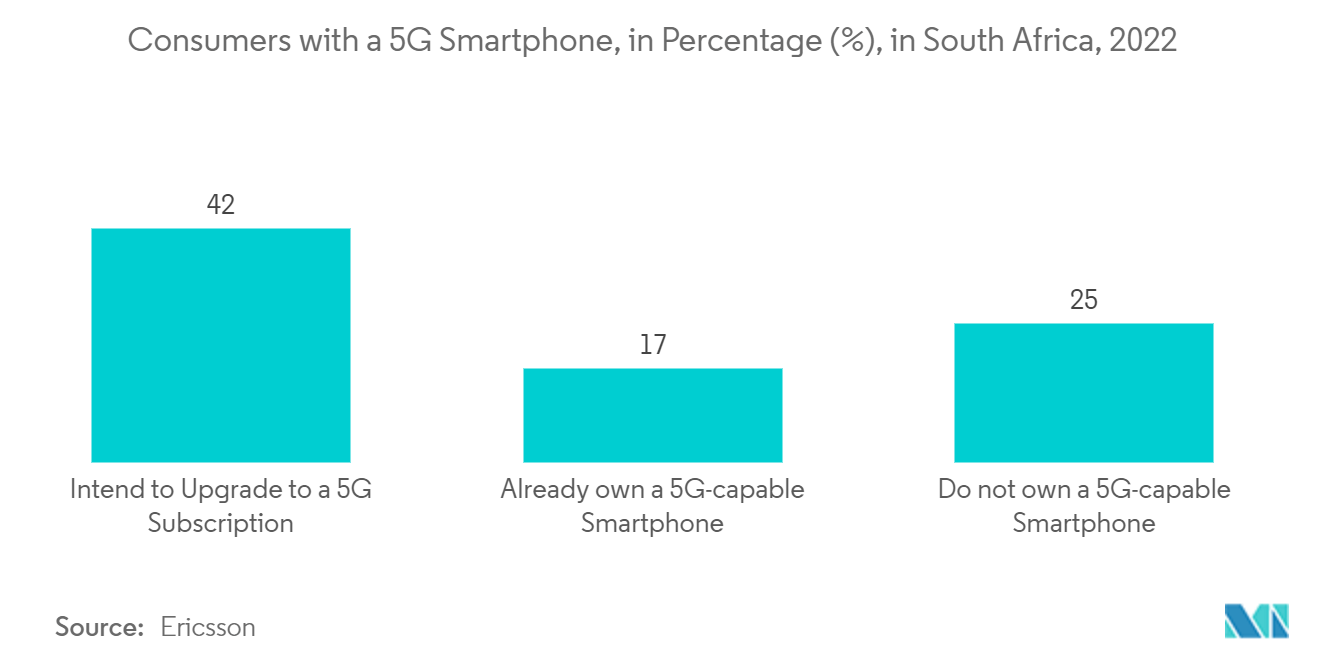

- Les opérateurs de réseaux mobiles ont réalisé des progrès significatifs dans le déploiement des services 5G, ce qui a eu un impact positif sur la croissance du marché. Par exemple, en octobre 2022, lopérateur de télécommunications sud-africain Telkom a lancé son réseau Internet haut débit 5G à laide des technologies Huawei. Telkom, propriété en partie de l'État, rejoint ses plus grands concurrents Vodacom et MTN et se lance dans la course à la 5G. L'opérateur de télécommunications souhaite dynamiser ses activités à croissance rapide de données mobiles et de haut débit fixe dans un contexte de demande croissante de haut débit.

- De plus, les efforts du gouvernement du pays pour stimuler l'adoption du haut débit sont analysés pour stimuler la demande de tours de télécommunications au cours de la période de prévision. Par exemple, le gouvernement sud-africain prévoit de désactiver les réseaux 2G et 3G dici mars 2025 afin de libérer du spectre pour les services 5G et 4G. Ainsi, lAfrique du Sud devrait devenir un marché attractif pour les entreprises de tours de télécommunications dans les années à venir en raison de la croissance de la couverture du réseau 4G, de la demande croissante des zones rurales pour les tours de télécommunications et du déploiement plus rapide de la 5G par les fournisseurs du marché.

Aperçu du marché des tours de télécommunications en Afrique

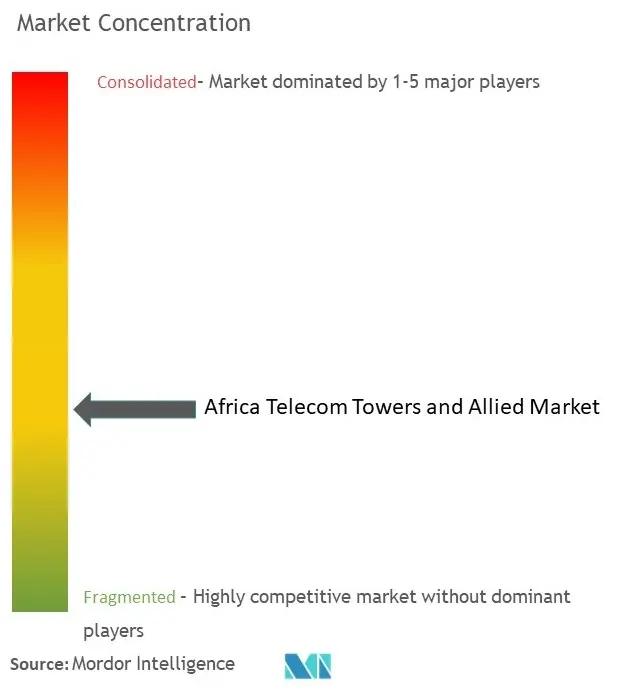

Le marché africain des télécommunications et des secteurs connexes est modérément compétitif et compte de nombreux acteurs mondiaux et régionaux. Ces acteurs représentent une part de marché considérable et se concentrent sur lexpansion de leur clientèle à léchelle mondiale. Ces acteurs se concentrent sur les activités de recherche et développement, les alliances stratégiques, les accords et dautres stratégies de croissance organique et inorganique pour rester dans le paysage du marché au cours de la période de prévision. Certains des principaux acteurs du marché sont IHS Towers (IHS Holdings Ltd), Helios Towers PLC, American Tower Corporation, Eskom Holdings Limited, etc.

- En mars 2023, Helios s'est associé à des opérateurs de réseaux mobiles (ORM) en Afrique du Sud pour fournir de l'électricité en tant que service à ses sites en raison de la crise électrique actuelle du pays, qui possède et entretient plus de 13500 sites de tours de télécommunications dans huit pays africains.

- En février 2023, ZESCO Limited a lancé une idéologie de base renouvelée et un investissement prévu de 6 milliards de dollars dans toute la chaîne de valeur du service public de production, de transport, de distribution et d'approvisionnement. L'entreprise vise toujours à augmenter sa clientèle. L'entreprise utilise des tarifs reflétant le marché pour tous les nouveaux raccordements électriques afin de fournir à ses clients un service efficace et efficient. Les frais de connexion n'ont pas été augmentés ni modifiés mais dépendent du marché. L'entreprise entreprend davantage de projets pour étendre sa présence régionale.

- En octobre 2022, l'unité commerciale africaine d'American Tower, ATC Africa, a signé un accord pluriannuel et multiproduit avec Airtel Africa. Dans le cadre de l'accord, Airtel Africa utiliserait les sites de communication d'ATC au Kenya, au Niger, au Nigeria et en Ouganda pour soutenir le déploiement du réseau d'Airtel.

Leaders du marché des tours de télécommunications en Afrique

IHS Towers (IHS Holdings Ltd)

American Tower Corporation

Helios Towers plc

Eskom Holdings Limited

ZESCO Limited

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des tours de télécommunications en Afrique

- Avril 2023 Egbin Power PLC a annoncé la construction de sa centrale électrique à Lagos, au Nigeria, avec une centrale électrique au gaz de 1900 MW. Le projet est actuellement en cours d'autorisation. Il sera construit en une seule étape. Le développement du projet devrait commencer en 2024, et les opérations commerciales débuteront en 2025.

- Mars 2023 AxianTelecom annonce un accord pour moderniser son réseau dans l'unité malgache Telma avec Ericsson. Ericsson a annoncé que les solutions à déployer fourniraient à Madagascar des services mobiles plus rapides et plus fiables à l'échelle nationale, réduisant ainsi la consommation d'énergie et améliorant l'écosystème 5G.

Segmentation de lindustrie des tours de télécommunications en Afrique

Létude de marché des tours de télécommunications suit la base installée de tours de télécommunications à travers lAfrique. Létude fournit une répartition du marché par type de carburant, propriété et région. La dynamique du marché, lattractivité du marché et les développements clés sont couverts dans le cadre de létude. La portée de létude a été segmentée en fonction de la propriété (propriété de lopérateur, coentreprise, propriété privée et captive dORM) et du type de carburant (renouvelable et non renouvelable) à travers lAfrique.

Létude de marché Telecom Power suit les opportunités de revenus pour les fournisseurs délectricité en Afrique. La portée de l'étude a été segmentée en fonction de la facturation des services publics (production et distribution) et de la source de production (énergies renouvelables, hydroélectriques et autres sources de production) à travers l'Afrique.

Le marché des tours de télécommunications dAfrique et des secteurs connexes est segmenté par marché des tours de télécommunications (propriété (propriété de lopérateur, coentreprise, propriété privée, captive MNO), par type de carburant (renouvelable, non renouvelable), par pays (Algérie, Nigeria, Afrique du Sud, Tanzanie, Maroc, reste de l'Afrique)), par marché de l'électricité en Afrique (type (production, distribution), par source de production (renouvelable, hydroélectrique), par pays (capacité installée en GW) (Algérie, Nigeria, Afrique du Sud, Tanzanie, Maroc , Reste de l'Afrique)). Les tailles et prévisions du marché sont fournies en termes dunités et de capacité électrique installée (MW) pour les segments des tours de télécommunications et les segments de puissance, respectivement.

| Propriété de l'opérateur |

| Coentreprise |

| Propriété privée |

| MNO captif |

| Renouvelable |

| Non renouvelable |

| Algérie |

| Nigeria |

| Afrique du Sud |

| Tanzanie |

| Maroc |

| Reste de l'Afrique |

| Par propriété | Propriété de l'opérateur |

| Coentreprise | |

| Propriété privée | |

| MNO captif | |

| Par type de carburant | Renouvelable |

| Non renouvelable | |

| Par pays | Algérie |

| Nigeria | |

| Afrique du Sud | |

| Tanzanie | |

| Maroc | |

| Reste de l'Afrique |

FAQ sur les études de marché sur les tours de télécommunications en Afrique

Quelle est la taille du marché des tours et des secteurs connexes dAfrica Telecom ?

La taille du marché des tours Africa Telecom et des secteurs connexes devrait atteindre 208,31 milliers dunités en 2024 et croître à un TCAC de 4,63 % pour atteindre 261,21 milliers dunités dici 2029.

Quelle est la taille actuelle du marché des tours de télécommunications africaines et des secteurs connexes ?

En 2024, la taille du marché des tours de télécommunications africaines et des secteurs connexes devrait atteindre 208,31 milliers dunités.

Qui sont les principaux acteurs du marché des tours de télécommunications et alliées en Afrique ?

IHS Towers (IHS Holdings Ltd), American Tower Corporation, Helios Towers plc, Eskom Holdings Limited, ZESCO Limited sont les principales sociétés opérant sur les tours de télécommunications africaines et le marché allié.

Quelles années couvre ce marché des tours de télécommunications africaines et alliées, et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des tours de télécommunications africaines et des secteurs connexes était estimée à 199,09 milliers dunités. Le rapport couvre la taille historique du marché des tours de télécommunications en Afrique et des secteurs connexes pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des tours de télécommunications en Afrique et des secteurs connexes pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des tours de télécommunications en Afrique

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des tours de télécommunications africaines 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse dAfrica Telecom Towers comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.