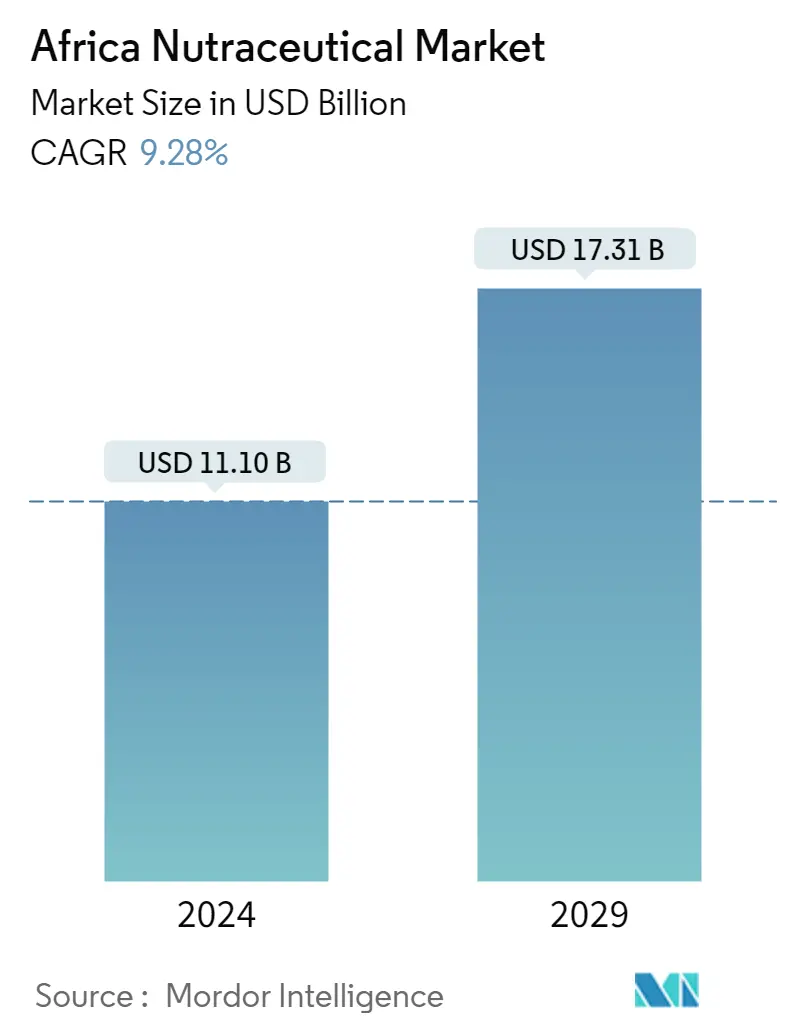

Taille du marché des produits neutraceutiques en Afrique

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Taille du Marché (2024) | USD 11.10 milliards de dollars |

| Taille du Marché (2029) | USD 17.31 milliards de dollars |

| TCAC(2024 - 2029) | 9.28 % |

| Concentration du marché | Faible |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des produits neutraceutiques en Afrique

La taille du marché africain des produits nutraceutiques est estimée à 11,10 milliards USD en 2024 et devrait atteindre 17,31 milliards USD dici 2029, avec une croissance de 9,28 % au cours de la période de prévision (2024-2029).

Les organisations internationales de santé, comme lOMS, encouragent les consommateurs à renforcer leur système immunitaire pour prévenir le COVID-19. Divers produits nutraceutiques sont plus populaires pour leurs propriétés renforçant limmunité. Étant donné que la vitamine C, le zinc et la vitamine E sont des ingrédients populaires connus pour renforcer limmunité, les principaux fabricants les incorporent de plus en plus dans les aliments, les boissons et les suppléments pour exploiter le marché. La tendance en matière de santé sest récemment accélérée, donnant lieu à lentrée dacteurs mondiaux sur le marché. Par exemple, en 2020, Royal DSM, une entreprise scientifique leader dans le domaine de la nutrition, l'agence des Nations Unies pour les droits de l'enfant, le Fonds des Nations Unies pour l'enfance (UNICEF) et le groupe de réflexion sur la nutrition basé en Suisse, Sight and Life, ont annoncé l'extension de leur collaboration croisée. partenariat sectoriel, axé sur lamélioration de la nutrition des enfants et des mères à risque en Afrique du Sud jusquà la fin de 2021. La crise du COVID-19 est susceptible daccélérer les tendances qui façonnaient déjà le marché, telles que la montée de la classe moyenne et l'utilisation du commerce électronique.

La croissance de l'industrie de la nutrition infantile et la demande d'aliments et de boissons sains et nutritifs stimulent le marché des nutraceutiques en Afrique. L'accessibilité du marché et la faiblesse des conditions économiques dans la région freinent ce marché. De plus, lÉgypte et lAfrique du Sud tentent dadopter davantage de nutraceutiques à base de plantes, ce qui constitue une formidable opportunité sur le marché africain.

L'incidence croissante des maladies non transmissibles et l'augmentation des dépenses médicales, ainsi que l'obligation d'enrichir les aliments par les agences gouvernementales de la région, ont stimulé la demande de produits nutraceutiques. Les changements de mode de vie et la consommation accrue d'aliments emballés sont les principales raisons de la prévalence accrue de maladies liées au mode de vie, telles que les maladies cardiovasculaires et le diabète, ce qui stimule encore la demande d'aliments sains alternatifs comme les aliments fonctionnels dans la région.

Tendances du marché des produits neutraceutiques en Afrique

Tendances émergentes en matière de santé et de bien-être

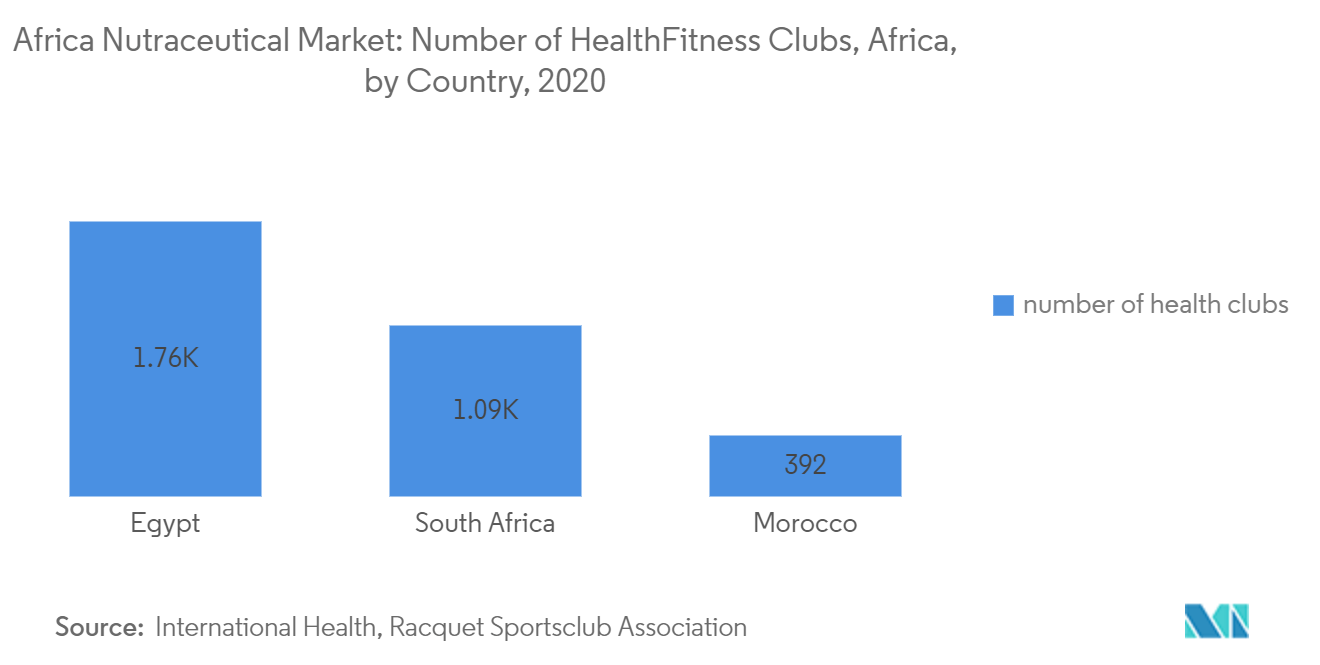

Lévolution des tendances de consommation encourage également les fabricants de nutraceutiques à développer de nouveaux produits pour répondre aux préférences des consommateurs. Avec lengouement croissant pour la forme physique, plusieurs clubs de santé et centres de remise en forme ont récemment vu le jour. La croissance de ces établissements est lun des facteurs susceptibles de stimuler le marché des nutraceutiques au cours de la période de prévision. LAfrique connaît lun des taux dobésité qui augmentent le plus rapidement au monde, en grande partie à cause dune population urbanisée croissante ayant des emplois de bureau et des choix alimentaires influencés par lOccident. Le nombre de patients diabétiques en Afrique devrait passer de 12,1 millions à 24 millions dici 2030. La Banque africaine de développement prédit que les maladies chroniques, telles que lhypertension, lobésité et le cancer, seront responsables de près de la moitié des décès dici une décennie. Ce facteur a entraîné une augmentation significative du nombre dAfricains rejoignant les clubs de fitness.

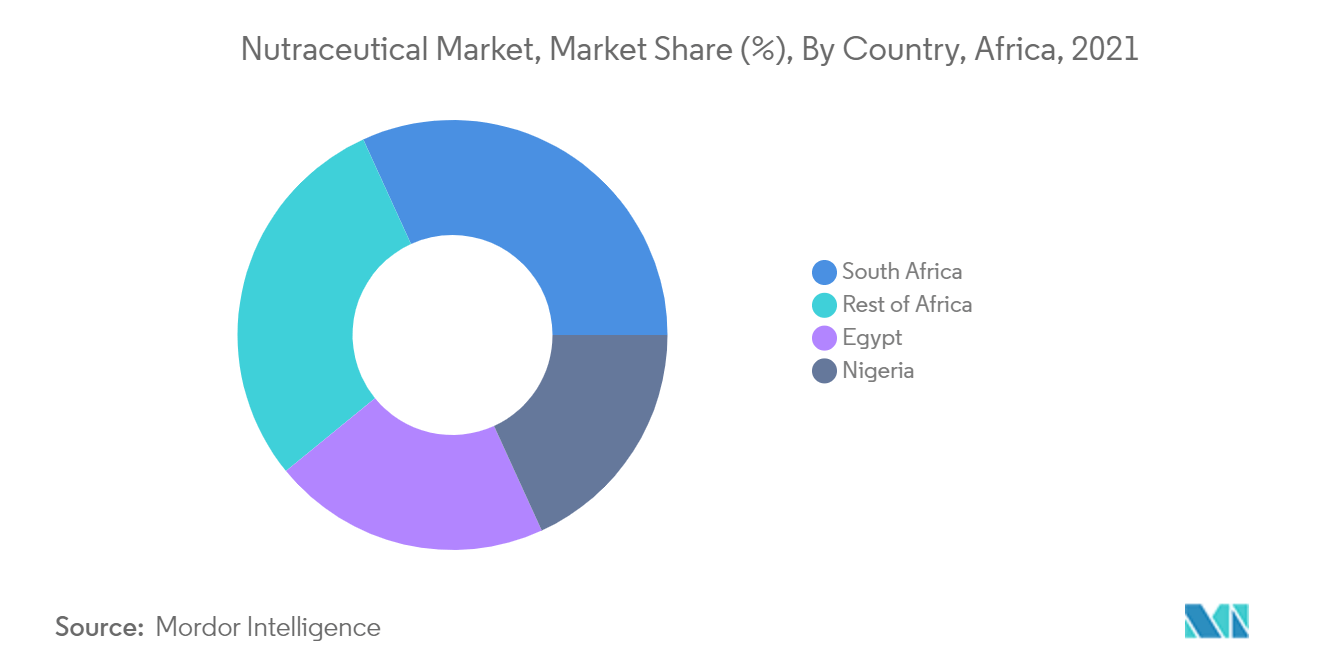

L'Afrique du Sud est en tête du marché global

Le marché sud-africain des produits nutraceutiques est principalement déterminé par lévolution des modes de vie et des préférences des consommateurs. En raison de la prévalence croissante des maladies chroniques non transmissibles et de la sensibilisation croissante à la santé associée à la consommation d'aliments fonctionnels, les consommateurs incluent les nutraceutiques dans leur alimentation habituelle, augmentant ainsi les ventes de nutraceutiques. La demande croissante de soins de santé préventifs est lun des principaux facteurs qui animent le marché des nutraceutiques. Les nutraceutiques contiennent des antioxydants, des probiotiques et des acides gras polyinsaturés, qui aident à gérer des problèmes de santé comme l'obésité, le cancer, le cholestérol, l'arthrite et le diabète. Le marché des nutraceutiques est axé sur le style de vie. Les préoccupations croissantes concernant la santé physique et le mode de vie sain stimulent le marché des nutraceutiques. La tendance croissante au fitness rattrape les autres régions et stimule les ventes de produits nutraceutiques. La demande croissante dédulcorants naturels devrait également stimuler la croissance du marché africain des nutraceutiques. Les édulcorants ne contiennent pas ou peu de calories. Ainsi, ils sont utilisés dans la production de boissons pour sportifs et énergisantes par les fabricants du marché régional.

Aperçu de lindustrie neutraceutique en Afrique

Les principales sociétés multinationales actives dans la région détiennent la majeure partie du marché. Les innovations de produits, les progrès technologiques, les partenariats, les fusions, les acquisitions, lexpansion du marché et lexpansion des catégories sont les stratégies importantes suivies par les leaders du marché. Certains des principaux acteurs du marché nutraceutique africain sont Arla Foods, Nestlé, Herbalife International of America Inc., Amway et The Kellogg Company.

Les fournisseurs sont moins nombreux en termes d'ingrédients, car la majeure partie du marché est contrôlée par les fournisseurs nationaux de la région. En outre, la disponibilité dingrédients tendances du point de vue du consommateur et dingrédients conformes à la réglementation ne peut provenir que dacteurs spécifiques du marché. La sensibilisation croissante à la santé et les exigences en matière détiquetage ont incité les entreprises à rechercher des fournisseurs spécifiques fournissant des matières premières de qualité.

Leaders du marché des produits neutraceutiques en Afrique

-

Arla Foods

-

Nestle

-

Kellogg Co.

-

Amway

-

Red Bull Corporation

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des produits neutraceutiques en Afrique

- En avril 2021, Danone a choisi Wavemaker South Africa comme agence de référence pour gérer ses achats média, sa planification et le développement de sa stratégie de distribution intégrée en Afrique du Sud.

- En mars 2021, Kellogg's Afrique du Sud a lancé deux nouvelles saveurs délicieuses dans sa gamme Granola Kellogg's Nutty Delight et Kellogg's Tropical Burst Granolas.

- En avril 2021, NESTLÉ NIDO 3+ a annoncé sa nouvelle recette améliorée, conçue sur mesure pour les besoins nutritionnels des enfants âgés de 3 à 5 ans. La nouvelle recette améliorée NESTLÉ NIDO 3+ contient des niveaux optimaux de vitamine A, de zinc et de fer, les carences en micronutriments les plus répandues dans cette tranche d'âge en Afrique du Sud.

Rapport sur le marché des produits neutraceutiques en Afrique – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Facteurs de marché

4.2 Restrictions du marché

4.3 Analyse des cinq forces de Porter

4.3.1 La menace de nouveaux participants

4.3.2 Pouvoir de négociation des acheteurs/consommateurs

4.3.3 Pouvoir de négociation des fournisseurs

4.3.4 Menace des produits de substitution

4.3.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

5.1 Par type

5.1.1 Nourriture fonctionnelle

5.1.1.1 Céréale

5.1.1.2 Boulangerie

5.1.1.3 Confiserie

5.1.1.4 Laitier

5.1.1.5 Collations

5.1.2 Boissons fonctionnelles

5.1.2.1 Boissons énergisantes

5.1.2.2 Boissons pour sportifs

5.1.2.3 Aliments enrichis

5.1.2.4 Produits laitiers et boissons alternatives aux produits laitiers

5.1.3 Compléments alimentaires

5.1.3.1 Vitamines

5.1.3.2 Minéraux

5.1.3.3 Botaniques

5.1.3.4 Enzymes

5.1.3.5 Les acides gras

5.1.3.6 Protéines

5.1.3.7 Autres compléments alimentaires

5.2 Par canal de distribution

5.2.1 Supermarchés/Hypermarchés

5.2.2 Dépanneurs

5.2.3 Médicaments/Pharamacies

5.2.4 Magasins de vente au détail en ligne

5.2.5 Autres canaux de distribution

5.3 Par géographie

5.3.1 Afrique du Sud

5.3.2 Nigeria

5.3.3 Egypte

5.3.4 Reste de l'Afrique

6. PAYSAGE CONCURRENTIEL

6.1 Stratégies les plus adoptées

6.2 Analyse des parts de marché

6.3 Profils d'entreprise

6.3.1 Arla Foods

6.3.2 Nestle SA

6.3.3 Herbalife International of America Inc.

6.3.4 Amway International

6.3.5 Kellogg Co.

6.3.6 RedBull Corporation

6.3.7 Danone

6.3.8 Real Foods Group

6.3.9 GlaxoSmithKline PLC

6.3.10 The Coca-Cola Company

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

8. IMPACT DU COVID-19 SUR LE MARCHÉ

Segmentation de lindustrie neutraceutique en Afrique

Les produits nutraceutiques ont des bienfaits physiologiques, protègent contre les maladies chroniques, améliorent la santé, retardent le processus de vieillissement et augmentent l'espérance de vie. Le marché africain des nutraceutiques est segmenté par type de produit, canal de distribution et géographie. Le dimensionnement et les prévisions du marché ont été effectués pour chaque segment en fonction de la valeur (en millions de dollars).

| Par type | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

| Par canal de distribution | ||

| ||

| ||

| ||

| ||

|

| Par géographie | ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur les produits neutraceutiques en Afrique

Quelle est la taille du marché africain des nutraceutiques ?

La taille du marché africain des produits nutraceutiques devrait atteindre 11,10 milliards USD en 2024 et croître à un TCAC de 9,28 % pour atteindre 17,31 milliards USD dici 2029.

Quelle est la taille actuelle du marché des produits nutraceutiques en Afrique ?

En 2024, la taille du marché africain des produits nutraceutiques devrait atteindre 11,10 milliards de dollars.

Qui sont les principaux acteurs du marché africain des nutraceutiques ?

Arla Foods, Nestle, Kellogg Co., Amway, Red Bull Corporation sont les principales sociétés opérant sur le marché africain des nutraceutiques.

Quelles années couvre ce marché africain des nutraceutiques et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché africain des produits nutraceutiques était estimée à 10,16 milliards USD. Le rapport couvre la taille historique du marché des nutraceutiques en Afrique pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des nutraceutiques en Afrique pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie nutraceutique en Afrique

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des produits nutraceutiques en Afrique 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des produits nutraceutiques en Afrique comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.