Taille du marché de la restauration en Afrique du Sud

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 75.92 Milliards de dollars | |

| Taille du Marché (2029) | 99.49 Milliards de dollars | |

| Plus grande part par type de service de restauration | Restaurants à service rapide | |

| CAGR (2024 - 2029) | 14.09 % | |

| La croissance la plus rapide par type de service alimentaire | Cuisine Nuageuse | |

| Concentration du Marché | Faible | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché de la restauration en Afrique du Sud

La taille du marché sud-africain des services alimentaires est estimée à 8,91 milliards USD en 2024 et devrait atteindre 17,22 milliards USD dici 2029, avec un TCAC de 14,09 % au cours de la période de prévision (2024-2029).

La popularité croissante des plateformes de livraison de nourriture comme Mr.D et Uber Eats stimule la croissance du marché.

- Les restaurants à service rapide détiennent une part importante du marché. Au cours de la période détude, le segment des restaurants à service rapide devrait enregistrer un TCAC de 7,61 % en valeur. La croissance des services de livraison de nourriture tels que Mr. D Food et Uber Eats en Afrique du Sud a permis aux QSR d'atteindre plus facilement les clients qui ne peuvent pas se rendre dans leurs points de vente physiques. Mr. D Food contrôle 30 % du secteur sud-africain de la livraison de nourriture, tandis qu'Uber Eats détient une part de 25 %. Cela a accru la capacité des QSR à étendre leurs capacités de livraison et à atteindre davantage de clients. Le poulet transformé, les hamburgers, le poisson transformé, les pizzas et les sandwichs, entre autres, font partie des principaux produits de restauration rapide qui gagnent en popularité sur le marché sud-africain.

- FSR détient la deuxième plus grande part de marché. Dans le segment FSR, le sous-segment de la cuisine asiatique est en expansion et devrait enregistrer un TCAC de 13,58 % en valeur au cours de la période de prévision. L'Afrique du Sud est un pays diversifié avec une population multiculturelle. Cette exposition a accru lappréciation et la demande pour les saveurs et les plats asiatiques. Il y a eu une augmentation de la migration vers l'Afrique du Sud en provenance de pays asiatiques, comme la Chine et l'Inde. Les Sud-Africains indiens représentent environ 2,5 % de la population sud-africaine en 2023, soit environ 1,6 million de personnes. Cette migration a conduit à l'ouverture de davantage de restaurants asiatiques en Afrique du Sud.

- Les cuisines cloud devraient enregistrer un TCAC de 18,76 % en valeur au cours de la période de prévision. Les cuisines cloud offrent une grande variété d'options culinaires pour répondre aux goûts divers des consommateurs sud-africains. Des cuisines cloud populaires telles que Kitchens Dot Com, opérant à Johannesburg et au Cap, et GhostKitchenZA se sont associées à des restaurants établis pour proposer des menus en livraison uniquement sous différentes marques.

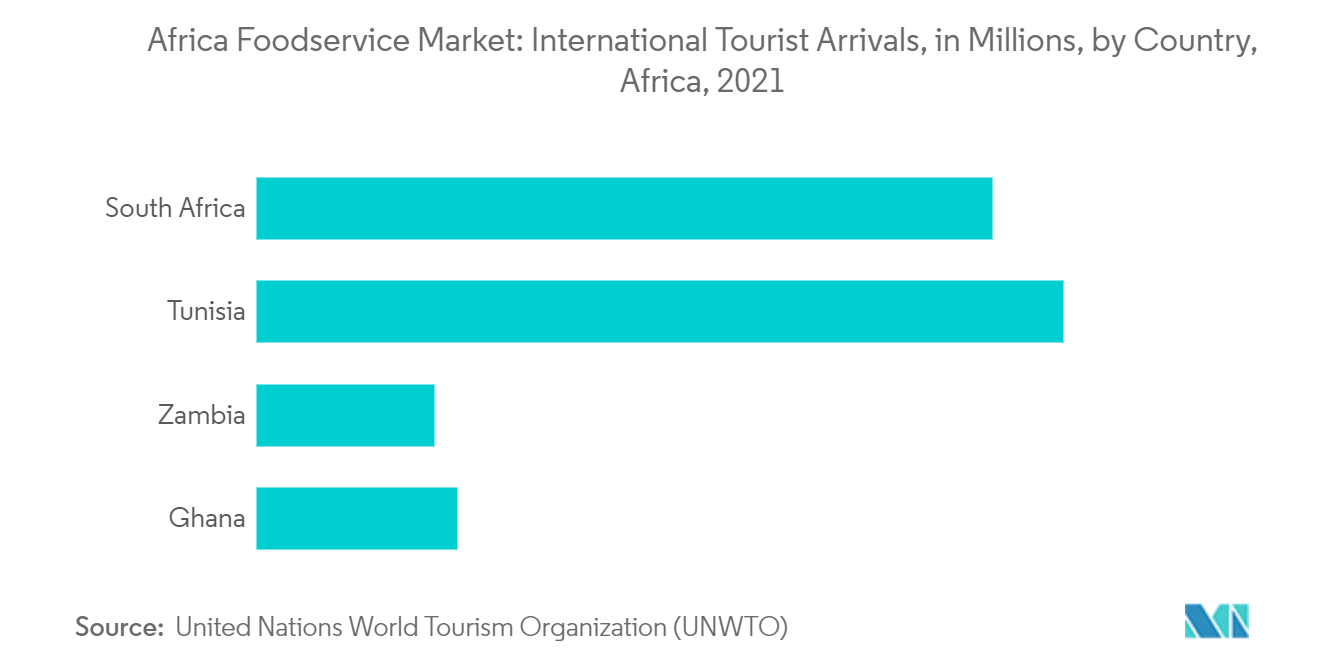

Laugmentation des dépenses touristiques stimule les ventes dans le secteur de la restauration

Le tourisme de loisirs est responsable dune grande partie des dépenses touristiques en Afrique. En 2021, les services de restauration destinés aux consommateurs par le tourisme dagrément ont connu une croissance rapide, en particulier dans des destinations comme le Maroc et lAfrique du Sud, où le tourisme est une industrie en croissance rapide. La demande de chaînes de restaurants internationales et de restaurants à service complet devrait également augmenter au cours de la période de prévision. Parallèlement à lessor du tourisme, célébrer les aliments locaux dans le cadre du tourisme et faciliter les relations commerciales entre les hôtels, les restaurants et les fournisseurs locaux ont fait partie intégrante du tourisme africain, propulsant les dépenses touristiques dans les établissements de restauration. Selon le Baromètre OMT du tourisme mondial, les arrivées de touristes en Afrique ont augmenté de 12 % en 2021 par rapport à 2020. Cependant, ils étaient toujours inférieurs de 74 % à ceux de 2019, ce qui stimulait le marché régional de la restauration.

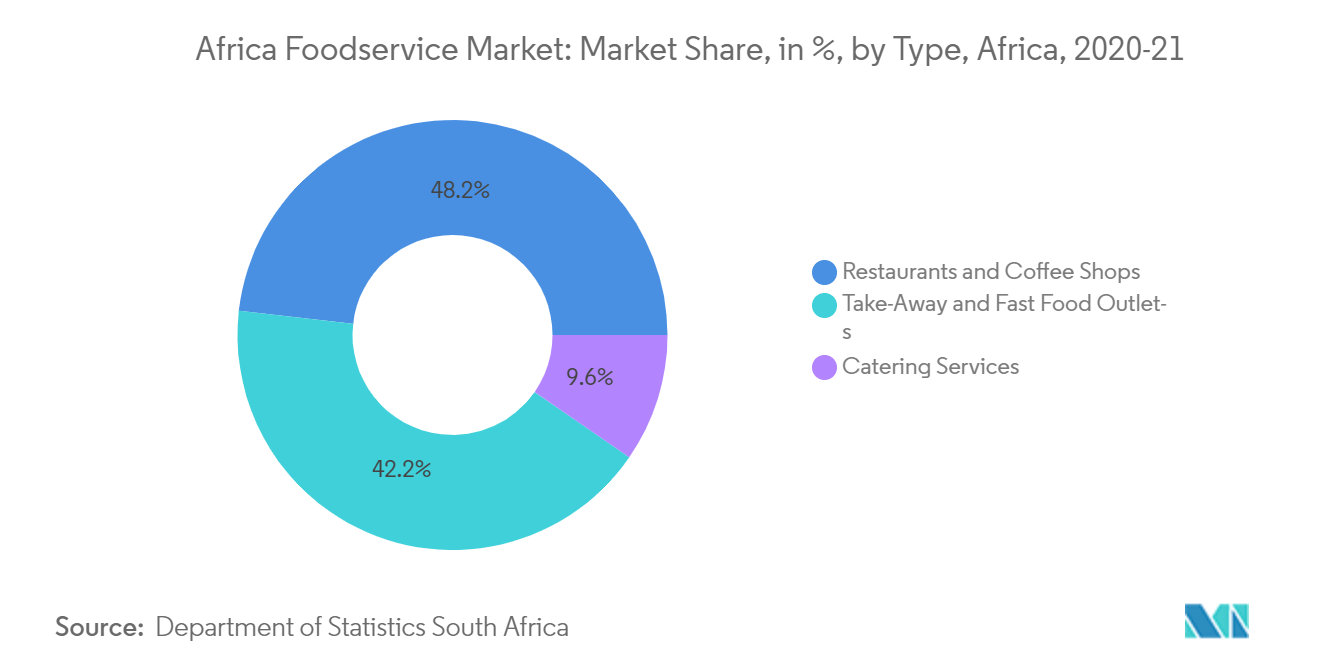

Les restaurants à service rapide détiennent une part importante

Le marché africain a connu lafflux dun nombre sans précédent de restaurants à service rapide, en particulier les opérateurs de restauration rapide, après louverture du premier fast-food au Nigeria en 1986, par Mr. Biggs, une filiale de UAC Nigeria PLC. Le rôle de la technologie devrait façonner lavenir des restaurants africains à service rapide, car les grandes entreprises ouvrent des chaînes de haute technologie et lancent des applications de commande de nourriture en ligne conformes à la demande du marché. Certaines des principales marques de service rapide au pays comprennent Pizza Hut, Chicken Republic, Mr. Biggs et Tastee Fried Chicken.

Lentrée de divers acteurs nationaux et internationaux dans le segment des services rapides a considérablement élargi le marché des chaînes de restauration rapide en raison de lexpansion rapide de la population de la classe moyenne, de lurbanisation, de laugmentation des dépenses chez les jeunes, dun nombre croissant de familles nucléaires et de meilleurs services de livraison par les propres marques et les partenaires de livraison basés sur des applications. Par exemple, en septembre 2021, KFC South Africa, un restaurant de restauration rapide, a lancé un service de livraison interne baptisé KFC Delivery Plus, permettant aux clients de passer leurs commandes via lapplication mobile ou le site Web KFC et daccéder en toute sécurité à des offres exclusives.

Aperçu du secteur de la restauration en Afrique du Sud

Le marché sud-africain de la restauration est fragmenté, les cinq plus grandes entreprises occupant 29,04 %. Les principaux acteurs de ce marché sont Famous Brands Limited, McDonald's Corporation, Restaurant Brands International Inc., Spur Corporation Limited et Yum! Brands Inc. (triés par ordre alphabétique).

Leaders du marché de la restauration en Afrique du Sud

Famous Brands Limited

McDonald's Corporation

Restaurant Brands International Inc.

Spur Corporation Limited

Yum! Brands Inc.

Other important companies include Domino's Pizza Inc., Laudian Franchise Management One Pty Ltd, Roman's Pizza, Vida e Caffè Holdings (Pty) Ltd.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la restauration en Afrique du Sud

- Juillet 2022 Spur Corporation prévoit d'ouvrir 32 nouveaux restaurants en Afrique du Sud et neuf magasins à l'international d'ici le 30 juin 2023.

- Juillet 2022 KFC a ouvert un nouveau point de vente à Pinelands, dans le Cap occidental, ultramoderne et doté des dernières technologies de restauration. Le magasin propose des tableaux de menu numériques dans chacun des services au volant à deux voies. Il dispose également de bornes libre-service dédiées aux clients sans rendez-vous, d'un guichet dédié aux chauffeurs-livreurs et de tableaux de menus numériques.

- Juin 2021:Spur Corporation a ouvert son premier Drive Thru à Heinrich Ave, Karenpark, Pretoria, pour offrir un accès facile aux clients.

Rapport sur le marché de la restauration en Afrique du Sud – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Nombre de points de vente

- 4.2 Valeur moyenne des commandes

- 4.3 Cadre réglementaire

- 4.3.1 Afrique du Sud

- 4.4 Analyse des menus

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 5.1 Type de service alimentaire

- 5.1.1 Cafés et bars

- 5.1.1.1 Par cuisine

- 5.1.1.1.1 Bars et pubs

- 5.1.1.1.2 Les cafés

- 5.1.1.1.3 Barres à jus/smoothies/desserts

- 5.1.1.1.4 Cafés et thés spécialisés

- 5.1.2 Cuisine Nuageuse

- 5.1.3 Restaurants à service complet

- 5.1.3.1 Par cuisine

- 5.1.3.1.1 asiatique

- 5.1.3.1.2 européen

- 5.1.3.1.3 latino-américain

- 5.1.3.1.4 Moyen-Orient

- 5.1.3.1.5 Nord Américain

- 5.1.3.1.6 Autres cuisines FSR

- 5.1.4 Restaurants à service rapide

- 5.1.4.1 Par cuisine

- 5.1.4.1.1 Boulangeries

- 5.1.4.1.2 Burger

- 5.1.4.1.3 Glace

- 5.1.4.1.4 Cuisines à base de viande

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Autres cuisines QSR

- 5.2 Sortie

- 5.2.1 Points de vente enchaînés

- 5.2.2 Points de vente indépendants

- 5.3 Emplacement

- 5.3.1 Loisirs

- 5.3.2 Hébergement

- 5.3.3 Vente au détail

- 5.3.4 Autonome

- 5.3.5 Voyage

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Domino's Pizza Inc.

- 6.4.2 Famous Brands Limited

- 6.4.3 Laudian Franchise Management One Pty Ltd

- 6.4.4 McDonald's Corporation

- 6.4.5 Restaurant Brands International Inc.

- 6.4.6 Roman's Pizza

- 6.4.7 Spur Corporation Limited

- 6.4.8 Vida e Caffè Holdings (Pty) Ltd

- 6.4.9 Yum! Brands Inc.

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DU SERVICE ALIMENTAIRE

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie de la restauration en Afrique du Sud

Les cafés et bars, les cuisines cloud, les restaurants à service complet et les restaurants à service rapide sont couverts en tant que segments par type de service alimentaire. Les points de vente enchaînés et les points de vente indépendants sont couverts en tant que segments par Outlet. Les loisirs, l'hébergement, la vente au détail, les activités autonomes et les voyages sont couverts en tant que segments par emplacement.

- Les restaurants à service rapide détiennent une part importante du marché. Au cours de la période détude, le segment des restaurants à service rapide devrait enregistrer un TCAC de 7,61 % en valeur. La croissance des services de livraison de nourriture tels que Mr. D Food et Uber Eats en Afrique du Sud a permis aux QSR d'atteindre plus facilement les clients qui ne peuvent pas se rendre dans leurs points de vente physiques. Mr. D Food contrôle 30 % du secteur sud-africain de la livraison de nourriture, tandis qu'Uber Eats détient une part de 25 %. Cela a accru la capacité des QSR à étendre leurs capacités de livraison et à atteindre davantage de clients. Le poulet transformé, les hamburgers, le poisson transformé, les pizzas et les sandwichs, entre autres, font partie des principaux produits de restauration rapide qui gagnent en popularité sur le marché sud-africain.

- FSR détient la deuxième plus grande part de marché. Dans le segment FSR, le sous-segment de la cuisine asiatique est en expansion et devrait enregistrer un TCAC de 13,58 % en valeur au cours de la période de prévision. L'Afrique du Sud est un pays diversifié avec une population multiculturelle. Cette exposition a accru lappréciation et la demande pour les saveurs et les plats asiatiques. Il y a eu une augmentation de la migration vers l'Afrique du Sud en provenance de pays asiatiques, comme la Chine et l'Inde. Les Sud-Africains indiens représentent environ 2,5 % de la population sud-africaine en 2023, soit environ 1,6 million de personnes. Cette migration a conduit à l'ouverture de davantage de restaurants asiatiques en Afrique du Sud.

- Les cuisines cloud devraient enregistrer un TCAC de 18,76 % en valeur au cours de la période de prévision. Les cuisines cloud offrent une grande variété d'options culinaires pour répondre aux goûts divers des consommateurs sud-africains. Des cuisines cloud populaires telles que Kitchens Dot Com, opérant à Johannesburg et au Cap, et GhostKitchenZA se sont associées à des restaurants établis pour proposer des menus en livraison uniquement sous différentes marques.

| Cafés et bars | Par cuisine | Bars et pubs |

| Les cafés | ||

| Barres à jus/smoothies/desserts | ||

| Cafés et thés spécialisés | ||

| Cuisine Nuageuse | ||

| Restaurants à service complet | Par cuisine | asiatique |

| européen | ||

| latino-américain | ||

| Moyen-Orient | ||

| Nord Américain | ||

| Autres cuisines FSR | ||

| Restaurants à service rapide | Par cuisine | Boulangeries |

| Burger | ||

| Glace | ||

| Cuisines à base de viande | ||

| Pizza | ||

| Autres cuisines QSR |

| Points de vente enchaînés |

| Points de vente indépendants |

| Loisirs |

| Hébergement |

| Vente au détail |

| Autonome |

| Voyage |

| Type de service alimentaire | Cafés et bars | Par cuisine | Bars et pubs |

| Les cafés | |||

| Barres à jus/smoothies/desserts | |||

| Cafés et thés spécialisés | |||

| Cuisine Nuageuse | |||

| Restaurants à service complet | Par cuisine | asiatique | |

| européen | |||

| latino-américain | |||

| Moyen-Orient | |||

| Nord Américain | |||

| Autres cuisines FSR | |||

| Restaurants à service rapide | Par cuisine | Boulangeries | |

| Burger | |||

| Glace | |||

| Cuisines à base de viande | |||

| Pizza | |||

| Autres cuisines QSR | |||

| Sortie | Points de vente enchaînés | ||

| Points de vente indépendants | |||

| Emplacement | Loisirs | ||

| Hébergement | |||

| Vente au détail | |||

| Autonome | |||

| Voyage | |||

Définition du marché

- RESTAURANTS À SERVICE COMPLET - Établissement de restauration où les clients sont assis à une table, passent leur commande à un serveur et se font servir à table.

- RESTAURANTS À SERVICE RAPIDE - Un établissement de restauration qui offre à ses clients commodité, rapidité et offres alimentaires à des prix inférieurs. Les clients se servent généralement eux-mêmes et apportent leur propre nourriture à leur table.

- CAFÉS BARS - Un type d'entreprise de restauration qui comprend les bars et les pubs autorisés à servir des boissons alcoolisées à consommer, les cafés qui servent des rafraîchissements et des plats légers, ainsi que les salons de thé et de café spécialisés, les bars à desserts, les bars à smoothies et les bars à jus.

- CUISINE NUAGE - Entreprise de restauration qui utilise une cuisine commerciale dans le but de préparer des plats à livrer ou à emporter uniquement, sans clients au restaurant.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation est prise en compte pour la valeur moyenne des commandes et est prévue en fonction des taux d'inflation prévus dans les pays.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement