Taille du marché des engrais biologiques en Afrique

|

|

Période d'étude | 2017 - 2029 |

|

|

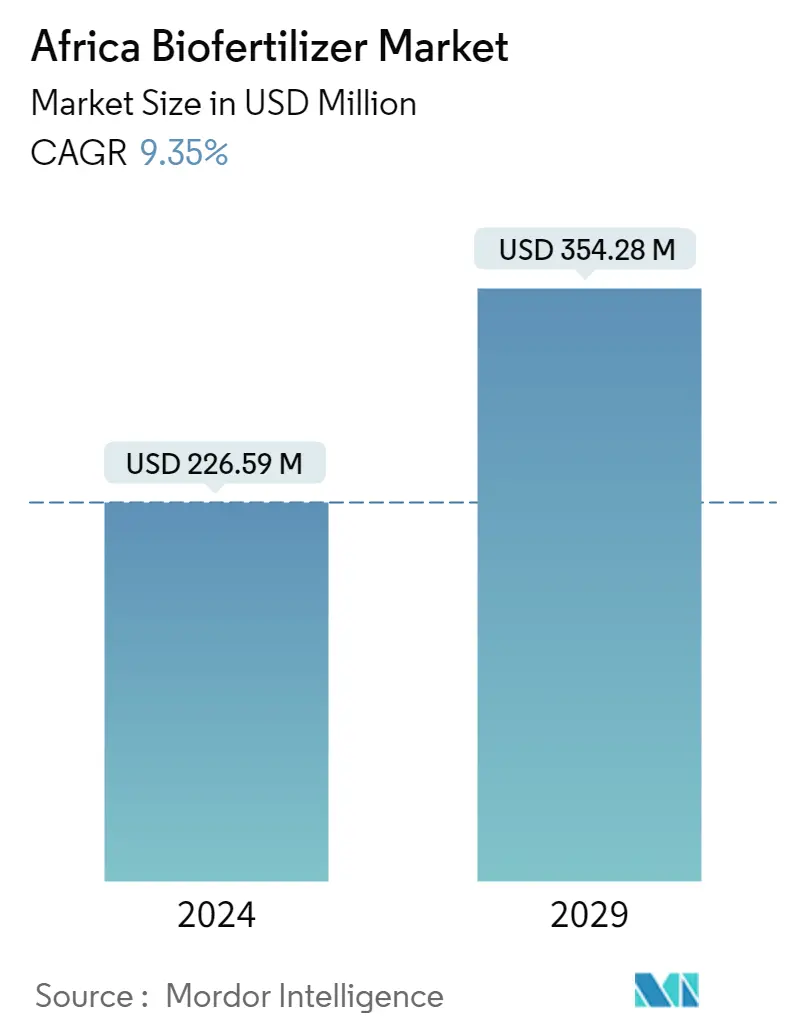

Taille du Marché (2024) | USD 226.59 millions de dollars |

|

|

Taille du Marché (2029) | USD 354.28 millions de dollars |

|

|

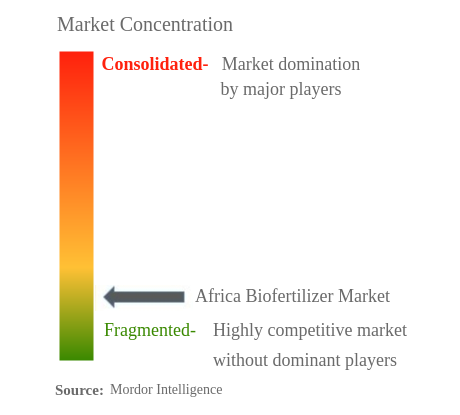

Concentration du marché | Haut |

|

|

La plus grande part par forme | Rhizobium |

|

|

TCAC(2024 - 2029) | 9.35 % |

|

|

La plus grande part par pays | Egypte |

Principaux acteurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des engrais biologiques en Afrique

La taille du marché africain des biofertilisants est estimée à 226,59 millions de dollars en 2024 et devrait atteindre 354,28 millions de dollars dici 2029, avec une croissance de 9,35 % au cours de la période de prévision (2024-2029).

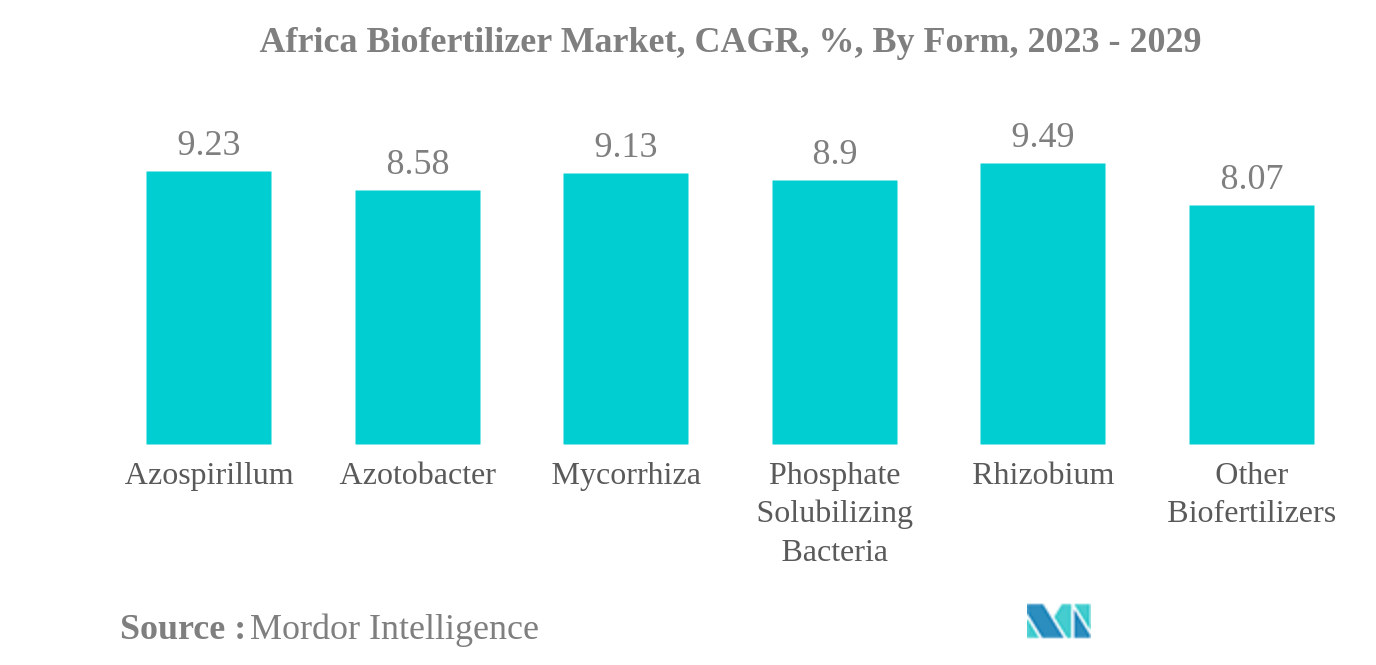

- Le Rhizobium est la forme la plus grande Le Rhizobium est une bactérie du sol qui aide les légumineuses à fixer l'azote, remplaçant potentiellement les engrais azotés commerciaux. Le Rhizobium augmente la productivité agricole.

- Le rhizobium est la forme à la croissance la plus rapide le rhizobium est principalement utilisé pour les cultures de légumineuses et peut améliorer le rendement de 25 à 35 % tout en réduisant les besoins globaux en engrais chimiques de 20 à 25 % dans certaines cultures.

- Les cultures en rangs sont le type de culture le plus important le maïs, le blé, le riz et les légumineuses font partie des principales cultures en rangs cultivées dans la région. L'application de Rhizobium domine la culture en rangs avec 45,7 % de la valeur marchande en 2022.

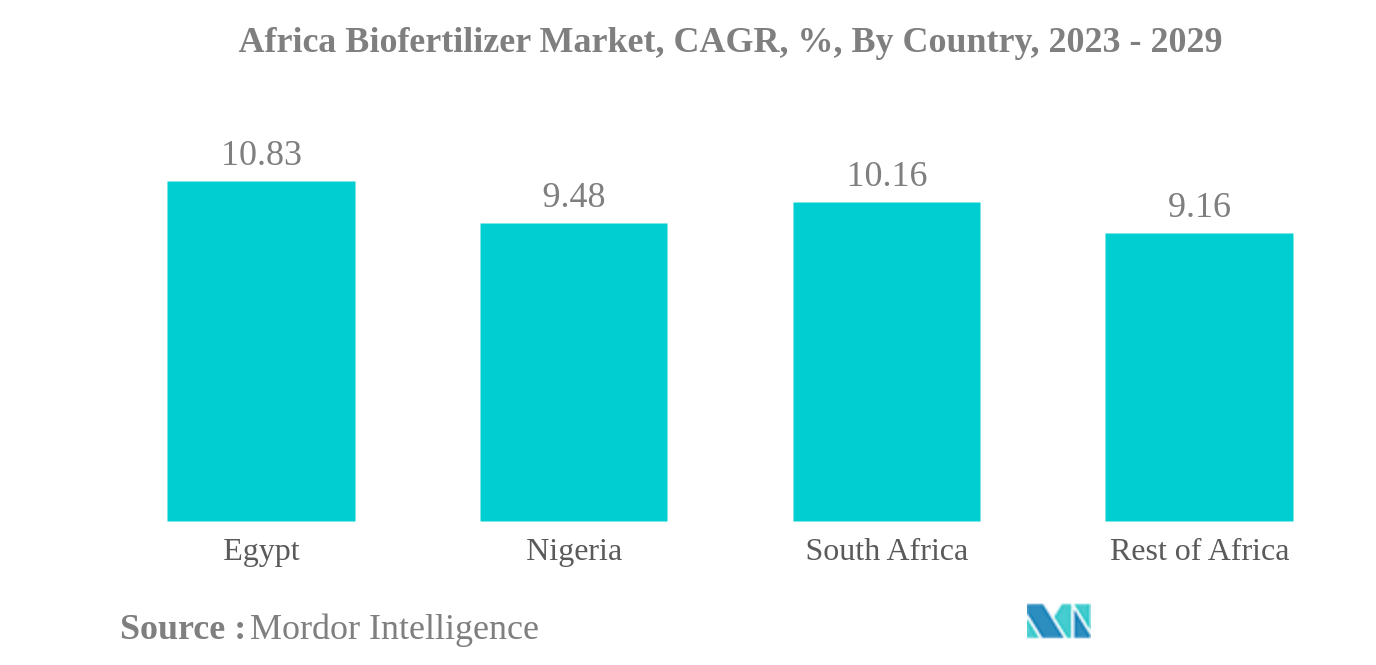

- L'Égypte est le plus grand pays les principales cultures égyptiennes comprennent le riz, le blé, le maïs, le coton et les fruits et légumes. Les Rhizobium sont dominants dans le pays, ils représentaient 39,1% de la valeur marchande en 2022.

Rhizobium est la plus grande forme

- Les biofertilisants sont des micro-organismes vivants qui améliorent la nutrition des plantes en mobilisant ou en augmentant la disponibilité des nutriments dans les sols. Les mycorhizes, Azospirillum, Azotobacter, Rhizobium et les bactéries solubilisant les phosphates sont les micro-organismes les plus fréquemment utilisés comme biofertilisants en agriculture.

- Parmi ces biofertilisants, le Rhizobium est le plus utilisé en Afrique, représentant 45,6 % du marché en 2022 et évalué à 87,5 millions de dollars. Le Rhizobium est la bactérie fixatrice d'azote la plus importante qui vit dans les nodules racinaires des légumineuses et entretient une relation symbiotique avec les plantes.

- L'Azospirillum représentait la deuxième plus grande part de marché, évaluée à 43,8 millions de dollars en 2022. Les biofertilisants à base d'Azospirillum favorisent la croissance végétative des plantes en remplaçant 25 à 30 % des besoins en azote des plantes.

- Les cultures en rangs ont dominé le marché des biofertilisants, évalué à environ 146,8 millions de dollars et représentant 76,5 % de la part de la consommation en 2022, suivies par les cultures horticoles, évaluées à 30,5 millions de dollars. La valeur marchande des biofertilisants pour les cultures en rangs est en constante augmentation. Il a augmenté d'environ 17,8 % entre 2017 et 2021. Il devrait augmenter d'environ 69,6 % d'ici la fin de la période de prévision, pour atteindre 270,0 millions de dollars.

- Lapplication de biofertilisants peut réduire lutilisation dengrais chimiques azotés et le coût global de la culture. La demande de produits biologiques sur les marchés nationaux et internationaux augmente, entraînant ainsi la demande de biofertilisants dans la région.

L'Egypte est le plus grand pays

- Alors que la demande daliments cultivés de manière biologique augmente dans de nombreux pays africains comme lÉgypte, le Nigeria et lAfrique du Sud, lAfrique constitue un marché important pour les biofertilisants. Au cours de la période historique (2017-2022), la superficie cultivée biologiquement dans la région a légèrement augmenté, passant de 1,1 million d'hectares en 2017 à 1,3 million d'hectares en 2022. Au cours de la même période, le marché africain des biofertilisants a augmenté de 6,9 %. La région produit principalement des céréales, comme le maïs, le blé et le maïs.

- Le rhizobium est le biofertilisant le plus utilisé dans les pays africains, représentant 45,6 % du marché en 2022 et valant 87,5 millions de dollars. Rhizobium est la bactérie fixatrice d'azote la plus importante qui réside dans les nodules racinaires des légumineuses et entretient un lien symbiotique avec les plantes.

- Dans le reste de l'Afrique, en termes de superficie, la Tunisie était le plus grand producteur biologique de la région en 2021. Environ 60 des 250 catégories de produits biologiques cultivés en Tunisie sont exportées, principalement de l'huile d'olive, mais aussi des dattes, des herbes aromatiques et médicinales et certaines légumes et fruits. La Tunisie se classe au 30ème rang mondial et au premier rang africain en termes de certification des superficies agricoles biologiques, malgré sa petite taille.

- Les principaux pays et régions dotés de superficies agricoles biologiques comprennent le reste de lAfrique, lÉgypte et lAfrique du Sud. En 2022, le reste de lAfrique représentait 95,0 % de la superficie agricole biologique totale en Afrique, avec 1,2 million dhectares. La même année, l'Égypte représentait 3,5 %, avec 45 100 hectares, et l'Afrique du Sud 1,0 %. avec 12,6 mille hectares.

- La demande de biofertilisants devrait augmenter au cours de la période de prévision en raison de lintérêt croissant des consommateurs pour les produits biologiques. Les agriculteurs sont de plus en plus conscients des inconvénients liés au recours aux intrants chimiques dans lagriculture et à laugmentation des superficies cultivées en bio, qui peuvent également stimuler le marché.

Aperçu du marché des bioengrais en Afrique

Le marché africain des biofertilisants est fragmenté, les cinq plus grandes entreprises occupant 2,49 %. Les principaux acteurs de ce marché sont Biolchim SPA, IPL Biologicals Limited, Microbial Biological Fertilizers International, Rizobacter et T. Stanes and Company Limited (triés par ordre alphabétique).

Leaders du marché africain des bioengrais

Biolchim SPA

IPL Biologicals Limited

Microbial Biological Fertilizers International

Rizobacter

T. Stanes and Company Limited

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des engrais biologiques en Afrique

- Janvier 2021 Heliae Agriculture et Rizobacter collaborent pour développer des technologies innovantes de nutrition des sols et des cultures qui aideront l'entreprise à fabriquer des solutions meilleures et plus efficaces, améliorant ainsi son portefeuille de produits.

- Janvier 2021 Atlántica Agrícola développe Micomix, un biostimulant composé principalement de champignons mycorhiziens, de rhizobactéries et de micronutriments chélatés. La présence et le développement de ces micro-organismes dans la rhizosphère créent une relation symbiotique avec la plante qui favorise l'absorption de l'eau et des nutriments minéraux et augmente sa tolérance au stress hydrique et salin.

Rapport sur le marché des engrais biologiques en Afrique – Table des matières

RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

OFFRES DE RAPPORT

1. INTRODUCTION

1.1. Hypothèses de l’étude et définition du marché

1.2. Portée de l'étude

1.3. Méthodologie de recherche

2. TENDANCES CLÉS DU SECTEUR

2.1. Superficie en culture biologique

2.2. Dépenses par habitant en produits biologiques

2.3. Cadre réglementaire

2.4. Analyse de la chaîne de valeur et des canaux de distribution

3. SEGMENTATION DU MARCHÉ

3.1. Formulaire

3.1.1. Azospirille

3.1.2. Azotobactérie

3.1.3. Mycorhize

3.1.4. Bactéries solubilisant le phosphate

3.1.5. Rhizobium

3.1.6. Autres biofertilisants

3.2. Type de culture

3.2.1. Cultures commerciales

3.2.2. Cultures horticoles

3.2.3. Cultures en rangs

3.3. Pays

3.3.1. Egypte

3.3.2. Nigeria

3.3.3. Afrique du Sud

3.3.4. Reste de l'Afrique

4. PAYSAGE CONCURRENTIEL

4.1. Mouvements stratégiques clés

4.2. Analyse des parts de marché

4.3. Paysage de l’entreprise

4.4. Profils d'entreprise

4.4.1. Atlántica Agrícola

4.4.2. Biolchim SPA

4.4.3. IPL Biologicals Limited

4.4.4. Mapleton Agri Biotec Pt. Ltd

4.4.5. Microbial Biological Fertilizers International

4.4.6. Rizobacter

4.4.7. T. Stanes and Company Limited

4.4.8. Valent Biosciences LLC

4.4.9. Vegalab SA

5. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DES PRODUITS BIOLOGIQUES AGRICOLES

6. ANNEXE

6.1. Aperçu global

6.1.1. Aperçu

6.1.2. Le cadre des cinq forces de Porter

6.1.3. Analyse de la chaîne de valeur mondiale

6.1.4. Dynamique du marché (DRO)

6.2. Sources et références

6.3. Liste des tableaux et figures

6.4. Informations principales

6.5. Pack de données

6.6. Glossaire des termes

Liste des tableaux et figures

- Figure 1:

- MARCHÉ AFRIQUE DES BIOFERTILISATEURS, SUPERFICIE EN CULTURE BIOLOGIQUE, HECTARES, 2017 - 2022

- Figure 2:

- MARCHÉ AFRICAIN DES BIOFERTILISANTS, DÉPENSES PAR HABITANT EN PRODUITS BIOLOGIQUES, USD, 2017 - 2022

- Figure 3:

- MARCHÉ AFRIQUE DES BIOFERTILISANTS, VOLUME, TONNES MÉTRIQUES, 2017 - 2029

- Figure 4:

- MARCHÉ AFRIQUE DES BIOFERTILISATEURS, VALEUR, USD, 2017 - 2029

- Figure 5:

- MARCHÉ AFRIQUE DES BIOFERTILISANTS, PAR FORME, VOLUME, TONNE MÉTRIQUE, 2017 - 2029

- Figure 6:

- MARCHÉ AFRIQUE DES BIOFERTILISATEURS, PAR FORME, VALEUR, USD, 2017 - 2029

- Figure 7:

- MARCHÉ AFRIQUE DES BIOFERTILISANTS, PART DE VOLUME (%), PAR FORME, 2017 - 2029

- Figure 8:

- MARCHÉ AFRICAIN DES BIOFERTILISATEURS, PART DE VALEUR (%), PAR FORME, 2017 - 2029

- Figure 9:

- MARCHÉ AFRIQUE DES BIOFERTILISANTS, PAR FORME, VOLUME, TONNE MÉTRIQUE, 2017 - 2029

- Figure 10:

- MARCHÉ AFRIQUE DES BIOFERTILISATEURS, PAR FORME, VALEUR, USD, 2017 - 2029

- Figure 11:

- MARCHÉ AFRICAIN DES BIOFERTILISANTS, PART DE VALEUR (%), PAR TYPE DE CULTURE, 2022 - 2029

- Figure 12:

- MARCHÉ AFRIQUE DES BIOFERTILISANTS, PAR FORME, VOLUME, TONNE MÉTRIQUE, 2017 - 2029

- Figure 13:

- MARCHÉ AFRIQUE DES BIOFERTILISATEURS, PAR FORME, VALEUR, USD, 2017 - 2029

- Figure 14:

- MARCHÉ AFRICAIN DES BIOFERTILISANTS, PART DE VALEUR (%), PAR TYPE DE CULTURE, 2022 - 2029

- Figure 15:

- MARCHÉ AFRIQUE DES BIOFERTILISANTS, PAR FORME, VOLUME, TONNE MÉTRIQUE, 2017 - 2029

- Figure 16:

- MARCHÉ AFRIQUE DES BIOFERTILISATEURS, PAR FORME, VALEUR, USD, 2017 - 2029

- Figure 17:

- MARCHÉ AFRICAIN DES BIOFERTILISANTS, PART DE VALEUR (%), PAR TYPE DE CULTURE, 2022 - 2029

- Figure 18:

- MARCHÉ AFRIQUE DES BIOFERTILISANTS, PAR FORME, VOLUME, TONNE MÉTRIQUE, 2017 - 2029

- Figure 19:

- MARCHÉ AFRIQUE DES BIOFERTILISATEURS, PAR FORME, VALEUR, USD, 2017 - 2029

- Figure 20:

- MARCHÉ AFRICAIN DES BIOFERTILISANTS, PART DE VALEUR (%), PAR TYPE DE CULTURE, 2022 - 2029

- Figure 21:

- MARCHÉ AFRIQUE DES BIOFERTILISANTS, PAR FORME, VOLUME, TONNE MÉTRIQUE, 2017 - 2029

- Figure 22:

- MARCHÉ AFRIQUE DES BIOFERTILISATEURS, PAR FORME, VALEUR, USD, 2017 - 2029

- Figure 23:

- MARCHÉ AFRICAIN DES BIOFERTILISANTS, PART DE VALEUR (%), PAR TYPE DE CULTURE, 2022 - 2029

- Figure 24:

- MARCHÉ AFRIQUE DES BIOFERTILISANTS, PAR FORME, VOLUME, TONNE MÉTRIQUE, 2017 - 2029

- Figure 25:

- MARCHÉ AFRIQUE DES BIOFERTILISATEURS, PAR FORME, VALEUR, USD, 2017 - 2029

- Figure 26:

- MARCHÉ AFRICAIN DES BIOFERTILISANTS, PART DE VALEUR (%), PAR TYPE DE CULTURE, 2022 - 2029

- Figure 27:

- MARCHÉ AFRIQUE DES BIOFERTILISATEURS, PAR TYPE DE CULTURE, VOLUME, TONNES MÉTRIQUES, 2017 - 2029

- Figure 28:

- MARCHÉ AFRIQUE DES BIOFERTILISATEURS, PAR TYPE DE CULTURE, VALEUR, USD, 2017 - 2029

- Figure 29:

- MARCHÉ AFRIQUE DES BIOFERTILISATEURS, PART DE VOLUME (%), PAR TYPE DE CULTURE, 2017 - 2029

- Figure 30:

- MARCHÉ AFRIQUE DES BIOFERTILISATEURS, PART DE VALEUR (%), PAR TYPE DE CULTURE, 2017 - 2029

- Figure 31:

- MARCHÉ AFRIQUE DES BIOFERTILISATEURS, PAR TYPE DE CULTURE, VOLUME, TONNES MÉTRIQUES, 2017 - 2029

- Figure 32:

- MARCHÉ AFRIQUE DES BIOFERTILISATEURS, PAR TYPE DE CULTURE, VALEUR, USD, 2017 - 2029

- Figure 33:

- MARCHÉ AFRICAIN DES BIOFERTILISANTS, PART DE VALEUR (%), PAR FORME, 2022 - 2029

- Figure 34:

- MARCHÉ AFRIQUE DES BIOFERTILISATEURS, PAR TYPE DE CULTURE, VOLUME, TONNES MÉTRIQUES, 2017 - 2029

- Figure 35:

- MARCHÉ AFRIQUE DES BIOFERTILISATEURS, PAR TYPE DE CULTURE, VALEUR, USD, 2017 - 2029

- Figure 36:

- MARCHÉ AFRICAIN DES BIOFERTILISANTS, PART DE VALEUR (%), PAR FORME, 2022 - 2029

- Figure 37:

- MARCHÉ AFRIQUE DES BIOFERTILISATEURS, PAR TYPE DE CULTURE, VOLUME, TONNES MÉTRIQUES, 2017 - 2029

- Figure 38:

- MARCHÉ AFRIQUE DES BIOFERTILISATEURS, PAR TYPE DE CULTURE, VALEUR, USD, 2017 - 2029

- Figure 39:

- MARCHÉ AFRICAIN DES BIOFERTILISANTS, PART DE VALEUR (%), PAR FORME, 2022 - 2029

- Figure 40:

- MARCHÉ AFRIQUE DES BIOFERTILISANTS, PAR PAYS, VOLUME, TONNE MÉTRIQUE, 2017 - 2029

- Figure 41:

- MARCHÉ AFRIQUE DES BIOFERTILISATEURS, PAR PAYS, VALEUR, USD, 2017 - 2029

- Figure 42:

- MARCHÉ AFRIQUE DES BIOFERTILISANTS, PART DE VOLUME (%), PAR PAYS, 2017 - 2029

- Figure 43:

- MARCHÉ AFRICAIN DES BIOFERTILISANTS, PART DE VALEUR (%), PAR PAYS, 2017 - 2029

- Figure 44:

- MARCHÉ AFRIQUE DES BIOFERTILISANTS, PAR PAYS, VOLUME, TONNE MÉTRIQUE, 2017 - 2029

- Figure 45:

- MARCHÉ AFRIQUE DES BIOFERTILISATEURS, PAR PAYS, VALEUR, USD, 2017 - 2029

- Figure 46:

- MARCHÉ AFRICAIN DES BIOFERTILISANTS, PART DE VALEUR (%), PAR FORME, 2022 - 2029

- Figure 47:

- MARCHÉ AFRIQUE DES BIOFERTILISANTS, PAR PAYS, VOLUME, TONNE MÉTRIQUE, 2017 - 2029

- Figure 48:

- MARCHÉ AFRIQUE DES BIOFERTILISATEURS, PAR PAYS, VALEUR, USD, 2017 - 2029

- Figure 49:

- MARCHÉ AFRICAIN DES BIOFERTILISANTS, PART DE VALEUR (%), PAR FORME, 2022 - 2029

- Figure 50:

- MARCHÉ AFRIQUE DES BIOFERTILISANTS, PAR PAYS, VOLUME, TONNE MÉTRIQUE, 2017 - 2029

- Figure 51:

- MARCHÉ AFRIQUE DES BIOFERTILISATEURS, PAR PAYS, VALEUR, USD, 2017 - 2029

- Figure 52:

- MARCHÉ AFRICAIN DES BIOFERTILISANTS, PART DE VALEUR (%), PAR FORME, 2022 - 2029

- Figure 53:

- MARCHÉ AFRIQUE DES BIOFERTILISANTS, PAR PAYS, VOLUME, TONNE MÉTRIQUE, 2017 - 2029

- Figure 54:

- MARCHÉ AFRIQUE DES BIOFERTILISATEURS, PAR PAYS, VALEUR, USD, 2017 - 2029

- Figure 55:

- MARCHÉ AFRICAIN DES BIOFERTILISANTS, PART DE VALEUR (%), PAR FORME, 2022 - 2029

- Figure 56:

- MARCHÉ AFRICAIN DES BIOFERTILISANTS, ENTREPRISES LES PLUS ACTIVES, PAR NOMBRE DACTIONS STRATÉGIQUES, 2017-2022

- Figure 57:

- MARCHÉ AFRICAIN DES BIOFERTILISANTS, STRATÉGIES LES PLUS ADOPTÉES, 2017-2022

- Figure 58:

- PART DE MARCHÉ DES BIOFERTILISANTS EN AFRIQUE (%), PAR PRINCIPAUX ACTEURS, 2022

Segmentation de lindustrie des bioengrais en Afrique

Azospirillum, Azotobacter, Mycorhiza, Bactéries solubilisant le phosphate, Rhizobium sont couverts en tant que segments par formulaire. Les cultures commerciales, les cultures horticoles et les cultures en rangs sont couvertes en segments par type de culture. LÉgypte, le Nigéria et lAfrique du Sud sont couverts en tant que segments par pays.| Formulaire | |

| Azospirille | |

| Azotobactérie | |

| Mycorhize | |

| Bactéries solubilisant le phosphate | |

| Rhizobium | |

| Autres biofertilisants |

| Type de culture | |

| Cultures commerciales | |

| Cultures horticoles | |

| Cultures en rangs |

| Pays | |

| Egypte | |

| Nigeria | |

| Afrique du Sud | |

| Reste de l'Afrique |

Définition du marché

- DOSE MOYENNE - Il s'agit du volume moyen de biofertilisants appliqué par hectare de terres agricoles dans la région/le pays concerné.

- TYPE DE CULTURE - Cultures en rangs céréales, légumineuses, oléagineux et cultures fourragères. Horticulture fruits et légumes, cultures de rente cultures de plantation et épices.

- LES FONCTIONS - Biofertilisant

- NIVEAU DESTIMATION DU MARCHÉ - Des estimations du marché pour divers types dengrais biofertilisants ont été réalisées au niveau du produit.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation ne fait pas partie de la tarification et le prix de vente moyen (ASP) reste constant tout au long de la période de prévision.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement.