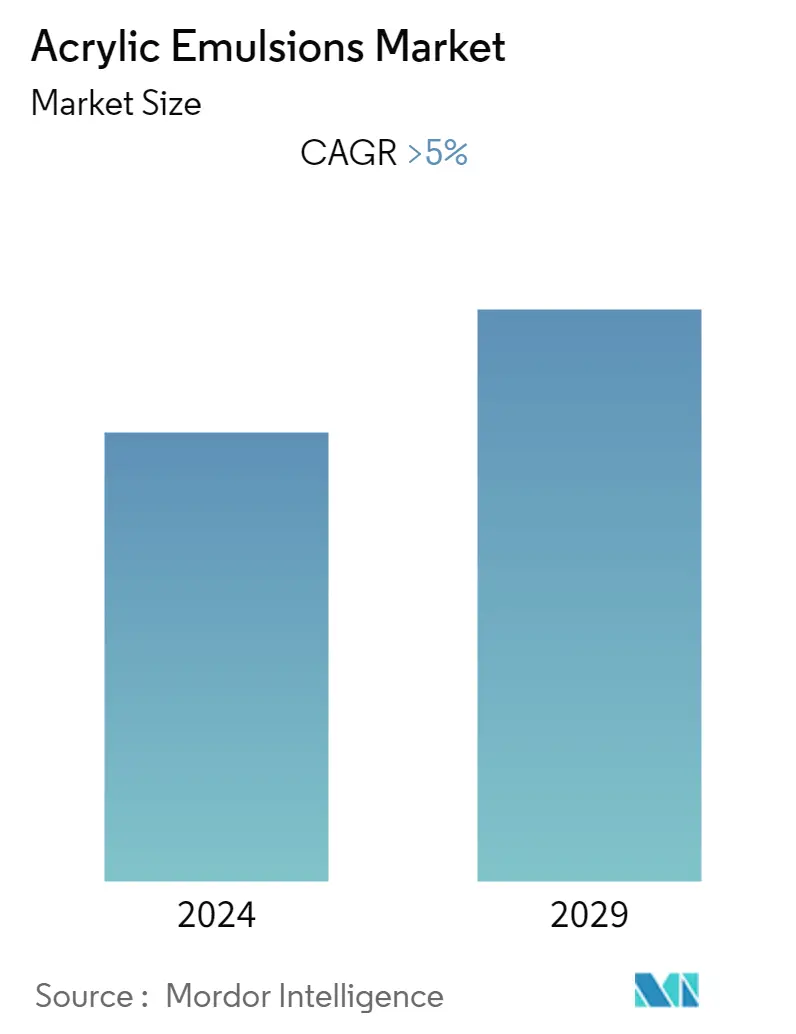

Taille du marché des émulsions acryliques

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| TCAC | > 5.00 % |

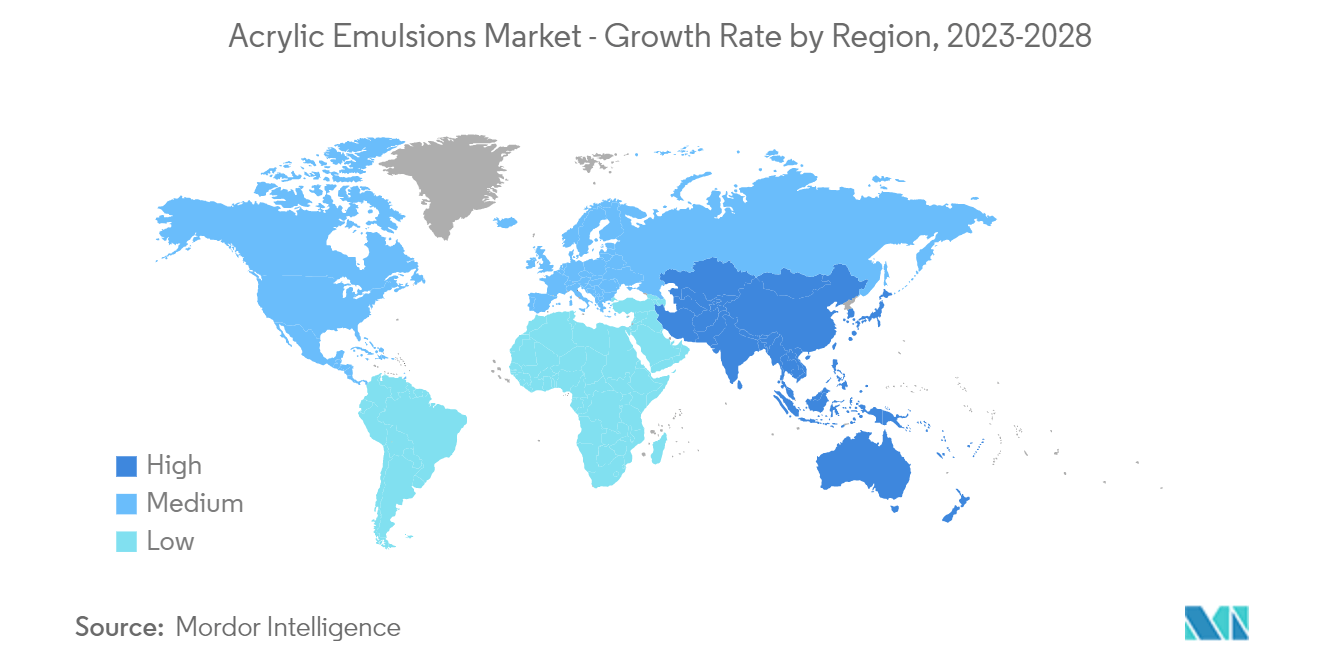

| Marché à la Croissance la Plus Rapide | Asie-Pacifique |

| Plus Grand Marché | Amérique du Nord |

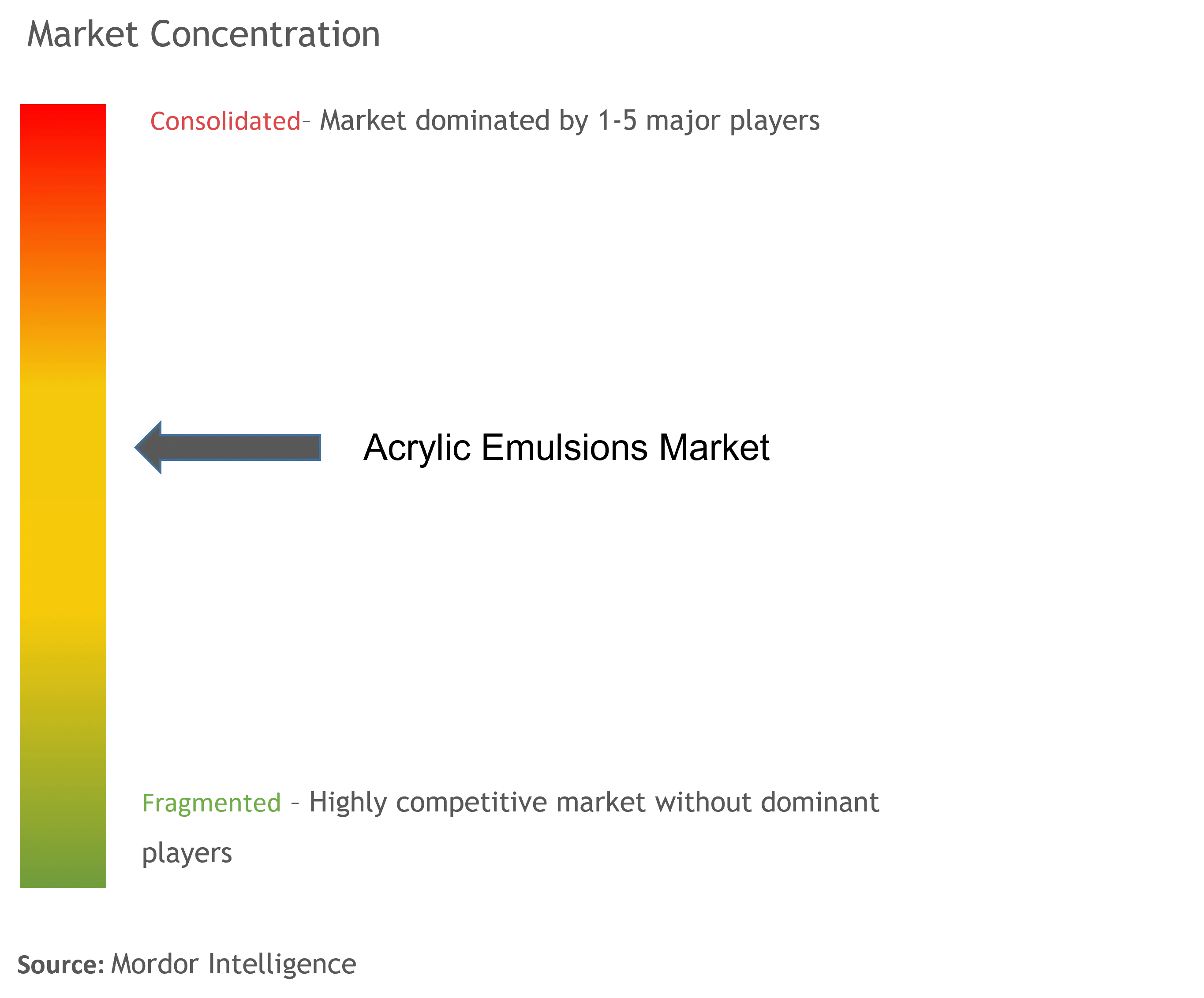

| Concentration du marché | Haut |

Acteurs majeurs*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des émulsions acryliques

Le marché des émulsions acryliques devrait enregistrer un TCAC de plus de 5 % au cours de la période de prévision.

Le COVID-19 a eu un impact négatif sur le marché, toutes les industries ayant interrompu leurs processus de fabrication. Les confinements, les distances sociales et les sanctions commerciales ont provoqué des perturbations massives dans les réseaux mondiaux de la chaîne dapprovisionnement. Le secteur de la construction a connu un déclin en raison de l'arrêt des activités. Cependant, létat retrouvé en 2021 devrait profiter au marché au cours de la période de prévision.

- Les principaux facteurs à lorigine du marché étudié sont la demande croissante de peintures à leau. Cela est dû à la hausse des coûts des intrants pour les peintures à base de solvants.

- Cependant, la préférence croissante pour le polyuréthane dans les applications de revêtement devrait freiner la croissance du marché.

- La croissance et lexpansion du secteur du bâtiment et de la construction ainsi que la sensibilisation croissante aux avantages de la technique des émulsions acryliques constituent des opportunités de croissance du marché.

- LAsie-Pacifique devrait dominer le marché mondial en raison dune urbanisation et dune industrialisation rapides, entraînant une demande massive démulsions acryliques de la part de pays comme la Chine, le Japon et lInde.

Tendances du marché des émulsions acryliques

Application de peintures et de revêtements pour dominer le marché

- Les émulsions de polymères acryliques sont utilisées pour divers avantages tels que la résistance aux UV, l'équilibre d'allongement, la résistance à l'eau, une bonne adhérence et bien d'autres.

- L'une des applications importantes des émulsions acryliques est la fabrication de revêtements architecturaux et industriels en raison de facteurs tels que les faibles émissions de COV, la facilité de manipulation et les hautes performances dans les couches à base d'eau.

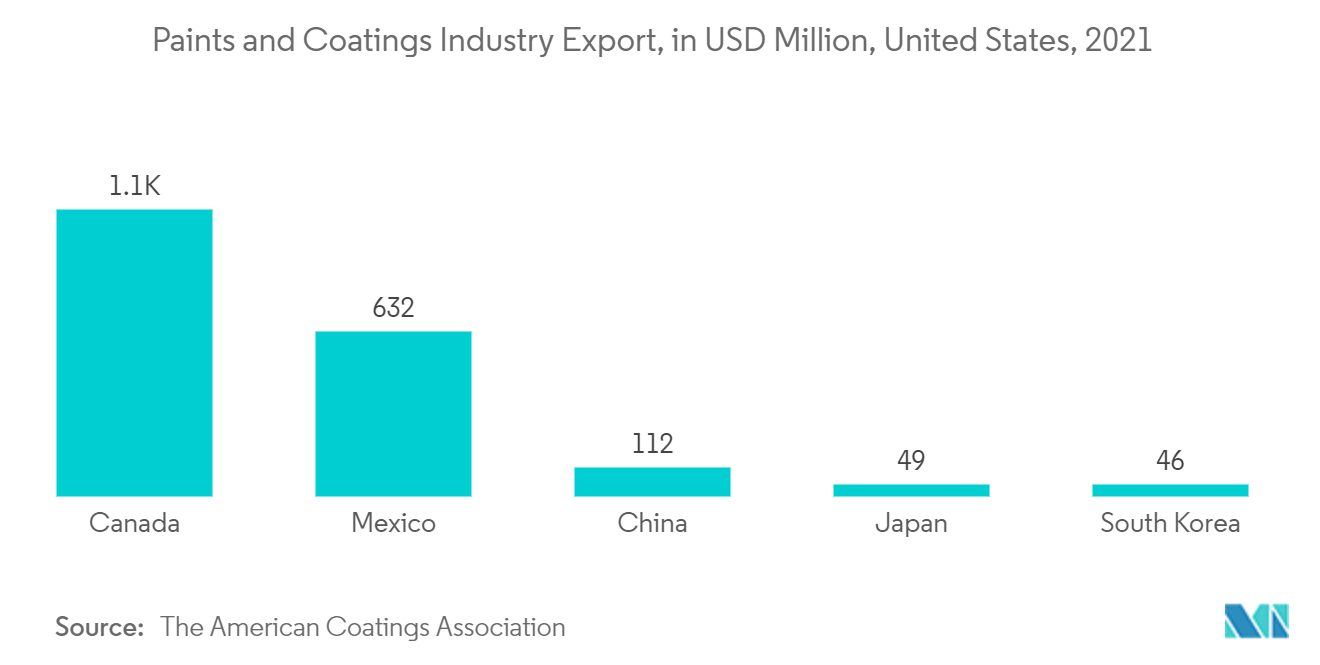

- Selon l'American Coatings Association, les peintures et revêtements sont en tête de la demande mondiale d'émulsions polymères, qui représentait 15 milliards de dollars en 2021. Elle devrait en outre atteindre 22,6 milliards de dollars d'ici 2027. En 2021, les États-Unis ont exporté 2,5 milliards de dollars en produits de peinture et de revêtements.

- L'émulsion acrylique possède d'excellentes propriétés adhésives et imperméabilisantes, elle est donc largement utilisée dans l'industrie de la construction à diverses fins. Selon le Bureau du recensement des États-Unis, en décembre 2021, les dépenses de construction dans le pays étaient estimées à un taux annuel désaisonnalisé de 1639,9 milliards de dollars. En 2022, le nombre de logements privés autorisés achevés a atteint 16647000 aux États-Unis.

- La population mondiale croissante augmente la consommation de bâtiments résidentiels, augmentant ainsi la demande démulsions de polymères destinées aux peintures et revêtements. Selon le Département des affaires économiques et sociales des Nations Unies, la population mondiale a atteint 8 milliards en novembre 2022 et devrait atteindre environ 8,5 milliards d'ici 2030, 9,7 milliards en 2050 et 10,4 milliards en 2100.

- Les peintures et revêtements à base d'eau sont récemment adoptés en raison de leur grande durabilité, de leur moindre odeur et de leurs faibles émissions de COV. Les peintures et revêtements à base d'eau représentent environ 80 % du total des couleurs vendues dans le secteur des revêtements résidentiels.

- Par conséquent, les applications de peintures et de revêtements devraient continuer à dominer le marché au cours de la période de prévision.

La région Asie-Pacifique connaîtra un taux de croissance important

- La demande croissante dans le domaine du bâtiment et de la construction en Chine et en Inde a entraîné la domination de la région Asie-Pacifique sur le marché mondial des émulsions acryliques.

- En raison de lindustrialisation rapide et de laugmentation des activités de construction dans des pays comme lInde, le Japon, Singapour et la Malaisie, lAsie-Pacifique devrait être le marché le plus attrayant sur la période projetée.

- Par exemple, le gouvernement indien investira probablement environ 1300 milliards de dollars dans le logement au cours des sept prochaines années. Le gouvernement va probablement construire 60 millions de nouveaux logements, stimulant ainsi le marché des émulsions acryliques.

- La Chine connaît une croissance massive dans son secteur de la construction. Selon le Bureau national des statistiques de Chine, en 2021, la production de construction en Chine était évaluée à environ 4290 milliards de dollars.

- Laugmentation des activités de construction dans le monde a un impact sur la demande démulsions acryliques dans les peintures et revêtements. La Chine prévoyait dinvestir 1430 milliards de dollars dici 2025 dans dimportants projets de construction. Selon la Commission nationale du développement et de la réforme (NDRC), le plan de Shanghai prévoit un investissement de 38,7 milliards de dollars au cours des trois prochaines années, tandis que Guangzhou a signé 16 nouveaux projets d'infrastructure avec un investissement de 8,09 milliards de dollars.

- En 2022, l'Inde a contribué environ 640 milliards de dollars au secteur de la construction grâce aux initiatives gouvernementales en matière de développement des infrastructures et de logement abordable, comme le logement pour tous, les plans de ville intelligente, etc. Les activités croissantes de construction dans le pays stimulent la demande de peintures et de revêtements, ce qui, à son tour, pourrait stimuler le marché des émulsions acryliques au cours de la période de prévision.

- Les secteurs de la construction commerciale et résidentielle connaissent une croissance dans les pays de lASEAN en raison des investissements croissants des gouvernements et des organisations privées.

- En raison de ces facteurs, lAsie-Pacifique connaîtra probablement un taux de croissance significatif au cours de la période de prévision.

Aperçu du marché des émulsions acryliques

Le marché des émulsions acryliques est modérément consolidé, avec quelques acteurs occupant une part de marché significative. Certains acteurs clés incluent BASF SE, Dow., Arkema Group, Celanese Corporation et DIC CORPORATION.

Leaders du marché des émulsions acryliques

-

Celanese Corporation

-

Dow

-

Arkema Group

-

BASF SE

-

DIC CORPORATION

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des émulsions acryliques

- Août 2022 Arkema lance SYNAQUA 9511, un nouveau liant aqueux performant destiné à la formulation de peintures industrielles à taux réduit de COV. Le lancement du produit a permis à l'entreprise d'élargir son portefeuille de produits et de devenir un acteur majeur sur le marché des émulsions acryliques.

- Juillet 2022 BASF SE installe une ligne de production de dispersions acryliques à Dahej, en Inde. La nouvelle usine de fabrication a contribué à desservir les industries des revêtements, de la construction, des adhésifs et du papier pour les marchés d'Asie du Sud.

Rapport sur le marché des émulsions acryliques – Table des matières

1. INTRODUCTION

1.1 Livrables de l’étude

1.2 Hypothèses de l'étude

1.3 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Conducteurs

4.1.1 Demande croissante de peintures à base d’eau

4.1.2 Investissement croissant dans le secteur de la construction en Asie-Pacifique

4.2 Contraintes

4.2.1 Préférence croissante pour les dispersions de polyuréthane dans les applications de revêtement

4.3 Analyse de la chaîne de valeur de l'industrie

4.4 Analyse des cinq forces de Porter

4.4.1 Pouvoir de négociation des fournisseurs

4.4.2 Pouvoir de négociation des consommateurs

4.4.3 La menace de nouveaux participants

4.4.4 Menace des produits et services de substitution

4.4.5 Degré de compétition

5. SEGMENTATION DU MARCHÉ

5.1 Taper

5.1.1 Émulsions acryliques pures

5.1.2 Émulsions acryliques styrène

5.1.3 Émulsions vinyl-acryliques

5.2 Application

5.2.1 Peintures et revêtements

5.2.2 Additifs pour matériaux de construction

5.2.3 Revêtement du papier

5.2.4 Adhésifs

5.2.5 Autres applications

5.3 Géographie

5.3.1 Asie-Pacifique

5.3.1.1 Chine

5.3.1.2 Inde

5.3.1.3 Japon

5.3.1.4 Corée du Sud

5.3.1.5 Australie et Nouvelle-Zélande

5.3.1.6 Reste de l'Asie-Pacifique

5.3.2 Amérique du Nord

5.3.2.1 États-Unis

5.3.2.2 Canada

5.3.2.3 Mexique

5.3.3 L'Europe

5.3.3.1 Allemagne

5.3.3.2 Royaume-Uni

5.3.3.3 Italie

5.3.3.4 France

5.3.3.5 Russie

5.3.3.6 Le reste de l'Europe

5.3.4 Amérique du Sud

5.3.4.1 Brésil

5.3.4.2 Argentine

5.3.4.3 Reste de l'Amérique du Sud

5.3.5 Moyen-Orient et Afrique

5.3.5.1 Arabie Saoudite

5.3.5.2 Afrique du Sud

5.3.5.3 Reste du Moyen-Orient et de l'Afrique

6. PAYSAGE CONCURRENTIEL

6.1 Fusions et acquisitions, coentreprises, collaborations et accords

6.2 Analyse de la part de marché (%)**/Analyse du classement

6.3 Stratégies adoptées par les principaux acteurs

6.4 Profils d'entreprise

6.4.1 3M

6.4.2 Arkema Group

6.4.3 BASF SE

6.4.4 Celanese Corporation

6.4.5 DIC Corporation

6.4.6 Dow

6.4.7 Gellner Industrial LLC

6.4.8 Mallard Creek Polymers

6.4.9 Pexi Chem Private Limited

6.4.10 Royal DSM NV

6.4.11 Synthomer plc

6.4.12 The Cary Company

6.4.13 The Lubrizol Corporation

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

7.1 Avancées dans la technologie d’auto-réticulation de l’émulsion acrylique

Segmentation de lindustrie des émulsions acryliques

Les émulsions de résine acrylique sont généralement préparées en polymérisant divers monomères acryliques dans l'eau, généralement en présence d'un émulsifiant ou d'un agent dispersant. Les émulsions acryliques sont utilisées pour produire des peintures et des revêtements afin d'améliorer l'impact de la viscosité des substrats, l'efficacité de la surface et la résistance. Le marché des émulsions acryliques est segmenté par type, application et géographie. Par type, le marché est segmenté en émulsions acryliques pures, émulsions acryliques styrène et émulsions acryliques vinyliques. Le rapport couvre également la taille et les prévisions du marché des émulsions acryliques dans 17 pays répartis dans les principales régions. La taille du marché et les prévisions pour chaque segment sont basées sur la valeur (en millions de dollars).

| Taper | ||

| ||

| ||

|

| Application | ||

| ||

| ||

| ||

| ||

|

| Géographie | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

FAQ sur les études de marché sur les émulsions acryliques

Quelle est la taille actuelle du marché des émulsions acryliques ?

Le marché des émulsions acryliques devrait enregistrer un TCAC supérieur à 5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des émulsions acryliques ?

Celanese Corporation, Dow, Arkema Group, BASF SE, DIC CORPORATION sont les principales sociétés opérant sur le marché des émulsions acryliques.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des émulsions acryliques ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des émulsions acryliques ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des émulsions acryliques.

Quelles années couvre ce marché des émulsions acryliques ?

Le rapport couvre la taille historique du marché des émulsions acryliques pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des émulsions acryliques pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur lindustrie des émulsions acryliques

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des émulsions acryliques 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des émulsions acryliques comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.