Taille et part du marché de l'acide acrylique

Analyse du marché de l'acide acrylique par Mordor Intelligence

La taille du marché de l'acide acrylique est estimée à 8,18 millions de tonnes en 2025, et devrait atteindre 10,52 millions de tonnes d'ici 2030, soit un TCAC de 5,15 % durant la période de prévision (2025-2030). La demande soutenue des polymères super-absorbants, des revêtements architecturaux à base d'eau, et des adhésifs spécialisés ancre cette trajectoire de croissance. La substitution continue des chimies à base de solvants, les changements démographiques vers les produits d'hygiène premium, et les programmes d'infrastructure spécifiant des revêtements à faible COV renforcent tous l'expansion des volumes dans les économies matures et émergentes. La diversification des matières premières vers les voies bio et les technologies à base de propane atténue la volatilité du propylène, tandis que les stratégies d'intégration verticale protègent les marges. Le positionnement concurrentiel dépend de plus en plus de la transparence de l'empreinte carbone, du contenu bio certifié, et de la capacité à fournir des grades de haute pureté pour les applications électroniques et médicales.

Points clés du rapport

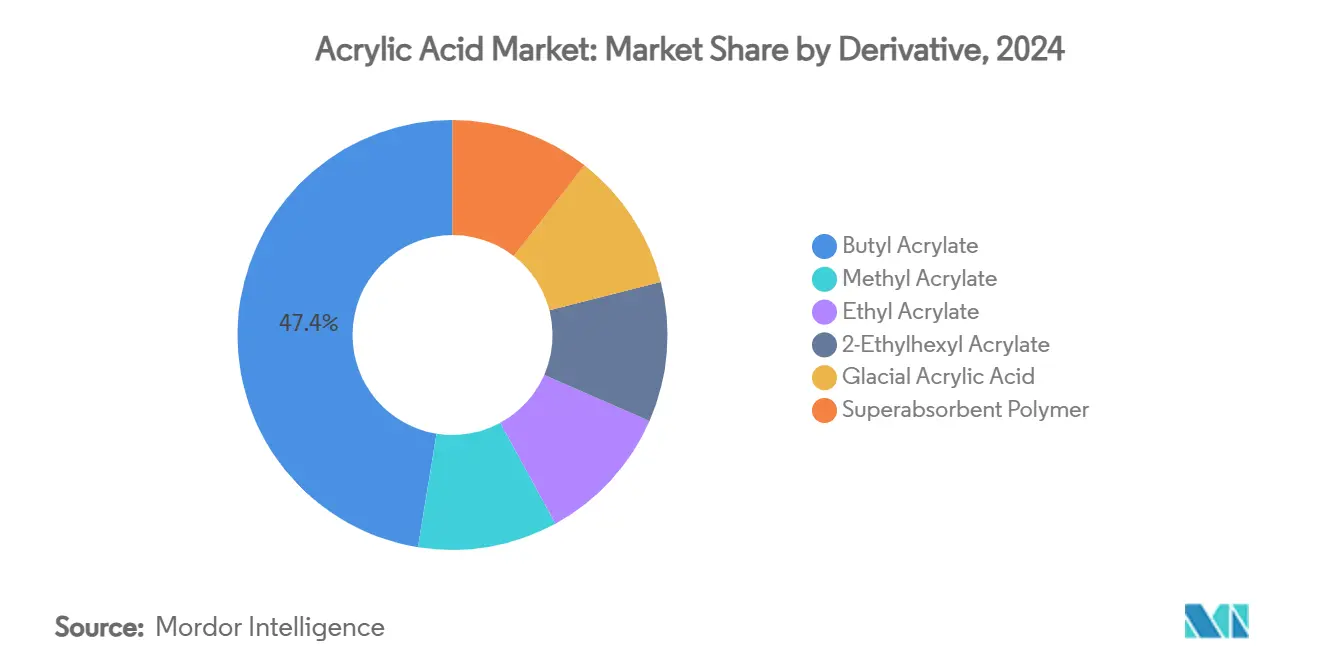

- Par dérivé, l'acrylate de butyle était en tête avec 47,41 % de la part du marché de l'acide acrylique en 2024, tandis que les polymères super-absorbants devraient croître à un TCAC de 5,73 % jusqu'en 2030.

- Par application, les peintures et revêtements représentaient 35,92 % de la taille du marché de l'acide acrylique en 2024, et les adhésifs et mastics devraient enregistrer la croissance la plus rapide à 7,36 % de TCAC jusqu'en 2030.

- Par grade de pureté, le grade technique détenait 89,17 % du volume en 2024, tandis que le grade glaciaire progresse à un TCAC de 7,52 % jusqu'en 2030.

- Par industrie utilisatrice finale, les soins personnels et l'hygiène ont contribué à 40,26 % de la demande en 2024 et devraient croître à un TCAC de 5,65 % jusqu'en 2030.

- Par géographie, l'Asie-Pacifique a contribué à 52,53 % du volume mondial en 2024, s'étendant à un TCAC de 5,49 % jusqu'en 2030.

Tendances et perspectives du marché mondial de l'acide acrylique

Analyse de l'impact des moteurs

| Moteurs | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Tendance à la hausse de la demande de polymères super-absorbants | +1.2% | Mondial, concentré en Asie-Pacifique et Amérique du Nord | Moyen terme (2-4 ans) |

| Expansion des revêtements architecturaux à base d'eau | +0.9% | Amérique du Nord et UE, s'étendant à l'APAC | Long terme (≥ 4 ans) |

| Hausse des mandats d'hygiène en Asie émergente | +0.8% | Cœur APAC, retombées vers MEA | Court terme (≤ 2 ans) |

| Commercialisation des voies d'acide acrylique bio | +0.6% | Mondial, mené par l'Amérique du Nord et l'UE | Long terme (≥ 4 ans) |

| Poussée des adhésifs sensibles à la pression de grade électronique | +0.5% | Mondial, concentré dans les centres électroniques APAC | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Tendance à la hausse de la demande de polymères super-absorbants

Le vieillissement démographique mondial et la hausse des revenus disponibles stimulent la pénétration des produits d'hygiène, intensifiant la consommation de super-absorbants à base de polyacrylate. L'adoption agricole élargit le marché de l'acide acrylique car les cultivateurs utilisent les polymères pour améliorer la rétention d'eau du sol dans les régions arides. La recherche sur les agents de réticulation biodégradables diminue les préoccupations de fin de vie tout en préservant la capacité d'absorption. La croissance des volumes reste la plus prononcée en Asie-Pacifique, où les produits d'incontinence infantile et adulte se développent rapidement. Les principaux fournisseurs de résine introduisent le recyclage par micro-ondes pour le méthacrylate de méthyle, bouclant la boucle pour les déchets d'acrylique coulé. Les fabricants affinent également les processus catalytiques pour réduire l'intensité énergétique, soutenant la compétitivité à long terme des coûts.

Expansion des revêtements architecturaux à base d'eau

Les réglementations gouvernementales sur les COV stimulent un changement durable des systèmes à base de solvants vers ceux à base d'eau, consolidant les dispersions acryliques comme le liant de choix. La nouvelle ligne de production néerlandaise de BASF élève la capacité régionale sans augmentations de CO₂, signalant un engagement envers une montée en puissance durable. Dans les États du Conseil de coopération du Golfe, la résine acrylique commande déjà plus de 40 % des formulations de revêtements, soutenue par des constructions d'infrastructure à grande échelle qui nécessitent des finitions à séchage rapide et résistantes à la corrosion. Le marché de l'acide acrylique bénéficie car les chimies à base d'eau nécessitent des solides de liant plus élevés pour égaler les performances héritées, augmentant matériellement l'attraction monomère. Les conversions d'emballage du plastique au papier amplifient davantage la demande de dispersion.

Hausse des mandats d'hygiène en Asie émergente

Les campagnes de santé publique, les exigences de certification halal, et les canaux de commerce électronique favorables convergent pour accélérer la consommation premium de couches et de soins féminins. La production indonésienne d'acide acrylique dérivé de biomasse démontre une réponse locale à la certification religieuse ainsi qu'à la diversification des matières premières. Les gouvernements lient les améliorations d'assainissement à des réductions mesurables des maladies d'origine hydrique, renforçant la demande à long terme pour les produits d'hygiène absorbants. L'urbanisation rapide élève les dépenses par habitant en produits de soins personnels de base, soutenant des poches de croissance à deux chiffres malgré les cycles macroéconomiques. Le marché de l'acide acrylique gagne des vents favorables supplémentaires des segments d'incontinence adulte à valeur ajoutée qui favorisent les noyaux hautes performances et ultra-minces.

Commercialisation des voies d'acide acrylique bio

La ligne 100 % végétale de 100 tonnes/an de LG Chem valide la faisabilité commerciale des voies de fermentation microbienne. La ligne 100 % végétale de 100 tonnes/an de LG Chem valide la faisabilité commerciale des voies de fermentation microbienne. Des performances identiques permettent une utilisation directe de remplacement, incitant les propriétaires de marques à spécifier des grades bio pour les produits cosmétiques et de soins à domicile. La transparence de l'évaluation du cycle de vie grandit dans les appels d'offres de procurement, donnant aux précurseurs un effet de levier tarifaire. Les concédants de technologie prévoient une croissance de capacité à trois chiffres sur la décennie, positionnant les voies bio comme un pilier structurel d'approvisionnement plutôt qu'une offre de niche. Le marché de l'acide acrylique découple ainsi une partie de son risque de matière première du propylène dérivé du pétrole brut.

Analyse de l'impact des contraintes

| Contraintes | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Préoccupations de santé et toxicité des vapeurs AA | -0.7% | Mondial, plus strict en Amérique du Nord et dans l'UE | Court terme (≤ 2 ans) |

| Volatilité des prix du propylène | -0.5% | Mondial, aigu en Asie-Pacifique | Moyen terme (2-4 ans) |

| Risque d'approvisionnement des actifs vieillissants d'oxyde de propylène | -0.3% | Mondial, concentré en Amérique du Nord et dans les installations héritées de l'UE | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Préoccupations de santé et toxicité des vapeurs AA

Les agences réglementaires resserrent les seuils d'exposition, obligeant les producteurs à investir dans le chargement en boucle fermée, les épurateurs avancés, et l'équipement de protection individuelle. La Commission européenne cite les risques d'irritation respiratoire, tandis que NIOSH recommande un TWA de 2 ppm[1]National Institute for Occupational Safety and Health, "Acrylic Acid," cdc.gov. L'Inventaire national des polluants de l'Australie enregistre les émissions des sites pour guider les limites de licence. Les orientations de l'OMS et de l'EPA façonnent la politique multinationale, ajoutant des couches de conformité qui élèvent les coûts fixes[2]U.S. Environmental Protection Agency, "Provisional Toxicity Values for Acrylic Acid," epa.gov. Les convertisseurs en aval, particulièrement les usines d'adhésifs, doivent repenser la ventilation pour atteindre des cibles d'air intérieur abaissées. L'utilisation de la capacité à court terme peut chuter pendant les modifications, tempérant la croissance du marché de l'acide acrylique dans les régions hautement réglementées.

Volatilité des prix du propylène

Les interruptions d'actifs vieillissants d'oxyde de propylène et les rationalisations de raffineries compriment les marges de monomère, incitant les entreprises à accélérer les investissements en déshydrogénation du propane et voies bio. L'intégration de craqueur ou les accords de retrait couvrent l'exposition, mais les marchés au comptant restent sujets à des variations à deux chiffres qui déforment les bénéfices trimestriels. Les producteurs en Asie-Pacifique font face à un risque amplifié étant donné la plus large dépendance d'importation de la région pour le propylène de grade chimique. La turbulence des matières premières encourage les clients à chercher des contrats d'approvisionnement à long terme avec des vendeurs intégrés, consolidant le volume avec les acteurs majeurs. Le marché de l'acide acrylique connaît ainsi des cycles de déstockage épisodiques chaque fois que le propylène augmente, particulièrement à travers les dérivés de revêtement sensibles aux prix.

Analyse de segment

Par dérivé : L'acrylate de butyle polyvalent défend la suprématie du volume tandis que les SAP accélèrent

L'acrylate de butyle a contribué à 47,41 % des expéditions de 2024 grâce à l'usage large de revêtements, adhésifs et mastics. Son équilibre de flexibilité, résistance aux intempéries, et efficacité coût sécurise la fidélité de formulation à travers les industries de construction et d'emballage. Cependant, les tendances démographiques qui élèvent les standards d'hygiène attisent la demande de polymères super-absorbants (SAP), donnant aux dérivés SAP le plus haut TCAC de 5,73 % jusqu'en 2030. Les producteurs de SAP exploitent la capacité de l'acide acrylique à former des réseaux hautement réticulés qui absorbent des liquides dépassant plusieurs centaines de fois leur propre poids. Les flux spécialisés tels que l'acrylate de méthyle bénéficient de commandes de niche régulières pour les systèmes de revêtement de transmission à durcissement rapide, tandis que l'acrylate d'éthyle soutient la finition textile et cuir nécessitant une pénétration profonde des fibres. L'acrylate de 2-éthylhexyle reste le tackifiant de choix pour les étiquettes adhésives sensibles à la pression. L'acide acrylique glaciaire soutient les intermédiaires électroniques et pharmaceutiques, où une pureté de 99 %+ assure des métaux traces minimaux.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par application : Les adhésifs de performance devancent les revêtements traditionnels

Les peintures et revêtements ont conservé 35,92 % du volume en 2024 grâce aux dépenses d'infrastructure en cours, pourtant les adhésifs et mastics affichent un TCAC de 7,36 % qui dépasse les incréments de revêtement traditionnels. Les adhésifs acryliques sensibles à la pression de haute clarté et résistants aux UV dominent la lamination d'écran électronique et les garnitures automobiles extérieures, accélérant l'absorption de monomère. Les produits sanitaires exploitent les avancées en densité de réticulation pour réduire l'épaisseur du noyau tout en maintenant les métriques d'absorption, diminuant ainsi les coûts logistiques. Les applications de tensioactifs exploitent l'ensemble de propriétés amphiphiles de l'acide acrylique pour améliorer la détergence à travers les formats de lessive concentrée. Les traitements textiles incorporent des dérivés acryliques pour la répulsion d'eau durable et les finitions anti-salissure qui survivent à plusieurs cycles de lavage. Par conséquent, le marché de l'acide acrylique se réaligne vers des solutions de liaison à haute valeur qui satisfont la miniaturisation en électronique et les objectifs de poids corporel net zéro en automobile.

Par grade de pureté : Le grade technique conserve l'avantage du volume tandis que les grades glaciaires surgissent

Le grade technique (~94 % de pureté) a servi 89,17 % de la demande de 2024, alimentant largement les usines de peintures, adhésifs et SAP de haut tonnage où les considérations de coût dominent. Néanmoins, le grade glaciaire (supérieur ou égal à 99 % de pureté) progresse à un TCAC de 7,52 % jusqu'en 2030 car l'électronique, l'encapsulation de semi-conducteurs, et les actifs pharmaceutiques exigent un contenu en ions et métaux extrêmement bas. Les fabs de semi-conducteurs spécifient un monomère d'ultra-haute pureté pour les formulations de photo-résist et de remplissage, élevant significativement les marges par rapport aux grades en vrac. Les clients en aval valident les chaînes d'approvisionnement en auditant les trains de distillation et de polissage par échange d'ions, resserrant les barrières d'entrée pour les nouveaux producteurs.

Par industrie utilisatrice finale : Les soins personnels maintiennent un équilibre rare d'échelle et de dynamique

Les soins personnels et l'hygiène ont dominé 40,26 % de la consommation mondiale en 2024 et stimuleront encore le domaine avec un TCAC de 5,65 % jusqu'en 2030. Les propriétaires de marques poussent des noyaux de couches plus minces et plus discrets et des articles d'hygiène féminine éco-encadrés, tous deux s'appuyant sur l'innovation de polymères super-absorbants. Le bâtiment et la construction emploient des dispersions acryliques dans les revêtements de façade qui marient la flexibilité de pontage de fissures avec la conformité COV faible.

L'automobile et le transport spécifient de plus en plus des adhésifs structurels acryliques et des composés de gestion thermique pour les packs de batteries de véhicules électriques. Les secteurs électriques et électroniques demandent des grades de haute pureté pour la lamination adhésive optiquement claire et les composés d'enrobage qui protègent les circuits délicats. L'emballage bénéficie des barrières acryliques à base d'eau, permettant aux substrats à base de fibres de remplacer les plastiques à usage unique, tandis que l'agriculture déploie des granules SAP pour réduire la fréquence d'irrigation et stimuler la germination des graines.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Asie-Pacifique représentait 52,53 % du volume mondial en 2024 et devrait s'étendre à un TCAC de 5,49 % jusqu'en 2030. Les producteurs régionaux capitalisent sur l'intégration efficace craqueur-ester, pourtant la consommation en aval augmente encore plus rapidement car l'urbanisation, les mandats d'hygiène, et la construction d'infrastructure s'intensifient. La Chine guide sa feuille de route de l'industrie chimique vers des chaînes à plus haute valeur, encourageant des entreprises comme Wanhua à s'élargir dans les esters acryliques sous les poussées d'autosuffisance gouvernementales.

L'Amérique du Nord maintient des perspectives d'approvisionnement résilientes ancrées par des complexes intégrés de la Côte du Golfe. Les producteurs américains bénéficient du propylène avantagé par le schiste mais font face à des obligations de divulgation environnementale qui stimulent l'investissement dans les voies bio et la comptabilité carbone. La demande électrique et électronique pour les grades glaciaires d'ultra-haute pureté soutient le dégoulottage incrémentiel.

L'Europe avance le leadership de la durabilité à travers le rapport obligatoire de portée 3 et les directives d'économie circulaire. Le Moyen-Orient et l'Afrique enregistrent la plus petite base mais témoignent d'une hausse prononcée dans la planification de capacité car les producteurs pétrochimiques capturent la valeur à travers l'intégration de dérivés. L'entrée en capital de Kuwait Petroleum dans Wanhua souligne la stratégie des entités du Golfe pour accéder aux corridors de demande asiatiques. Collectivement, les dynamiques géographiques élèvent le marché de l'acide acrylique comme matière première de base à travers les étapes économiques différenciées.

Paysage concurrentiel

La production mondiale d'acide acrylique reste hautement consolidée. LG Chem perturbe à travers la commercialisation de monomère 100 % bio, s'alignant avec les engagements de contenu renouvelable des entreprises de biens de consommation. Les entrants chinois comme Wanhua emploient un approvisionnement de propylène avantagé et un financement soutenu par l'État pour construire des réacteurs d'échelle mondiale, intensifiant la rivalité. La stratégie se centre sur l'optionnalité des matières premières, le contenu bio certifié, et l'innovation spécifique à l'application. Les concédants de procédés offrent des packages groupés de catalyseur et cristallisation évaporative qui réduisent l'intensité énergétique de deux chiffres. Les jumeaux numériques optimisent le temps de fonctionnement du réacteur, tandis que la maintenance prédictive réduit les arrêts non programmés qui déstabilisaient précédemment l'approvisionnement du marché de l'acide acrylique.

Leaders de l'industrie de l'acide acrylique

-

Arkema

-

LG Chem

-

BASF

-

Dow

-

NIPPON SHOKUBAI CO., LTD.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : La filiale Kuwait Petroleum a acquis une participation de 25 % dans Wanhua Chemical Group, signalant une intégration moyen-orientale plus profonde dans la chaîne de valeur en aval de la Chine.

- Février 2025 : LG Chem a commencé la production commerciale d'acide acrylique 100 % végétal à l'échelle de 100 tonnes par an après avoir obtenu la certification bio-préférée USDA.

Portée du rapport sur le marché mondial de l'acide acrylique

L'acide acrylique est un acide carboxylique insaturé incolore de formule moléculaire C3H4O2, produit par l'oxydation catalytique en deux étapes du propylène. Il peut être polymérisé pour former des homopolymères et copolymérisé avec des esters et d'autres monomères vinyliques. Ainsi, l'acide acrylique est principalement utilisé pour produire des polymères pour différents produits plastiques. Il peut aussi être utilisé pour produire des adhésifs, des mastics, et des tensioactifs.

Le marché de l'acide acrylique est segmenté par dérivé, application, et géographie. Par dérivé, le marché est segmenté en acrylate de méthyle, acrylate de butyle, acrylate d'éthyle, acrylate de 2-éthylhexyle, acide acrylique glaciaire, et polymère superabsorbant. Par application, le marché est segmenté en peintures et revêtements, adhésifs et mastics, tensioactifs, produits sanitaires, textiles, et autres applications (biens de consommation, etc.) Le rapport couvre aussi les tailles de marché et prévisions dans 15 pays à travers les régions majeures. Les tailles de marché et prévisions sont fournies en termes de volume (tonnes) pour tous les segments ci-dessus.

| Acrylate de méthyle |

| Acrylate de butyle |

| Acrylate d'éthyle |

| Acrylate de 2-éthylhexyle |

| Acide acrylique glaciaire |

| Polymère superabsorbant |

| Peintures et revêtements |

| Adhésifs et mastics |

| Produits sanitaires |

| Tensioactifs |

| Textiles |

| Autres applications |

| Grade technique (~94 %) |

| Grade glaciaire (supérieur ou égal à 99 %) |

| Ultra-haute pureté (Électronique) |

| Soins personnels et hygiène |

| Bâtiment et construction |

| Automobile et transport |

| Électrique et électronique |

| Emballage |

| Agriculture et horticulture |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Australie | |

| Indonésie | |

| Malaisie | |

| Thaïlande | |

| Vietnam | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Pays nordiques | |

| Turquie | |

| Russie | |

| Reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Colombie | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Émirats arabes unis | |

| Qatar | |

| Égypte | |

| Nigeria | |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Par dérivé | Acrylate de méthyle | |

| Acrylate de butyle | ||

| Acrylate d'éthyle | ||

| Acrylate de 2-éthylhexyle | ||

| Acide acrylique glaciaire | ||

| Polymère superabsorbant | ||

| Par application | Peintures et revêtements | |

| Adhésifs et mastics | ||

| Produits sanitaires | ||

| Tensioactifs | ||

| Textiles | ||

| Autres applications | ||

| Par grade de pureté | Grade technique (~94 %) | |

| Grade glaciaire (supérieur ou égal à 99 %) | ||

| Ultra-haute pureté (Électronique) | ||

| Par industrie utilisatrice finale | Soins personnels et hygiène | |

| Bâtiment et construction | ||

| Automobile et transport | ||

| Électrique et électronique | ||

| Emballage | ||

| Agriculture et horticulture | ||

| Par géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie | ||

| Indonésie | ||

| Malaisie | ||

| Thaïlande | ||

| Vietnam | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Pays nordiques | ||

| Turquie | ||

| Russie | ||

| Reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Colombie | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Émirats arabes unis | ||

| Qatar | ||

| Égypte | ||

| Nigeria | ||

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché de l'acide acrylique ?

La taille du marché de l'acide acrylique est de 8,18 millions de tonnes en 2025 et devrait atteindre 10,52 millions de tonnes d'ici 2030.

Quel dérivé détient la plus grande part ?

L'acrylate de butyle mène, représentant 47,41 % du volume mondial en 2024.

Quelle région domine la consommation ?

L'Asie-Pacifique représente 52,53 % de la demande mondiale grâce à une forte activité d'hygiène et d'infrastructure.

Pourquoi les grades bio gagnent-ils en traction ?

Le contenu bio certifié réduit les empreintes carbone des produits et répond aux objectifs de durabilité des propriétaires de marques, favorisant une adoption rapide en Europe et Amérique du Nord.

Qu'est-ce qui stimule la croissance rapide des adhésifs ?

La miniaturisation électronique et l'allègement automobile favorisent les adhésifs acryliques qui combinent clarté, stabilité UV et résistance mécanique, produisant un TCAC de 7,36 % jusqu'en 2030.

Dernière mise à jour de la page le: