Analyse du marché 3D TSV et 2.5D

La taille du marché 3D TSV et 2.5D est estimée à 46,06 milliards USD en 2024 et devrait atteindre 223,33 milliards USD dici 2029, avec une croissance de 30,10 % au cours de la période de prévision (2024-2029).

L'emballage dans l'industrie des semi-conducteurs connaît une transformation continue. À mesure que les applications des semi-conducteurs se développent, le ralentissement de la mise à l'échelle des CMOS et la hausse des prix ont contraint l'industrie à s'appuyer sur les progrès du conditionnement des circuits intégrés. Les technologies d'empilement 3D sont la solution qui répond aux performances requises des applications telles que l'IA, le ML et les centres de données. Par conséquent, la demande croissante dapplications de calcul haute performance stimule principalement le marché TSV (Through Silicon Via) au cours de la période de prévision.

- La technologie demballage 3D TSV gagne également du terrain. Il réduit le temps de transmission des données entre les puces et la technologie actuelle de liaison filaire, ce qui entraîne une consommation d'énergie considérablement inférieure avec une vitesse plus rapide. En octobre 2022, TSMC a annoncé le lancement de la créative 3DFabric Alliance, une introduction considérable à la plateforme d'innovation ouverte (OIP) de TSMC pour aider les clients à surmonter les obstacles croissants liés aux défis de conception de semi-conducteurs et de systèmes. Cela contribuera également à obtenir une intégration rapide des avancées en matière de technologies HPC et mobiles de nouvelle génération utilisant les technologies 3DFabric de TSMC.

- La demande croissante des consommateurs en matière d'électronique a suscité le besoin de dispositifs semi-conducteurs avancés offrant diverses nouvelles capacités. Alors que la demande en appareils à semi-conducteurs s'intensifie constamment, les techniques de conditionnement avancées offrent le facteur de forme et la puissance de traitement requis pour le monde numérisé d'aujourd'hui. Par exemple, selon la Semiconductor Industry Association, en août 2022, les ventes mondiales de lindustrie des semi-conducteurs se sont élevées à 47,4 milliards de dollars, soit une légère augmentation de 0,1 % par rapport au total daoût 2021 de 47,3 milliards de dollars.

- De plus, selon la GSM Association, dici 2025, les États-Unis devraient avoir le taux dadoption de smartphones le plus élevé au monde (49 % des connexions). Selon l'IoT Association des États-Unis, elle présente le ratio d'appareils intelligents par foyer le plus élevé et la tendance la plus importante des consommateurs à posséder des appareils électroménagers dans deux ou trois cas d'utilisation (énergie, sécurité et appareils électroménagers).

- De plus, en septembre 2022, l'administration Biden a annoncé qu'elle investirait 50 milliards de dollars dans le développement de l'industrie nationale des semi-conducteurs afin de contrer la dépendance à l'égard de la Chine, alors que les États-Unis ne produisent rien et consomment 25 % des puces de pointe mondiales, vitales pour leur économie nationale. sécurité. Le président Joe Biden a signé un projet de loi CHIPS de 280 milliards de dollars en août 2022 pour stimuler l'industrie manufacturière de haute technologie nationale, dans le cadre des efforts de son administration visant à accroître la compétitivité des États-Unis par rapport à la Chine. De tels investissements robustes dans le secteur des semi-conducteurs présenteraient des opportunités lucratives pour la croissance du marché étudié.

- La croissance des MEMS et des capteurs est attribuée à la demande croissante de capteurs et d'écrans dans diverses applications telles que l'automobile, l'automatisation industrielle et bien d'autres. En août 2022, STMicroelectronics, fabricant de MEMS et acteur important de l'industrie mondiale des semi-conducteurs, a lancé sa troisième génération de capteurs MEMS conçus pour les industries grand public intelligentes, les appareils mobiles, la santé et les secteurs de la vente au détail. Les capteurs de mouvement et environnementaux robustes, de la taille d'une puce, alimentent les fonctionnalités conviviales et contextuelles des smartphones d'aujourd'hui, et les appareils portables sont fabriqués sur la technologie MEMS. La dernière génération de capteurs MEMS de ST repousse les limites techniques en matière de précision de sortie et de consommation d'énergie, élevant ainsi les performances à un nouveau niveau.

- De plus, les coûts élevés associés à la fabrication des appareils TSV limitent la croissance du marché. Cela comprend non seulement le coût des appareils mais également le coût des accessoires et consommables nécessaires à leur bon fonctionnement. De plus, les directives et réglementations strictes régissant la fabrication des appareils TSV

Tendances du marché 3D TSV et 2.5D

Les emballages LED devraient connaître une croissance significative

- Lutilisation croissante des LED dans les produits a favorisé lexpansion dappareils à plus forte puissance, plus grande densité et moins coûteux. Lutilisation dun packaging tridimensionnel (3D) via la technologie Silicon via (TSV) autorise une forte densité dinterconnexions verticales, contrairement au packaging 2D.

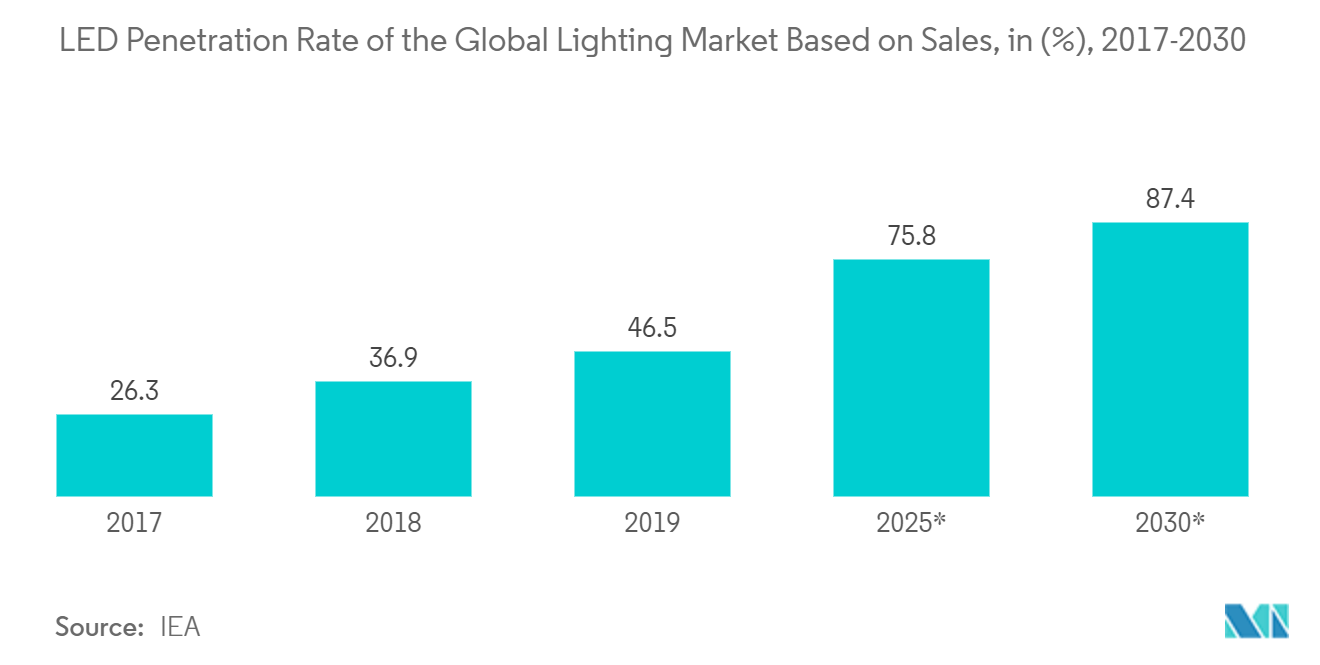

- Les circuits intégrés TSV réduisent les longueurs de connexion; ainsi, une capacité, une inductance et une résistance parasites plus petites sont nécessaires lorsqu'une combinaison d'intégration monolithique et multifonctionnelle est réalisée efficacement, fournissant des interconnexions à haut débit et à faible consommation. Selon l'AIE, le taux de pénétration des LED sur le marché international de l'éclairage devrait atteindre environ 76 % en 2025, puis 87,4 % en 2030.

- De plus, les initiatives et les règles gouvernementales visant à adopter des LED économes en énergie sont le moteur du marché étudié. Selon l'Agence internationale de l'énergie (AIE), le taux de croissance des LED sur le marché de l'éclairage devrait être de 75,8 % en 2025.

- Les exigences relatives aux emballages LED pourraient être bien meilleures. Si les puces LED ne sont pas positionnées avec précision dans l'emballage, l'efficacité de la luminescence de l'ensemble de l'appareil d'emballage peut être directement affectée. Tout écart par rapport à la position établie empêchera la lumière LED d'être entièrement réfléchie par la coupelle réfléchissante, affectant ainsi la luminosité de la LED.

- Le ministère américain de l'Énergie a récemment annoncé un investissement de 61 millions de dollars dans 10 projets pilotes utilisant les dernières technologies pour transformer des milliers de foyers et d'entreprises en réseaux de pointe et économes en énergie. Cela s'applique à l'abandon des ampoules à incandescence et halogènes pour un meilleur éclairage LED économe en énergie. En conséquence, avec lexpansion des LED, les besoins en emballages LED aux États-Unis augmenteront au cours de la période prévue.

- En outre, divers acteurs du marché développent de nouveaux produits sur le marché étudié. En mai 2022, Lumileds LLC a lancé des LED CSP (chip-scale package) haute puissance. Le LUXEON HL1Z est un émetteur simple face sans dôme qui offre une efficacité lumineuse élevée (137 lm/W ou plus) à partir d'un petit boîtier de seulement 1,4 mm carré.

- Les progrès rapides dans les applications des boîtiers LED devraient accroître linnovation et la consommation dans les années à venir, propulsant ainsi la croissance du marché étudié. Dun autre côté, une saturation élevée peut limiter lacceptation des produits, ce qui, à son tour, limite la croissance du marché.

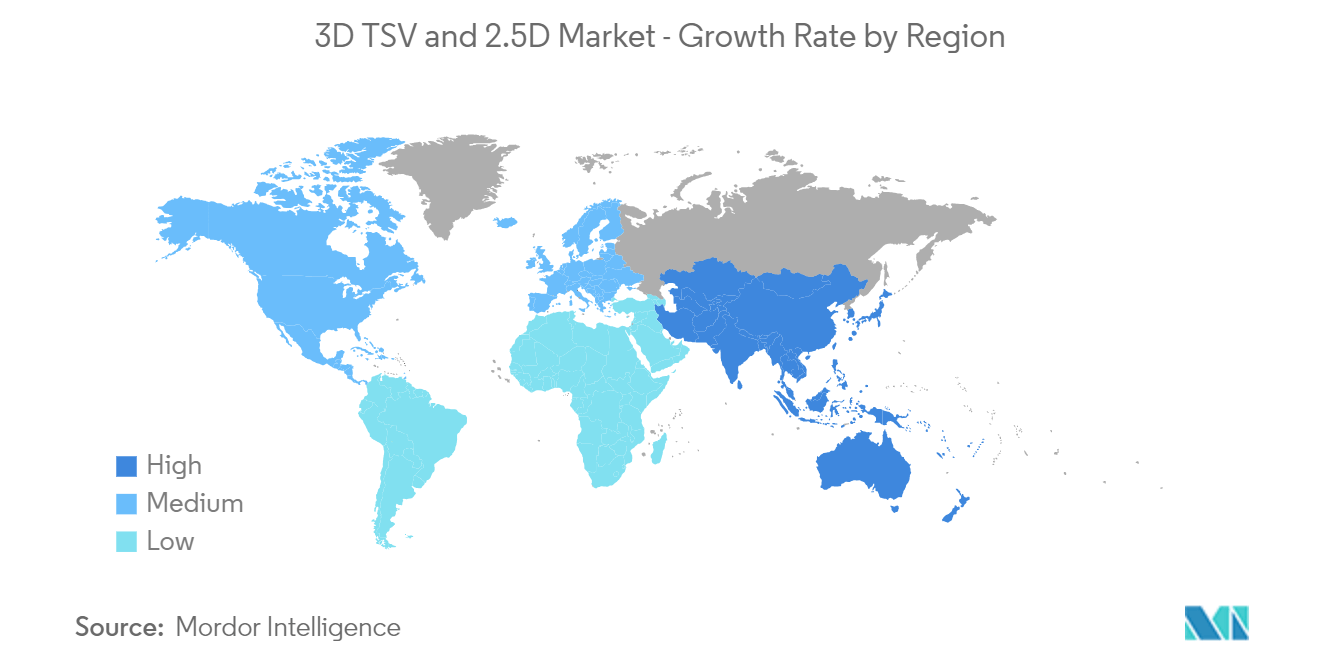

LAsie-Pacifique devrait détenir une part de marché importante

- LAsie-Pacifique est la région en croissance significative sur le marché étudié. Les taux croissants dadoption des smartphones ont fait de la région lun des principaux marchés mobiles au monde, principalement en raison de lévolution démographique et de lurbanisation croissantes.

- Selon la GSM Association, les réseaux haut débit pour smartphones couvrent 96 % de la population de l'APAC, avec 1,2 milliard de personnes accédant aux services Internet mobiles. La dynamique de la 5G continue de saccélérer dans la région, avec des services commerciaux 5G actuellement disponibles sur 14 marchés. Plusieurs autres, dont l'Inde et le Vietnam, devraient embarquer dans les années à venir. Dici 2025, il y aura 400 millions de connexions 5G dans la région, soit plus de 14 % de la population. En outre, l'industrie 4.0 est également l'une des tendances les plus émergentes de la région Asie-Pacifique. Les appareils IoT et la miniaturisation sont des tendances importantes dans l'Industrie 4.0, utilisant le TSV 3D. La région investit massivement dans lIoT pour soutenir les infrastructures des villes intelligentes.

- Les progrès technologiques ont contribué au développement de lélectronique grand public, des télécommunications, des appareils médicaux, des appareils de communication et de lautomobile. Avec le lancement des avantages de la 5G dans le pays, la demande de smartphones, entre autres, a augmenté.

- Selon le MIIT, la Chine souhaite installer 2 millions de stations de base 5G en 2022 pour développer le réseau mobile de nouvelle génération du pays. La partie continentale de la Chine compte actuellement 1,425 million de stations de base 5G installées qui prennent en charge plus de 500 millions d'utilisateurs 5G à l'échelle nationale, ce qui en fait le réseau le plus complet au monde, selon le MIIT. La mise en œuvre croissante de la 5G dans la région devrait également promouvoir la demande dappareils compatibles 5G, augmentant ainsi le besoin de boîtiers de semi-conducteurs 2,5D et 3D.

- En outre, selon le CAICT, les expéditions de smartphones 5G représentent 75,9 % des expéditions nationales, ce qui est plus important que la moyenne mondiale de 40,7 %. Dici juillet 2022, les smartphones 5G représenteront 74 % de toutes les expéditions de téléphones portables en Chine. Le nombre total dexpéditions de téléphones portables 5G en juillet 2022 était de 124 mm, et la Chine a introduit 121 derniers modèles de téléphones mobiles 5G. De telles tendances accéléreraient la demande de la région en solutions de conditionnement de semi-conducteurs 2,5D et 3D.

- L'utilisation croissante de véhicules autonomes et électriques a également accru la demande de semi-conducteurs avancés dans la région, soutenant ainsi la croissance du marché étudié. En février 2022, Tesla prévoit de construire une deuxième usine de véhicules électriques en Chine pour répondre à la demande croissante au niveau local et sur les marchés d'exportation. À court terme, Tesla a l'intention d'augmenter sa capacité en Chine à au moins 1 mm de voitures par an, avec une deuxième usine prévue autour de son exposition actuelle dans la zone de libre-échange de Lingang à Shanghai. En outre, le gouvernement chinois souhaite que 20 % de toutes les ventes de véhicules soient électriques dici 2025, notamment en adoptant les NEV comme prochaine génération de véhicules gouvernementaux.

- De plus, les investissements croissants dans les usines de fabrication et de conditionnement de semi-conducteurs créent également un scénario de croissance favorable pour le marché étudié. Par exemple, Intel, un important fabricant de puces semi-conductrices, a récemment annoncé un investissement de 7 milliards de dollars pour construire une usine avancée de conditionnement de puces en Malaisie. De même, en novembre 2022, Advanced Semiconductor Engineering (ASE) a annoncé un investissement de 300 millions de dollars pour agrandir son site de production en Malaisie.

Aperçu de l'industrie 3D TSV et 2.5D

Le marché du TSV 3D et du 2.5D est très compétitif et se compose de divers acteurs importants car il est diversifié. Lexistence de petits, grands vendeurs locaux sur le marché crée une excellente concurrence. Ces entreprises tirent parti des efforts de collaboration stratégique pour accroître leur part de marché et accroître leur rentabilité. Les entreprises du marché acquièrent également des start-ups performantes dans le domaine des technologies d'équipement de réseau d'entreprise pour renforcer les capacités de leurs produits.

En août 2022, Intel a présenté les avancées uniques en matière d'architecture et d'emballage qui facilitent la conception de puces basées sur 2,5D et 3D, ouvrant ainsi la voie à une ère remarquable dans les technologies de fabrication de puces et leur importance. Le modèle de fonderie de systèmes d'Intel présente un emballage amélioré. L'organisation a l'intention d'augmenter le nombre de transistors par paquet de 100 milliards à 1 000 milliards d'ici 2030.

En mars 2022, Apple a adopté une approche 2,5D pour accélérer la mise en œuvre de son dernier appareil M1 Ultra, qui ouvre la porte à de futures conceptions utilisant des chipsets. Une architecture de packaging appelée UltraFusion interconnecte la puce de deux puces M1 Max sur un interposeur en silicium pour construire un système sur puce (SoC) avec 114 milliards de transistors. Celui-ci utilise un substrat et un interposeur en silicium qui prennent en charge les deux puces avec 10000 interconnexions avec 2,5 To/s de faible latence et une bande passante inter-processeur entre les puces. Cela connecte également la puce à 128 Go de mémoire unifiée à faible latence exploitant une interface de 800 Go/s.

Leaders du marché 3D TSV et 2.5D

-

Toshiba Corp.

-

Samsung Electronics Co. Ltd

-

ASE Group

-

Taiwan Semiconductor Manufacturing Company Limited

-

Amkor Technology, Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché 3D TSV et 2.5D

- Octobre 2022:TSMC a lancé sa plateforme d'innovation ouverte 3DFabric Alliance lors de l'Open Innovation Platform Ecosystem Forum 2022. La dernière alliance TSMC 3DFabric serait la sixième alliance OIP de TSMC et la première du genre dans le secteur des semi-conducteurs à collaborer avec différents partenaires pour accélérer l'innovation de l'écosystème des circuits intégrés 3D avec une gamme complète de solutions et de services pour la conception de semi-conducteurs, la technologie des substrats, les tests, l'emballage. , modules de mémoire et fabrication.

- Septembre 2022 Siemens Digital Industries Applications a conçu un flux d'outils intégré pour les configurations de puces empilées 2.D et 3D. L'entreprise s'est récemment associée à la fonderie UMC pour fabriquer ces modèles. Étant donné que la plupart des méthodologies de test IC historiques sont conçues sur des méthodes bidimensionnelles traditionnelles, les structures 2,5D et 3D peuvent créer des obstacles importants pour les tests IC. Le logiciel Tessent Multi-die a collaboré avec la technologie Tessent TestKompress Streaming Scan Network de Siemens et les applications Tessent IJTAG pour surmonter ces problèmes. Ceux-ci optimisent les capacités de test DFT pour chaque bloc sans tenir compte de la conception globale, accélérant la mise en œuvre de DFT et préparant la génération de circuits intégrés 2,5D et 3D.

- Juin 2022:ASE Group a présenté VIPack, une plate-forme d'emballage avancée qui permet des solutions d'emballage verticalement intégrées. Le VIPack représente l'architecture d'intégration hétérogène 3D de nouvelle génération d'ASE qui étend les règles de conception et offre une densité et des performances ultra élevées.

Segmentation de lindustrie 3D TSV et 2.5D

Le TSV est une technique d'interconnexion haute performance qui traverse une tranche de silicium par une relation électrique verticale, réduisant ainsi la consommation d'énergie et améliorant les performances électriques.

Le marché étudié est segmenté par type d'emballage, mémoire empilée 3D, interposeur 2,5D, CIS avec TSV et SoC 3D, parmi diverses applications pour utilisateurs finaux telles que l'électronique grand public, l'automobile, le calcul haute performance (HPC) et les réseaux dans plusieurs domaines. zones géographiques (Amérique du Nord, Europe, Asie-Pacifique et reste du monde). Limpact des tendances macroéconomiques sur le marché et les segments influencés est également couvert dans le cadre de létude. En outre, la perturbation des facteurs affectant l'évolution du marché dans un avenir proche a été abordée dans l'étude concernant les facteurs déterminants et les contraintes.

Les tailles et prévisions du marché sont fournies en termes de valeur USD pour tous les segments ci-dessus.

| Mémoire empilée 3D |

| 2.5D Interposer |

| CEI avec TSV |

| SoC 3D |

| Autres types d'emballage (LED, MEMS et capteurs, etc.) |

| Electronique grand public |

| Automobile |

| Calcul haute performance (HPC) et mise en réseau |

| Autres applications d'utilisateur final |

| Amérique du Nord | NOUS |

| Canada | |

| L'Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Italie | |

| Le reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Asie du sud est | |

| Reste de l'Asie-Pacifique | |

| Reste du monde |

| Par type d'emballage | Mémoire empilée 3D | |

| 2.5D Interposer | ||

| CEI avec TSV | ||

| SoC 3D | ||

| Autres types d'emballage (LED, MEMS et capteurs, etc.) | ||

| Par application d'utilisateur final | Electronique grand public | |

| Automobile | ||

| Calcul haute performance (HPC) et mise en réseau | ||

| Autres applications d'utilisateur final | ||

| Par géographie | Amérique du Nord | NOUS |

| Canada | ||

| L'Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Le reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Asie du sud est | ||

| Reste de l'Asie-Pacifique | ||

| Reste du monde | ||

FAQ sur les études de marché 3D TSV et 2.5D

Quelle est la taille du marché 3D TSV et 2.5D ?

La taille du marché 3D TSV et 2.5D devrait atteindre 46,06 milliards USD en 2024 et croître à un TCAC de 30,10 % pour atteindre 223,33 milliards USD dici 2029.

Quelle est la taille actuelle du marché 3D TSV et 2.5D ?

En 2024, la taille du marché des TSV 3D et 2,5D devrait atteindre 46,06 milliards USD.

Qui sont les principaux acteurs du marché 3D TSV et 2.5D ?

Toshiba Corp., Samsung Electronics Co. Ltd, ASE Group, Taiwan Semiconductor Manufacturing Company Limited, Amkor Technology, Inc. sont les principales sociétés opérant sur le marché 3D TSV et 2.5D.

Quelle est la région qui connaît la croissance la plus rapide sur le marché 3D TSV et 2.5D ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché 3D TSV et 2.5D ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché 3D TSV et 2.5D.

Quelles années couvre ce marché 3D TSV et 2.5D, et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des TSV 3D et 2,5D était estimée à 35,40 milliards de dollars. Le rapport couvre la taille historique du marché du marché 3D TSV et 2.5D pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché 3D TSV et 2.5D pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Dernière mise à jour de la page le:

Rapport 3D TSV et 2.5D sur l'industrie

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du TSV 3D et 2.5D 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse 3D TSV et 2.5D comprend des perspectives de prévisions de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.